中国发生国际资本异常流动驱动因素的动态识别

李金凯 程立燕

摘要:利用中国2004年第2季度至2017年第4季度的数据,将影响国际资本异常流动的变量通过主成分分析方式概括为全球风险指数、全球流动性、传染因素、宏观金融因素和经济基本面因素5个指标,基于TVPVAR方法研究了其对中国资本异常流动的动态冲击效应。研究表明,全球风险指数显著降低了中国发生激增的概率,提高了发生中断的可能性,其对资本外逃的影响方向在2009年前后分别呈现正效应和负效应,对资本撤回的影响在2012年前后分别为负向冲击和正向冲击。全球流动性上升在2009年之前提高了中国发生激增的概率,降低了中国出现突然中断的可能性,对资本外逃的正向影响呈现典型的M型特征,对资本撤回的影响在2011年前后分别表现为负效应和正效应。传染因素对中国发生资本流动激增、中断和外逃具有正效应,而对资本撤回具有负效应。在国内因素方面,总体来看,宏观金融因素的改善短期内抑制了国外投资行为对中国资本异常流动的冲击,而强化了国内投资行为造成的资本异常流动。向好的经济基本面因素阻碍了中国出现资本异常流动,其对激增、中断、外逃和撤回均具有负向影响。

关键词:国际资本;异常流动;金融风险;驱动因素;TVPVAR

文献标识码:A

文章编号:1002-2848-2020(04)-0068-13

随着全球经济金融秩序的深度调整,大国之间博弈持续升级,伴随中国金融开放程度的不断加深,开放经济条件下的金融风险识别和防范成为学术界和货币当局关注的焦点。国际资本异常流动作为一种特殊外部冲击,逐渐成为影响一国(地区)经济金融稳定的重要因素,若管理不当,甚至可能引发金融危机[1]。同时,国际资本异常流动正成为影响我国经济转型时期经济和金融稳定的较大风险源之一。若不能有效化解、防范,将会对我国经济社会发展产生巨大冲击,甚至打破转型发展的节奏。因此,对中国资本异常流动影响因素进行深入研究,不仅可以有效应对和防范国际资本异常流动的冲击,而且对中国实现“无危机转型”,续写“中国奇迹”具有重要的理论和现实意义。

全球金融危机前夕,中国向好的经济基本面吸引了国际资本大规模流入,中国首次出现了资本流动激增和撤回,但是,大规模流入的国际资本在金融危机期间突然发生逆转,导致中国出现了资本流动中断和外逃。随着人民币国际化的推进以及资本账户开放程度的加深,中国资本流动的波动程度和波动频率必定显著上升。因此,采用时变参数向量自回归模型(Timevarying Parameter Vector Autoregression,TVPVAR)识别中国资本异常流动的动态影响因素,一方面可以为中国加强跨境资本流动管理,稳步有序推进金融开放以及构建宏观审慎框架提供政策启示;另一方面,对于国内经济金融稳定发展,乃至预防系统性金融风险具有实践价值。

一、文献综述

目前文献中一般将国际资本异常流动影响因素分为全球因素、国内因素和传染因素[2]。Calvo等[3]首次将全球推动因素和国内拉动因素区分开来,强调了19世纪90年代国际资本流向新兴经济体外部推力的重要性。随着金融中心的信贷状况对世界其他地区影响越来越大,较多文献围绕“全球流动性”展开研究[4-5]。Rey[6]指出全球金融周期会导致国际资本在全球流动,从而影响外围国家(地区)货币政策独立性。Kaminsky[7]认为全球因素是导致国际资本异常流动的主要动因。Calderón等[8]发现国内外驱动因素对国际资本流动激增均具有显著解释力,但国内因素对新兴经济体资本流动激增的解释力更大。Mercado[9]指出国内因素是导致国际资本大规模流入的主要动因。

有的学者从其他视角更细致地研究了国际资本异常流动的影响因素。Fratzscher[10]采用50个国家的高频证券资本流动数据,研究了全球金融危机时期资本流动突然中断以及危机后复苏阶段资本流动激增的影响因素,发现全球风险指数和全球流动性是这两个时期资本异常流动的重要驱动因素,且全球推动因素是金融危机时期资本流入突然中断的主要原因,国内拉动因素是后危机时期资本流动激增的重要因素。Forbes等[1]发现全球风险指数是四种国际资本极端情形(激增、中断、外逃、撤回)最重要的影响因素,贸易传染和金融传染是中断和撤回的主要影响因素,国内拉动因素的作用较为微弱,仅有宏观经济增长率促进了激增,但抑制了中断。Ghosh等[11]研究发现包括美国利率和全球避险指数在内的全球因素决定了新兴经济体何时会发生国际资本异常流动,而一旦受到国际资本异常流动的冲击,国内因素决定了其影响程度。

通过梳理文献发现,已有研究对本文具有重要参考价值,但仍存在改进空间。第一,在不同时期、不同条件下国际资本异常流动影响因素的相对重要性可能会发生变化,而大部分文献均没有从动态视角下进行考虑;第二,现有研究多采用Logit或Probit模型研究,得出的估计系数可能存在内生性偏误。因此,本文在已有研究基础上,采用TVPVAR模型进行研究,以刻画不同时期、不同时点国际资本异常流动影响因素的时变性,该方法不存在内生性问题,能够有效地解决以上两个问题。

二、国际资本异常流动影响因素的理论分析

在现有理论和文献基础上,本文从全球因素、传染因素和国内因素三个方面梳理和归纳国际资本异常流动影响因素的理论分析框架。

(一)全球因素的理论机制

在全球因素方面,全球风险指数、全球利率、全球流动性等是推动国际资本流向新兴经济体的主要动因。

根据Rey[6]提出的全球金融周期理论,全球风险指数显著影响着全球资本流动,全球风险指数越高,表明国际金融市场愈加动荡不安,国际投资者和金融机构为了降低投资风险可能带来的损失,倾向于将大规模资本从新兴经济体撤回至具有成熟金融市场的发达经济体,导致资本流动中断和撤回;反之,全球风险指数越低,国际投资者和金融机构会将充裕资本投向具有较高投资回报率的新兴经济体,资本流动激增和外逃现象明显增加。并且,Rey[6]指出全球金融周期主要受到核心国货币政策的影响。核心国货币政策还会通过影响全球利率和全球流动性作用于国际资本流动。关于全球流动性,理论上认为,全球流动性收缩会导致新兴经济体国际资本流入突然减少甚至流出突然增加,引发资本流动中断和外逃;反之,全球流动性较为充足时,新興经济体发生资本流动激增和撤回的概率提高[12]。

(二)传染因素的理论机制

本文将传染因素分为区域传染、贸易传染和金融传染三个方面。

区域传染渠道。根据行为金融理论,国际资本市场上投资行为存在明显的“示范效应”和“羊群效应”。在信息不对称情况下,投资者可能并不会根据自己的理性进行判断,而是对具有一定影响力的投资机构或权威投资者盲目跟风,产生从众心理。当一国发生国际资本异常流动时,这样的情绪会很快在周边国家投资者之间蔓延,造成周边国家也发生国际资本异常流动,所以区域传染渠道也称为心理预期传染渠道。

贸易传染渠道。根据国际贸易理论,当贸易进口国发生国际资本异常流动时,该国往往会出现宏观经济和金融市场波动,导致经济发展停滞或衰退,进口减少,进而导致出口国的宏观经济和金融市场波动,引发该贸易往来国出现国际资本异常流动。

金融传染渠道。金融传染渠道主要通过对外直接投资、国际银行和券商分支机构等将冲击传给其他国家,金融传染具有传播速度快、波及范围广和传染强度大等特点。如果一国受到国际资本异常流动冲击,必将向其金融联系国家大规模注入资本或撤回资本,以满足本国金融机构和企业的资本需求,使其金融联系国受到相似国际资本异常流动冲击的概率明显增加,对该国跨境资本流动带来影响。

(三)国内因素的理论机制

根据马科维茨的投资组合理论,一国的宏观经济和金融发展状况等国内因素是国际投资者和金融机构投资决策的重要影响因素。国内因素主要为国内利率、汇率预期、经济增长率、主权风险、金融发展程度、汇率制度、资本账户开放等[13-14]。

非抵补利率平价条件为ih=if+(rE-r),其中,ih表示本国利率,if为外国利率,rE为汇率预期,可以解释为国内利率等于外国利率加上汇率预期变化时,不存在套利条件。所以,在即期汇率(r)一定条件下,国内外利差(ih-if)与汇率预期(rE)会引导国际资本进行套利交易,从而引起国际资本在收益率不同的国家之间流动[15]。一国经济增长率较高,表明该国不仅具有较高的抗风险能力,也具有较好的经济效益和预期收益,将被视为低风险的投资目的地。由于国际资本总是趋利避害,一国的债务水平和汇率制度弹性能够显著影响国际资本流动[16]。主权风险和汇率制度弹性将会导致投资者心理预期发生变化,对所投资资本要求不同的风险溢价,从而对国际资本流动带来影响。金融市场发展程度反映的是一国金融市场的成熟程度,成熟的金融市场不仅能够满足投资者差异化的投融资需求,形成多样的投资组合,还能够从市场中获取足够的信息以进行投资决策,获得更高收益,引导国际资本流动。资本账户开放程度越高,一国(地区)发生国际资本异常流动的概率越大。

三、模型构建与指标测算

(一)TVPVAR模型构建

基于Primiceri等[17-18]的研究,本文构建的TVPVAR模型如式(1)所示:

Yt=Xtβt+A-1tΣtεt,t=s+1,…,n(1)

其中,Yt=(Zt,VIXt,GLIQt,Cont,Fint,Ecot)′,各变量依次表示国际资本异常流动(Zt)、全球风险指数(VIXt)、全球流动性(GLIQt)、传染因素(Cont)、宏观金融因素(Fint)和经济基本面因素(Ecot)。

Xt=Is(Y′t-1,Y′t-2,…,Y′t-s),是克罗内积,βt是k2s×1维系数向量,由于变量个数为6,故k=6,At、Σt是k×k维系数矩阵,εt为k×1维白噪声向量。

(二)模型估计的冲击设定

设置提前2期、提前8期和提前16期三种情形,研究中国资本异常流动的短、中、长期时变影响因素。

根据标志性事件以及变量变动特征设置时点冲击。由于中國主要在全球金融危机时期出现了资本流动的异常变动,且从2014年第1季度开始,中国经济由高速增长转为中高速增长,进入新常态时期。故本文分别选取全球金融危机的爆发时间2007年第3季度和经济新常态的拐点时间2014年第1季度作为冲击时点。

(三)指标测算

1.国际资本异常流动测算

由于净资本流动指标无法有效区分国际资本流动的方向,容易掩饰一国(地区)的投融资概况,学术界将关注焦点转移至总资本流动指标。本文借鉴Forbes等[1]的方法,利用总资本流动界定四种国际资本异常流动情形:激增、中断、外逃和撤回。

根据总资本流入(GINF)测算资本流动“激增”和“中断”。首先,为了消除季度数据的季节性因素干扰,将其进行年度化处理,计算总资本流入每4个季度数据的移动总和

(CIt=∑3i=0GINFt-i,t=1,2,…,N)及其年均同比变化

(ΔCIt=CIt-CIt-4,t=5,6,…,N)。

其次,计算ΔCIt过去5年的移动平均值(m)和标准差(s)。据此,“激增”时期的定义为:始于

(ΔCIt-m)/s≥1,终于

(ΔCIt-m)/s<1,持续期至少为2期,期间至少有一个时期满足

(ΔCIt-m)/s≥2;“中断”的定义为:始于

(ΔCIt-m)/s≤-1,终于

(ΔCIt-m)/s>-1,持续期至少为2期,期间至少有一个时期满足

(ΔCIt-m)/s≤-2。

同理,利用总资本流出(GOUT)可测算“外逃”和“撤回”,不再赘述。

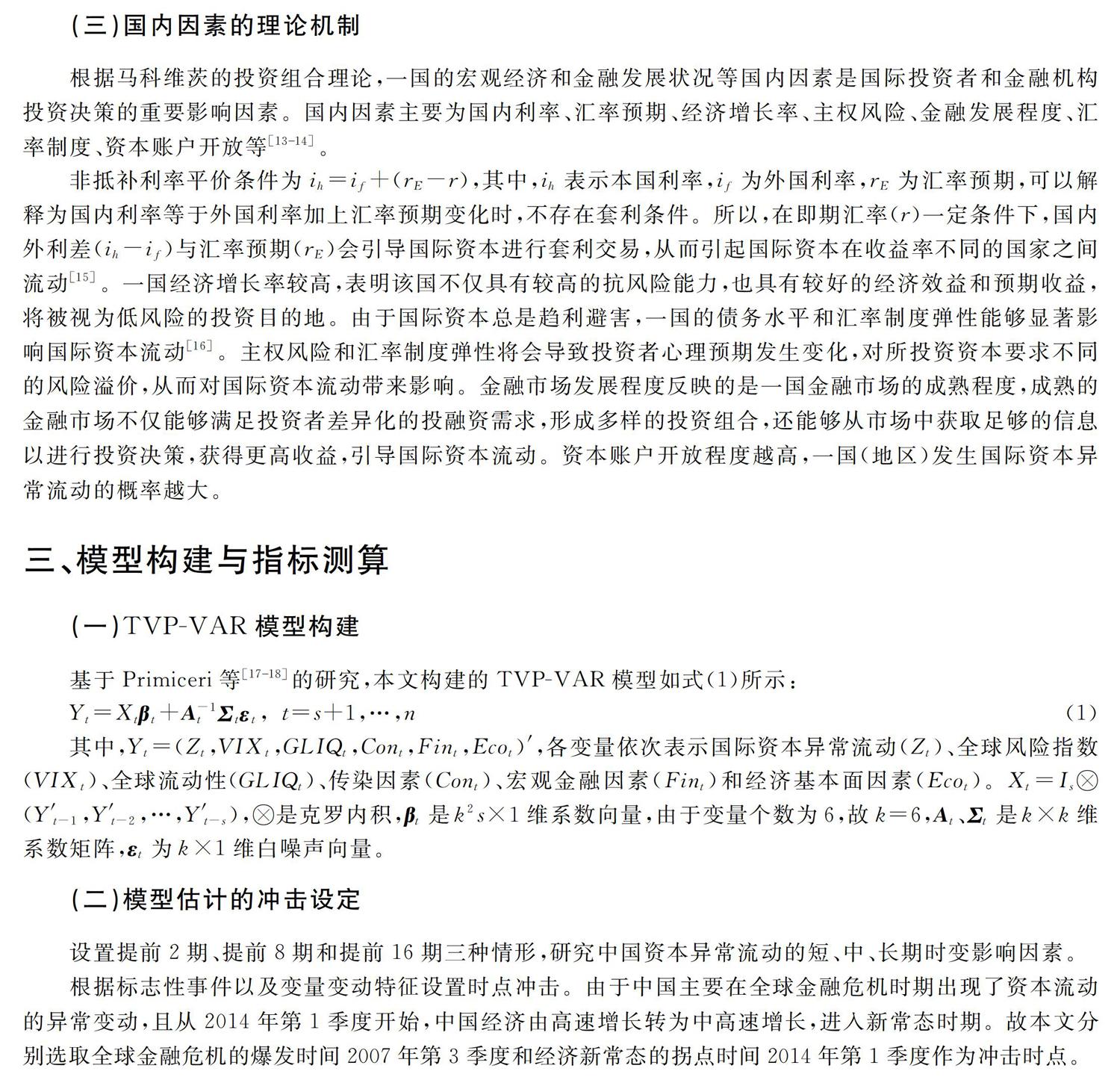

基于数据可得性,本文样本区间为2004年第2季度至2017年第4季度。如图1所示,测算结果表明:2007年第2季度至2007年第3季度为中国资本流动激增时期;2008年第3季度至2009年第3季度为资本流动中断时期;2008年第4季度至2009年第4季度和2017年第3季度至2017年第4季度为资本流动外逃时期;2005年第4季度至2007年第1季度和2016年第3季度至2017年第1季度为资本流动撤回时期。

2.其他变量测算及处理

(1)全球因素包括全球风险指数(VIX)和全球流动性(GLIQ)两个指标。其中,VIX为美国标准普尔500波动率指数,数据来源于芝加哥期权交易所。GLIQ采用美国、英国、日本和欧元区广义货币供应量(M2)总和的同比增长率衡量,数据来源于IMF的IFS数据库。

(2)传染因素包含区域传染因素(GC)、贸易传染因素(TC)和金融传染因素(FC)三个方面,对三种传染因素进行加权平均处理,合成为一个指标,命名为传染因素(Con)。

①区域传染因素(GC)。该变量为0-1虚拟变量,若前一期中国所在区域内存在资本异常流动国家,则赋值为1,否则为0。

②贸易传染因素(TC)。贸易传染测算公式如下:

TCkt=∑ni=1[(exportk,i,t-1/GDPk,t-1)×eventi,t-1](2)

其中,exportk,i,t-1表示t-1期k国对i国的出口,GDPk,t-1表示t-1期k国的GDP,数据均来自IMF的IFS数据库。如果i国在t-1期发生任意一种资本异常流动情况,则eventi,t-1=1。

③金融传染因素(FC)。金融传染测算公式如下:

FCkt=∑ni=1[(banki,k,t-1/GDPk,t-1)×eventi,t-1](3)

其中,banki,k,t-1表示t-1期i国对k国的银行总债权,数据来源于BIS数据库。

(3)国内因素选取国内利率(INTE)、汇率预期(EXE)、经济增长率(GROW)、主权风险(DEBT)、金融发展程度(FD)、汇率制度(EXR)、资本账户开放(OPEN)等7个变量。INTE以中国基准利率与美国联邦基金利率之差表示,数据来源于IMF的IFS数据库。EXE采用实际有效汇率变动表示,数据来源于BIS数据库。GROW以中国实际GDP增长率与“G4经济体”(美国、日本、英国和欧元区)GDP增长率之差衡量,数据来源于IMF的IFS数据库。DEBT以政府债务占GDP的比重衡量,数据来源于Abbas等[19]构建的数据库。FD以Svirydzenka[20]构建的金融市场发展程度指标衡量。EXR采用Reinhart等[21]构建的汇率制度精细分类数据。OPEN来源于Fernndez等[22]构建的FKRSU数据库。

由于TVPVAR模型的变量总数限制,本文利用主成分分析方法对7个国内因素进行降维处理。结果表明

限于篇幅,主成分分析的特征值、贡献率和因子载荷矩阵省略,如有需要,请向笔者索取。,DINT、FD、EXR和OPEN在主成分1上具有较高的因子载荷,这些因素充分反映了一国(地区)的金融市场发展程度和基础的宏观金融政策,命名为“宏观金融因子(Fin)”。EXE、GROW和DEBT在主成分2上的因子载荷较高,体现了一国(地区)经济发展的现状及前景,命名为“经济基本面因子(Eco)”

为了使3个变量的变动方向在经济基本面含义上保持一致性,对主权风险变量先取相反数再进行主成分分析。因此,经济基本面的改善包括经济增长速度的提高、人民币汇率升值预期以及主权风险的降低。。

四、中国发生资本异常流动的影响因素

采用OxMetrics 6软件对模型(1)进行估计,根据AIC和SC信息准则确定该模型最优滞后阶数为2,MCMC方法抽样10000次,得到各影响因素对中国资本异常流动的动态冲击效应。

(一)中国资本流动激增驱动因素的动态识别

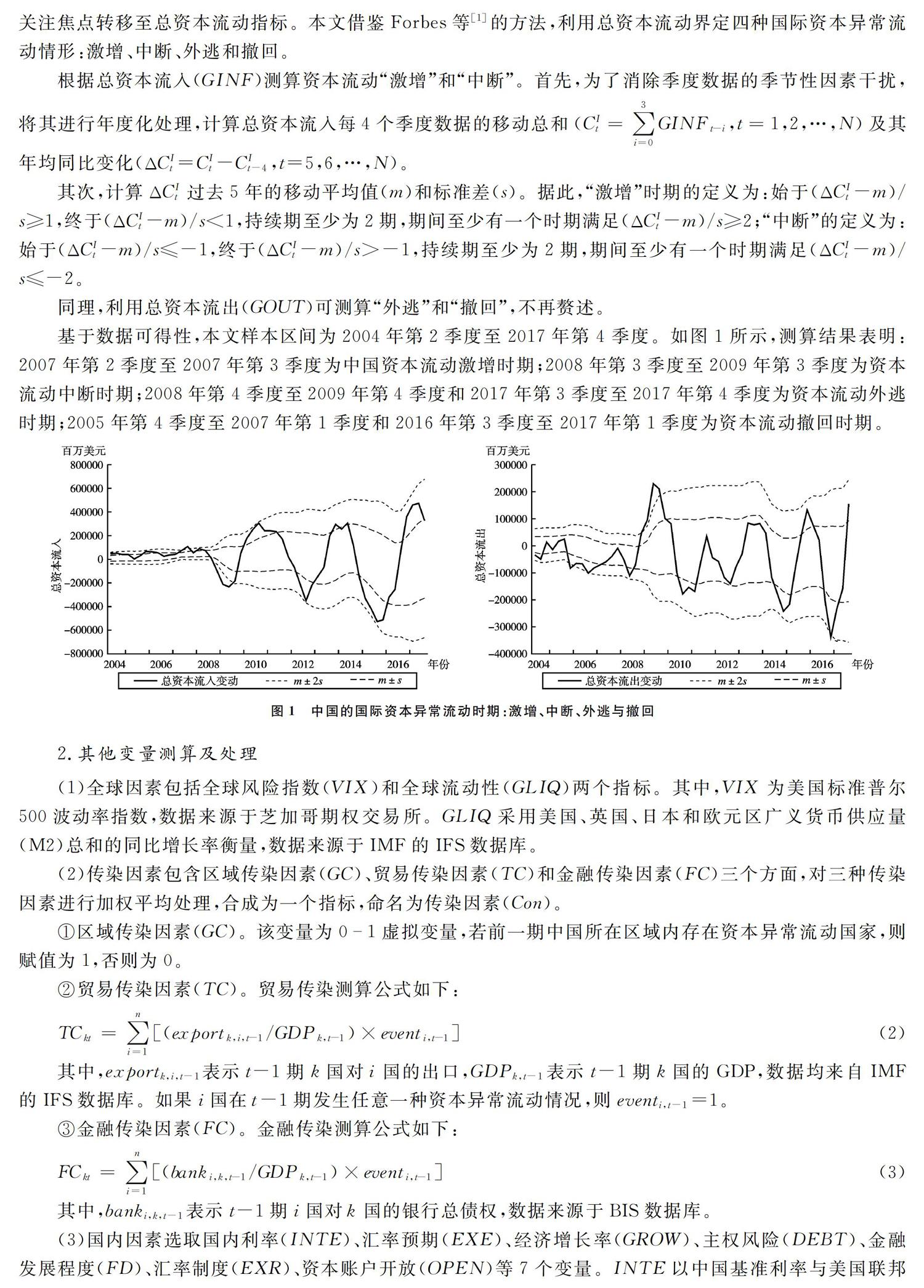

图2为各因素提前期冲击和时点冲击对资本流动激增的脉冲响应函数。

全球风险指数(VIX)对资本流动激增的动态冲击效应。在提前期冲击方面,全球风险指数提前期冲击对激增的脉冲响应函数表现出随时间变化的特征。以提前2期为例,在2006年至2007年,全球風险指数对资本流动激增的负向影响逐渐增强,且在2006年第4季度负向影响程度达最大,随后影响逐步减弱,至2009年后在0值附近小幅变动。这是因为全球风险指数VIX越小,投资者避险情绪越低,将会助推国际资本大规模流入中国市场,提高中国发生资本流动激增的概率。此外,时变特征进一步阐明了在全球金融危机爆发前夕,全球风险指数对激增的负向影响骤然增强,而在全球金融危机之后,其对激增的负效应逐渐减弱。在时点冲击方面,全球风险指数在两个不同时点上的脉冲响应函数变动趋势几乎相反。2007年第3季度时点冲击的脉冲响应函数当期为0,随后迅速下降并在第2期达到最低点,之后逐步上升,于第10期接近0。2014年第1季度时点冲击的脉冲响应函数当期为0,随后迅速上升并在第2期达到峰值,之后缓慢下降,第10期以后基本收敛于0。体现了全球金融危机时期,全球避险情绪骤然升高,全球风险指数1单位标准差的正向冲击显著降低了发生资本流动激增的概率。而当全球风险指数较低时,其对激增的负效应未能充分显现。

全球流动性(GLIQ)对资本流动激增的动态冲击效应。在提前期冲击方面,全球流动性提前2期冲击对激增的脉冲响应函数在走势和方向上均呈现明显时变特征,提前8期和提前16期冲击的脉冲响应函数值接近于0。从提前2期冲击结果来看,2004年第2季度至2006年第4季度脉冲响应函数逐渐增大,表明这一时期全球资本流动性较为充足,全球流动性上升能够促进更多资本流入新兴经济体以追求高收益,显著提高了发生资本流动激增的概率[23]。从2009年初至2010年末脉冲响应函数接近于0,说明美国次贷危机导致全球流动性骤然萎缩,其对激增的作用出现弱化。2011年后脉冲响应函数转为负值,可能的原因是,虽然金融危机后全球流动性逐渐恢复,但随着发达经济体逐步退出量化宽松政策,大规模国际资本纷纷流入发达经济体,中国出现资本流动激增的概率明显降低。在时点冲击方面,全球流动性在两个不同时点冲击的脉冲响应函数走势相反。2007年第3季度脉冲响应函数先迅速上升于第2期达到峰值,随后迅速下降,在第4至9期,脉冲响应函数在正负值之间波动,第10期以后基本收敛于0。2014年第1季度的脉冲响应函数当期为0,先迅速下降并在第2期达到最低点,随后迅速上升,在第3—5期转为正值,之后逐渐收敛于0。

传染因素(Con)对资本流动激增的动态冲击效应。在提前期冲击方面,传染因素不同提前期冲击的脉冲响应函数基本为正值,尤其是提前2期冲击的脉冲响应函数几乎没有呈现明显的时变特征,这表明激增在短期内具有明显的传染效应。在时点冲击方面,传染因素在两个不同时点冲击的脉冲响应函数基本一致,当期为0,先迅速上升并于第2期达到峰值,随后逐步下降,在第4—5期出现“超调”变为负值,之后开始上升,至第10期稳定于0。

宏观金融因素(Fin)对资本流动激增的动态冲击效应。在提前期冲击方面,宏观金融因素不同提前期冲击对激增的脉冲响应函数呈现出明显时变特征。2015年之前,宏观金融因素对激增的短期影响为负,且负向影响程度随时间推移逐渐变小,表明2015年之前中国金融市场发展、汇率市场化改革和基准利率提高,并没有吸引大规模的国际资本流入,该时期激增主要受全球因素和传染因素的影响。然而,2015年之后宏观金融因素对激增的短期影响转为正值,且影响强度呈扩大态势,表明2015年之后中国汇率市场化改革和金融市场发展均取得了明显成效,其对激增的拉动作用开始显现,且影响程度逐渐增强。在时点冲击方面,宏观金融因素在两个不同时点冲击的脉冲响应函数走势不同,2007年第3季度脉冲响应函数始终为负值,在0—2期先迅速下降,随后逐步减弱。2014年第1季度脉冲响应函数于第1—9期在正负值之间小幅变动,第10期以后逐渐收敛于0。表明在全球金融危机期间,国内宏观金融因素的改善不能促进中国资本流动激增,而在经济新常态时期,宏观金融因素的改善对激增的负效应出现弱化,且逐渐显现出正效应。

经济基本面因素(Eco)对资本流动激增的动态冲击效应。在提前期冲击方面,经济基本面因素不同提前期冲击对激增的脉冲响应函数总体为负值,说明中国良好的经济基本面不是促使资本流动激增的重要因素。在时点冲击方面,两个不同时点冲击的脉冲响应函数走势相似,均为负值。2007年第3季度脉冲响应函数在0—4期先迅速下降并在第4期负向影响程度最大,随后逐步上升,至15期之后基本稳定于0。2014年第1季度的脉冲响应函数先迅速下降,于第4期负响应达到最大,之后开始回升,至第12期以后收敛于0。

(二)中国资本流动中断驱动因素的动态识别

图3为各因素提前期冲击和时点冲击对资本流动中断的脉冲响应函数。

全球风险指数(VIX)对资本流动中断的动态冲击效应。在提前期冲击方面,全球风险指数不同提前期冲击对中断的脉冲响应函数符号总体为正,且走势基本一致,其中提前2期、提前8期和提前16期冲击的脉冲响应函数大小依次递减。从时变特征来看,全球风险指数冲击对资本流动中断的脉冲响应函数在2006—2008年逐渐上升,在2008—2010年迅速下降,至2010年基本接近于0。此后,在2011—2014年和2014—2016年,脉冲响应函数先小幅增加后呈弱化态势,至2017年接近于0。在时点冲击方面,两个时点脉冲响应函数走势基本一致。当期的响应函数值为0,随后先迅速上升后缓慢下降,至12期以后稳定于0值。两个时点冲击的脉冲响应函数值总体为正,分别在第2期和第5期达到峰值,并且2007年第3季度时点冲击的脉冲响应函数明显高于2014年第1季度的时点冲击。这表明在全球金融危机期间,国际投资者和金融机构避险情绪较高,国际资本流动出现萎缩,致使中国发生资本流动中断的概率大幅增加。

全球流动性(GLIQ)对资本流动中断的动态冲击效应。在提前期冲击方面,全球流动性不同提前期冲击的脉冲响应函数不一致。提前2期冲击的脉冲响应函数为负值,并呈现明显的时变特征,提前8期和提前16期冲击的脉冲响应函数始终接近于0,表明全球流动性上升在短期内降低了中国发生资本流动中断的可能性,在中长期对中断的作用较小。观察提前2期冲击脉冲响应函数图发现,在2004年第2季度至2007年第4季度,全球流动性对资本流动中断的负向影响逐渐增强,从2008年第1季度至2015年第2季度负效应逐步缩小,2015年以后在0附近小幅波动。在时点冲击方面,两个不同时点冲击的脉冲响应函数走势相似,当期的响应值为0,随后迅速下降,于第2期达到谷底,之后快速反弹,第4期以后迅速收敛至0。但是,2007年第3季度时点冲击的脉冲响应函数波动幅度明显高于2014年第1季度,表明在全球金融危机时期,全球流动性的急剧萎缩对中国出现资本流动中断造成了严重冲击。

传染因素(Con)对资本流动中断的动态冲击效应。在提前期冲击方面,不同提前期冲击的脉冲响应函数均为正值,提前2期冲击的脉冲响应函数走势比较平稳,提前8期和提前16期冲击的脉冲响应函数数值较小、接近于0。表明一旦东亚地区发生了资本流动中断,投资者恐慌情绪会迅速在本地区蔓延,进而导致中国在短期内也发生资本流动中断,并且这种传播蔓延作用随时间推移走势较为平稳。在时点冲击方面,传染因素在2007年第3季度和2014年第1季度時点冲击的脉冲响应函数几乎一致。当期的响应值为0,先迅速上升,于第2期达到峰值,随后迅速下降,并在第10期收敛于0,进一步佐证了传染因素对资本流动中断的传播蔓延作用。

宏观金融因素(Fin)对资本流动中断的动态冲击效应。在提前期冲击方面,不同提前期冲击的脉冲响应函数值呈明显时变特征。2010年之前,宏观金融因素对资本流动中断的影响程度较大,且短、中、长期影响方向不尽一致,提前2期冲击的响应值为负,提前8期冲击的响应值为正,提前16期冲击的响应值接近于0。表明全球金融危机前后,宏观金融因素的改善在短期内降低了中国发生资本流动中断的概率,而中期提高了这一可能性。2012年之后,提前2期、8期和16期的脉冲响应函数基本为负且数值较小,表明宏观金融因素的改善在一定程度上降低了中国发生资本流动中断的可能性,但影响较小。在时点冲击方面,不同时点冲击的脉冲响应函数走势相似,但影响方向不同。当期的响应值为0,先迅速上升再急剧下降,于第2期达到谷底,然后又迅速上升,但此后的影响方向逐渐出现分化。2007年第3季度时点冲击的脉冲响应函数在第3期以后均为正值,2014年第1季度时点冲击的脉冲响应函数在第7期以后均为负值,二者均在第15期之后收敛于0。

经济基本面因素(Eco)对资本流动中断的动态冲击效应。在提前期冲击方面,不同提前期冲击的脉冲响应函数走势相似且均为负值,说明经济基本面的好转显著降低了中国发生资本流动中断的概率。繁荣的经济基本面意味着中国宏观经济运行稳中向好,抵御外部风险的能力较强,能够提高国际投资者的投资意愿,是中国防范资本流动突然中断的有力筹码。在时点冲击方面,两个不同时点冲击的脉冲响应函数走势相似且均为负值。当期的脉冲响应函数值为0,随后在波荡中迅速下降,至第4期的负向影响程度达到最大,之后缓慢回升,在15期以后基本收敛于0。

(三)中国资本流动外逃驱动因素的动态识别

图4为各因素提前期冲击和时点冲击对资本流动外逃的脉冲响应函数。

全球风险指数(VIX)对资本流动外逃的动态冲击效应。在提前期冲击方面,不同提前期冲击的脉冲响应函数走势相似,总体呈现逐步下降的趋势。2010年之前,脉冲响应函数基本为正值,并且在全球金融危机期间,该正向影响达到最大,而在2010年后转为负值,表明2010年之前全球风险指数上升提高了中国发生资本流动外逃的概率,尤其在全球金融危机时期,全球避险情绪升温,国际资本重新回流发达经济体以寻求“风险避风港”,导致中国出现严重的资本外逃。在2010年以后,全球风险指数升高明显降低了中国发生资本流动外逃的可能性,并且其对外逃情形的负效应呈逐步增强态势。在时点冲击方面,两个时点冲击的脉冲响应函数走势和方向几乎相反。2007年第3季度脉冲响应函数总体为正值,先迅速上升,在第2期达到峰值,随后迅速下降,在第10期以后基本稳定于0。2014年第1季度脉冲响应函数为负值,先逐步下降,于第4期达到谷底,随后缓慢上升渐近趋于0。

全球流动性(GLIQ)对资本流动外逃的动态冲击效应。在提前期冲击方面,不同提前期冲击的脉冲响应函数不尽一致。提前2期冲击的脉冲响应函数总体为正值,从走势上呈现明显的“M”型特征,而提前8期和提前16期冲击的响应函数值接近于0,说明全球流动性在短期内提高了中国发生资本流动外逃的概率,而在中长期的作用比较微弱。在时点冲击方面,不同时点冲击的脉冲响应函数走势相似。2007年第3季度脉冲响应函数先上升并在第1期达到峰值,随后迅速回落,并于第3期基本收敛于0。2014年第1季度脉冲响应函数先迅速上升,于第1期达到峰值,之后逐步下降,在第8期转为负值,第14期以后缓慢回升渐近趋于0。由于金融危机期间全球流动性趋于紧缩,2014年经济新常态时期的脉冲响应函数值高于2007年金融危机时期。

传染因素(Con)对资本流动外逃的动态冲击效应。在提前期冲击方面,传染因素不同提前期冲击的脉冲响应函数不完全一致。提前2期冲击的脉冲响应函数为正值,走势稳中略升,而提前8期和提前16期冲击的脉冲响应函数均接近于0。在时点冲击方面,传染因素在两个不同时点冲击的脉冲响应函数走势基本一致,当期的响应值为0,先迅速上升并于第1期达到峰值,随后逐步减弱,第10期以后基本收敛于0值。

宏观金融因素(Fin)对资本流动外逃的动态冲击效应。在提前期冲击方面,宏观金融因素提前2期冲击的脉冲响应函数为正值,提前8期冲击的响应函数值在2010年第3季度由正转负,提前16期冲击的脉冲响应函数在零值附近上下波动,表明中国宏观金融因素的好转在短期内提高了发生资本流动外逃的概率,中期的影响方向未定,长期的影响较为微弱。可能的原因是,宏观金融因素的改善一方面能够提高资本配置效率,而在另一维度上代表金融不稳定程度,容易导致信贷过度扩张,滋生严重的资产价格泡沫,反而容易引发资本流动外逃。在时点冲击方面,两个不同时点冲击的脉冲响应函数呈现较大差异性。2007年第3季度脉冲响应函数基本为正值,先迅速上升并于第1期达到峰值,随后出现小幅波动,并在第10期以后收敛于0。2014年第1季度时点冲击的脉冲响应函数正负交替、波幅较大,当期的响应值为0,先迅速上升,第1期达到峰值,随后逐步下降,在第8期到达谷底,之后又逐渐回升,在20期以后渐近趋于0。对比二者之间的差异性可以发现,在金融危机时期,宏观金融因素发展容易触发中国资本外逃;而在经济新常态阶段,宏观金融因素一单位标准差的正向冲击在0—4期内助推了资本流动外逃,在5—14期降低了发生资本外逃的概率,15期以后则缓慢收敛于0。由此可见,虽然宏观金融因素的改善短期之内容易引发资本外逃,但在中长期对资本外逃有抑制作用,在金融市场平静时期,中国仍应该适时适度推进宏观金融因素的发展完善。

经济基本面因素(Eco)对资本流动外逃的动态冲击效应。在提前期冲击方面,不同提前期冲击的脉冲响应函数走势不同。提前2期冲击的脉冲响应函数为负值,且随时间推移负向影响程度逐渐增强;提前8期和提前16期冲击的脉冲响应函数在零值附近小幅波动。这表明向好的经济基本面在短期内可以降低发生资本流动外逃的概率,中长期影响较小。在时点冲击方面,2007年第3季度和2014年第1季度时点冲击的脉冲响应函数走势相似,当期的响应值为0,随后迅速下降并在第2期达到谷底,之后缓慢回升渐近收敛于0。相比于2007年第3季度的時点冲击,2014年第1季度时点冲击对资本流动外逃的影响程度更大且滞后持续期更长。

(四)中国资本流动撤回驱动因素的动态识别

图5为各因素提前期冲击和时点冲击对资本流动撤回的脉冲响应函数。

全球风险指数(VIX)对资本流动撤回的动态冲击效应。在提前期冲击方面,不同提前期冲击对撤回的脉冲响应函数走势均在波荡中逐步上升,在2012年以后由负值转为正值。在2008年之前,全球风险指数降低了发生撤回的概率,且负效应随时间推移逐步减弱,在2008—2012年脉冲响应函数接近于0。在2012年以后全球风险指数上升增加了发生资本撤回的可能性,且影响程度呈上升态势。在时点冲击方面,两个不同时点冲击的脉冲响应函数走势和方向几乎相反。2007年第3季度脉冲响应函数为负值,先迅速下降,于第1期到达谷底,随后上升并出现小幅振荡,12期以后稳定于0。2014年第1季度脉冲响应函数为正值,先迅速上升,并在第3期达到峰值,随后逐步下降,在第10期达到波谷,之后又出现缓慢回升。因此,在全球金融危机时期,金融市场动荡不安,中国资本出现了严重的外逃而非撤回,此时全球风险指数与资本流动撤回呈反向变动;而在市场平静期,全球避险情绪升温提高了资本撤回的可能性。

全球流动性(GLIQ)对资本流动撤回的动态冲击效应。在提前期冲击方面,不同提前期冲击的脉冲响应函数不尽一致。提前2期冲击的脉冲响应函数在波荡中逐步上升,提前8期和提前16期冲击的脉冲响应函数始终接近于0值,表明全球流动性在中长期对资本流动撤回的影响较小。从提前2期冲击结果来看,2004年第2季度至2011年第1季度,充足的全球流动性降低了资本流动撤回的概率,且负效应随时间推移逐渐弱化;2011年第2季度至2017年第4季度,全球流动性对撤回的影响转为正值,且随时间推移呈增强态势。在时点冲击方面,不同时点冲击的脉冲响应函数走势呈现明显差异性。2007年第3季度脉冲响应函数基本为负值,先迅速下降于第2期达到谷底,随后逐步上升,第6期以后收敛于0。2014年第1季度脉冲响应函数当期值为0,先迅速上升并在第1期达到峰值,随后迅速下降,在第3期达到波谷并转为负值,之后开始回升,第6期以后稳定于0。因此,全球流动性冲击对撤回的影响持续期较短。并且,在全球金融危机时期,全球流动性抑制了资本流动撤回,在经济新常态时期,充足的全球流动性促使较多资本流入中国市场,在投资者从众心理的影响下,中国出现资本流动撤回的概率也明显增加。

传染因素(Con)对资本流动撤回的动态冲击效应。在提前期冲击方面,不同提前期冲击的脉冲响应函数走势相似,但影响程度不同。提前2期冲击的脉冲响应函数为负值,其对撤回的负向影响程度在时间维度较为平稳。提前8期和提前16期冲击的脉冲响应函数接近于0。说明当东亚地区很多国家出现资本撤回时,中国未必发生资本撤回,不符合预期,本文认为可能的原因是,东亚地区大多数为新兴经济体,通常具有较为严格的资本管制,一些国家(地区)发生资本撤回或中国发生资本撤回未必是受到投资者恐慌情绪的传播影响,可能与本国(地区)的特定事实以及资本管制程度密切相关。在时点冲击方面,传染因素在两个不同时点冲击的脉冲响应函数走势基本一致。当期的响应值为0,先迅速下降于第2期到达谷底,随后逐步上升并渐近收敛于0,与传染因素提前期冲击的研究结论具有一致性。

宏观金融因素(Fin)对资本流动撤回的动态冲击效应。在提前期冲击方面,不同提前期冲击对资本流动撤回的脉冲响应函数走势相似,但影响程度不同。提前2期和提前8期冲击的脉冲响应函数均为正值,提前16期冲击的脉冲响应函数接近于0。表明宏观金融因素的改善可以提高投资者的预期收益率,吸引较多资本留在国内,增加中国发生资本撤回的概率,并且其对撤回情形的影响程度随时间推移依次递减。在时点冲击方面,两个时点冲击的脉冲响应函数走势基本一致。当期的响应值为0,先逐步升高在第3期达到峰值,随后缓慢减弱并逐渐收敛于0,佐证了宏观金融因素的好转提高了中国发生资本流动撤回的可能性。

經济基本面因素(Eco)对资本流动撤回的动态冲击效应。在提前期冲击方面,不同提前期冲击的脉冲响应函数走势相似,但影响程度具有较大差异性。提前2期和提前8期冲击的脉冲响应函数均为负值,影响程度依次递减,走势总体较为平稳,提前16期冲击的脉冲响应函数接近于0。这说明向好的经济基本面降低了中国发生资本流动撤回的概率,且随时间推移其影响程度减弱。在时点冲击方面,两个时点冲击的脉冲响应函数走势基本一致,当期的响应函数值为0,随后迅速下降,于第3期到达谷底,之后缓慢上升渐近趋于0,与提前期冲击的主要结论相一致。

五、结论与政策启示

本文基于TVPVAR方法研究了全球因素、传染因素和国内因素对中国资本异常流动的动态冲击效应。主要结论如下:

第一,在中国资本流动激增的影响因素方面,全球风险指数升高降低了发生激增的可能性,且其负向影响程度在2007年之前逐步增强,在2007之后呈弱化态势;全球金融危机之前,全球流动性上升提高了发生激增的可能性;传染因素对资本流动激增具有正效应,且在时间维度较为稳定;宏观金融因素和经济基本面因素的发展完善可以降低发生资本流动激增的概率。

第二,在中国资本流动中断的影响因素方面,全球风险指数上升提高了发生资本流动中断的概率,充足的全球流动性降低了出现突然中断的可能性;并且,这两个全球因素对资本流动中断的影响程度在金融危机期间愈加强烈。传染因素对中断情形具有正效应,且随时间变化依然较为稳定;宏观金融因素对资本流动中断的短、中、长期影响不尽一致;经济基本面因素的发展完善可以降低发生资本流动中断的概率。

第三,在中国资本流动外逃的影响因素方面,全球风险指数对资本流动外逃的影响在2009年前后分别表现为正效应和负效应,全球流动性上升在短期内提高了发生资本流动外逃的概率;传染因素对资本流动外逃具有稳定的“传染效应”;宏观金融因素的改善在短期内提高了发生资本流动外逃的概率;经济基本面因素的好转在短期内显著降低了出现资本外逃的可能性。

第四,在中国资本流动撤回的影响因素方面,全球风险指数上升在2012年之后增加了资本流动撤回的概率;全球流动性对资本流动撤回的影响在2011年前后分别表现为负效应和正效应;传染因素对撤回情形具有负向影响;宏观金融因素的改善有利于发生资本撤回;繁荣的经济基本面因素降低了出现资本撤回的概率。

基于上述研究结论,本文提出如下政策启示:第一,加强多边协作监管,增强与其他国家的金融和货币合作,构建多边合作机制和监管框架,以应对全球因素和传染因素对中国资本异常流动的影响。第二,深化金融体制改革,推进金融市场建设。中国应积极建立多元协同发展的金融体系,加强金融市场监管,完善金融体制,增强金融体系抵御外部风险的能力。第三,加强对跨境资本流动的监测和管控,尤其是对投机性质的套息资本,建立相应的预警体系,必要时可采取适度资本管制。

参考文献:

[1] FORBES K J, WARNOCK F E. Capital flow waves: surges, stops, flight, and retrenchment[J]. Journal of InternationalEconomics, 2012, 88: 235-251.

[2] 张广婷. 新兴市场经济体国际资本流动的驱动因素研究——基于因子分析法的实证分析[J]. 世界经济研究, 2016(10): 42-61.

[3] CALVO G A, LEIDERMAN L, REINHART C M. Inflows of capital to developing countries in the 1990s[J]. The Journal of Economic Perspectives, 1996, 10(2): 123-139.

[4] 谢长安. 后危机时代经济全球化的新变局[J]. 管理学刊, 2019(3): 1-10.

[5] BRUNO V, SHIN H S. Crossborder banking and global liquidity[J]. Review of Economic Studies, 2015, 82(2): 535-564.

[6] REY H. Dilemma not trilemma: the global financial cycle and monetary policy independence[R]. NBER Working Papers, 2015, No. 21162.

[7] KAMINSKY G L. Boombust capital flow cycles[R]. NBER Working Papers, 2019, No. 25890.

[8] CALDERN C, KUBOTA M. Ride the wild surf: an investigation of the drivers of surges in capital inflows[J]. Journal of International Money and Finance, 2019, 92: 112-136.

[9] MERCADO R V. Capital flow transitions: domestic factors and episodes of gross capital inflows[J]. Emerging Markets Review, 2019, 38: 251-264.

[10]FRATZSCHER M. Capital flows, push versus pull factors and the global financial crisis[J]. Journal of InternationalEconomics, 2012, 88: 341-356.

[11]GHOSH A R, QURESHI M S, KIM J I, et al. Surges[J]. Journal of International Economics, 2014, 92(2): 266-285.

[12]BYRNE J P, FIESS N. International capital flows to emerging markets: national and global determinants[J]. Journal of International Money and Finance, 2016, 61(3): 82-100.

[13]李蘇骁, 杨海珍. 国际证券资金大幅流入识别及其影响因素研究[J]. 国际金融研究, 2019(2): 25-35.

[14]PUY D. Mutual funds flows and the geography of contagion[J]. Journal of International Money and Finance, 2016, 60(2): 73-93.

[15]陳新禹. 人民币汇率、物价水平和国际贸易结算[J]. 当代经济科学, 2019(3): 83-91.

[16]EDWARDS S. Finance openness, sudden stop, and current account reversals[R]. NBER Working Papers, 2004, No. 10277.

[17]PRIMICERI G E. Time varying structural vector autoregressions and monetary policy[J]. The Review of Economic Studies, 2005, 72: 821-852.

[18]NAKAJIMA J. Timevarying parameter VAR model with stochastic volatility: an overview of methodology and empirical applications[J]. Monetary and Economic Studies, 2011, 29: 107-142.

[19]ABBAS S M A, BELHOCINE N, ELGANAINY A A, et al. A historical public debt database[R]. IMF Working Papers, 2010, No. WP/10/245.

[20]SVIRYDZENKA K. Introducing a new broadbased index of financial development[R]. IMF Working Papers, 2016, No. WP/16/5.

[21]REINHART C M, ROGOFF K S. The modern history of exchange rate arrangements: a reinterpretation[J]. Quarterly Journal of Economics, 2004, 119(1): 1-48.

[22]FERNNDEZ A, KLEIN M W, REBUCCI A, et al. Capital control measures: a new dataset[J]. IMF Economic Review, 2016, 64(3): 548-574.

[23]刘莉亚, 程天笑, 关益众, 等. 资本管制能够影响国际资本流动吗?[J]. 经济研究, 2013(5): 33-46.

[本刊相关文献链接]

[1] 徐梅. 中美贸易条件变化背景下的中国货币政策有效性研究[J]. 当代经济科学, 2019(4): 28-37.

[2] 刘永余, 王博. 中国资本管制的有效性问题——基于跨境资本套利和套汇活动的研究[J]. 当代经济科学, 2016(2): 10-19.

[3] 王彬, 唐国强. 资本项目开放、汇率政策与资产价格[J]. 当代经济科学, 2016(1): 13-26.

[4] 林远. 中美汇率动态博弈[J]. 当代经济科学, 2015(5): 52-58.

[5] 陈福中, 陈诚. 开放经济视角下国际金融危机对中国经济的影响——来自1994—2010年省级面板数据的实证证据[J]. 当代经济科学, 2012(4): 56-63.

[6] 王东. 国际协调与博弈: 金融危机下国家利益的考量[J]. 当代经济科学, 2009(6): 42-47.

责任编辑、校对: 郑雅妮

收稿日期:2020-01-03

基金项目:国家社会科学基金一般项目“人民币国际化对中国国际收支的动态影响及调节政策研究”(15BJY154);中國博士后科学基金第66批面上项目“国际资本异常流动的影响因素与传染机制研究”(2019M660423);中国博士后科学基金第66批面上项目“金融开放背景下商业银行效率与风险研究”(2019M660899)。

作者简介:李金凯,男,中国农业银行博士后科研工作站和北京邮电大学经济管理学院研究人员,经济学博士,研究方向:金融开放、人民币国际化;程立燕,女,通信作者,北京化工大学经济管理学院讲师,经济学博士,研究方向:国际资本流动,电子邮箱:chengliyan0531@163.com。

Dynamic Identifications of Driving Factors of Abnormal International Capital Flows in China

LI Jinkai1,2, CHENG Liyan3

(1. PostDoctoral Research Center, Agricultural Bank of China, Beijing 100005, China;

2. School of Economics and Management, Beijing University of Posts and Telecommunications, Beijing 100876, China;

3. School of Economics and Management, Beijing University of Chemical Technology, Beijing 100029, China)

Abstract:Based on the time series data of China from 2004Q2 to 2017Q4, this paper employs the principal component analysis approach, summarizes the variables affecting on abnormal international capital flows into five indicators: global risk index, global liquidity, contagion factor, macrofinancial factor and economic fundamental factors, and investigates the dynamic impacts of global factors, contagion factors and domestic factors on abnormal capital flows in China based on TVPVAR method. The results show that the global risk index significantly reduces the probability of surge and increases the possibility of stop. Its impact on capital flight shows the positive and negative effects before and after 2009, respectively. Its impact on capital retrenchment shows the negative and positive impacts before and after 2012, respectively. The increase of global liquidity improves the probability of surge before 2009, reduces the possibility of stop. Its positive impact on capital flight shows the typical “Mtype” characteristics. Its impact on capital retrenchment shows the positive and negative effects before and after 2011, respectively. The infectious factors have positive effects on surge, stop and flight, but the negative effects on retrenchment. With respect to the domestic factors, the improvement of macrofinancial factors restrains the impacts of foreign investments on abnormal capital flows, but strengthens the abnormal capital flows caused by domestic investments on the whole. Good economic fundamentals hinder the abnormal capital flows in China, which have negative impacts on surge, stop, flight and retrenchment.

Keywords:international capital; abnormal flows; financial risk; driving factor; TVPVAR