中美两国内资和外资企业在全球价值链中的演进路径

闫云凤

(首都经济贸易大学经济学院,北京100070)

一、研究背景

跨国公司在全球价值链(GVC)的形成中起着重要作用,全球约80%的进出口贸易与跨国公司的国际生产网络密切相关。中美两国作为全球最大的经济体,既是外商直接投资(FDI)流入最多的国家,也是跨国公司拥有量最多的国家。2019年,中国和美国的FDI流入量分别是2 510亿美元和1 400亿美元;2020年财富500强中,中国大陆和香港地区共124家企业上榜,美国有121家企业上榜。与此同时,中美两国也存在很大的差异:一是两国参与GVC的方式不同;中国是以先进制造业和服务业参与,美国是以创新活动参与。二是外资企业在不同东道国的角色和地位存在很大差异;2014年跨国公司在经合组织(OECD)国家的产出占比15%,但在新兴经济体中的产出占比仅为8%,说明外资企业在中美两国经济活动中的角色和地位不同。三是中美两国跨国公司的流入和流出活动差异很大;外资企业在中国的产出是中资企业在国外产出的10倍多,而外资企业在美国的产出却低于美国跨国公司的海外产出。因此,对比中美两国内资和外资企业在GVC中的演进路径,不仅对中国制定和完善外资政策、攀升价值链有重要启示,对中国跨国公司提升国际竞争力有很强的参考价值,同时对于其他发展中国家吸引外资和嵌入GVC也有着重要借鉴意义。

目前,衡量GVC演进路径主要有两类指标:第一类是从增加值视角衡量一个国家或产业在全球价值链中的获利能力,主要有垂直专业化、增加值出口率、出口中的国内增加值。基于这些指标,国内外学者对各国的GVC获利能力及其变化趋势进行了广泛的研究,Los等[1-2]的研究表明,全球出口中的国内增加值比重呈下降趋势。罗长远等[3-6]研究发现,中国的国内增加值出口比率呈现先迅速下降后缓慢上升的“V”形反转趋势。还有学者的研究分析表明,中国从其他国家获得的收益份额持续提高;中国生产中的国外增加值比重在上升,美国GVC参与程度也在不断提升[7-8]。

第二类是衡量一个国家或产业在全球价值链中的嵌入位置。全球价值链嵌入位置是刻画一国地区和产业在全球价值链中演进路径的重要指标,反映了其在国际分工中的地位。Johnson等[9-10]对国内外全球价值链位置的测度方法和研究进行了全面的总结和述评。归纳起来,此类指标主要有全球价值链位置、生产分割长度、上游度和下游度、平均生产链长度等。其中,宏观国家和产业层面的测度表明:中国各行业的全球价值链位置跨度较大,但平均位置与美欧发达国家接近[11];加入WTO以后中国的生产阶段数增加,但美日等发达国家在下降[12];从演进趋势来看,中国全球生产链变长,而美国的全球生产链变短[13]。微观企业层面的测度表明:中国GVC位置变化的企业异质性特征明显,出口GVC位置实现小幅上升,但进口GVC位置大幅提升[14],同时制造业企业在向GVC上游攀升[15]。

尽管跨国公司在全球的活动受到越来越多决策者和研究者关注,但受数据限制,基于企业异质性的研究才刚刚起步,尤其是缺少中美两国内资和外资企业比较的实证研究。本文将中美两国的内外资企业纳入统一的分析框架构建生产链长度指标,从内资和外资企业异质性视角比较两国在全球价值链中的演进路径。一方面,通过构建区分内资、外资企业的非竞争型全球投入产出模型,克服“同比例假设”弊端,提高进口使用矩阵的准确性,从而反映中美两国不同所有制类型企业参与全球生产结构的复杂程度及其国内外产业布局情况,从企业异质性视角研究其在全球价值链的位置变化。另一方面,从功能分离和空间分离的视角探索生产链长度的演变机理和全球价值链的演变路径,对比分析中美两国内、外资企业全球价值链演进路径的不同特征,重点突出中国的二元经济结构特征,从而为中国不同类型企业贸易结构转型和全球价值链攀升提出有针对性的政策建议。

二、模型构建与数据来源

(一)区分内资、外资企业的非竞争型全球投入产出模型

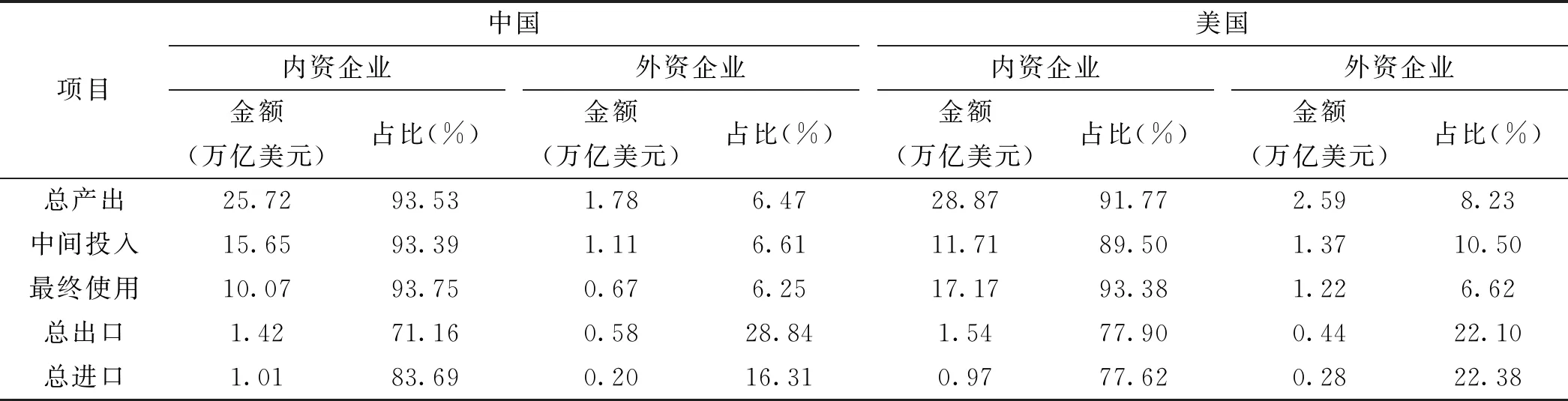

内资企业和外资企业在总产出、中间品投入、最终使用、进出口贸易规模和结构等方面存在很大差异。从表1可以看出,2016年中国内资企业在总产出、中间品投入和最终使用中的比重为93.5%左右,外资企业占6.5%左右;但外资企业在总出口和总进口中的比重分别是28.84%和16.31%,说明中国外资企业的外向型特征非常明显,且外资企业在中国的出口占比大于进口占比。然而,外资企业在美国中间投入占比10.50%,远高于其在最终使用6.62%的比例,这说明外资企业在美国的活动更多集中在中间品生产;此外,外资企业在美国的进出口比例较为均衡,占美国进口和出口的比例都在22%左右。因此,区分内资、外资企业的非竞争型全球投入产出模型能较好体现内、外资企业各部门之间直接消耗系数、进口中间品投入比重、贸易结构和规模等因素的影响,能够体现不同企业在GVC中演进路径的差异。

表1 2016年中美两国内资和外资企业的整体差异

(二)生产链长度的测度和分解模型

本文采用“生产链长度”变化作为衡量全球价值链演进路径的指标。根据王直等[16]的研究,“生产链长度”是指一个行业从最初增加值投入到最终消费的距离,可用该部门增加值推动的总产出来测度。

假设世界上有G个国家,每个国家有N个部门,每个部门有内资和外资两种不同的所有制类型企业,根据非竞争型全球投入产出模型,借鉴闫云凤[17]的推导,生产链长度的公式为:

(1)

式(1)中,V是2GN×1的直接增加值系数向量,B是2GN×2GN的里昂惕夫逆矩阵,Y是2GN×1的最终使用列向量。该式表示的是从最初增加值投入到最终品消费的平均生产阶段数,生产链越长,说明该行业增加值推动的总产出越多,增加值被计算为总产出的次数越多,生产分割程度越高。

全球价值链中的生产活动按增加值去向可分解为三部分:国内最终消费中的增加值(VD)、最终品出口中的增加值(VRT)和中间品出口中的增加值(VGVC,即GVC增加值)。同理,生产链长度也可分解为三部分:

PL=ωD×PLD+ωRT×PLRT+ωGVC×PLGVC

(2)

式(2)中,ω是权重,ωD、ωRT和ωGVC分别对应上述三部分增加值的比重。PLD是纯国内生产链长度,PLRT是传统贸易生产链长度,PLGVC是GVC生产链长度。

(三)生产链长度的演变机理与路径选择

笔者之前的研究表明,生产链长度的变化主要是因为生产过程的功能分离和空间分离[17]。功能分离是指将生产过程的设计研发、原料采购、生产加工、运输物流、后勤服务、销售推广等部分功能外包给其他国家或企业;空间分离是指将生产过程中的不同功能和环节分布在国内或国外的不同地区。功能分离是空间分离的基础,随着科学技术的进步,生产越来标准化、模块化和碎片化,生产的功能分离程度提高;随着运输技术的发展,空间分离的成本下降,分离程度提高。功能和空间分离有利于企业嵌入全球价值链或国内价值链,从事部分阶段任务、特定功能和环节的专业化生产。企业不同的战略选择和生产布局造成其国家和产业的生产链长度不同,根据生产链长度的分解和变化,大致有四种生产分割模式和演进路径,如表2所示。

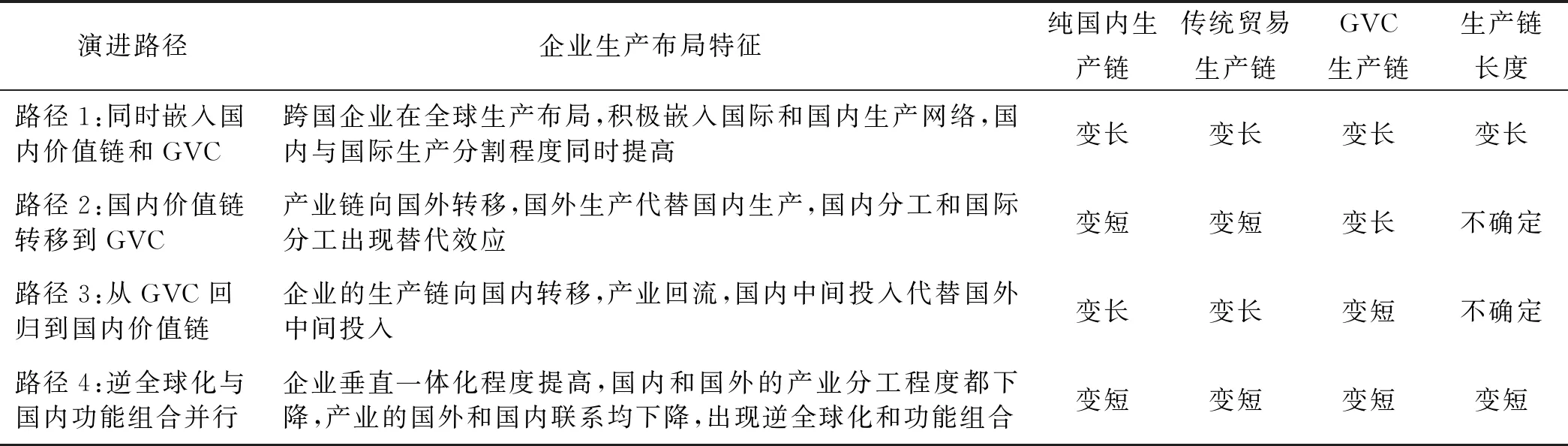

表2 生产链长度的演进机理与路径选择

(四)数据来源与说明

本文数据来源于OECD的跨国公司活动(Activities of Multinational Enterprises,AMNE)分析数据库。该数据库按照企业所有制性质(内资企业和外资企业)对各国的生产、增加值和贸易进行了区分,其中的世界投入产出表包含了2005—2016年34个行业部门、59个国家和地区以及世界其他地区(ROW)的数据,并与OECD的增加值贸易(TiVA)数据相结合,提供了跨国公司在全球经济活动中的基本信息。本文测算主要基于AMNE数据库中的国家间投入产出表,该表从产业部门层面区分了内资和外资企业,可以较好地对中美两国内资和外资企业在全球价值链中的演进路径进行比较。

三、结果分析

(一)中美内资和外资企业整体生产链长度

1.中美内资企业整体生产链长度比较

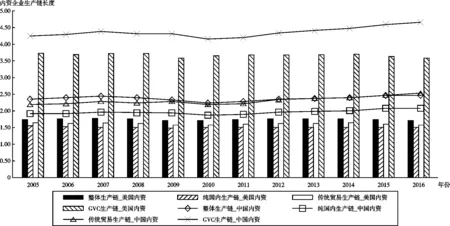

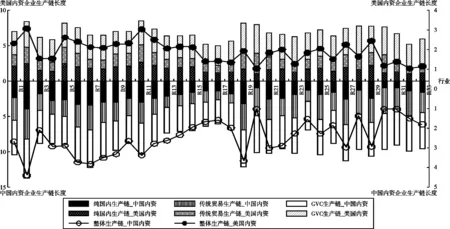

图1 中国和美国内资企业生产链长度的演进趋势

图1展示了中美两国内资企业生产链长度的演进趋势,从中可以看出,2005—2016年中国内资企业的纯国内、传统和GVC生产链长度均大于美国内资企业。两国的纯国内生产链最短,传统贸易生产链次之,GVC生产链最长,说明中美两国嵌入GVC部分的生产分割程度最高,功能分离和空间分离最彻底,但两国在全球价值链的不同阶段从事专业化生产,美国内资企业在生产链短、离最终需求更近的服务业产品上有比较优势;而中国内资企业在生产链较长、离最终需求较远的制造业产品生产上有比较优势。

从2005—2016年的变化趋势来看,中国内资企业的纯国内生产链(从1.91上升到2.08)、传统贸易生产链(从2.20上升到2.55)和GVC生产链(从4.26上升到4.66)变长导致整体生产链(从2.35上升到2.46)变长,在全球价值链中沿路径1演进。这一方面说明中国内资企业的国内产业分工日益深化、技术复杂度不断提升、产业关联程度持续增强,纯国内生产链不断延长;另一方面说明内资企业出口商品结构日益复杂、与国外的生产联系不断增强,传统贸易和GVC生产链延长。此外,中国内资企业积极到海外投资开辟新的市场和生产网络,在拉长GVC生产链的同时也带动了纯国内和传统贸易生产链,从而提升了中国内资企业的生产分割程度。与之相比,美国内资企业的纯国内生产链(从1.55下降到1.50)、传统贸易生产链(从1.64下降到1.58)和GVC生产链(从3.73下降到3.59)变短,导致整体生产链也变短(从1.75下降到1.72),在全球价值链中沿路径4演进。这一方面说明更多的美国企业通过兼并收购其上下游企业使得以前的企业间交易变为企业内部交易;另一方面说明美国企业缩减对外投资,从而使得美国内资企业的功能分离和空间分离都呈下降态势。此外,还说明美国内资企业服务业的比重在增加,因为服务业生产链较短,从而使得其整体生产链变短。

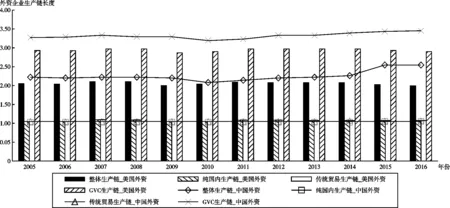

2.中美外资企业整体生产链长度比较

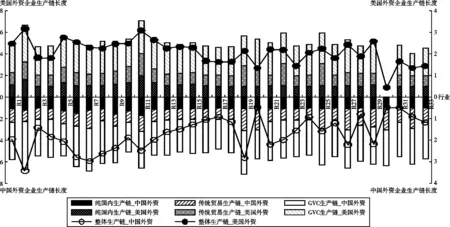

图2展示了中美两国外资企业的生产链长度,从中可以看出,中国外资企业的整体和GVC生产链都大于美国外资企业,但纯国内和传统贸易生产链与美国十分接近。从趋势上看,中国外资企业的纯国内生产链(从1.03增加到1.04)、传统贸易生产链(从1.04增加到1.06)和GVC生产链(从3.27增加到3.45)都变长了,整体生产链(从2.22上升到2.49)也随之变长,因此中国外资企业也是沿路径1演进的。这说明随着越来越多的外商直接投资进入中国,这些跨国公司不仅通过承担国内生产环节嵌入到中国国内生产链中,并且通过国外产业转移、在全球进行生产布局嵌入全球价值链,在功能分离和空间分离中实现了生产链的拉长。与之相对的是,美国外资企业沿路径3演进,其整体生产链长度(从2.05下降到1.99)变短,但其纯国内生产链(从1.06上升到1.07)和传统贸易生产链(从1.0436上升到1.0440)都变长,只有GVC生产链(从2.92下降到2.89)变短,这说明美国的外资企业用国内分工替代国外分工,越来越多跨国企业将生产转移到了国内。

图2 中国和美国外资企业生产链长度的演进趋势比较

2.中美内外资企业整体生产链长度比较

比较图1和图2可以看出,大多数年份中,中国内资企业的整体生产链长度大于外资企业,其纯国内和传统贸易生产链长度大约是外资企业的2倍,说明中国内资企业在国内的生产分割程度更深,具有更为完整的生产链,空间分离和功能分离更为彻底。与之相反的是,美国内资企业的整体生产链长度小于外资企业,一个可能的解释是美国的内资企业服务业占比大,外资企业制造业占比大,且美国的外资企业与其母国的生产联系较为紧密,链条比较长的GVC生产链部分所占比重较大。

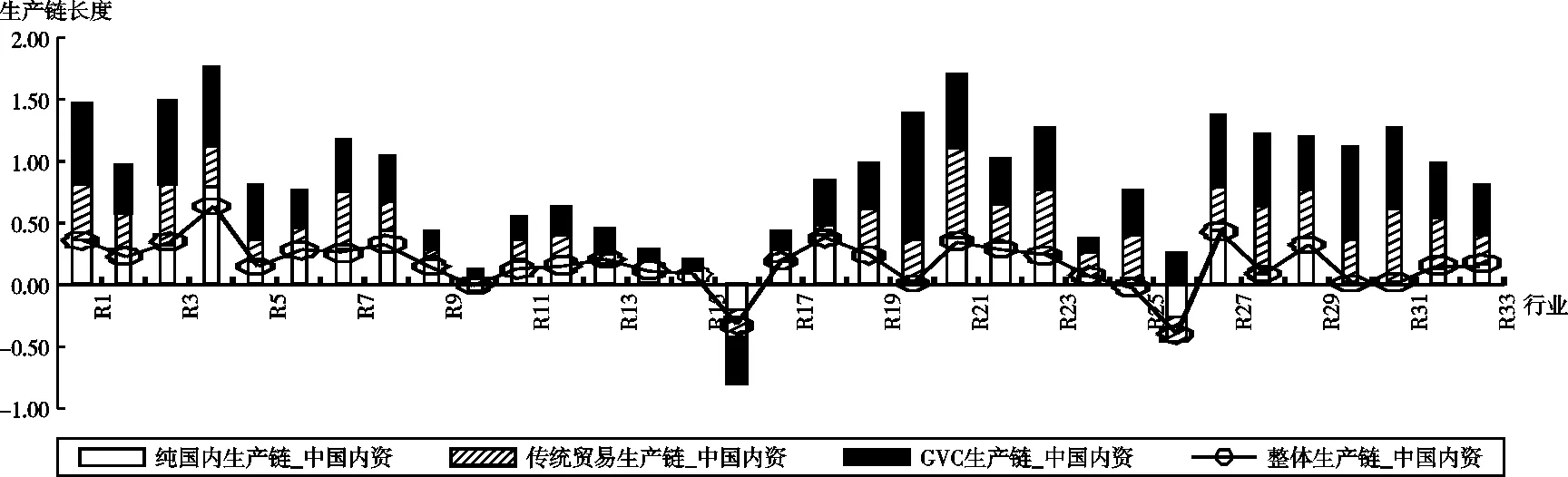

图3 2016年中美两国内资企业各细分行业的生产链长度及分解

此外,2010年中国内资和外资企业生产链长度最短,而美国内资和外资企业生产链长度的低谷出现在2009年,主要是因为金融危机在美国爆发后,美国经济首先下滑,内外资企业缩减生产,生产链变短;后受国外经济增速下降、进口减少、制造业回归等因素的影响,中国出现了部分内资企业减产倒闭、跨国公司撤资和产业外移,中国的生产链随之变短,这说明在全球价值链体系中,中美两国的生产链密切相连、相互影响。

(二)中美内资和外资企业细分行业生产链长度

1.中美内资企业各细分行业生产链长度比较

图3展示了2016年中美两国内资企业各细分行业的生产链长度及其分解,横坐标上方是美国内资企业生产链长度,下方是中国内资企业生产链长度,纵坐标左侧指整体生产链长度,右侧指纯国内、传统贸易、GVC生产链长度。从中可以看出,中国内资企业各细分行业的整体和GVC生产链长度均大于美国内资企业,但两国的纯国内和传统贸易生产链长度差不多。具体到细分行业,中国和美国内资企业整体生产链长度最长的行业都是“R2采矿和采石”,且该行业的纯国内、传统贸易和GVC生产链都比较长,这是因为采掘业主要为生产提供煤炭、石油、天然气、矿石等能源资源和中间投入,处于生产链的最前端,离消费的距离最远。中国内资企业整体生产链长度较长的还有“R7焦炭和精炼石油产品的制造”“R6纸制品制造和印刷”“R19电、煤气、水的供应和污水、废物处理”等;而美国内资企业整体生产链较长的是“R11基本金属的制造”“R5木材、木制品和草编制品的制造”“R29专业、科学和技术活动;行政和辅助活动”等,这些细分行业大部分属于中间品,为生产提供原材料和中间投入,处于GVC上游,所以生产链比较长。但中国和美国内资企业具有较长生产链的细分行业完全不同,因为两国的产业结构以及在GVC中的嵌入模式差异较大。同时,中国内资企业“R30公共管理与国防;强制性社会保障”和“R20建筑业”的整体生产链最短,美国内资企业“R20建筑业”和“R32人体健康与社会工作活动”的整体生产链最短。此外,服务业的生产链长度普遍较短,因为服务业具有不可存储性,生产和消费具有同时发生、不可分割的特点,生产的同时就被直接用于消费,所以生产阶段数接近于1。总体而言,中美两国内资企业采掘业的生产链最长,其次是制造业和农业,服务业的生产链最短。

2.中美外资企业各细分行业生产链长度比较

如图4所示,横坐标上方是美国内资企业生产链长度,下方是中国内资企业生产链长度,纵坐标左侧指整体生产链长度,右侧指纯国内、传统贸易、GVC生产链长度。从中可以看出,中国外资企业生产链长度排在前三位的行业是“R2采矿和采石”“R7焦炭和精炼石油产品的制造”“R19电、煤气、水的供应和污水、废物处理”;美国外资企业生产链较长的行业是“R2采矿和采石”“R11基本金属的制造”“R5木材、木制品和草编制品的制造”。因此,中美两国外资企业较长生产链的行业分布也有所不同,中国资源、能源密集型行业的生产链较长,处于GVC上游;美国基本制造业的生产链相对较长,这说明两国外资企业各细分行业在GVC中的位置不同。但是,中美两国外资企业服务业的生产链都非常短,尤其是其纯国内生产链部分,这进一步印证了服务业占比较大的国家,生产链较短。

(三)中美两国内资和外资企业细分行业在GVC中的演进路径

1.中美两国内资和外资企业细分行业生产链长度变化

图5生产链长度的变化趋势可以反映出中美两国内资企业各细分行业在全球价值链中的演变路径。其中,中国内资企业大部分细分行业的生产链变长,说明其国内生产联系加强的同时积极嵌入全球价值链、国内外产业结构的复杂程度提高,但有些细分行业的生产链长度变短,尤其是纯国内生产链变短,说明这些产业与国内其他产业之间的联系下降,产业集中度提高,即沿路径2或路径4演进。而大多数美国内资企业的生产链变短,说明企业的生产分割程度下降、企业间的生产联系下降。

图4 2016年中美两国外资企业各细分行业的生产链长度及分解

(a)中国内资企业生产链长度

(b)美国内资企业生产链长度图5 2005—2016年内资企业各细分行业生产链长度的变化

(a)中国外资企业生产链长度

(b)美国外资企业生产链长度图6 2005—2016年外资企业各细分行业生产链长度的变化

对比图6与图5可以发现,中美两国外资企业各细分行业生产链长度的变化不太明显,变动程度较小。中国内资企业生产链长度增加的细分行业数明显大于外资企业;而美国外资企业生产链长度下降幅度和覆盖行业远小于其内资企业。这说明中美两国内资和外资企业各细分行业是沿着不同路径演进的,需要进行分类汇总和分析。

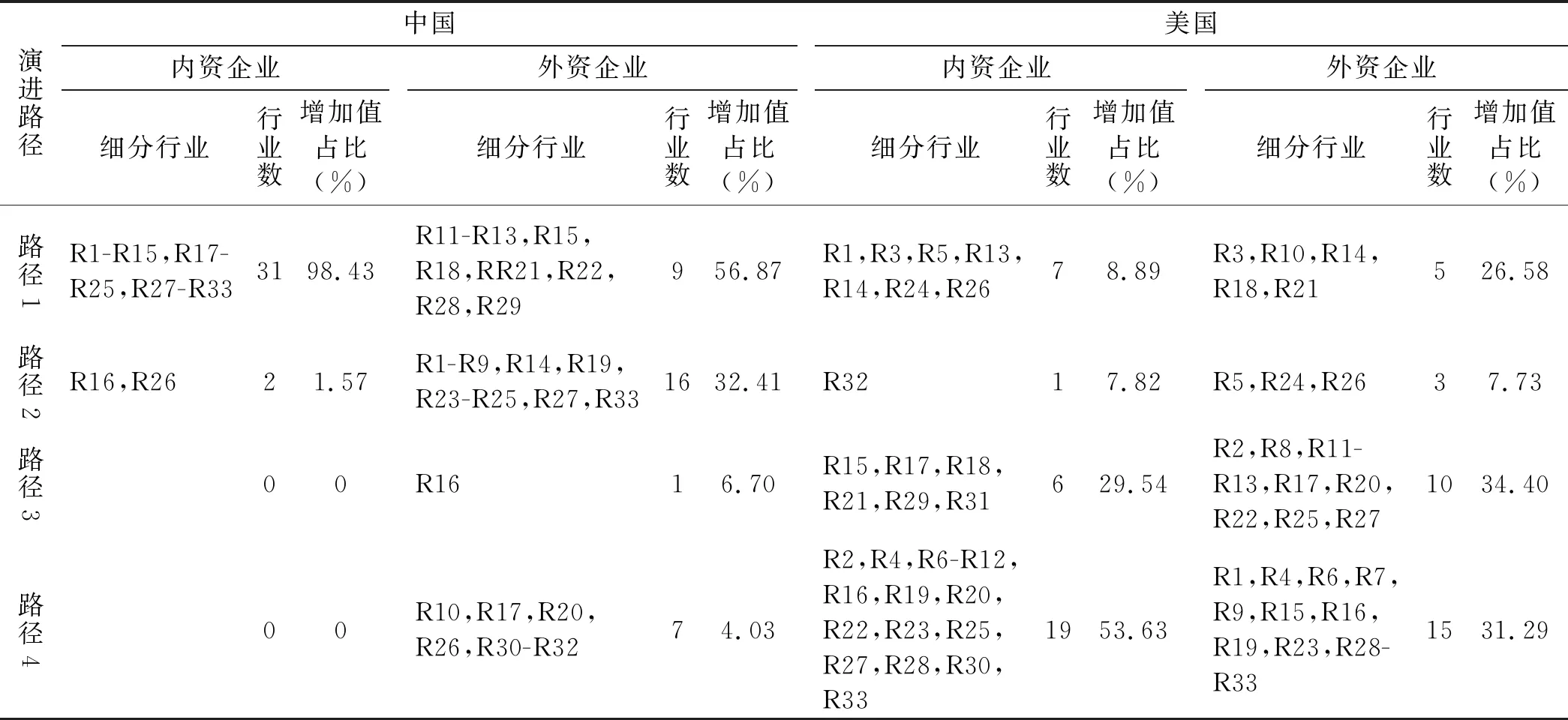

2.中美两国内资和外资企业细分行业在GVC中的演进路径

对中美各细分行业生产链长度的变化分类汇总可以得到两国内、外资企业在全球价值链中的演进路径。从表4可以看出,中国内资企业有31个细分行业沿路径1演进,2016年这31个细分行业的增加值占中国内资企业增加值的98.43%,说明近年来中国内资企业国内生产联系加强,生产结构复杂程度进一步提高,同时积极从事海外并购和跨国经营,在拉长GVC生产链的同时也加强了国内产业之间的联系,加速进行生产过程的功能和空间分离。而中国外资企业中仅有9个细分行业是沿路径1演进的,占中国外资企业增加值的56.87%,这些细分行业主要是跨国公司在中国投资设厂,承接其母国的产业转移,在中国生产加工后将产品出口到母国或其他国家,从而使其GVC生产链和国内生产链都变长;外资企业有16个细分行业是沿路径2演进的,占中国外资企业增加值的32.41%,说明这些行业的国际生产代替了国内生产,可能出现了产业和资本撤出中国、向外转移的趋势;外资企业有7个细分行业沿路径4演进,增加值占4.03%,这些行业出现了逆全球化和国内功能组合的趋势。

从美国内外资企业各细分行业的演进路径来看,美国内资企业有7个细分行业沿路径1演进,占美国内资企业增加值的8.89%,说明虽然美国内资企业的整体生产链变短,但部分细分行业,尤其是处于价值链前端的农业、食品加工业、木材加工业、部分制造业的生产联系日益紧密,生产的碎片化程度加强;有19个细分行业沿路径4演进,占美国内资企业增加值的53.63%,这些行业分布在采掘业、制造业、服务业,出现了纯国内和GVC生产链同时变短、功能组合与逆全球化并存的趋势;有6个细分行业沿路径3演进,出现国内生产替代国际生产,占美国内资企业增加值的29.54%,这些行业主要是制造、批发零售、仓储物流行业。也就是说美国内资企业有25个细分行业的GVC生产链变短,这意味着美国内资企业缩减国外生产,回归美国国内生产的趋势比较明显。对美国的外资企业而言,有15个细分行业沿路径4演进,10个细分行业沿路径3演进,5个细分行业沿路径1演进,3个细分行业沿路径2演进。这意味着美国外资企业有25个细分行业GVC生产链变短,占到美国外资企业增加值的65.69%,说明这些行业的外资企业缩减了在美国以外的生产链。美国内资和外资企业在美国之外的生产链同时缩短,可能与特朗普总统上台后实施的一系列制造业回流政策有关,同时与美国服务业占比扩大也有一定关系。

表4 中美内外资企业各细分行业的演进路径

四、结论与启示

本文将中美两国内资和外资企业的生产链长度分解为纯国内、传统贸易和GVC生产链长度,探索中国和美国不同所有制类型企业在GVC中的演进路径。主要研究结论如下:

第一,中国内资企业的生产链长度均大于美国内资企业,它们在GVC的不同环节从事专业化任务和生产,美国内资企业在生产阶段少、离最终需求更近的服务业产品上有比较优势;中国内资企业在生产链较长、离最终需求较远的制造业产品生产上有比较优势。中国外资企业的整体和GVC生产链都大于美国外资企业,但纯国内和传统贸易生产链与美国外资企业非常接近。中国内资企业的生产链比外资企业的长,内资企业的生产分割程度更高,在国内具有更为完整的生产链;美国内资企业的生产链长度小于外资企业,主要是因为生产链比较短的服务业在美国内资企业中占有较大比重。

第二,从企业的整体演进路径来看,中国内资企业和外资企业的国内和GVC生产链都变长,整体沿路径1演进。美国内资企业国内生产变短,GVC生产链变长,用国外生产代替国内生产,沿路径2演进;美国外资企业国内生产变长,GVC生产链变短,用国内生产代替国外生产,沿路径3演进。

第三,从细分行业的演进路径来看,大多数细分行业的中国内资企业沿路径1演进,说明中国内资企业的国际与国内生产是互补关系、国内和国际生产的功能分离和空间分离加速,生产分割程度提高。但中国外资企业有较多行业是沿路径2和路径4演进的,说明外资企业存在撤资中国、产业外移的现象。美国企业的演进路径产生了分化,内资企业有20个细分行业的GVC生产链变短,外资企业有25个细分行业的GVC生产链变短,国外生产的碎片化程度降低,这说明美国的内资和外资企业均出现了缩减美国以外生产、产业回流美国的现象。

基于以上结论,本文得出如下政策启示:

第一,继续发挥制造业对价值链上下游的拉动和促进作用。中国内资和外资企业生产链均大于美国,主要原因是制造业所占比重较大,制造业的生产链较长,各行业之间的生产联系更为紧密,生产的功能和空间分离可以使各生产环节进一步细化和专业化,从而带动更多上下游产业的优化升级。因此,建议通过GVC导向的产业政策,根据各细分行业的特点,鼓励生产链链条上内部特定功能的升级和空间的分离,提升制造业的生产力和国际竞争力,不要盲目追求向服务业转型升级而放弃加工制造业。

第二,充分发挥内资企业在深化国内分工、稳定经济方面的支柱作用。中美两国的GVC演进路径表明两国目前处于不同的阶段:中国处于进行全球生产布局、积极开拓海外市场和生产网络的阶段,而美国处在鼓励内资回流、吸引外资进入国内的阶段。内资企业是深化国内分工、优化产业结构的重要支柱和稳定力量,是中国经济发展的“定海神针”,要鼓励内资企业加强标准化、模块化生产,促进生产过程的功能分离和空间分离,中国要继续鼓励内资企业专注于核心技术、优势产品的研发和生产,将部分非核心环节和功能进行国际外包。同时鼓励内资企业抓住“一带一路”等国际化机遇,积极到沿线国家或欧美发达国家并购投资,开拓新的海外市场和生产网络,通过在GVC中的合理布局,优化产业结构、提升生产效率。

第三,防范外资企业撤资带来的风险,加强国内生产链的自主性。从中美内外资企业各细分行业的GVC演进路径来看,外资企业在美国的生产增加,产业开始回流美国,但部分外资企业有撤离中国的趋势。如果外资企业大规模撤出中国,用国际生产代替国内生产,对GVC生产链和国内生产链都会产生负面影响,进而影响国内产业结构的优化升级和生产效率的提升。为此,中国应密切关注外资企业可能的撤资及影响,引导其在国内合理进行生产布局。同时,为了应对外资流出的不确定性风险,内资企业要打造自己无可替代的“技术长板”,在保持多元化供应链的同时,构建独立自主的国内生产链条以及国内和国际双循环体系。

——基于内外资企业所得税统一的经验分析