金融部门资金流量视角下的消费信贷与经济增长

蒋智陶

(中国邮政储蓄银行,安徽合肥 230000)

一、引言

近年来,我国居民消费贷款迅速增长,金融机构本外币消费贷款余额与GDP的比率由2015年的27.53%提高到2020年末的48.79%。至2021年9月,金融机构本外币消费贷款余额已达53.58万亿元。在消费贷款余额快速增长的现实下,消费贷款的增长能否促进经济增长的问题值得关注,对此现有研究结论大多支持消费贷款能够刺激消费、促进经济增长的观点。理论上消费信贷能够为消费者提供跨期选择、改善财产结构、减轻消费支出的短期冲击,通过缓解消费者预算约束刺激消费,进而促进经济增长(丁宁,2014)[1],实证分析中,蔡浩仪和徐忠(2005)[2]、蒲艳萍和王皓(2021)[3]等多数学者的研究也进一步检验了借贷约束抑制家庭消费、消费信贷促进经济增长的结论。

然而,消费贷款余额持续增长的同时,金融部门迅速扩张、金融资金“脱实向虚”的问题同样引人关注。一方面,金融、实体经济非均衡发展时,金融自身规模的扩大并不一定能够提高其服务实体经济的效率(蒋智陶,2014)[4],另一方面,金融资金的流量与其对经济增长的促进作用均存在密切的关系,李静萍(2015)[5]从资金流量的角度,以金融部门向非金融企业部门的资金流量规模为解释变量,分析了金融部门向非金融企业部门的资金流量与非金融企业部门增加值之间的反向变动关系,孙红燕、管莉莉和张先锋(2021)[6]从资金流向的角度,以金融部门资金流量中流向实体经济的资金占比为主要解释变量,分析了金融部门资金流向与实体经济增长之间的倒U形关系,认为应将流入实体经济的金融资金更多地投向非金融企业部门。

消费信贷对经济增长的促进作用主要体现在金融部门为消费提供资金支持的动态过程中,作为贷款余额等存量指标分析的必要补充,从金融部门资金流量、流向的角度,分析消费贷款与经济增长的关系具有重要意义。本文结合“从谁到谁”资金流量表的编制,分析金融部门向住户部门提供的贷款资金流量与经济增长之间的关系。

二、“从谁到谁”资金流量表的编制

资金流量的分析一般以资金流量表的数据为基础,我国的资金流量表分为《资金流量表(非金融交易)》(实物交易)和《资金流量表(金融交易)》,分别由国家统计局和中国人民银行编制,最新的《中国统计年鉴(2020)》中可查得2018年资金流量表的相关数据。《资金流量表(金融交易)》以矩阵形式,系统反应了部门之间发生的、利用29类金融工具实现的一切金融交易的资金流量,按资金运用、来源两个方向分别复式记账。矩阵中,宾栏列示了非金融企业、金融机构、政府、住户、国外等5大部门作为金融交易的主体,主栏列示了29类发生金融交易的金融工具的形式,如存款、贷款、债券等。

现有资金流量表是“交易×部门”的账户式表格,表内反映了5个部门以29类金融工具开展金融交易时发生的资金流量,并未直接给出各个部门之间的资金流量。为分析金融部门与住户部门之间的资金流量情况,借鉴李静萍(2015)[5]、李宝瑜和张帅(2009)[7]等人的方法,以2018年的资金流量表为例,编制“部门×部门”资金流量表,即“从谁到谁”的资金流量表。

假定5大部门的资金来源方式与其资金使用方式无关,各部门以某种相同的金融工具作为资金来源时,面临同样的部门来源结构。在5个部门中,第i(i=1,2,3,4,5)个部门的资金来源总量中以第k(k=1,2,…,29)种金融工具为资金来源的比例,为第i个部门中第k种金融工具的资金来源金额除以第i个部门的资金总来源。第k种金融工具的资金运用总量中第i个部门所占的比例,为第i个部门中第k种金融工具的资金运用金额除以第k种金融工具资金运用总额。对于资金流量表中的负值不做特殊处理,将负的资金流量解释为部门之间的负债偿还或撤资。

按照国民经济核算的平衡原理,《资金流量表(非金融交易)》中各部门资金来源中的总储蓄与资本转移净额(来源方与运用方的差额)之和,减去净金融投资运用方金额后的差额,为该部门的非金融资产净获得。非金融资产净获得与《资金流量表(金融交易)》中的资金运用合计金额之和,即为该部门的资金总使用量,资金总使用量与资金总来源量应保持一致,该总量扣减资金来源合计金额、总储蓄与资本转移净额之和后的差额,记为统计误差。

将复式记账的《资金流量表(金融交易)》按照资金来源和运用拆分为两个29×5的矩阵R(资金来源)和矩阵U(资金运用),则矩阵R中的元素rki表示第i个部门在第k项交易中的资金来源量,矩阵U中的元素uki表示第i个部门在第k项交易中的资金运用量。

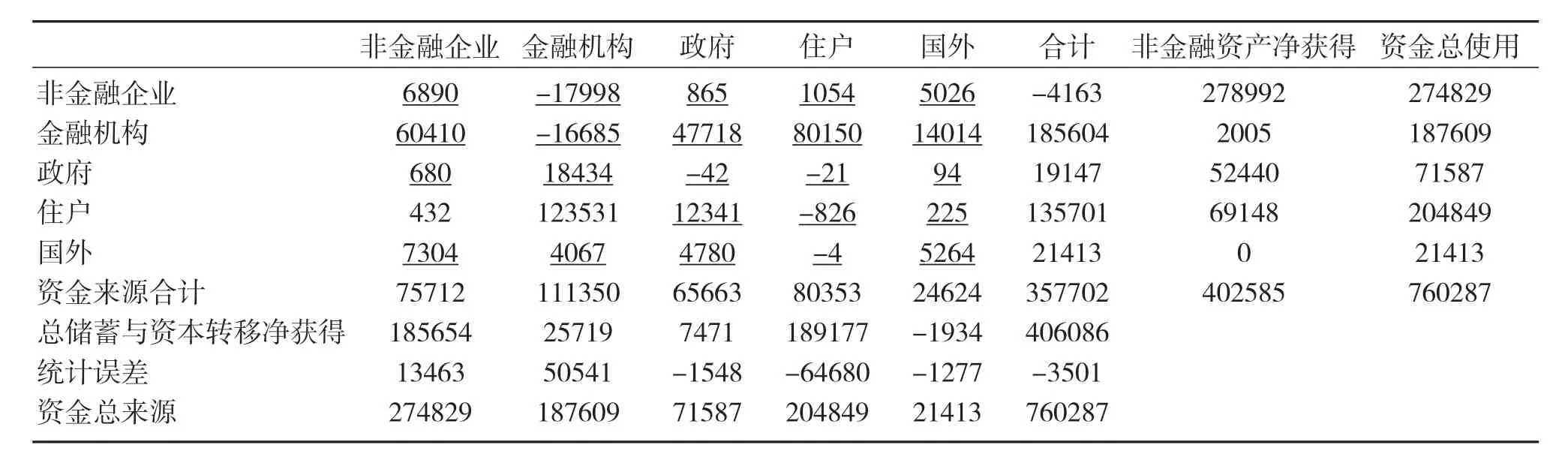

定义5×5的矩阵A为对角矩阵,其主对角线元素为各部门资金总来源量(总使用量),在2018年的资金流量表中,按照非金融企业部门、金融机构部门、政府部门、住户部门、国外部门的顺序,A=diag(274829 ,187609,71587,204849,21413)(金额单位为亿元,下同)。定义29×29的矩阵B为对角矩阵,其主对角线元素为各金融工具的资金运用总量。

计算29×5的矩阵C=(UTB-1)T,基于前述假定可知,矩阵C中的元素cki表示在第k种金融工具的资金运用总量中第i个部门所占的比例。计算29×5的矩阵D=RA-1,基于前述假定可知,矩阵D中的元素dkj表示第j个部门的资金来源总量中以第k种金融工具为资金来源的比例。

计算5×5矩阵F=CTD,则F中的元素fij表示第j个部门的资金来源总量中,以第i个部门的资金运用为资金来源的比例。因此,矩阵W=FA中的元素wij即可表示第j个部门的资金来源总量中,以第i个部门的资金运用为资金来源的金额,即第i个部门对第j个部门形成的资金运用量。

按照上述步骤,表1列示了2018年的“部门×部门”资金流量表的计算结果,矩阵W对应为表1中标注下划线的部分。

表1 2018年“部门×部门”资金流量表

三、消费贷款资金流量与经济增长

在2010年及以前的资金流量表中,金融工具的分类为17类(《中国资金流量核算(金融交易)——1992-2010年》中有追溯的细分),2011年表中的金融工具进一步细分为30类,将存款细分为活期存款、定期存款、财政存款、外汇存款和其他存款,将贷款细分为短期贷款、中长期贷款、外汇贷款、委托贷款和其他贷款,将证券细分为股票、政府债券(2016年以前为“国债”)、金融债券、中央银行债券和企业债券。至2018年,表中金融工具分类为29类(2013年以后将短期贷款与短期票据融资合并为短期贷款),因此,本文选取了2011-2018年的统计数据,按照上述方法分别编制了“部门×部门”的“从谁到谁”的资金流量表。

按照现有统计数据,资金流量表中的金融工具未细分至消费贷款,但按照相关界定,5个部门中的住户部门(含城镇及农村住户)主要从事最终消费活动及以自我使用为目的的生产活动,非金融企业部门从事的是非金融、非消费的生产活动,因此,本文将住户部门的贷款资金流量视为消费贷款资金流量,同时,从资金流量表的数据看,短期贷款和中长期贷款中,资金来源仅涉及非金融企业部门、住户部门,资金运用仅涉及金融机构部门,综上所述,本文将金融部门对住户部门的短期贷款和中长期贷款的资金流量之和,作为消费贷款资金流量的代理指标。结合“从谁到谁”资金流量表的结果,表2汇总了金融资金流向和消费贷款的占比情况。

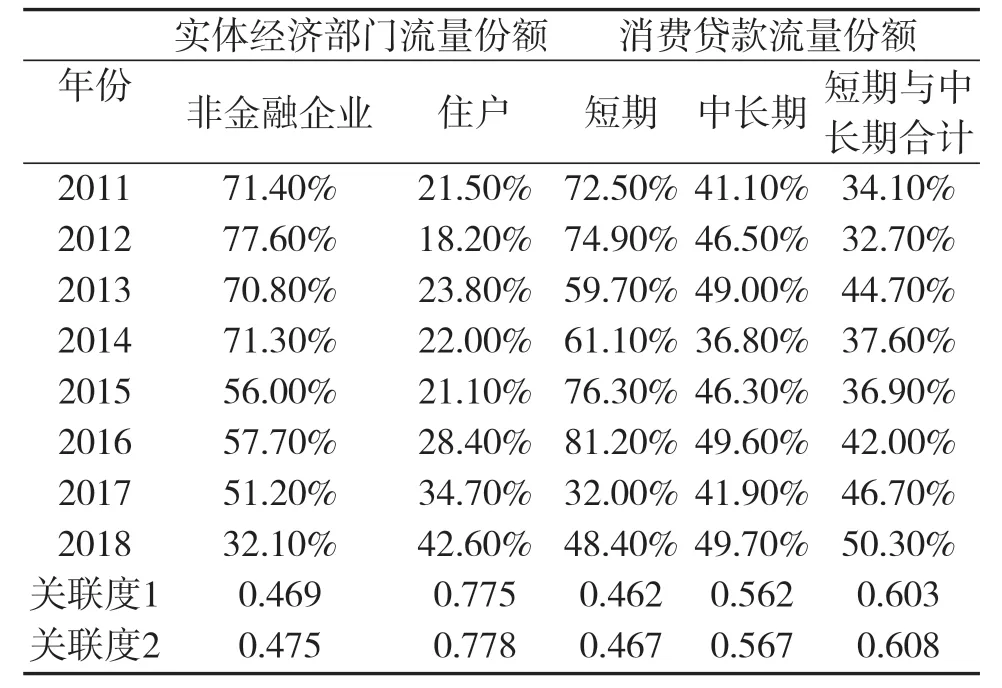

表2 金融部门对实体经济部门的资金流向

表2中“实体经济部门流量份额”指以国内实体经济三部门(非金融企业、政府、住户)从金融部门获得的资金流量之和为分母,三部门各自从金融部门获得的资金流量为分子计算的相对流向指标,衡量金融部门对实际经济部门资金支持的方向。2011-2018年间,中国金融部门向实体经济中的住户部门提供的资金流量占比整体呈上升趋势,住户部门与非金融企业部门获得的金融资金流量的差距逐步缩小,至2018年,住户部门获得的金融资金达8.02万亿元,高于非金融企业部门从金融部门获得的资金金额(6.04万亿元),这一数据结论对李静萍(2015)[5]的分析结论形成了有益的补充,其分析发现在1992-2012年间中国金融部门资金主要投向非金融企业部门,前后对比可以发现金融部门对住户部门的资金流量占比逐渐提升,与住户部门消费增长、国民经济增长更加重视消费推动的宏观背景相适应。

表2中“消费贷款流量份额”指以各期限金融部门的贷款资金运用流量为分母,相应期限中住户部门获得的贷款资金流量为分子计算的相对流向指标,衡量金融部门贷款资金的支持方向。2011-2018年间,住户部门从金融部门获得的贷款资金占比整体呈上升趋势,与非金融企业部门获得的贷款资金占比的下降趋势相对应,这一情况在不同贷款结构中有所差异,其中,住户部门的短期贷款资金流量占比整体高于非金融企业部门的占比。

考察消费贷款资金流量(住户部门的贷款资金流量)与经济增长之间的关系,如前述,本文选取的有贷款期限结构细分的金融工具资金流量表的年限范围为2011-2018年,样本量较小,不适宜做回归分析,且现有研究已经验证了流入实体经济的金融资金中,用于非金融企业部门的资金占比与经济增长有明显的正向关系(孙红燕、管莉莉和张先锋,2021)[6],基于此,本文借鉴邓莉和冉光和(2005)[8]的方法,运用灰色关联分析方法,对比贷款资金流量中消费贷款金额的占比、流向实体经济的资金流量中流向非金融企业部门的资金占比,分析其与经济增长之间的关联程度,判断消费贷款资金流向对经济增长的影响。

通过灰色关联分析,可以根据序列相似程度判断其与参考序列之间的紧密程度,关系越紧密,关联度越大。定义分辨系数为0.5时,表2计算列示了五个对比指标序列分别以GDP增长率为参考序列的关联度1和以人均GDP增长率为参考序列的关联度2。可以发现,以GDP增长率、人均GDP增长率作为经济增长的代理指标时,关联度的计算结果基本一致。

从关联度指标看,与经济增长关系最为密切的是实体经济部门中住户获得的资金流量占比,按照前文的定义,即在金融部门为实体经济提供资金支持时,流向消费贷款的资金占比(对住户的贷款资金占比)与经济增长具有密切的关系,同样,在金融部门的贷款资金运用中,用于消费贷款(住户部门贷款)的资金流量占比与经济增长具有密切的关系,两者与经济增长(GDP增长率)的关联度分别为0.775、0.603,均明显高于金融部门向实体经济中非金融企业部门的资金流量占比与经济增长之间的关联度(0.469)。同时发现,短期贷款中,金融部门贷款资金用于消费贷款的占比与经济增长之间的关系并不密切、关联度仅为0.462,意味着短期贷款投向生产性的非金融企业部门对经济增长的影响更高。

四、结论与建议

在金融部门资金流量视角下,金融资金流向住户部门提供消费贷款资金支持的力度,与经济增长之间具有密切的关系,在金融部门加大力度为实体经济中的非金融企业提供资金支持以促进经济增长的同时,应同步关注金融资金对消费信贷的支持力度,同时需进一步提升短期消费贷款在刺激消费增长中的推动作用。

第一,加大对消费领域的资金支持力度。金融部门资金流向实体经济领域时,加强对消费领域的资金支持,为消费支出提供跨期选择、改善消费者财产结构,以缓解消费预算约束刺激消费支出,进而促进经济增长。

第二,提升消费信贷的即期刺激作用,挖掘消费信贷的消费引导功能。从资金流量视角看,相对于提供长期资金支持以改善消费支出预算,短期消费信贷与经济增长之间的关系并不密切,因此金融部门应在关注消费信贷余额指标的同时,关注消费信贷资金作用于消费支出的动态过程,在加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局下,信贷资金在供给侧改革的差别化引导经验,可以推广至消费信贷领域,如对主流消费领域、民生大众消费项目设定专门的、差别化的消费信贷政策,引导消费导向。