现代金融与实体经济协同发展研究:分析框架与基本内容

沈志群, 刘继广

一、引言

党的十九大提出,要着力加快建设实体经济、科技创新、现代金融、人力资源协同发展的产业体系。河南省产业体系建设存在科技成果与产业需求脱节、金融脱实向虚、人力资源短缺与过剩并存等结构性矛盾。随着高端制造业回流经济发达国家、劳动密集型产业转向低成本国家,河南省面临日益严峻的双向抽取式产业转移挑战。提升产业竞争力,必须着眼于实体经济稳增长,必须着眼于现代金融等生产要素与实体经济协同发展。

国外相关研究。Gurley等开辟了“金融发展”与“金融深化”这一研究主题,强调金融发展对经济增长的促进作用。[1]自20世纪90年代开始,Aghion等经济学家在新兴的内生增长理论框架下建立了不同的理论模型,解释金融体系如何内生形成以及如何作用于经济增长。[2]King等人的实证研究成果提出两种观点:一是认为金融深化通过增加资源的流动性,减少金融投资的交易成本,从而导致投资增加,并最终促进经济增长;二是认为金融深化提高了金融资源的配置效率以及回报率,并进一步提高了生产率。金融发展对经济增长的影响因用来衡量金融发展指标的不同以及国家增长水平的差异而不同。[3-4]Beck等从金融宽化的角度研究发现,缺乏获取金融服务的渠道是产生持续收入差距以及低经济增长的一个重要原因,获取金融服务渠道越宽广,生产率提升越多。[5]

国内相关研究。其一,在金融发展与经济社会发展协同方面,张亦春、王国强认为,相对于实体经济,金融发展向上或者向下的过度偏离都抑制了实体经济增长。[6]何其春、邹恒甫研究发现:若信用膨胀收益主要流向企业家,信用膨胀就会促进经济增长;反之,若收益主要流向虚拟经济部门,信用膨胀就会阻碍经济增长。[7]其二,在金融结构与经济增长方面,彭俞超认为金融结构市场导向对于经济增长的影响呈现倒“U”形。[8]其三,在金融集聚与经济增长方面,杨友才认为金融发展对经济增长存在门槛值效应。[9]其四,关于省际或区域金融发展与经济增长的研究,学界倾向于认为:中西部省份金融集聚尚未达到门槛值,应以政策引导集聚金融资源、发展普惠金融,促进经济增长;东部省份应坚持市场导向,实现金融深化、金融宽化、经济增长自主协同。

二、现代金融与实体经济协同发展研究:分析框架

相关研究表明,金融宽化和金融深化两类不同模式反映了金融发展影响经济增长的不同机理,金融发展对技术进步的作用机制存在地区差异,金融发展对经济增长的影响与不同的经济发展阶段相关。而且,衡量金融发展程度指标的选择对研究结论也有重要影响。中国各区域经济发展水平存在差异,金融发展过度和不足可能同时存在。

基于中国不同区域经济发展差距下实际存在的金融集聚、金融结构等差异,我们选择能够更准确反映和解释经济发展现实的合适指标。指标体系的构建既要统筹考虑河南省作为人口大省,面临的中原经济区建设和郑州新兴国家中心城市建设等省情,又要考虑金融深化和金融宽化两类不同金融发展模式的差异性影响。

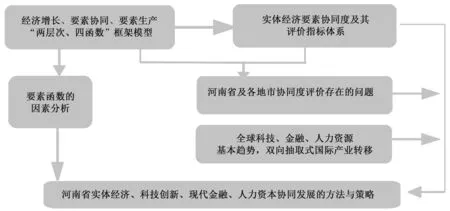

基本分析框架的构建有两个基本遵循。一是将传统经济增长理念置于要素协同与国际竞争的环境下,借鉴新经济增长理论,将科技创新、现代金融、人力资源等作为内生变量,置于改良的内生经济增长模型中。二是各个生产要素又有自身的生产函数,解释其产生和发展。我们按照“经济增长-要素协同-要素生产”逻辑,阐释能够提升经济发展协同性和产业竞争力的基本原理,以对全国以及各省(自治区、直辖市)“经济增长-要素协同”情况进行实证分析。

基本分析框架如图1所示。其一,建立“两层次、四函数”的框架模型是研究的关键和基础部分。这部分要界定实体经济与人力资本、现代金融、科技创新等要素间的协同关系,并建立协同度评价指标体系。其二,实证分析是研究的难点。这部分要解决以下问题:一是依据评价指标体系对河南省及代表性地市进行评价并分析存在的问题;二是分析人力资本、现代金融、科技创新三个要素函数中各个因素及其对实体资本形成、经济增长的影响。其三,提出提升河南省实体经济、科技创新、人力资本、现代金融等协同度的方法和策略。

图1 河南省现代金融与实体经济协同发展研究分析框架

三、现代金融与实体经济协同发展研究:基本内容

(一)设定要素协同的经济增长模型、界定实体经济与要素协同和评价指标体系

人力资本、现代金融、科技创新等要素是经济增长的内生变量,各个要素又有自身的生产函数。因此,我们在设定基本分析模型的基础上,按照“经济增长-要素协同-要素生产”的逻辑,构建“两层次、四函数”分析框架,根据投入-产出关系将经济增长分析置于人力资本、现代金融、科技创新等要素协同之中。这是设计协同度评价指标体系的理论基础。

改良的柯布-道格拉斯生产函数Y=ALαKβTγ,其中,Y为产出,代表实体经济,A为技术水平,L、K、T分别为人力资本、现代金融(用进入实体经济的资本来代表)、科技创新,α、β、γ分别为L、K、T的产出弹性。

L、K、T不预先设定生产函数形式。借鉴人力资本形成函数[10],家庭目标函数[11],人力资本积累方程式,定义生产函数:L=F(H,E,…),其中H为健康,E为教育。借鉴纵向创新模型[12],引入信用的新经济增长模型[13],金融资本和真实资本划分[14],定义生产函数:K=F(D,W,…),其中D为金融深化,W为金融宽化。借鉴Romer的技术进步模型[15],中国经济增长前沿课题组的知识生产函数[16],傅晓霞等的创新者行为分析[17],定义生产函数:T=F(RC,RH,…),其中RC为研发资本,RH为研发人员。

协同即趋向均衡。实体经济、人力资本、现代金融、科技创新协同是指四个方面协调发展,趋向一般均衡,即每种投入的边际产出与该种投入的价格之比都相等。每种要素的价格下限为该要素的边际成本,上限为该要素的边际产出。协同度的衡量不应遗漏每一个重要因素,同时要考虑各要素之间的合理搭配及其与经济运行的双向作用。我们将在机理分析的基础上将这些问题细化为具体的指标体系。

(二)河南省及各地市实体经济、现代金融等协同度评价

其一,河南省实体经济、现代金融等协同度评价。对Y=ALαKβTγ两边取自然对数,得到:

lnY=lnA+αlnL+βlnK+γlnT

(1)

其中,lnY为被解释变量,lnL、lnK、lnT为解释变量。使用OLS方法对上述变量取自然对数后进行回归分析,再由回归结果分别估计全省人力资源、现代金融与科技创新对经济增长的产出弹性大小,得出不同要素对全省经济增长的贡献值,数值越大表示协同度越高。此外,我们用面板数据来分析各个要素对河南省经济增长的贡献变化。

其二,各省辖市实体经济、现代金融等协同度评价。对上述自然对数模型改造,得到:

lnYit=lnA+αlnLit+βlnKit+γlnTit

(2)

其中,i表示地区,t表示时间。分析方法同上。

其三,要素函数中的各个因素对区域经济的影响。面板数据可以用来分析要素函数中各个细分因素对区域经济的影响。如科技创新要素函数,可构建如下模型:

(3)

其中,xijt(j=1,2,3,…n)为创新要素的第j种影响因素在创新要素总产出弹性中的占比,αijt和βijt分别为第j种影响因素对人力资源和资本产出弹性的影响。

(三)河南省及各地市实体经济、现代金融等协同度提升政策分析

其一,根据全球产业、科技、金融发展基本趋势和评价结果,设定河南省产业、科技、金融、人力资本结构调整的基本方向和开发重点。其二,近年中国金融业脱实向虚、自我循环问题严重,现代金融与实体经济协同是关注重点。因此,政策制定的基本切入点是金融结构,政策目标是提高实体资本转化率。其三,从国际产业竞争角度,考虑区域异质性,完善产业、科技、金融、人力资源等政策。

四、结语

基于理论推演,借鉴相关研究成果,我们提出“两层次、四函数”分析框架。按照这一框架模型的微观机理,实体经济、科技创新、现代金融、人力资本协同度调整应该是一个整体性的过程,任何单方面的调整都可能远离一般均衡,损害各方协同。因此,提升河南省实体经济要素协同度需要整体上重构,而不是单单调整某个要素或某个产业。尽管我们的分析框架是整体性分析,但并不影响局部调整的政策性意义。在今后的研究中,我们将从现代金融与实体经济的协适切入,通过在整体框架内对现代金融因素的调整达到提升整体协同度的目的。

本文主要通过理论推演的方式进行研究,没有集中于某个范围,协同度评价虽有基本思路,但并未建立指标体系,未来可以以某个行业或某个典型地市为例,用一系列评价指标对要素协同实体经济发展进行研究,或者以定量的方式探讨人力资本、现代金融、科技创新与实体经济协同情况,分析它们之间的关系及具体作用机制。同时,本文虽然提出现代金融本身就是一个生产函数,但是并未建立精确的函数式,更没有逐一分析自变量如何影响现代金融要素函数的因变量,未来可以通过一定方法识别要素函数中的关键影响因素以及各要素、各因素之间的相关关系,采用大样本实证研究方法,进一步提升研究成果的内部效度和外部效度。