高新技术企业15%税收优惠政策促进企业实质性创新了吗?

——基于问卷调查和访谈的分析

陈亚平

(中国财政科学研究院教科文研究中心,北京 100142)

一、引 言

党的二十大报告提出要坚持科技自立自强,并进一步强调了创新驱动战略和企业科技创新主体地位。面对日益激烈的国际科技竞争态势,自立自强已经成为新的一百年我国科技创新的核心目标。企业作为技术创新的核心主体,其创新水平对于实现科技和经济有机结合,提升国家自主创新能力、建设创新强国至关重要。税收优惠作为支持企业技术创新的重要工具,因其市场性和灵活性,被世界各国广泛采用。改革开放以来,我国十分重视利用税收工具促进企业技术创新,并逐步形成了以所得税为主、其他多种税种为辅的支持企业技术创新的税收优惠体系,涉及研发费用加计扣除、特定企业税率优惠、固定资产投资税收优惠、技术转移转化等各个方面。[1]但是,目前对这些税收优惠政策的关注点仍停留在“给不给”的阶段,而对这些政策“是否有效”关注不够。

虽然现有文献在税收优惠对企业技术创新投入和产出的影响方面初步形成了一个相对全面的研究体系,但是目前的研究仍存在以下两个方面的不足:首先,现有文献关于企业技术创新衡量指标的选取主要集中在研发投入、专利或新产品销售收入等方面,对企业技术创新缺乏整体、全面和科学的考量。实际上,一项税收优惠政策是否激励了企业技术创新,不仅要看其是否激发了企业进行创新决策的意愿,更重要的是关注税收优惠支持后企业被市场认可的程度以及竞争力水平是否有所提升。这三个阶段是一个循序渐进、不断演化、互相促进的有机过程,每个阶段的成效都很重要。其次,现有文献忽略了税收优惠支持企业技术创新的真实效果,没有区分不同创新阶段的策略性创新和实质性创新行为。目前的研究要么单纯地将企业技术创新分为不同的阶段,要么笼统地将企业技术创新分为策略性创新和实质性创新行为,忽略了策略性创新和实质性创新行为在不同阶段的渐进性和演变性。

对此,本文首先基于创新动机将企业技术创新分为策略性创新和实质性创新两类,同时将其置于创新决策、被市场认可和竞争力提升三个不同的创新阶段。然后,以高新技术企业15%的税收优惠政策为例,通过问卷星对一些地区的部分高新技术企业进行了问卷调查,对该政策支持企业技术创新的效果进行了评估。

二、理论框架构建

(一)实质性创新与策略性创新的区别

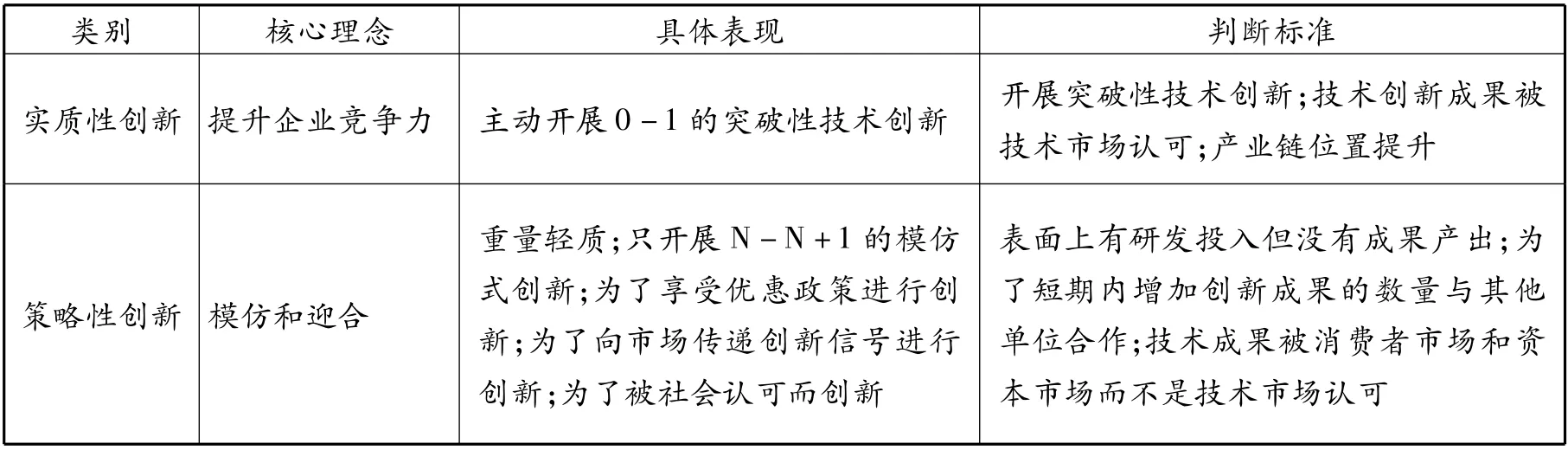

如表1所示,基于创新的动机可以将企业技术创新的类型分为策略性创新与实质性创新。[2]其中,实质性创新以提升企业核心竞争力为核心,更重视创新的质量;策略性创新以谋求其他利益为目的、追求创新的“数量和速度”而“轻质量”。[3-4]实质性创新以主动开展突破性技术创新为主要表现形式,具有能够被本行业甚至跨行业企业所认可的技术成果;而策略性创新以模仿和迎合为主要表现形式,过去的一段时期内,在一定程度上促进了我国技术积累,是我国发挥后发优势的重要手段。但在科技自立自强时期大量的策略性创新行为只会抑制高质量的技术创新,成为低水平创新的温床。[5]尤其是党的十八大以来,我国将创新摆在了核心位置,给予了企业技术创新大量税收优惠、补贴、采购等政策,在信息不对称的情况下,不少企业会为了享受这些政策开展策略性创新活动。还有的企业只是为了向消费者市场和资本市场传递自己“创新”水平的信号,或者为了提高自己的品牌影响力而开展大量策略性创新活动,这样的创新活动都不能叫做真创新。只有开展了突破性技术创新活动,技术创新成果被技术市场认可,企业产业链位置有所提升时才能称为真创新,即实质性创新,这也是企业在当前以科技自立自强为战略支撑的新时期实现自身价值的必要途径。

表1 实质性创新与策略性创新的区别

(二)基于DMC概念模型的企业创新类型划分

本文将企业技术创新分为创新决策(Decision)、被市场认可(Market recognition)和竞争力提升(Competitiveness)三个阶段,具体见图1。

策略性创新和实质性创新以不同的形式贯穿于每个阶段。

首先,创新决策是企业开展技术创新积极性和主动性的表现,主要包括明确创新意愿、确定创新方向和确定创新路径三个方面,即做不做(是否开展创新)—做什么(突破性还是渐进性)—和谁做(自己做还是合作)。[6-8]而企业决定开展技术创新活动,很有可能是为了享受15%的税收优惠政策,或者为了修饰自己的报表,向消费者和资本市场传递自己创新的信号;企业决定要开展合作创新,也很有可能是单纯地为了合作而合作的拉郎配行为,与其他单位合作产生的技术也不太可能是企业的核心技术。

其次,被市场认可是企业开展技术创新的直接目的。新技术新产品只有得到市场认可、获得市场回报,才能真正体现价值、实现持续创新。本文将市场分为技术市场、消费者市场和资本市场。而只有企业的技术创新被技术市场认可了,才能称企业有实质性的创新活动,被消费者市场认可和被资本市场认可都具有一定的策略性。[9]像曾一度被热炒的“巴铁”“红芯浏览器”等现象背后不仅没有实质性的创新行为,甚至还存在造假问题。

最后,竞争力提升是企业技术创新的最终目的。企业在竞争中能否立于不败之地,根本上取决于企业由技术创新形成的竞争力。考虑到企业技术创新对企业竞争力的贡献,本文主要从品牌影响力和产业链地位两个方面展开。只有企业的产业链位置提升了,才能体现企业的实质性创新水平,而品牌影响力提升很有可能是由市场炒作或者企业自身的标签效应导致的,产业链位置提升只能通过企业开展实质性的创新活动来实现。

三、研究设计

(一)研究方法与具体政策的选择

1.研究方法的选择。本文采用了问卷调查的方法(如表2所示)。以往研究更多地采用了PSM、GMM、边际有效税率分析法、结构方程等计量模型对税收优惠支持企业技术创新的效果进行评估,且这些模型采用的数据一般是公开的二手数据。相对来讲,问卷分析更能够获得一手真实数据,同时可以获取一些难以衡量的指标数据。

2.具体税收优惠政策的选择。考虑到税收优惠政策的代表性和样本的广泛性,本文选择高新技术企业15%税收优惠政策为例进行分析。一方面,从我国支持企业技术创新的税收优惠政策特点来看,主要以选择性支持为主,其中对高新技术企业的支持政策最多。自改革开放以来,截至2021年,我国支持高新技术企业技术创新的税收优惠政策数量达到了13项,高于其他类型的企业。另一方面,从税收优惠额来看,《2018年高新技术企业发展报告》显示,我国针对高新技术企业实施15%的税收优惠额已经达到1880.36亿元,占全年企业享受税收优惠总额的10%以上,远超过其他类别的税收优惠政策。

(二)研究设计与样本特征

1.问卷调查的内容和过程。首先,结合DMC概念模型,通过问卷星面向高新技术企业设计了包括基本信息、支持效果、问题和建议三大部分的调查问卷。其次,对部分企业进行了预调查并对问卷进行了修改完善。然后,通过北京、山东、河北、陕西、云南和辽宁等地税务局或财政局人员,将问卷向本地高新技术企业进行转发。再然后,回收问卷,并通过了信度检查。最终,得到了518个有效样本信息。

2.样本基本特征。从所有制来看,被调查企业有132家国有企业,386家非国有企业,即样本企业以非国有企业为主。从是否上市来看,被调查企业有102家上市企业,416家非上市企业,即样本企业以非上市企业为主。从企业所处区域来看,被调查企业有228家企业来自东部地区,148家企业来自中部地区,82家企业来自西部地区,60家企业来自东北地区,即样本企业主要来自东部地区。从企业规模来看,被调查企业中大型企业(从业人数≥1000人,年营业收入≥40 000万元)有140家,中型企业(300人≤从业人数<1000人,2000万元≤年营业收入<40 000万元)有130家,小型企业(从业人数<300人,年营业收入<2000万元)有248家。从是否获得政府补助来看,被调查企业中有290家企业获得了政府创新补助,有228家企业未获得政府创新补助,即大部分企业获得了政府创新补助。

四、问卷调查的结果分析

本部分主要根据问卷反馈结果,对高新技术企业15%税收优惠支持企业技术创新的效果进行分析。

(一)对企业技术创新决策的支持效果分析

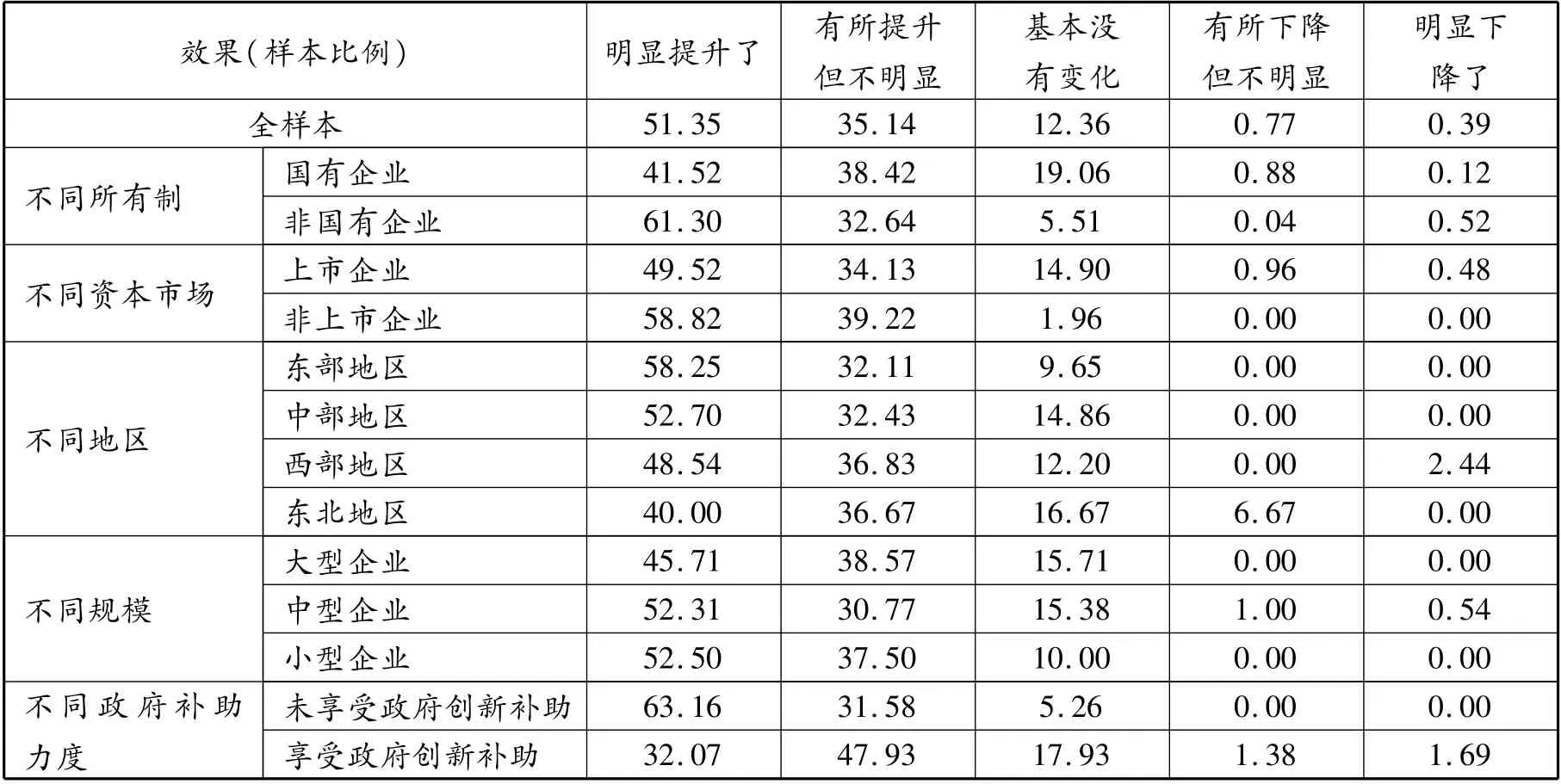

1.对企业开展技术创新活动意愿的支持效果。税收减免有利于增加企业研发投入。[10]如表3所示,从全样本来看,高新技术企业15%税收优惠政策实施后,企业开展技术创新活动的意愿明显提升了。其中,有85.33%的企业认为高新技术企业15%税收优惠政策实施后,企业开展技术创新活动的意愿“明显提升了”或者“有所提升但不明显”。只有1.16%的企业认为高新技术企业15%税收优惠政策实施后,企业开展技术创新活动的意愿“明显下降了”。从分样本来看,高新技术企业15%税收优惠政策实施后,相比于同类别的企业,非国有企业、上市企业、处于东部地区的企业、中小型企业、未享受创新补助的企业开展技术创新活动的意愿“明显提升了”或者“有所提升但不明显”的样本比例更高。

2.对企业开展突破性技术创新的支持效果。如表4所示,从全样本来看,高新技术企业15%税收优惠政策实施后,企业开展突破性技术创新活动的意愿并没有随之提升。只有20.46%的企业在高新技术企业15%税收优惠政策实施后,更愿意开展突破性技术创新活动;37.07%的企业更愿意开展模仿性技术创新活动;其他42.47%的企业认为高新技术企业15%税收优惠政策实施后开展技术创新活动的类型“基本没有变化”。从分样本来看,高新技术企业15%税收优惠政策实施后,相比于同类别的企业,国有企业、非上市企业、西部地区企业、处于东北地区的企业、中型企业和未享受政府创新补助的企业“更愿意开展模仿性创新”的样本比例更高。

表4 高新技术企业15%税收优惠政策对企业开展突破性技术创新的支持效果 (单位:%)

3.对企业开展合作技术创新的支持效果。如表5所示,从全样本来看,高新技术企业15%税收优惠政策实施后,企业开展合作性技术创新活动的意愿显著提升。其中,有86.49%的企业认为高新技术企业15%税收优惠政策实施后,开展合作性技术创新活动的意愿“明显提升了”或者“有所提升但不明显”。只有1.16%的企业认为高新技术企业15%税收优惠政策实施后,开展合作性技术创新活动的意愿“明显下降了”。从分样本来看,高新技术企业15%税收优惠政策实施后,相比于同类别的企业,非国有企业、上市企业、处于东部地区的企业、中小型企业、未享受政府创新补助的企业开展合作性技术创新活动的意愿“明显提升了”或者“有所提升但不明显”的样本比例更高。

表5 高新技术企业15%税收优惠政策对企业开展合作技术创新的支持效果 (单位:%)

(二)对企业技术创新被市场认可的支持效果分析

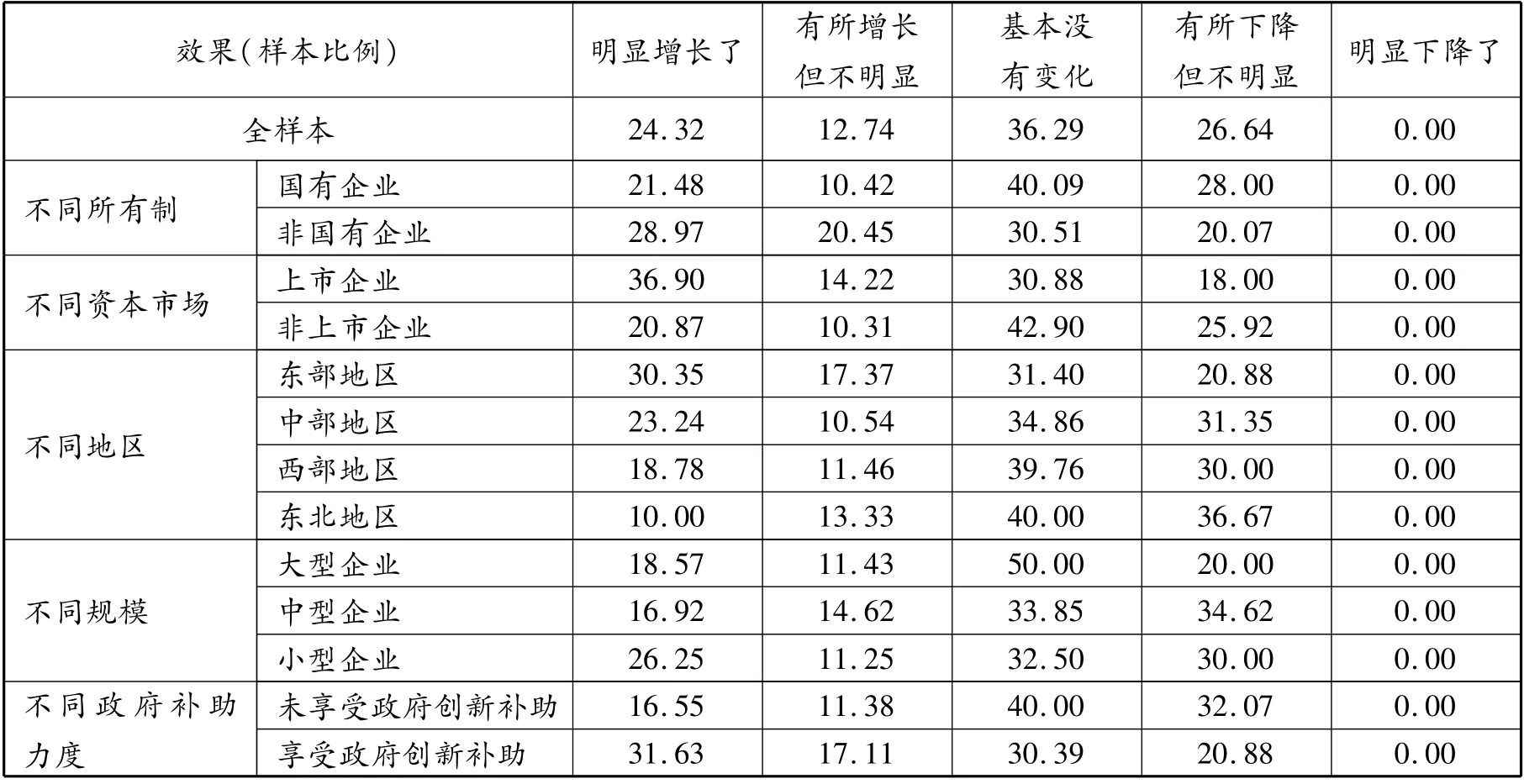

1.对企业技术创新被技术市场认可的支持效果。如表6所示,从全样本来看,高新技术企业15%税收优惠政策实施后,企业技术创新被技术市场认可的程度并没有显著提升。其中,有63%的企业认为高新技术企业15%税收优惠政策实施后,企业技术创新被技术市场认可的程度“基本没有变化”或者“有所下降”,只有24%的企业认为高新技术企业15%税收优惠政策实施后,企业技术创新被技术市场认可的程度“明显增长了”。从分样本来看,高新技术企业15%税收优惠政策实施后,相比于同类别的企业,国有企业、非上市企业、处于东北地区的企业、大型企业、享受政府创新补助的企业技术创新被技术市场认可的程度“基本没有变化”或者“有所下降”的样本比例更高。

表6 高新技术企业15%税收优惠政策对企业技术创新被技术市场认的可支持效果 (单位:%)

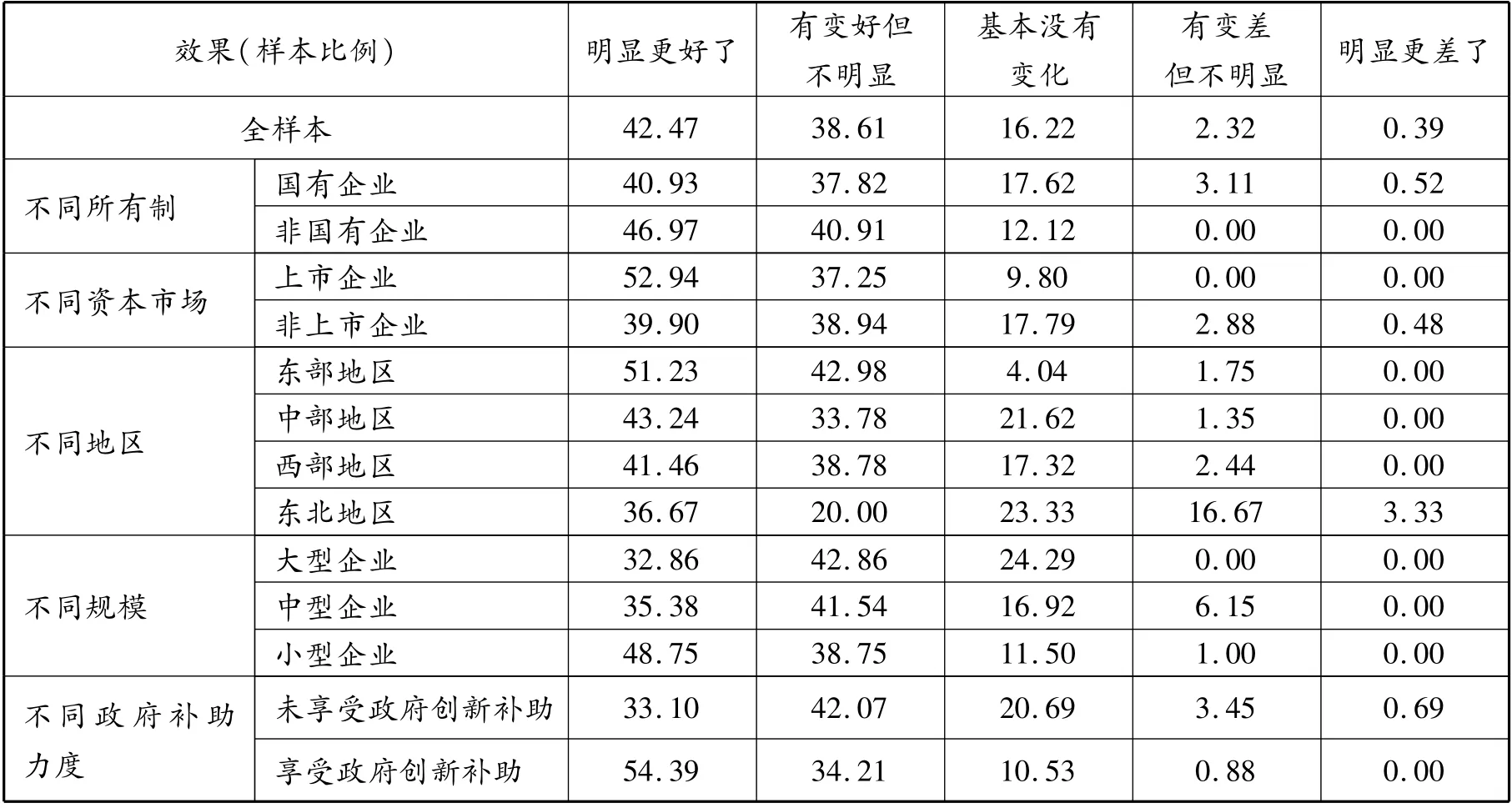

2.对企业技术创新被消费者市场认可的支持效果。如表7所示,从全样本来看,高新技术企业15%税收优惠政策实施后,企业技术创新被消费者市场认可的程度显著提升。其中,认为高新技术企业15%税收优惠政策实施后,企业新产品销售情况“明显更好了”或者“有变好但不明显”的样本比例达到82%。只有0.39%的企业认为高新技术企业15%税收优惠政策实施后,企业新产品销售情况“明显更差了”。从分样本来看,高新技术企业15%税收优惠政策实施后,相比于同类别的企业,非国有企业、上市企业、处于东部地区的企业、中小型企业、享受政府创新补助的企业新产品销售情况“明显更好了”或者“有变好但不明显”的样本比例更高。

表7 高新技术企业15%税收优惠政策对企业技术创新被消费者市场认可的支持效果 (单位:%)

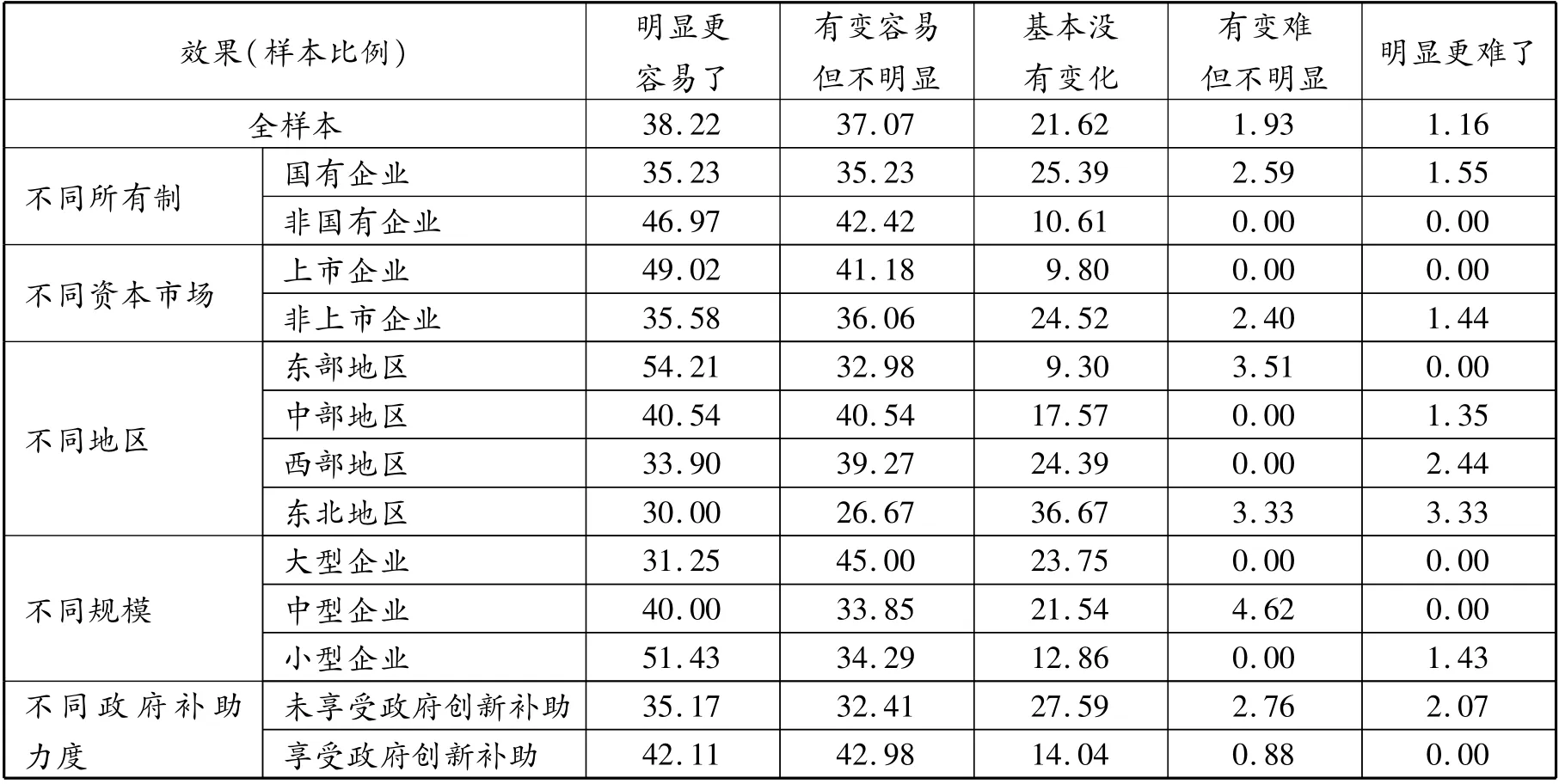

3.对企业技术创新被资本市场认可的支持效果。如表8所示,从全样本来看,高新技术企业15%税收优惠政策实施后,企业技术创新被资本市场认可的程度显著提升。其中,认为高新技术企业15%税收优惠政策实施后,企业融资“明显更容易了”或“有变容易但不明显”的样本比例为75%。只有1.16%的企业认为高新技术企业15%税收优惠政策实施后,企业融资“明显更难了”。从分样本来看,高新技术企业15%税收优惠政策实施后,相比于同类别的企业,非国有企业、上市企业、处于东部地区的企业、中小型企业、享受政府创新补助的企业融资“明显更容易了”或者“有变容易但不明显”的样本比例更高。

表8 高新技术企业15%税收优惠政策对企业技术创新被资本市场认可的支持效果 (单位:%)

(三)对企业竞争力提升的支持效果分析

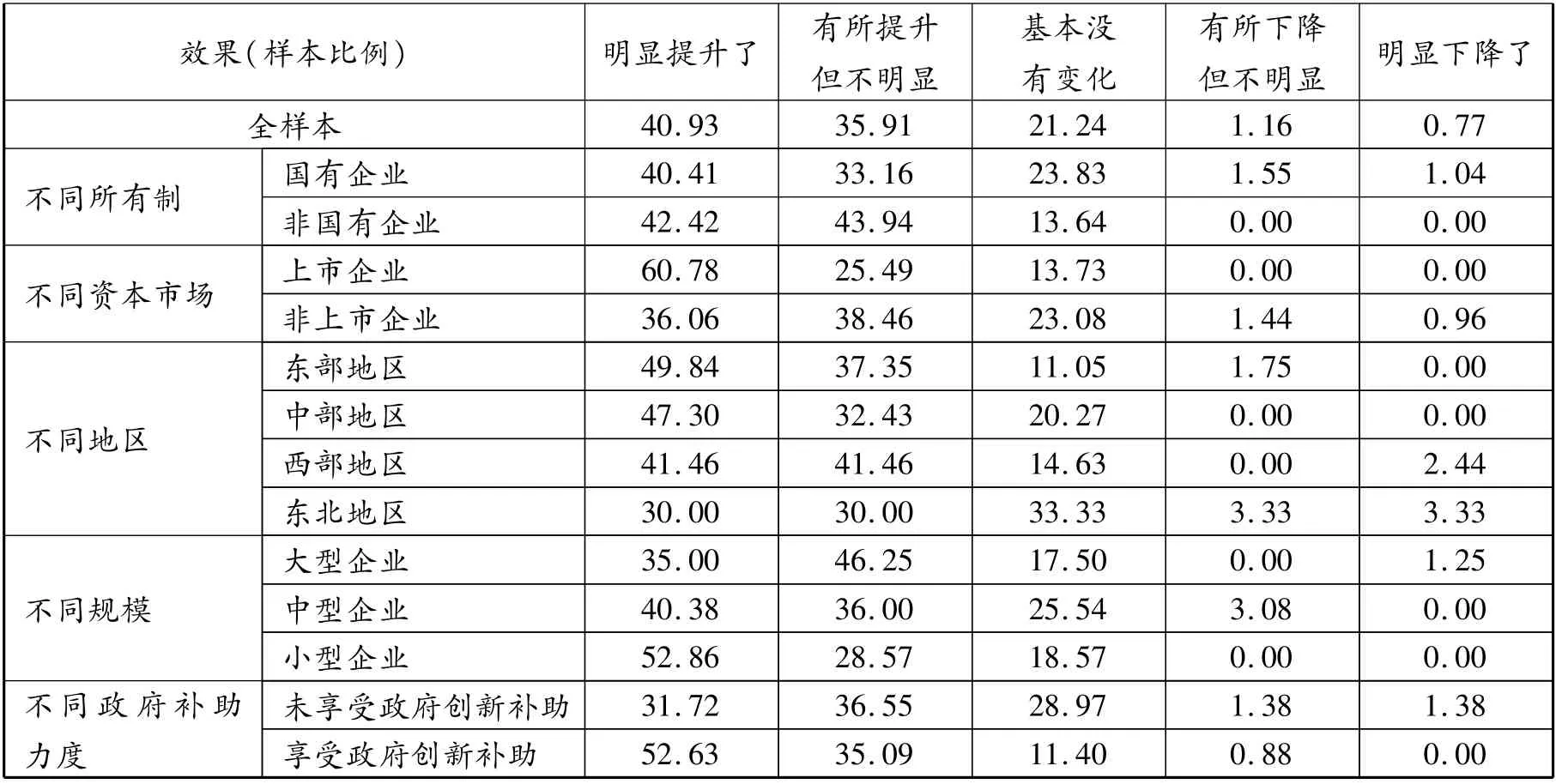

1.对企业品牌影响力提升的支持效果。如表9所示,从全样本来看,高新技术企业15%税收优惠政策实施后,企业品牌影响力显著提升。其中,认为高新技术企业15%税收优惠政策实施后,企业品牌影响力“明显提升了”或者“有所提升但不明显”的样本比例占比达到77%。只有0.77%的企业认为高新技术企业15%税收优惠政策实施后,企业品牌影响力“明显下降了”。从分样本来看,高新技术企业15%税收优惠政策实施后,相比于同类别的企业,非国有企业、上市企业、处于东部地区的企业、中小型企业、享受政府创新补助的企业品牌影响力“明显提升了”或者“有所提升但不明显”的样本比例更高。

表9 高新技术企业15%税收优惠政策对企业品牌影响力提升的支持效果 (单位:%)

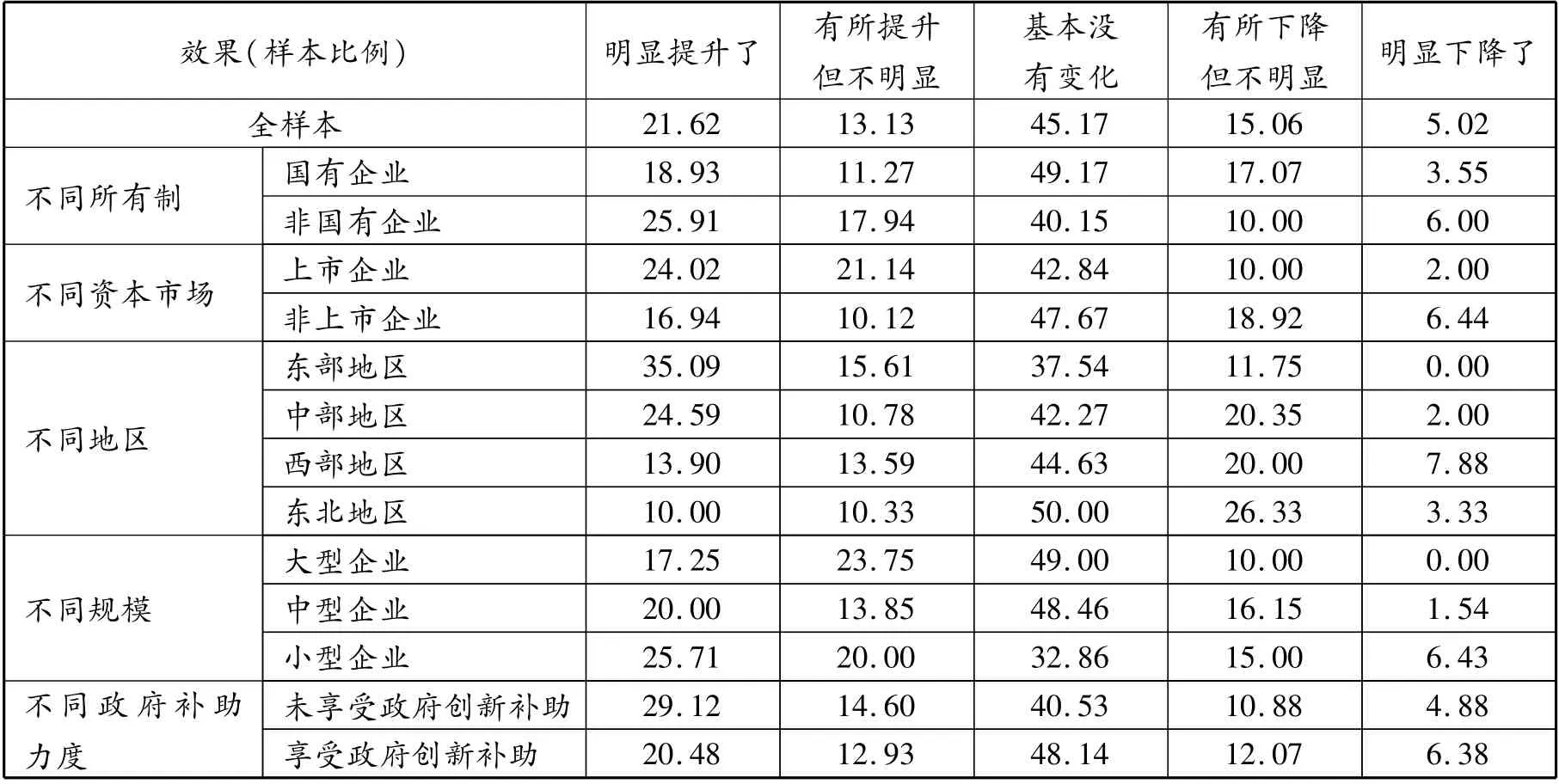

2.对企业所在产业链位置提升的支持效果。如表10所示,从全样本来看,高新技术企业15%税收优惠政策实施后,企业所处产业链位置并没有显著提升。其中,认为高新技术企业15%税收优惠政策实施后企业所处产业链位置“基本没有变化”或者“有所下降但不明显”或者“明显下降”的样本比例达到65.25%,只有21.62%的企业认为高新技术企业15%税收优惠政策实施后,企业所处产业链位置“明显提升了”。从分样本来看,高新技术企业15%税收优惠政策实施后,相比于同类别的企业,国有企业、非上市企业、处于东北地区的企业、大型企业、享受政府补助的企业所处产业链位置“基本没有变化”或者“有所下降但不明显”或者“明显下降”的样本比例更高。

表10 高新技术企业15%税收优惠政策对企业产业链位置提升的支持效果 (单位:%)

(四)主要结论

综合以上分析,本文可以得出以下结论:

1.企业技术创新需要区分策略性创新和实质性创新。在不同的创新阶段,策略性创新和实质性创新的表现形式不同。

2.税收优惠只促进了企业开展策略性创新的积极性,并没有促进企业开展实质性创新的积极性。分不同阶段来看,在创新决策阶段,税收优惠能够明显提升企业开展技术创新活动的意愿,同时会促进企业开展合作性技术创新活动,但是并没有明显提升企业开展突破性创新的意愿;在被市场认可阶段,税收优惠能够明显提升企业技术创新被消费者市场和资本市场认可的程度,但是并未明显提升被技术市场认可的程度;在竞争力提升阶段,税收优惠能够明显提升企业品牌影响力,但对企业所处产业链位置没有明显的提升作用。同时,税收优惠对企业技术创新的支持效果在不同的所有制、不同资本市场、不同地区、不同规模和不同政府补助力度下有异质性。

五、政策建议

虽然税收优惠支持企业技术创新已经取得了一定成效,但只是促进了企业开展策略性创新,并没有促进企业开展实质性创新。这既不利于我国科技创新的可持续发展,也不符合我国科技自立自强的定位和要求。对此,需要从以下几个方面进一步完善:

第一,强化税收优惠政策的实质性创新导向。税收优惠是支持企业技术创新的手段,给予企业多少税收优惠不是目的,激发企业开展实质性创新积极性,提高企业核心竞争力才是税收优惠的目的。但是目前很多地方政府出现了本末倒置的行为,将给予企业多少税收优惠作为考核指标,只讲优惠规模,不讲政策效益。不仅没有提高企业的技术创新水平,还造成了大量税款流失。税收优惠支持企业技术创新要以企业有实质性的创新行为为前提,推动企业技术创新从重数量、重过程向重质量、重结果转变。就高新技术企业15%税收优惠政策来看,需要加大对有实质性创新成果企业的支持力度,注重产业转化实际效果,对没有实质性创新成果的企业减少优惠力度;加大后期监督管理力度,对企业进行详细调查和研究,实行年度考核和分级评定。

第二,建立健全税收优惠支持效果评价机制。首先,在资金使用过程中,政府应加强全过程监管,构建财政扶持资金的“云监管”机制,通过云计算和大数据技术,实现对财政扶持资金的全过程动态监管。其次,要推动建立支持企业技术创新的公开数据库,对支持企业技术创新的税收优惠支出按照不同企业类型、不同地区、不同税种进行分类汇总,并采用统计公报或者统计年鉴的方式按年度及时向社会公开。最后,应建立完善财税政策实施效果的评估机制。根据实际情况予以取消或调整政策扶持的方向和力度,防止资源错配,提高财政资金使用效率。

第三,营造支持企业开展实质性创新的创新环境。一方面,要进一步强化知识产权保护力度,激发企业主动开展实质性创新的积极性;另一方面,要提高企业对实质性技术创新的重视力度,只有开展实质性创新,才能实现企业可持续发展。