碳绩效与财务绩效之间的交互跨期影响研究

孟祥松 苟东香 陈蕾

【摘 要】 文章以2013—2020年高能耗行业上市公司为研究样本,实证检验了碳绩效与财务绩效之间的交互跨期影响,并探讨了产权性质和规制压力的调节效应。结果表明:相比于当期企业碳绩效,滞后一期和滞后两期的企业碳绩效更能促进当期企业财务绩效的提升;企业当期财务绩效的提升也显著改善了同期的碳绩效水平,但没有表现出滞后性;碳绩效对财务绩效的促进作用主要体现在非国有企业和规制压力大的企业中;企业若属于国有身份或面临较高的规制压力时,财务绩效对碳绩效的促进作用更明显。

【关键词】 碳绩效; 财务绩效; 产权性质; 规制压力

【中图分类号】 F205;X24 【文献标识码】 A 【文章编号】 1004-5937(2023)13-0059-07

一、引言

全球变暖导致气候灾害频发,低碳发展和控制温室气体排放越来越成为各国重要的战略话题。2020年我国提出“碳中和”目标,次年工业和信息化部发布《2021年碳达峰碳中和专项行业标准制修订项目计划》(工信厅科函〔2021〕291号),体现了我国大力推进碳减排、迈向碳中和的坚定信心。然而随着经济的高速增长和工业的快速发展,我国已经成为全球范围内碳排放总量最大的经济体,面临着巨大的碳减排压力,在保持经济可持续增长的前提下实现“30·60目标”将面临严峻挑战。在这种情况下,企业作为碳排放的源头,面临的生产经营环境发生了结构性变化,牺牲环境获取经济效益的粗放式发展模式已经难以为继,如何实现碳减排和经济效益的双赢成为企业必须面对的重要课题之一,衡量企业碳减排效果的碳绩效等环境指标也逐渐被视为重要的非财务指标之一。

碳绩效是环境绩效的一个重要方面,对其研究始于理论和描述性分析,反映了企业为减少碳排放量做出的努力及效果[1]。随着对碳绩效的驱动因素和经济后果的研究不断深入,碳绩效的研究也得到了完善。国内外学者对碳绩效经济后果的研究主要集中在市场绩效、资本成本、碳信息披露质量、盈余管理和财务绩效(企业价值)五个方面。具体来说,较高的碳绩效会显著提高企业的市场绩效[2],也会降低企业的资本成本,内部治理水平越高,这种抑制作用越显著[3];良好的碳绩效能提高财务性碳信息披露的质量,缩小投资者与企业的信息差,从而降低企业的股权融资成本[4];随着碳绩效水平的提高,应计盈余管理呈上升趨势,真实盈余管理却显著下降[5]。也有学者探讨了碳绩效对财务绩效的影响,但结论并不统一。部分学者从碳排放外部性的角度出发,认为碳减排措施会增加企业的经营成本,造成环境投资等非核心业务占用企业的资金,进一步强化了企业的资源约束,从而对财务绩效产生消极影响。另一部分学者则基于利益相关者理论,认为高水平的碳绩效通过树立绿色企业形象[6]、缓解信息不对称、获取竞争优势[3]和降低环境风险对企业财务绩效产生积极影响。企业碳绩效与财务绩效之间究竟存在怎样的关系呢?厘清二者之间的关系对推动企业参与环境保护,实现“双碳”目标具有重要的现实意义。

通过文献梳理发现,现有研究着重于从单向、静态的视角探究碳绩效与财务绩效之间的关系,如果从交互、跨期的角度进行深入分析,可能会有不一样的结论。因此要想更加全面立体地掌握二者之间的真实关系,有两个问题值得进一步深究:其一,碳绩效与财务绩效之间是否存在相互影响关系呢?这种关系会随着时间的推移而改变吗?其二,二者之间的关系是否受其他情境因素的影响?为回答上述问题,本文在检验碳绩效与财务绩效交互跨期关系的基础上,进一步考虑了内外部两个因素对二者之间作用关系的影响。从企业内部来看,产权性质能通过影响企业主要动机、社会期望和资源获取能力改变二者之间的关系。从外部环境角度出发,企业的环境行为和战略调整都离不开规制压力的影响。因此,本文将产权性质和规制压力纳入研究框架,在一定程度上丰富了碳绩效与财务绩效之间关系的研究,增进了对二者之间关系所依赖的内外部条件的认识,为政府等外部监管者评估碳排放交易权政策的实施效果和企业内部管理者根据自身财务情况制定科学有效的低碳发展计划,构建新的长期盈利增长点提供了参考。

二、理论分析与研究假设

(一)碳绩效与财务绩效的交互跨期影响

碳绩效是指企业为降低碳排放量进行的努力和实现的成果,体现了企业对低碳发展的重视程度。根据利益相关者理论,企业能通过提升碳绩效促进与利益相关者之间的良性互动,进而达到提升财务绩效的目的。近年来绿色理念的兴起使得低碳意识越来越深入人心,利益相关者越来越关注企业的碳排放情况。高水平的碳绩效向外界树立了企业绿色环保的正面形象,增强了消费者、投资者和政府等关键利益相关者对企业的信任与认同,使他们相信企业不是短期机会主义者,从而帮助企业获得更多的资源和支持,最终实现企业价值的提升。例如,绿色消费者更青睐于低碳发展的企业,从而增强了客户对企业品牌的忠诚度;银行更愿意为绿色低碳环保的企业提供信贷,从而缓解了企业的融资约束问题[7];环保补贴、税收优惠等激励政策通常会向节能减排的企业倾斜[8]。此外,根据波特假说和信号传递等理论,企业提升碳绩效的过程也是优化生产流程、降低环境风险和积累声誉资本的过程。一方面,污染排放是由于生产过程效率低下造成的[9],低碳绿色的生产经营模式不仅提高了企业的能源利用率,同时还降低了废水、废气(二氧化硫)、废渣等的排放量,从整体上降低了企业的环境风险,减少了企业潜在的诉讼与环保行政处罚导致的成本。另一方面,良好的碳绩效帮助企业积累了声誉资本[10],能在企业面临外部负面事件冲击时发挥保险的作用,帮助企业缓释风险、抵补损失。

值得说明的是,现实的资本市场并不是完全有效的,信息不对称等诸多非理性因素的干扰导致各利益相关者不能及时全面地获取企业碳排放的相关信息[11],企业从实施节能减排战略,到披露碳排放信息,再传递给各利益相关者并得到反馈,最终吸收资源转化为财务业绩,是一个长期的过程。因此,环境战略的经济后果可能会随着时间的推移而改变,积极的节能减排战略和良好的财务绩效之间可能会有一个滞后期。滞后期内,低碳项目的投资成本可能会减少短期利润,使其不能充分体现对企业财务绩效应有的价值;在滞后期之后,减排成本能够通过吸引绿色投资、满足消费者低碳偏好等得以弥补。以往的研究中,张兆国等[12]、张弛等[13]分别发现了社会责任和环境责任对财务绩效正向影响的滞后性,作为环境绩效的重要方面,碳绩效对财务绩效的影响可能也存在滞后性。参考他们的研究,本文提出了假设1。

H1:碳绩效正向影响财务绩效,但这种影响具有滞后性。

企业和制度等宏微观层面的诸多因素影响着企业碳绩效的水平,其中,财务资源是一类重要的影响因素。对于高能耗企业来说,要想提高碳绩效水平,就需要对生产流程以及设备进行优化和改进,这需要大量的资金投资于相关的清洁能源、低碳技术和人力资源等。财务绩效越高的企业业绩越好、现金流越充足,因而有更多的剩余利润开发和引进低碳技术,从而获得较高的碳绩效。另外,财务绩效对碳绩效的影响可能也存在时间上的延迟效应。企业的财务绩效是一个经营与累积的过程,企业会根据前期取得的绩效来调整自身的决策,因此,企业的碳绩效水平可能会受到前期财务绩效的影响,即财务绩效对碳绩效的作用可能具有滞后性。由此提出假设2。

H2:当期财务绩效可能会对当期和未来碳绩效表现出正向影响。

(二)产权性质的调节作用

产权性质的不同,会使企业在主要动机、社会期望和资源获取能力等方面存在显著差异。这将导致碳绩效与财务绩效之间的关系产生差异。作为政府调控经济的工具,国有企业既需要提升企业业绩满足自身的生存发展,又需要顺应国家政策,采取符合社会期待的环境行为决策,因而国有企業节能减排的动机更趋于政策导向的非经济动机[14],对成本效益的考虑较少,稀释了企业追逐经济效益的动机,削弱了企业碳绩效与财务绩效之间的联系,进一步加大了国有企业对利润最大化目标的偏离。而非国有企业面临着激烈的竞争环境,履行环境责任更多的是为了企业绩效的提升和长期发展的需要,因此相较于国有企业,非国有企业节能减排的经济动机更强,碳绩效的逐利性更加明显。反过来看,环保投资投入成本高且难以形成可供分配的直接经济利益流入,国有企业可以利用其在财税支持、融资待遇和市场机会等方面的显著优势缓解低碳投资对企业财务绩效造成的压力,非国有企业不易获得政策扶持,面临的融资约束较强,其资源配置会更加注重经济效益的提升,因此相较于非国有企业,国有企业的财务资源会更多地投入到环境保护上,财务绩效更易转化为碳绩效。综上,本文提出假设3。

H3a:非国有企业碳绩效对财务绩效的促进作用更强。

H3b:国有企业财务绩效对碳绩效的促进作用更强。

(三)规制压力的调节作用

从环境治理的角度看,规制压力是指政府通过制定环保法规、行政命令等约束企业的环境行为,推动企业进行战略调整的外在环保压力,深刻影响着企业的碳绩效水平。碳绩效与财务绩效之间的关系,可能会因规制压力的不同而存在差异。在环境规制压力较小的地区,政府的“逐底竞争”和“环保执法的选择性”使得守法企业的合法权益无法得到保障,甚至出现“劣币驱逐良币”的现象,导致企业形式化回应环境规制,阻碍碳绩效与财务绩效之间的相互转化。在环境规制压力大的地区,严格的执法力度保障了环境表现良好的企业获得税收优惠、环保补贴的合法权益,促进了碳绩效转化为财务绩效。此外,与社会规范压力和行业模仿压力不同,来源于环保法规和行政指令的规制压力具有强制性和不可违背性[15]。高规制压力下,如果企业的生产经营活动不满足环境规制的技术标准和碳排放要求,可能会招致行政罚款或停业整顿等强制性处罚。因此,为规避可能的政治和法律风险[16],企业会投入更多的财务资源建立更加高效的低碳环保生产模式,从而促进财务绩效转化为碳绩效。综合以上分析,提出假设4。

H4a:规制压力越大,碳绩效对财务绩效的正向影响越强。

H4b:规制压力越大,财务绩效对碳绩效的正向影响越强。

三、研究设计

(一)样本选取

长期以来,高能耗行业作为基础性战略行业,其二氧化碳排放总量占整个工业部门碳排放总量相当大的比重。降低高能耗行业碳排放量将是我国未来实现“双碳目标”的重要着力点,因此,本文选取2013—2020年高能耗行业上市企业为研究样本,主要包括《2017年国民经济和社会发展统计公报》中认定的化学原料及化学制品制造业、非金属矿物制品业、黑色金属冶炼及压延加工业、有色金属冶炼及压延加工业、石油加工炼焦及核燃料加工业、电力热力的生产和供应业六个高能耗行业。剔除2013年以后上市、数据缺失以及研究期内被证券交易所ST、?觹ST的企业,最终得到样本企业352家,观测记录2 816个。行业能源消耗量和营业成本分别来自于《中国能源统计年鉴》和《中国工业经济统计年鉴》;能源碳排放系数和其他变量数据均来自CSMAR和WIND数据库。

(二)变量解释

1.碳绩效(CP)。目前多数学者以企业营业收入与碳排放量的比值来衡量碳绩效[17],该比值越高,代表企业的碳绩效越好,减排效果越好。目前企业主动披露碳排放信息的意愿并不强,直接获取碳排放数据难度很大,并且各企业的披露标准不统一,可比性较弱。总结以往文献发现,通过行业层面的数据来估计企业的碳排放是目前可行的、广泛使用的方法,因此本文参考沈洪涛等[18]、闫华红等[6]的做法衡量碳绩效,具体计算方法如下:

其中,CP为企业碳绩效,BR为企业的营业收入,FC为企业的营业成本,IC为行业的营业成本,CE为行业的碳排放量。

2.财务绩效(FP)。财务绩效的衡量指标有两类:一类是会计指标,如总资产报酬率、净资产收益率等;一类是市场指标,如托宾Q指数等。本文采用托宾Q指数(企业的市值/企业总资产)来衡量企业的财务绩效,原因如下:托宾Q指数作为市场指标,适应于评价碳绩效等无形资产对企业绩效的贡献程度;上市公司减少碳排放对其财务绩效的促进是一种长期积累的效应,因此从市场层面衡量企业财务绩效比较合适。

3.调节变量。(1)产权性质(SOE)。本文以企业实际控制人的类型为依据,将样本划分为国有企业和非国有企业,国有企业取1,否则取0。(2)规制压力(ER)。参考张宏等[19]的做法,本文使用每千元工业增加值的工业污染治理完成投资额来衡量规制压力,该比率越高代表企业面临的规制压力越大。若企业规制压力程度高于年度中位数则取值为1,否则为0。

4.控制变量。参考何玉等[20]的研究,本文在模型中加入了以下控制变量:(1)企业规模(SIZE),用企业年末资产的对数表示;(2)资产负债率(LEV),用总负债比总资产表示;(3)资本密集度(CAPIN),等于资本支出/期初总资产;(4)设备更新率(NEW),表示固定资产净额与固定资产总额的比率;(5)销售增长率(GROWTH),等于(期末销售收入-期初销售收入)/期初销售收入。

(三)模型构建

本文研究了碳绩效和财务绩效的相互影响关系,这可能会导致互为因果的内生性问题,因此本文使用了动态面板模型。Wintoki et al.[21]认为,动态模型中因变量的滞后项只要滞后两期,就能解释所有滞后期的影响,有效反映模型的动态性,因此本文在模型中引入了因变量的滞后一期和滞后两期构成动态面板,并建立模型1和模型2。其中,模型1用于检验不同时期的碳绩效对当期财务绩效的影响,模型2用于检验不同时期的财务绩效对当期碳绩效的影响。由于OLS模型和静态固定效应模型均不能对动态面板进行一致估计,因此本文使用系统GMM方法对动态模型进行估计。

其中,i代表公司;t代表当期;t-1代表滞后一期;t-2代表滞后两期;n=0,1,2;Control表示控制变量,包括SIZE、LEV、CAPIN、NEW和GROWTH。

四、实证分析

(一)描述性统计和相关性分析

由表1的描述性统计结果可知:本文共有2 816个高能耗行业上市公司观测值,其中,碳绩效的均值为10.297,表明高能耗企业的碳绩效整体水平偏低,中位数为10.137,说明多数企业碳绩效没有达到平均水平,对环境管理不够重视,环保意识普遍不高。从极值和标准差来看,不同企业的碳绩效水平有很大差别。衡量财务绩效的托宾Q指数均值为1.798,表明样本企业的市值相对较高,效益较好,同时最大值为7.321,最小值为0.812,标准差为1.140,说明样本企业之间的市值水平差异大。

各变量间的相关性分析中,多数变量之间的相关系数绝对值在0.5以下,说明不存在共线性问题。此外,碳绩效(CP)与财务绩效(FP)的相关系数为0.200,在1%水平上显著,说明碳绩效与财务绩效具有正相关关系,H1、H2得到了初步验证。

(二)回归结果及分析

表2为模型1的回归结果,列示了不同时期的碳绩效对当期财务绩效的影响。其中,当期碳绩效(CPt)的回归系数为0.012,没有通过显著性检验;滞后一期碳绩效(CPt-1)的回归系数为0.017,在1%的水平显著;滞后两期碳绩效(CPt-2)的回归系数为0.028,通过5%水平显著性检验。上述结果说明相比当期企业碳绩效,滞后一期和滞后两期的碳绩效更能促进当期财务绩效的提升。也就是说,当期碳绩效会对未来财务绩效表现出正向影响,符合本文的H1。良好的碳绩效在一定程度上提升了企业的财务绩效,但由于信息传递的滞后性和资源转化吸收的延迟性,这种影响具有时滞效应。

表3为模型2的回归结果,列示了不同时期的财务绩效对当期碳绩效的影响。其中,当期财务绩效(FPt)回归系数为0.585,在1%显著性水平上为正,滞后一期财务绩效(FPt-1)和滞后两期财务绩效(FPt-2)的回归系数分别为0.367和0.005,均不显著,说明只有当期财务绩效对同期碳绩效存在正向影响,H2部分得到了验证,这与假设预期略有差異,可能是因为法律规定的环境责任具有强制性,企业如果不承担环境责任,可能会招致行政处罚或停业整顿,体现为当期的紧迫性。

(三)产权性质和规制压力的调节效应

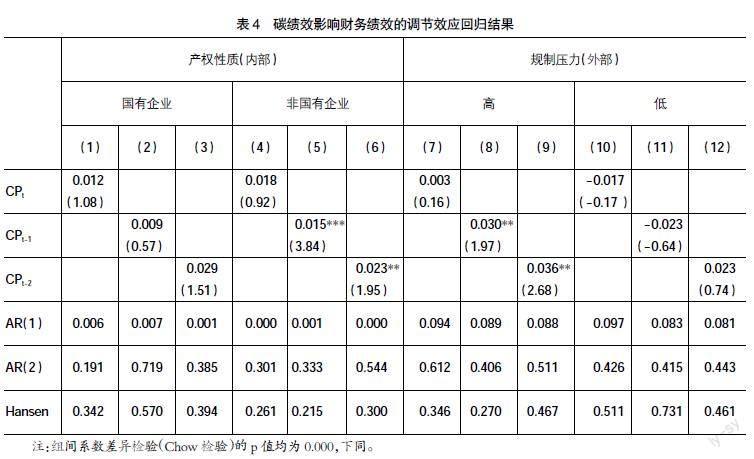

基于前文主效应的检验结果,本文使用分组回归的方法进一步探究了产权性质和规制压力对二者之间关系的调节作用。具体分组结果如表4、表5所示。

表4列示了在不同的产权性质和规制压力情境下,碳绩效对财务绩效影响的差异性。其中,列(1)—列(6)分别为国有企业、非国有企业不同时期的碳绩效对财务绩效的影响,结果显示国有企业碳绩效对财务绩效的影响均不显著,但在非国有企业中,滞后一期和滞后两期的碳绩效与财务绩效在1%显著水平上表现出正相关,系数分别为0.015和0.023,这意味着非国有企业碳绩效对未来财务绩效的积极作用更强,H3a得到了验证。对此解释可能是,非国有企业的核心目标是实现利润最大化,通过超预期参与环境治理来树立绿色企业形象,提升企业价值的经济动机更强,从而强化了碳绩效对未来财务绩效的正向影响。列(7)—列(12)分别为不同规制压力下碳绩效对财务绩效的影响结果。回归结果显示,在规制压力高组,滞后一期碳绩效和滞后两期碳绩效的回归系数均在5%水平显著;而在规制压力低组,碳绩效的回归系数均不显著,可知规制压力越高,碳绩效对企业未来财务绩效的影响越大,H4a得到了验证。原因可能是,在规制压力较小的情况下,地区的污染治理可能会比较差,执法刚性不足,由此造成预期的违法成本小于违法收益,削弱了环境规制对企业污染违法行为的威慑力,导致积极履行环境责任的企业应有权益无法得到保障,而违法企业继续牺牲环境换取经济效益,使得碳绩效对财务绩效的促进作用并不显著。

表5列示了在不同产权性质和规制压力情境下,财务绩效对碳绩效影响的差异性。其中,列(1)—列(6)分别为国有企业、非国有企业不同时期的财务绩效对碳绩效的影响结果。回归结果显示,只有在国有企业中,财务绩效(当期)对碳绩效(当期)的正向影响才更显著,H3b得到验证。究其原因,国有企业承担环境责任的非经济动机强于非国有企业,再加上预算软约束的存在,使得国有企业愿意投入更多的财务资源用于节能减排。列(7)—列(12)分别为不同规制压力下财务绩效对碳绩效的影响结果。在规制压力低的组别中,财务绩效的系数并不显著,而在规制压力高组别中当期显著为正,滞后一期、滞后两期并不显著,这表明在当期环境规制压力越大,财务绩效对碳绩效的促进作用越明显。原因可能是,规制压力体现了企业面临的外部环境风险,规制压力越高,企业面临的监管惩戒力度越大,为降低违规成本和法律诉讼风险,企业会将更多的财务资源用于环境治理,H4b得到验证。

(四)稳健性检验

为使研究结论更可靠,本文做了如下稳健性检验。(1)基于工具变量法的内生性检验:借鉴张弛等[12]的方法,选取同年度、同行业除本公司之外的其他样本公司的碳绩效均值和财务绩效均值分别作为碳绩效和财务绩效的工具变量,进行内生性检验。(2)财务绩效的替代性检验:为了降低变量测度差异导致研究结论存在的偶然性,本文使用了另一个托宾Q公式(企业市值/(总资产-净无形资产-净商誉))进行了稳健性检验。(3)子样本回归检验:不同高能耗行业在生产工艺、能耗占成本比重等方面也存在差异,因此,样本范围的选取可能影响本文的基准结论。为尽可能地控制行业差距对回归结果的影响,且考虑到化学原料及化学制品制造业碳排放量在高能耗行业碳排放总量中始终占据较大比重,本文筛选出化学原料及化学制品制造业子样本(样本观测值1 096个)进行稳健性检验。以上检验均与前文结论基本一致。限于篇幅,各稳健性检验结果未列示。

五、研究结论

本文选取2013—2020年间A股高能耗行业上市公司作为研究对象,实证检验了碳绩效与财务绩效之间的交互跨期关系,并进一步分析了产权性质和规制压力的调节效应。研究发现,碳绩效与财务绩效之间存在交互跨期的影响关系:碳绩效正向影响财务绩效,但这种影响具有滞后性。同时,财务绩效的提升也显著改善了企业的碳绩效水平,但这种影响不具有滞后性。进一步研究发现,在不同的产权性质和规制压力情境下,碳绩效与财务绩效之间的关系存在差异:碳绩效对财务绩效的促进作用主要体现在非国有企业和规制压力大的企业中,而企业若属于国有身份或面临较大的规制压力时,财务绩效对碳绩效的促进作用更明显。

本文研究有以下启示意义:(1)在产品同质化竞争严重的当下,高能耗企业仅依靠扩大产能不仅不能持续获取竞争优势,还易触发恶性竞价,削弱企业的资源整合能力,因此,企业需要寻找新的利润增长点,以应对激烈的竞争市场。绿色低碳产业为高能耗企业开拓新的盈利来源提供了广阔的空间,从长期发展的角度来看,企业可以通过节能减排、生产绿色低碳产品获取先发优势,提高价值增值效率,最终提升企业业绩,促进企业的可持续发展。(2)企业应该根据自身财务情况制定科学有效的低碳发展计划,不能盲目跟风,在维持运营、保证盈利的前提下,合理承担环境责任。(3)国有企业在完成节能减排任务的同时,也需要提高资源配置效率,以最低的成本达到最大的减排效果。同时,国家要做好非国有企业的优惠政策支持,引导其投资回报期长、风险较大的低碳项目,提升其“绿色清洁生产”的积极性。(4)作为环境治理的主导力量,政府需要强化规制压力,从而激励企业低碳发展,促进碳绩效与财务绩效的良性循环,实现经济与环境的可持续发展。

【参考文献】

[1] 周志方,肖恬,曾辉祥.企业碳绩效与财务绩效相关性研究——来自英国富时350指数的证据[J].中国地质大学学报(社会科学版),2017,17(5):32-43.

[2] 刘萍,陈素.汽车行业碳绩效与市场绩效的关系研究[J].宏观经济管理,2017(S1):340-341.

[3] 杨双鸽.内部治理、碳绩效与企业资本成本[J].财会通讯,2021(4):58-62.

[4] 李力,刘全齐,唐登莉.碳绩效、碳信息披露质量与股权融资成本[J].管理评论,2019,31(1):221-235.

[5] VELTE P.Environmental performance,carbon performance and earnings management:empirical evidence for the European capital market[J].Corporate Social Responsibility and Environmental Management,2021,28(1):42-53.

[6] 闫华红,蒋婕,吴启富.基于产权性质分析的碳绩效对财务绩效的影响研究[J].数理统计与管理,2019,38(1):94-104.

[7] 李新功,朱艳平.绿色信贷政策对重污染企业债务成本的影响——基于PSM-DID模型的实证研究[J].会计之友,2021(3):41-47.

[8] 朱清香,邹涛,崔晓敏.企业环境绩效对财务绩效的影响研究——基于不同类型政府干预的调节作用分析[J].经济与管理,2020,34(4):72-81.

[9] PORTER M E,VAN DER LINDE C.Toward a new conception of the environment-competitiveness relationship[J].Journal of Economic Perspectives,1995,9(4):97-118.

[10] LINS K V,SERVAES H,TAMAYO A.Social capital,trust,and firm performance:the value of corporate social responsibility during the financial crisis[J].Journal of Finance,2017,72(4):1785-1824.

[11] KUNIEDA T ,NISHIMURA K .Endogenous business cycles in a perpetual youth model with financial market imperfections[J].International Journal of Economic Theory,2019,15(3):231-248.

[12] 張兆国,靳小翠,李庚秦.企业社会责任与财务绩效之间交互跨期影响实证研究[J].会计研究,2013(8):32-39,96.

[13] 张弛,张兆国,包莉丽.企业环境责任与财务绩效的交互跨期影响及其作用机理研究[J].管理评论,2020(2):76-89.

[14] 苏蕊芯,仲伟周.基于企业性质的社会责任履责动机差异及政策含义[J].财经理论与实践,2011,32(1):83-86.

[15] 杨陈.规制性压力对企业前瞻型环境战略的“双刃剑”效应——CEO自我增强式幽默的调节[J].华东经济管理,2021,35(10):110-119.

[16] 马珩,金尧娇.异质性环境规制,环保投资与企业绩效——财务与环境双重绩效视角[J].会计之友,2022(9):25-32.

[17] CHAPPLE L,CLARKSON P M,GOLD D L.The cost of carbon:capital market effects of the proposed emission trading scheme(ETS)[J].Abacus,2013,49(1):1-33.

[18] 沈洪涛,黄楠.碳排放权交易机制能提高企业价值吗[J].财贸经济,2019,40(1):144-161.

[19] 张宏,蔡淑琳.异质性企业环境责任与碳绩效的关系研究:媒体关注和环境规制的联合调节效应[J].中国环境管理,2022,14(2):112-119,88.

[20] 何玉,唐清亮,王开田.碳绩效与财务绩效[J].会计研究,2017(2):76-82.

[21] WINTOKI M B,LINCK J S,NETTER J M.Endogeneity and the dynamics of internal corporate governance[J].Journal of Financial Economics,2012,105(3):581-606.