期货市场套利方法的实证研究

马 毅

摘要:期货具有的价格发现、风险规避和杠杆效应的功能正吸引着越来越多投资者。他们出发点和动机各有不同,主要为两类:一是纯粹为在市场中赚取价差收益,二是为规避现货价格波动风险。不管目的如何,从资金运作的角度来看,风险控制是交易的首要条件,而在期货市场各种交易方式中,套利交易属于低风险交易,适合各种类型的投资者,尤其是大资金的运作。

关键词:套利,交易策略,风险管理

引言

在期货交易中,各品种操作的投资者不同。不同投资者对信息处理的过度及不足容易造成品种定价出现偏离,从而提供了很多套利机会。

一、套利的原理

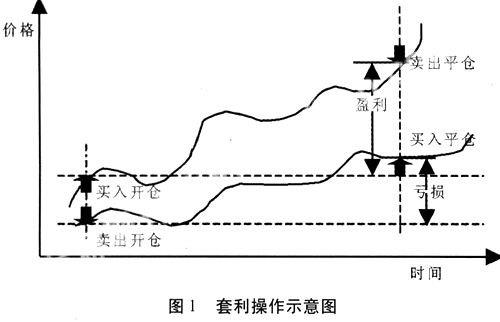

套利机会:在期货市场上,由于信息不对称的炒作,可能会导致某一商品的期货和现货的价差,或同一商品不同期货合约之间的价差出现不合理的波动;此时买进“便宜的”合约,同时卖出那些“高价的”合约,如果价差的变动方向与当初的预测相一致,交易者即可从两合约价格间的相互变动中获利。如图1

在进行套利交易时,交易者只需要注意合约价格间相互变动关系,而不是绝对价格水平。

二、套利方法

一般套利分为三类:跨期套利、跨市套利和跨商品套利。

(一)跨期套利是利用同一商品但不同交割月份之间正常价差出现异常变化时,进行对冲而获利的,又可分为牛市套利(近期合约比远期合约涨得快)和熊市套利(近期合约比远期合约跌得快)、蝶式套利(三个连续合约价差趋势不同)以及跨商品年度套利(新旧商品合约年度趋势存在差异)四种套利形式。

考虑到期货现货价格中,远期合约价格高于近期合约价格为正向市场,其价差由持仓费决定,包括仓储、交易、交割、占用资金利息、增值税等费用;反向市场则是远期低于近期,原因是近期供给相对于需求的短缺,及购买者愿花的代价。反向市场属于系统性风险影响,有很多不确定因素,风险相对较大,所以我们应重点关注正向市场的套利机会。

例如:郑州交易所的白糖,2008年11月11日结算价为,白糖901报价3578元/吨,903报价3602元/吨,价差为24元,同时估算1月、3月份的合理持仓成本,包括

1. 仓储费0.4×30×2=24元(0.4元/吨/天,按两个月算)

2. 交易费3×2=6元/吨(以30元/手计,1手10吨,买卖两次)

3. 交割费1×2=2元/吨(买卖两次)

4. 占用资金利息:3600×12%×2/12=72元(按资金年利率12%,占用两个月算)

5. 增值税:10-15元(按17%算,901和903的交割价格估计差价在80-100之间)

则1-3月合理持仓成本=24+6+2+72+15=119>24;合理持仓成本大于价差,同时在两合约比价位置相对历史比价偏低,未来将趋于回升,即可买入903卖出901合约的套利机会,后期行情验证,对冲后盈利空间约有60-90点。这种跨期套利适合每一个品种的不同期限合约。

跨期套利是套利交易中最普遍最简单的一种操作,但并不容易把握,原因是这种套利的时机往往稍纵即逝,同时对冲时机也难把握,如不能迅速决断,很可能形成的利差瞬间消失。同时由于过度投机,某种价差的变化趋势还可能不断地强化短期无法逆转,这就要求操作者不能过份拘泥于绝对价差或比价。

(二)跨市套利是指同一合约在不同交易交易中,由于地理差别,各合约间存在一定价差关系,此时在不同交易所同时反方向交易同一交割月份的同种商品合约,以期在合适时机对冲获利。

例如:通常SHFE与LME之间的三月期铝价格的比价关系为10:1,当前铝三月期合约双方比价为9.6:1。据分析可了解,随着国内加大内需投资力度,国内需求将有一定幅度上升,这种比价关系也可能会恢复到正常值,即可进行跨市套利。即买SHFE3月铝同时卖LME3月铝,等待比价回归。

就跨市套利的来说其风险相对较小,利润也相对较为有限。目前经过市场实证及数据统计,主要的跨市套利组合有:LME铜与SHFE铜;LME铝与SHFE铝;CBOT大豆与DCE大豆;东京胶与沪胶等。

在跨市套利中交易者应注意影响市场间价格差异的因素并不断比较双方比价。价格差异因素包括:(1)运输成本。不同交易所因与商品产地、销地不同,运输成本就不同,商品合约价格自然会有差异。(2)交割品级的差异。(3)当地供求状况。跨市套利既可在国内的不同交易所之间进行,也可以在不同国家的交易所之间进行。

(三)跨商品套利是利用两种不同但相关联商品价差进行。两种商品需具有相互替代或受同一供求因素制约,我们可同时买进和卖出相同交割月份但不同种类的合约套利。

例如:大豆提油套利,是在期货市场上买入大豆期货合约的同时卖出豆油和豆粕合约,属于原料与成品间的跨商品套利。在忽略损耗和加工费基础上,他们之间有这样的关系:1吨大豆压榨利润=0.2吨豆油价格+0.8吨豆粕价格-1吨大豆价格。用2008年9月1号结算价,A901价格4240元/吨,Y901价格9290元/吨,M901价格3687元/吨,买入901大豆合约的同时卖出901豆油和豆粕合约的跨商品套利后,1吨大豆压榨利润=12264×0.2+3854×0.8-4966=562.7元/吨,一般来说一月压榨利润在300元左右,562.7元利润已经非常可观了。

目前相对较成熟的跨商品套利组合有:LME铜与LME铝;SHFE铜与SHFE铝;DCE大豆与DCE豆油、DCE豆粕;DCE大豆与郑州硬麦;DCE豆粕郑州硬麦;DCE棕榈油、豆油与郑州菜籽油等

对于跨商品套利,两品种是相关,而不是完全相同,基本面存在一定差异下,特别在突变事件出现时将会对其中一个合约发生重大影响,而对另一个合约的影响却非常轻微。这就决定了价格之间相对运动的速度差异。能够正确把握这种差异者套利能获得成功,否则,则会失败。至于不同市场不同品种间套利,除了要考虑同一市场不同品种之间套利所要考虑的一切因素之外,还要考虑不同市场之间的保证金划转时间、交易时差等因素,相对而言,要复杂一些。

三、套利操作过程中的问题

(一)同数量套利和同金额套利的问题

由于涉及不同的合约,报价及合约规格很有可能让套利出现风险敞口,一般在套利中我们可以选择按合约实行等金额套利(套利组合的两边的头寸总价值相等)或等同数量套利(套利组合的两边头寸的数量相等)。同数量套利和同金额套利优势各有千秋,比如同数量套利在两合约价格同比例变化时盈利机会大,而同金额套利则在合约价值同比例变化时盈利机会大。

(二)合约的选择问题

由于套利的复杂性,加上投资者的风险偏好、资金性质不同,套利中期货合约的选择将很大程度上影响套利结果。期现套利交易中使用当月合约进行套利最为常见,这主要考虑到冲击成本、资金量以及风险控制等因素。但对于资金规模不大、资金成本较小的投资者而言,次近月合约明显的套利机会同样值得关注。其中成熟品种如沪铜、沪铝、连豆等,由于市场联动密切,当月主力合约无疑是首选;而如果成交量足以支持较大金额的期现套利交易,选择次近月合约同样可行。

3.建仓时机的问题

套利一般只在价差或比价接近极限价位区才考虑建仓,比如,比价曲线的上限或比价曲线的下限,但这只能说历史上是安全的,并不能说未来也一定安全。套利不仅要考虑绝对价差已经扩大到了多少,还要看价差的动势是延续原趋势还是反原趋势,同时要有量的匹配。只有价差空间足够大,未来趋势回归,且能建立理想头寸时才才进行操作。

四、经济衰退下期货交易策略

2008年,由于投资泡沫的破灭,世界范围内大宗商品期货均产能过剩,如铜、铝、锌等有色金属几年的供应紧张后,将转变为供大于求,后市将维持中长期走势整体偏空策略,政策刺激及事件推动仅能出现反弹,很难改变震荡下行趋势。就实际操作上我们需注意:

(一)重视基本面研究、结合技术分析

从大的方面来讲,套利的机会来源于所交易的两个或多个品种在基本面不同,这也是分析套利机会的根源。而技术的角度可以更加直观地分析出两个品种的强弱关系。尤其是品种之间的比价关系及趋势性变化。只有分析出两者价格的变动时间及规律,才能把握好交易时机。

(二)树立正确的套利观念,坚持长线操作

由于套利交易一般投资者参与较少,往往投资者错误认为是大资金客户才能做的,同时赚钱效应不明显。通过我们上面的研究,套利交易是中长线的投资行为,特别是对于农产品等商品,只需要投资者心态稳定,即可获得相对稳定较不错的的交易结果。

(三)打好基础,灵活操作、适时平仓

当前市场情况下,期货品种涨跌停板出现的频率大大增加,此时就要对操作品种的扩板规则加以了解。如10月21日,锌出现跌停板,而铝没有跌停,根据交易规则,第二天锌的停板幅度就是6%,而铝则是4%,若市场趋势继续发展,则持有空锌多铝的套利头寸第二天就有机会获利。同时要注意盘面变化,适时果断平仓。10月23日,午后沪铝强势反弹,但收盘时结算价与收盘盘价差达到500元,第二天就算涨停也只比当天的收盘价高出35元,同时沪锌连续跌停三天,根据交易所规则第二天可能扩大停板幅度或者停止交易。在这种情况下,不确定因素太多,因此此时有必要将套利头寸解除,保存胜利果实。

(四)注意头寸配置,同时设定止损

做套利交易,一定要注意做多的商品与做空的商品头寸在价值上要相近,只有如此在价差变化时才能通过差异赚取价差。如果在头寸初始配置时就出现一方多一方少的情况,就违背了套利的基本原则。同时在市场趋势不断地强化无法逆转时,套利也可能出现重大损失,则适当的设置止损的成功套利的重要基础。

参考文献:

[1] 中国期货业协会.《期货市场教程》.中国财政经济出版社,2005

[2] 唐衍 《期货价差套利》.经济管理出版社,2003-9-1

[3] 冉生欣.有限套利与企业市场价值.南京理工大学学报(自然科学版),200年06期

[4] 方曙红.套利组合及其收益率的概念研究.复旦学报(自然科学版),2006年03期

[5] 李晶莹、刘金兰.考虑交易成本的套利组合.中国管理科学,2002年01期.

项目基金名称:期货市场套期保值套利方法的研究,项目编号:ZJJY08003

(作者单位:华南师范大学经济与管理系)