基于风险计量指标的投资组合模型及风险控制策略

马晓梅,胡 华

(宁夏大学 数学计算机学院,宁夏 银川750021)

1 引言

预测不同于预言,不能保证结果会与预测相同.根据预测采取行动,必然有风险.预测在简单的匹配交易中,“价差将回归均值”,实际上价差可能会进一步扩大,只能采用止损方式清空头寸.考虑到风险这个新的因素,使目标变得复杂,而且要同时考虑两个目标:回报最大化和将风险控制在一个可以容忍的程度之内.到目前为止,从预言到预测,我们从确定到不确定,从有保证的最优化到最优的猜测.然而,实际情况不是这么简单.第一个障碍是必须能精确地说明风险的定义,或者在实践中能应用,因为预测不一定能变成现实.事实上,如果预测100%的准确,这是一项极不寻常的事情.精确的预测只能产生一个结果.但是我们将唯一精确的结果,转化为无限多个可能的结果.很重要的事情是,预测必然会产生误差[1].证券市场的投资风险具有两种不同的类型,这源于证券市场价格波动的两个不同渠道.我们知道,某一企业的股票在证券交易所交易,其价格受到两种不同的影响,一是企业自身经营状况决定了其股票的内在价值,上市企业经营状况的变化必然会影响到企业股票的价格;二是企业外部环境的影响,虽然一只股票的内在价值最终决定了股票的价格,但股票价格并不是完全按照其内在价值而变化,在一定程度上可以偏离其内在价值,国家的宏观经济形势、经济周期的变化、公众的预期心理、国外股票市场的变化等都会对股票价格的变化产生一定的影响.一般地,我们把企业自身经营状况变化使得股票价格发生变化而引起的投资风险称作非系统风险(或个别风险),而把企业外部各种因素引起的股票价格变化带来的风险称作系统风险(或市场风险).这两部分风险的原因不同,对投资者来说也有不同的意义[2].图1是投资组合对于非系统风险的分散效果的示意.

2 投资组合理论及其数学模型的建立

投资组合理论是诺贝尔经济学奖获得者Markowitz教授首先于50年代提出的,自从其出现后,关于投资组合理论的研究与实证分析一直就是金融领域研究的热点,通过Markowits和一批杰出的金融学家的研究,投资组合理论有了飞速的发展,现在已形成非常完善的理论,成为了国际上所有投资机构进行分散投资化解风险的首要武器,在当今的投资领域起着不可替代的作用[3].一个投资者在证券市场上进行投资,一般面临一种两难的抉择,他既希望能够得到高的投资回报率,同时又希望尽量小的投资风险,但实际上,在证券市场上,收益和风险是并存的,高的收益伴随着高的风险,所谓“鱼和熊掌不可兼得”正是这一状况的最好的描述.现在的问题是,能不能通过在各种股票之间进行合理的搭配,使得不同股票的风险相互化解,以使投资者在一定投资回报率之下尽可能受到最小的风险或在一定的风险水平下尽可能得到最大的回报.这正是投资组合理论所探讨和解决的问题[4].

图1 投资组合与风险分散

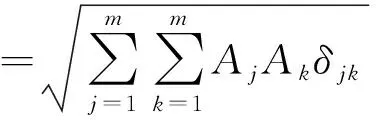

协方差的计算公式为:δjk=ρjk.δjδk.其中ρjk——证券j和证券k之间的相关系数;δj——第j种证券的标准差;δk——第k种证券的标准差.

假设甲证券的预期报酬率为16%,标准差是20%.乙证券的预期报酬率是10%,标准差是12%.假设证券投资组合只由甲、乙证券组成,并且投资甲、乙证券的比例相等.当甲、乙证券的相关系数分别为0.2和0.05时,该证券投资组合的预期报酬率及标准差为预期报酬率:

当甲、乙证券的相关系数为0.2,则

当甲、乙证券的相关系数为0.05,则

由此可见,证券的相关系数越小,风险分散化效应也就越强.反之,证券报酬率的相关性越高,风险分散化效应就越弱.对于负相关的证券进行组合,可以使证券组合的风险降低程度更大[5].

(1)股指期货控制证券投资组合风险的原理. 证券市场的股票指数是整个市场上全部股票或占市场权重较大的股票组合而成,以一定时间为基期、一定数值为基值,相比较而计算出来的,它的变动通常反映了市场的整体变动情况,投资股指的是期货就相当于投资于整个股市,所以只要在股指期货市场上从事与股票现货市场进行相反的操作,就可以控制投资组合风险.假设市场无摩擦,即不考虑税收、交易费用等;同时假设存在一个拥有借贷利率相等且无限卖空机制的完全竞争市场.股指期货与投资组合现货存在以下数量关系[6]:

Ft=Ste(r-q)(T-t)

其中,Ft表示t时刻股指期货的价格,St为投资组合的价值,r为无风险利率,T代表期货合约到期时刻,q为连续红利收益率.

由此可得(t-1)时刻的期货价格为:Ft-1=St-1e(r-q)(T-t+1),所以有如下关系式:

ln(St/St-1)=ln(Ft/Ft-1)+(r-q),

Var[ln(St/St-1)]=Var[ln(Ft/Ft-1)]

可以看出,只要使证券投资组合股指期货合约价格变动率的方差和收益率的方差相同,那么就可以利用股指期货来规避股市的风险.

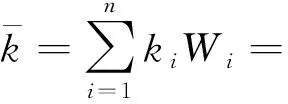

(2)进行投资组合套期保值的股指期货合约数量的确定.上述股指期货控制证券投资组合风险的原理可知,根据投资组合的风险与整个市场风险的关系便可确定投资组合所需股指期货合约的数量,而CAPM模型恰好提供了投资组合风险与整个市场风险的关系的描述[7].E(rp)=rf+βp[E(rm-rf)]

其中,rp表示投资组合的收益率,rm表示市场组合的收益率,rf表示无风险组合的收益率,βp表示投资组合相对于整个市场的风险水平.

总之,投资者在构建投资组合时便可按照上述方法对市场风险利用股指期货进行投资组合的套期保值,特别是在市场下跌时期,该方法能够很好地防御市场风险,利用股指期货的盈利来补偿投资组合的损失,保护投资者的资金水平不受损失.

3 投资组合和风险控制策略

现今,投资风格与投资策略已经成为大量投资者所必须关注的问题了.因为,它将影响到投资操作主体的信心,并关系到能否吸引相关的投资入股人,而且影响投资最终可否获得超过市场的平均收益成绩.但是,有部分人不能很好区分这两个概念.其实,这两者的区别还是很明显的[8].两者都来自于对市场异常现象的理论研究.但前者的手段是基本分析方法,围绕着公司的基本属性,以市场规模和增长率等微观层面的指标为工具来深入探讨证券的内在价值,并且以此指导资产组合体的构建;而后者是以运动轨迹(技术分析方法)和证券的市场表现以及与投资者的心理、行为(行为金融理论)来指导投资的.

3.1 有效市场和积极/消极战略

投资者是理性的是有效市场的一个基本假设,这表明每一个证券市场都有一个客观的均衡价值,并且价格更趋向于均衡价值.因此,投资者的买卖行为将使得证券价格趋近于其内在价值.而且,当调整到均衡的速度时将会依赖市场的竞争性和信息的可利用性.高度竞争又会有更多掌握足够信息的投资人参与的市场,将会使其很快地调整到均衡价值;而只有少部分的参与者且具有不充分信息的市场则可能会要经历一个缓慢的调整过程.有效市场假说则认为证券市场已充分反映了所有可获得的信息[9].

市场不一定每时每刻总是有效的,也不一定是无效的.大家都采取更为积极的策略,则市场变得有效了,然而积极的策略却变得无效了;反之,当大家采取消极的投资策略时,市场则相对无效了,积极的策略就会又有效了.这个假说中的积极策略指的是适度地分散投资与不断地寻找发现行业和企业的估值差异.

3.2 有效组合和积极/消极战略

同有效市场假说一样,投资组合配置的理论同样来自于一个个人理论,就是1952年马柯维兹在回避风险的假定下所建立的资产组合分析模型.与集中投资所不同的是,相对合理的分散投资组合,则可以降低个股的经营风险性和行业风险性,减少对个股信息的性依赖,对于那些不能完全参与和及时跟踪公司信息的投资者来说是一个较为省心的策略.例如,像安然能源和世界通讯这样的经营者的失误与恶意行为,分散组合的方式则相对显得更为安全得多.让每一个投资人都拥有审视人品的技能和发现假报表的能力则是不现实的.其理论要点主要如下:(1)资产组合的两个相关特征是可能的收益率和期望收益率,围绕其期望值偏差程度的一些指标,标准差与方差作为一种重要度量指标在分析上是最能易于处理的;(2)理性的投资者会选择并持有那些已经给定的风险水平下期望最大化的资产组合或那些在给定期望收益的水平上风险最小化的资产组合;(3)资产组合的风险是依赖一个证券和资产组合内其他证券间的相关系数以及对整体资产组合总体风险的贡献,就是资产组合内证券互相之间变化的方式影响投资组合的总体方差,进而影响总体风险.我们可以选择用不同的资产组合的风险系数与收益预期之间的值为投资者提供一个可供选择和参考的投资组合建议,不同的收益预期也可会对应着不同的风险系数.你能承受多大的风险,你就应该选择什么样的投资组合策略[10].

3.3 投资风格的积极/消极战略

投资风格指的是投资于某一类别具有共同价格行为或共同收益特征的股票(比如动态低的股票、市盈率静态高)的风格.其从本质上是通过执行众多投资决策以便于从众多错误定价的股票中获得超过正常收益的超额收益,而这种错误的市场定价正来自于市场异常.投资风格也可通过市场异质性或市场分割进行描述.市场异常主要包括:公司属性异常、价格和趋利趋势异常、周期性异常.主要的投资风格是:小市值/大市值、价值型/增长型、高技术/传统产业、高质量/低质量.从某种意义上讲,这些投资风格类型则是依据市场上不同行为模式的股票集合进行划分的,因此也完全可以看作为整个股票市场的子市场.同一个子市场的股票往往表现出较大的相关性,而且在同一时间内,它们与其它子市场的股票走向都是独立的.完全消极的做法则是形成指数基金;另外,是只改变股票的比例;完全积极的做法,是类别轮换.

总之,通过对现代投资理论和投资组合风险测度方法进行了综述,使我们对它们的发展与演进路径有了更为清楚的认识.本文对现有证券投资组合风险测度的主要模型进行归纳,并提出基于风险计量指标的投资组合数学模型,为证券投资组合风险测度与控制模型的创新和分析奠定基础.

参考文献:

[1]李明,刘喜波,何慧.基于Clayton Copula-GARCH模型投资组合VaR的度量[J].数学的实践与认识,2013(06).

[2]侯保军.证券投资组合风险分析[J].企业研究,2013(08).

[3]益智.利用期货投资基金规避证券组合风险的实证研究[J].财经论丛,2013(04).

[4]蒋晓蓝,蔡向高.基于Monte Carlo的多目标投资组合优化[J].科技创新导报,2013(1).

[5]张鹏. 基于参数法的效用最大化投资组合有效前沿研究[J].武汉科技大学学报,2013(01).

[6]Charles D.Masters.U.S.geological history and distribution of hy drocarbon resources[J]. American Association of Petroleum Geologists Bulletin,2012(09):261-262.

[7]Cozzolino J.M.A simplified utility framework for the analysis of financial risk[J]. SPENo.6359.2011,29:679-680.

[8]Saul B.Suslick,Ricardo Furtado.Quantifying the value of technological, environmental and financial gain in decision models for offshore oil exploration[J].Journal of Petroleum Scienceand Engineering,2012,20:1901-1902.

[9]P.A.Tyler,J.R.Mcvean.Significance of Project Risking Methods on Portfolio Optimization Models[C]//SPE 69594,the SPE Latin American and Caribbean Petroleum Engineering Conference,Buenos Aires.2012,18:198-199.

[10]Allais M.évaluation des Perspectiveséconomiques de la Recherche Minière sur de Grands Espaces—application au Sahara Algérien[J].2012,22:781-782.