上市公司轻资产运营对企业财务竞争力影响研究

张占贞

[摘 要]轻资产运营是以价值为驱动的资本战略,它所决定的企业资产结构是影响企业财务竞争力的重要因素。以10家代表性的轻资产运营上市公司作为研究对象,实证检验轻资产价值对企业整体财务竞争力、财务生存能力、财务运营能力、财务成长能力和财务盈利能力的影响。研究表明,轻资产价值对上述能力均有正向线性影响,企业应采取合理的轻资产配置与管理方法提高财务竞争力。

[关键词]轻资产运营;轻资产价值;财务竞争力

[中图分类号]F275 [文献标识码]A [文章编号]1671-8372(2016)03-0026-05

一、引言

实施轻资产运营的企业一般具有投入小产出大、较高品牌价值、高附加值等特点,能够有效利用资产、负债、价值杠杆,以最少的资源投入撬动最大的企业价值。轻资产战略的核心思想在于以杠杆原理充分利用各种外界资源,减少自身投入,集中自身资源于产业链附加值最高的阶段,以提高企业的盈利能力。企业财务竞争力是一种以知识、创新为基本内核的,有利于实现企业可持续竞争优势的、企业专有的财务整合能力。财务竞争力的提出,使企业财务理念提升到了一个更高的境界,使企业竞争力关注点从传统的产品生产、商品经营领域转移到资本运营的新领域。企业财务战略直接影响了企业资本结构和资源配置,从而影响企业财务竞争力的提高。

二、轻资产运营相关文献综述

(一)轻资产运营概念、特征的研究

孙黎、朱武祥(2003)认为轻资产是相对于占用大量资金的重资产而言的,它是企业的一种独特资源,包括企业经验、规范的流程管理、企业品牌、客户关系、人力资源等[1]。杨现锋、唐秋生(2007)指出轻资产企业将重资产环节承包给更具竞争优势的公司,将节约下来的资源用于高附加值的核心业务,如技术与专利的研发、品牌及营销网络的提升等,可有效提高企业的核心竞争力[2]。吕爽等(2010)认为轻资产运营要以核心能力为基础、以知识为依托、以品牌塑造为利器、以客户关系为要素、以业务外包为法宝、以质量控制为要务、以业务整合为关键、以价值链定位为捷径[3]。杨天波、景梁(2011)认为轻资产运营企业由于削减了固定资产和员工投入,增加了现金持有量,提高了企业资金的灵活运用能力,可有效降低经营风险,提高盈利能力。当然,企业将部分业务外包后,可能出现产品质量难以有效控制的状况,致使品牌蒙受损失[4]。

(二)轻资产运营战略实施效果研究

国内学者对轻资产运营战略实施效果的研究,主要采用单案例分析法,少有实证研究。戴天婧,张茹,汤谷良(2012),茆薇(2013),谢冰(2014),翟旭莹(2014)分别研究了苹果、腾讯、格力电器、用友集团等轻资产战略实施效果,证实了轻资产运营有助于企业实现价值最大化[5-8]。仅有解宏、姜力玮(2014)以创业板上市公司作为研究对象,实证检验轻资产、重资产及轻重资产之比对企业绩效的影响[9]。

国外学者对轻资产战略实施效果的研究开始转向实证研究。Fen-May Liou(2011)通过三个回归模型来测算电信业轻资产运营和竞争优势间的关系。研究表明,轻资产运营模式促进了电信行业竞争优势的形成;轻资产的拥有量和有形资产的账面价值呈反比;采用轻资产运营的企业较为关注运营费用的减少,而对固定资产的关注度较低[10]。Jayoung Sohn 等(2013)对美国宾馆连锁业的实证研究表明,扩大费用支出和减少重资产会提高企业的价值,通过使用通径分析法进一步验证了轻资产战略的资产结构[11]。

由此可见,有关轻资产运营战略的研究成果主要集中在理论探讨和单案例分析法,有关轻资产运营对企业绩效、竞争力的研究需要得到更多关注,本文将在这方面进行一定的尝试。

三、上市公司轻资产价值计算与财务竞争力评价体系构建

(一)轻资产价值计算的依据

轻资产包括企业的经验、品牌、规范的流程管理、资源获取和整合能力、企业文化、客户关系、智力资本等资产负债表外的独特资源和表内的无形资产和商誉等,是企业“虚”的资产。唐璎璋、刘芬美、黄宝慧(2007)认为轻资产是企业的独特资源,若这种独特资源是同质的,根据完全市场假设每个企业的超额报酬率应该相等且等于市场均衡报酬率,但是各企业的超额报酬率不等,体现轻资产价值的独特性和优劣性[12]。本文借鉴三位学者推导的轻资产价值计算公式,计算轻资产价值。

轻资产价值=

(1)

其中,ROIC是投入资本报酬率,等于息前税后净利润除以投入资本(股东权益加上有息负债);WACC是加权平均资本成本,等于各项资本成本乘以相应权重;r是一年期贷款利率;ICB代表资本账面价值。

代表表外轻资产创造的价值,若,企业轻资产质量良好;,轻资产质量较差。

(二)样本企业的轻资产价值计算结果

本文从制造业、服装业、科技型行业等选择格力电器、青岛海尔、海信电器、用友软件、美邦服饰、同仁堂、恒瑞医药、杉杉股份、伊利股份等10家具有代表性的轻资产运营企业,以各公司2011—2015年的母公司财务数据为研究对象。数据来源于上海、深圳证券交易所网站公开披露的各企业年报。

根据轻资产价值的计算公式和收集到的资本结构、资本成本的相关数据,计算样本企业2011—2015年的轻资产价值(见表1)。

(三)轻资产运营企业财务竞争力评价体系构建

诸多案例研究结果显示,轻资产运营企业具有货币资金比重高、无形资产价值高、存货和应收账款周转速度快、研发费用和广告费用投入高、内源融资比重大等特征。本文在文献研究的基础上,结合轻资产运营模式的特征,考虑企业财务竞争力的主要影响因素,经过筛选、试算,建立企业财务竞争力指标体系。

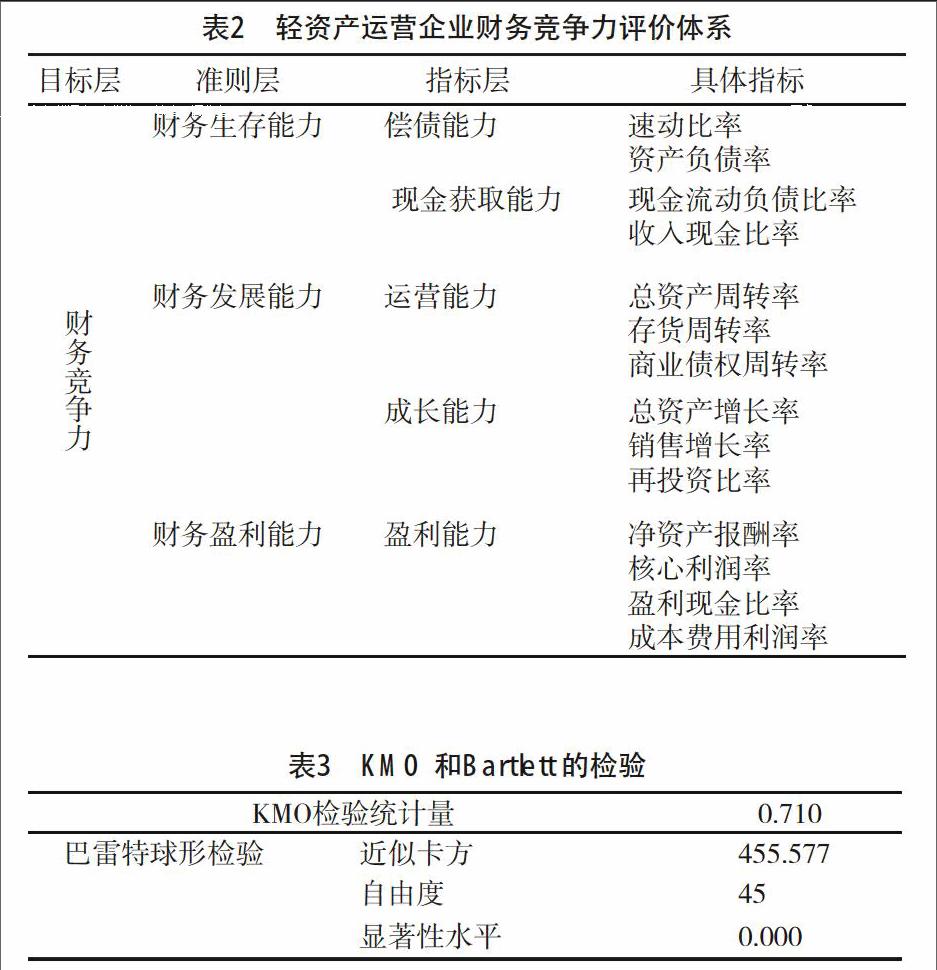

企业财务竞争力评价体系由财务生存能力、财务发展能力、财务盈利能力三个层次,共14个指标构成。财务生存能力指标由偿债能力和现金获取能力两个层面的速动比率、资产负债率、现金流动负债比率、收入现金比率等4个指标构成;财务发展能力由运营能力和成长能力两个层面的6个指标构成,其中运营能力由总资产周转率、存货周转率、商业债权周转率构成,成长能力由总资产增长率、销售增长率、再投资比率构成;财务盈利能力由净资产报酬率、核心利润率、盈利现金比率、成本费用利润率构成(见表2)。

四、轻资产运营模式对企业财务竞争力影响的实证研究

(一)财务竞争力因子分析的条件检验

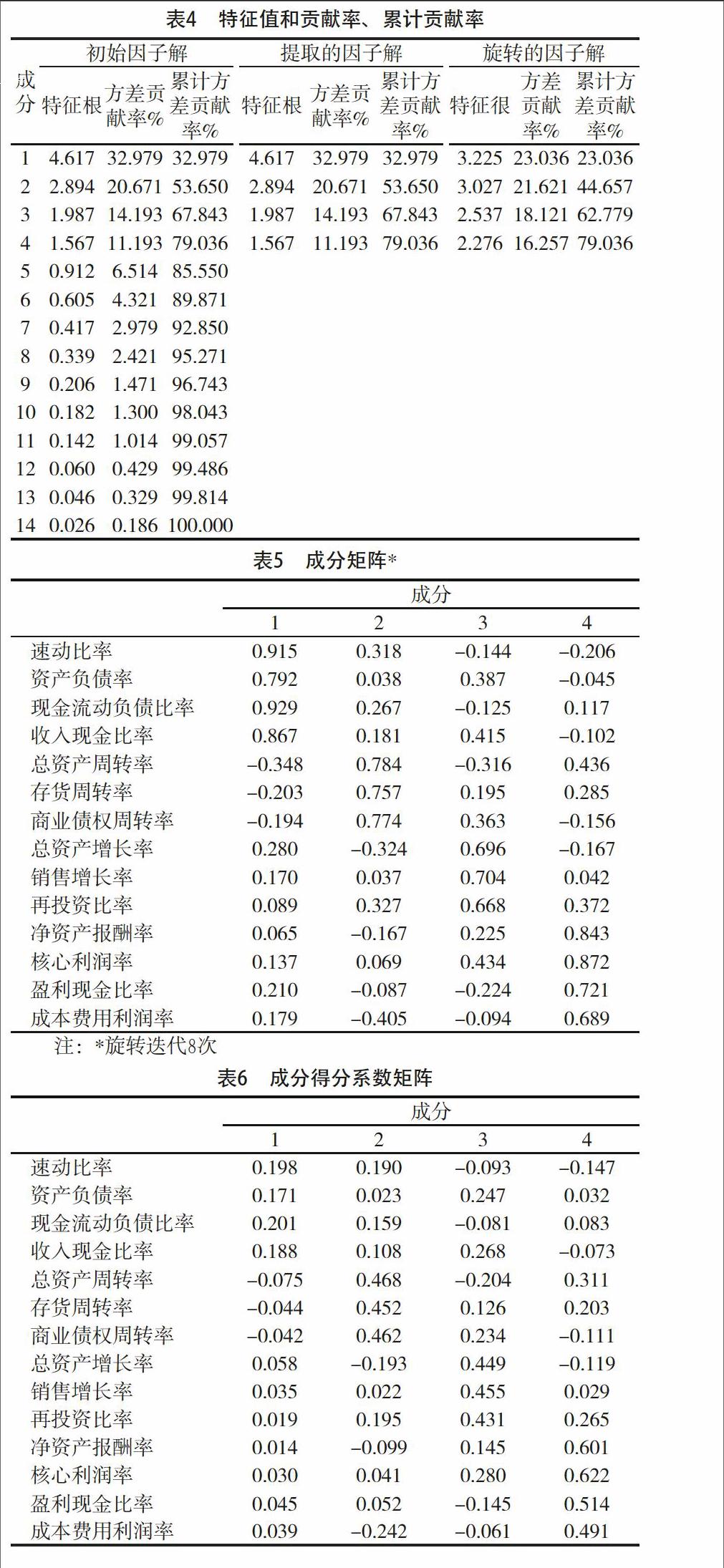

利用SPSS19.0软件,通过KMO 和Bartlett 的检验对企业财务竞争力因子分析的条件进行分析(见表3)。

表3输出结果显示,KMO值为0.710,原有变量间的相关性较强;样本分析的Bartlett卡方检验值为455.577,显著性水平为0.000,表明原有变量相关系数矩阵不太可能是单位阵,数据适合做因子分析。

(二)财务竞争力因子提取和命名

运用主成分分析法,采用方差极大化因子旋转,根据特征根大于1的原则,共提取4个公因子,总解释度为79.036%,4个因子很好地解释了原有14个指标包含的信息(见表4)。

因子旋转后,提取的4个因子的累计方差贡献比率没变,但各因子的方差贡献有较大变动,使各因子更易命名。表5显示,F1在速动比率、资产负债率、现金流动负债比率、收入现金比率上的载荷系数大,命名为生存能力因子;F2在总资产周转率、存货周转率、商业债权周转率上载荷较大,命名为运营能力因子;F3在总资产增长率、销售增长率、再投资比率上的载荷系数较大,命名为成长能力因子;F4在净资产报酬率、核心利润率、盈利现金比率、成本费用利润率上载荷系数较大,命名为盈利能力因子。

将速动比率、资产负债率、现金流动负债比率、收入现金比率、总资产周转率、存货周转率、商业债权周转率、总资产增长率、销售增长率、再投资比率、净资产报酬率、核心利润率、盈利现金比率、成本费用利润率分别用X1、X2、X3、X4、X5、X6、X7、X8、X9、X10、X11、X12、X13、X14表示,由表6可以得到5个因子得分方程:

F1=0.198X1+0.171X2+0.201X3+0.188X4

-0.075X5-0.044X6-0.042X7+0.058X8

+0.35X9+0.19X10+0.14X11+0.030X12

+0.045X13+0.039X14 (1)

F2=0.19X1+0.023X2+0.159X3+0.108X4

+0.468X5+0.452X6+0.462X7-0.193X8

+0.022X9+0.195X10-0.099X11+0.041X12

+0.052X13-0.242X14 (2)

F3=-0.093X1+0.247X2-0.081X3+0.268X4

-0.204X5+0.126X6+0.234X7+0.449X8

+0.445X9+0.431X10+0.145X11+0.28X12

-0.145X13-0.061X14 (3)

F4=-0.147X1+0.032X2+0.083X3-0.073X4

+0.311X5+0.203X6-0.111X7-0.119X8

+0.029X9+0.265X10+0.601X11+0.622X12

+0.514X13+0.491X14 (4)

F=(3.225F1+3.027F2+2.537F3+2.276F4)

÷(3.225+3.027+2.537+2.276)=29.15%F1

+27.36%F2+22.93%F3+2.0.57%F4 (5)

(三)轻资产价值对企业财务竞争力影响假设及验证

1.提出假设

假设一:企业轻资产价值对企业财务竞争力有正向影响。资源基础观认为企业财务竞争力的高低取决于企业异质资源(价值性、稀缺性、不可完全模仿性和难以替代性)的拥有量。轻资产具有不可模仿性和难以替代性,这两个特性决定了它能够持久地为企业创造价值。企业的轻资产作为独特的异质资源,能够以少量的核心资源撬动更多的社会资源,创造更多的经济增加值,最终提高企业财务竞争力,据此提出假设一。

假设二:企业轻资产价值对企业财务生存能力有正向影响。轻资产运营企业拥有较高的现金储备(货币资金比重25%以上),资产负债率适度,现金流动负债比率、收入现金比率一般比较高,能够及时偿还到期债务,并能够为可持续发展提供相应的资金来源,企业的生存能力较强,据此提出假设二。

假设三:企业轻资产价值对企业运营能力有正向影响。轻资产运营企业存货和固定资产比重较低、周转较快,应收票据、应收账款等债权流动较快,而且大部分企业凭借在供应链中的优势地位,表现为上下游企业的“两头吃”“高应付、低应收”最大化利用货币时间价值,节约资金成本,表现出较强的运营能力,据此提出假设三。

假设四:企业轻资产价值对企业成长能力有正向影响。轻资产运营企业的核心业务占据价值链中微笑曲线的两端,高研发投入加快了新技术、新产品的研发成果,形成更多的核心专利和专有技术,增加企业无形资产、商誉、品牌价值等独特资源,使企业具有更强的核竞争力;高广告、宣传费用,拓展了产品销售渠道,提高了产品市场占有率,可有效提高企业扩大再生产的能力,对企业成长能力的提高具有正向促进作用,据此提出假设四。

假设五:企业轻资产价值对企业盈利能力有正向影响。轻资产运营企业的高现金储备提高了企业的财务弹性,资金的运用效率提高,可为企业带来更多利润;以内源融资为主要融资方式可以节约融资成本,最大限度地无偿占用上下游企业资金,无息负债的比例较高,有效降低了经营成本,提高了企业盈利能力,据此提出假设五。

2.建立模型

根据上述假设和前文的分析建立轻资产价值和企业财务竞争力关系模型。

(1)解释变量:经标准化处理的轻资产价值(ZLA)。

(2)被解释变量:财务竞争力(F)、财务生存能力因子(F1)、财务运营能力因子(F2)、财务成长能力因子(F3)、财务盈利能力因子(F4)。

因为原始数据数量级别差异,计算中数据作了标准化处理,所以模型中不设置常数项。根据前述五个假设,建立如下模型。

模型一:

模型二:

模型三:

模型四:

模型五:

3.回归估计结果及分析

运用样本数据,采用SPSS19.0对五个模型进行回归分析,得到以下结果。

(1)模型一

财务竞争力F与轻资产价值LA的线性方程:,回归系数显著性检验的Sig.=0.000,远小于显著性水平=0.05,轻资产价值对财务竞争力的正向线性影响显著。R2=0.693,说明财务竞争力的变异中有69.3%可由企业轻资产价值的变化解释,模型拟合程度良好。实证结果与假设一相符合。

(2)模型二

生存能力F1与轻资产价值LA的线性方程:,回归系数显著性检验的Sig.=0.000,小于显著性水平0.05,所以轻资产价值对财务生存能力的正向线性影响显著。R2=0.763,说明财务生存能力的变异性中有76.3%可由企业轻资产价值的变化解释,模型拟合程度良好。实证结果与假设二基本符合。

(3)模型三

运营能力F2和轻资产价值LA的线性方程:,回归系数显著性检验的Sig.=0.037,小于显著性水平0.05,所以轻资产价值对财务运营能力的正向线性影响显著。R2=0.234,说明企业运营能力的变异性中有23.4%是可由企业轻资产价值的变化解释,拟合程度一般。实证结果与假设三基本符合。

(4)模型四

成长能力F3和轻资产价值LA的线性方程:,回归系数显著性检验的Sig.=0.045,小于显著性水平0.05,成长能力与轻资产价值正线性关系显著。R2=0.167,说明企业成长能力的变异性中仅有16.7%可由企业轻资产价值的变化解释,实证结果与假设四基本符合。

(5)模型五

盈利能力F4和轻资产价值LA的线性方程:,回归系数显著性检验的Sig.=0.000,远小于显著性水平0.05,所以轻资产价值对财务盈利能力的正向线性影响显著。R2=0.683,说明企业财务竞争力的变异性中有68%可可由企业轻资产价值的变化解释,模型拟合程度良好。实证结果与假设五相符合。

五、研究结论

实证分析结果显示,轻资产价值对企业财务生存能力、运营能力、成长能力、盈利能力及企业财务竞争力均有正向影响。其中,轻资产价值对企业整体的财务竞争力及生存能力、盈利能力有较强的推动作用,对运营能力、成长能力的影响力度稍差。

为了提高企业的财务竞争力,轻资产运营企业应在以下几方面有所突破:(1)从战略发展角度合理配置资源,合理区分核心业务与非核心业务,将核心业务留在企业内部,不给合作伙伴接触核心业务的机会,最大可能地减少被模仿、复制的风险,将增值空间较小的非核心业务外包,减少资源的占用。(2)加大新技术、新产品研发和营销力度,形成更多的核心专利、专有技术及品牌价值,提高产品的市场占有率,提高企业的可持续成长能力。(3)强化对外包环节的质量监控,形成对外包产品质量、客户和供应商、债权债务人的有效管理,从根本上控制外包风险。

[参考文献]

孙黎,朱武祥.轻资产运营[M].北京:中国社会科学出版社,2003.

杨现锋,唐秋生.第三方物流企业的轻资产发展战略研究[J].重庆交通大学学报(社会科学版),2007,7(6):15-17.

吕爽.李宁“轻资产运营模式”浅析[J].商品与质量,2010(6):31.

杨天波,景梁.“轻资产”战略在现代服装企业中的应用分析[J].管理学家,2011(9):107-108.

戴天婧,张茹,汤谷良.财务战略驱动企业盈利模式—美国苹果公司轻资产模式案例研究[J].会计研究,2012(11):23-94.

茆薇.轻资产运营模式撬动企业价值最大化—基于腾讯公司的财务案例研究[J].新会计,2013(11):26-29.

谢冰.格力电器公司轻资产运营绩效分析[J].财务与会计(理财版),2014(9):15-17.

翟旭莹.轻资产运营模式下的财务战略—以用友软件公司为例[D].呼和浩特:内蒙古大学,2014.

解宏,姜力玮.轻资产运营模式对企业绩效影响的实证研究—基于创业板上市公司的经验数据[G].中国会计学会财务成本分会2015学术年会暨第28次理论研讨会论文集,2015.

Fen-May Liou. The effects of asset-light strategy on competitive advantage in the telephone communications industry [J].Technology Analysis & Strategic Management, 2011.

Jayoung Sohn,Chun-Hung(Hugo)Tang,SooCheong(Shawn)Jang.Does the asset-light and fee-oriented strategy create value?[J].International Journal of Hospitality Management,2013(32):270-277.

唐璎璋,刘芬美,黄宝慧.轻资产战略与营运绩效关系之研究—以台湾为例[J].管理学报,2007(1):75-91.

[责任编辑 张桂霞]