我国房地产价格与股票价格的互动关系研究

鲁晓琳+董志

摘要:房地产市场和股票市场在我国经济运行中都发挥着重要的作用,房价波动和股价波动之间存在一定的关联度。文章根据房地产调控政策力度进行阶段划分,对每个阶段构建VAR模型并进行Granger因果检验、脉冲响应以及方差分解的对比分析,旨在发现两者之间的动态关系。研究结果表明,虽然股价变动在两者的因果关系中发挥主导作用,但房价对股价的影响更为显著,且随着虚拟经济的快速发展,房地产市场与股票市场之间日益复杂的传导链条稀释了两者之间的关联效应,并延长了效应传递所需的时间。

关键词:房地产价格;股票价格;互动关系;VAR模型

一、 引言

作为国民经济的重要组成部分,房地产市场和股票市场在我国经济和金融的发展中发挥着举足轻重的作用,两者之间的财富效应和替代效应在带动市场间资金流动的同时,也使得两个市场的价格波动存在一定的关联度。因此,从历史演变来研究两者之间的互动关系,既可以为政府的宏观调控以及监管提供决策支持,还可以为投资者配置资产提供依据,有助于防范金融风险。

二、 文献综述

作为学界与业界的热点问题,房价与股价的关系及互动机制吸引了学者们的广泛研究。Ibbotson和Siegel(1984)最早研究发现美国房价与标普500指数呈现负相关关系。有关这方面的研究,国外学者多从三个方面展开研究以寻找;两者之间的直接关系:协整关系、因果关系和共同的推动因素。在ESTR模型的基础上,Mcmillan(2012)发现英国和美国的房价与股价之间存在长期协整关系,而且房地产市场是引起股票市场价格变动的原因。基于非参数协整及非参数因果检验,Aye等(2011)考察了南非房价与股价之间的关系,发现两个市场不仅存在长期协整关系且互为因果关系。另外,国外学者将股票市场与房地产市场视为经济体系中的重要组成部分,认为两者之间的相互影响离不开宏观经济整体的大环境,如考虑货币供应量、GDP、利率、价格等实证两者关系(Apergis et al.,2014;Lisa,2010;Mansor et al.,2009)。

大部分国内学者的研究倾向于采取VAR模型分析两者之间的互动关系(连均思,2012)。李爱华等(2014)发现房价和股价存在长期正向均衡关系,且股价的变动在两者的因果关系中发挥主导作用。国世平(2012)国房景气指数、上证和深证A股指数发现两者相关系数较小,且房价是股价变动的原因。徐国祥和王芳(2012)通过分析我国房地产实体经济与股票市场的周期波动以及关联性,发现股票市场、房地产股票市场是引起房地产实体经济价格波动的Granger原因,但反过来并不成立。

总结来看,目前关于两者关系的研究,由于所选取的国家不同,甚至是同一国家所选取的时间段不同,研究结论并不一致。因此,本文在对我国房价与股价之间的互动关系进行研究时,充分考虑到房地产调控政策与整体经济运行的紧密相关性,根据房地产调控政策的力度进行阶段划分,在此基础之上,对每个阶段构建VAR模型并进行Granger因果检验、脉冲响应以及方差分解的分析,旨在发现两者之间的互动关系。

三、 實证分析

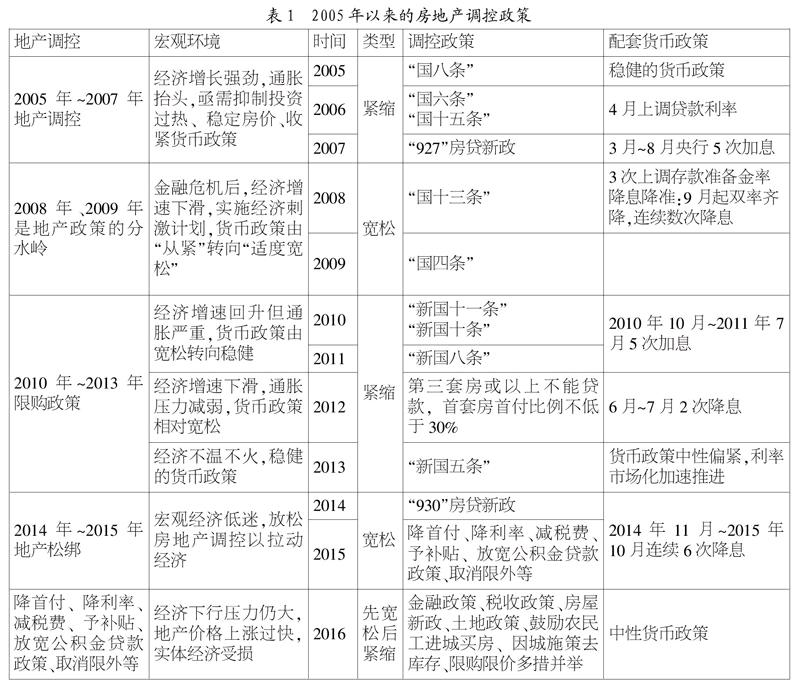

1. 阶段划分。受政府宏观调控的影响,我国房地产市场呈现出阶段性特征。因此,在分析房地产价格与股票价格之间的互动关系时,根据房地产调控的特点进行阶段划分是十分必要的。通过对2005年以来房地产调控的背景、内容以及相应的货币政策进行梳理,发现可以分为五个阶段,详见表1。

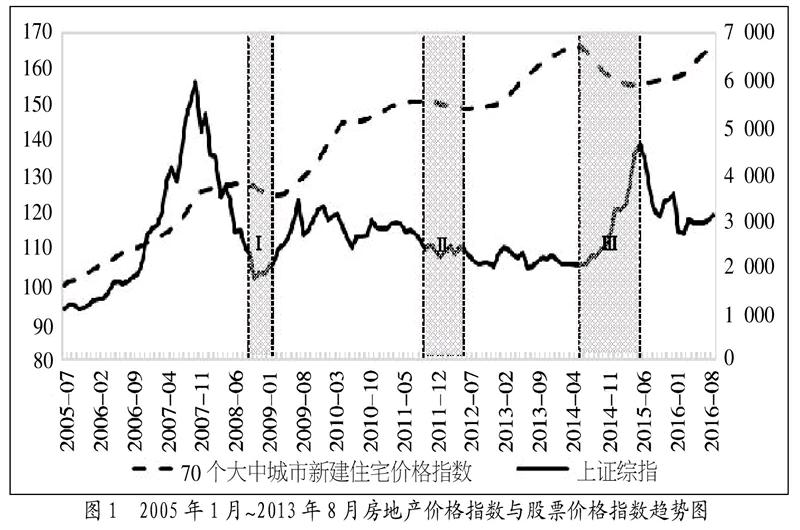

2. 变量选取与数据处理。本文选取70个大中城市新建住宅价格指数(HP)作为房价的代表数据,选取上证综指(SP)表征股价,鉴于货币政策对于两者关系的重要性,选取M2作为货币供应量的表征指标,样本区间为2005年7月~2015年12月① (包含前四个阶段),数据来源于Wind数据库。为了加强数据的平稳性,在模型分析中我们使用各个指标的环比数据。

由图1可见,2005年以来,我国房价基本上保持上涨的趋势,但是每隔三年左右会出现一次向下的调整(Ⅰ:2008年9月~2009年2月;Ⅱ:2011年9月~2012年5月;Ⅲ:2014年5月~2015年5月),但都属于短周期的回调,且调整幅度不大,至今为止长周期的向下拐点尚未出现。结合货币政策的松紧观察房价与股价的关系,我们发现货币宽松周期下的房价下跌或对股市有利,但货币紧缩周期下的房价下跌并不会使得资金回流股市。例如2008年9月和2014年5月的房价下跌都处于货币宽松周期之中,在这期间股市第一次先跌后涨、第二次大幅上涨,房市资金确实有可能流入了股市;而2011年9月房价下跌之前,货币政策是在不断收紧的,股市在当时的整个房价下跌期内一直震荡下跌,这说明房市资金并没有回流股市。

3. VAR模型的建立。本文采用ADF检验,对HP、SP、M2的月度环比数据分阶段进行检验,发现均为平稳序列,通过LR检验、SC信息准则以及AIC信息准则等判断四个阶段的最优滞后期均为1,并通过了稳定性检验。

4. Granger因果检验。VAR模型的重要应用是分析经济变量之间的因果关系,四个阶段房价与股价之间Granger因果检验的结果如下:在前三个阶段里,股价都是房价变动的Granger原因,这说明尽管房地产证券化在我国尚未真正出现,但我国股市存在房地产上市公司,由此可能带来股价格先行于房价,股价的变动在这一因果关系中发挥主导作用;在第四个阶段,房价与股价没有Granger因果关系,这与这一时期的房价过快上涨以及股市剧烈震荡有关,削弱甚至打破了两者常规的关联关系。

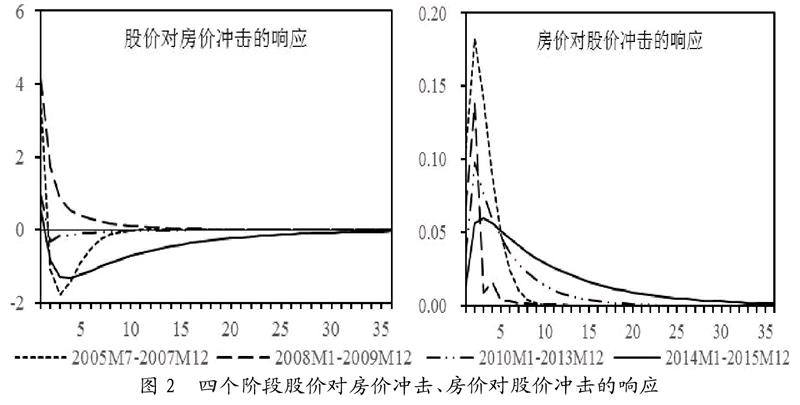

5. 脉冲响应分析。为了研究某个内生变量随机扰动项的一个标准差冲击对模型中所有内生变量当前值及未来值的影响,本文对不同的宏观调控阶段房价、股价冲击与被冲击的动态响应路径进行了对比分析。

由图2可见,针对HP的一个冲击,除去特殊的金融危机发生的第二阶段,SP均表现为先正响应后负响应,且正响应都在本期达到最大值,但各个阶段的正响应最大值却在逐渐减小,与此同时,房价波动对股价造成的影响持续时间有延长的趋势。原因:首先,房地产市场和股票市场作为虚拟经济的重要组成部分,区别于实体经济的最突出特点在于它们都是观念支撑的价格系统,其价格走势与市场预期紧密相关,尤其在金融危机时期,两者作为风险的重要载体,其价格往往表现出同升同降的特点;其次,随着金融自由化、全球化以及资本市场的快速发展,房地产市场与股票市场之间的互动机制变得错综复杂,这就使得房价冲击在向股票市场传递的过程中效应不断被稀释。另外,伴随着房地产作为投资对象和投资工具参与到市场交易中,资本化定价方式在房地产市场发展中表现的日益明显,它作为一种实物资产兼具投资和消费的功能,越来越受到广泛的追捧,也是不可或缺的宏观经济增长点,由此可能在长期带来资金由股市向房市的流动,即房地产市场对股票市场存在挤出和替代效应。

针对SP的一个冲击,在四个阶段里HP都一直表现为正响应,且都在第2期达到最大值,但是各个阶段的正响应最大值也在逐渐减小,与此同时,股价波动对房价造成的影响也呈现拖尾的态势。另外,对比股价对房价冲击的响应和房价对股价冲击的响应,我们发现股价受房价的影响显著,而股价虽然对房价也有一定的影响,但相对而言较为微弱。一方面,与HP冲击下SP的响应类似,房地产市场与股票市场之间越来越长的传导链条减弱了冲击的效果;另一方面,我国房地产市场刚性需求的特点越来越明显,其拉动经济增长的支柱作用也使其越来越成为国家宏观调控政策的关注点,它的保值作用逐步倾向于超过投机性质,因此对冲击的反应相对较弱且越来越小但却越来越持久。

6. 方差分解。为了分析每一个结构冲击对内生变量变化的贡献度,表2给出了在每个阶段的VAR模型中滞后1、2、10期HP、SP变动的方差分解结果(由于第10期后,各个阶段VAR模型每个内生变量的新息对房价和股价的方差分解结果基本稳定下来),其中,房价波动的主要决定因素来自于市场本身,在第1期四个阶段全部高达100%,股价从第2期开始对房地产价格的变动产生一定的影响,对房价的方差贡献率呈现逐步提升,但除了特殊的金融危机时期,最后达到稳定的贡献程度都小于20%。相对于房地产市场而言,虽然股价波动的主要因素同样来自于市场本身,但房价对股价波动的贡献程度要明显高于股价对房价变动的贡献程度。

四、 结论与政策建议

本文在梳理2005年以来的房地产调控政策的基础上,按照房地产调控的特点对市场进行阶段划分,并针对房价与股价之间的互动关系进行了分阶段实证分析,主要得出以下结论:

1. Granger因果检验结果表明,在前三个阶段里股价都是房价变动的Granger原因,即股价的变动在这一因果关系中发挥主导作用,而第四阶段的房价过快上涨以及股票市场的剧烈波动削弱甚至打破了两者常规的关联关系。

2. 从脉冲响应和方差分解的分析结果来看,房价对股价的影响显著,而股价虽然对房价也有一定的影响,但相比之下较为微弱。房价和股价波动的主要因素均来自于市场本身,但房价对股价波动的贡献程度要明显高于股价对房价变动的贡献程度。另外,伴随着虚拟经济的快速发展,房地产市场与股票市场之间日益复杂的传导链条稀释了两者之间的关联效应,且延长了效应传递所需的时间。

结合以上分析结论,本文认为应注重房地产市场和股票市场的统筹发展。鉴于两个市场的相关性以及对我国经济发展的重要性,政府在实施宏观调控时应协调并合理利用两者之间的关系,要充分考虑到调控其中一个市场而对另一个市场所可能产生的影响,尤其要警惕风险的传递与扩散。

注释:

①70个大中城市新建住宅价格指数从2005年7月开始有数据统计。

参考文献:

[1] 连均思.房价与股票价格互动关系的实证分析[D].重庆:重庆大学学位论文,2012.

[2] 徐国祥,王芳.我国房地产市场与股票市场周期波动的关联性探讨[J].经济管理,2012,(2):133-141.

[3] 国世平,吉洁白.我国房地产价格与股票价格指数的关联性研究[J].深圳大学学报,2012,29(5):106-112.

[4] 李爱华,杨婧,林则夫.我国房地产价格与股票价格波动关系的研究——基于1998-2013年间周度数据的实证分析[J].管理评论,2014,26(11):12-19.

作者簡介:鲁晓琳(1988-)(通讯作者),女,汉族,山东省即墨市人,中国工商银行博士后科研工作站博士后,中国科学院大学管理学博士,研究方向为宏观经济分析、虚拟经济的理论与实践;董志(1988-),男,汉族,山东省海阳市人,中国科学院大学经济与管理学院博士生,研究方向为房地产经济、宏观经济分析。