关于年终奖纳税筹划的深入探究

许萍

摘 要:文章通过对年终奖个人所得税计算方法的介绍,提出了纳税“盲区”的概念,并指出了产生“盲区”的原因;又由纳税盲区进一步深入分析,提出了纳税“躲避区”的概念,拓展了企业年终奖纳税筹划的思路,也让普通纳税人拥有知情权、建议权、监督权、诉讼权。

关键词:工资 所得税 纳税 年终奖

中图分类号:F810.42 文献标识码:A

文章编号:1004-4914(2017)03-132-02

终于盼到了单位发放年终奖,但拿到年终奖的员工A一点也高兴不起来。由于绩效优良,工作成绩突出,为企业做出了巨大的贡献,单位对其一年的辛苦付出给予了高度的肯定,并发放了奖励(年终奖)。可是,等年终奖拿到手后发现,员工A的年终奖竟不如业绩排名第二、第三的员工拿得多,这是怎么回事呢?销售部门的年终奖由销售部根据员工业绩来核定,可销售部门对年终奖个人所得税的计算并不是很熟悉,从而导致丰厚的年终奖到手后便严重缩水的现象。

一、年终奖的个人所得税计税办法

首先我们来了解一下年终奖的个人所得税计税办法:根据国税发【2005】9号《关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》将全年一次性奖金除以12个月,按其商数确定适用税率和速算扣除数。由于年终奖当月工资薪金所得不同,全年一次性年终奖个人所得税的计算方法有两种。

1.当月工资薪金高于3500元。使用公式:个人所得税应纳税额=员工当月取得全年一次性年终奖×使用税率-速算扣除数。(适用税率根据员工当月取得全年一次性奖金除以12的商数确定)

2.当月工资薪金低于3500元。首先计算年终奖个人所得税的应纳税所得额:全年一次性年终奖-“当月工资薪金所得与费用扣除额的差额”。

然后根据应纳税所得额除以12的结果在个人所得税速算扣除表中找到对应的税率与速算扣除数。

年终奖个人所得税应纳税额=应纳税所得额×适用税率-速算扣除数。

例如,假设员工A年底年终奖为54001元,她的同事员工B年底年终奖为54000元,(假设两人月工资都超过3500元)。根据现有的所得税速算扣除表计算:

员工B纳税额计算方法:54000/12=4500元,应纳税额=54000*10%-105=5295元,员工B实际到手的年终奖为48705元。多了1元,员工A又得缴纳多少钱呢?因为54001/12的商数大于4500元,应纳税额=54001*20%-555=10245.2元,她的税后所得43755.8元。跟员工B相比,员工A实际到手的年终奖反而少了4949.25元。

二、年终奖的纳税盲区

以下用图表表示多发1元,却可能导致实际到手的钱“缩水”上千元的情况,找出每一级税率对应的“临界点”。

通过以上图表反映出如果年终奖数额增加到或超过某个临界点时,便使得相应的适用税率上升一档,应纳税所得额增加一小步,纳税额却上升一大步,由此产生多发少得的情况,而这种情况在奖金增加幅度达到一定数额后即“平衡点”纳税额也就相应的大幅增加,重新回到奖金增加的幅度大于纳税额提高的幅度状态,即多发多得。个人所得税有七档税率,因此每个临界点与平衡点之间形成了6个“盲区”分别是18001元-19283.33元;54001元-60187.5元;108001元-114600元;420001元-447500元;660001元-706538.46元;960001元-1120000元。

三、问题产生的原因

为什么会出现这一问题呢?其本质是由于数学计算方式有误造成的,年终奖的应纳税所得额是按全年计算的,而税率、速算扣除数却是按照每月计算的,无形中少减了11个月的速算扣除数。对于这一问题笔者认为是否可以通过以下两种途径将年终奖个人所得税的计算方法加以调整(假设年终奖发放当月,当月月工资高于3500):

1.年终奖个人所得税应纳税额=(一次性奖金/12*适用税率-速算扣除数)*12

2.年终奖个人所得税应纳税额=一次性奖金*适用税率-速算扣除数*12

是否调整后的年终奖计算方法会更加科学合理,作为纳税人的我们是否有建议权呢?

四、年终奖的纳税规划

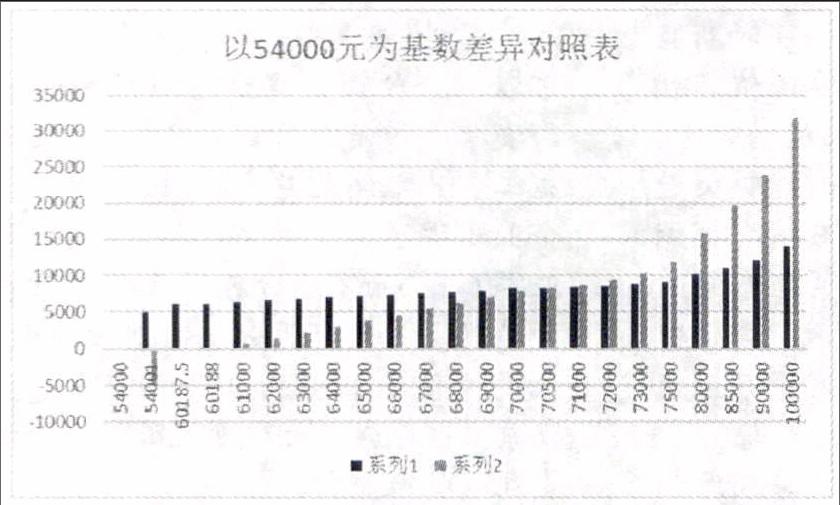

面对《个人所得税法》的这一盲区,企业在做纳税规划时,首先,不能在以上“盲区”发放奖金,否则将会出现奖金数额高税后收入低的现象。延续上例,假设员工A年底年终奖为60188元,她的同事员工B年底年终奖为54000元,(假设两人月工资都超过3500元)。根据现有的所得税速算扣除表计算:员工B的应纳税额=54000*10%-105=5295元,实际到手的年终奖为48705元。员工A的应纳税额=60188*20%-555=11482.6元,实际到手的年终奖为48705.4元。从理论上讲员工A跨越了“盲区”,税后所得比业绩排名第二的员工B多,但结果依然那么的不尽人意。应发年终奖多发的6188元(60188-54000=6188元)几乎全部用来缴税了,如果在实际工作中,按照理论值来操作,显然不“划算”。通过下表我们来比较一下随着应发年终奖的增加引起的纳税差异以及实发年终奖差异的变化。

注:系列1表示以54000元为基数,随着应发年终奖的增加产生的纳税额的增加;

系列2表示以54000元为基数,随着应发年终奖的增加产生的实发年终奖的增加。

通过上表我们发现,当年终奖从临界点54000元增加至70500元时,应发年终奖增加的部分(16500元),一半(8250元)用于缴纳个人所得税,一半(8250元)增加了实发年终奖。因此在实践中,各单位可根据自身实际将“盲区”扩大至心里可接受的范围内(这样更利于税收筹划,看似更“划算”些),我们叫它“躲避区”,通过测算我们设定的“躲避区”分别是18001元-20925元;54001元-70500元;108001元-127800元;420001元-516250元;660001元-861666.66元;960001元-2720000元(在应用中它还有个别名叫“五五区”)。我们认为当年终奖数额大于“临界点”后,增加的年终奖只有大于“躲避区”才更有利于税收筹划,如果年终奖数值处于“躲避区”区间内,则采用分摊或编制下年收入预算等方式进行税收筹划最佳。

其次,可以通过分摊年终奖等大额收入的方法降低员工的收入税级,以达到降低税率的目的。在一次性发放年终奖的时候,在临界点的可控范围内,在当月收入与年终奖之间进行平衡,将当月收入尽可能的纳入低一档的税率级别上,从而使与当月收入对应的税率降低,从而达到规避税收的目的。

再次,可以采用多元化的年终奖收入形式,除了一次性发放先进形式的年终奖外,企業也可以采用增加员工福利等形式,例如为员工购买商业保险等,既提高了员工的福利,又增强了员工的积极性,在一定程度上也达到了合理避税的目的。

参考文献:

[1] 解析年终奖个税计算办法.证券之星,2016.1.27

[2] 年终奖避税实战兵法:尽量避开5个临界点

(作者单位:西安市勘察测绘院 陕西西安 710000)

(责编:贾伟)