股利政策及其影响因素实证研究

曾严

摘要:本文以2007—2015年上海证券交易所和深圳证券交易所制造业全部A股为研究对象,对股利政策及其影响因素进行统计分析和实证检验。结果发现:盈利能力、举债能力、资产的流动性、现金充裕程度、到期债务和成长性对每股税前现金股利有显著的影響;资产的流动性、举债能力、投资机会、实际税率、现金充裕程度、到期债务和成长性对股利分配率有显著影响;盈余稳定性、现金充裕程度、到期债务、投资机会、盈利能力、资产的流动性、举债能力和实际税率对个股回报率(考虑现金红利再投资)有显著的影响。

Abstract: This paper takes all A shares manufactured by the listed companies in Shanghai and Shenzhen stock exchange from 2007 to 2015 as the research object to carry out the statistical analysis and empirical test for the dividend policy and its influencing factors. The results show that: profitability capacity, debt capacity, asset liquidity, cash adequacy, maturity debt and growth have significant impact on pre tax cash dividend per share. The liquidity of assets, debt capacity, investment opportunities, effective tax rate, cash adequacy, debt maturity and growth have significant impact on the dividend distribution rate. Return earnings stability, cash adequacy, debt maturity, investment opportunities, profitability, asset liquidity, debt capacity and actual tax rate have significant impact on stocks return (cash dividend reinvestment).

关键词:上市公司;股利政策;影响因素

Key words: listed company;dividend policy;influencing factors

中图分类号:F832.51;F224 文献标识码:A 文章编号:1006-4311(2017)14-0030-05

0 引言

股利政策是现代公司财务管理的重要内容。股利政策包括是否发放股利、发放多少股利、是发放现金股利还是股票股利等,直接影响广大投资者的切身利益。合理的股利政策既可以增强公司的投融资实力,也可以树立良好的公司形象,吸引潜在的投资者和债权人。

中国上市公司的股利政策一直受到中国证监会和广大投资者的关注。公司应如何制定或优化股利政策,以更好地满足监管者的要求和投资者的需要?首先应了解股利政策的影响因素有哪些?这些因素是如何影响股利政策的?

为此,本文以2007-2015年上海证券交易所和深圳证券交易所制造业全部A股上市公司为研究对象,对股利政策及其影响因素进行统计分析和实证检验。

1 研究设计

1.1 变量选择

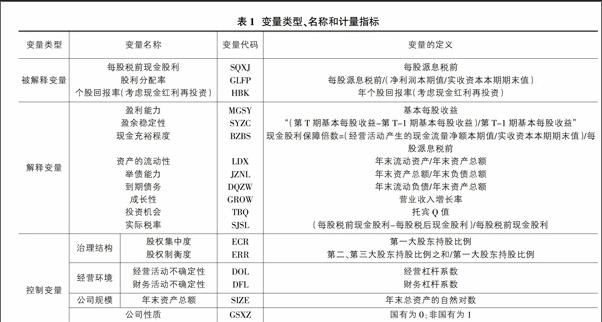

本文分别用每股税前现金股利、股利分配率和个股回报率(考虑现金红利再投资)反映股利政策,主要关注盈利能力、盈余稳定性、现金充裕程度、资产的流动性、举债能力、到期债务、成长性、投资机会和实际税率等因素对股利政策的影响。各变量的类型、名称和计量方法等见表1。

1.2 回归模型

本文采用多元线性回归分析法(OLS)研究股利政策的影响因素,回归模型见式(1)。

BJSi,t=α0+α1MGSYi,t+α2SYZCi,t+α3BZBSi,t+α4LDXi,t+α5JZNLi,t+α6DQZWi,t+α7GROWi,t+α8TBQi,t+α9SJSLi,t+α10ECRi,t

+α11ERRi,t+α12DOLi,t+α13DFLi,t+α14SIZEi,t+α15GSXZi,t+α16GPSCi,t+εi,t(1)

在模型1中,BJS是被解释变量,代表股利政策,包括每股税前现金股利(SQXJ)、股利分配率(GLFP)和个股回报率(考虑现金红利再投资)(HBK)。

解释变量有盈利能力(MGSY)、盈余稳定性(SYZC)、现金充裕程度(BZBS)、资产的流动性(LDX)、举债能力(JZNL)、到期债务(DQZW)、成长性(GROW)、投资机会(TBQ)和实际税率(SJSL)。在本文中主要考虑上述因素对股利政策影响。

将治理结构、经营环境、公司规模(SIZE)、公司性质(GSXZ)和股票市场(GPSC)作为控制变量。其中,治理结构包括股权集中度(ECR)和股权制衡度(ERR),经营环境包括经营活动不确定性(DOL)和财务活动不确定性(DFL)。

1.3 样本选择与数据来源

本文以在上海证券交易所和深圳证券交易所中上市的制造业全部A股为研究样本,样本时限为2007-2015年。

利用国泰安(CSMAR)数据库,进行样本公司筛选和原始数据搜集。初选样本公司同时满足以下条件:①“行业分类标准”选择“2012”,即采用2012年证监会的行业分类标准;②“股票市场分类”选择“全部A股”,即不包括创业板、中小企业版、深圳主板A股和全部B股;③“ST&非ST”选择“非ST”,即不包括上市公司连续两个财年亏损而被特别对待的ST股票;④“证监会2012版行业分类”选择“制造业”;⑤“条件筛选”中“截止日期”选择“包含12-31”,即年度数据;⑥“条件筛选”中“报表类型编码”选择“等于A”,即合并财务报表数据。

1.4 数据处理

先从国泰安(CSMAR)数据库导出每股税前现金股利、股利分配率、年个股回报率(考虑现金红利再投资)、基本每股收益、年末流动资产、年末流动负债、年末资产总额、年末负债总额、现金股利保障倍数、第一大股东持股比例以及前三大股东持股比例之和等原始数据,然后用Excel计算出“(第T期基本每股收益-第T-1期基本每股收益)/第T-1期基本每股收益”的绝对值、“年末流動资产/年末资产总额”、“年末资产总额/年末负债总额”、“年末流动负债/年末资产总额”、“(前三大股东持股比例之和-第一大股东持股比例)/第一大股东持股比例”和“年末资产总额的自然对数”等变量。

并利用Stata13.0对数据进行如下处理:①缺失值的处理。把含有缺失值的样本,从初选样本中删除。②极端值的处理。对各连续变量进行1%的缩尾处理。

2 股利政策及其影响因素描述性统计分析

股利政策及其影响因素描述性统计分析结果见表2。

从表2中可以看出:①被解释变量中,每股税前现金股利(SQXJ)的均值为0.1527,标准差为0.1340;股利分配率(GLFP)的均值为0.3263,标准差为0.1844;个股回报率(考虑现金红利再投资)(HBK)的均值为0.3461,标准差为0.6368。②解释变量中,盈利能力(MGSY)的均值为0.4862,标准差为0.3585;盈余稳定性(SYZC)的均值为-0.0261,标准差为0.4475;现金充裕程度(BZBS)的均值为4.3740,标准差为6.4046;资产的流动性(LDX)的均值为0.6008,标准差为0.1547;举债能力(JZNL)的均值为3.8305,标准差为2.7934;到期债务(DQZW)的均值为0.3134,标准差为0.1541;成长性(GROW)的均值为0.1630,标准差为0.2126;投资机会(TBQ)的均值为2.3185,标准差为1.5506;实际税率(SJSL)的均值为0.0610,标准差为0.0353。③控制变量中,治理结构变量内的股权集中度(ECR)和股权制衡度(ERR)的均值分别为0.3669、0.4858,标准差分别为0.1354、0.3880;经营环境变量内的经营活动不确定性(DOL)和财务活动不确定性(DFL)的均值分别为1.4217、1.1682,标准差分别为0.3348、0.3324;公司规模(SIZE)、公司性质(GSXZ)和股票市场(GPSC)的均值分别为21.8519、0.6483和0.6757,标准差分别为1.0313、0.4775和0.4682。

其中,个股回报率(考虑现金红利再投资)(HBK)、盈余稳定性(SYZC)、现金充裕程度(BZBS)、成长性(GROW)的标准差比均值大,这说明公司之间的个股回报率、盈余稳定性、现金充裕程度和成长性差别较大。

3 股利政策及其影响因素相关分析

股利政策及其影响因素的相关分析结果,见表3。

从表3中发现:①与每股税前现金股利(SQXJ)显著正相关的变量有盈利能力(MGSY)、盈余稳定性(SYZC)、资产的流动性(LDX)、举债能力(JZNL)、成长性(GROW)、投资机会(TBQ)、实际税率(SJSL)、股权集中度(ECR)、股权制衡度(ERR)和公司规模(SIZE)。其相关系数分别为0.730、0.143、0.193、0.161、0.088、0.152、0.084、0.137、0.020和0.142,都在1%的水平上显著;与每股税前现金股利(SQXJ)显著负相关的变量有现金充裕程度(BZBS)、到期债务(DQZW)、经营活动不确定性(DOL)和财务活动不确定性(DFL)。其相关系数分别为-0.226、-0.148、-0.413和-0.335,都在1%的水平上显著;与每股税前现金股利(SQXJ)没有显著相关关系的变量有公司性质(GSXZ)和股票市场(GPSC)。其相关系数分别为-0.0010和-0.0050,即负相关但不够显著。②与股利分配率(GLFP)显著正相关的变量有资产的流动性(LDX)、举债能力(JZNL)、投资机会(TBQ)、股权集中度(ECR)、股权制衡度(ERR)、经营活动不确定性(DOL)、公司性质(GSXZ)和股票市场(GPSC)。其相关系数分别为0.049、0.211、0.057、0.058、0.057、0.111、0.096和0.040,都在1%的水平上显著;与股利分配率(GLFP)显著负相关的变量有盈利能力(MGSY)、盈余稳定性(SYZC)、现金充裕程度(BZBS)、到期债务(DQZW)、成长性(GROW)、财务活动不确定性(DFL)和公司规模(SIZE)。其相关系数分别为

-0.117、-0.111、-0.254、-0.186、-0.170、-0.031和-0.128,其中财务活动不确定性(DFL)在5%水平上显著,其他的都在1%的水平上显著;与股利分配率(GLFP)没有显著相关关系的变量有实际税率(SJSL),其相关系数为-0.0080,即负相关但不够显著。③与个股回报率(考虑现金红利再投资)(HBK)显著正相关的变量有盈余稳定性(SYZC)、现金充裕程度(BZBS)、到期债务(DQZW)、成长性(GROW)和投资机会(TBQ)。其相关系数分别为0.232、0.077、0.072、0.106和0.398,都在1%的水平上显著;与个股回报率(考虑现金红利再投资)(HBK)显著负相关的变量有资产的流动性(LDX)、举债能力(JZNL)、实际税率(SJSL)和公司规模(SIZE)。其相关系数分别为-0.078、-0.091、-0.170和-0.029,其中公司规模(SIZE)在5%的水平上显著,其他的变量都在1%的水平上显著;与个股回报率(考虑现金红利再投资)(HBK)没有显著相关关系的变量有盈利能力(MGSY)、股权集中度(ECR)、股权制衡度(ERR)、经营活动不确定性(DOL)、财务活动不确定性(DFL)、公司性质(GSXZ)和股票市场(GPSC)。其相关系数分别为-0.0040、

-0.0200、-0.0180、-0.0050、-0.0140、0.0030和-0.0030,其中公司性质(GSXZ)与个股回报率(考虑现金红利再投资)(HBK)正相关但不显著,其他变量与个股回报率(考虑现金红利再投资)(HBK)负相关但不显著。

4 股利政策影响因素回归分析

分别以每股税前现金股利(SQXJ)、股利分配率(GLFP)和个股回报率(考虑现金红利再投资)(HBK)为被解释变量,进行三次回归。回归分析结果见表4。

从表4中可以看出,以每股税前现金股利(SQXJ)为被解释变量的模型1、以股利分配率(GLFP)为被解释变量的模型2、以个股回报率(考虑现金红利再投资)(HBK)为被解释变量的模型3的R2分别为0.5910、0.1760和0.3116,说明模型1、模型2和模型3都具有较强的解释能力;且这三个模型的F值在0.0000显著,说明都通过了F检验。

在模型1中:①盈利能力(MGSY)、举债能力(JZNL)的回归系数分别为0.2711、0.0030,且都在1%的水平上显著,说明盈利能力、举债能力对每股税前现金股利有显著的正面影响;②现金充裕程度(BZBS)、到期债务(DQZW)和成长性(GROW)的回归系数分别为-0.0032、-0.0499和-0.0584,且都在1%的水平上显著,说明现金充裕程度、到期债务和成长性对每股税前现金股利有显著的负面影响;③资产的流动性(LDX)的回归系数为0.0217,且在5%的水平上显著,说明资产的流动性对每股税前现金股利有显著的正面影响;④盈余稳定性(SYZC)、投资机会(TBQ)和实际税率(SJSL)的回归系数分别为0.0038、0.0009和0.0542,它们都是不显著的,说明盈余稳定性、投资机会和实际税率对每股税前现金股利没有显著的影响。

在模型2中:①资产的流动性(LDX)、举债能力(JZNL)、投资机会(TBQ)和实际税率(SJSL)的回归系数分别为0.0473、0.0086、0.0051和0.2512,且都在1%的水平上显著,说明资产的流动性、举债能力、投资机会和实际税率对股利分配率有显著的正面影响;②现金充裕程度(BZBS)、到期债务(DQZW)和成长性(GROW)的回归系数分别为

-0.0081、-0.0805和-0.1216,且都在1%的水平上显著,说明现金充裕程度、到期债务和成长性对股利分配率有显著的负面影响;③盈利能力(MGSY)和盈余稳定性(SYZC)的回归系数分别为-0.0103和0.0074,它们都是不显著的,说明盈利能力和盈余稳定性对股利分配率没有显著的影响。

在模型3中:①盈余稳定性(SYZC)、现金充裕程度(BZBS)、到期债务(DQZW)和投资机会(TBQ)的回归系数分别为0.2959、0.0036、0.7665和0.2252,且都在1%的水平上显著,说明盈余稳定性、现金充裕程度、到期债务和投资机会对个股回报率(考虑现金红利再投资)有显著的正面影响;②盈利能力(MGSY)、资产的流动性(LDX)、举债能力(JZNL)和实际税率(SJSL)的回归系数分别为-0.1961、

-0.3455、-0.0179和-1.5152,且都在1%的水平上显著,说明盈利能力、资产的流动性、举债能力和实际税率对个股回报率(考虑现金红利再投资)有显著的负面影响;③成长性(GROW)的回归系数为0.0104,它是不显著的,说明成长性对个股回报率(考虑现金红利再投资)没有显著的影响。

5 研究结论

本文以2007-2015年上海证券交易所和深圳证券交易所全部A股制造业上市公司为样本,对股利政策及其影响因素进行统计分析和实证检验。

通过相关分析发现:①与每股税前现金股利显著正相关的变量有盈利能力、盈余稳定性、资产的流动性、举债能力、成长性、投资机会、实际税率;与每股税前现金股利显著负相关的变量有现金充裕程度、到期债务。②与股利分配率显著正相关的变量有资产的流动性、举债能力、投资机会;与股利分配率显著负相关的变量有盈利能力、盈余稳定性、现金充裕程度、到期债务、成长性。③与个股回报率(考虑现金红利再投资)显著正相关的变量有盈余稳定性、现金充裕程度、到期债务、成长性和投资机会;与个股回报率(考虑现金红利再投资)显著负相关的变量有资产的流动性、举债能力和实际税率。

进一步的回归分析发现:①盈利能力、举债能力和资产的流动性对每股税前现金股利有显著的正面影响;现金充裕程度、到期债务和成长性对每股税前现金股利有顯著的负面影响。②资产的流动性、举债能力、投资机会和实际税率对股利分配率有显著的正面影响;现金充裕程度、到期债务和成长性对股利分配率有显著的负面影响。③盈余稳定性、现金充裕程度、到期债务和投资机会对个股回报率(考虑现金红利再投资)有显著的正面影响;盈利能力、资产的流动性、举债能力和实际税率对个股回报率(考虑现金红利再投资)有显著的负面影响。

参考文献:

[1]梅晨晨.我国上市公司股利政策影响因素及问题分析[J].现代商业,2016(5):75-76.

[2]孙芝慧.我国上市公司股利分配政策的影响因素研究[J].会计师,2015(15):3-4.

[3]霍晓萍.股利政策影响因素研究述评与展望[J].经济与管理研究,2012(8):82-89.

[4]刘开毅.我国上市公司现金股利政策影响因素分析[J].当代经济,2013(24):126-127.

[5]Rafael La Porta, Florencio Lopez-de-Silanes, Andrei Shleifer and Robert W. Vishny. Agency Problems and Dividend Policies Around the World[J] .The Journal of Finance,2000, 55(1): 1-33.

[6]TC Martins and W Novaes.Mandatory Dividend Rules:Do They Make It Harder for Firms to Invest?[J].Journal of Corporate Finance,2012,18(4):953-967.