“营改增”对建筑业及上下游企业的影响

查小玲

[提要] 财政部及国家税务总局发布财税[2016]36号文件,拉开建筑业“营改增”的序幕。自2016年5月1日起,我国建筑业由征收营业税改征增值税。本文基于产业链视角,指出建筑业产业链中的上下游企业结构,案例分析“营改增”对建筑业税负的影响及对上游企业选择和下游企业定价的影响。

关键词:产业链;“营改增”;建筑业;上下游企业;影响

中图分类号:F81 文献标识码:A

收录日期:2017年4月24日

一、产业链及“营改增”相关概念

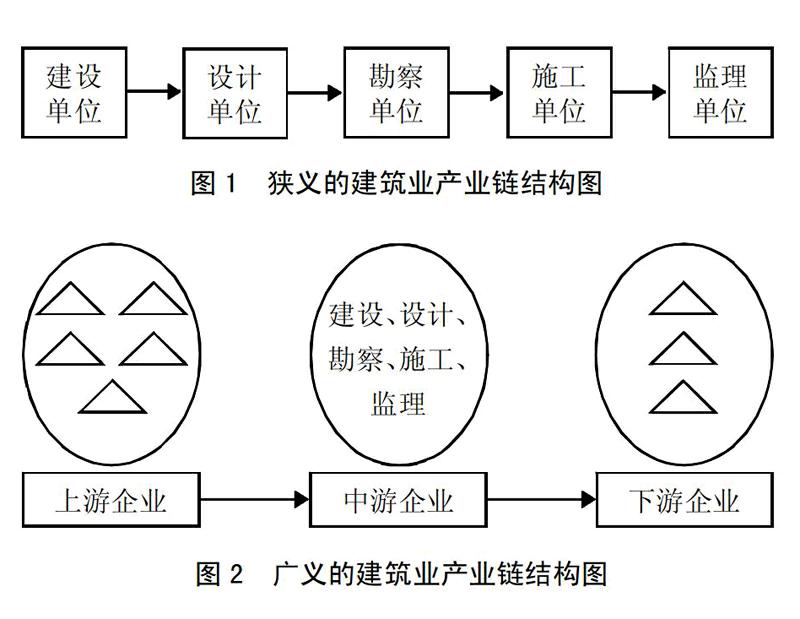

综合国内外学者的观点,产业链有狭义和广义之分,狭义的产业链是从原材料一直到终端产品制造的各生产部门的完整链条,主要面向生产制造环节;广义的产业链是在狭义的产业链的基础上向上下游延伸,实质是不同产业的企业之间的关联关系,也即各产业中企业之间的供需关系。借鉴上述产业链的概念,狭义建筑业产业链是建筑业各部门之间基于一定的技术经济关联,并依据特定的逻辑关系和时空布局关系客观形成的链条式关联关系形态;广义建筑业产业链是建筑业与其他行业之间或建筑业企业与其他行业企业之间形成的链条式关联关系形态。

“营改增”全称为营业税改征增值税,营业税就营业额全额纳税,增值税就增值额纳税,我国“营改增”前实行两税并征,存在重复征税问题,破坏了增值税抵扣链条。2011年经国务院批准,财政部、国家税务总局首次发文,提出自2012年1月1日起,在上海就交通运输业和部门现代服务业进行“营改增”试点;随后“营改增”范围逐渐推广到全国,至2016年5月1日,原征收营业税的所有行业全部改征增值税。“营改增”的最大特点是减少重复征税,旨在降低企业税收负担,但究竟效果如何,每个行业情况不尽相同,建筑业作为“营改增”政策的闭关之作,着重探究此次税改对该行业及其上下游企业的影响。

二、建筑业产业链结构分析

(一)建筑业简介。建筑业是专门从事土木工程、房屋建设和设备安装以及工程勘察设计工作的生产部门。其产品是各种工厂、矿井、铁路、桥梁、港口、道路、管线、住宅以及公共设施的建筑物、构筑物和设施。建筑要素包括钢筋、混凝土、沙、石、砖、瓦等建筑材料、人工、土地、机器设备及其他。

(二)建筑业产业链的结构。从建筑业简介不难看出,建筑业上游行业主要有钢铁、水泥、砖瓦、建筑陶瓷、平板玻璃、铝材加工、化工、纺织、五金、电梯等行业以及办公材料及设备供应商;建筑业下游行业主要有:一是与房屋建筑相关的房地产行业;二是与基础交通设施建筑相关的交通运输业;三是与市政基础设施建设相关的市政工程建设行业。另外,建筑业自身包括五大单位,分别是建设单位、设计单位、施工单位、监理单位、勘察单位。建设单位发起建设项目;设计单位负责设计;勘察单位做地勘;施工单位负责施工,需完成主体结构施工,其余分包给具有专业资质的施工单位,如土方开挖、幕墙施工等;监理单位代表建设单位做现场监理,最后竣工验收五方都须签字确认。具体建筑业产业链结构图如图1和图2所示,其中,图2中上游企业三角形代表钢铁、水泥、砖瓦等建筑原材料提供企业及办公材料、设备供应商,下游企业三角代表房地产企业、交通运输企业、市政工程建设企业。(图1、图2)

三、“营改增”对建筑业及上下游企业的影响

(一)“营改增”对建筑业企业税负的影响。“营改增”前建筑业企业提供的建筑、安装、修缮、装饰、其他工程作业等服务就取得的全部价款和价外费用为营业额,计征营业税,税率3%;“营改增”后建筑业企业就取得的增值额缴纳增值税,建筑业一般纳税人税率11%,建筑业小规模纳税人征收率3%。由于增值税是价外税,营业税是价内税,建筑业小规模纳税人实际征收率为3%/(1+3%)≈2.91%,较“营改增”前税率降低;一般纳税人税率升高,但由于存在进项税额抵扣问题,所以建筑业一般纳税人税负升降还取决于准予抵扣进项税额的多少。下面以某建筑企业某年从事建筑业务的数据资料为例,分别阐述“营改增”前后对该企业税负的影响。

例1:甲建筑公司,机构所在地在A市。201×年5月1日以清包工方式到B市承接a工程项目,并将a项目中的部分施工项目分包给了乙公司,5月30日发包方按进度支付工程价款222万元。当月该项目甲公司购进材料取得增值税专用发票上注明的价款48万元,税额8.16万元;5月甲公司支付给乙公司工程分包款50万元,乙公司开具给甲公司增值税发票,税额4.95万元。

“营改增”前:甲建筑公司应以取得的全部价款和价外费用扣除其支付给其他单位的分包款后的余额为营业额,且工程所用原材料应并入营业额,因此,甲建筑公司应纳营业税=(222+48-50)×3%=6.6万元;应纳城建税=6.6×7%=0.462万元;应纳教育费附加=6.6×3%=0.198万元;计算企业所得税时可计入税金抵减应纳税所得额7.26(6.6+0.462+0.198)万元,减少企业所得税1.815万元。不考虑土地增值税影响,总税负=R+6.6+0.462+0.198-1.815=R+5.445万元。

“营改增”后:假设甲建筑公司为小规模纳税人,财税2016[36]号文件附件2《营业税改正增值税试点有关事项的规定》提出“试点纳税人中的小规模纳税人跨县(市)提供建筑服务,应以取得的全部價款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额。纳税人应按照上述计税方法在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报”。甲建筑公司应纳增值税=(222-50)/(1+3%)×3%≈5.0097万元;应纳城建税0.3507万元;应纳教育费附加0.1503万元;计算企业所得税时可计入税金抵减应纳税所得额0.501万元,减少企业所得税0.1253万元。不考虑土地增值税影响,总税负=R+5.0097+0.3507+0.1503-0.1253=R+5.3854,较“营改增”前总税负降低。

假设甲建筑公司为一般纳税人且适用一般计税方法,财税2016[36]号文件规定一般纳税人跨县(市)提供建筑服务,适用一般计税方法的,应以取得的全部价款和价外费用扣除支付的分包款后的余额,按2%的预征率在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报。因此,甲建筑公司5月在B市需预缴增值税=(222-50)÷(1+2%)(2%≈3.3725万元;甲公司5月销项税额=222÷(1+11%)(11%=22万元,进项税额=8.16+4.95=13.11万元,所以增值税为8.89万元,甲建筑公司5月在A市应补缴增值税税款5.5175万元。甲公司应纳城建税0.6223万元;应纳教育费附加0.2667万元;计算企业所得税时可计入税金抵减应纳税所得额0.889万元,减少企业所得税0.2223万元。不考虑土地增值税影响,总税负=R+9.5567万元。较“营改增”前总税负上升。

假设甲建筑公司为一般纳税人,选择适用简易计税方法计税,根据规定纳税人应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按3%的征收率计算应纳税额,应按上述计税方法在建筑服务发生地预缴税款后,向机构所在地纳税申报。甲建筑公司5月在B地应预缴增值税=(222-50)÷(1+3%)(3%≈5.0097万元,回A地纳税申报,不需补缴增值税。甲公司应纳城建税0.3507万元;应纳教育费附加0.1503万元;计算企业所得税时可计入税金抵减应纳税所得额0.501万元,减少企业所得税0.1253万元。不考虑土地增值税影响,总税负=R+5.3854万元,较“营改增”前总税负下降。

总结上述计算,建筑业企业中“营改增”后小规模纳税人和选用简易计税方法计税的一般纳税人总税负降低,而适用一般计税方法计税的一般纳税人总税负上升。

(二)“营改增”对建筑业上下游企业的影响

1、“营改增”后建筑业对上游企业的选择。本文第二部分提出建筑业上游企业主要包括钢铁、水泥、砖瓦、建筑陶瓷、平板玻璃、铝材加工、化工、纺织、五金、电梯等行业企业以及办公材料及设备供应商,“营改增”后出于税负的考虑,建筑业企业将优先考虑从能够开增值税专用发票的上游企业选购材料、设备等,从而作为进项抵扣增值税。基于建筑业行业上游企业有一般纳税人和小规模纳税人,就下游小规模纳税人而言,不能开具增值税专用发票,“营改增”后其下游行业企业流失,业务受限,不利于长远发展,但如果其下游建筑业企业也为小规模纳税人,则不受影响;就一般纳税人而言,其会计核算健全,“营改增”后能够向其下游建筑业企业开具增值税专用发票,同等条件下,建筑业企业会选择定价低的上游企业。

2、“营改增”后建筑业对下游企业的定价影响。本文第二部分提出建筑业行业下游行业有房地产行业、交通运输业、市政工程建设行业,下面以一个案例,阐述“营改增”前后建筑业企业对下游企业定价的不同。

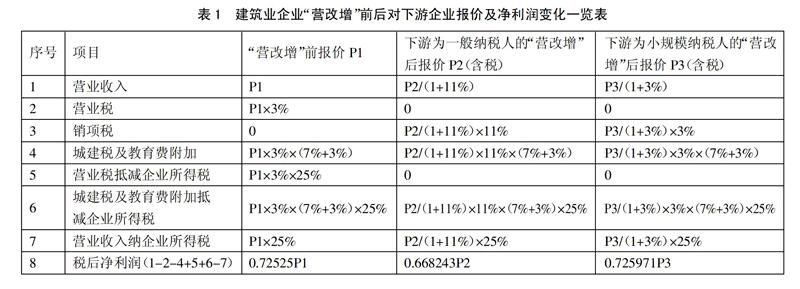

例2:某市甲建筑公司承接下游某企业乙建筑公司项目,甲给乙的报价为P1,假设建筑工程成本等支出相同,考虑建筑业“营改增”前后报价及净利润的变化,计算过程如表1所示。(表1)

若乙建筑公司为一般纳税人,当P2/P1>0.72525/0.668243时,“营改增”后甲建筑公司能获得更多的利润,显然“营改增”后为了维持或超过原来的利润水平,甲建筑公司定价要不小于原来定价的0.72525/0.668243倍。

若乙建筑公司为小规模纳税人,当P3/P1>0.72525/0.725971时,“营改增”后甲建筑公司能获得更多的利润,显然“营改增”后为了维持或超过原来的利润水平,甲公司定价要不小于原来定价的0.72525/0.725971倍,可见“营改增”后甲公司定价可小于原来定价。

四、结论

本文将产业链与“营改增”相结合,着重分析建筑业“营改增”相关影响,通过分析得出“营改增”后小规模纳税人和选用简易计税方法计税的一般纳税人总税负降低,而适用一般计税方法计税的一般纳税人总税负上升。“营改增”后建筑业企业会选择能提供增值税专用发票的上游企业,对下游企业的定价取决下游企业的纳税人性质,若下游企业为一般纳税人,则税改后定价高于税改前;若下游企业为小规模纳税人,则税改后定價可小于税改前。

主要参考文献:

[1]李红艳.“营改增”对行业企业及上下游相关企业的影响[J].财会月刊,2015.13.

[2]王凯,范鹏飞,黄卫东.产业链视域下电信运营商发展物联网的商业模式研究[J].重庆邮电大学学报,2013.1.16.

[3]刘爱,俞秀英.“营改增”对建筑业企业税负及盈利水平的影响——以沪深两市上市公司为例[J].财会月刊,2015.1.