基于SWOT分析的曹妃甸港区煤码头经营发展战略

朱吉双

【摘 要】 为破解曹妃甸港区煤码头经营困局,从区位、腹地和铁路通道等角度剖析曹妃甸港区煤炭吞吐量下滑原因,选取秦皇岛港、黄骅港、天津港等周边港口作为竞争对手进行SWOT分析,提出以码头企业战略重组、打造供应链集成服务、开展精细化配煤业务为核心的整合运营策略。

【关键词】 曹妃甸港区;煤码头;发展战略;整合运营;供应链

1 曹妃甸港区煤码头现状

曹妃甸港区与京唐港区、丰南港区形成唐山港三大港区。曹妃甸港区是环渤海港口群内唯一无须开挖航道即可建设30万吨级泊位的天然深水良港,直接经济腹地包括唐山、内蒙古东部地区,以及煤炭资源丰富的山西、陕西和内蒙古西部(简称“三西”)地区。曹妃甸港区定位为北方重要工业港和大宗散货转运港,一方面为临港冶金、石化、能源、装备制造、建材等大型重化工企业提供港口装卸和海运服务;另一方面依托深水岸线资源和铁路通道优势,发挥大宗原材料转运功能,承担“北煤南运”重要任务。

从2000年开始,国内经济的蓬勃发展强力拉动了东部沿海煤炭的消费需求,北方港口煤炭下水量迅猛增长,码头通过能力不足成为当时“北煤南运”的一大瓶颈。基于对华东、华南地区煤炭消费需求持续增长的预判,环渤海港口群内规划一大批专业化煤码头建设项目,而曹妃甸港区成为煤码头能力扩张的核心。2009年,国投交通控股有限公司(以下简称国投公司)主导的煤一期起步工程投产,码头设计通过能力为万t。借助迁曹铁路分流大秦铁路煤炭,码头投产两年后就实现满负荷运营。“十二五”期,国投公司又完成煤一期续建工程,河北港口集团煤二期项目建成投产,曹妃甸港区煤炭下水能力已经达到1.5亿t。“十三五”期,华电集团煤三期、华能集团煤四期将相继建成投产,届时曹妃甸港区煤炭通过能力将扩张到2.5亿t。

曹妃甸港区大都是新建煤码头,相比周边港口建设成本明显偏高。比如煤二期工程投资总额高达53.4亿元,若按项目建设期1年、煤码头装卸作业包干费24元/t、企业营收净利润为30%、银行贷款利率为5%来测算,在投产后立即达产的最乐观情形下,煤二期工程的静态投资回报期也长达33年;若达产率低于80%,每年银行贷款利息将与码头净利润基本持平,那么企业根本无法实现盈利。

在煤碼头通过能力急速扩张的同时,曹妃甸港区煤炭装船量增速却在大幅放缓。由于蒙冀铁路通道运距方面存在劣势,未能吸引到足够多的内蒙古西部地区煤炭,曹妃甸港区煤码头能力闲置非常严重,2016年煤一期码头完成吞吐量万t,尚未达到半负荷运转水平;煤二期码头完成吞吐量万t,与码头设计通过能力相差甚远。随着煤三期、煤四期码头相继投产,码头通过能力供大于求的矛盾将更加尖锐,码头企业对货源的竞争将更加激烈。曹妃甸港区煤码头企业如何摆脱经营困境成为行业关注的焦点。

2 曹妃甸港区煤炭装船需求分析

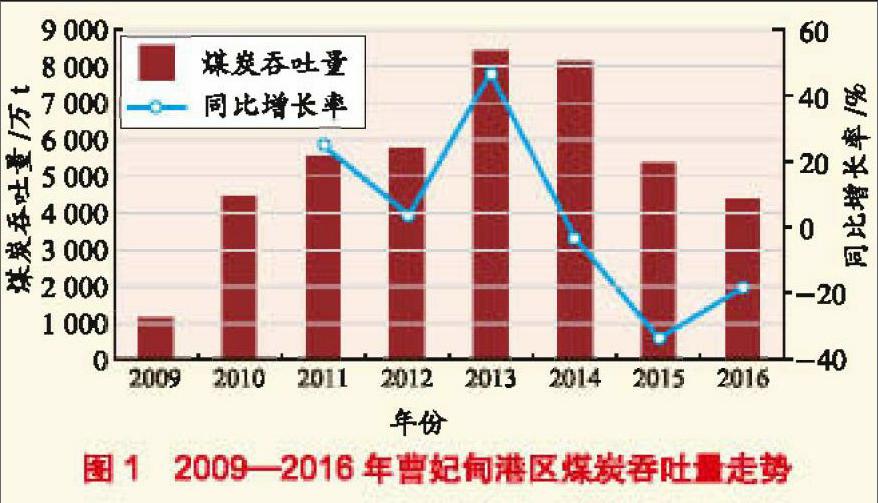

2009年煤一期投产后,曹妃甸港区煤炭吞吐量快速增长,2013年达到万t的历史高位。此后,受到经济增速放缓、下游煤炭消费需求低迷、铁路新通道等多重因素影响,曹妃甸港区煤炭吞吐量开始大幅下滑,2016年已经降至万t左右,只占码头设计通过能力的28.7%。2009―2016年曹妃甸港区煤炭吞吐量走势见图1。

曹妃甸港区煤码头都是翻车机房、皮带机和装船机系统构成的专业化泊位,铁路集疏运系统成为决定煤炭吞吐量的最关键因素。曹妃甸港区现对接两条铁路大通道:一条是迁曹铁路,在迁安北站与大秦线连接,腹地辐射至晋北地区,通过大准线进一步延伸至内蒙古西部地区;另一条是张唐铁路,连接京包铁路构成蒙冀线,直接辐射至内蒙古西部地区。

港口装卸费在煤炭铁海联运中所占比重较小,北方港口是否对煤炭货源构成吸引主要取决于铁路运费的高低。准池铁路开通后,内蒙古西部地区煤炭经朔黄线下水比经大秦线运距更短,且大准、准池和朔黄铁路都是神华集团自营铁路,拥有更为灵活的铁路定价权;因此,神华、伊泰等煤炭发运企业开始将内蒙古西部煤炭从大秦线转向朔黄线[1],导致大秦铁路煤炭运量大幅下滑,使与其对接的秦皇岛港、曹妃甸港区和京唐港区对内蒙古西部煤炭吸引力减弱。从蒙冀线的运距经济性来看,内蒙古西部地区煤炭经蒙冀线比经大秦线和朔黄线运距长200多km,显然不具备竞争优势。

在现有铁路通道格局下,曹妃甸港区直接腹地收缩至晋北的大同、朔州等地。受制于运距劣势,新开通的蒙冀铁路对内蒙古西部煤炭吸引力非常有限。从“十三五”规划来看,随着煤三期、煤四期相继投产,华能、华电等大型煤炭企业加入码头运营行列,曹妃甸港区将会得到更多的货源支撑。若多丰铁路开通后,张唐铁路可以向北连接锡多铁路,形成辐射至锡林浩特、赤峰等内蒙古东部煤产区的铁路新通道[2],使内蒙古东部煤产区成为曹妃甸港区的直接腹地。

3 曹妃甸煤码头SWOT分析

SWOT分析法是通过判别企业自身竞争优势、劣势、机遇和挑战,从而将公司战略与内部资源、外部环境有机结合的科学分析方法。本文以秦皇岛港、黄骅港、天津港等周边港口作为比较对象,对曹妃甸港区煤码头企业进行SWOT分析。

3.1 优势(Strengths)

3.1.1 发达的铁路集疏运系统

秦皇岛港和黄骅港都是对接一条铁路大通道,曹妃甸港区对接大秦线和蒙冀线两条铁路通道,多丰铁路开通后,还可以形成直达内蒙古东部煤产区的新通道。

3.1.2 码头堆场容量相对较大

秦皇岛港和黄骅港煤码头主要功能是装卸作业,与码头装卸能力相比,堆场能力相对较小。曹妃甸港区煤码头堆存空间普遍较大,煤一期码头堆存能力达到837万t,堆存能力与码头装卸能力之比达到8.37%。广阔的堆存空间可为开展筛分、配煤等流通加工业务提供便利。

3.1.3 货主码头众多

曹妃甸港区聚集了华电集团、华能集团两大货主企业,两大企业都是沿煤炭上下游进行全产业链投资,不但拥有煤矿、电厂,而且还自营码头和船队。特别是企业本身就有煤炭下水需求,为曹妃甸港区提供了相对稳定的货源支撑。endprint

3.1.4 国家级储配煤基地

曹妃甸港区建有国家级数字化储配煤基地,可以实现数字化配煤、应急储备、转运配送等多种功能。“十二五”期,由于精细化配煤成本相对较高,市场对精细化配煤产品的需求并不强烈,该项目进展较为缓慢。随着大气污染防治对电厂排放要求更加严格,精细化配煤将迎来更大市场空间。

3.1.5 码头环保设施更加完善

随着大气污染防治要求日趋严格,港口大宗散货堆场作业的环保要求也更加严格,曹妃甸港区煤码头都建有防尘网、条形篷等抑尘设施,环保设施非常完善,码头作业环境容量更大。

3.2 劣势(Weaknesses)

3.2.1 曹妃甸煤码头建设投资成本相对较高

利用码头建设投资额与码头设计通过能力的比值来度量码头投资强度(见表1):秦皇岛港煤四期投资强度为52.7元/t,黄骅港煤三期投资强度为96.4元/t,曹妃甸港区煤二期投资强度高达108.6元/t。高昂的建设投资增加了码头运营成本,曹妃甸港区煤码头存在明显的成本劣势。

3.2.2 港口对接铁路通道运距较长

张唐铁路开通后,内蒙古西部地区煤炭可以通过蒙冀线直达曹妃甸港区装船,但比大秦线和朔黄线运距多200 km左右。从铁路运费来看,内蒙古西部地区煤炭经朔黄线到黄骅港运费最低,经大秦线到秦皇岛港或曹妃甸港区运费次之,若经蒙冀线运费最高。

3.2.3 码头经营主体较为分散

黄骅港煤码头由神华集团运营,秦皇岛港煤码头由河北港口集团运营,都是单一运营主体,码头运营效率相对较高。曹妃甸港区煤码头经营主体较为分散,既有港口企业,又有货主企业,经营主体利益多元,关系复杂。

3.3 机遇(Opportunities)

3.3.1 大气污染防治要求带来的精细化配煤市场机遇

随着大气污染防治要求日益提升,电厂、钢厂等耗煤企业的煤炭清洁化利用要求更为严格,为曹妃甸港区开展精细化配煤业务提供了难得的市场机遇。

3.3.2 新铁路带来的新货源机遇

随着多丰铁路开通,内蒙古东部煤产区将变成曹妃甸港区的直接腹地。该铁路长逾600 km,与朔黄线和大秦线相比,运距优势非常明显。依托此优势,可以吸引部分内蒙古东部地区煤炭从曹妃甸港区下水。内蒙古西部地区主要以褐煤为主,燃烧值比较低,但价格相对便宜,可以与“三西”地区优质煤炭进行混配,市场潜力非常巨大。

3.3.3 铁路和港口价格放开带来的市场竞争机遇

在铁路由政府定价的机制下,蒙冀铁路通道的运距劣势就是运价劣势,难以通过运价调节加以弥补。随着铁路和港口价格的逐步放开,各大铁路局和港口企业拥有了更大定价权,货主对铁路、港口的议价空间被打开。曹妃甸港区码头经营企业可与货主企业、蒙冀线上各大铁路局共同协商,通过港口、铁路价格调整,保持与大秦线和朔黄线的综合运费基本持平,争取更多的内蒙古西部地区煤炭。

3.4 挑战(Threats)

3.4.1 北方煤炭装船需求大幅放缓,周边港口竞争加劇

根据《大气污染防治行动计划》要求,京津冀、长三角地区、珠三角地区将实现煤炭消费负增长。从中长期看,华东、华南地区动力煤消费需求增量空间已经非常有限。[3]北方煤炭装船总量将维持超低速增长态势,甚至出现负增长。北方各大运煤港口均面临货源不足压力,港口竞争将变得更为激烈。准池铁路开通后,神华集团煤炭“矿路港航电”供应链体系更加完善,煤码头企业不再仅仅面对来自周边港口的竞争,而是要面对整个煤炭供应链综合物流成本的竞争。

3.4.2 码头企业主体复杂,利益多元,同质化竞争激烈

除了与环渤海周边港口群竞争外,曹妃甸港区内部也存在激烈竞争。由于曹妃甸港区煤码头经营主体较多,且都是专业化装船码头,煤炭集港必须依赖于迁曹铁路和张唐铁路。随着新建码头陆续投产,内部同质化竞争问题将更加凸显。

3.4.3 如何降低煤炭到曹妃甸港闭船的综合物流成本

由于曹妃甸港区对接的蒙冀铁路存在明显的运距劣势,且难以通过降低港口装卸费来弥补,因此,如何降低内蒙古西部煤炭到曹妃甸港区煤码头装船的综合物流成本,成为能否吸引内蒙古西部地区煤炭货源的最为关键因素。

3.4.4 如何开展精细化配煤业务

曹妃甸煤码头企业可以利用堆场进行简单粗配,也可以利用数字化储配煤基地进行精细化配煤,如何利用好现有资源开展配煤业务是摆脱经营困局的关键。

4 曹妃甸煤码头发展战略选择

“十三五”期曹妃甸港区煤炭装船能力将增至2.5亿t,无论从煤炭装船需求来看,还是从铁路运输能力来看,都难以满足全部煤码头达产需求。根据SWOT分析,曹妃甸港区在铁路通道、堆场、配煤业务等方面具有明显优势,为此提出发展战略。

4.1 整合港区内煤码头经营主体

北方港口煤炭装船量之争本质上是煤炭铁海联运全程物流成本的竞争,其中港口装卸费所占比重很小,通过降低港口装卸费吸引货源的价格战作用非常有限。在秦皇岛港和黄骅港都是单一运营主体的竞争格局下,曹妃甸港区煤码头最重要的是避免内部恶性竞争。为此,曹妃甸港区必须加快战略整合步伐,国投公司、河北港口集团、华电集团和华能集团作为四家运营主体,可依据码头建设投资额进行股权划分,合资组建曹妃甸煤炭港口投资集团,对所有煤码头进行整合,实现统一管理、统一营销、统一调度,而现有各个码头企业变为二级公司,只负责码头生产业务。

4.2 依托铁路通道优势,大力吸引“三西”和内蒙古东部地区煤炭货源

曹妃甸港区同时对接两条铁路大通道。从单一通道来看,迁曹铁路是大秦线的分流支线,蒙冀线运距较长,且锡多丰铁路对接的内蒙古东部地区煤质较差,曹妃甸港区与秦皇岛港和黄骅港相比均不占优势。随着铁路运价逐步放开,运距长的劣势可通过运价调节加以弥补;因此,从长远来看,蒙冀线的运距劣势将不再是曹妃甸港区的发展阻碍。内蒙古东部地区煤炭品质较差但价格低廉,可运至曹妃甸港区与“三西”优质煤炭混配,形成质优价廉的煤炭新品种。

4.3 大力开展精细化配煤业务,形成煤炭品牌

曹妃甸港区开展精细化配煤业务具有三大优势:(1)码头经营企业就是电力企业,对配煤产品市场需求非常熟悉;(2)对接北方所有重要的煤产区,煤炭货源品种丰富;(3)码头堆场容量大,建有数字化储配煤基地。因此,曹妃甸港区煤码头整合后,可单独成立一个开展精细化配煤业务部门,与开滦集团合作打造曹妃甸港区数字化储配煤基地,成为吸引内蒙古西部和东部地区煤炭的关键所在。

4.4 打造煤炭供应链集成服务模式

随着铁路新通道的形成,铁路运力不足的问题基本解决,铁路价格也在逐步放开,为货主提供煤炭供应链集成服务已经成为可能。对于曹妃甸港区煤码头来说,经营主体既有煤炭生产企业和电力企业,也有港口企业和海运船队,涵盖了煤炭供应链的重要环节,开展煤炭供应链集成服务具有无可比拟的优势。在曹妃甸港区煤码头整合平台下,可以成立专门营销部门,整合各个物流环节资源,拓展金融物流、分拨配送等衍生业务,提供从坑口到电厂的全程物流服务,通过降低综合物流成本来吸引更多的煤炭货源。

5 结 语

专业化煤码头建设成本高昂,动辄几十亿的资金,若无货源支撑,将会造成巨大投资浪费,并且码头一旦建成,很难再转为他用,沉没成本巨大。为避免出现刚投产就“晒码头”的经营困境,曹妃甸港区必须整合内部资源,通过发挥货主、电厂、港口企业的综合优势,降低煤炭物流综合成本,打造北方下水煤炭供应链集成服务。同时,借助堆场优势开展精细化配煤、金融物流等衍生业务,吸引更多货源并提升码头综合盈利水平。但必须看到,曹妃甸港区码头经营企业众多,利益复杂,能否实现企业整合是战略实施的关键所在。为此,各企业要摒弃“单打独斗”的传统经营模式,必须从战略高度审视曹妃甸港区煤码头整合运营发展之路。

参考文献:

[1] 中国(太原)煤炭交易中心.中国煤炭市场发展报告(2016)[M].北京:中国经济出版社,2016:33-37.

[2] 刘雷.蒙东地区煤炭下海铁路通路布局研究[J].铁道工程学报,2012(6):1-5.

[3] 王云.北方港口煤炭市场发展形势分析[J].港口经济,2016(1):36-37.endprint