内部环境、董事会非赞成票与公司未来会计业绩

郭姝君

(山西财经大学会计学院,山西太原030006)

一、引言

自2004年沪深股市强制要求上市公司披露董事会投票信息之后,有关董事投非赞成票的经济后果受到了学者们的高度重视。祝继高(2015)[1]的大样本研究表明,董事投非赞成票能够改善上市公司未来的会计业绩。但相关统计数据显示,2013—2015年有46.3%的公司在董事投非赞成票之后,其下一年的会计业绩出现下降或未有明显变化。那么,董事会非赞成票究竟对公司未来的会计业绩有何影响?什么情况下的董事会非赞成票能够显著提高公司未来的会计业绩?弄清楚这些问题,不仅可以在理论上丰富有关董事会治理效力的研究,而且对于完善公司治理结构、提高董事会非赞成票的治理效率具有重要意义。

二、文献综述

(一)董事投非赞成票的影响因素及后果

1.董事投非赞成票的影响因素。从董事层面来看,唐雪松等(2010)[2]、叶康涛等(2011)[3]、Tang 等(2013)[4]、Jiang 等(2013)[5]利用 A 股上市公司独立董事投票的数据进行研究后发现,声誉高、拥有财务金融背景、任职时间早于董事长任职时间、与公司注册地不在同一地的独立董事更有可能对管理层决策提出质疑,而从公司获取报酬越高的独立董事投非赞成票的可能性越小。Du等(2012)[6]发现,有政治关联及拥有行业经验的独立董事更有可能发表非赞同意见。祝继高(2015)[1]发现,就董事类型而言,相比于控股股东,非控股股东和独立董事更有可能投非赞成票。从议案层面来看,独立董事的非赞成票主要集中在重大议案上。唐清泉和罗党论(2006)[7]对上市公司独立董事的问卷调查显示:有31%的独立董事就公司重大关联交易、借款或资金往来、可能伤害中小股东权益的事项或不合理的方案向董事会或股东大会提出了保留意见;有36%的独立董事发表了反对意见;还有10%的独立董事无法发表意见。Tang等(2013)[4]发现,独立董事的非赞成票主要集中在贷款担保、财务报告、关联交易和人事任免等关键事项上。从公司层面来看,独立董事投非赞成票的情况主要出现在财务状况较差或代理成本较高的公司中。Lin等(2012)发现,盈利能力较差、杠杆较高、成长性较低的企业更有可能出现董事会非赞成票。Ma和Kharma(2013)发现,规模小、财务回报率低、财务杠杆高、股权集中度低的公司的独立董事更有可能投非赞成票。Tang等(2013)[4]认为,委托代理成本高的公司更有可能出现独立董事投反对票的情况。祝继高(2015)[1]发现,当企业业绩下滑时,非控股股东董事和独立董事均有可能投非赞成票,而在国有企业中,非控股股东董事更有可能投非赞成票,而独立董事不太可能投非赞成票。

2.董事投非赞成票的经济后果。在我国特殊的制度背景下,若上市公司被控股股东或内部人控制(白重恩,2006),独立董事对上市公司的重大事项投非赞成票可能会与被监督者(控股股东或其他内部人)发生激烈的冲突,导致独立董事离职的概率增大(唐雪松等,2010)[2]。叶康涛等(2011)[3]发现,独立董事投了非赞成票之后,他们质疑的议案有2/3的事项在下一年会有明显改观,公司的关联占款会减少,银行贷款额会降低,公司不再发放现金股利,而且高管更可能出现变更(Tang et al.,2013)[4]。独立董事投非赞成票具有信号传导效应,能够对投资者起到一定的警示作 用 (Du et al.,2012;Ma and Khanna,2013),同时可以引起监管部门的注意,从而实现对上市公司的有效监督(Du et al.,2012;Lin et al.,2012)。祝继高(2015)[1]在研究非控股股东监督的积极性时发现,董事投非赞成票能够改善上市公司未来的会计业绩。

(二)公司会计业绩的影响因素

1.公司治理机制方面的因素。(1)股权制衡。已有研究发现,相对集中的股权结构有利于公司绩效的提高,但其存在一个度的问题(李琳等,2009;涂国前和刘峰,2010),股权制衡(即存在持股比例较大的其他股东)可以对控股股东和管理层的机会主义行为产生有效的制约作用(李琳,2009)。也有学者发现,股权制衡模式并不比“一股独大”更有效率,股权制衡程度高的公司与不存在外部大股东的公司相比有着更差的经营绩效(隋静等,2016)。(2)机构投资者。多数文献都支持上市公司的绩效与机构投资者的持股比例显著正相关的观点(高雷等,2008;李维安和李滨,2008),但吴晓辉和姜彦福(2006)认为,机构投资者并不能显著改善公司的内部治理状况,其对提升公司经营业绩的促进作用也不显著。(3)董事会特征或行为。已有研究发现,董事会规模与托宾Q负相关(孙永祥,2000)或呈倒U型关系(于东智,2004),独立董事比例与公司绩效正相关(Peng,2004)或不存在显著的关系(杨蕙馨和石建中,2003),而董事会性别多元化(Rashid,2010)、董事会会议次数(Brick et al.,2010)与公司绩效是显著相关的。

2.公司管理机制方面的因素。(1)管理者的个人特征。管理者的性别、教育水平、工作经验(何瑛和张大伟,2015)、CEO 掌控力(张祥建等,2015)等,都会对公司绩效产生影响。(2)公司管理制度特征。薪酬激励制度(蒋涛等,2013)、管理层权利激励制度(方军雄,2011)、管理层持股激励制度(李斌和孙月静,2009)、管理层在职消费制度(周仁俊等,2009)等,均会对企业绩效产生影响。(3)内部控制。内部控制信息披露(常启军和苏亚,2015)、内部控制制度的建立与完善(杨秀岭,2013)、内部控制评价指数(钟玮和杨天化,2010)等,都会对企业绩效产生正向影响。

3.公司业务和财务方面的因素。(1)公司产品特征。产品是否以客户为导向(孔婷等,2013)、是否具有创新性(史欣向等,2012),均会对公司绩效产生影响。(2)公司交易业务特征。关联方股权交易比例越高,其损害公司价值的可能性就越大(袁涛,2017)。我国上市公司的股权集中度较高,存在严重的“一股独大”问题,大股东会侵害中小股东的利益(唐清泉和谢维敏,2013)。关联方销货金额和比率与公司价值呈现显著的负相关关系(黄文峰,2005),而风险投资或有风险投资背景对公司经营绩效有着积极的作用(赵炎和卢颖,2009;吴斌和黄明峰,2010)。(3)公司财务特征。保持低负债率水平的公司有着较大的财务柔性,其比高负债公司的绩效表现更好(葛家澍和占美松,2008)。当公司能够合理利用负债所带来的税盾效应时,高负债水平将有利于公司绩效的提高,而当公司经营不善、面临亏损时,高负债水平将成为公司绩效提升的沉重负担(牛建高等,2003)。此外,成长性不同的公司,其绩效与资本结构之间的关系也不相同。

4.公司外部的社会因素。市场化进程(吴晓晖和叶瑛,2009)、相关政策(如货币紧缩政策)(饶品贵和姜国华,2013)、金融环境(如区域金融发展水平)(李斌和江伟,2006)、法治环境(李延喜等,2013)等,都会影响公司的经营与投资活动,进而对公司绩效产生显著的影响。

综上所述,如何提高上市公司的业绩一直是学术界研究的热点问题,学者们从治理机制、管理机制、业务与财务、外部环境等方面展开了研究。自2004年沪深股市强制要求上市公司披露董事会投票数据后,董事投非赞成票的经济后果受到学者们的高度重视,但现有研究多是基于独立董事的角度展开,研究尚不够全面。事实上,公司的内部环境对董事监督的动机和效果具有重要影响,因此,本文将从公司内部环境因素入手,深入探讨什么样的内部环境能使董事会的非赞成票更有利于上市公司业绩的改善。

三、理论分析与研究假设

内部环境是企业运营的基础条件,它不仅影响或决定企业运行的目标、原则、内容和程序,而且影响董事监督职责的履行。在企业民主和谐的内部环境中,董事履行投票监督职责的动机和效力会更佳,反之则不然。因此,董事投非赞成票对企业未来会计业绩的影响可能会因内部环境因素的差异而有所不同。基于此,本文将从股权结构、治理层、管理层和业务经营等内部环境因素入手,深入研究董事会非赞成票是否有利于上市公司未来会计业绩的改善这一问题。

(一)股权结构对董事会非赞成票与公司未来会计业绩关系的调节作用

多数学者都支持上市公司应保持股权制衡,认为这是一种有利于权力分配与内部监督的机制。具体而言,在“一股独大”的公司中,股东之间的代理问题较为突出,容易影响公司价值(董秀良和薛丰惠,2003),而且“一股独大”的股东完全掌控了董事会,为了追求控制权收益,大股东很有可能损害中小股东的利益(王跃堂等,2005),而中小股东则没有通过投票进行监督的权利。在股权分散的公司中,持股较少的股东一般都有短期投机倾向,其决策具有利己性,这无疑会损害公司的长期业绩。另外,小股东往往不愿意过多干涉公司事务,缺乏监督公司的动力。因此,最有效的监督机制应存在于股权制衡的公司中。首先,股东之间的利益制衡和博弈能够有效抑制第一大股东的侵占行为,保护中小股东的利益(涂国前等2010)。其次,持股比例较高的股东往往会向董事会派驻董事以维护自身的利益,董事具备了监督的能力,敢于质疑董事会提出的议案。再次,董事监督能力的提高会加大管理层谋取私利的难度,有利于代理成本的降低和公司会计业绩的提高(陆正飞和胡诗阳,2015)。最后,如果议案中包含可能损害股东利益的事项,董事可以通过公开质疑传递信号,甚至否决该项议案,这有利于议案的改善和公司的发展。基于以上分析,本文提出如下假设H1:

H1:股权制衡度高的公司董事会非赞成票的比例也较高,这有利于公司未来会计业绩的改善。

(二)董事会独立性对董事非赞成票与公司未来会计业绩关系的调节作用

董事长与CEO两职分离可以保证董事会监督的独立、有效,否则,董事会的独立性会受影响,监督能力也会降低(Sara et al.,2003)。根据委托代理理论,董事会负责决策,CEO负责执行,董事会监控CEO的执行过程。当CEO与股东之间产生利益矛盾时,董事会要进行协调。因此,两职分离是避免代理问题以及保证董事会监督独立和有效的途径。两职合一则意味着CEO的经营管理避开了董事会的监督,经理人的逐利性会使其作出有悖于股东利益的投资决策,而且两职合一使CEO有了更大的利益操作空间,从而带来更严重的代理问题,影响公司的业绩。如果董事长与总经理两职合一,公司的高管人员尤其是董事长就拥有较大的权力(李维安等,2014),其可能会利用手中的权力影响其他董事的表决,进而操纵董事会的议案审议,即董事会议案对高管有利就容易通过,否则就难以通过,这会极大地损害董事会的治理和监督功能。基于以上分析,本文提出如下假设H2:

H2:董事会独立性高的公司董事会非赞成票的比例也较高,这有利于公司未来会计业绩的改善。

(三)经理人独立性对董事会非赞成票与公司未来会计业绩关系的调节作用

根据Berle和Means(1995)提出的公司股权结构范式,经理人在公司治理中扮演着重要角色。刘少波和马超(2016)将经理人分为三类:一是一体型,即经理由大股东(或其家族成员)兼任,其与大股东是一体的;二是依附型,即经理由大股东委派,是大股东的代理人;三是独立型,即经理从市场中选拔,由职业经理人担任。

面对大股东损害中小股东利益的掏空行为,三种不同类型的经理人有着不同的反应。一体型经理因与大股东利益完全一致,其会无条件地配合大股东的行动,此时大股东的掏空成本最低,掏空动机最强。依附型经理迎合大股东是出于两个目的,即谋求政治晋升和进行非正常在职消费,这会刺激大股东的掏空动机。独立型经理人是一个独立的利益主体和行为主体,有着较强的个人利益诉求,重视自身声誉并恪守职业道德(刘少波和马超,2016),因此,独立型经理不会与大股东合谋,而且大股东的掏空行为如果影响到公司发展,独立型经理将失去一切,此时经理会尽力抵制掏空行为,对大股东进行监督和约束,进而维护中小股东的利益。此外,独立型经理人往往会基于以往的经营管理经验,打破公司固有的经营管理窠臼,努力寻找适合公司的经营模式,推陈出新,发挥改善公司业绩的重要作用(郑志刚等,2012)。所以,独立型经理人有利于公司形成合理的权力制衡机制,间接保障董事会监督的有效性,最终改善公司未来的会计业绩。基于以上分析,本文提出如下假设H3:

H3:经理人独立性高的公司董事会非赞成票的比例也较高,这有利于公司未来会计业绩的改善。

(四)关联交易比重对董事会非赞成票与公司未来会计业绩关系的调节作用

我国上市公司存在“一股独大”的问题,大股东对中小股东的利益侵犯屡见不鲜。其中,关联交易就是大股东最常采用的一种手段(唐清泉和罗党论,2006)[7]。控股股东凭借表决权优势作出的关联交易安排,损害了上市公司的整体利益,其在给控股股东带来额外收益的同时,损害了中小股东的利益(唐清泉等,2006;涂国前等,2010)。

我国市场上的关联交易有很多是不公允的,并且多伴随控股股东的掏空行为(唐清泉和罗党论,2006)[7]。如果一个公司的关联交易比重较高,就说明其存在大股东控制的可能性,中小股东的合法权益得不到保护,即公司的治理机制不够合理。在这种环境下,董事会的非赞成票不能真实反映议案的实质问题,也起不到改善公司会计业绩的作用。在关联交易比重较低的公司中,大股东侵害中小股东利益的可能性较小,中小股东的利益诉求容易得到保障,公司的治理机制也就相对合理。在这种环境下,董事会非赞成票所传递的信号更为真实可靠,其对未来会计业绩的改善作用也更为明显。基于以上分析,本文提出如下假设H4:

H4:关联交易比重低的公司董事会非赞成票的比例较高,这有利于公司未来会计业绩的改善。

四、研究设计

(一)研究样本与数据来源

本文选取2013—2015年沪深A股有董事会非赞成票的上市公司作为研究样本,并对样本进行了如下筛选:(1)剔除金融行业上市公司;(2)剔除ST、*ST以及财务数据异常的上市公司;(3)剔除连续观测期内有缺失值的样本公司。经过上述筛选,本文最终获得498个有效样本观测值。

本文的董事会非赞成票数据通过手工搜集和整理巨潮资讯网的上市公司年报获得,高管激励及其他数据来源于CSMAR数据库。为了避免异常值对研究结论的影响,本文在回归分析中对主要连续型变量在1%和99%分位数上进行了Winsorize处理。

(二)变量定义

1.公司未来会计业绩。参考祝继高的研究,本文采用Roat-Roat-1衡量上市公司未来的会计业绩。祝继高(2015)[1]认为董事投非赞成票能够改善上市公司未来的会计业绩,并在研究中采用Roat-Roat-1衡量上市公司未来的会计业绩。

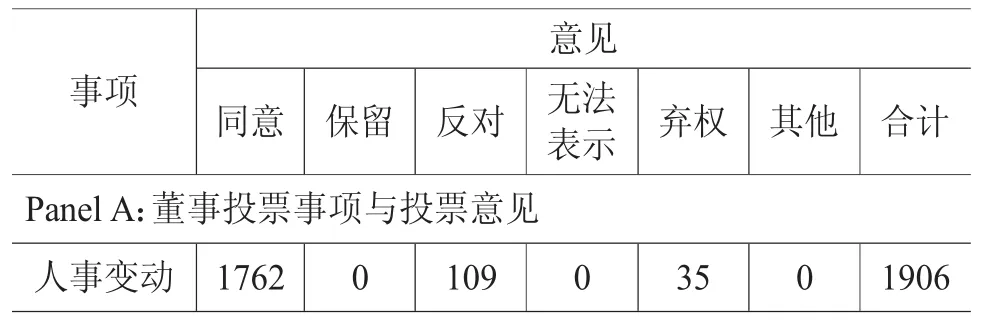

2.非赞成票。董事投票意见类型分为“同意”“保留”“反对”“无法表示”“弃权”“其他”。本文将“同意”之外的“保留”“反对”“无法表示”“ 弃权”“其他”都定义为非赞成票。

3.经理人独立性。本文用“是否为职业经理人”(刘少波和马超,2016)衡量经理人的独立性。

4.控制变量。根据相关文献(Peng et al.,2004;王跃堂等,2005;牛建高等,2009;吴斌和黄明峰,2010),本文控制了影响公司未来会计业绩的公司治理、公司特征方面的变量以及年度因素。其中,公司治理变量包括独立董事比例(Ind)、管理层持股比例(Management),公司特征变量包括产权性质(State)、资产负债率(Lev)、盈利能力(Roe)、公司规模(Size)、公司成长性(Growth)。

表1 变量定义

(三)模型构建

为了验证本文的假设1,我们构建了模型(1):

五、实证结果与分析

(一)描述性统计

表2给出了董事投票事项类型、董事类型与投票意见的描述性统计结果。从Panel A来看,被投非赞成票的议案主要集中在人事变动、年度报告、投资收购、担保和关联交易等事项上,而这些事项也是股东之间或股东与管理者之间较易发生利益冲突的方面,这间接表明董事投非赞成票并非流于形式,而是其通过对议案表达不同意见完善议案、保护中小股东利益、监督大股东侵害行为的有效手段。从Panel B来看,在董事会的投票表决中,内部董事和控股董事很少发表非赞成意见,而独立董事和非控股股东董事更可能通过公开质疑发表非赞成意见,所以董事会中的独立董事和非控股股东更能发挥董事会的投票监督作用。

表2 董事投票事项、董事类型与投票意见的描述性统计

(续表 2)

(二)主要变量的描述性统计

从表3主要变量的描述性统计来看,董事投非赞成票的公司未来会计业绩(Performance)的最大值和最小值分别为1.923和-0.165,说明公司未来的会计业绩存在正向或负向的变动,即董事会非赞成票对不同公司未来会计业绩的作用机理和路径有所差异,我们有必要深入研究什么情况下的非赞成票更能起到提高公司未来会计业绩的作用。此外,不同公司的非赞成票比例(最大值和最小值分别为27.9%和0.1%)差距较大,这是造成公司未来会计业绩改善效果不同的重要原因。经理人独立性(Independence)、董事会独立性(Post)、股权制衡度(Balance)、关联交易比重(Connection)的标准差相对较大,说明这些环境变量在各样本间的差异较大,这有可能是导致董事会非赞成票在不同的公司中产生不同治理效果的原因。其他控制变量如公司规模(Size)、成长性(Growth)、企业性质(State)等的标准差较大,说明控制其对公司未来会计业绩(Performance)的影响是必要的。

表3 主要变量的描述性统计

(三)回归结果与分析

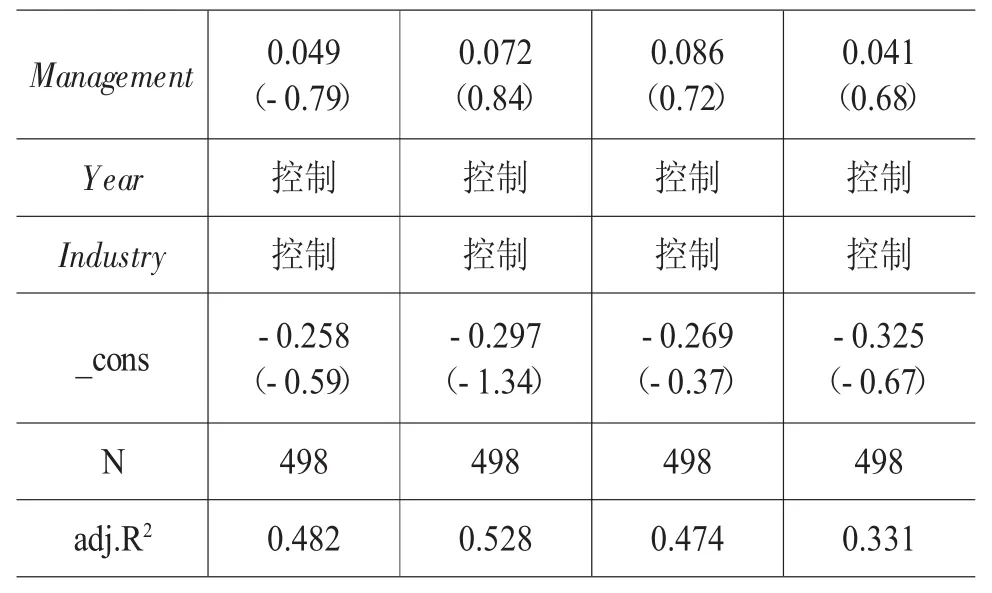

从表 4给出的实证结果来看,列(1)的Vote*Balance与Performance在5%的水平上显著为正,说明在股权制衡的环境中,中小股东可以利用其所持股份向董事会派驻董事以维护自身的利益,冲破大股东的限制和压迫,对有可能损害公司利益的议案投出非赞成票,从而起到改善公司治理和未来业绩的作用,这与本文的假设H1相符。列(2)的 Vote*Post与 Performance在 1%的水平上显著为正,说明董事长与总经理两职分离为董事会监督的独立性和有效性奠定了基础,有利于发挥监督治理作用,这与本文的假设H2相符。列(3)的Vote*Independence与Performance在5%的水平上显著为正,说明独立型经理有利公司形成合理的权力制衡,从而抑制大股东对中小股东的侵犯行为,保证董事投非赞成票不流于形式,这与本文的假设H3相符。列(4)的Vote*Connection与Performance在5%的水平上显著为负,说明当关联交易占比较大时,公司存在股权治理失衡的可能性,中小股东的监督动机与能力不易得到保障,这种环境下的董事会非赞成票不能真实反映议案的实质问题,也不能起到改善公司业绩的作用,这与本文的假设H4相符。

表4 回归结果

(四)稳健性检验

在前文的回归分析中,我们对企业未来会计业绩的度量主要采用了会计绩效指标Roa,而目前广为采用的衡量企业绩效的指标还有会计绩效指标Roe、市场绩效指标Tobin's Q等(孙永祥等,1999;McConnell and Servaes,1995;Mark,2001;Kieland Nicholson,2003)。为了避免可能产生的变量度量误差,我们在稳健性检验中采用Roet-Roet-1衡量企业未来的会计业绩。此外,稳健性检验中的股权制衡度用第二至第五大股东持股比例之和/第一大股东持股比例来衡量,关联交易比重用关联交易涉及金额/总收入来衡量。检验结果表明,本文的假设依然成立。

表5 稳健性检验结果

(续表5)

六、研究结论与理论启示

(一)研究结论

本文选取2013—2015年董事投非赞成票的上市公司作为样本,实证检验了股权制衡、董事会独立性、经理人独立性、关联交易比重对董事会非赞成票与公司未来会计业绩关系的调节作用,发现股权制衡度、董事会独立性和经理人独立性的提高以及关联交易比例的降低能够促进公司未来会计业绩的提升。

本研究的理论和实践意义在于:(1)探究董事会非赞成票是否有利于上市公司未来会计业绩的改善,有助于我们正确认识董事会非赞成票的治理作用,丰富了董事会治理效率和公司治理机制的研究;(2)基于公司股权结构、董事会独立性、经理人独立性、关联交易比重等内部环境因素,分析董事会非赞成票对公司未来会计业绩的影响,丰富了会计业绩影响因素的相关研究,为提高公司未来的会计业绩找到了新的路径,同时对于完善公司治理结构、提高董事会非赞成票的治理效率具有指导意义。

(二)理论启示与政策建议

要想有效发挥董事会非赞成票对公司未来会计业绩的提升作用,上市公司应当积极引入战略投资者,尽力避免“一股独大”,提高公司的股权制衡度。上市公司应当聘请独立、权威的独立董事,实行经理与董事特别是总经理与董事长相分离的制度,建立健全董事声誉激励制度、薪酬激励制度和董事免责制度,有效规范董事的行为,提高董事和董事会的独立性。此外,我国应加快进行职业经理人市场建设,以提高经理人的独立性。监管机构应当明确规定关联方交易及其合理性的判断标准和披露要求,使上市公司自觉控制关联交易的次数和额度,披露可靠、详细的关联方交易信息。

(三)研究局限与展望

本文选取的研究样本仅是2013—2015年三年的数据,样本数量存在一定的局限性,而且研究数据是从多个数据库中分别下载,而对同一指标不同数据库的衡量标准是否一致还需要商榷。本文在内部环境因素的选取上也具有一定的主观性,对于企业文化等可能影响公司未来会计业绩的因素没有进行深入研究,而且本文的研究样本全部是主板公司,没有细分具体的行业和地区。此外,本文只研究了公司内在环境因素的影响,而没有涉及外部因素,这些都是未来研究的方向。

[1]祝继高,叶康涛,陆正飞.谁是更积极的监督者:非控股股东董事还是独立董事[J].经济研究,2015(9):170-184.

[2]唐雪松,杜 军,申 慧.独立董事监督中的动机——基于独立意见的经验证据[J].管理世界,2010(9):138-149.

[3]叶康涛,祝继高,陆正飞,等.独立董事的独立性:基于董事会投票的证据[J].经济研究,2011(1):160-174.

[4]Tang X J,Du,Hou.The Effectiveness of the Mandatory Disclosure of Independent Directors’Opinions:Empirical Evidence from China[J].Journal of Accounting and Public Policy,2013,32(3):89-125.

[5]Jiang W,Wan H L,Zhao S.Reputation Concerns of Independent Directors:Evidence from Individual Director Voting[R].Working Paper,2013.

[6]Du J,He Q,M Rui.Inside the Black Box of Board Room?China’s Corporate Governance Reform Experiment with the Independent Director System[R].Working Paper,2012.

[7]唐清泉,罗党论.设立独立董事的效果分析——来自中国上市公司独立董事的问卷调查[J].中国工业经济,2006(1):140-149.