小微企业贷款信用保险模式探究

刘晓民 李慧敏 童明华 王泽 王燕

摘 要:在政府大力鼓励“大众创业,万众创新”的背景下,贷款信用保险是解决小微创新企业融资难及降低银行贷款风险的重要手段,也是小微创新企业发展的重要保证。本文着力于实地调研,反映银行、企业、保险三方现状。分析该险种现状,结合以往定价模型,从信用评级转移、违约率等方面针对性地提出贷款信用保险可行费率,并对其发展模式提出可行性建议,助推保险进一步服务实体经济。

关键词:信用保险 贷款信用保险 小微企业 信贷风险

中图分类号:F832 文献标识码:A 文章编号:2096-0298(2018)10(a)-039-02

在十九大会议刚落幕之际,全国小微企业金融服务电视电话会议在京召开。中共中央政治局常委、国务院总理李克强作出重要批示,指明了小微企业对经济发展和解决就业问题有着重要支持作用。金融支持是激发小微企业活力、助推小微企业成长壮大的重要力量。党的十八大以来,小微企业的金融服务不断改善、支持力度持续加大,取得了令人骄傲的成绩。为全面深入贯彻党的十九大精神,认真落实全国金融工作会议部署,小微企业金融服务必将放在更加重要的位置。

鉴于此,本文将会在江苏真实调研的背景下,对该险种的发展模式进行分析并提出可行性建议,并为促进贷款保险业务的健康发展,在前人研究基础上,结合调研实际,提出更为合理的贷款信用保险费率。从实处响应国家万众创新、金融服务实体经济的理念,助推江苏省小微创新企业进一步融资发展。

1 定价模型

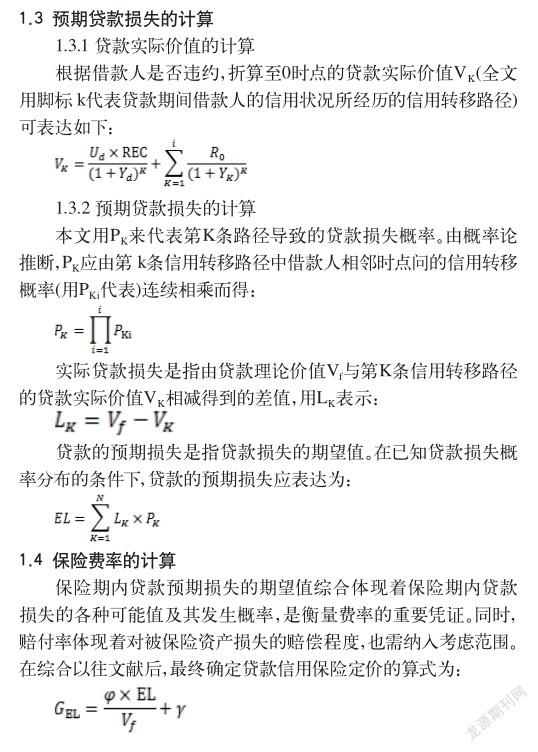

本次定价模型参考了非预期损失与极端损失视角下的贷款保险定价方法(胡斌,史本山,2015)、保证贷款的贷款保险定价研究(张耀杰,史本山,周圣,2015),中小企业贷款保证保险定价研究——基于信用风险度量术的保证保险费率模型中提出的贷款定价模型(尹成远,刘振威,刘莉薇,2010),根据调研情况,充分考虑了小微企业贷款与其他类型企业不同之处,并考虑了相关政策的影响。本次计算的贷款损失、利率等数据来自调研数据,使其尽可能反映各因素带来的费率影响,能较为客观的计算费率。

1.1 基本假设

2 应用计算

虽该险种在我国推广已久,但开设公司有限,故部分数据基数较少。这部分数据在参考了国外金融市场和相关文献结合了实际调研情况,以求在实践开展中应用性更强。

应用计算中重点结合江苏省实际走访调研数据,实现贴合江苏省现实情况,以便提出可行费率。在全面考虑小微企业需求及商业银行授信额度的情况下,最终确定该笔贷款本金为100万元,期限为3年,年贷款利率为6.15%,约定还款方式为等额本息偿还法。

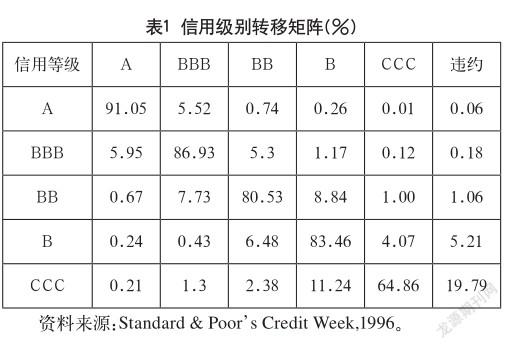

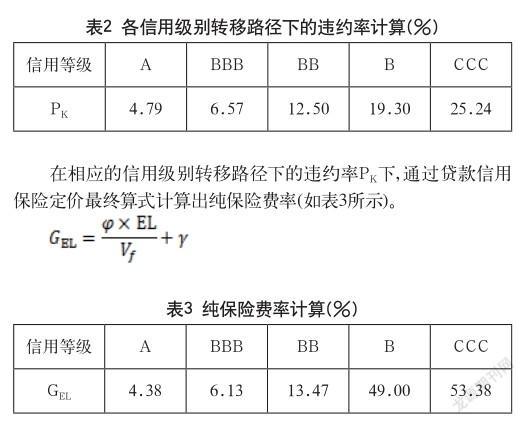

国内尚未有较为完整的信用转移矩阵实证,本次信用转移矩阵借鉴Standard与Poor的Credit Week中的信用等级划分(如表1所示)。贴现率采用Credit Metrics技术文本中计算贷款价值所用的贴现率(如表2所示);并假设违约赔付率为55%(参照Carty的研究成果,并根据实际微调)。在不影响结果的情况下,简化运算将贷款保险赔付率设为100%。本次算例仅计算纯保费率,附加费率可根据实际情况计入。

由于小微企業偿债能力、经营能力及管理能力有限,其信用评级基本限定在A或A以下。且小微企业信用评级较为看重财务状况、偿债能力等因素,信用评级提升的企业,违约风险可不计。

在信用等级概率转移矩阵给定条件下利用Matlab分别计算各条信用级别转移路径及违约概率PK,运用前文模型计算出保险期内的贷款实际价值、贷款实际损失、贷款预期损失、极端损失。

根据计算结果可得,随着小微企业信用等级的提高,违约风险降低幅度较为明显;与之相应,纯保费率也维持在较低水平。A、BBB等级的小微企业可较为低的价格通过贷款信用保险获得可观贷款资金,有助于推动小微企业的快速发展。

3 总结及可行性建议

本文结合江苏省实地走访调研情况,并在前人定价模型的验算基础上,综合提出了更贴近小微企业的贷款费率计算模型。小微企业数量庞大,分布在各行各业,是国民经济的重要支柱,就业任务的主要承担者;解决小微企业融资难与融资贵问题是提升国民经济的重要途径之一。在结合实际调研和相关计算后,本文认为,完善贷款信用保险机制,推动贷款信用保险业务及鼓励贷款信用保险的实施将会为化解小微企业信贷风险提供一个新颖路径。现结合调研情况,并针对现有一些问题,提出以下六点可行性建议。

第一,加强保险宣传,发挥保险社会职能,增强小微企业企业主的投保意识。

第二,要持续助推小微企业发展,小微企业对经济发展和解决就业问题有着重要支持作用,而现实调研中发现小微企业存在实力不强,体量不大,产业联系不紧密的问题,需要政府持续引导,助推小微企业发展,发挥小微企业创新源泉的作用,提升国民经济质量。

第三,建立更为精准的小微企业信用评级体系。信用评级是金融机构信贷业务迫切需要的征信系统之一,也是本文用于计算实践违约风险的重要指标之一。精准、可信的信用评级系统将会降低金融风险,并制定出更加准确的贷款信用保险价格费率。

第四,相关的费率的研究需更贴合实际。费率的研究不能只停留在理论上,现实走访调研中发现存在部分与往期文献不符之处。依托实际调研数据才能让模型更具有应用价值。

第五,加快理论研究与应用的转换,出台配套政策支持。贷款信用保险相关理论研究较早,很多已经较为成熟,但在实际应用中存在转换难的问题。国家应鼓励相关公司及时吸收转化研究成本,并开 始小规模试点。

参考文献

[1] 胡斌,史本山.非预期损失与极端损失视角下的贷款保险定价方法[J]保险研究,2015(5).

[2] 胡斌,史本山,周圣,等.考虑借款人债务利率结构的贷款保险定价研究[J].金融理论与实践,2013(10).

[3] 李文中.小额贷款保证保险在缓解小微企业融资难中的作用——基于银、企、保三方的博弈分析[J].保险研究, 2014(2).

[4] 魏志宏.中国存款保险定价研究[J].金融研究,2004(5).

[5] 徐放.小微企业贷款保险模式创新[J].中国金融,2012(5).

[6] Van S.L.,Issouf S.Credit insurance and investment;a contingent claims analysis approach[J]. International Review of Financial Analysis,2010(19).

[7] Gupten G M,Finger C C,Bhatia M.CreditMetricsTM——t e c h n i c a l d o c u m e n t [ R ] . J P M o r g a n & Co.Incorporated,1997.

[8] Brandimarte P.Numerical methods in finance and economics a MATLAB-based introd-uction (second edition)[M].New York;John Wiley&Sons,2006.

[9] 刘海龙,杨继光.基于银行监管资本的存款保险定价研究[J].管理科学学报,2011(3).

[10] 邓鑫,张云峰.全国性商业银行财务分析报告[J].银行家, 2014(9).