国家创业风险投资和天使投资税收政策落实情况及对策建议

——基于合芜蚌国家自主创新示范区调查研究

◎文/丁元欣(安徽省科学技术情报研究所)

创业风险投资和天使投资为大众创业万众创新提供了重要的资本力量,有力助推科技创新成果转化,成为进一步落实新发展理念和深化供给侧结构性改革的新动能。近年来,国家陆续出台多项税收优惠政策,有力的促进了创业投资、天使投资的发展。

一、重点政策梳理

自2008年以来,国家陆续出台《关于合伙企业合伙人所得税问题的通知》《关于将国家自主创新示范区有关税收试点政策推广到全国范围实施的通知》《关于有限合伙制创业投资企业法人合伙人企业所得税有关问题的公告》《关于实施创业投资企业所得税优惠问题的通知》等多项政策,给予创业风险投资机构税收优惠,鼓励创业风险投资发展。

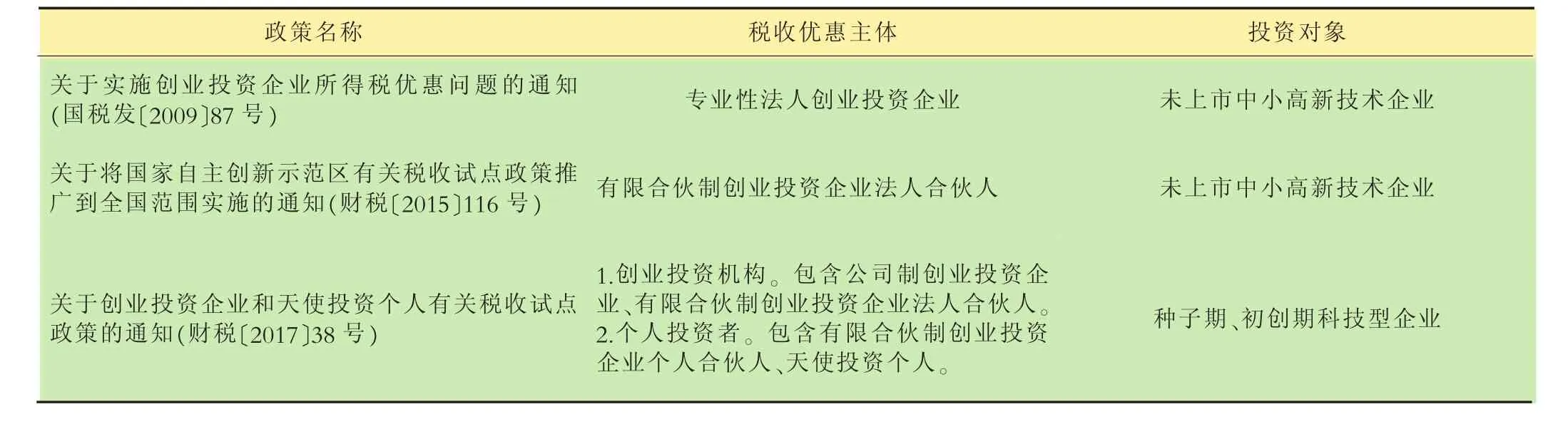

2017年4月,国家财政部和税务总局联合发布《关于创业投资企业和天使投资个人有关税收试点政策的通知》(财税〔2017〕38号)(以下简称“38号文”),首次明确有限合伙制创业投资企业个人合伙人、天使投资个人可享受所得税优惠政策(如表1所示),对于创业投资企业概念的界定更加灵活,降低了申请税收优惠政策的创业投资基金门槛,进一步鼓励创业投资公司参与种子期、初创期科技型企业的投资。

表1 创业投资机构、个人投资者税收优惠国家重点政策比较

二、政策落实成效及存在的问题

1.政策落实成效

由于合肥、芜湖、蚌埠三市的创业投资机构数量较少,且以公司制为主,合芜蚌示范区的创业投资机构享受税收优惠政策主要基于《关于实施创业投资企业所得税优惠问题的通知》。如:蚌埠某创业投资公司,分别于2009年和2010年对两家未上市中小高新技术企业累计投资1886万元,可按总投资额的70%抵扣应纳税所得额,经测算并在蚌埠市地税局企业所得税优惠事项备案,根据退(抵)税优惠政策,该创投公司于2017年向市地税局申请2014—2016年三个纳税年度共退税122.8万元,并获批收到所退税款。

2.存在的问题

(1)政策规定不够明晰。如38号文中在有限合伙制创业投资企业享受税收优惠政策部分,只表述为“合伙创投企业采取股权投资方式直接投资于初创科技型企业满2年”,而并不强调合伙人对合伙创投企业的投资期限也要满2年,那么后期进入合伙企业,也就是在合伙创投企业投资初创科技企业之后才进入合伙企业的,其并没有对所投初创科技型企业间接出资,也是可以享受限额抵扣政策的,这意味着后期进入的合伙人的存在稀释了本该由其他合伙人享有的符合条件限额抵扣投资额。

(2)相关配套政策缺失。当前,合芜蚌示范区乃至安徽省都没有对国家促进创业投资和天使投资相关税收优惠政策出台配套政策,对创业投资和天使投资在促进科技型企业发展过程中的重要性认识还有待加强。

(3)政策宣传缺乏针对性。一方面创业投资企业的界定存在模糊,对于创业投资机构的统计机制不够健全;另一方面天使投资人较为分散,而合芜蚌示范区天使投资人的信息库尚未建立。这两者使得税务部门在进行政策宣传时无法掌握完整的受众信息,政策的宣传缺乏针对性,进而导致部分主体对政策理解不到位,政策落实成效降低。

(4)投资对象信息获取难。38号文中,将原先的投资对象扩大至初创科技型企业,并设立了相关指标条件用于界定初创科技型企业。但是由于合芜蚌示范区科技型企业平台尚未搭建起来,种子期、初创期科技型企业以及中小科技型企业等的信息无法共享,多数创投机构及天使投资人在进行投资选择时无法获取相关信息,投资产生局限性,对于其享受税收政策优惠产生一定影响。

(5)创投企业备案率较低。政策规定创业投资机构需要完成备案后才能享受税收优惠政策。但是创业投资企业的备案要求较高,对于备案企业进行创业风险投资的比例有硬性要求。一方面使得很多创投企业望而却步,另一方面也同时存在部分企业,既做创业风险投资,也做常规性的投资,当其创业风险投资比例无法达到要求时就无法进行备案,进而无法享受税收优惠政策,这也削弱了企业投资种子期、初创期科技型企业的积极性,转而规避风险,投资其他成熟项目。

三、对策建议

1.持续优化政策实施细则

针对38号文中后期进入的合伙人的存在稀释了本该由其他合伙人享有的符合条件限额抵扣投资额的问题,可在政策中明确如果新进入的合伙人在合伙协议中不参与某项创业投资的利益分配,就不计算限额抵扣,只有实际出资的合伙人才享受限额抵扣政策,按照原实缴出资比例进行计算抵扣。再如,可设置灵活性条款,可根据自然人投资者持股期限设置不同税率的税收优惠,缓解其因长期投资承担的较大风险。

2.加快相关配套政策制定

加快制定地方配套政策,提高政府部门对创业风险投资、天使投资等的重视度,基于地方现状为税收优惠政策享受主体提供更加具体、切实可行的政策依据,促进创投机构、天使投资个人等在享受税收优惠政策时更加便利、更加高效。

3.加强政府部门联动,推进信息对称共享

企业、创投机构、天使投资人等相关信息的不完整、不对称使得税收优惠政策的落实成效大大降低。因此,要加强政府部门联动,如经信部门牵头,工商部门把关,科技部门参与共同搭建科技型企业(含种子期、初创期)信息平台、创业投资机构信息库、天使投资人信息库等,促进信息沟通交流共享,一方面使得税务部门在进行政策宣传或辅导时更加有指向性,另一方面也使得创投机构及天使投资人在进行投资选择时更加有依据,针对性也更强,促进税收优惠政策高效落实。

4.降低政策享受门槛,激发创投机构积极性

适当降低政策享受门槛,如将税收优惠政策享受流程变更为先申报再备案,使创业投资企业先享受税收优惠,再完善相关手续流程,有利于推进政策落实。另外,对创业风险投资和常规投资业务兼具且达不到备案要求的创投企业,可区别对待,设置新的有针对性的政策享受标准,鼓励其创业风险投资业务发展,促进种子期、初创期科技型企业成长。