基于货币渠道的金融市场风险传导机制的研究

吴 婷

(南京晓庄学院,江苏 南京 210000)

一、引言

在现如今全球金融高度联合互通的背景下,金融自由化程度逐步加,使得金融市场的更加高度紧密互通而其产生的金融风险传导,不同金融市场之间更加开放,消息和资本可以自由流动,市场之间的关系变得更为紧密,使金融风险很快就会扩散到其他市场。在这一背景之下,金融风险一直是经济发展过程中所避不开的问题。金融风险的传染性基本特征导致风险会在不同市场之间传导,风险的影响范围随之扩大,严重时甚至可能导致全社会经济秩序的混乱。

对金融风险传导机制的研究本身就是一个热门的课题,众多基础性的理论成果已经被发现提出,现有文献对金融风险传导问题的研究已经达到了一定高度。在实证方面,相关研究所采用的实证模型大致有以下几类:VAR和VEC模型、单变量或多变量GARCH模型及其变型衍生模型等。上述模型得到较为准确的实证结论,可以较好地用来分析金融风险的传导机制,为本文的实证研究奠定了坚实的基础。西方学术界对于货币政策变化与股票价格波动的研究主要集中在对于货币政策是否应该对股票价格波动做出反应这一问题上。货币市场上的风险可以通过信号渠道传导个资本市场由此带来资本市场的不稳定。在我国由于货币市场和资本市场在一段时间内是不联通的,但随着金融市场的自由化二者联系越来越紧密。不同的理论学派对货币市场和资本市场的关系和相互影响各执己见,且一直以来大家所研究的是二者是否联通并没有充分考虑到货币市场的发展,货币渠道的变化是否会通过一定的渠道也传染给资本市场。本文主要是基于前人的研究基础之上探究其中的风险传导机制。本文旨在基于货币渠道研究当前我国货币市场风险是通过什么机制传导至资本市场,并实证研究这种传导机制存在的合理性,分析实证结果,提出相应合理控制风险的建议。

二、基于货币渠道的金融市场风险传导机制理论分析

(一)货币渠道理论

利率理论的最早由凯恩斯提出,他认为利率在货币政策有效传导过程中是关键变量。具体表现为:货币供应量(m)↑→利率(i)↓→投资(I)↑→产出(Y)↑

随着全球化程度的深入,各国贸易往来更加频繁。而汇率反映的是一国货币国际价格,反映一国的实际国际购买力。汇率的水平会影响进出口,影响国际资本的流动。进一步影响国内投资行为和实体经济产出。

汇率渠道传导机制可以概括为:货币供应量(m)↑→利率(i)↓→汇率(q)↓→出口(ex)↑→投资

(二)风险与风险传导

风险就是指损失发生的可能性,可以把预期目标和实际结果之间的差距称为风险。金融市场风险是因为金融市场复杂多变,在经济活动进行的过程中,各种经济变量受多种因素影响充满了不确定性,因而进一步会导致经济活动体遭受损失,金融风险则衡量的是遭受损失的可能性的大小。风险传导

根据前文对于金融风险的概念界定可知,传染性是金融风险的基本特征之一。在经济运行中,金融机构发挥中介职能,通过疏通、引导资金流动,实现资源的分配。但是在资金和资源转移的同时,风险也随之扩散、传导。只要金融网络中任何一方发生风险,都有可能通过金融中介实现风险传导,从而对网络中的其他主体、其他市场、其他方面产生影响。金融风险实现在不同市场之间传导的载体和渠道多种多样,但是金融风险传导最直观的表现通常就体现在价格波动的相关性上,研究金融市场的风险传导机制主要研究一个金融市场价格序列的波动引起其他金融市场价格序列关联运动的规律和特点。

三、基于货币渠道的金融市场风险传导机制

(一)利率传导机制

利率在金融市场经济活动中不仅是央行宏观调控的手段之一,是一个政策变量。同时也是一个经济变量,在金融市场经济活动中,利率会作为不同金融机构之间或者投资者与金融机构之间的一个中间变量,是央行调节市场经济的一个重要指标。传统理论中,利率主要会通过以下几个途径影响资本市场的股票价格。

其一,利率变动会影响各项资产的市场价值。其二,利率变动会使得企业公司的借贷行为发生变化,当利率上升时企业的融资成本就会上升,上市公司的股价就会下降。因此央行在宏观经济调控时为了鼓励公司发展会降息,减轻企业负担。

其三,一国利率水平也反映当前国家所处的经济环境。投资者会根据利率水平观察到股票市场背后的宏观经济环境。当投资者对未来预期信息不足时就会减少投资,进而影响股价。

当中央银行降低利率时,此时向市场发出了货币政策扩张的信号,央行希望降低利率来使得更多的参与主体和投资者不再仅仅把资金存在银行,而会用于投资,大大增加了市场主体的投资积极性,进而带动了相关企业的融资筹资额,有了足够的资本运转公司,公司能够引进先进的设备、管理技术等,大大提高工厂、企业的产品的质量,进一步给公司带来很大的收益,于是公司的收益产出增加,公司的股价也会提高。市场上利率这一货币渠道将利率变动的风险传导反映到资本市场上的公司的收益增加上。上述传导途径为:货币市场利率↓→投资意愿↑→公司收益↑→资本市场股价↑

(二)货币供应量传导机制

货币供应量(M2)主要包括中央银行在内的所有金融机构所持有的货币量和现金货币。一般可以反映出一国在某一特定时间点为整个经济社会领域能够提供的货币量总额。货币供应量会通过以下方面影响股价:

1.替代效应。当货币供应量变化时,市场投资者手中的投资产品的均衡结构会被打破,为了保证充分的收益投资者会根据市场的各种资产相对收益率调整资产结构,投资者调整资产结构的行为就会带来货币需求与供给的变化,从而影响资本市场上股票的价格。具体表现为:

货币供应量↑→货币债券收益↓→股票需求↑→预期收益增加→股价↑

2.心理预期效应。投资者会根据货币供应量观察到股票市场背后的宏观经济环境。当投资者货币供应量的增加会导致上市公司经营条件改善进而推动股票价格上涨。另外一部分投资者认为货币供应量的增加可能会带来通货膨胀,为了避免货币贬值带来的风险,投资者会减少货币持有量增加股票需求量,就会进而带来股价上升。具体表现为:

货币供应量↑→预期通货膨胀→货币持有风险↑→股票需求↑→股价↑

央行会利用货币供应量进行宏观经济调控,比如当央行实行紧缩性货币政策时,有意收缩货币供应量,减少市场上流动的货币量。此时市场上流动的货币供给不能满足居和企业的需求,居民的财富总量减少必然带来消费和投资水平的降低,会带来市场产品交易量的降低,公司的收益会减少,资本市场的收益也相应减少。市场上货币供应量这一货币渠道将市场货币供应量变动的风险传导到资本市场公司的收益和股价上。上述传导途径为:

货币供应量↑→居民财富总量↑→消费、投资↑→公司收益↑→资本市场股价指数↑

四、基于货币渠道的金融市场风险传导实证模型与方法

(一)基本假设

资本市场是一个零和博弈的市场,所以只要收益率产生波动,这必然导致一些参与者的收益损失。而风险就是指损失发生的可能性,所以收益率是目前普遍运用的,可以较好地用来表示风险的指标。由此可以得出以下基本假设:

假设1:货币市场利率↑→产生货币市场风险→货币投机需求↓→资本市场股价指数↓

假设2:货币供应量↑→居民财富总量↑→消费、投资↑→公司收益↑→资本市场股价指数↑

(二)样本数据选取与处理

本文反映货币市场利率水平的代表变量的中国银行间同业拆借利率(i)和股票价格指数(p)选取了2016年3月1日到2018年的3月30日的最新日数据,选择同业拆借利率(i)是因为同业拆借利率是其他市场利率的最基础利率。由于货币供应量目前只提供月度数据,货币供应量(m2)的数据选择了2010年1月份到2017年12月份的数据。数据来源于中国人民银行官方网站。

(三)实证模型

本文选取的模型研究方法是VAR模型进行实证分析。本文所研究的数据均属时间序列,并且研究的假设即在长短期内经济冲击利率(i)和货币供应量(M2)是否会对经济变量股票价格(p)产生冲击,冲击的大小程度如何。VAR模型本身在平稳性检验中就可以避免方程的伪回归问题,切实保证本文研究数据的有效性和科学性。由于VAR模型本身可以选取滞后期,在实证的过程中我们也能够通过实证结果分析在选择滞后期后利率和货币供应量的变动是否对股票价格收益率变动有显著影响。

五、基于VAR模型的货币渠道的金融市场风险传导实证分析

(一)基于利率的跨市场风险传导实证分析

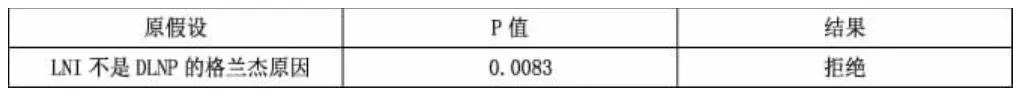

1.格兰杰因果关系分析。从单位根检验结果可知,序列都是平稳的,接下来可以通过Granger因果关系检验进一步分析各个变量之间的引导关系,结果如表1:

表1 格兰杰因果检验结果

根据检验结果得知,LNI是DLNP的原因。利率的变动是股票收益率变动的影响因素。

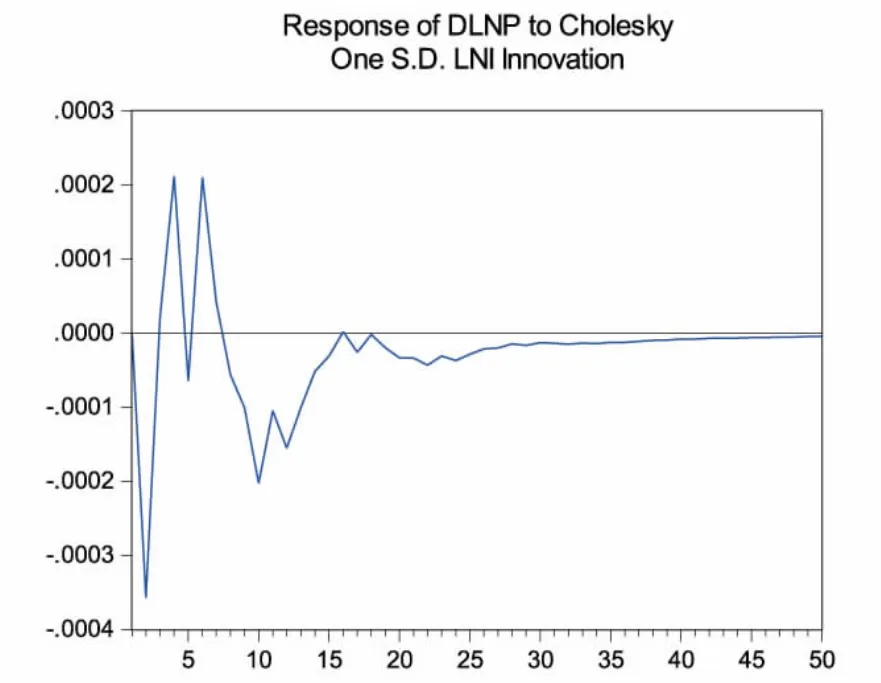

2.脉冲响应分析。基于VAR(1)的模型进行脉冲响应函数分析,其中LNI为冲击变量,DLNP为响应变量的脉冲响应函数图,其中横轴表示的是选择滞后的阶数,纵轴所表示的则是响应程度。由图2可知,虽然股票价格收益率对利率变动有所反应,但反应相对较小且迟缓。在滞后50期滞后趋于0。说明冲击逐渐变小直至消失。

图1 脉冲响应

3.方差分解。基于VAR的模型进行方差分解目的是检查相关的分析显示的是50期的结果,表中的数据表示了LNI和DLNP变量的相对贡献率,每个序列的总贡献率为100%。价格收益率方差分解结果显示了货币市场和股票市场收益率发生变化时的贡献率情况。通过观察方差分解结果可以发现,股票市场自身的冲击对其收益率波动的贡献率是最大的,每一期都达到99%以上,随着期数的增加贡献率逐渐变大,第50期后趋向稳定。实证检验的结果表明,股票价格自身的冲击是货币市场波动的最主要原因,货币市场的利率冲击对资本市场贡献率较小。

(二)基于货币供给的跨市场风险传导实证分析

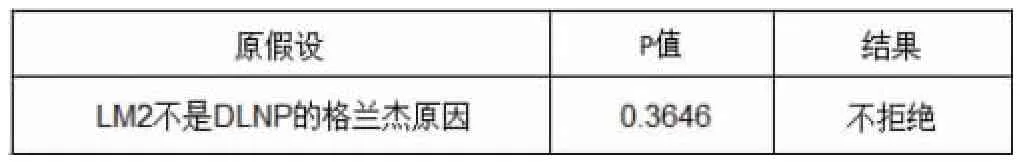

1.格兰杰因果分析。由单位根检验结果可知,序列都是平稳的,接下来可以通过Granger因果关系检验进一步分析各个变量之间的引导关系,结果如表2:

表2 格兰杰检验结果

根据检验结果p值大于0.05,不拒绝原假设,LM2不是DLNP的格兰杰原因。

2.脉冲响应分析。

3.方差分解。基于VAR的模型进行方差分解分析显示的是10期的结果,表中的数据表示了LNM2和DLNP变量的相对贡献率,每个序列的总贡献率为100%。价格收益率方差分解结果如表3:

表3 方差分解

(三)实证结果分析

从三个变量的单位根检验结果来看,三个变量在进行数值对数处理过后都是平稳的。在格兰杰因果检验中我们发现,利率(i)变动是股票价格收益率变动(lnp)的原因;货币供给量(M2)变动则不是股票价格收益率(lnp)变动的原因。因此假设1是成立的,即货币市场的利率变动会通过消费者预期信号渠道传递给资本市场。而假设2是不成立的,货币市场上货币供应量的变动对资本市场价格收益率的影响并不显著,存在较大的市场波动。并不能够通过货币供应量这一信号渠道传递给资本市场以风险。

在脉冲响应函数分析中,VAR(1)结果表明,利率变动在短期内会对股价变动产生冲击。但长期来看利率对股价变动不存在长期影响关系。VAR(2)结果表明,不论短期还是长期内,货币供应量对股价都没有明显的冲击影响关系。方差分解分析中我们发现股票价格变动对其自身影响较大都达到99%,而利率和货币供应量对其影响均在1%以下。

综上所述,在样本期内,利率与货币供应量对股票价格变动都没有显著的影响。利率渠道虽然有影响但利率变动在样本期内对股票价格的变动影响很小。而货币供给量渠道通过实证研究发现不是股票价格变动的原因。

在传统理论中货币渠道可以通过利率,资产价格和汇率渠道影响实体经济的产出。而在本文中货币供应量渠道是行不通的且利率渠道也不畅通。这一实证结果与我们的理论推断明显相悖。主要有以下几点原因:

第一,利率渠道的不畅通主要是因为一直以来在中国金融体系中占主导地位的是银行业。这一特征就当前银行信贷渠道仍然是货币市场传导的主要渠道而非股票价格渠道。

第二,股票市场复杂多变,尤其是在2015年6月中旬之后股票市场价格的大幅度下跌给我们的投资者带来恐慌和焦虑,对于股票市场的预期信心不足从而导致货币渠道的造成了这些问题的存在将严重影响股票市场投资者的信心,进而给股票市场的收益带来波动引发风险。

六、结论与展望

(一)结论

本文研究结论是货币市场上利率和货币供应量都不能够显著影响资本市场,在研究中发现货币供应量不是资本市场股票价格收益率变动的原因,利率在样本期间内虽然是其影响因素但影响也很小。所以结果是和开始的理论假设违背,扩张性货币政策(扩大货币供应量,提高市场利率)可能不会增加股票价格,而紧缩的货币政策(缩减货币供应量,降低市场利率)可能也不一定会降低股票价格。因此得出基于货币渠道的传导机制是不畅通的,由此会引发金融市场的潜在其他风险如道德风险等,并不能充分发挥两个市场的积极作用。

(二)展望

本文的分析内容和结果有诸多不足之处,主要包括以下几个方面:

1.在单位根的检验中我们通常是原序列变量都平稳之后或者一阶序列平稳之后展开下一步研究,而在本文的研究中,由于利率和货币供应量本身的变动就可以反映货币市场的风险,股票价格研究变量的特殊性,其对数处理就可以反映风险。因此在研究过程中对两个VAR模型采取的都是半弹性处理。另在整个实证过程中并没有在数据上直接反映VAR模型的数值变化,这主要是由于本文研究因素的特定性,所以进行浅层次的单一研究。与以往的深层次研究文献相比仍存在不足。

2.资本市场还包括其他多个子市场如:国债市场,票据市场,外汇市场等。而由于笔者水平有限本文只研究了股票市场为代表的资本市场。资本市场是复杂多样的可以值得研究的部分还很多。