基于Delphi和AHP法农村小额贷款风险评估模型的构建

樊树钢,周少雅

[摘 要]近年来,国家一直鼓励发展农村小额贷款以促进解决“三农”问题。由于农户小额贷款额度小、分散,无有效完整的财务记录,且现行的商业银行传统的信用评分模型无法完全适用于农户小额贷款信用风险评估的实际运作,使农户小额贷款评估成本高、难度大,发展缓慢滞后。文章基于农户小额贷款发展瓶颈现状,从农户特点着手,利用德尔菲法和层次分析法,深入考察影响农户贷款回收的风险因素,构建中国农户小额贷款违约风险评估体系,为进一步研究小额农贷的信用风险管理和风险控制提供理论依据。

[关键词]小额信贷;违约风险;风险评估;Delphi法;kappa值

[DOI]10.13939/j.cnki.zgsc.2019.36.047

1 农户小额信贷的发展现状

1.1 小额农贷面临的困境

我国于20世纪90年代初引进农村小额贷款,其目的是作为一种创新型的金融服务模式为贫苦农户提供一条帮助其走上自我生存和发展的道路。[1]但农户小额贷款笔数多、分布散,且大多数无抵押、无担保[2],具有很高的評估成本和贷款回收风险。尽管近年来农户小额贷款在完善农村金融市场、推动农村经济增长、提高农民生活水平上发挥了很大的作用,然而,目前其发展仍有很多不尽如人意的地方。

1.2 农村金融市场环境遇到挑战

受金融危机影响,农村金融市场环境不如从前,存款增加而贷款增速放缓。2008年,金融机构年末各项贷款余额达7521亿元,比2017年增长6.8%,增速低于2006年的12.8%和2007年的15%的水平;人均贷款余额3156元,比2017年增高167元,增长5.6%,但存款却达到2000年以来最高增速26.4%,人均存款增长也达24.9%。可见,我国农村金融市场受金融危机影响较大,使得农户小额贷款发展越发缓慢。

1.3 农户借贷面临困境

从农户借贷来源来看,很多民间组织或个人依然是主要借贷对象,同时,农村小额贷款在运作过程中也面临很多问题。

首先,一方面农户小额贷款的主体是以农业生产收入为主的农户,收入不稳定性,决定了农户还款具有高风险性。其次,三种农户小额信贷(即地下钱庄、农村银行、正规农村金融机构)都面临着各自的问题。第一类:非官方资本不能广泛吸收社会存款,有碍于长期生存和发展。第二类:政府主导项目,由于体制多变,不适应发展的形势,缺乏专职队伍建设和强调补贴利率政策等方面,因此不具备持续性发展的目标。第三类:如小额信贷公司,面临的主要问题是如何突破项目运行和财务两方面管理水平低的瓶颈制约。最后,小额信贷机构创新不足,项目种类单一。我国小额信贷自1993年引进至今,发展时间较短,经验不足,各类的小额信贷公司发展缓慢,规模不大。小额信贷主要由农业银行与农村信用社来提供,该类机构在小额信贷业务的示范作用较强,缺乏创新行为,导致项目种类单一。

2 农户小额贷款违约风险评估体系的构建

为了对小额农贷借方违约风险进行科学客观评估,通过广泛咨询专家学者,本文采用Delphi法、层次分析法和Logit模型构建农户小额贷款违约风险评估体系。

在整个模型的构建上,本文通过Delphi法,层次分析法筛选出重要的影响因素,并利用Logit模型建立农户小额贷款的违约风险评估体系。

2.1 Delphi法

德尔菲法,是采用背对背的通信方式征询专家小组成员的预测意见,经过几轮征询,使专家小组的预测意见趋于集中,最后做出符合市场未来发展趋势的预测结论。德尔菲法又名专家意见法,是依据系统的程序,采用匿名发表意见的方式,即团队成员之间不得互相讨论,不发生横向联系,只能与调查人员联系,以反复的填写问卷,以集结问卷填写人的共识及收集各方意见,可用来构造团队沟通流程,应对复杂任务难题的管理技术。

2.2 层次分析法

层次分析法(Analytic Hierarchy Process,AHP)是将与决策有关的元素分解成目标、准则、方案等层次,在此基础之上进行定性和定量分析的决策方法。

2.2.1 Delphi法标度法

Satty 尺度分值1的含义,两两比较,表示横向因素与纵向因素对上层次指标影响相同;3的含义,表示横向因素与纵向因素对上层次指标影响相同;5的含义,表示横向因素比纵向因素对上层次指标影响程度大;7的含义,表示横向因素比纵向因素对上层次指标影响程度明显大;9的含义,表示横向因素比纵向因素对上层次指标影响程度绝对大;2、4、6、8的含义,表示横向因素比纵向因素对上层因素次指标影响程度介于相邻等级之间;1/3的含义,表示纵向因素比横向因素对上层次指标影响稍大;1/5的含义,表示纵向因素比横向因素对上层次指标影响大;1/7的含义,表示纵向因素比横向因素对上层次指标影响明显大;1/9的含义,表示纵向因素比横向因素对上层次指标影响绝对大;1/2…1/8的含义,表示纵向因素比横向因素对上层因素次指标影响程度介于相邻等级之间。

2.2.2 单级指标权重确定

利用和法求出判断矩阵A对应于最大特征值的特征向量W,经归一化即为同一层次相应指标对于上一层次某指标相对重要性的权值向量。具体步骤如下:

(1)将判断矩阵A的每一列向量进行归一化,得(1)

Cij=Aij∑ni=1Aij(1)

(2)对归一化后的矩阵Cij按行求和,得到向量(2)

C-i=∑nj=1Cij(2)

(3)对C ij再次进行归一化变化,得到向量(3)

向量W =(W1,W2,W3,…,Wn)T

Wi=C-i∑ni=1C-i(3)

2.3 Logit模型

Logit模型,也译作“评定模型”“分类评定模型”,是离散选择法模型之一,属于多重变量分析范畴。通过Logit模型,可以对违约风险比例的对数进行估计。

lnPi1-Pi=α+βX+γY+μ

式中,Pi为农户违约概率,X,Y为影响农户违约的因素。

2.4 风险评估指标选择

小额信贷中农户的信用风险评估指标:

(1)户主基本情况A1:年龄A11、性别A12、受教育程度A13、健康状况A14、婚姻状况A15。

(2)农户家庭基本情况A2:家庭人口数量A21、非劳动力人口A23、经营农产品性质A24。

(3)农户财富状况A3:自有土地A31、房产A32、农业机械、工具、牲畜A33、其他财产A34。

(4)农户收入情况A4:家庭年收入A41、农业收入A42、务工收入A43、农民福利性收入A44。

(5)农户支出情况A5:家庭年总支出A51、基本生活消费支出A52、农业支出A53、其他支出A54。

(6)农户家庭负债、偿还情况A6:当前负债总额A61、借款历史状况A62、偿债历史状况A63。

(7)外部环境A7:其他村民对本农户信用评价A71、本村其他村民信用状况A72、本村经济水平状况A73、本村经济水平状况A73、政府支持政策A74。

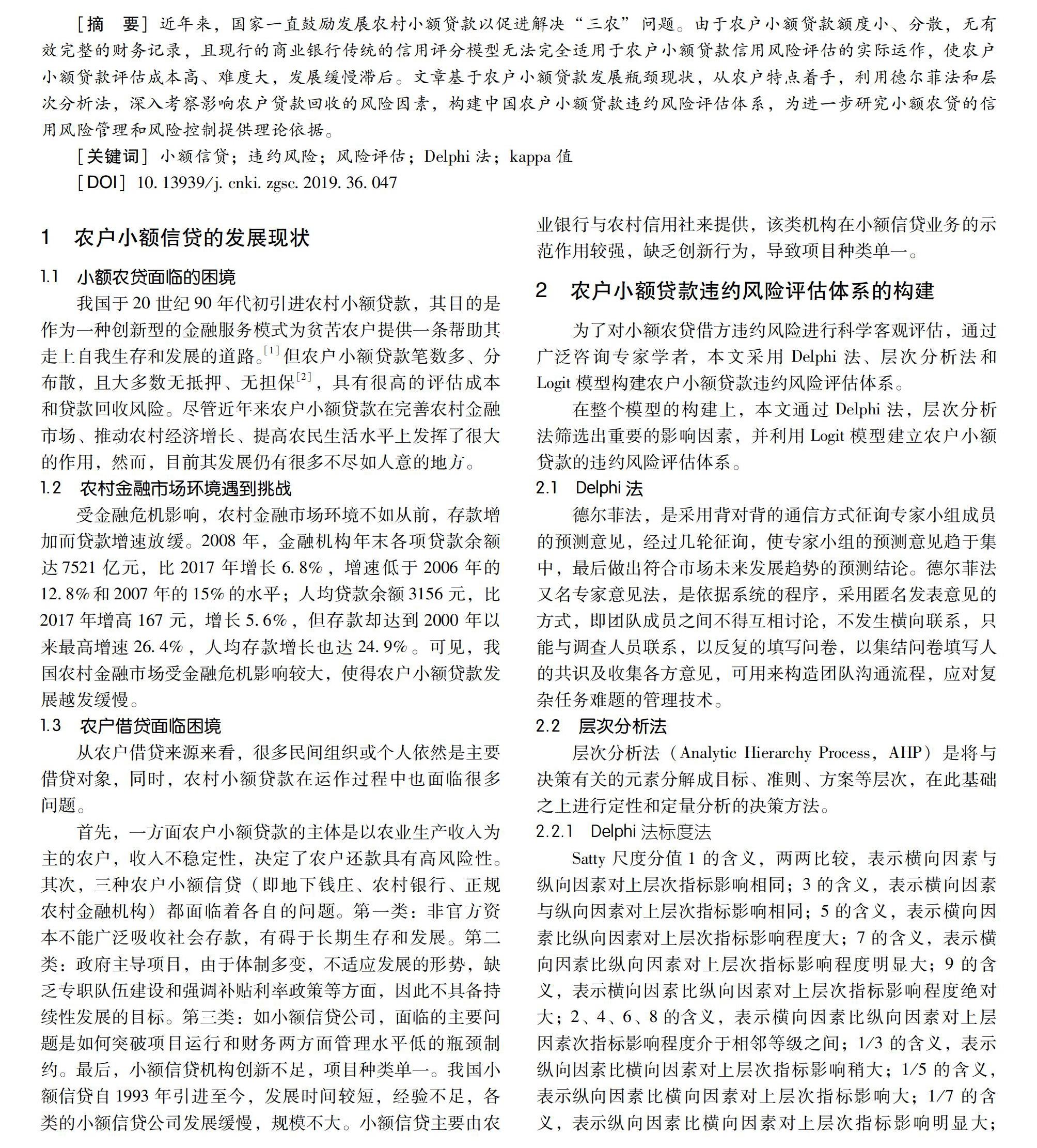

2.4.1 一级判断矩阵及指标权重

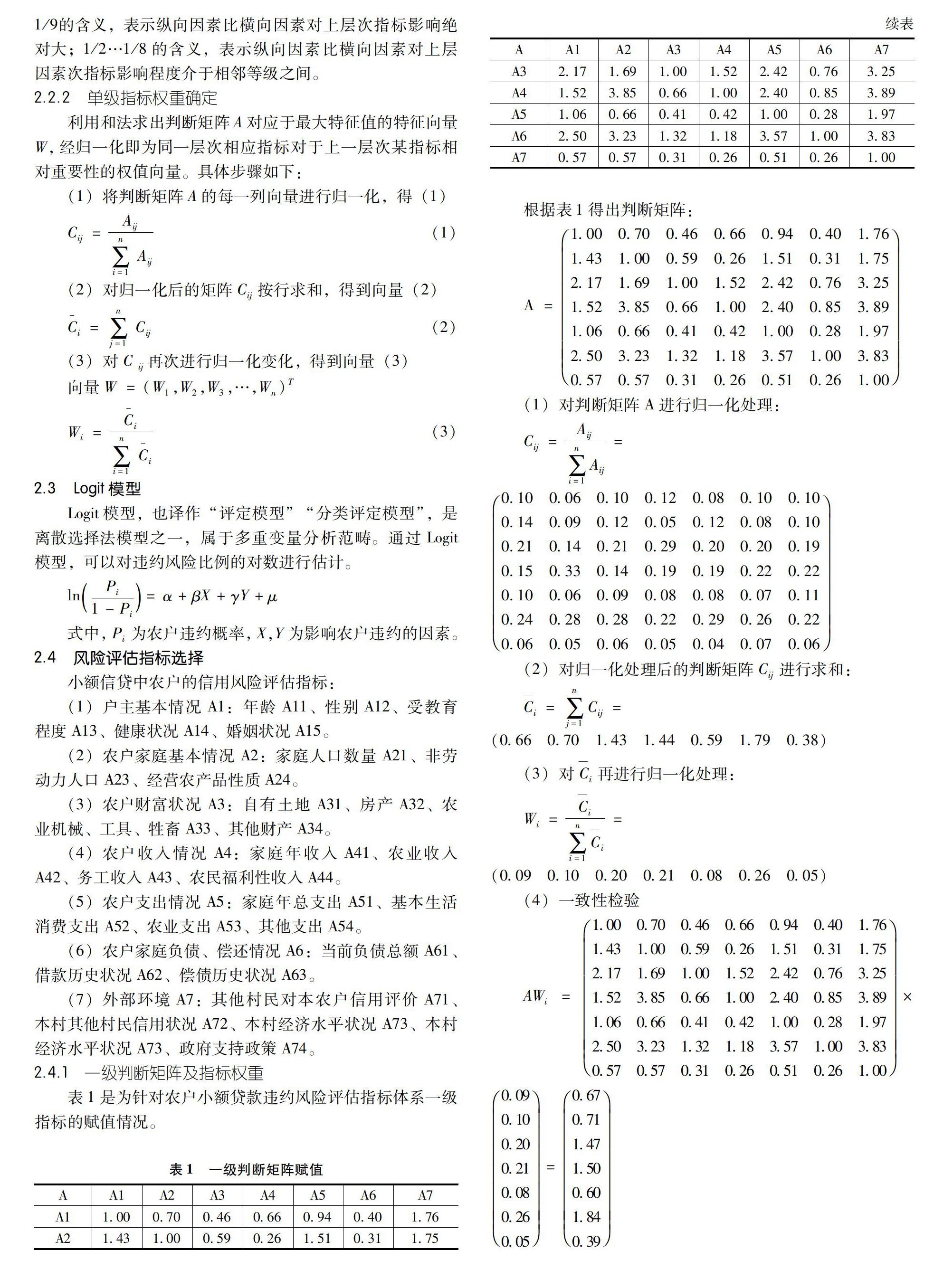

表1是为针对农户小额贷款违约风险评估指标体系一级指标的赋值情况。

根据表1得出判断矩阵:

A =1.000.700.460.660.94 0.40 1.76 1.43 1.000.59 0.26 1.510.311.75 2.171.691.00 1.522.420.763.25 1.52 3.85 0.66 1.002.40 0.853.89 1.060.66 0.410.421.000.28 1.972.503.231.321.18 3.571.00 3.83 0.570.570.31 0.26 0.510.26 1.00

(1)对判断矩阵A进行归一化处理:

Cij=Aij∑ni=1Aij=0.100.060.100.120.080.100.100.140.090.120.050.120.080.100.210.140.210.290.200.200.190.150.330.140.190.190.220.220.100.060.090.080.080.070.110.240.280.280.220.290.260.220.060.050.060.050.040.070.06

(2)对归一化处理后的判断矩阵Cij进行求和:

C—i=∑nj=1Cij=(0.66 0.70 1.43 1.44 0.59 1.79 0.38)

(3)对C—i再进行归一化处理:

Wi=C—i∑ni=1C—i=(0.09 0.10 0.20 0.21 0.08 0.26 0.05)

(4)一致性检验

AWi=1.00 0.70 0.46 0.66 0.94 0.40 1.76 1.43 1.00 0.59 0.26 1.51 0.31 1.75 2.17 1.69 1.00 1.52 2.42 0.76 3.25 1.52 3.85 0.66 1.00 2.40 0.85 3.89 1.06 0.66 0.41 0.42 1.00 0.28 1.97 2.50 3.23 1.32 1.18 3.57 1.00 3.83 0.57 0.57 0.31 0.26 0.51 0.26 1.00 ×0.09 0.10 0.20 0.21 0.08 0.26 0.05 =0.67 0.71 1.47 1.50 0.60 1.84 0.39

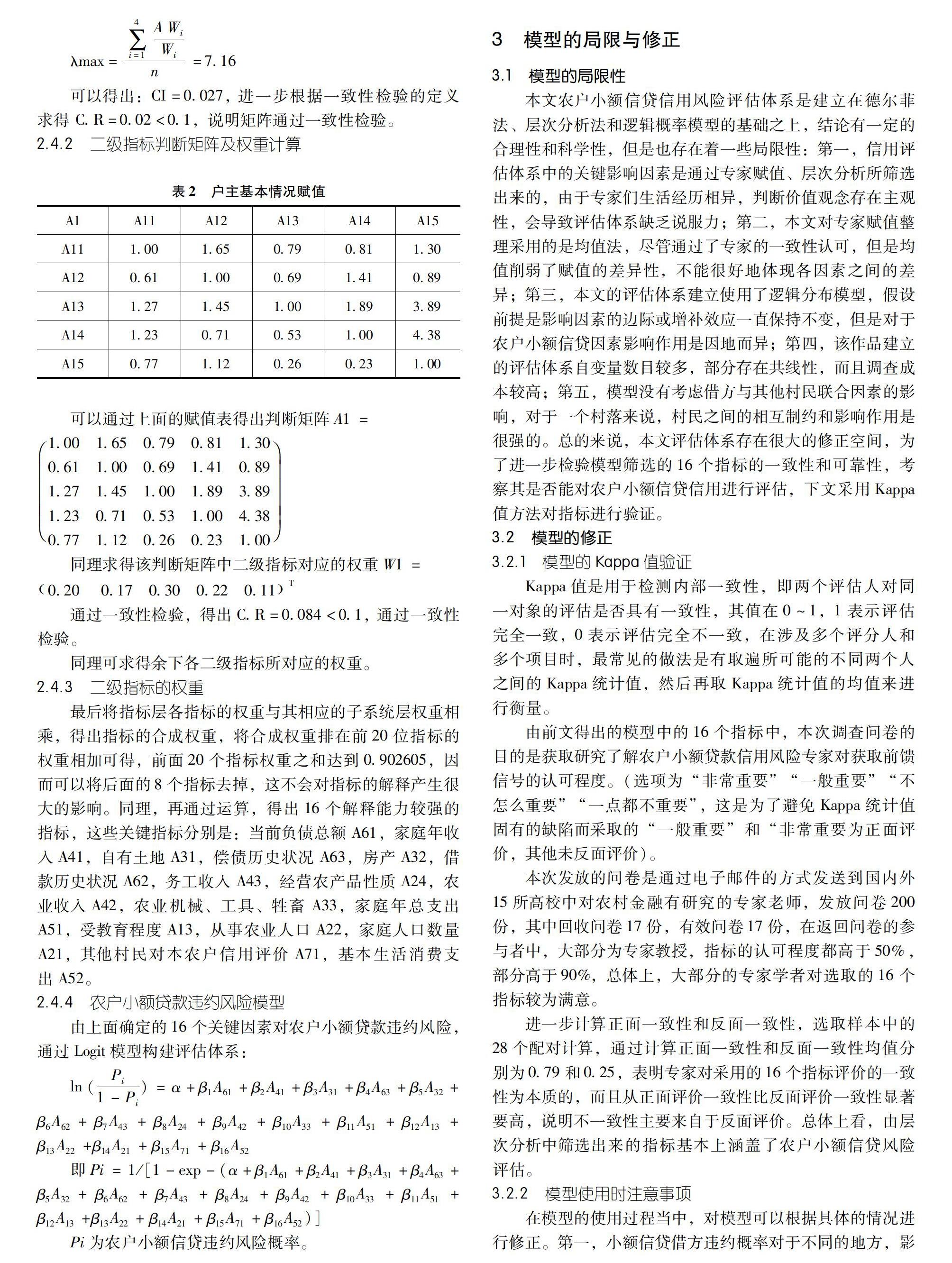

λmax=∑4i=1AWiWin =7.16

可以得出:CI=0.027, 进一步根据一致性检验的定义求得 C.R=0.02<0.1,说明矩阵通过一致性检验。

2.4.2 二级指标判断矩阵及权重计算

可以通过上面的赋值表得出判断矩阵A1=1.00 1.65 0.79 0.81 1.30 0.61 1.00 0.69 1.41 0.89 1.27 1.45 1.00 1.89 3.89 1.23 0.71 0.53 1.00 4.38 0.77 1.12 0.26 0.23 1.00

同理求得该判断矩阵中二级指标对应的权重W1=0.20 0.17 0.30 0.22 0.11T

通過一致性检验,得出C.R=0.084<0.1, 通过一致性检验。

同理可求得余下各二级指标所对应的权重。

2.4.3 二级指标的权重

最后将指标层各指标的权重与其相应的子系统层权重相乘,得出指标的合成权重,将合成权重排在前20位指标的权重相加可得,前面20个指标权重之和达到0.902605,因而可以将后面的8个指标去掉,这不会对指标的解释产生很大的影响。同理,再通过运算,得出16个解释能力较强的指标,这些关键指标分别是:当前负债总额A61,家庭年收入A41,自有土地A31,偿债历史状况A63,房产A32,借款历史状况A62,务工收入A43,经营农产品性质A24,农业收入A42,农业机械、工具、牲畜A33,家庭年总支出A51,受教育程度A13,从事农业人口A22,家庭人口数量A21,其他村民对本农户信用评价A71,基本生活消费支出A52。

2.4.4 农户小额贷款违约风险模型

由上面确定的16个关键因素对农户小额贷款违约风险,通过Logit模型构建评估体系:

ln(Pi1-Pi)=α+β1A61+β2A41+β3A31+β4A63+β5A32+β6A62+β7A43+β8A24+β9A42+β10A33+β11A51+β12A13+β13A22+β14A21+β15A71+β16A52

即Pi=1/[1-exp-(α+β1A61+β2A41+β3A31+β4A63+β5A32+β6A62+β7A43+β8A24+β9A42+β10A33+β11A51+β12A13+β13A22+β14A21+β15A71+β16A52)]

Pi为农户小额信贷违约风险概率。

3 模型的局限与修正

3.1 模型的局限性

本文农户小额信贷信用风险评估体系是建立在德尔菲法、层次分析法和逻辑概率模型的基础之上,结论有一定的合理性和科学性,但是也存在着一些局限性:第一,信用评估体系中的关键影响因素是通过专家赋值、层次分析所筛选出来的,由于专家们生活经历相异,判断价值观念存在主观性,会导致评估体系缺乏说服力;第二,本文对专家赋值整理采用的是均值法,尽管通过了专家的一致性认可,但是均值削弱了赋值的差异性,不能很好地体现各因素之间的差异;第三,本文的评估体系建立使用了逻辑分布模型,假设前提是影响因素的边际或增补效应一直保持不变,但是对于农户小额信贷因素影响作用是因地而异;第四,该作品建立的评估体系自变量数目较多,部分存在共线性,而且调查成本较高;第五,模型没有考虑借方与其他村民联合因素的影响,对于一个村落来说,村民之间的相互制约和影响作用是很强的。总的来说,本文评估体系存在很大的修正空间,为了进一步检验模型筛选的16个指标的一致性和可靠性,考察其是否能对农户小额信贷信用进行评估,下文采用Kappa值方法对指标进行验证。

3.2 模型的修正

3.2.1 模型的Kappa值验证

Kappa值是用于检测内部一致性,即两个评估人对同一对象的评估是否具有一致性,其值在0~1,1表示评估完全一致,0表示评估完全不一致,在涉及多个评分人和多个项目时,最常见的做法是有取遍所可能的不同两个人之间的Kappa统计值,然后再取Kappa统计值的均值来进行衡量。

由前文得出的模型中的16个指标中,本次调查问卷的目的是获取研究了解农户小额贷款信用风险专家对获取前馈信号的认可程度。(选项为“非常重要”“一般重要”“不怎么重要”“一点都不重要”,这是为了避免Kappa统计值固有的缺陷而采取的“一般重要”和“非常重要为正面评价,其他未反面评价)。

本次发放的问卷是通过电子邮件的方式发送到国内外15所高校中对农村金融有研究的专家老师,发放问卷200份,其中回收问卷17份,有效问卷17份,在返回问卷的参与者中,大部分为专家教授,指标的认可程度都高于50%,部分高于90%,总体上,大部分的专家学者对选取的16个指标较为满意。

进一步计算正面一致性和反面一致性,选取样本中的28个配对计算,通过计算正面一致性和反面一致性均值分别为0.79和0.25,表明专家对采用的16个指标评价的一致性为本质的,而且从正面评价一致性比反面评价一致性显著要高,说明不一致性主要来自于反面评价。总体上看,由层次分析中筛选出来的指标基本上涵盖了农户小额信贷风险评估。

3.2.2 模型使用时注意事项

在模型的使用过程当中,对模型可以根据具体的情况进行修正。第一,小额信贷借方违约概率对于不同的地方,影响因素权重是不一样的,因此对于自变量的选择可以根据具体的情况进行增加和减少,对于共线性修正,可以采取加权方式进行修改;第二,对于村民之间制约和影响,信贷机构可以在操作的过程当中,引入联保、社区等措施进行减低农户的违约风险;第三,对于有借贷历史的村民建立信用档案并行业内共享信息,减少再次调查成本,对于首次调查,在每个地区固定当地的调查人员,采用本地工作人员,减少信息不对称;第四,至于专家赋值的主观性问题,可以增加样本容量,不断调试赋值,最后选取较为符合實际情况的数据。

4 结论

我国农户小额贷款信用风险的评估具有特殊性。本研究针对我国农户的特点,初步进行了一个信用风险指标体系的构建。但其发展受主、客体和内、外部因素的制约和影响,仍需结合农户特点和小额贷款公司的运作特征探究更为精确的评估方法。今后,构建与不同特点的农户和小额贷款公司运作特征相符的信用风险评估是值得进一步研究的重要课题。

参考文献:

[1]麦英姿.我国小额贷款公司风险控制问题探究[J].中国商界,2010(1):30-31.

[2]刘如松.农村小额贷款风险管理探析[J].财经界(学术版),2010(7):7-9.

[作者简介]樊树钢(1999—),男,汉族,安徽凤台人,本科,方向:投资学。