京津冀地区银行信贷、技术创新与经济增长

袁庆禄 刘翠侠

【摘要】技术引进和自主创新在银行信贷的经济效应中所起的作用存在一定差异。基于京津冀43个地级市2009~2016年间的数据,构建面板门槛模型,对地区信贷的经济效应展开研究。结果表明:在当前经济发展水平下,京津冀地区银行信贷存在非线性效应,技术引进发挥持续显著的助推作用,而自主创新的推动力逐渐丧失。因此,京津冀需要经历技术引进过程,但必须坚持自主创新发展战略。只有完成从技术引进向自主创新的转变,银行信贷才能实现可持续的增长效应。

【关键词】京津冀;银行信贷;技术创新;经济增长

【中图分类号】F832.5

【文献标识码】A

【文章编号】1004-0994(2019)09-0123-8

一、问题的提出

在传统人口红利消退、环境资源约束趋紧的背景下,当前我国经济进入新常态的发展阶段,依赖于要素驱动和投资驱动的增长模式逐渐丧失运行条件,长期依靠传统粗放式的增长积聚了一系列的深层矛盾,我国经济迫切需要新的驱动机制。党的十八大和十九大均提出,要坚定实施创新驱动发展战略,技术创新将长期成为我国最重要的新的生产要素。而要使科技创新成为持续驱动经济增长的引擎,必须予以科技创新长期、稳定的信贷资金支持。

技术创新模式主要有两种:自主创新和技术引进。改革开放30多年以来,我国一直走技术引进为主、自主创新为辅的发展道路。然而,2018年初中美贸易战爆发,美国商务部针对中兴通讯发布了长达七年的出口禁令,导致其业务几乎瞬时中断,再次暴露了我国企业关键技术受制于国外的尴尬现实,因此提高企业自主创新能力迫在眉睫。那么,当前我国是否具备放弃技术引进的现实条件?还是尚需经历一个自主创新为主、技术引进为辅的过渡阶段?

2015年4月,《京津冀协同发展规划纲要》要求“以实现创新驱动发展作为合作重点”。2016年6月,《京津冀产业转移指南》进一步要求“全面推进京津冀产业协同发展,充分发挥三地比较优势,形成空间布局合理、产业链有机衔接、各类生产要素优化配置的发展格局”。然而,京津冀地区信贷结构的异质性较为明显,经济表现失衡。当前急需明确的是,随着技术创新水平的提高,京津冀不同区域的银行信贷对经济增长的影响会有怎样的差异?能否将技术创新和银行信贷有效结合起来,实现地区经济的稳定增长?本文对不同的技术创新模式在京津冀地区银行信贷的经济效应中所起的作用展开了研究。

二、国内外研究现状

(一)银行信贷的经济效应

一些国内外学者从商业银行的角度来分析信贷投放与经济增长的关系,得出的结论基本一致。Goldsmith[1]强调金融机构将社会资金配置到最有效率的部门,进而加速了经济增长。Loayza等[2]发现,从长期来看银行信贷对经济增长的作用非常显著。李世杰和校亚楠[3]、杨长汉[4]都认为银行信贷对经济增长有正向促进效应。王伟等[5]则提出,银行信贷过度扩张会显著地降低经济增长速度。

还有学者从贷款企业的角度分析信贷投放与经济增长的影响机制。Fisher[6]认为在信用经济中,如果可抵押资产价格上升,信贷的高杠杆政策会鼓励企业扩大投资额,继而推动经济上行;遇到债务到期清偿时,资金短缺的企业被迫折价出售资产,企业会减少投资额,引发经济下行。Bernanke等[7]提出了著名的金融加速器理论,认为在假定信贷市场信息不对称的前提下,银行为避免逆向选择和道德风险,要求贷款人提供抵押资产;当外部冲击发生时,全社会资产价格下降,借款人可供抵押资产价值缩水,同样会导致投资下降和经济下行。程棵等[8]实证检验了我国金融加速器效应的存在性。张良贵等[9]研究发现,国内信贷供给量与金融加速器之间存在倒U型关系。

(二)技术创新的经济效应

较多学者研究了技术创新对经济增长的影响,其对经济的推动作用已成基本共识。新古典增长模型将技术创新视为影响经济增长的决定因素,内生经济增长理论进一步将技术创新内生化,提出即使资本和劳动等生产要素有限,经济仍可以通过产品创新和知识存量的增加实现持续增长。Atkinson、Stigliz[10]提出通过“干中学”,各国将积累的技术创新经验进行传播,促进了地区之间的经济增长。Bra⁃vo、Marin[11]认为,创新还会以溢出效应以及提升全要素生产率等方式间接地促进经济增长。

国内学者沈坤荣、耿强[12]考察了外资引进形成的技术溢出对经济增长的影响。白俊红、王林东[13]发现创新驱动对我国地区经济增长具有的异质性影响。孔晓妮、邓峰[14]证实了地区研发投入不仅可以显著提高本地区的经济增长水平,还会通过技术溢出显著影响其邻近地区的经济增长。

(三)技术创新模式的选择

对于技术创新模式的选择,无论是理论上还是实践上,均未取得统一意见。由于发达国家处于世界技术前沿,一般依靠自主研发来推动生产效率的持续提升。发展中国家的技术创新情况更复杂,需要依据本国经济增长所处的阶段以及现存的技术基础,在技术引进与自主研发之间权衡。

众多学者认为,发展中国家单纯依靠内在积累进行自主创新,以此促进经济增长的方式在实践中存在很多问题,而通过技术引进可以实现经济的快速增长。Nelson[15]的研究证明,若一个发展中国家技术水平的提高同其与发达国家的技术差距成正比,则该国技术创新速度往往高于发达国家。Elkan[16]假定所有国家资本存量都可以从技术的转移、模仿或创新中得到提升,发展中国家可以通过技术引进,最终实现技术和经济水平的赶超,不同经济起点的国家经济增长速度最终趋于收敛。林毅夫[17]认为,我国要素结构升級并不具备施行自主创新为主的技术创新模式的客观条件,从外部引进先进技术是实现技术赶超的捷径。

虽然技术引进可以以较低成本在短期内为发展中国家带来大量先进技术,但是也有学者对其在实现技术赶超和经济增长收敛中的作用产生了怀疑。由于技术引进的路线受制于国外的技术壁垒,会形成技术依赖,长远来看,自主创新才是实现技术赶超的最终途径。陈璋、黄彪[18]认识到,技术引进会产生技术依赖,将技术进步路径固化在技术引进上,国内企业要想实现技术赶超,必须选择自主创新。

部分观点认为,发展中国家应该将技术引进与自主创新相结合,两者存在一定的互补性和协同性。Lee、Lim[19]指出,落后国家在经过前期的复制性模仿和创造性模仿阶段之后,可以过渡到自主创新阶段来推动经济的发展,自主创新应是技术引进的高级阶段。方福前等[20]研究发现,2010年前后是我国技术创新模式由技术引进为主变为自主创新为主的转折点,借助当前经济增速持续下行可促进由以技术引进为主向以自主创新为主的模式转换。

(四)银行信贷、技术创新与经济增长的关系

Schumpeter[21]指出,运行良好的银行系统可以识别那些最有可能创新成功的企业家并向其提供资金,促进技术创新,进而推动经济增长。Amore等[22]发现对企业信贷支持可以有效促进其改进技术,提高企业生产率,从而带动经济增长。邵宜航等[23]研究发现,经济发展水平越低,技术进步越多地选择模仿时,银行机构数量对经济增长的促进作用越显著;随着经济的不断发展,自主创新比重增加时,银行贷款额对经济增长的促进作用开始显现。温涛、张梓榆[24]认为,信贷扩张和研发投入对我国经济增长均起到了促进作用,且研发投入的作用更强。

可见,现有研究仍存在需要拓展和深化的部分:第一,较多地讨论银行信贷规模,而忽略了地区信贷结构的作用。第二,大多是研究技术创新或银行信贷与经济增长之间的单一关系,缺乏关于三者之间影响机制的研究,包括技术创新和银行信贷之间的交叉效应。第三,较少学者关注技术引进或自主创新以及共同在银行信贷的经济效应中所起的非线性作用。本文將对上述三个问题展开探索性研究。

三、数据选取与变量设计

本文收集并整理了2009~2016年间京津冀43个地级市的经济数据,其中北京市有16个市辖区,天津市有16个市辖区,河北省有11个地级市。

通过构建面板门槛模型,分析在技术创新背景下,银行信贷对京津冀区域宏观经济的影响。因变量为经济增长率,关键自变量为地区信贷度,门槛变量为技术创新,包括技术引进和自主创新两种模式,并考虑两者的交互项。其他控制变量包括固定资产投资占比、就业人员占比、政府干预度等。为了避免价格指数的影响,自变量多数采用了占比指标。

1.经济增长率(RGDP)。《中国统计年鉴》没有直接给出GDP平减指数,每年披露的数字都是名义GDP,附带按不变价格下的GDP年增长率,GDP平减指数=GDPt,p=GDPt,现价/GDPt,不变价。本文没有计算不同省市历年的GDP平减指数,而是构造出GDPt,p/GDPt-1,p,将其称为第t年的GDP平减指数比。则有:

GDPt,p=GDPt,不变价/GDPt-1,不变价

=GDPt,不变价/GDPt-1,不变价

=(GDPt,现价/GDPt,p)(/GDPt-1,现价/GDPt-1,p)

=(GDPt,现价/GDPt-1,现价)(/GDPt,p/GDPt-1,p)

得出(:GDPt,p/GDPt-1,p)=(GDPt,现价/GDPt-1,现价)/GDPt,p。计算出各市不同年份的GDP平减指数比后,将其作为各市统一GDP平减指数比,然后通过不同地区的现价GDP,计算出不同地区的GDP指数,继而得出其经济增长率,表示为RGDP。

2.地区信贷度(LLD)。LLDi,t=第i个地区第t年银行信贷余额/第i个地区第t年GDP。其中,银行信贷余额口径为中资银行人民币贷款余额。

3.自主创新度(PGR)。自主创新度用专利授权量的占比来表示,PGRi,t=第i个地区第t年专利授权量/第t年京津冀地区专利授权总量×100。

4.技术引进度(TYD)。TYDi,t=第i个地区第t年实际利用外资额/第i个地区第t年GDP。其中,本文将采用万美元计量的实际利用外资额,根据当年的人民币汇率折算为人民币亿元。

5.固定资产投资占比(FAIR)。FAIRi,t=第i个地区第t年全社会固定资产投资/第t年京津冀地区全社会固定资产投资总额×100。

6.就业人员占比(CER)。CERi,t=第i个地区第t年法人单位从业人员数量/第t年京津冀地区法人单位从业人员总数×100。

7.政府干预度(GID)。政府干预度也称政府支出率,反映政府干预经济的程度。GIDi,t=第i个地区第t年一般公共预算支出/第i个地区第t年GDP。

各市数据主要取自历年的北京区域统计年鉴、天津统计年鉴和河北经济年鉴,部分数据来自不同地级市的统计年鉴和统计公报,贷款数据部分来自地区金融年鉴。天津市地级市部分年份的专利授权量取自《天津科技统计年鉴》,天津市地级市2009~2012年的贷款数据补充自《中国县(市)社会经济统计年鉴》。从上述资料中手工摘取数据,并利用商业数据库补充和印证,出现差异的数据以统计部门公布为准。由于行政区划合并,北京市东城区和西城区以及天津市滨海新区存在合并前后数据口径不一致的情况,因此采取对应加总的方式处理。

四、关键变量的描述性统计与面板单位根检验

(一)关键变量的描述性统计

1.GDP增长率。2009~2016年京津冀GDP增长率走势如图1所示。

2009~2016年间,天津市GDP年均增长率为13.24%,北京市(8.16%)和河北省(8.93%)大体持平。天津市的GDP平均增速高出北京市和河北省4个百分点以上,近几年差距有所减小。三个省市的GDP增速均呈逐步下降态势,2015年和2016年有企稳迹象但不明显,经济企稳向好的基础尚不牢固,经济下行压力仍然存在。

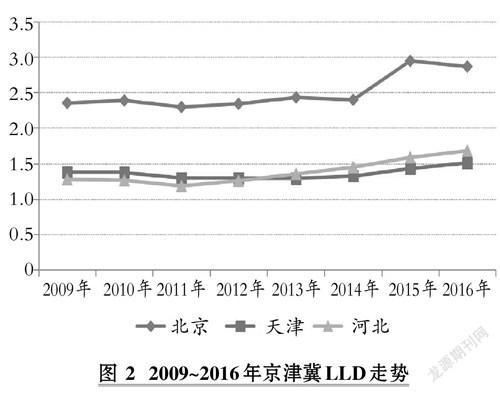

2.地区信贷度。2009~2016年京津冀地区信贷度走势如图2所示。

2009~2016年间,三个省市的地区信贷度呈逐年缓慢爬升态势。2016年,北京市地区信贷度达到2.86,表明1元GDP能够获得2.86元的银行信贷支持;天津市达到1.51,表明1元GDP仅能获得1.51元的银行信贷支持;河北省为1.68,表明1元GDP仅能获得1.68元的银行信贷支持。可见,北京市的信贷支持力度远远高于天津市和河北省。

3.自主创新度。2009~2016年京津冀自主创新度走势如图3所示。

2009~2016年,三个省市的专利授权占比基本保持不变。2016年,北京市自主创新度为58.43%,尽管较前几年略有下降,但仍占京津冀总量的一半以上;天津市为23.08%,不到京津冀总量的四分之一;河北省为18.49%,不到京津冀总量的五分之一。表明北京市的自主创新能力要高于其他两省市。

4.技术引进度。2009~2016年京津冀技术引进度走势如图4所示。

2009~2016年间,天津市技术引进度年均为0.07,表明1元GDP可获得0.07元的直接外资支持,2015年之前天津市技术引进度一直远高于北京市和河北省,但是2015年突然下降。北京市技术引进度年均为0.03,河北省为0.01,均明显低于天津市。

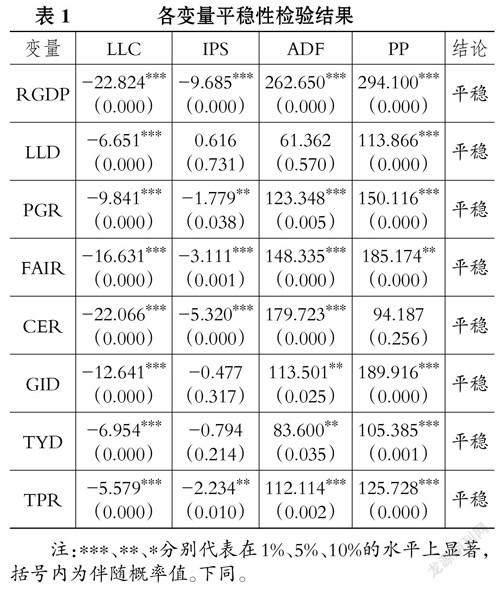

(二)面板单位根检验

传统面板计量分析方法隐含假设是时间序列均为平稳,实际数据并不如此,因此有必要对各个变量进行面板的单位根检验。从表1中的检验结果来看,绝大部分的检验方法拒绝了原假设,变量均为零阶单整变量(TPR为PGR和TYD的交互项)。选择上述变量构建模型进行估计,能够避免虛假回归现象。

五、实证分析

(一)模型估计与结果分析

以LLD为核心解释变量,分别以PGR和TYD为门槛变量,建立经济增长率的面板门槛效应模型。

RGDPit=α1LLDit×(ITIit≤γ)+α2LLDit×(ITIit>γ)+Θ'Xit+εit(1)

其中,TI为门槛变量,分别为PGR和TYD。Xit为控制变量,包括FAIR、CER、GID和TPR,并加入时间控制变量,i表示市辖区和地级市,t表示年份。αi为待估参数,γ为门槛值,(I·)是指示函数,随机项εit~i.i.dN(0,σ2)。

基于模型(1)估计门槛值及其95%渐近置信区间,所得结果如表2所示。

本文采用Bootstrap方法依次在0个门槛、1个门槛和2个门槛设定估计模型(1),并利用测算的F值和相应P值判断模型的最佳形式。由表3和表4可知,单一门槛模型的F值显著,双重门槛模型的F值不显著,可以运用如下单一门槛回归模型进行分析。

RGDPit=α1LLDit×I(PGRit≤γ1)+α2LLDit×I(PGRit>γ1)+α3FAIRit+α4CERit+α5GIDit+α6TPRit+εit(2)

RGDPit=α1LLDit×I(TYDit≤γ2)+α2LLDit×I(TYDit>γ2)+α3FAIRit+α4CERit+α5GIDit+α6TPRit+εit(3)

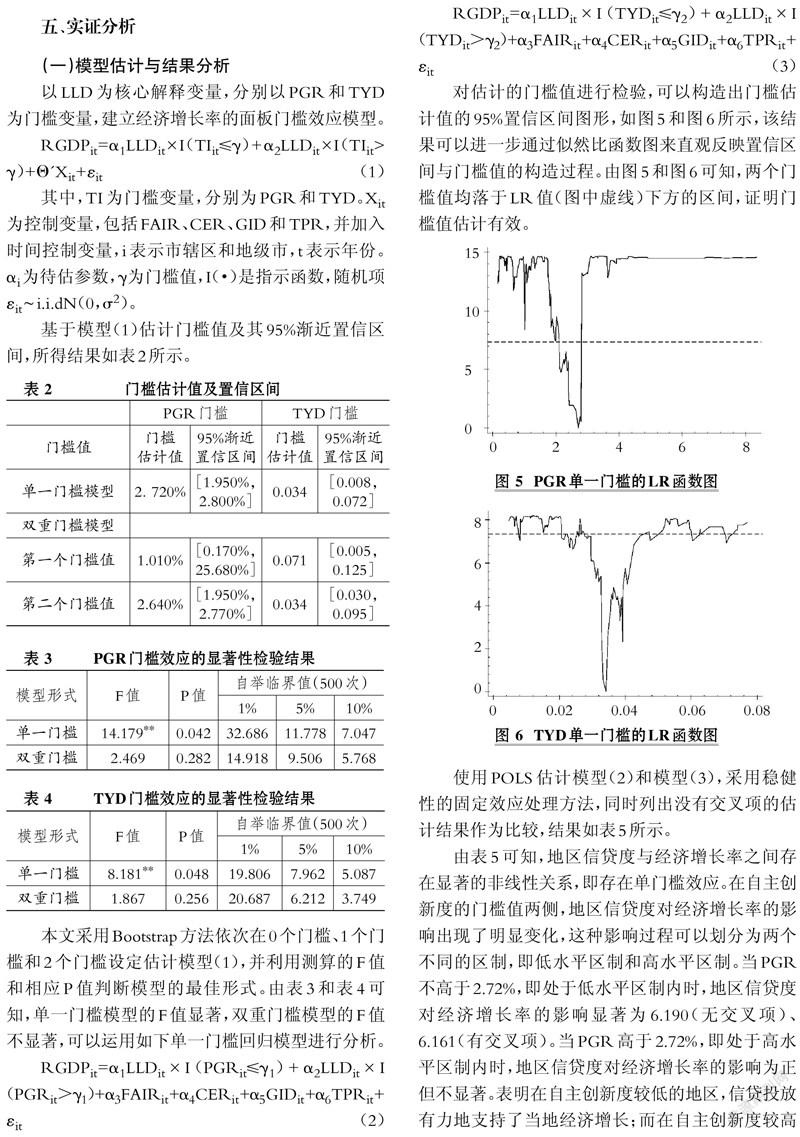

对估计的门槛值进行检验,可以构造出门槛估计值的95%置信区间图形,如图5和图6所示,该结果可以进一步通过似然比函数图来直观反映置信区间与门槛值的构造过程。由图5和图6可知,两个门槛值均落于LR值(图中虚线)下方的区间,证明门槛值估计有效。

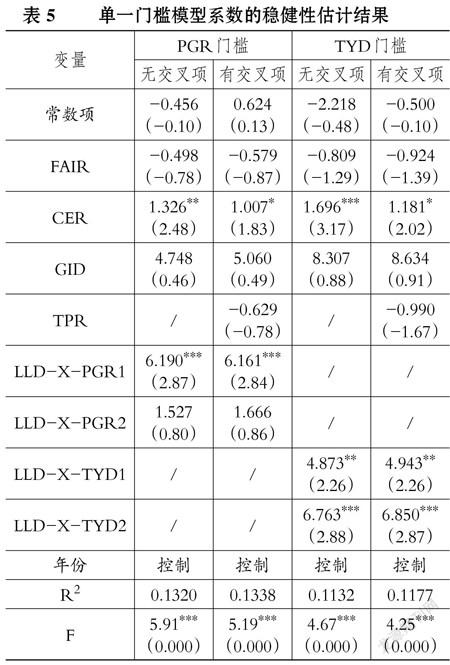

使用POLS估计模型(2)和模型(3),采用稳健性的固定效应处理方法,同时列出没有交叉项的估计结果作为比较,结果如表5所示。

由表5可知,地区信贷度与经济增长率之间存在显著的非线性关系,即存在单门槛效应。在自主创新度的门槛值两侧,地区信贷度对经济增长率的影响出现了明显变化,这种影响过程可以划分为两个不同的区制,即低水平区制和高水平区制。当PGR不高于2.72%,即处于低水平区制内时,地区信贷度对经济增长率的影响显著为6.190(无交叉项)、6.161(有交叉项)。当PGR高于2.72%,即处于高水平区制内时,地区信贷度对经济增长率的影响为正但不显著。表明在自主创新度较低的地区,信贷投放有力地支持了当地经济增长;而在自主创新度较高的地区,信贷投放的经济效应反而不显著。这意味着,在当前我国经济发展水平下,自主创新度在信贷的经济效应中所起的作用由强变弱,不具备持续性。

在技术引进度的门槛值两侧,地区信贷度对经济增长率的影响也出现了变化。当TYD不高于0.034,即处于低水平区制内时,地区信贷度对经济增长率的影响显著为4.873(无交叉项)、4.943(有交叉项)。当地区的TYD高于0.034,处于高水平区制内时,地区信贷度对经济增长率的显著影响增加至6.763(无交叉项)、6.850(有交叉项)。表明即使技术引进度较低,地区信贷投放也能够有力地支持当地经济增长,随着技术引进度的提高,地区信贷投放对当地经济的支持力度逐渐变强。这意味着,在当前我国经济发展水平下,技术引进度在信贷的经济效应中所起的作用具有较强的持续性。

自主创新度与技术引进度的交叉项在模型(2)和模型(3)中均为负且不显著,表明两者对经济增长的影响可能存在相互替代的效果,虽然这种效果目前并不显著。

(二)稳健性检验

由于信贷投放与经济增长之间是相互影响的关系,因此上述回归可能存在内生性问题,需要利用地区信贷度的工具变量进行稳健性检验。本文将地区信贷度的滞后一期值作为工具变量,对模型(2)和模型(3)再次进行门槛效应回归,结果如表6所示。

与表5相比,表6中关键变量的回归系数符号及显著性未发生变化,证明表5的回归结果是稳健的。

(三)进一步分析

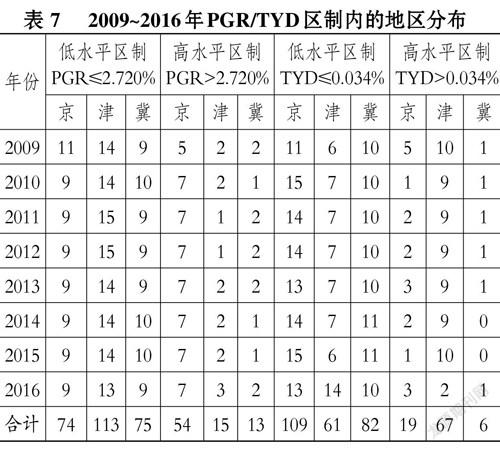

根据自主创新度和技术引进度的门槛值,可以将样本分为四个不同区制:低低区制、高低区制、低高区制和高高区制。表7中列示了2009~2016年处于不同PGR区制和TYD区制的地区个数。2009~2016年间,43个地区共有344个分布点。

对PGR区制而言,在整个京津冀区域,大部分地区处于低水平区制内,而且常年所列名次没有太大变化,年度间实现区制跨越的地区很少。北京市表现稍好一些,从2010年起每年有43.75%的地区越过2.72%的门槛,步入高水平区制,其中海淀区和朝阳区表现得较为突出,专利授权量占比均达到10%以上,这两个区高新技术企业数量较多,自主创新能力相对较强。西城区、东城区、丰台区、昌平区、大兴区在3%~10%之间,通州区、顺义区、石景山区、房山区、怀柔区、密云区、平谷区门头沟区和延庆区均低于3%。天津市和河北省的情况显得较差,其中只有滨海新區(平均6.90%)、石家庄市(平均3.94%)、保定市(平均2.82%)表现得相对好一些,其他所辖地区均值不超过2.72%的门槛。

对TYD区制而言,大部分地区处于低水平区制内。天津市表现较好,每年有56.25%的地区越过0.034的门槛,步入高水平区制,其中滨海新区(平均0.086)、北辰区(平均0.073)、西青区(平均0.069)超过门槛2倍以上。北京市和河北省的情况显得较差,其中只有朝阳区(平均0.070)、怀柔区(平均0.039)、秦皇岛市(平均0.036)稍高于门槛值,其他多数地区水平很低。TYD的计算与实际利用外资额、汇率变动和地区GDP等因素有关,大部分地区年度间的TYD有较大波动。

在自主创新度和技术引进度的双重作用下,每个地区信贷投放的经济效应都是有效的,但有效程度有所不同。有效程度最高的是处在PGR不高于2.72%、TYD高于0.034的低高区制,有71个点,其中天津市57个,北京市8个,河北省6个。有效程度次之的是处在PGR不高于2.72%、TYD不高于0.034的低低区制,大部分地区处在这一区制,有191个点,其中河北省69个,北京市66个,天津市56个,分布较为均匀。有效程度第三的是处在PGR高于2.72%、TYD高于0.034的高高区制,有21个点,其中北京市11个,天津市10个,河北省0个。有效程度最小的是处在PGR高于2.72%、TYD不高于0.034的高低区制,有61个点,其中北京市43个,河北省13个,天津市5个。整体来看,天津市和北京市的经济效应有效程度要高于河北省。

单一来看,在自主创新能力较低的地区,银行信贷的经济效应是有效的,而在自主创新能力较高的地区,银行信贷对经济的支持效应并没有发挥出来。随着技术引进度的不断提高,银行信贷的经济效应有效性越来越强。综合来看,不管是考虑自主创新还是技术引进,银行信贷的经济效应都或多或少地存在,其中技术引进一直发挥着正向推动作用。地区自主创新能力既表现在数量上,还表现在质量上。京津冀大部分地区自主创新能力低、技术引进度也低,占比为55.52%,这些地区的银行在考察企业的技术创新能力时只关注专利数量,没有能力识别专利质量。其实,此时企业引进技术的质量一般要高于其自身的专利质量,而且自主研发的技术和引进技术之间的重叠度一般也不高,两者共同推动地区经济增长。专利变多、技术引进不多的地区(占比17.73%)的银行开始注意到企业自主研发专利的质量低于引进技术的质量,转而对引进成熟先进技术的企业更感兴趣,其信贷投放规模和结构相应发生变化,银行信贷的经济效应有所减弱。专利变多、技术引进也多的地区更是如此,但其占比仅为6.10%。对技术引进的重视会使当地经济对国外技术产生严重依赖,蕴藏了较大的知识产权风险和持续发展风险。

六、结论和建议

本文的研究结果表明,京津冀地区银行信贷的非线性效应是存在的。在当前经济发展水平下,在衡量京津冀信贷投放的经济效应的过程中,技术引进起着持续显著的助推作用。自主创新与引进技术之间的质量差距不断暴露,其推动力逐渐减弱甚至丧失。基于此,提出如下建议:

1.京津冀需要技术引进过程。受技术条件和要素禀赋的限制,京津冀大部分地区的企业属于劳动密集型产业,技术创新知识积累不足,核心技术难以有效突破。为了发挥后发优势,技术引进仍然是当前京津冀地区比较好的选择。通过接触先进技术,可以避免支付高昂的试错成本和成果转化成本,快速缩小与发达地区同类技术之间的差距,也有助于缩小京津冀各地区间经济发展水平的差距。因此,银行的信贷投放要注意向引进高质量技术的企业倾斜。

2.必须坚持自主创新发展战略。当前的技术引进并不意味着摒弃自主创新,技术引进只是过程,自主创新才是目的。技术引进向自主研发转变是一个复杂的组织学习过程,通常要经过模仿创新、改进创新以及二次创新等阶段,才可能实现自主创新。长期依靠引进技术驱动发展会挤压我国自主研发技术的市场空间,而且很容易形成路径依赖。当技术输入国引进的技术接近或者达到技术输出国水平时,他们会立刻采用早已研制好的新技术,以确保竞争优势,从而导致输入国的技术创新空心化,陷入“引进—落后—再引进—再落后”的恶性循环。因此,在这一阶段,银行的信贷投放对企业考核的重心要落到自主创新层面,加大扶持企业自主创新的力度。只有实现从技术引进向自主创新的转变,坚持自主创新发展战略,才能实现京津冀地区经济的可持续增长。

主要参考文献:

[1] Goldsmith R. W.. Financial Structure and Development[M].New Haven:Yale University Press,1969:1~561.

[2] Loayza N.,Ranciere R.. Financial Development,Financial Fragility,and Growth[J].Journal of Money,Credit,and Banking,2006(4):1051~1076.

[3]李世杰,校亚楠.财政支持、银行信贷与城市经济增长——基于中国247个城市的经验研究[J].经济管理,2016(7):14~23.

[4]杨长汉.信贷投放、固定资产投资与经济增长[J].宏观经济研究,2017(5):21~28.

[5]王伟,杨娇辉,汪玲.金融竞争力、信贷过度扩张与经济增长[J].管理科学学报,2018(1):58~71.

[6] Fisher I.. The Debt- Deflation Theory of Great Depressions[J].Econometrica,1933(1):337~357.

[7] Bernanke B.,Gertler M.,et al.. The Financial Accelerator in a Quantitative Business Cycle Framework[A].Duth:NBER Working Paper,1998.

[8]程棵,刁思聰,杨晓光.中国信贷投放对经济增长影响的实证研究[J].经济理论与经济管理,2012(1):44~58.

[9]张良贵,孙久文,王立勇.银行对金融加速器效应的影响——来自1992~2010年中国数据的实证检验[J].经济评论,2014(3):100~114.

[10] Atkinson A. B.,Stiglitz J. E.. A New View of Technological Change[J].Economic Journal,1969 (79):573~578.

[11]Bravo O. C.,Marin A. G.. R&D and Productivity: A Two-way Avenue?[J].World Development,2011(7):1090~1107.

[12]沈坤荣,耿强.外国直接投资、技术外溢与内生经济增长——中国数据的计量检验与实证分析[J].中国社会科学,2001(5):82~93.

[13]白俊红,王林东.创新驱动是否促进了经济增长质量的提升?[J].科学学研究,2016(11):1725~1735.

[14]孔晓妮,邓峰.自主创新、技术溢出及吸收能力与经济增长的实证分析——基于东、中、西部地区与全国的比较[J].研究与发展管理,2016(1):31~39.

[15] Nelson E. P.. Investment in Human,Technological Diffusion and Economy Growth[J].American Economic Review,1966(56):69~75.

[16] Elkan V. R.. Catching Up and Slowing Down: Learning and Growth Patterns in An Open Economy[J].Journal of International Economics,1996 (41):95~111.

[17]林毅夫.发展战略、自生能力和经济收敛[J].经济学,2002(1):269~300.

[18]陈璋,黄彪.“引进式技术进步方式”下的中国经济增长与不平衡结构特征[J].经济理论与经济管理,2013(3):5~15.

[19] Lee K.,Lim C.. Technological Regimes,Catching-up and Leapfrogging:Findings From Korean Industries[J].ResearchPolicy,2001(3):459~483.

[20]方福前,邢炜.经济波动、金融发展与工业企业技术进步模式的转变[J].经济研究,2017(12):76~90.

[21] Schumpeter J.. The Theory of Economics Development[M].Cambridge:Harvard University Press,1912:1~50.

[22] Amore M. D.,Schneider C.,Zaldokas A.. Credit Supply and Corporate Innovation[J].Journal of Financial Economics,2013(3):835~855.

[23]邵宜航,刘仕保,张朝阳.创新差异下的金融发展模式与经济增长:理论与实证[J].管理世界,2015(11):29~39.

[24]温涛,张梓榆.信贷扩张、研发投入与中国经济增长的“量”与“质”[J].科研管理,2018(1):1~8.