投资者关注与盈余业绩预告择时披露

李思静,刘 园,李捷嵩

(对外经济贸易大学 国际经济贸易学院,北京 100029)

一、引言

机构投资者相比于个人投资者具有显著的信息获取优势,往往能够先于个人投资者知晓上市公司财务情况,并利用领先于上市公司披露财务报表的“时间差”提前布局,待财务信息公开后通过收割个人投资者获利出局。因此,为保障个人投资者合法权益,促进证券市场健康发展,证监会提出了规范披露业绩预告的要求。在政策执行初期预告的披露造成了股市的剧烈波动,投资者对于预告的披露反应强烈(1)洪剑峭, 皮建屏:《预警制度的实证研究——一项来自中国股市的证据》,《证券市场导报》, 2002年第9期。。说明上市公司与投资者之间存在巨大的信息不对称性,投资者尤其是个人投资者基于公有信息对公司财务情况预判能力十分有限,导致了上市公司业绩的大幅变脸远超投资者预期,因此业绩预告含有市场未预期信息,对股价产生重大影响。众多学者也纷纷通过计量模型实证支持了业绩预告及预告修正均具有信息含量,并引起强烈的市场反应(杨德明和林斌(2)杨德明, 林斌:《业绩预告的市场反应研究》,《经济管理》, 2006年第16期。、王振山和杨柔佳等(3)王振山, 杨柔佳, 李玉兰:《上市公司年度业绩预告的信息效应研究》,《财经问题研究》, 2010年第10期。、刘婷和昝玉宇(4)刘婷, 昝玉宇:《我国上市公司业绩预告修正的市场反应》,《现代财经-天津财经大学学报》, 2012年第10期。、罗玫和宋云玲(5)罗玫, 宋云玲:《中国股市的业绩预告可信吗?》,《金融研究》, 2012年第9期。、冯旭南(6)冯旭南:《中国投资者具有信息获取能力吗?——来自“业绩预告”效应的证据》,《经济学(季刊)》, 2014年第3期。、罗玫和魏哲(7)罗玫, 魏哲:《股市对业绩预告修正一视同仁吗?》,《金融研究》, 2016年第7期。等)。

近几年来,该领域研究重点由业绩预告是否具备信息含量转移到上司公司管理层业绩预告披露策略。 黄晓蓓、郑建明和黄宇、黄晓蓓、宋云玲研究发现,为规避被强制性发布大幅亏损的业绩预告,管理层会策略性进行盈余管理上调利润(8)黄晓蓓, 郑建明:《业绩预告、盈余管理与经济后果》,《经济问题探索》, 2015年第2期;黄宇, 黄晓蓓, 宋云玲:《明线监管的取消可以改善信息环境吗?——来自中期业绩预告的证据》,《华东经济管理》, 2018年第7期。。张程睿和林锦梅研究发现,即将发布业绩预告或财务报告坏消息的企业会事先披露虚假好消息或逐步释放坏消息,具备私有信息的投资者能够提前布局获得显著超额收益(9)张程睿, 林锦梅:《公司年度报告信息的披露管理——基于对业绩预告、年报、财务承述的比较分析》,《证券市场导报》, 2016年第4期。。蔡宁、鲁桂华等指出,上市公司在大股东减持前会策略性地主动发布正向利好的业绩预告,而在减持后发布利空的业绩预告,以实现短期内于减持前提高股价,配合大股东减持以增加大股东减持获利(10)蔡宁:《信息优势、择时行为与大股东内幕交易》,《金融研究》, 2012年第5期;鲁桂华, 张静, 刘保良:《中国上市公司自愿性积极业绩预告:利公还是利私——基于大股东减持的经验证据》,《南开管理评论》, 2017年第2期。。王俊秋等研究发现,投资者情绪会显著影响管理层业绩预告披露行为,当投资者情绪较为低落时,管理层会策略性地主动发布更为乐观的业绩预告并提高业绩预告的精确度,以提振投资者情绪(11)王俊秋, 花贵如, 姚美云:《投资者情绪与管理层业绩预告策略》,《财经研究》, 2013年第10期。。徐高彦的研究也支持了管理层会依据投资者情绪择机披露业绩预告,当投资者情绪高涨时管理层更可能披露利空消息,而投资者情绪低落时管理层更可能披露利好消息,并且管理层通过业绩预告披露的择机行为能够在短期内有效地获得更好的市场收益(12)徐高彦, 曹俊颖, 徐汇丰,等:《上市公司盈余预告择时披露策略及市场反应研究——基于股票市场波动的视角》,《会计研究》, 2017年第2期。。方先明、高爽研究发现,利好消息的业绩修正更有可能尽早发布且精确度较高,而利空消息的业绩修正更有可能延后发布且精确度较低(13)方先明, 高爽:《上市公司管理层修正公告披露策略的市场反应》,《中国工业经济》, 2018年第2期。。

随着近年来监管的加强,分析师数量的增加和能力的增强,盈余预测的准确度不断提高,投资者与上市公司之间的信息不对称性不断下降,投资者对于上市公司财务状况预判的能力得以增强,相比以前,更可能准确预判到业绩出现的大幅变脸,业绩预告是否仍含信息值得探讨。本文主要探讨了四个问题:(1)投资者是否会对业绩预告作出反应,进而短期内影响股票收益?(2)上市公司管理层是否会根据业绩预告的好坏性质策略性地选择业绩预告公布时间?如果会,背后的原因是否与投资者关注有关?(3)已有文献表明管理层会基于投资者情绪进行择机披露,与本文强调的基于投资者关注择机披露有何差异?(4)业绩预告公布的短期市场收益是否会如同管理层预期一样,受投资者关注的影响,即管理层择机披露业绩预告的策略是否有效?本文通过实证检验试图对以上问题加以回答。

本文的主要贡献体现在以下两个方面:(1)当前对于盈余公告的研究较为丰富且成熟,然而对于业绩预告的研究仍相对匮乏。本文补充了业绩预告领域管理层择机行为研究,丰富了对于管理层信息披露的认识。(2)该研究丰富了投资者关注领域研究。投资者关注被证实是影响短期收益的重要因素,并被广泛应用于解释各类市场异象及管理层信息披露行为,但将投资者关注与业绩预告相结合的文献尚不多见,本研究针对平时与周末、集中披露与分散披露、较早披露与较晚披露三组具有显著不同关注度水平的时机,比较各组内业绩预告性质的差异,研究管理层是否基于投资者关注不同这一特征择机披露业绩预告,补充了上市公司管理层基于投资者关注进行择时披露的应用场景。此外,还证实了管理层择机披露业绩预告策略的有效性,投资者由于受限于有限关注,对于业绩预告的即时反应会因发布时机的不同而存在显著差异。

二、理论分析与研究假设

Kahneman提出,投资者受制于时间和精力的有限性,不可能完全地吸收和处理市场所有可得信息并考虑所有的投资可能,因此面对海量信息只能进行选择性处理,从而导致对某一信息关注的同时必然牺牲了对另一事物的关注(14)Kahneman D, Tversky A.:“The Concept of Probability in Psychological Experiments”,Studies in Logic & the Foundations of Mathematics, 1973, 74(3),pp.451-465.。有限关注的提出对有效市场理论提出了质疑并被广泛应用于解释市场异象和管理层信息披露择机行为。盈余公告作为最被投资者关注的公开披露信息,已有大量文献证实了管理层在发布盈余公告时存在基于投资者关注的择时行为;管理层希望好消息被重点关注而坏消息被忽视,以期利好消息能够获得更强烈的正向市场反应而利空消息引起的负向市场反应更微弱,因此管理层倾向于在关注度高时披露好消息,关注度低时披露坏消息。

具体而言,管理层对于公告披露的时机选择主要有三种:平时或者周末;尽早发布或者较晚发布;在所有上市公司公告密集期发布或者分散期发布。具体分析如下:(1)平时或周末。Damodaran对比五个工作日盈余公告披露性质差异,发现周五相比于其他四个工作日发布具有利空消息的盈余公告可能性更高(15)Damodaran A.:“The Weekend Effect in Information Releases: A Study of Earnings and Dividend Announcements”,Review of Financial Studies, 1989, 2(4),pp.607-623.。Bagnoli、Clement和Watts也支持了周五坏消息的盈余公告更为普见的现象,并归因为周五相比于其他工作日投资者关注更为分散(16)Bagnoli M, Clement M B, Watts S G.:“Around-the-Clock Media Coverage and the Timing of Earnings Announcements”,Social Science Electronic Publishing, 2006.。Dellavigna和Pollet以发布盈余公告前后交易量的变化衡量投资者关注程度,证实了投资者对于周五发布的盈余公告关注度相比于其他四个工作日更为分散,且投资者对于盈余信息的即时反应也明显弱于其他四个工作日,并伴随着更高的盈余公告漂移(17)Dellavigna S, Pollet J M.:“Investor Inattention and Friday Earnings Announcements”,Journal of Finance, 2010, 64(2),pp.709-749.。国内学者证实了A股上市公司业绩披露同样存在着“星期偏好”。谭伟强证实管理层倾向于在星期六披露坏消息(18)谭伟强:《我国股市盈余公告的“周历效应”与“集中公告效应”研究》,《金融研究》, 2008年第2期。。周嘉南、黄登仕研究发现,周二投资者对于利好消息即时反应更强,而周六投资者对于利空消息即时反应更弱(19)周嘉南, 黄登仕:《投资者有限注意力与上市公司年报公布时间选择》,《证券市场导报》, 2011年第5期。。(2)尽早发布或者较晚发布。陈汉文和邓顺永等研究发现,我国A股盈余报告同样存在着“好消息早,坏消息晚”的特征(20)陈汉文, 邓顺永:《盈余报告及时性:来自中国股票市场的经验证据》,《当代财经》, 2004年第4期。。石水平、徐舜研究发现,不仅业绩差的企业,报表被出具非标意见的企业也越能延迟披露年报时间(21)石水平, 徐舜:《预约披露日变更特征与时机选择:一项实证研究》,《管理学季刊》, 2007年第2期。。韩乾基于年度报表披露前后换手率的变化衡量投资者关注,证实了提前年报披露确实能够吸引更多投资者关注,且延后年报披露投资者关注程度较低,并同样支持了前文经营业绩与年报披露早晚之间的关系(22)韩乾, 徐恒:《上市公司经营业绩、年报披露择机与投资者关注》,《中国经济问题》, 2016年第4期。。(3)公告密集期或者公告分散期。Hirshleifer 等发现,当日发布大量竞争性盈余公告会导致投资者无法在同一时间消化和处理所有信息,因此投资者无法做出及时完全的反应(23)Hirshleifer D, Lim S S, Teoh S H.:“Driven to Distraction: Extraneous Events and Underreaction to Earnings News”,Journal of Finance, 2009, 64(5),pp.2289-2325.。唐跃军和薛红志、谭伟强、周嘉南和黄登仕的研究都支持管理层会基于盈余报告的好坏性质选择在密集披露期或分散披露期发布盈余公告,好消息更可能在分散披露期发布,而坏消息更可能在密集披露期发布(24)唐跃军,薛红志:《企业业绩组合 业绩差异与季报披露的时间选择——管理层信息披露的组合动机与信息操作》,《会计研究》, 2005年第10期;谭伟强:《我国股市盈余公告的“周历效应”与“集中公告效应”研究》,《金融研究》, 2008年第2期;周嘉南,黄登仕:《投资者有限注意力与上市公司年报公布时间选择》,《证券市场导报》, 2011年第5期。。

总体而言,管理层在确定盈余公告披露时点时,具有明显的基于投资者关注的择机特征,由于相比于周末、较晚、公告密集期发布,工作日、较早、公告空闲期发布的盈余公告更容易引起投资者关注,因此管理层更倾向于在工作日、较早、公告空闲期公布好消息,周末、较晚、公告密集期公布坏消息,以期利好消息被投资者重点关注以获得更强烈的正向市场反应,而利空消息被投资者忽视以获得更弱的负向市场反应。

相比于盈余公告,管理层对于业绩预告的披露时机选择更具有自主选择性。管理层对于盈余公告的发布受约于监管机构严格的预约披露管理制度,而业绩预告在管理层将预告披露文件提交经监管机构登记确认后的次交易日开盘前披露即可。因此,预期管理层不仅在盈余公告披露时间选择存在基于投资者关注的择机行为,而且也会策略性择机披露业绩预告。实际上,已有国内学者证实业绩预告的择机行为,即在投资者关注度较低时披露具有利空性质的业绩预告而在投资者关注度较高时披露具有利好性质的业绩预告。张馨艺等、李玉松、徐高彦研究发现,周末发布的业绩预告相比于平时引起的成交量变化更小,支持了投资者对于周末披露信息反应相对较弱的观点,进一步研究周末与工作日业绩预告性质的差异,发现好消息往往在工作日发布而坏消息更可能在周末发布(25)张馨艺, 张海燕, 夏冬林:《高管持股、择时披露与市场反应》,《会计研究》, 2012年第6期;李玉松:《投资者关注、周历效应与市场反应——基于2007—2014年业绩预告的数据分析》,《财会通讯》, 2016年第15期;徐高彦:《上市公司盈余预告择时披露及投资者特征研究》,《河南大学学报》(社会科学版), 2016年第3期。。然而投资者似乎已经意识到管理层倾向于周末发布坏消息的择机披露策略,导致工作日与周末业绩预告产生市场反应并无明显差异。借鉴国内外关于管理层择机披露盈余报告研究,本文预期管理层对于业绩预告披露的时机选择同样主要有三种:工作日或者周末;尽早发布或者较晚发布;在所有上市公司公告密集期发布或者分散期发布。

假设1:上市公司管理层在进行盈余业绩预告时会依据投资者关注进行择时披露,即不同关注度水平下上市公司披露的业绩预告性质存在显著差异。

假设1a:具有利好性质的业绩预告更倾向于在星期一至星期四工作日披露, 利空消息更倾向于在星期五或周末披露。

假设1b:具有利好性质的业绩预告更倾向于较早披露, 利空消息更倾向于较晚披露。

假设1c:具有利好性质的业绩预告更倾向于在预告分散期披露, 利空消息更倾向于在预告密集期披露。

大量文献表明投资者关注程度会影响投资者对于盈余报告中未预期盈余信息的反应,关注度越高盈余公告日的股票收益对于未预期盈余信息的敏感性更高,之后伴随的盈余公告漂移更小(26)Dellavigna S, Pollet J M.:“Investor Inattention and Friday Earnings Announcements”,Journal of Finance, 2010, 64(2),pp.709-749;权小锋, 吴世农:《投资者关注、盈余公告效应与管理层公告择机》,《金融研究》, 2010年第11期。。同理,业绩预告中包含的信息受到投资者关注越多,越多的投资者会对该信息作出反应并采取交易措施,对于利好消息而言,在投资者关注高的时期发布能够引起更多投资者的买入行为,导致短期正向市场反应更加强烈,而对于利空消息而言,在投资者关注低的时期发布会使得更多投资者忽略该信息从而减少卖出行为,导致短期负向市场反应较弱。上市公司管理层正是利用投资者这一非理性行为制定了择机发布策略,然而投资者是否会如同管理层预期一样受限于有限关注需要实证研究回答,即检验不同的发布时机是否会在短期内对股价造成不同的冲击。

假设2:投资者关注会影响市场对于业绩预告的反应,即投资者关注越高,市场对于业绩预告反应越强烈,股票收益对于未预期盈余信息的敏感性更高。

三、研究设计

(一)样本选取与数据来源

本文选取2011—2017年上市公司年度业绩预告样本,由于我国业绩预告为半强制性披露,因此全部样本构成非平衡面板数据。并进一步进行如下数据处理:(1)剔除变量有缺省值的样本;(2)剔除被特殊处理的ST、ST公司样本;(3)剔除银行、证券公司、保险等金融行业公司样本;(4)对连续变量进行1%和99%的缩尾处理,以避免极端值影响分析结果。本文最终得到了12025条样本观测值,业绩预告相关数据来源于WIND数据库,其他个股相关数据均来源于国泰安数据库(CSMAR)。

(二)研究模型与变量定义

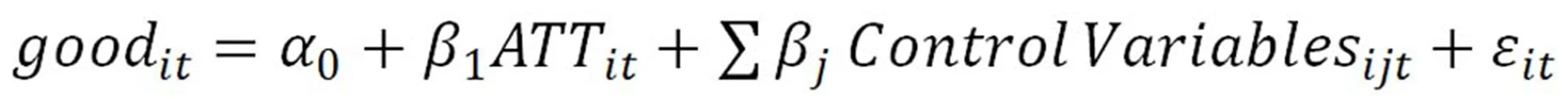

借鉴已有研究,本文构建logit回归模型(1)检验假设1,即不同关注度水平下上市公司披露的业绩预告性质是否存在显著差异。

(1)

进一步,考虑到已有文献支持上市公司管理层会基于投资者情绪择机披露业绩预告,即当投资者情绪高涨时管理层更可能披露利空消息,而投资者情绪低落时管理层更可能披露利好消息,为体现出本文核心观点“管理层基于投资者关注择机披露”与“管理层基于投资者情绪择机披露”的不同,在logit回归模型(1)中加入短期市场情绪Senti作为控制变量,探究在控制了投资者情绪后,投资者关注是否仍对业绩预告披露具备显著影响。

(2)

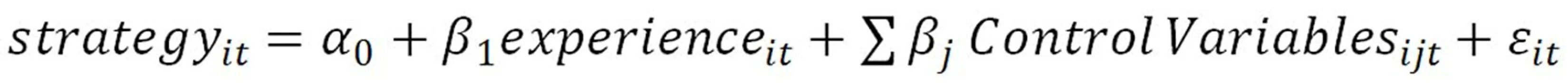

假设投资者关注是管理层进行择时披露的考虑因素,那么应当观察到择机披露行为具有一定的持续性,即之前采用过择时披露策略的上市公司在当期更有可能仍采取相应的择时披露策略。因此构建logit回归模型(3)探究择时披露经验是否会对当期择时披露的可能性产生正向预测。

(3)

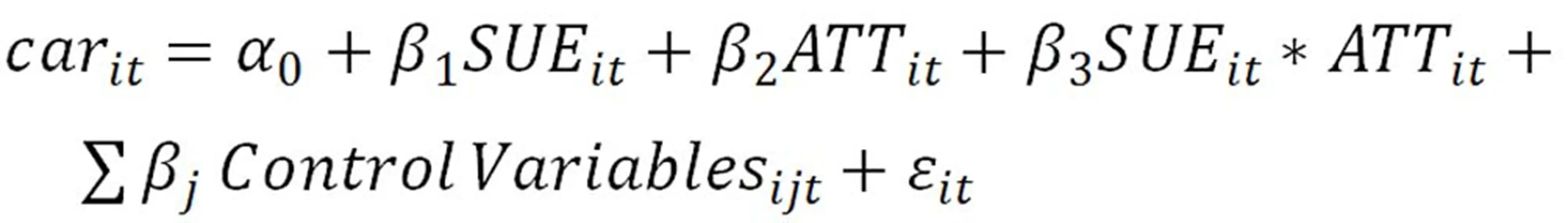

构建模型(4)检验假设2,即投资者关注是否会影响市场对于业绩预告未预期盈余的敏感度。

(4)

1.被解释变量

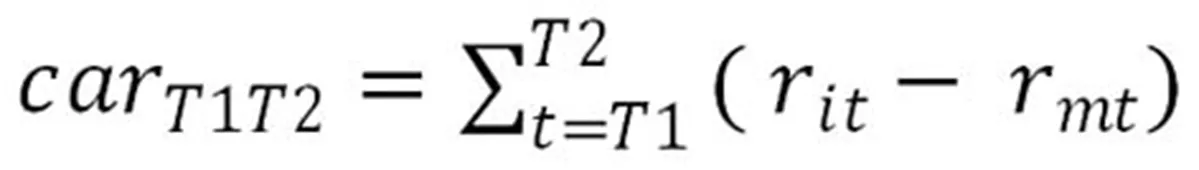

模型(1)(2)中被解释变量为业绩预告的性质,当业绩预告类型为续盈、预增、略增、扭亏其中之一时,定义good=1,反之当业绩预告类型为续亏、预减、略减、首亏其中之一时,定义good=0。模型(3)中被解释变量为业绩预告是否采用择时披露策略,如果利好消息在投资者关注度高的工作日、分散期、较早发布或利空消息在投资者关注度低的周末、密集期、较晚发布,定义strategy=1,反之如果未采用择时披露策略,即利好消息在投资者关注度低时发布或利空消息在投资者关注度高时发布,定义strategy=0。模型(4)中被解释变量为业绩预告日窗口期[0,1]日股票累计超额收益,如果发布日休市则以上一个交易日作为公告事件日。对于累计超额收益采用日收益经市场收益调整后加总计算而得,如式(5),其中rit、rmt表示股票日收益率和市场日收益率。

(5)

2.解释变量

模型(1)中ATT代表投资者关注,由于本文研究重点在于管理层对于不同时机的选择,根据业绩预告发布当天周历、同日预告发布数、距会计年度结束日的天数定义变量weekend、count、lag,以此衡量管理层对于三种类型时机的选择,假设1预期具有利好性质的业绩预告更倾向于在工作日、分散期、较早发布,而具有利空消息的业绩预告更倾向于在周末、密集期、较晚发布,因此预期系数β1<0。模型(2)中Senti表示短期市场情绪,借鉴徐高彦(2017)对于短期市场行情的判断,采用非参数法以3%的市场波动范围判定波峰波谷,进而确定短期市场行情处于上升期或下降期,以短期市场所处阶段定义投资者情绪,若短期市场行情为上升期则市场情绪高涨,定义Senti=1;若短期市场行情为下降期则市场情绪低落,定义Senti=0。预期具有利好性质的业绩预告更倾向于在市场情绪低落时发布,而具有利空消息的业绩预告更倾向于在市场情绪高涨时发布,因此预期系数β2<0。重点考察在加入投资者情绪后,投资者关注是否仍具解释能力,即验证β1<0。模型(3)中experience表示该企业之前是否采用择机策略,若有过择机行为择定义experience=1,若没有则定义experience=0。预期有择机经验的管理层在当期更有可能仍采用择机披露策略,因此预期系数β1>0。模型(4)中SUE表示采用随机游走模型衡量的业绩预告未预期盈余,如式(6),其中upper、lower分别表示业绩预告中每股收益上下限,epsit-1表示上一年度每股收益,Pit表示业绩预告前一日每股价格。若业绩预告包含信息,则业绩预告日股票收益应与未预期盈余正相关,未预期盈余越大股票收益越大,即预期系数β1>0。定义三种不同时机虚拟变量weekend、busy和late,分别表示管理层选择在周末、公告密集期和较晚发布业绩预告,其中weekend为根据工作日和周末设定的虚拟变量,若业绩预告发布日在周五到周日之间,则定义weekend=1,若业绩预告发布日在周一到周四之间,则定义weekend=0;busy为根据同一年度内同日发布业绩预告的公司数排序并分成五等份,若业绩预告发布日公司数处于最多组别,则定义busy=1,反之则定义busy=0;late为根据同一年度业绩预告发布日距会计年度的结束日的天数排序并分为两组,若业绩预告发布日距会计年度的结束日的天数处于较多组,则定义late=1,反之则定义late=0。假设2预期投资者关注会影响市场对于业绩预告的反应,投资者关注越高,市场对于业绩预告反应越强烈。分别引入SUE与三种时机变量weekend、busy和late的交互项后,系数β1衡量了股票收益对于工作日、分散期、较早发布的业绩预告包含的未预期盈余信息的敏感性,系数(β1+β3)衡量了股票收益对于周末、密集期、较晚发布的业绩预告包含的未预期盈余信息的敏感性,由于预期关注度较低时敏感性更低,预期β3<0。

(6)

3.控制变量

借鉴相关研究,控制变量包括账面市值比、公司规模、净资产收益率。其中账面市值比、净资产收益率均基于上一年度披露年报中的净资产和利润计算所得,公司规模定义为每月初总市值的对数。进一步,为控制不同行业、不同年度的差异,引入行业和年度虚拟变量,考虑到扰动项的自相关性,采用聚类稳健的标准误。

四、实证结果与分析

(一)描述性统计及相关分析

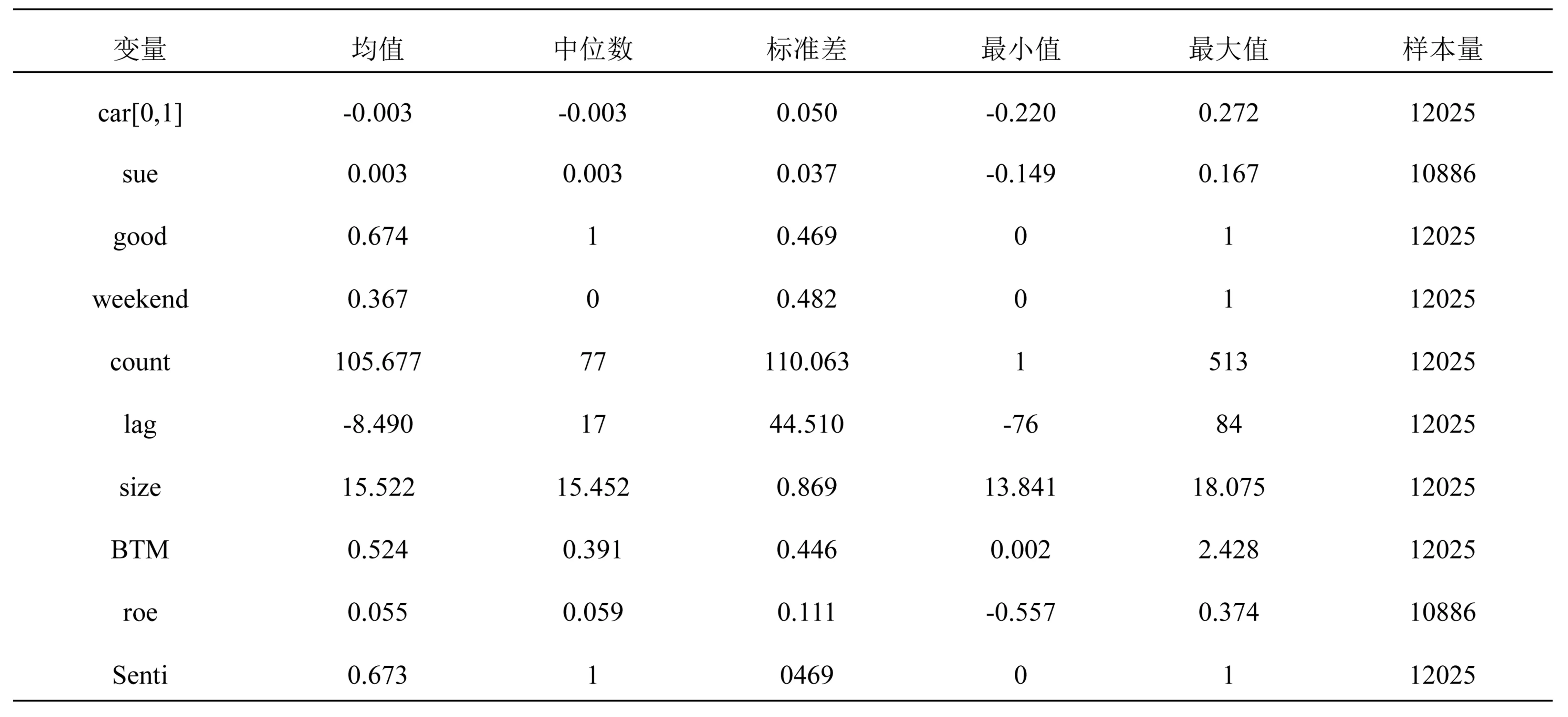

表1报告了各相关变量的描述性统计结果,其中good变量均值为0.674,中位数为1,表示报告期样本约67.4%的业绩预告性质为好消息,可能是因为上市公司一般质地较好且多数公司处于高速成长期,相比于业绩大幅下滑业绩大幅增长可能性更高,也可能是管理层盈余管理的结果;weekend变量均值为0.367,中位数为0,表示报告期样本约36.7%的业绩预告选择在周五和周末发布;count变量均值为105.677,中位数为77,标准误为110,表示当日同时发布业绩预告的公司数存在巨大差异,而足够多的公司在同日发布业绩预告给投资者处理预告信息带来了巨大压力,也给管理层择机发布提供了机会; lag变量均值为-8.490,中位数为17,标准误为44.510,表示业绩预告发布日期的选择有很大空间; car[0,1]变量平均值和中位数均为-0.003,标准为0.050,表示整体而言市场反应微弱,但是不同类型的业绩预告引起的市场反应相差巨大;Senti变量平均值为0.673,中位数为1,表示多数业绩预告发布在市场情绪高涨期。

表1相关变量描述性统计

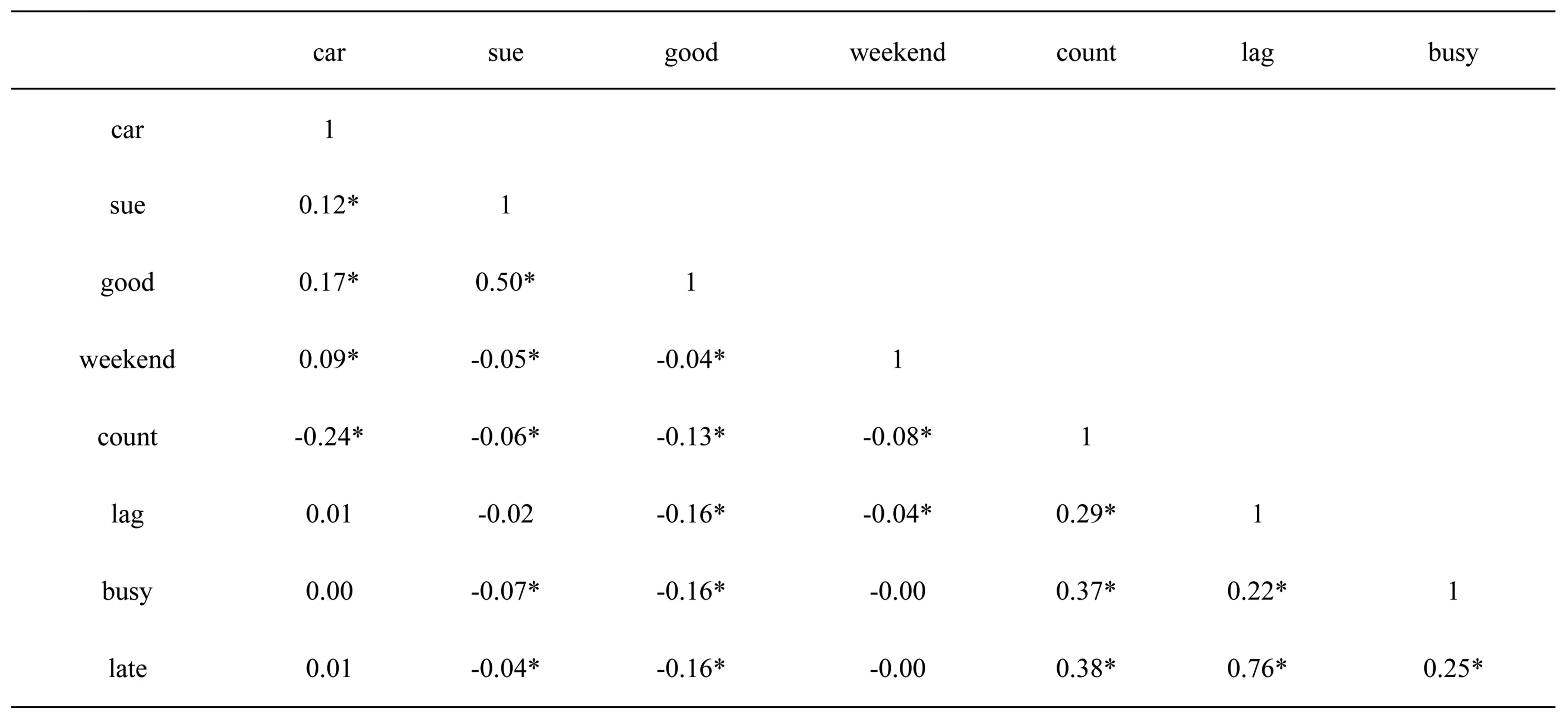

表2报告了各变量的Pearson相关系数,好消息业绩预告变量good与周末发布weekend、当日发布数count、密集期发布busy、距年度结束天数lag、较晚发布late均存在显著的负相关关系,初步证实了管理层更倾向于在工作日、分散期、较早发布业绩预告好消息,与假设1一致。业绩预告公告窗口期[0,1]日累计超额收益car与业绩预告为好消息good以及预告中包含的未预期盈余SUE呈显著正相关关系,初步证实业绩预告包含有效信息并能引起同向收益波动,即好消息导致正超额收益,坏消息导致负超额收益。

表2各变量Pearson相关系数

注:括号内为t值,*、**、***分别代表10%、5%、1%的显著性。下同。

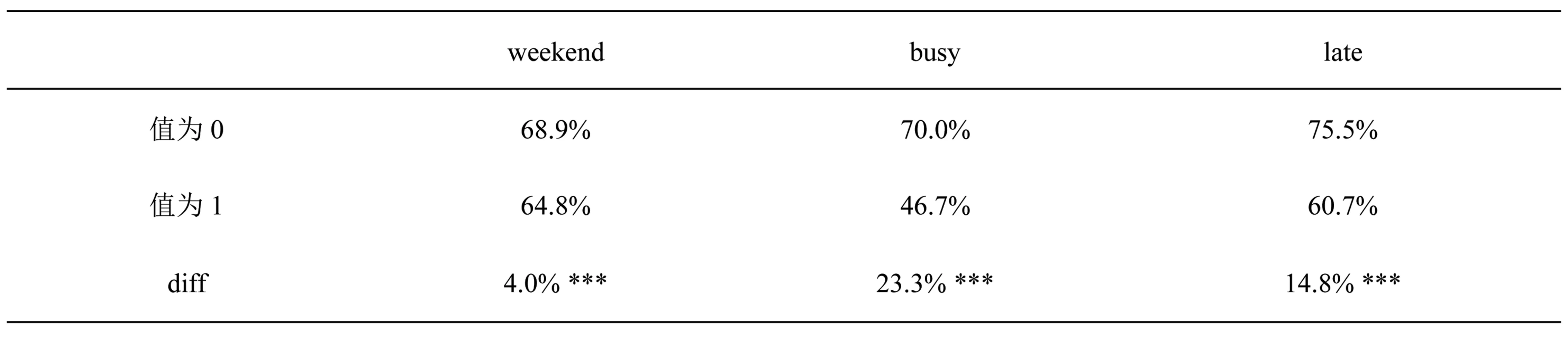

表3报告了三种不同时机所披露业绩预告的性质差异。工作日公布好消息概率(68.9%)显著高于周末公布好消息概率(64.8%),分散期公布好消息概率(70.0%)显著高于密集期公布好消息概率(46.7%),较早公布好消息概率(75.5%)显著高于较晚公布好消息概率(60.7%),三者差异均在1%水平下显著。进一步加强证实了假设1: 具有利好性质的业绩预告更倾向于在工作日、分散期、较早发布,具有利空性质的业绩预告更倾向于在周末、密集期、较晚发布。就三种择机策略而言,被上市公司管理层运用最多的是将坏消息隐藏在披露高峰期,以期投资者被大量预告信息分散注意进而暂时性忽略其坏消息,而被上市公司管理层运用最少的是在周末披露坏消息。

表3不同关注度水平下业绩预告性质差异

(二)回归结果分析

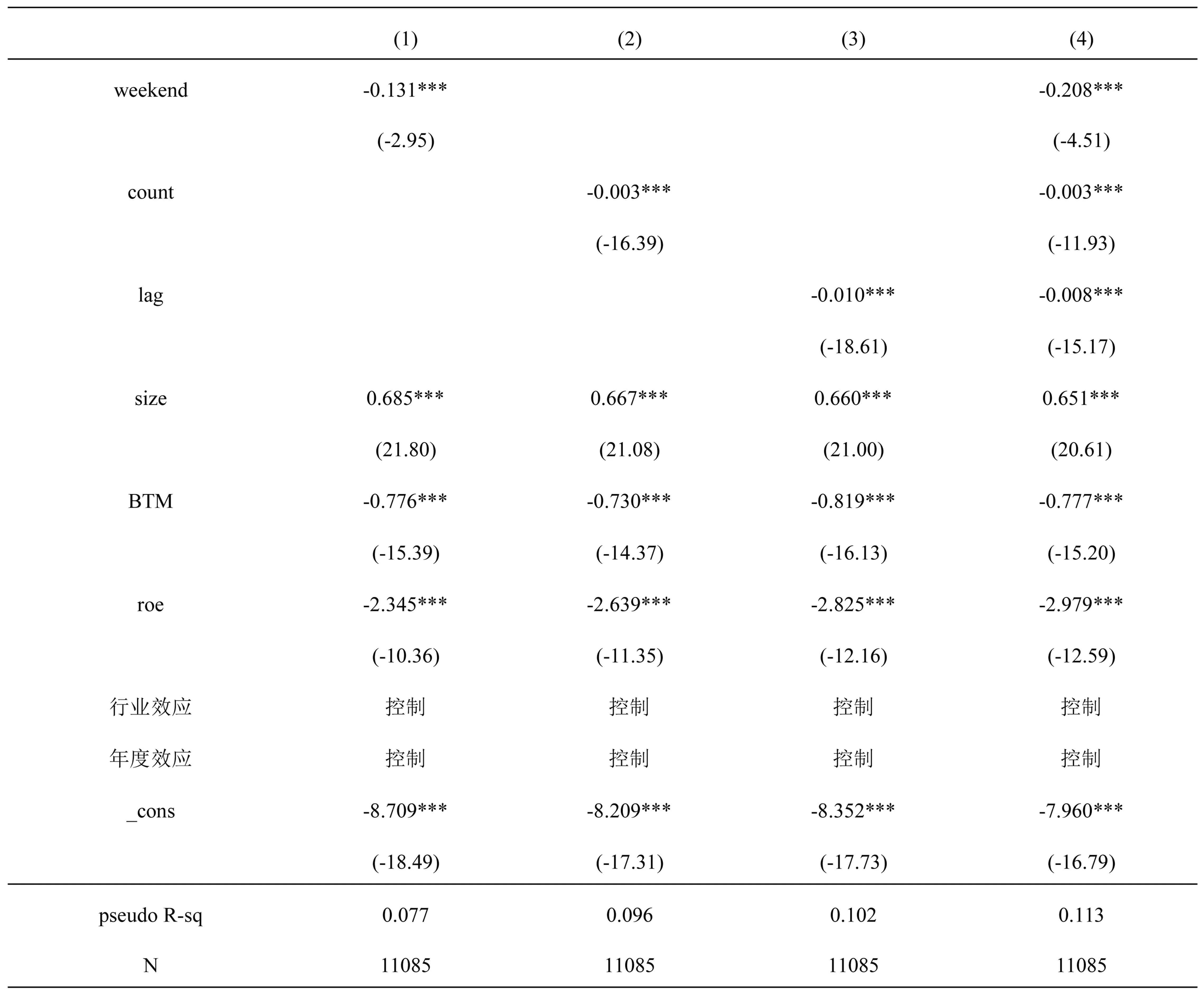

表4报告了logit模型(1)的回归结果,列(1)、列(2)、列(3)解释变量分别为周末虚拟变量weekend、当日预告发布数count、距年度结束天数lag,结果显示三者均在1%水平下显著为负,证实了假设1:管理层对于盈余业绩预告会依据投资者关注进行择时披露,管理层更倾向于在工作日、分散期、较早发布业绩预告好消息。列(4)将三个时机变量同时加入到回归模型中,结果依旧稳健。控制变量方面,企业规模与业绩预告好消息呈正相关,说明大规模企业发布业绩预告好消息概率更高;账面市值比与业绩预告好消息呈负相关,可能是因为成长股账面市值比更低,业绩增长更快,发布大幅增长等业绩预告好消息概率更高;净资产利润率与业绩预告好消息呈负相关,可能是因为roe越低的企业越有上升的空间,发布业绩预告好消息可能性更高。

表4logit模型(1)回归结果

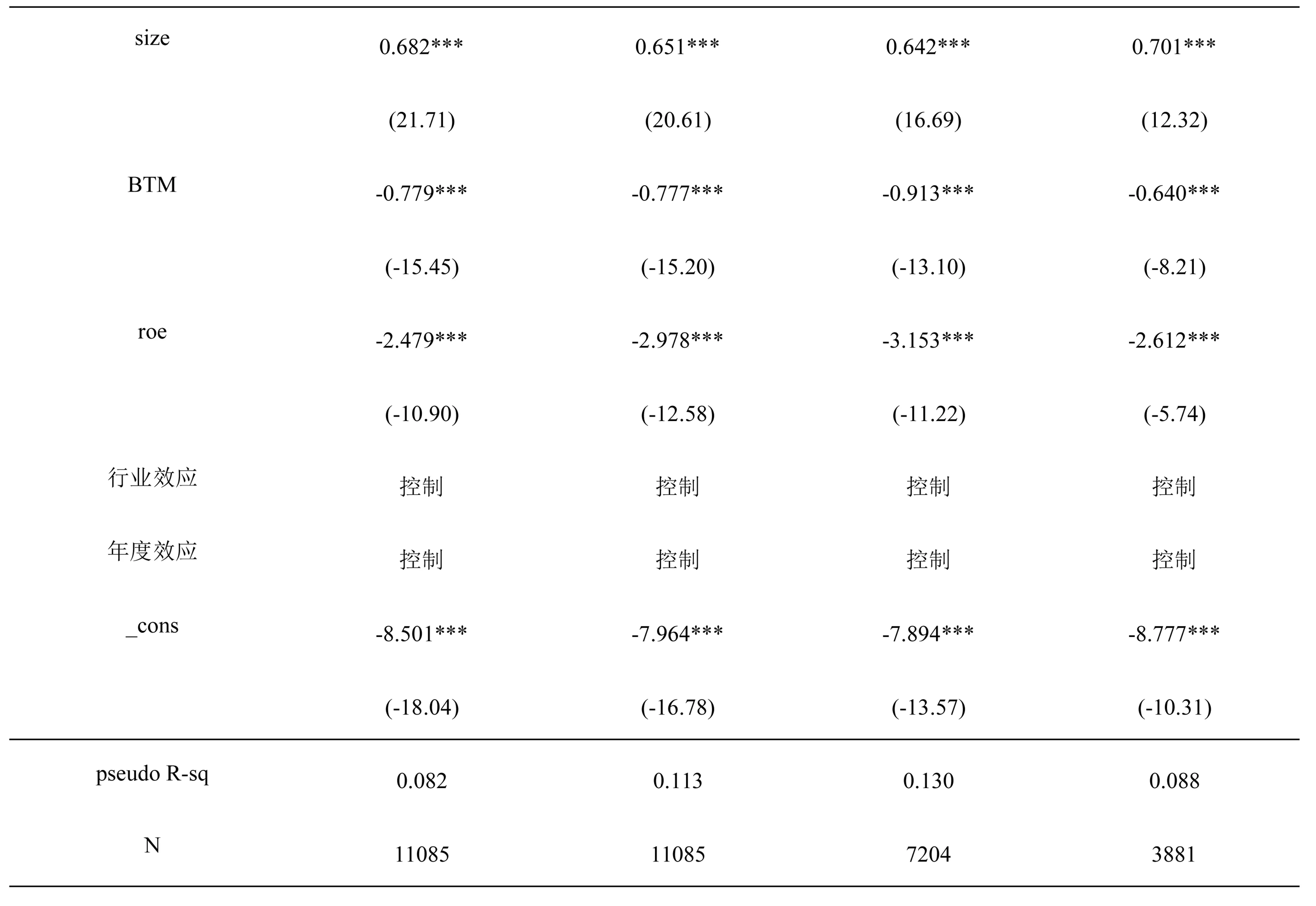

为验证“管理层基于投资者情绪择机披露”与“管理层基于投资者情绪择机披露”两种策略的差异,首先验证本文研究样本期内是否存在“管理层基于投资者情绪择机披露”行为,表5报告了不同市场情绪下业绩预告的性质差异,市场情绪高涨期发布业绩预告好消息的概率统计意义而言在1%水平显著低于情绪低落期,但就绝对值差异而言两者概率仅相差2.2%,与不同关注度水平下的预告性质差异相比较小。表6报告了logit模型(2)回归结果,研究在控制了投资者情绪后投资者关注是否仍会对业绩预告披露行为产生影响。列(1)仅考虑投资者情绪作用,senti系数在1%水平显著为负,支持了管理层基于投资者情绪进行择机披露观点;列(2)将投资者情绪与投资者关注指标同时加入到回归模型中,发现投资者关注指标仍在1%水平显著而投资者情绪指标不显著,且加入投资者关注的回归R2(0.113)显著高于加入投资者情绪的回归R2(0.082),说明投资者关注对于业绩预告性质解释能力强于投资者情绪。列(3)(4)分别报告了投资者情绪高涨期子样本和投资者情绪低落期子样本投资者关注对预告性质的解释能力,结果显示无论在情绪高涨期还是情绪低落期,管理层均会基于投资者关注进行择机披露,进一步说明了基于投资者关注与投资者情绪是两种不同的择机行为,且基于投资者关注择机披露相比于基于投资者情绪择机披露更为普见。

表5不同投资者情绪下业绩预告性质差异

表6logit模型(2)回归结果

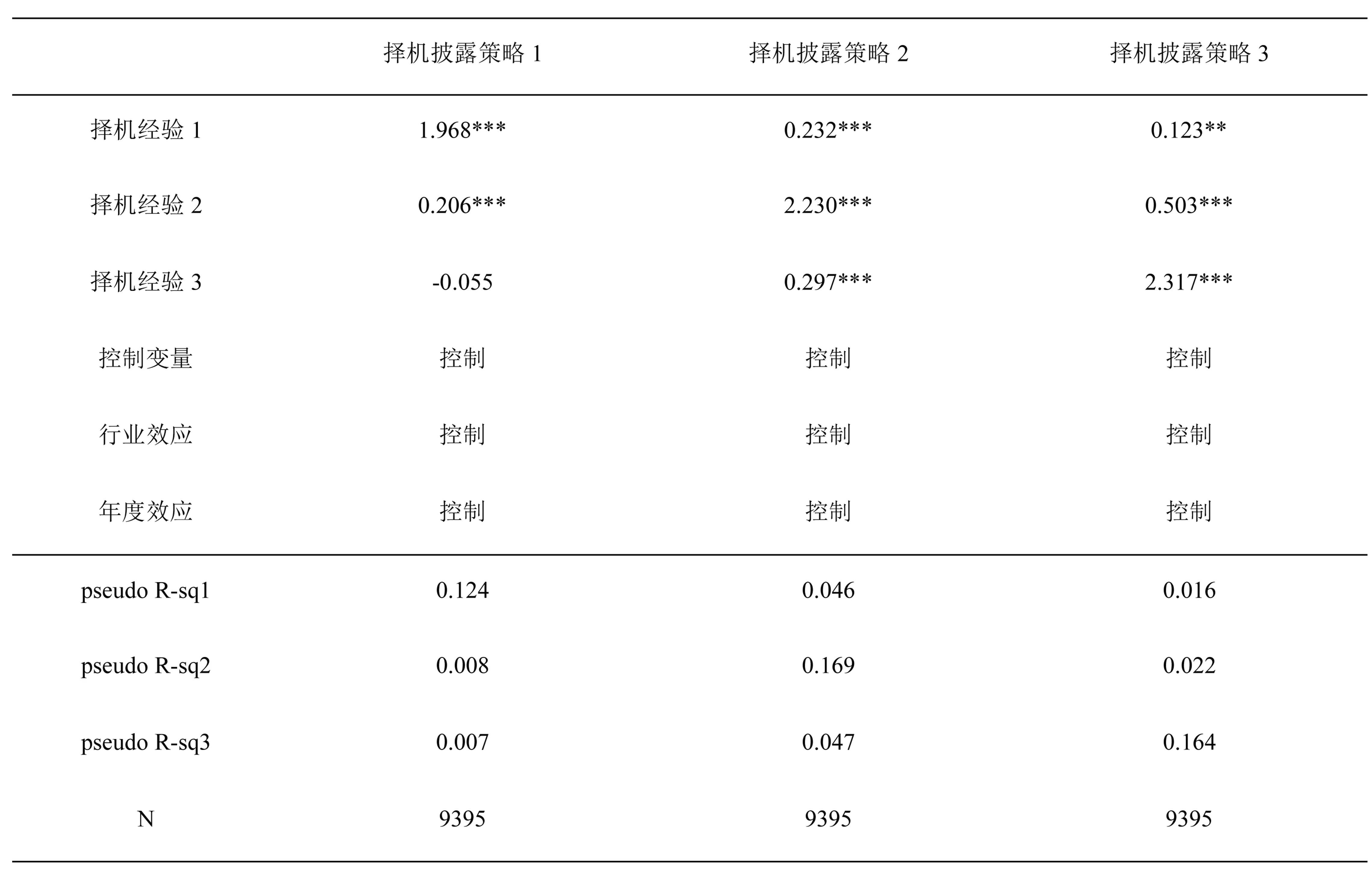

表7报告了logit模型(3)的回归结果。根据关注度不同的三种时机分别定义三种择机披露策略,策略1表示工作日发布好消息或周末发布坏消息,策略2表示分散期发布好消息或密集期发布坏消息,策略3表示较早发布好消息或较晚发布坏消息。相应的,若样本期内该企业之前发布的业绩预告符合择机策略,则定义其有择机经验,不符合则定义无择机经验。列(1)(2)(3)的被解释变量分别为当期是否采用择机披露策略1、2、3,分别对三种择机经验进行logit回归,共得到9个回归结果,为节约篇幅整合报告在表7中。结果显示,列(1)中择机经验1系数在1%水平显著为正,相比于其他两种择机经验系数显著更大,且将择机经验1作为解释变量时R2比将择机经验2、3作为解释变量时R2高出近0.12,列(2)(3)中择机经验2和3也分别呈现类似的特征,因此是否有择机经验对于当期是否采取同样的的择机策略有显著影响,择机披露可能是管理层的经验性行为。为排除管理层习惯性选择同一天发布业绩预告对结果的影响,将连续两次披露时间为不同年份的同一天样本剔除,结果依旧稳健。

表7logit模型(3)回归结果

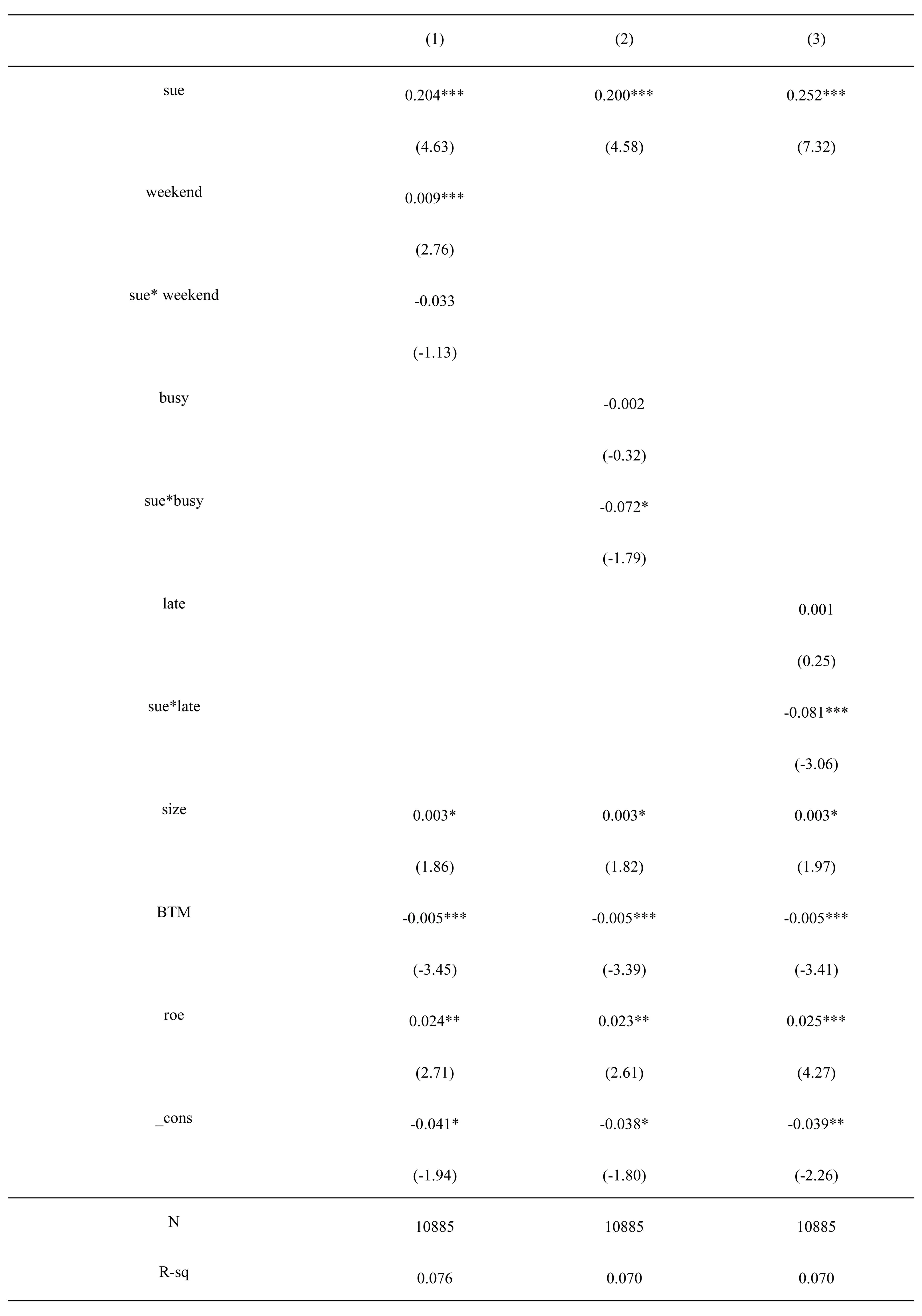

表8报告了业绩预告公布窗口期[0,1]日引起的市场反应以及投资者关注在其中发挥的作用,以验证管理层基于投资者关注进行择机披露的策略能否取得预期的效果。列1到列3被解释变量均为业绩预告公布窗口期[0,1]的超额收益。其中列1在回归中加入业绩预告包含的未预期盈余信息以及其与是否在周末发布虚拟变量的交互项,sue系数代表工作日发布业绩预告时一单位的未预期盈余引起的即时市场反应,交互项系数代表同样程度的未预期盈余信息在周末发布相比于工作日发布引起的即时市场反应差距,从结果来看,sue系数在1%水平显著为正,说明业绩预包含信息且能被投资者消化并转化为交易行为,进而影响股价短期波动,利好消息会导致短期正向市场反应而利空消息会导致短期负向市场反应,而交互项为负但并不显著,说明周末发布与工作日发布业绩预告引起的市场反应并无明显差异,一方面可能是因为投资者识破管理层周末发布坏消息的择机策略,另一方面可能是因为周末一部分投资者忽视了市场消息但另一部分投资者却投入相对于工作日更多时间消化和处理市场消息,导致市场整体对于业绩预告的关注度和投资者反应在工作日与周末无明显差异;列2在回归中加入未预期盈余信息以及其与是否在公告密集期发布虚拟变量的交互项,交互项系数代表同样程度的未预期盈余信息在密集期发布相比于分散期发布引起的即时市场反应差距,从结果来看,交互项在10%水平显著为负说明密集期发布业绩预告相比于分散期发布引起的市场反应显著更弱;列3在回归中加入未预期盈余信息以及其与是否在较晚时期发布虚拟变量的交互项,交互项系数代表同样程度的未预期盈余信息较晚发布相比于较早发布引起的即时市场反应差距,从结果来看,交互项在1%水平显著为负说明较晚发布业绩预告相比于较早发布引起的市场反应显著更弱。综合来看,尽管工作日和周末发布的业绩预告产生的市场反应无明显差异,但投资者对于公告密集期、较晚发布的业绩预告关注较弱,导致相对较弱的市场反应。 假设2得到验证:投资者关注会影响市场对于业绩预告的反应,即投资者关注越高,市场对于业绩预告反应越强烈,股票收益对于未预期盈余信息的敏感性更高。因此,管理层基于投资者关注进行业绩预告的择机披露行为能够取得期望的效果,在投资者关注度相对较高的时机(分散期、较早)公布好消息的业绩预告,以取得更强烈的正向市场收益,而在投资者关注度相对较弱的时机(密集期、较晚)公布坏消息的业绩预告,以取得相对较弱的负向市场收益,而管理层在周末披露坏消息的择机策略已被投资者熟知,导致市场收益与工作日无明显差异,结合前文该策略是被管理层运用最少的择机策略,说明部分管理层可能意识到该策略并不能获得预期收益,因此舍弃该择机策略。

表8不同关注度下业绩预告引起的市场反应差异

(三)稳健性检验

logit模型(1)解释变量为连续变量count、lag,分别表示同时发布业绩预告的公司数和距会计年度结束日的天数,将两者连续变量分别替代为虚拟变量busy、late,分别表示在密集期和较晚发布业绩预告。结果显示两者均在1%水平下显著。模型(2)被解释变量为业绩预告窗口期[0,1]超额收益,将窗口期更替为[0,3]、[0,5]以观察不同窗口期结论是否依旧稳健。结果显示和前文一致,周末披露坏消息的择机策略并不能取得理想的效果,但公告密集期和较晚披露坏消息、公告分散期和较早披露好消息的择机策略能够获得预期效果,在高投资者关注时披露好消息以提高正向市场收益,在低投资者关注时披露坏消息以缓和负向市场收益。

五、研究结论及建议

本文基于2011—2017年A股上市公司年度业绩预告样本数据证实A股业绩预告存在未预期盈余信息,好消息会引起正向市场收益而坏消息会引起负向市场收益;上市公司管理层会基于投资者关注程度策略性选择业绩预告披露时机,在投资者关注度较高的工作日、公告分散期、较早时期披露好消息而在投资者关注度较低的周末、公告密集期、较晚时期披露坏消息;相比于“基于投资者情绪择机披露”策略,“基于投资者关注择机披露”策略在上市公司中更为普见,且有择机披露经验的企业更有可能采取择机披露行为;从市场反应来看,工作日与周末发布业绩预告引起的市场反应并无明显差异,但公告密集期、较晚发布的业绩预告相比于公告分散期、较早发布引起的市场反应显著更弱,因此管理层在分散期、较早披露好消息的业绩预告而在密集期、较晚披露坏消息的业绩预告择机策略能够取得期望的效果。同时,上市公司管理层可能意识到将坏消息隐藏于周末发布并不能奏效,因此该择机策略较少被运用。

本文的研究结论具有以下启示:(1)对于个人投资者而言,需要意识到上市公司业绩预告披露的择机行为,更充分地理解管理层业绩预告信息,更客观地掌握企业盈利状况;(2)对于上市公司管理层而言,利用投资者有限关注这一客观事实择机披露业绩预告信息,能够有效实现提高好消息带来的短期正收益和缓解坏消息带来的短期负收益;(3)对于监管者而言,加强完善信息披露机制,尽量避免业绩预告扎堆披露,对强制性披露信息逾期发布加大严惩,缓解投资者与上市公司之间的信息不对称性。