IPO后股票价格风险研究

白逸飏

摘要: 在我国主板市场上,IPO后股价存在剧烈波动的情况时有发生,主承销商在IPO过程及后续稳定价格中承担着重要职责,其声誉也会影响到股票的价格风险与后续表现。本文以2018年在主板市场上市的企业为样本,考察IPO后股票夏普比例与承销商声誉及其他因素间的相关关系,分别对30天短期数据、60天中期数据进行回归,最终得到结论:券商声誉在IPO后股票价格风险、股票后续表现中影响较小,主要影响因素为初期折价水平、换手率,且这两个因素都对夏普比例产生正向影响。

关键词: 承销商 声誉 IPO 价格风险 夏普比例

一、引言

首次公开募股(IPO)是资本市场运作中的重要一环,也是投资者关心的热点问题。中国股票市场上存在着“打新股”的热潮,认为买到新股即有利可图,而事实上大部分股票的发行价确实远低于首日收盘价。国内外许多研究也因此集中在了IPO折价问题上,对此提出了各类解释。但IPO折价研究往往针对股票定价的合理性、溢价因素等问题进行考察,对IPO后一段时间内股票价格波动的风险、股票后续表现研究较少。

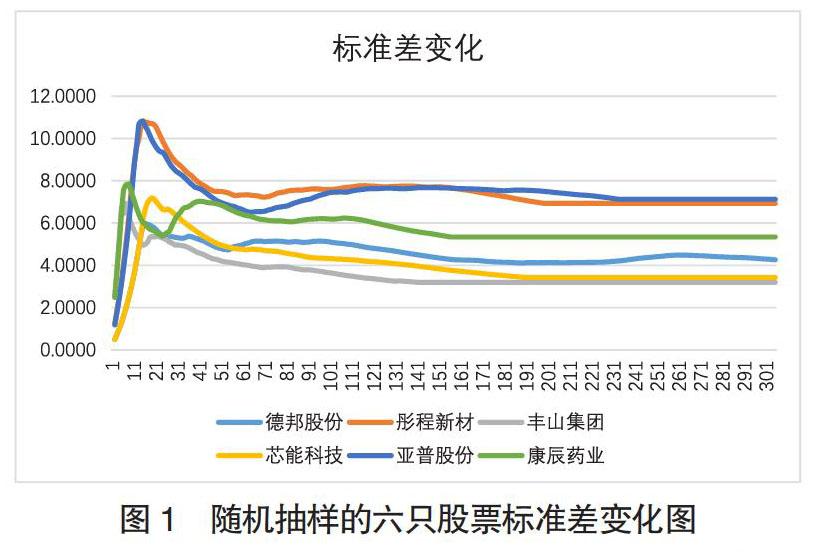

2018年共有57只股票在沪深主板市场上市,观察发现其均存在折价现象,且五日的溢价程度接近两倍;并通过标准差的变化考察股票上市后的风险,发现大多数股票在IPO后一段时间,标准差会迅速上升,而在30天至60天后呈现平稳走势,说明IPO后的风险与波动主要集中在60天之内。下图为57只股票中随机抽样的六只股票标准差变化图。

图1 随机抽样的六只股票标准差变化图

股票IPO后的表现,除公司自身素质外,与承销商之间也存在千丝万缕的关系。在IPO过程中,主承销商具有举足轻重的职责。对企业而言,从前期策划到制作文件、重组、辅导,再到具体发行程序的路演、询价,无一不有主承销商的努力与合作,其与上市企业数年的合作使它们形成了紧密的业务伙伴关系。声名远扬的优秀券商更具承销经验、分销能力、做市能力等承销所需因素,能更好地帮助企业渡过中国严格核准制的难关,辅助其成功上市。对投资者而言,由于与企业间存在着严重的信息不对称,难以判断其披露的信息质量,而承销商作为独立的第三方机构,较好的声誉暗示其尽职调查、招股说明书的可靠性,对发行公司发展前景、风险分析也更有可信度,能降低投资者初期投资的风险。因此,承销商对企业、对投资者均起着重要的影响作用,对IPO后的股票交易行为及其价格风险也很可能具有相当程度的影响。

二、文献回顾与假设

在对IPO折价的研究中,承销商声誉已成为研究的重要对象之一。西方学者Booth首先提出了投资银行的声誉资本,指出声誉影响到其长期的收入及市场份额,因此投行倾向于选择质量较好的企业辅助上市;Cater指出企业与投资者间存在信息不对称,公司为使股票顺利发行,更乐于选择高声誉的券商,将自己的低风险信息传递给市场;而投资者也更倾向于选择这些股票,认为它们的投资风险相对降低。由于我国市场的独特性,不少研究考察了我国资本市场上券商声誉的作用,叶莉(2014)通过构建数学模型,认为券商的超额配售选择权可以提高定價效率,但实证结果拒绝了该假设,认为其原因在于我国股票市场的不成熟与非理性;赵岩(2016)证实了券商声誉较高可以降低IPO折价现象;张学勇(2018)发现IPO过程造价、声誉受损的券商,其发现股票折价率较高,且长期回报率较低;姜凯天(2018)通过实证发现,相较于创业板,投行声誉在主板市场上更能起到甄别企业质量的作用。

在对IPO的风险与波动性研究上,张维(2015)认为市场情绪与投资者关注对首日收益、IPO后价格波动产生了重要影响;杜江(2010)分析了IPO后的收益率波动率,发现在首周具有高波动性,并从公司特征、市场情绪、券商声誉等角度对此解释;马琳(2015)认为股票发行时存在短期定价偏差,但二级市场不能立刻纠正,甚至会因为惯性放大定价误差。

西方学者的理论重点更多放在了投行声誉缓解信息不对称的作用上,我国许多研究的思路也建立在此之上。但相较于美国资本市场的注册制,中国的主板市场采取更为严格的核准制,对企业质量进行实质审核,因而在信息不对称问题上,中国市场有更为严格的独立政府机构代为处理,承销商缓解信息不对称的作用相应减弱,但这并不意味着承销商声誉对IPO价格风险的影响减弱。承销商在承销过程中承担着重要职责,声誉作为承销商过往承销质量的隐性指标,投射出了经验、能力等诸多影响因素,而这些因素均会反应在IPO价格风险中。

投资银行对IPO价格风险的影响一方面体现在其初期定价效率上,先前的研究已经表明,IPO存在折价现象,二级市场股票价格受投资者情绪影响,在上市后短期内呈波动状态,且该波动受一级市场定价效率影响,往往一级市场的定价偏差越大,其波动时间越长、波动幅度越为剧烈,增添了投资的风险,而发行价越接近其内在价值,则价格波动性下降、风险降低,因此合理的发行定价影响到IPO的价格风险。我国股票的发行定价一般采用询价定价方式,通过招股说明书收集投资者兴趣,之后借由路演进行价格发现,主承销商与发行人共同商议决定价格,在此过程中,声誉较好的承销商为了维持自身的声誉资本,更有动力识别企业的虚假信息,保证披露信息的真实性与可靠性,因此同样是经过实质审核的企业,由声誉较好的投资银行承销的企业,则更添一份担保,更能吸引投资者关注,收集到广泛的市场信息,并给予适时的反馈。此外,承销能力较强的投资银行有更为成熟的分销网络,对机构投资者也有更强的询价、议价空间,不用面临中小承销商为保证顺利发行而过度折价的窘境。声誉较好的承销商在定价过程中相较于声誉较差者更具信息优势,且承销经验更加丰富,可以参考过往经历,进行较为合理的定价,降低上市后的价格风险。

另一方面,投资银行在承销中的职责并不止于股票上市,在上市后一段时间内,为了防止股价过分下跌,让投资者面临较大的不利风险,承销商在理论上还需承担托市的责任,稳定股票价格,在短期内介入股票交易,通过超额配售选择权、无保护的空头头寸、惩罚性价格支持等多种方式维持价格稳定,此外主承销商还可以提供稳定报价,即二级市场回购价,报出某一价格作为二级市场上的买家,市场上的卖家可以以该价格卖出证券,从而使证券有了稳定的价格下限。这些举措降低了IPO后的短期价格风险。相对而言,声誉更好的承销商往往具有更成熟的承销经验与更出色的承销能力,对稳定价格的时机有更好的判断,更能降低价格风险。

据此,提出假设H1:主承销商声誉越好,IPO后股票价格风险越小。

但承销商稳定价格的行为本质上为价格操纵,因此法律规定了承销商行权的时限,一般以一个月为限,期限过后,承销商行为难以再对股票价格产生显著影响,声誉对价格风险的影响也因此降低,价格风险的变化终究由市场决定。

据此,提出假设H2:主承销商声誉在短期内影响价格风险,中长期无影响。

三、数据处理及回归结果

为了研究主承销商声誉对IPO后股票价格风险的影响,本文选取了2018年主板市场(不含中小企业板)上市的57只股票作为样本,并剔除了数据缺失的一只股票,共56个样本,以IPO后价格风险为被解释变量,主要研究主承銷商声誉对其影响,并参考过往研究,加入其他解释变量,包括反映公司性质的市盈率、股票发行数量,反映市场因素的上证综指标准差,反映市场情绪的初期折价水平及换手率(数据来源于wind数据库,并由作者整理计算)。

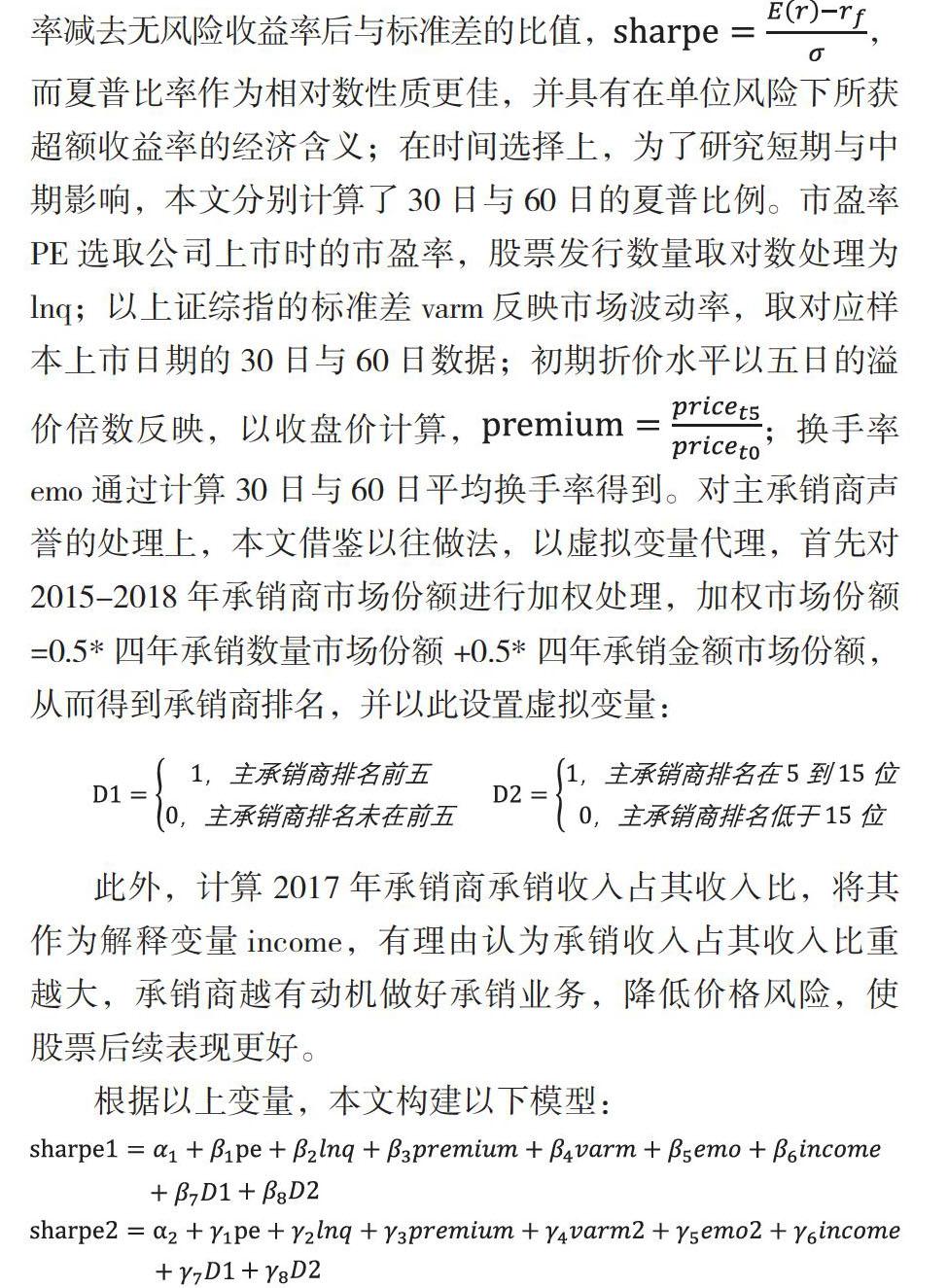

在具体处理上,一般可以通过标准差来考察一只股票的价格变动风险,但标准差为绝对数,受股票初始价格影响,初始价格越高标准差越大,进行横截面回归时性质不佳,因此本文选择用夏普比例来考察IPO后价格风险,即期望收益率减去无风险收益率后与标准差的比值,,而夏普比率作为相对数性质更佳,并具有在单位风险下所获超额收益率的经济含义;在时间选择上,为了研究短期与中期影响,本文分别计算了30日与60日的夏普比例。市盈率PE选取公司上市时的市盈率,股票发行数量取对数处理为lnq;以上证综指的标准差varm反映市场波动率,取对应样本上市日期的30日与60日数据;初期折价水平以五日的溢价倍数反映,以收盘价计算,;换手率emo通过计算30日与60日平均换手率得到。对主承销商声誉的处理上,本文借鉴以往做法,以虚拟变量代理,首先对2015-2018年承销商市场份额进行加权处理,加权市场份额=0.5*四年承销数量市场份额+0.5*四年承销金额市场份额,从而得到承销商排名,并以此设置虚拟变量:

此外,计算2017年承销商承销收入占其收入比,将其作为解释变量income,有理由认为承销收入占其收入比重越大,承销商越有动机做好承销业务,降低价格风险,使股票后续表现更好。

根据以上变量,本文构建以下模型:

其中sharpe1为上市日起30日夏普比例,sharpe2为60日夏普比例,pe为市盈率,lnq为取对数后的发行股数,premium为五日溢价倍数,varm为30日上证综指标准差,varm2为60日上证综指标准差,emo为30日平均换手率,emo2为60日平均换手率,以小数表示;income为前一年承销收入占其收入比,以小数表示;D1、D2为声誉的虚拟变量。

由于对所有变量整体回归时模型不显著,本文采用逐步回归法对解释变量进行调整,最终保留变量初期折价水平premium、换手率emo、承销商声誉D1、D2,并得到以下回归结果:

表1 对30日夏普比例sharpe回归结果

变量 系数 标准差 t值 p值

C -0.10879 0.1198 -0.90808 0.3681

PREMIUM 0.179427 0.054713 3.279415 0.0019

EMO 0.673148 0.267925 2.51245 0.0152

D1 -0.05181 0.044131 -1.17398 0.2459

D2 -0.07776 0.048115 -1.61607 0.1122

R-squared 0.338194

F-statistic 6.515478

从表1回归结果中可以看出,IPO后30日的价格风险主要受到市盈率、初期折价水平影响,均在5%水平上显著,而承销商声誉的影响在10%水平上不显著。模型的R2为0.338,解释力尚可,但仍有其他影响价格风险的因素。

首先分析声誉的影响,除了系数不显著之外,D1、D2系数还均为负值,拒绝了假设H1:主承销商声誉越好,IPO后股票价格风险越小。主承销商声誉并未直接对价格风险产生影响,排名靠前的承销商与靠后的承销商差异不大,均无法激励股票后续表现、提高夏普比例;即便声誉确实产生影响,该影响也与预想的方向不同,优良的声誉反而对股票表现产生了不利影响。因此可以认定,短期内承销商声誉对价格风险、股票后续表现的影响有限。

在股票上市后的短期表现中,起到显著影响的因素是初期折价水平与换手率,股票的初期折价越高,短期内的夏普比例也就越高,换手率与夏普比例间也为正相关。溢价水平的系数低于换手率,但考虑到变量本身的值,溢价水平的均值在2附近,而换手率的均值约为0.25,因此在初期起到更大影响的是折价水平。从理论上来看,折价水平反应了初期的定价偏差,折价率越高,股价回到真实价值的过程也将更为困难,股票的价格风险更高;但从回归结果来看,与理论正好相反,较高的折价水平反而带来较高的夏普比例,初期折价率越高,短期内的价格风险反而越小,说明在短期内市场未对价格做出充分反映,较高的初期收益直接带来了较高的夏普比例,因此对IPO折价之谜的研究在考察股票上市后表现时也值得参考。对于换手率,一般认为,高换手率反应了市场的狂热或恐惧,促进了市场 “追涨杀跌”的现象,乃至引起股价的剧烈波动,提高了股票的风险,但从实证数据来看,较高的换手率即使造成了更高的价格风险,但同时也相应提升了超额收益率,夏普比例随之提升。

对60日的夏普比例进行回归,得到以下结果:

表2 对60日夏普比例sharpe2回归结果

变量 系数 标准差 t值 p值

C -0.0032 0.062141 -0.05151 0.9591

PREMIUM 0.06562 0.03046 2.154319 0.036

EMO2 0.538429 0.154093 3.494175 0.001

D1 -0.03232 0.02442 -1.32333 0.1916

D2 -0.04681 0.025798 -1.81462 0.0755

R-squared 0.382937

F-statistic 7.9124

在30日数据的基础上,考察60日数据变化,得到以上回归结果,可以看出,模型的主要影响因素仍是初期折价水平与换手率,均在5%水平上显著,D1仍然不显著,而D2在10%水平上顯著,模型的R2为0.382,相比30日的模型略有提升,但仍未完全解释股票上市后的价格风险。

D2在10%水平上显著,似乎也推翻了假设H2:主承销商声誉在短期内影响价格风险,中长期无影响。对比30日的回归结果可以发现,尽管D2显著,但其系数相较30日时明显下降,说明在中期券商声誉的作用确实有所下降,但影响并未完全消除。总体来看,券商声誉在IPO后股票价格风险、股票后续表现中影响较小。

回归结果中折价水平依旧显著,说明60日内股价仍受到初期定价偏差的影响,但其系数远小于30日的数据,说明初期折价引起的超额收益影响逐渐减小,趋向价值的过程逐渐平稳。以换手率代表的投资者情绪在中期内系数也有所下降,表明由市场情绪引发的超额收益变化日渐下降,收益率更多由基本面因素决定,价格风险更为动态、波动,逐渐受市场力量主导。

四、结论

本文通过实证研究,发现券商声誉在IPO后股票价格风险、股票后续表现中影响较小,主要影响因素为初期折价水平、换手率,且这两个因素都对夏普比例产生正向影响。由此,本文认为,承销商的作用更多体现在辅助企业上市的过程中,实力较强的券商能够辅助更多、更优质的企业上市,通过更好的实现承销业务,其声誉自然上升,而股票上市后的行为更多是市场行为,受承销商影响较小。此外,我国的主板市场已经逐渐成熟,承销商插手市场的余地也更小,在主板市场上的股票风险与股票表现更多由市场及投资者决定。不过,尽管在主板市场上券商的声誉影响较小,不意味着中小板、新三板市场或是新设立的科创板市场上承销商声誉就毫无作用,在投资者准入门槛较高、流动性相对较弱的这些市场上,券商更有做市空间,并在IPO后的短时间内更有可能获准干预市场、稳定价格,券商的地位可能更高,其声誉的影响不一定与主板市场相同,声誉中隐含的信息传递、定价效率、托市经验等更有可能影响到市场。

对企业而言,由于主承销商的排名对IPO后股价风险关系较小,因此在考虑主承销商时,没有必要为了二级市场的股价稳定而过分追求主承销商的高声誉,高声誉对价格稳定的作用有限,且仅在短期生效。对企业而言,选取承销商的依据更多在上市之前承销商的辅导能力,应该综合考虑自身的发行规模与融资成本,在总体声誉外考察承销商在某一行业的承销能力与经验,选取最适合自己的承销商。

对政府部门而言,其重点在于与承销商之间的关系,使承销商更能发挥声誉的作用。作为独立的第三方审核机构,核准制降低信息不对称的作用毋庸置疑,也因此保护了投资者的权益,但在此过程中,实质审核为上市企业提供了隐性担保,而使非理性投资者过于相信上市企业股票的质量,盲目投资新股,导致IPO后市场过热,但他们容易忽略企业本身的财务状况与风险,忽略承销商在尽职调查、风险评估中所做出的贡献,忽略承销商的声誉,从而削减了承销商尽职提供信息的动力,将面对投资者的报告转向面对监管机构,以过审为目的,削弱了承销商信息中介的作用,不利于长期发展下投资者与投资银行的成熟,不利于中国证券市场的成熟。对此,监管部门应循序渐进地试点注册制,将投资判断权还给市场,并且注册制下的企业不仅仅面向机构投资者与经验丰富的投资者,还要逐渐向一般投资者开放,拉近承销商与大众投资者间的关系,刺激承销商的信息中介、信息创造功能,让投资者重视承销商声誉、重视公开信息、提升自身辨识能力,同时监管机构要严惩承销商违规行为,为企业、承销商、投资者创造一个良好的市场环境。

参考文献:

[1]杜江,刘璐,王平.IPO后股票短期收益率波动性探讨[J].证券市场导报, 2010, 2010(12):60-65.

[2]叶莉,应秀杰.超额配售选择权、承销商声誉对IPO定价效率的影响研究——基于承销商视角[J].海南金融,2014(12).

[3]张维,翟晓鹏,邹高峰.市场情绪、投资者关注与IPO破发[J].管理评论,2015,27(6):160.

[4]王若飞,卢正惠.IPO二级市场高溢价影响因素分析[J].金融理论与实践, 2017(6).

[5]琚章玲.IPO业务中承销商声誉机制的有效性研究[D].电子科技大学,2017.

[6]代圣贤.投资者情绪,承销商声誉与IPO抑价关系研究[D].山东大学,2018.

[7]冯翔.中国A股市场IPO超额收益现象研究[D].南京大学,2018.

[8]姜凯天.我国投资银行声誉对IPO企业质量的影响[D].2018.

[9]史金艳,李笑冲,李延喜.投资者情绪阶段测度与IPO首日收益——兼论承销商声誉的调节效应[J].大连理工大学学报(社会科学版),2018,39(05):32-40.

[10]唐珏,邓杨.信息不对称、行为金融与IPO抑价[J].价值工程,2018,37(09):242-246.

[11]陈运森,宋顺林.美名胜过大财:承销商声誉受损冲击的经济后果[J].经济学(季刊),2018,17(01):431-448.

[12]张学勇,张秋月.券商声誉损失与公司IPO市场表现——来自中国上市公司IPO造假的新证据[J].金融研究,2018(10):141-157.

作者单位:苏州大学