中国甲醇期货市场的价格发现功能研究

潘浩

摘要: 本文选取2015年5月4日至2019年12月30日的甲醇现货价格与期货价格数据,通过VAR检验发现两者之间具有一定的关系,并在Johansen下得到一个协整方程;经验证,甲醇现期价格互为Granger因果,说明了两者长期相互影响、相互引导;最后,本文利用脉冲响应分析,将甲醇期货价格对现货价格波动的程度量化,证实了期货市场价格发现功能的存在。

关键词: 期货价格 现货价格 价格发现

一、引言

当前,尽管世界各国的经济持续放缓,但中国的能源消费增速不减,连续18年夺得全球能源增长的冠军。在我国能源消费增长的同时,能源结构也在不断完善。但令人担忧的是,我国石油的对外依存度仍然居高不下,已经达到了72%,不仅具有潜在的能源安全风险,也会因碳排放过多而造成环境的破坏。因此,提高可再生能源以及清洁能源的利用,已成为破解当前能源危机及碳排放过量问题的关键。随着技术水平的提高与成本的下降,具有“资源丰富、含碳量低”特点的甲醇必然能够代替石油,成为重要的化工原料。

甲醇作为一种应用广泛的原料,深加工后可以新型清洁能源的形式缓解能源紧缺。随着我国经济的发展,甲醇在工业中的作用越来越重要,其市场的良性运转对相关行业的稳固前进起到积极的推动作用。但是,由于甲醇的价格具有波动频繁、波幅较大的特点,不仅不利于了我国甲醇生产企业的运营与发展,还严重影响了整个行业的可持续性。在此背景下,兼具价格发现和套期保值两大功能的期货市场就应运而生。

甲醇期货于2011年10月28日在郑州商品交易所上市,同时也标志着甲醇期货市场的成立。随着甲醇期货交易量不断增加,期货市场也得到了长足发展,在调节甲醇价格、规避参与风险、引导清洁消费方面发挥着重要作用,对国家“努力推动期货市场发展”政策作出积极响应。考虑到我国甲醇期货市场与其他国家相比还比较“年轻”,市场的成熟度不高,因此本文对甲醇期货市场的价格发现功能进行验证。

二、文献回顾

目前,学者对现期价格的关系探究一般集中在农业、冶金等领域,原因在于农产品和金属期货市场形成较早,发展也较为成熟。在农产品方面,PaulBrockman和YiumanTse(1995)证实了加拿大蓖麻、小麦、大麦、燕麦期货市场的价格发现功能。张有望(2017)以小麦、玉米等为研究对象,在Johansen检验下证明了粮食作物的现期价格存在长均衡关系。针对玉米期货,黄建新、周启清(2014)以中美两国的期货市场为研究对象,强调了价格发现功能的存在。在棉花现期价格的相关性检验中,丁存振、肖海峰(2018)在现有研究的基础上又进一步分析出国外现货市场的波动幅度要大于国内;谈及金属产品的价格互动,由于黄金具有货币与商品的双重属性,常被作为一种保值避险工具,受到了市场的广泛推崇,也吸引了众多学者目光(李红霞等,2012):杨军战(2014)通过研究,证实了黄金现货价格与期货的相关性高达0.9983。在比较了黄金现期市场之间的影响程度后,徐雪、罗克(2015)得出现货价格对期货价格影响程度较强,反之则较弱的结论。

通过对相关文献的梳理发现,在研究对象的选取上,研究人员考虑到农产品与居民生活密切相关,其价格波动反映当前国家政策的引导作用,因此对该方面的研究较多;而金属产品如黄金、钢等,涉及工业生产制造,对整个产业链的影响都比较大,因此也吸引了众多学者的研究目光。由此可见,当前对期货市场的研究很少涉及到能源化工领域,尤其是甲醇。因此,本文对甲醇期货市场的价格发现功能进行验证,在理论上为相关学者后续研究提供参考。

三、实证分析

(一)数据选取

对于数据的选取,本文的甲醇现货价格为华东高端报价,数据来源于Wind数据库,用S表示;期货价格来源于郑州商品交易所,用F表示。选取2015年5月-2019年12月近五年数据为研究基础,所有数据的单位为元/吨。考虑到每一甲醇期货品种在同一交易日会有多个交割月份的价格存在而导致数据的非连续性,本文采用近月合约方式将期货价格进行筛选整理形成有效数据。在筛选整理后,符合条件的数据调整为2015年5月4日-2019年12月30日共1140組数据,拟合度为94.67%,满足实证检验对样本量的数量需求。

(二)价格发现实证研究

1.单位根检验(ADF)。本文采用ADF方法验证甲醇现货价格(S)与期货价格(F)之间的平稳性,为了降低异方差对结果准确性的干扰,本文对数据进行对数处理,LNS与LNF表示甲醇现货价格与期货价格的对数序列,其结果如表1所示:

在5%的显著性水平下,LNF与LNS不拒绝原假设,说明该时间序列数据不平稳。对原数据进行一阶差分,结果拒绝原假设,说明差分后的数据在5%的显著性水平下是平稳的,可以进行后续的检验,以确定两者的长期关系。

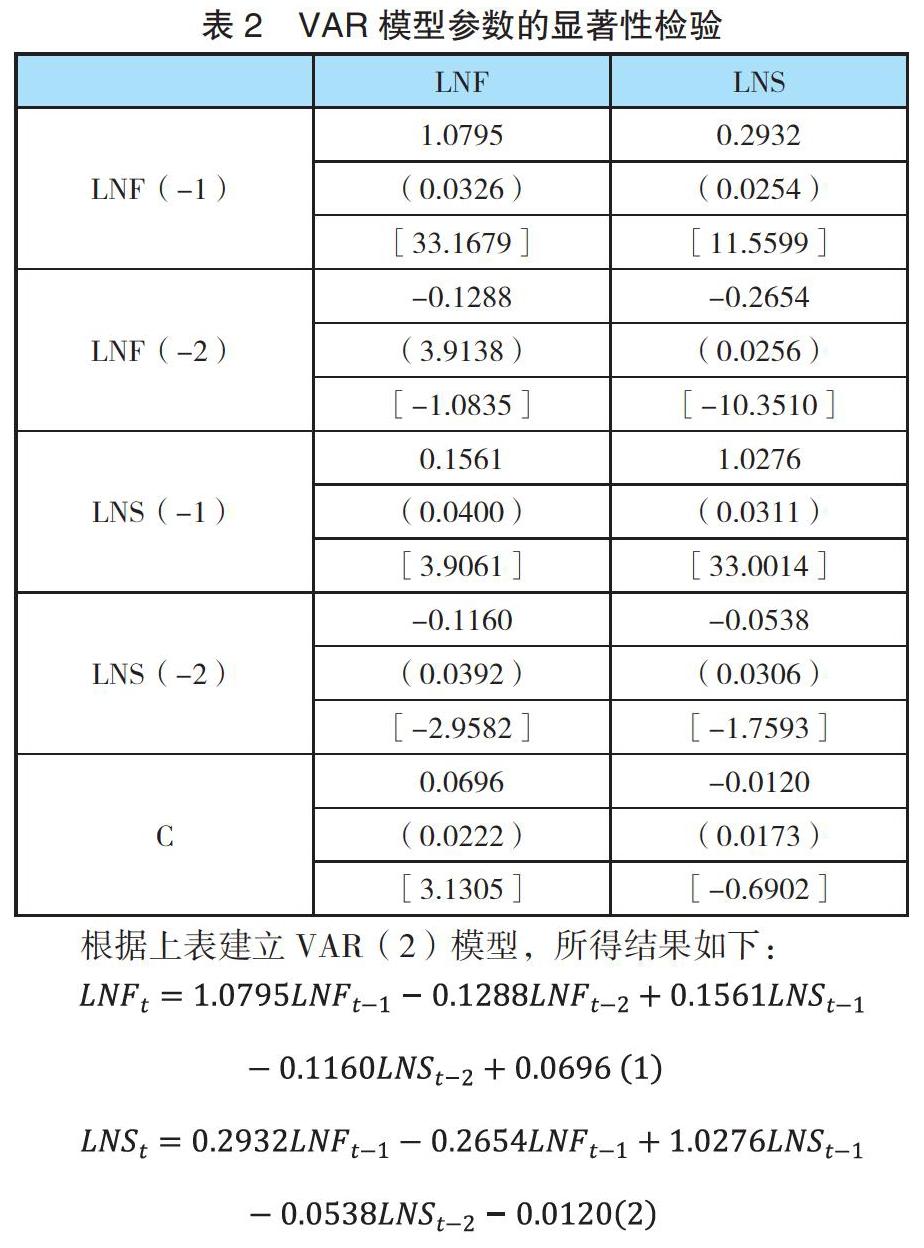

2.VAR检验。在建立VAR模型前,应该先确定滞后阶数。通过对LogL、LR、FPE、AIC、SC、HQ六种检验统计量数据的考虑,选取2为最优滞后阶数,各方程参数的显著性结果为:

根据上表建立VAR(2)模型,所得结果如下:

从VAR模型参数的显著性检验可以看出,滞后一阶的甲醇期现价格对当前期货价格有着显著影响,其t检验值为33.1679与3.9061,滞后二阶的数据显著性有所下降,说明甲醇期货的价格主要来自于上期的影响,较少部分也来自于上两期的影响。对于甲醇现货价格来讲,滞后一阶及两阶的甲醇现期价格都对当期现货价格有较强的影响,揭示了甲醇期货价格对现货价格的影响作用。

3.Johansen协整检验。在平稳数据的基础上,本文采用Johansen检验进一步确定两者之间是否具有长期均衡关系。根据VAR模型确定的最优滞后阶数,在Johansen协整中的阶数选择1阶。检验结果如表3所示,在5%的显著水平下拒绝“协整方程数为0”的假设,不拒绝“协整方程数为1”的假设,说明甲醇现期价格之间具有一个长期均衡关系。

由Johansen检验得出的协整方程表明:甲醇现货价格对期货价格的协整系数为0.8635,说明两者相互的影响程度较大。

4.Granger因果检验。在具有长期均衡关系的前提下,Granger因果检验的作用有助于揭示两者的因果关系及预测能力,为价格发现功能的存在提供进一步证据。通过对F统计对应的数值分析,该结果具有较强的显著性:如表4所示,当滞后阶数为1、2时,在5%的显著性水平下F统计量对应的P值远远小于0.05,说明甲醇的现期价格互为Grangr因果,相互影响,相互引导。

5.方差分解。对甲醇现货价格的预测方差进行分解可知,当滞后阶数为1时,价格波动的总方差有16.84%来自期货价格,随着滞后阶数的增加,该比例逐渐提升,在10期仍达到50%左右,并有趋势继续增加。由此可以认为,甲醇的期货价格对其现货价格的变动起到重要作用。而在对甲醇现货价格的预测方差分解中,当滞后阶数为10时,该影响也仅达到2.3333%。这说明,在甲醇期货市场价格的变动中,现货价格的作用微乎其微。

通过计算,在滞后10阶的条件限定下,对于整个甲醇市场,来自期货市场的平均方差为72.9566%,大于现货市场的平均方差为27.0934%,可见二者虽然互为格兰杰因果且相互影响,但甲醇期货价格在市场波动中仍然占比略高,再次证实了期货市场的价格发现功能。

四、结论

综上所述,为了验证我国甲醇期货价格的价格发现功能,本文选取近五年1140组甲醇现货价格与期货价格数据进行了一系列实证分析。研究结果表明:中国甲醇现货价格与期货价格的一阶差分为平稳序列,且两者处于长期均衡状态,并存在一个协整方程。以近10期数据的方差分解为观察依据,期货价格对现货价格的影响占到50%以上,反之影响却微乎其微,有力证明了价格发现功能的存在。由此,我国金融市场的参与者可以通过甲醇期货价格变动所反映出的各因素对合约工具的影响程度和变动趋势来合理采购甲醇现货,有效降低价格波动带来的损失。

参考文献:

[1]丁存振,肖海峰.国内和国际棉花期现货市场溢出效应与动态关联研究——基于不同政策背景下的比较分析[J].中南大学学报(社会科学版),2018,24(05):117-128.

[2]黄建新,周启清.中美玉米期货市场对现货市场价格影响的实证分析[J].宏观经济研究,2014(07):136-143.

[3]李红霞,傅强,袁晨.中国黄金期貨与现货市场的相关性及其套期保值研究[J].财贸研究,2012,23(03):85-92.

[4]徐雪,罗克.中国黄金期货市场价格发现功能的实证分析[J].管理世界,2014(11):172-173.

[5]杨军战.我国黄金期货与现货价格互动影响实证研究[J].上海经济研究,2014(01):83-89.

[6]张有望,李剑.粮食期货与现货市场价格波动溢出效应[J].华南农业大学学报(社会科学版),2017,16(01):104-111.

[7]Paul Brockman,Yiuman Tse.Information shares in Canadian agricultural cashfutures markets[J].Applied Economies Letters,1995(2):335-338.

基金项目:中央高校基本科研业务费专项资金资助(2019RW23 )。

作者单位:北京林业大学经济管理学院