货币政策对资本市场的非线性效应

张晓玫 罗祺璐 孟凡祥

内容提要:私募股权投资是资本市场的重要组成部分,而资本市场波动对宏观经济周期有重要影响。通过构建非线性计量经济模型,本文从不同期限结构和类型的政策模式角度探索货币政策对私募股权投资的非线性影响。研究发现,短期数量型货币政策在经济高涨时期对私募股权投资的调控效果更佳,而长期数量型货币政策在经济平稳时期对私募股权投资的调控效果更佳,数量型货币政策对私募股权投资的影响在时间维度呈现递减趋势;短期价格型货币政策在经济萧条时期对私募股权投资的调控效果更佳,而长期价格型货币政策在经济平稳时期对私募股权投资的调控效果更佳,价格型货币政策对私募股权投资的影响在时间维度呈现递增趋势。因此,长期价格型货币政策是我国进入经济新常态时期后的主要选择。

关键词:数量型货币政策;价格型货币政策;资本市场;非线性效应;私募股权投资

中图分类号:F822文献标识码:A文章编号:1001-148X(2020)03-0066-08

收稿日期:2019-10-16

作者简介:张晓玫(1976-),女,成都人,西南财经大学金融学院教授,博士生导师,经济学博士,研究方向:金融科技;罗祺璐(1995-),女,福建龙岩人,西南财经大学金融学院硕士研究生,研究方向:宏观金融;孟凡祥(1979-),男,山东枣庄人,上海财经大学信息管理与工程学院博士研究生,研究方向:非线性计量。

基金项目:國家自然科学基金项目,项目编号:71873104;教育部人文社科基金项目,项目编号:19C10651027。

随着多层次资本市场不断丰富完善,我国私募股权投资已发展成为多层次资本市场的重要力量,对于促进长期资本形成、支持创新创业具有不可替代的重要作用。资本市场各方面指标的变化不仅对系统性金融风险具有警示作用,更是宏观经济运行状况的重要体现;资本市场的良好运行不仅为金融发展提供了良好环境,还可以降低金融摩擦、促进金融体系乃至宏观经济的健康持续发展(Chari et al., 2012)。鉴于货币政策传导途径的特殊性,基于不同货币政策工具的不同类型货币政策对金融系统及资本市场的影响程度也具有差异性(王少林等2015),而且会依赖于不同时期的外部经济环境而变化,这就导致了货币政策对资本市场会产生动态性调控效果(Clarida and Taylor, 2003),产生非线性的影响。因此,从不同货币政策类型的视角构建非线性计量经济模型,探索货币政策对资本市场的非线性影响,不但有利于把握货币政策操作规律、理解货币政策对资本市场的调控机制,更有利于促进整体国民经济的健康持续发展。

一、货币政策与私募股权投资非线性因果关系的检验

(一) 非线性格兰杰因果关系检验原理

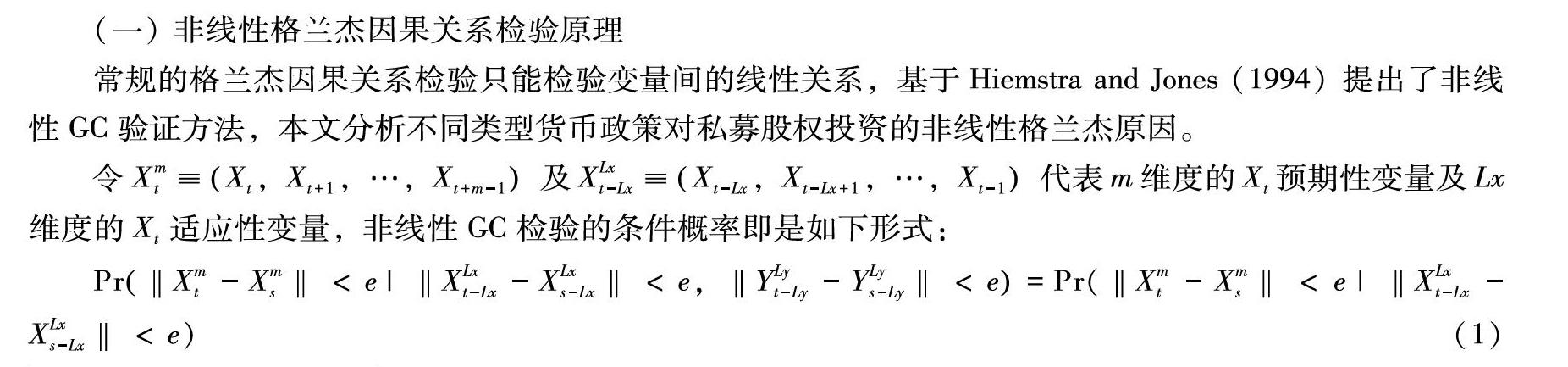

常规的格兰杰因果关系检验只能检验变量间的线性关系,基于Hiemstra and Jones (1994) 提出了非线性GC验证方法,本文分析不同类型货币政策对私募股权投资的非线性格兰杰原因。

令Xmt≡Xt,Xt+1,…,Xt+m-1及XLxt-Lx≡Xt-Lx,Xt-Lx+1,…,Xt-1代表m维度的Xt预期性变量及Lx维度的Xt适应性变量,非线性GC检验的条件概率即是如下形式:

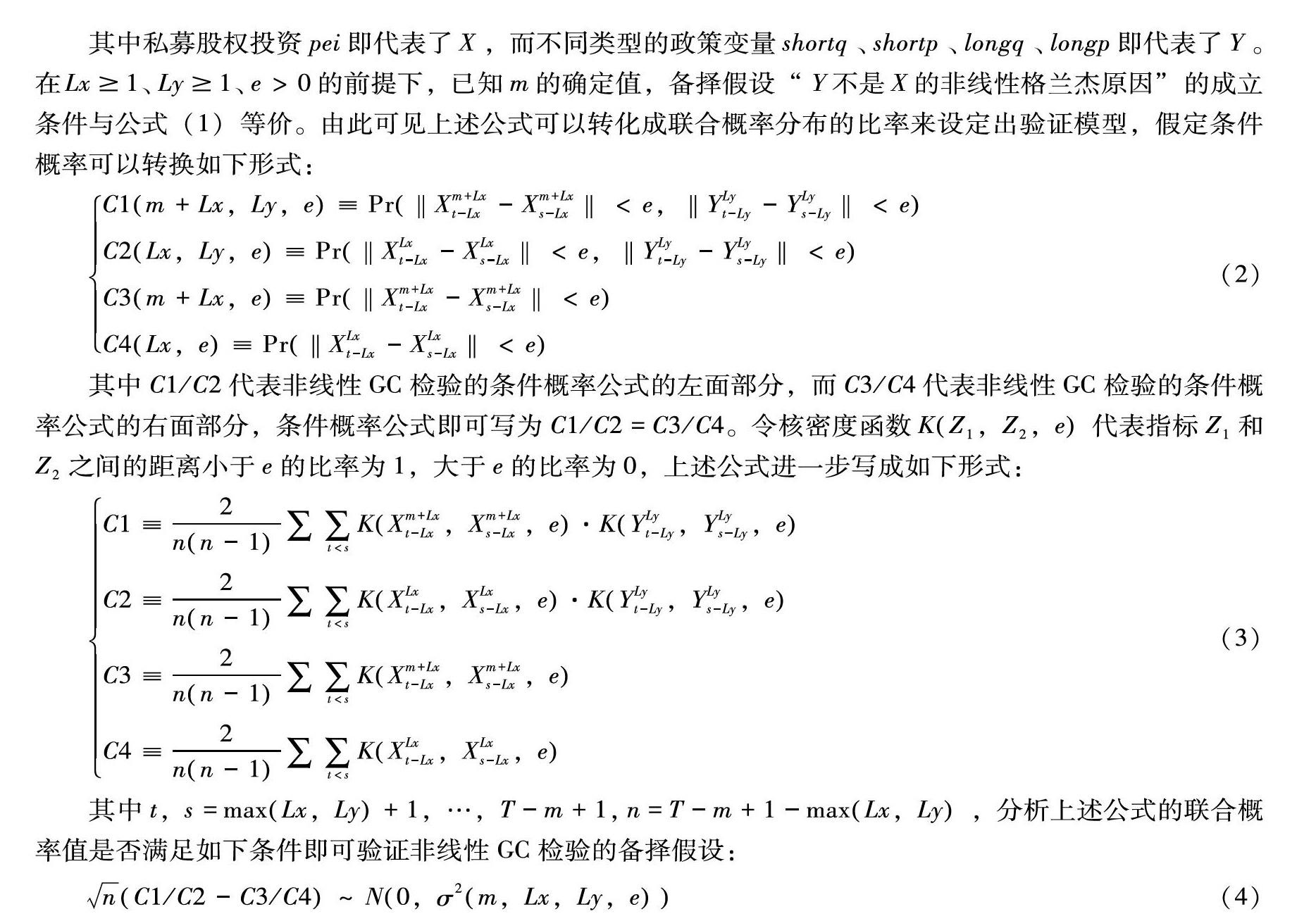

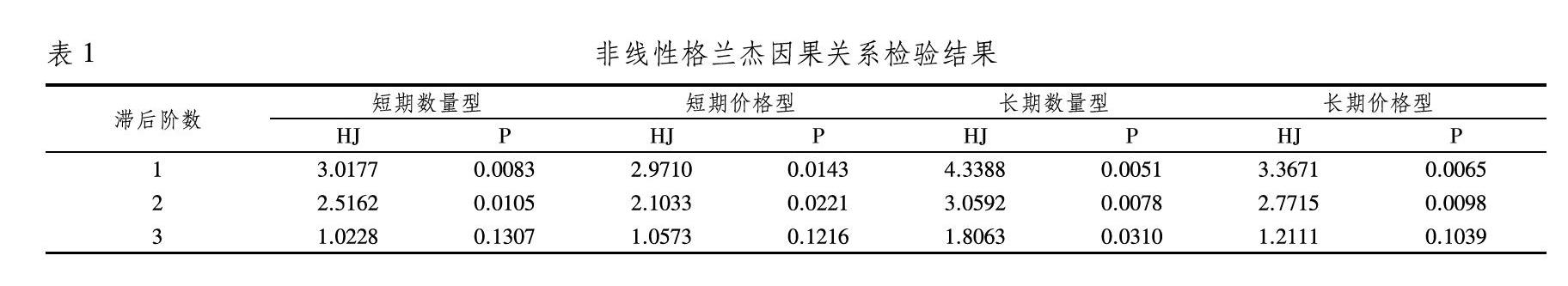

Pr‖Xmt-Xms‖ 其中私募股权投资pei即代表了X,而不同类型的政策变量shortq、shortp、longq、longp即代表了Y。在Lx1、Ly1、 e>0的前提下,已知m的确定值,备择假设“Y不是X的非线性格兰杰原因”的成立条件与公式(1)等价。由此可见上述公式可以转化成联合概率分布的比率来设定出验证模型,假定条件概率可以转换如下形式: C1m+Lx,Ly,e≡Pr‖Xm+Lxt-Lx-Xm+Lxs-Lx‖ 其中C1/C2代表非线性GC检验的条件概率公式的左面部分,而C3/C4代表非线性GC检验的条件概率公式的右面部分,条件概率公式即可写为C1/C2=C3/C4。令核密度函数KZ1,Z2,e代表指标Z1和Z2之间的距离小于e的比率为1,大于e的比率为0,上述公式进一步写成如下形式: C1≡2nn-1∑∑t 其中t,s=maxLx,Ly+1,…,T-m+1,n=T-m+1-maxLx,Ly,分析上述公式的联合概率值是否满足如下条件即可验证非线性GC检验的备择假设: nC1/C2-C3/C4~N0,σ2m,Lx,Ly,e(4) (二) 变量选取和数据描述 观测变量。本文以私募股权的直接投资额为代理变量pei,以对数增长率衡量,样本数据为2005年第一季度到2017年第四季度的季度数据,经过Eviews的X-11季度处理和HP滤波的去趋势处理,数据来源于CEIC数据库。 货币政策变量。本文以三月期央票收益率作为短期数量型货币政策的代理变量shortq、以5年期国债收益率作为长期数量型货币政策的代理变量longq、以3月期基准存款利率作为短期价格型货币政策的代理变量shortp、以3年期基准存款利率作为长期价格型货币政策的代理变量longp,以对数增长率衡量,样本数据为2005年第一季度到2017年第四季度的季度数据,其中非季度数据以执行天数的加权平均换算为季度数据,经过Eviews的X-11季度处理和HP滤波的去趋势处理,数据来源于中经网数据库。 (三) 检验结果分析 本文采用非线性格兰杰因果关系检验对上述变量进行了非线性关系验证,非线性关系验证结果详见表1。 第一,短期数量型货币政策是否为私募股权投资的非线性格兰杰原因。从检验结果P值可以看出短期数量型货币政策滞后一阶和二阶的P值都是小于0.1,而滞后三阶的P值大于0.1,可以在10%的显著性水平下拒绝短期数量型货币政策滞后一阶和二阶不是私募股权投资非线性格兰杰原因的原假设。第二,短期价格型货币政策是否为私募股权投资的非线性格兰杰原因。从检验结果P值可以看出短期价格型货币政策滞后一阶和二阶的P值都是小于0.1,而滞后三阶的P值大于0.1,可以在10%的显著性水平下拒绝短期价格型货币政策滞后一阶和二阶不是私募股权投资非线性格兰杰原因的原假设。第三,长期数量型货币政策是否为私募股权投资的非线性格兰杰原因,然而长期数量型货币政策的滞后一阶、二阶以及三阶的P值都较小,甚至小于0.05,在5%的显著性水平下可以拒绝长期数量型货币政策滞后一阶、二阶、三阶不是私募股权投资非线性格兰杰原因的原假设。另外,从长期价格型货币政策的检验结果来看,不同滞后阶数是否为私募股权投资非线性格兰杰原因的检验P值大致与前两种情况相同,即可以在10%的显著性水平下拒绝长期价格型货币政策滞后一阶和二阶不是私募股权投资非线性格兰杰原因的原假设。因此,本文接下来以二阶滞后进行建模,进一步探索货币政策对私募股权投资的非线性影响。 二、研究模型的構建与分析 本文构建了包含货币政策和私募股权投资的线性模型,并以因子增广方法构造不可见的工具变量,将引入工具变量的线性模型改进为非线性模型。 首先,构建私募股权投资和央行货币政策的基本模型: peishortqshortplongqlongpt=b1peishortqshortplongqlongpt-1+b2peishortqshortplongqlongpt-2+vt(5) 其中pei代表私募股权投资,shortq代表短期数量型货币政策,shortp代表价格型货币政策,longq代表长期数量型货币政策,longp代表长期价格型货币政策。 b1和b2皆是5×5阶的系数方阵,vt~N0,Ω,Ω是5×5维协方差矩阵。考虑到宏观问题的内生性无处不在,较难以少数工具变量对模型进行改进,参照Boivin et al. (2006) 发明的计量方法,本文将n个宏观经济变量降解为k个不可观测的共同因子ft,并且k< xit=λ~fift+λ~1ipeit+λ~2ishortqt+λ~3ishortpt+λ~4ilongqt+λ~5ilongpt+uituit=ρi1uit-1+…+ρiquit-q+εit(6) 其中λ~fi是n×k维矩阵,λ~1i、λ~2i、λ~3i、λ~4i、λ~5i分别为n×1维矩阵;εit~N0,exphit,假设每个i,j=1,…,n,i≠j和每个t,s=1,…,T,t≠s,都有Eεitft=0和Eεitεjs=0,方程 (6) 可以写成如下形式: xt=λfft+λ1peit+λ2shortqt+λ3shortpt+λ4longqt+λ5longpt+ΓLxt+εt (7) 其中ΓL=diagρ1L,…,ρnL,ρiL=ρi1L+…+ρiqLq;λj=In-ΓLλ~j,j=f,1,2,3,4,5;εt~N0,Ht,H=diagexph1t,…,exphnt,并且残差具有随机游走的形式hit=hit-1+ηht,ηht~N0,σh。因此,经过扩展后的基本模型可以写成不可观测因子、观测变量、货币政策变量的共同形式。为了捕捉时变性的影响,需将模型系数进行时变处理,构建模型如下: peishortqshortplongqlongpft=b1,tpeishortqshortplongqlongpft-1+b2,tpeishortqshortplongqlongpft-2+vt(8) 其中b1t和b2t是时变性系数矩阵,vt~N0,Ωt,t=1,…,T。对扰动项协方差矩阵的时变性处理本文采取矩阵乔丹分解方法: AtΩtA′t=ΣtΣ′t(9) Ωt=A-1tΣtΣ′tA′-1t(10) 其中Σt=diagσ1,t,…,σm,t,m=5,At是主对角线为1的下三角矩阵。 At=10…0a21,t10am1,t…amm-1,t1(11) 由此可见Bt=vecb1t′,vecb2t′′、logσt=logσ′1t,…,logσ′mt′以及αt=a′j1,t,…,a′jj-1,t′代表了方程 (8) 中的所有参数对于模型的时变性刻画,仅需对这三个向量进行处理,本文采取创新型随机游走方法对其进行刻画: Bt=Bt-1+JBtηBtαt=αt-1+Jαtηαtlogσt=logσt-1+Jσtησt(12) 其中ηθt~N0,Qθ是创新变量,Qθ分别对应Bt、αt、logσt的创新协方差矩阵,Jθt=0,t=1,…,T表示参数是常数,Jθt=1,t=1,…,T表示参数具有时变性,θt∈Bt,αt,logσt。 上述方程(5)至(12)即为本文建立的时变参数计量经济模型,本文接下来应用前文构建的模型,从75个宏观经济变量中提取3个共同因子,采用三维脉冲响应分析方法探究货币政策对私募股权投资的非线性影响。 (一)共同因子提取 参照Koop et al. (2009)、Korobilis(2013),本文的75个宏观经济变量主要来自于3个方面,相应提取的共同因子个数也为3个。第一个是实际经济因素层面,包括进口贸易总额、出口贸易总额、不同行业的增加值等29个变量;第二个是价格指标层面,包括生产者价格指数、出口商品价格指数、消费者价格指数等14个变量;第三个是金融指标层面,包括不同期数的债券收益率、不同期数的银行间拆借率、各口径下的货币发行量等32个变量。各变量数据同样来源于中经网数据库,并经过eviews的X-11季度处理和HP滤波去趋势处理,处理后数据平稳。最后,将上述75个宏观经济变量提取为3个共同因子,共同因子标准差后验均值走势图见图1。 从图1可以明显看出所提取的3个共同因子的标准差后验均值走势基本一致,几乎都是在2005年左右、2008年左右产生了大幅度波动性趋势,而在2015年之后基本趋于稳定,这与全球经济周期走势基本趋同。即2005年左右全球高速攀升,除了弥补了1990年底末期的低迷,甚至带来了泡沫与危机,经济泡沫在2008年左右破灭,国际金融危机产生,经济大幅度滑落;到了2015年,世界经济进入新常态时期,经济稳定运行。由此可见提取的3个共同因子基本与宏观经济走势趋同,基本可以作为不可见的工具变量引入模型。 (二)数量型货币政策对私募股权投资的影响 基于前面构建的非线性计量经济模型,本文实证分析一单位数量型货币政策正向冲击在不同时期下对私募股权投资的影响。鉴于世界经济周期和前面部分的因子波动,实证分析中分别将2005年到2007年、2008年到2012年、2013年到2017年作为典型时期的代表时期,即分别为经济高涨时期、经济萧条时期、经济平稳时期,分析结果见图2和图3。各图中X轴表示脉冲响应持续期,即当期发生货币政策冲击后的1-40期;Y轴表示脉冲响应发生期,即发生货币政策冲击的时间2005年到2017年;Z轴表示脉冲响应值,即货币政策冲击引起的私募股权投资变化情况。 1.短期数量型货币政策对私募股权投资的影响。从图2中可以看出一单位短期数量型货币政策在经济高涨时期正向冲击主要引起私募股权投资正向响应,各脉冲期的最大响应值均大于0.1,其中在2005年第一季度冲击的第1期有最大响应0.1793。然而各时间段的脉冲持续期都较短,几乎都在5期左右响应值趋近于零。在经济萧条时期和经济平稳时期的一单位短期数量型货币政策正向冲击主要引起私募股权投资正向响应,不同的是响应值相对较小,在经济萧条时期的2008年第一季度,短期数量型货币政策会在冲击后的第2期引起私募股权投资的最大正向响应,但响应值仅为0.0926,并且货币政策冲击引起私募股权响应的持续期也仅为7期左右。在经济平稳时期的2013年第一季度,短期数量型货币政策同样会在冲击后的第2期引起私募股权投资的最大正向响应,但响应值更是仅为0.0483,各期的响应持续期大概在9期左右。所以,私募股权投资在经济高涨时期对短期数量型货币政策最敏感,在经济萧条时期次之,在经济平稳时期短期数量型货币政策对私募股权投资的作用效果有限。从时间轴Y来看,短期数量型货币政策对私募股权投资的影响程度呈现出递减趋势。从响应持续期X轴以及最大响应值出现的时间来看,短期数量型货币政策对私募股权投资在经济平稳时期有相对长期影响,在经济高涨时期则有相对短期影响。由于资本市场、细到私募股权基金经理人在经济高涨时期对市场持有较高热情,宽松型货币政策会使得私募股权基金经理人意识到央行的政策倾向,两者使得私募股权基金经理人的投资意愿更强;相反,在经济萧条时期,资本市场细到私募股权基金经理人都对宏观经济环境持有消极太多,即使短期宽松型货币政策也并不足以改善私募股权基金经理人的投资意愿,此时的货币政策对私募股权投资的拉动效果必然有限。 2.长期数量型货币政策对私募股权投资的影响。在经济高涨时期,从图3中可以看出一单位长期数量型货币政策正向冲击主要引起私募股权投资正向响应。除了2005年前两个季度,各脉冲期的最大响应值均大于0.5,其中在2007年第四季度冲击的第1期有最大响应0.7206。然而各时间段的脉冲持续期都较短,即使在2007年第四季度的冲击有最长持续期,也不过在7期左右就已消逝。另外,在经济萧条时期和经济平稳时期的一单位长期数量型货币政策正向冲击也是主要引起私募股权投资正向响应,不同的是在产生最大正向响应值后会产生短暂的负向响应。 从经济萧条时期来看,各时间段的货币政策冲击都是在冲击后的第二期引起私募股权投资的最大正向响应,尤其是在2012年第四季度有最大正向影响0.4169,随后转为短暂的负向响应,并在9期作用影响效果消逝。从经济平稳时期来看,各冲击都是在第1期即引起最大响应,并且各脉冲期的最大响应值均大于0.7,甚至在2017年第四季度长期数量型货币政策对私募股权投资的影响幅度达到0.7993。所以,在经济平稳时期长期数量型货币政策对私募股权投资的影响效果更强,在经济高涨时期的影响效果次之,在经济萧条时期,私募股权投资对长期数量型货币政策最不敏感,并且长期数量型货币政策对私募股权投资的影响持续期也是在经济平稳时期更长。显然,无论是短期数量型还是长期数量型货币政策,在经济萧条时期资本市场对宏观经济环境并不抱有乐观太多,私募股权基金经理人的投资行为较谨慎,对经济萧条时期的风险防范意识更高,央行的数量型宽松政策并不会明显改变经理人的行为规则。相反,在经济高涨时期和经济平稳时期宏观经济环境向好,资本市场投资行为更加积极,尤其是在经济平稳时期,长期的数量型宽松货币政策更能体现出央行应对经济新常态的政策取向,此时的货币政策对资本市场投资行为的刺激性更大。 (三)价格型货币政策对私募股权投资的影响 本文分别将2005年到2007年、2008年到2012年、2013年到2017年作为典型时期的代表时期,即分别为经济高涨时期、经济萧条时期、经济平稳时期,实证分析一单位价格型型货币政策正向冲击在不同时期下对私募股权投资的影响,分析结果见图4和图5,图中各轴含义与前文相同。 1.短期价格型货币政策对私募股权投资的影响。在经济高涨时期,从图4中可以看出一单位短期价格型货币政策正向冲击主要引起私募股权投资负向响应,各期绝对响应值均在0.5以上,尤其在2007年第四季度,最大響应值为-0.8823,随后又短暂的正向响应,最终在4期左右影响效果基本消失。在经济萧条时期和经济平稳时期,一单位短期价格型货币政策正向冲击也主要引起私募股权投资负向响应,不同的是没有短暂的正向响应,并且影响的持续时间相对较长。在经济萧条时期,在2012年第四季度的短期价格型货币政策冲击引起私募股权投资有最大绝对响应,响应值高达-1.3055,随后在10期左右影响效果基本消失;在经济平稳时期,2017年第四季度冲击的第一期即引起私募股权投资的最大响应,响应值为-0.7317,并且持续时间相对较长,在12期左右冲击效果才趋近于零。所以,私募股权投资在经济萧条时期对短期价格型货币政策最敏感,在经济高涨时期次之,在经济平稳时期短期价格型货币政策对私募股权投资的作用效果有限。 从各时期的Y轴来看,短期价格型货币政策对私募股权投资的影响程度呈现出递增趋势。从响应持续期X轴来看,短期价格型货币政策对私募股权投资在经济平稳时期有相对长期影响,在经济高涨时期则有相对短期影响。我国异质性企业的融资能力存在非对称问题,即中小企业较难从银行得到贷款,而银行更倾向于向大型国有企业融资(吕劲松, 2015),在经济萧条时期中小企业融资难问题更是凸显,而与数量型货币政策不同,价格型货币政策恰好具有调结构的功能,在经济下行的特殊时期,价格型货币政策更能改善资本市场行为主体对中小企业的投资偏好;相反,在经济高涨时期银行对大型国企及中小型私企的贷款意愿偏差并不明显,此时的短期价格型货币政策并不会明显改善私募股权基金对中小企业的支持力度。 2.长期价格型货币政策对私募股权投资的影响。在经济高涨时期,从图5中可以看出一单位长期价格型货币政策正向冲击主要引起私募股权投资负向响应,且响应水平呈现出明显的递增趋势,在2007年第四季度货币政策冲击后的第一期即产生了最大负向响应,响应值为-0.5950,在8期左右影响效果基本消失。在经济萧条时期和经济平稳时期,一单位长期价格型货币政策正向冲击也主要引起私募股权投资负向响应,不同的是在经济萧条时期的长期价格型货币政策会引起私募股权投资的短期正向响应,以及在经济平稳时期的长期价格型货币政策会对私募股权投资有明显的相对长期效应。 从经济萧条时期来看,各时间段的长期价格型货币政策一单位冲击都会在第1期即引起私募股权投资的最大负向响应,随后在第2期转为正向响应,并在10期左右冲击效果基本消失,在2012年第四季度有最大负向响应,响应值为-0.7791。从经济平稳时期来看,长期价格型货币政策冲击对私募股权投资的影响幅度呈现递增现象,在2017年第四季度私募股权投资的最大负向响应值高达-1.2610,长期价格型货币政策冲击对私募股权投资的冲击效果持续到15期左右才趋近于零。所以,在经济平稳时期长期价格型货币政策对私募股权投资的影响效果更强,在经济萧条时期的影响效果次之,私募股权投资在经济高涨时期对长期价格型货币政策最不敏感,长期数量型货币政策对私募股权投资的影响持续期也是在经济平稳时期更长。从时间轴来看,长期价格型货币政策对私募股权投资的影响程度呈现出递增趋势。长期价格型货币政策对私募股权投资的影响在经济平稳时期有相对长期效应,在经济高涨时期有相对短期效应。随着我国经济进入新常态时期,经济增速趋缓,结构性问题日益突出,经济结构的微观基础是产业结构,产业结构的微观基础又是企业结构,利率市场化进程呈加快趋势,其相对于数量型货币政策调结构的优势更加明显。在此背景下,长期货币政策更能使得资本市场行为主体意识到中央银行的长期政策取向,私募股权投资必然也会在此时期对长期价格型货币政策产生更大响应①。 三、研究结论 随着金融经济的飞速发展,资本市场运行状况在宏观经济周期性波动和增长中具有重要作用。尤其在中国,多层次资本市场不断丰富完善,私募股权投资已发展成为多层次资本市场的一支重要力量,特別是对于促进长期资本形成、支持创新创业具有不可替代的重要作用。本文从私募股权投资的视角探索了货币政策对资本市场的非线性影响,通过创新型随机游走方法和乔丹分解方法构建了非线性计量经济模型,并分别从短期数量型货币政策、短期价格型货币政策、长期数量型货币政策、长期价格型货币政策多方面展开分析,并得到如下研究结论: 第一,通过数量型货币政策的三维脉冲响应分析发现,宏观经济环境是货币政策影响私募股权投资的重要因素,在经济高涨时期,资本市场行为主体的投资热情较高,而在经济萧条时期资本市场行为主体的投资情绪相对悲观,这导致了私募股权投资在经济高涨时期对短期数量型货币政策最敏感,而在经济萧条时期和经济平稳时期的短期数量型货币政策对私募股权投资的拉动效果相对较小。并且,短期数量型货币政策对私募股权投资的影响幅度在时间轴也是呈现出递减趋势,但短期数量型货币政策对私募股权投资的影响在经济平稳时期却具有相对长期效应,在经济高涨时期相对具有短期效应。另外,相对于短期数量型货币政策,长期数量型货币政策在经济新常态时期更能反映出中央银行的长期货币政策倾向,以及鉴于在经济萧条时期基金经理人的风险防范意识更强,这都导致了在经济平稳时期长期数量型货币政策对私募股权投资的影响效果更强,在经济高涨时期的影响效果次之,在经济萧条时期,私募股权投资对长期数量型货币政策最不敏感,并且,长期数量型货币政策对私募股权投资的影响持续期也是在经济平稳时期更长。 第二,通过价格型货币政策的三维脉冲响应分析发现,结构性问题是反映价格型货币政策宏观经济调控的关键,价格型货币政策比数量型货币政策具有更好的结构调控能力,尤其是在经济萧条时期高科技中小企业的融资、低效率大型企业却相对更容易拿到银行贷款的问题尤为凸显,这就导致了短期价格型货币政策对私募股权投资的影响幅度在经济萧条时期更强,而在经济高涨时期和经济平稳时期私募股权投资对短期价格型货币政策的敏感度有限。另外,考虑到我国进入经济新常态时期后结构性问题凸显,央行和财政部多次公开公布积极推进经济结构转型、产业结构升级的决心,此时的长期价格型货币政策更能体现出中央银行的长远政策取向,这就导致了在2015年后的经济平稳时期长期价格型货币政策对私募股权投资的影响即有最大幅度又有最长持续期,而在经济高涨时期和经济萧条时期,私募股权投资对长期价格型货币政策的响应幅度和持续期都相对较小。另外,从各时期的响应幅度来看长期价格型货币政策对私募股权投资的影响程度也是逐渐呈现出递增趋势。 综合本文分析,无论是从货币政策模式来看,还是从宏观经济背景来看,货币政策对私募股权投资都是产生了非线性影响:在经济高涨时期,央行实施短期数量型货币政策或许更能刺激资本市场行为主体的投资偏好;在经济萧条时期,央行实施短期价格型货币政策对私募股权投资的拉动效果更好。随着我国进入经济新常态时期,长期价格型货币政策应是未来一段时间内央行的主要政策工具,这也与推进利率市场相呼应。 注释: ① 此处模拟的是一单位价格型货币政策正向冲击,意味着紧缩型货币政策;反过来,当央行实施宽松型货币政策时,其对私募股权投资的正向影响也最大。 参考文献: [1] Chari A, Henry P B, Sasson D. Capital Market Integration and Wages[J].American Economic Journal Macroeconomics, 2012,4(2):102-132. [2] 王少林,林建浩,杨燊荣. 中国货币政策与股票市场互动关系的测算——基于FAVAR-BL方法的分析[J].国际金融研究,2015(5): 15-25. [3] Clarida R H,Taylor M P. Nonlinear Permanent-Temporary Decompositions in Macroeconomics and Finance [J].Economic Journal,2003,113(6):125-139. [4] Hiemstra C,and Jones J D. Testing for Linear and Nonlinear Granger Causality in the Stock Price- Volume Relation[J].Journal of Finance,1994,49(6):1639-1664. [5] Boivin J,Giannoni M P,Mihov I. Sticky Prices and Monetary Policy: Evidence from Disaggregated US Data[J].American Economic Review,2006,99(1):350-384. [6] Koop G,Leon R G,Strachan R W. On the Evolution of the Monetary Policy Transmission Mechanism[J].Journal of Economic Dynamics & Control,2009,33(8):997-1017. [7] Korobilis D. Assessing the Transmission of Monetary Policy Using Time-Varying Parameter Dynamic Factor Models[J].Oxford Bulletin of Economics and Statistics,2013,75(2): 157-179. [8] 吕劲松. 关于中小企业融资难、融资贵问题的思考[J].金融研究,2015(11): 115-123. Nonlinear Effect of Monetary Policy on Capital Market: Empirical Evidence from Private Equity Investment ZHANG Xiao-mei1, LUO Qi-lu1, MENG Fan-xiang2 (1.School of Finance, Southwest University of Finance and Economics, Chengdu 611130, China; 2.School of Information Management & Engineering, Shanghai University of Finance and Economics, Shanghai 200433, China) Abstract:Private equity investment is an important part of the capital market, and the fluctuation of the capital market has an important impact on the macroeconomic cycle. By constructing a non-linear econometric model, this paper explores the non-linear impact of monetary policy on private equity investment from the perspective of different term structures and types of policy models.It is found that the short-term quantitative monetary policy has a better effect on private equity investment in the period of economic upsurge, while the long-term quantitative monetary policy has a better effect on private equity investment in the period of economic stability, and the impact of quantitative monetary policy on private equity investment shows a decreasing trend in time dimension; the effect of short-term price monetary policy on private equity investment is better in the period of economic depression, while the effect of long-term price monetary policy on private equity investment is better in the period of economic stability, and the impact of price monetary policy on private equity investment is increasing in time dimension. Therefore, long-term price monetary policy is the main choice after China enters the new normal period of economy. Key words:quantitative monetary policy; price monetary policy; capital market; nonlinear effect; private equity investment (責任编辑:关立新)