“一带一路”绿色债券市场:困境与对策

孙昕 张文中

【摘 要】 “一带一路”沿线国家因其地理特殊性存在较大的气候适应压力,通过发行绿色债券来支持可持续发展项目可以有效缓解这一问题。文章将研究视域聚焦于国际资本市场中的“一带一路”绿色债券市场,通过梳理“一带一路”沿线主体在国际资本市场中绿色债券发行及交易的现状,从标准、规模、主体、期限四个角度对该市场独特的绿色债券困境进行综合分析,最终提出有效改善困境的相关对策,具体包括制定国际接轨发行标准、考虑沿线国家多方结盟、引入专业机构先进经验、鼓励公私合营伙伴关系等,为有效提升“一带一路”绿色债券市场发展水平与竞争能力提供借鉴。

【关键词】 一带一路; 绿色债券; 市场困境; 沿线国家

一、引言

近年来的极端天气事件和由此引发的大型灾难提高了全球对于气候适应项目的重视,气候变化风险已为“一带一路”沿线国家②带来巨大威胁,执行向低碳经济转变的策略并建设生态基础设施项目是“一带一路”沿线各国完成联合国可持续发展目标的有效措施。作为一种为解决气候变化问题筹集资金的金融工具,绿色债券已经证明了其在投资低碳资产上的有效性,它为各发行主体均带来了可观的资本支持[1]。根据气候債券倡议组织(Climate Bond Initiative,CBI)的统计,全球绿色债券市场2007—2018年底累计发行规模已达5 210亿美元。其中,美国以1 186亿美元位居首位,中国紧随其后,发行存量为775亿美元。近三年全球绿色债券发行额分别为1 621亿美元(2017年)、1 676亿美元(2018年)及2 589亿美元(2019年),呈稳步上升态势[2]。

二、“一带一路”绿色债券市场发展现状

(一)发行规模大幅增长

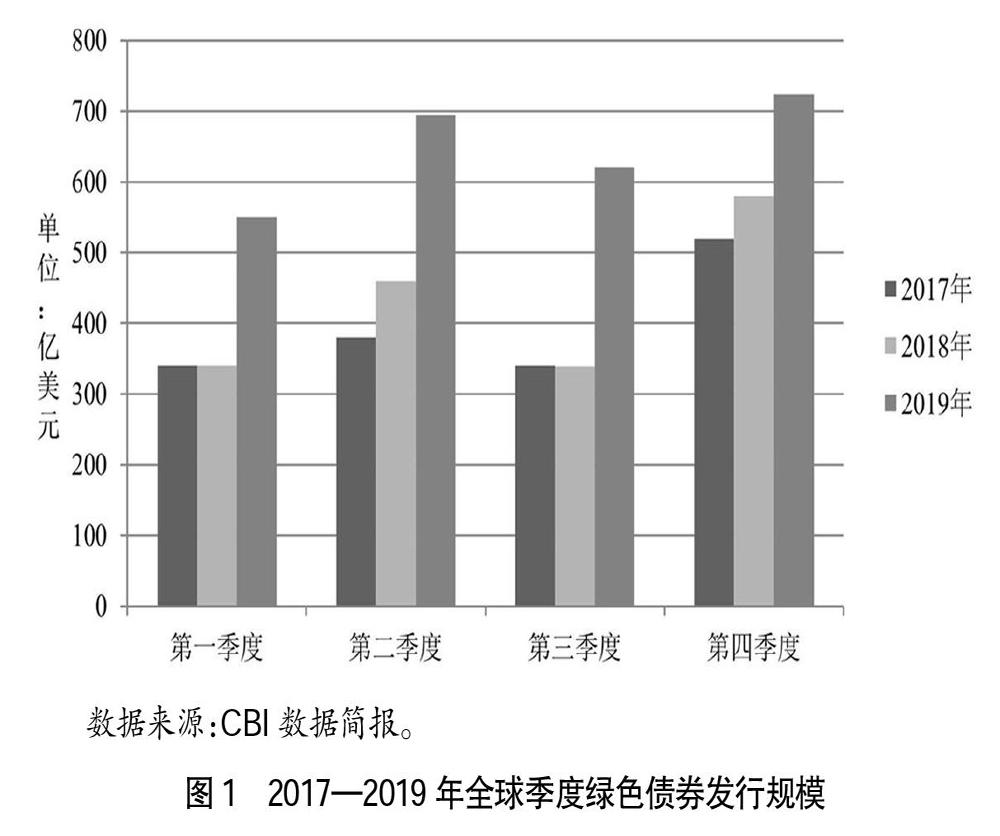

2017—2018年绿色债券市场经历了一个平稳过渡的阶段,发展速度对比之前的全球爆发态势有所下降,但2019年发行规模的大幅增长依旧证明了绿色债券市场的发展潜力。根据CBI的官方统计,2019年每季度绿色债券的发行规模均较2017年及2018年同期有大幅增加,最终突破全年2 500亿美元的预估值(图1)。“一带一路”沿线国家多为新兴经济体和发展中国家,因此属于新兴市场。第一只由新兴市场发行的绿色债券是南非在2012年发行的,目前新兴市场的绿色债券发行额已占据全球市场的四分之一,其中2016年才起步的中国绿色债券已占据新兴市场的70%[3]。虽然在不考虑中国债券的情况下,新兴市场仅占全球绿色债券较小的一部分,但是越来越多的“一带一路”新发行人开始进入这个市场,甚至达到全球市场发行人总数的42%[4]。“一带一路”沿线国家在2019年表现相当突出,仅第三季度就贡献了26%的发行存量。其中,拉丁美洲国家表现最为活跃,以巴西、智利、秘鲁及巴拿马为主要代表。

(二)发行主体愈发多元

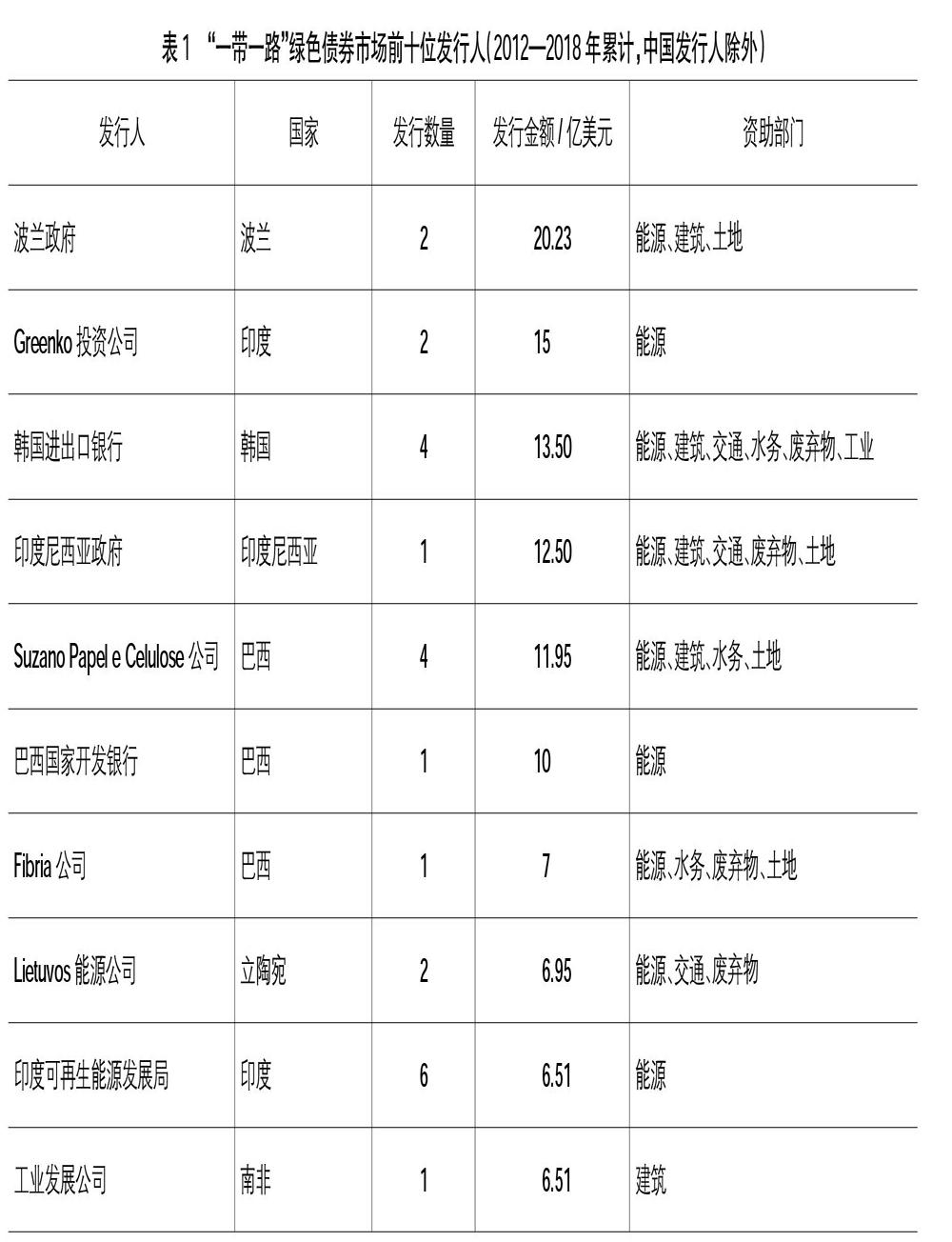

首先,“一带一路”绿色债券市场的发行主体在2018年有所增加。新增绿色债券市场国家包括印度尼西亚、黎巴嫩、纳米比亚、葡萄牙、塞舌尔及乌拉圭,发行额总计33亿美元,占2018年全球新增绿色债券市场的86%。这些绿色债券的发行标志着“一带一路”沿线国家的气候意识增强,将有效促进巴黎协定的实现。其次,来自“一带一路”沿线国家的金融机构在2018年表现良好。以中国兴业银行和纳米比亚温得和克(Windhoek)银行为代表,商业银行的发行额较2017年翻了一番。最后,在不考虑中国绿色债券的基础上,“一带一路”沿线国家的发行主体中最活跃的是金融公司,而非传统的多边开发机构与地方政府。这意味着越来越多的资本开始介入“一带一路”绿色债券市场,公共资金与私人资本将进一步在气候变化领域进行合作,在一定程度上彰显了绿色债券的竞争力,因为私人资本对于市场盈利能力更为敏感(表1)[5]。

(三)相关制度逐步完善

“一带一路”绿色债券市场起步较晚,该区域的市场规范对比全球标准有所落后,但这种现象在近年逐步得到了改善。中国人民银行于2015年发布的《绿色债券指引》是“一带一路”绿色债券市场中最早的一批指引,之后由其公布的《绿色债券分类项目目录》以及中国发展改革委员会接下来公布的关于非金融发行人的相关条例都有效刺激了中国绿色债券市场[6-7]。印度有着仅次于中国的新兴市场绿色债券发行规模,印度证券交易委员会于2017年发布了《绿色债务证券发行上市披露要则》(Disclosure Requirement for Issuance and Listing of Green Debt Securities),同时为支持绿色债券市场发展,印度工商协会联盟(FICCI)在CBI的帮助下设立印度绿色债券委员会。除此之外,东盟在2018年发布《东盟绿色债券标准》(ASEAN Green Bond Standards),这一标准为东盟国家提供了统一化框架和高透明度市场,从而催生了其2019年的优秀表现,现有东盟国家中已有6个参与了绿色债券市场。拉丁美洲的秘鲁利马证券交易所也于2018年发布绿色债券指引,意在加速智利和秘鲁绿色债券的发行。

(四)多边机构支持增强

多边机构在全球绿色债券市场中始终具有举足轻重的地位,从2007年由欧洲投资银行发行第一只气候投资意识债券以来,多边机构一直是全球绿色债券市场的倡导者与引领者[8]。在“一带一路”绿色债券市场中,多边开发银行通过增强相关支持为新兴市场带来了较大的机遇。2018年,国际金融公司倡导成立了Amundi新兴绿色基金,专门投资新兴市场国家金融机构发行的绿色债券。对于“一带一路”沿线国家拥有较低资本需求或初次进入市场的实体来说,拥有多边开发银行在发行过程中的相关支持,将有利于其更有效地吸引投资者[9-10]。包括泰国军人银行、黎巴嫩法兰萨银行、菲律宾AC能源集团等机构都在发行过程中与多边机构进行了合作,它们在多边机构的智库指导下更为顺利地进入了绿色债券市场,并取得了较为优秀的市场反馈。

(五)发行货币格局改变

在“一带一路”绿色债券市场中,发行人使用硬货币发行是一个显著的标志,这是由于长期以来绿色债券的主要发行国为欧美等发达国家,发行绿色债券的证券交易所以硬货币为主要交易货币,因此“一带一路”沿线国家在进入绿色债券市场时会顺应市场现有格局,依旧选择硬货币发行债券[11-12]。但随着“一带一路”绿色债券市场的兴起,尤其是中国绿色债券市场的蓬勃发展,发行货币的格局发生了较大改变,人民币已跃升为美元和欧元之后的第三位发行货币。此外,2018年“一带一路”绿色债券市场出现了五种新的发行货币,这标志着发行货币的多元化以及更普遍的国内发行人。例如,韩国的发行人之前在绿色债券市场中只进行硬货币债券的发行,但2018年出现了首只以韩元发行的绿色债券,其选择通过国内货币进行绿色债券发行,既避免了汇率波动的风险,也为外国绿色债券投资者展现了其本国市场更高的透明度。

三、“一带一路”绿色债券市场困境分析

(一)发行标准困境

G20绿色金融研究小组调查问卷数据显示,超过74%的发行人对于绿色债券现行国际标准掌握欠缺,这种现象对于“一带一路”沿线国家来说更甚,因为对于“一带一路”沿线国家政府决策人以及市场上的投资人和發行人来说,绿色债券还是一个较新的概念,并没有得到广泛的关注[13]。根据CBI 2019年第三季度的报告,不符合CBI等国际标准定义的中国绿色债券占据CBI未被纳入统计规模的第一位,这意味着国际组织向全球投资者所展现的绿色债券规模远小于真实规模,这主要是由绿色债券国际标准与中国标准的差别所造成的(例如中国绿色债券指引允许发行人使用不高于50%的筹集资金用于补充资本金,而这一标准不被CBI所认可)。除中国有此类现象发生,“一带一路”沿线其他国家也陷入这一困境。意大利国家电力公司以及巴西肉类制造商玛弗里格(Marfrig)集团通过发行可持续相关债券(也称过渡债券)进入绿色债券市场,但该类债券也不符合CBI绿色债券的标准,因此两者都未包含在绿色债券的统计数据之内。

(二)发行规模困境

随着时间推进,绿色债券在平均发行规模上有了一定的提高,这是因为更大的发行规模往往伴随着更高的流动性和信用度,有益于降低发行人的资金筹措成本,同时也可吸引更多的投资者[14]。在不考虑房地美集团(该发行人的发行案例较为特殊)的情况下,2018年绿色债券的平均发行规模达到3.2亿美元,较2015年1.84亿美元、2016年2.94亿美元、2017年1.04亿美元都有显著提升。在2018年,有24个发行主体发行了超过10亿美元的债券,金额最高的达到55亿美元。但这种全球趋势却与“一带一路”沿线国家的基本情况有所矛盾,因为“一带一路”沿线国家大多为小型经济体,发行人的需求在整个市场中相对较小。2018年CBI的统计数据也显示“一带一路”沿线国家发行规模较发达国家相比小得多,超过10亿美元的交易从2017年才开始出现(不考虑中国的情况下)。同时,从投资人角度来看,越小规模的绿色债券往往与更低的流动性挂钩,因此会带来较高的风险,所以“一带一路”绿色债券在市场上的竞争力也会降低。

(三)发行主体困境

绿色债券的发行主体较为集中,主要为金融机构及地方政府。仅2019年第三季度,金融机构就贡献了全球24%的发行额,其中,兴业银行(29亿美元)与工商银行(25亿美元)两家机构就占据了全部金融机构35%的发行存量。“一带一路”绿色债券市场上其他活跃的发行主体还包括智利政府、智利银行、印度Greenko集团、韩国韩华集团、巴西Neoenergia公司等。但“一带一路”沿线国家中很多存在低人口密度与高贫困率,因此会影响其发行绿色债券的驱动力。如中东区域国家就在绿色债券的发行上非常有限,现在仅有阿拉伯与黎巴嫩参与了绿色债券市场;而非洲国家的情况也不容乐观,尼日利亚是非洲第一个也是唯一发行了主权绿色债券的国家。另外,绿色债券相较于普通债券的一个特性是发行主体将向投资人提供对于所筹资金使用环节的监测和评估,这种相对专业的技术对于“一带一路”沿线国家的发行主体来说往往是较为缺乏的,进而间接影响其发行绿色债券的信用评级。

(四)发行期限困境

相较于2017年市场上绿色债券以5—10年为主要发行期限,2018年则更偏向于5年以下期限。这种趋势的出现与“一带一路”绿色债券市场上的主要发行主体——商业银行息息相关,因为商业银行更倾向于运用短期资金,但与此同时,其他发行主体包括政府相关实体与非金融公司也展现出了与商业银行类似的特征,这有别于2015—2017年的市场情况。总体来看,受到市场上攀升的波动性与资金利息影响,选择短期存续期策略在2018年是一个较为平衡的考虑。但这一现象对“一带一路”绿色债券市场来说并不佳,“一带一路”沿线国家的自然环境较为恶劣,经济环境较为落后,因此从气候适应角度出发的基建项目往往是一个长期的项目;并且,“一带一路”绿色债券的发行主体中,尤其是政府相关主体,从财务平衡收支的角度考虑会选择更长的还款期,这就需要得到相应较长期限的资金来源,而短期的资金则不利于整体规划与项目可持续性[15]。

四、有效改善“一带一路”绿色债券市场困境的相关对策

(一)制定国际接轨发行标准,改善多方监管混乱现状

国际市场上普遍接受的标准包括国际资本市场协会(International Capital Market Association)制定的《绿色债券标准》(Green Bond Principles)与CBI制定的《气候债券标准》(Climate Bonds Standard),其中2018年9月CBI对气候债券种类做出进一步更新,明确了新的部门分类与更清晰的定义。“一带一路”绿色债券市场为得到国际投资人的关注与认可,最好的途径是制定符合国际标准的具体条例,只有与国际标准达成统一,才能更好地融入市场。现在“一带一路”沿线各国虽然在制定基础标准上有所突破,但不仅存在着现行条例与国际标准相悖的情况,更陷入了多方监管的困境。建议由“一带一路”沿线国家政府组织成立专门管理绿色债券的官方机构,并对现有制度进行更新改良。遵循国际标准发行的绿色债券对于投资人会有更强的吸引力,也可提升“一带一路”绿色债券市场的信用度和竞争力。

(二)考虑沿线国家多方结盟,联合中国发债提升規模

相较于发达国家发行的绿色债券,“一带一路”沿线国家发行的规模较小,在市场中竞争力不强。为解决发行规模困境,“一带一路”沿线国家可考虑在发行时进行多方结盟,即通过结盟的方式来统一发行绿色债券。已有先例如东盟针对联盟内部国家发布的《东盟绿色金融工具指引》(ASEAN Green Financial Instruments Guide)中所列举的合作方式,可为“一带一路”其他国家所借鉴。比如“一带一路”海岛国家可为相似的资金使用需求,如保护原始森林、清理污染海域等进行共同发债筹资,这使得发行规模有所增加,发行人的资金成本得以下降,同时实现了多方的风险共担,对投资人来说更具吸引力。除国家之间的联盟,“一带一路”沿线各国也可考虑与在发行绿色债券领域有较强优势的中国进行联合发债。比如对于跨境生态基础设施项目,东道国与中国可针对该生态型基础设施项目发行联合绿色债券,共同背书或担保,增加该只绿色债券在市场上的发行规模。

(三)引入专业机构先进经验,增强发行主体发债能力

在2018年共有89%的绿色债券在发行前出示了外部意见,包括但不限于第三方意见、符合气候债券标准的认证以及绿色债券评级等,拥有类似外部意见将有效弥补“一带一路”发行主体在专业知识上的匮乏。因此,考虑到人工及财务成本,在发行过程中引入专业机构对于“一带一路”发行主体来说是更适宜的操作方式。首先,专业机构的介入将为初次进入市场的发行主体节省大量的试错成本;其次,在绿色债券的报告阶段,专业机构可为发行主体提供量身的指导与帮助;最后,拥有外部意见将有效提升“一带一路”绿色债券的信用评级,降低市场的信息不对称性,增强绿色债券的发行透明性。随着“一带一路”绿色债券的发行越来越具有地方特色化,当地的语言和汇率将部分外国投资者拒之门外。但通过专业机构的协助,绿色债券相关信息可以通过国际通用语言披露给公众,减少市场投资者的困扰,将有效提高市场认购率。

(四)鼓励公私合营伙伴关系,促进资本投资长期绿债

面对全球逐渐攀升的气候资金需求,包括政府及开发性机构的公共资金在规模上很难有较大的增长。若能用较少的公共资金撬动较多的私人资本,同时附有公共主体的信用担保,使得整体打包的资产信用度更高,将有益于获得长期稳定的资金流,因此鼓励公私合营伙伴关系可以促进资本投资长期绿色债券,解决“一带一路”绿色债券市场的发行期限困境。以私人资本为主要发行人,公共资本为辅承担担保作用,这类绿色债券通过公私合营的模式将在市场上获得更高的评价。另外,由于绿色债券的信用利差比普通债券低,为了提高绿色债券的竞争力,公共资金也可将其自身的撬动作用体现在给付利息的提升方面,即用有限的公共资金增加投资人收益从而获得更庞大的筹措资金。总体来说,公私合营的方式将大大提升绿色债券的信用,使长期资金的供给成为可能,市场受欢迎度得以提升,这不仅有利于发行期限的延长,更有助于“一带一路”气候适应项目的统一规划。

【参考文献】

[1] HORSCH A,RICHTER S.Climate change driving financial innovation:the case of green bonds[J].The Journal of Structured Finance,2017,23(1):79-90.

[2] FILKOVA M,FRANDON-MARTINEZ C,GIORGI A.Green bonds:the state of the market[R].Climate Bonds Initiative,2019.

[3] 巴曙松,丛钰佳,朱伟豪.绿色债券理论与中国市场发展分析[J].杭州师范大学学报(社会科学版),2019,41(1):91-106.

[4] BANGA J.The green bond market:a potential source of climate finance for developing countries[J].Journal of Sustainable Finance & Investment,2019,9(1):17-32.

[5] ZERBIB O D.The effect of pro-environmental preferences on bond prices:evidence from green bonds[J].Journal of Banking and Finance,2019,98:39-60.

[6] 王遥,徐楠.中国绿色债券发展及中外标准比较研究[J].金融论坛,2016,21(2):29-38.

[7] 杨蕾,寇家豪.雄安新区绿色金融发展路径探索——基于五省(区)绿色金融改革创新试验区经验借鉴[J].会计之友,2019(21):145-151.

[8] MADURIKA N,SISIRA C.Do investors in green bond market pay a premium? Global evidence[J].Applied Economics,2019,219:127-135.

[9] NG TH,TAO JY.Bond financing for renewable energy in Asia[J].Energy Policy,2016,95:509-517.

[10] 张伟伟,李天琦,高锦杰.“一带一路”沿线国家绿色金融合作机制构建研究[J].经济纵横,2019(3):63-71.

[11] GIANFRANCO G,MATTIA P.The green advantage:exploring the convenience of issuing green bonds[J].Journal of Cleaner Production,2019,219:127-135.

[12] KARPF A,MANDEL A.The changing value of the ‘green label on the US municipal bond market[J].Nature Climate Change,2018,8(2):161-165.

[13] 张颖,华冰.绿色债券对我国风电产业推进“一带一路”建设的金融支持研究[J].资源开发与市场,2018,34(10):1418-1423.

[14] 刘蔚.绿色公司债券市场的发展与挑战[J].证券市场导报,2016(9):1.

[15] 龚玉霞,滕秀仪,赛尔沃,等.绿色债券发展及其定价研究——基于二叉树模型分析[J].价格理论与实践,2018(7):79-82.