股价异常期间卖空机制对A股不同板块的冲击

高青松 郭云钗

摘 要:本文以2020年疫情期间股价暴跌为数据基础,构建负收益偏态系数和公司股票收益上下波动的比例两个股价崩盘风险指标,检验卖空机制对A股市场及A股三个板块的冲击大小。研究结果表明,股价异常期间,卖空机制加大了股票崩盘风险,对主板与中小板的冲击远大于创业版,投资者的情绪得到释放后,卖空机制对A股的冲击将缩小。研究结论对于提高监管效率、完善证券市场制度、引导投资者行为具有重要的政策含义。

关键词:股价异常;卖空机制;A股市场;冲击

一、引言

自2010年3月31日引入卖空机制后,卖空机制一直备受关注。卖空可以通过降低标的证券的噪音交易、提升信息传递速度、降低公司盈余操纵以及降低投资者之间的信息不对称程度来实现降低标的证券股价特质性波动。2015年我国股价大跌,使人们意识到卖空机制可以放大投资者情绪效应,进而使股价对市场非理性情绪的冲击变得更为敏感,且融资融券也给投资者提供了买空卖空和跟风操作的便利条件。虽然卖空机制在我国发展曲折,但可以卖空的标的范围一直在逐渐扩大,截至2019年8月19日,共扩容6次,可卖空标的从90只扩大至1600只。特别是2019年这一轮扩容,创业板新增标的141只,是之前扩容标的总和的2.39倍;中小板新增标的165只,是前期扩容标的总和0.84倍;主板扩容354只,不及前期扩容总和的一半,创业板与中小板标的数量虽不及主板,但其标的增幅远高于主板,扩容重心有明显向创业板与中小板转移的迹象。

而A股的三个板块却呈现着不同的特点。主板公司多为大型成熟公司或在某个行业居于龙头地位,盈利能力强、资产规模大、投资风险相对小;中小板公司多为创新型的中小型公司,成长性高,但风险大;创业板公司多为高成长性的中小公司和高科技公司,具有前瞻性、高技术性、高风险性的特点。卖空机制对创业板与中小板的影响是否如同主板?特别是在股价异常期间,卖空机制对三个板块的冲击大小是否存在差异?政府是否有必要在股价异常期间针对不同板块采取差异化政策?本文以2020年1月14日—2020年2月3日、2020年3月6日—2020年3月19日,两次股价大跌期间的数据实证检验相关假设。

二、理论分析与研究假设

(一)卖空机制与股价崩盘风险

卖空机制可以通过提高股票价格的信息含量,改善公司信息透明度,从而提高投资对股票价格的敏感度,避免不利消息的一次性集中爆发导致股价崩盘。卖空机制在股价平稳期提前释放了部分或全部的股价下跌风险,从而缓解了股票在股价异常期间的下跌压力,平滑了市场股价的走势。因此,无论股价暴涨还是暴跌,卖空机制都显著降低了股价崩盘风险。但投资者是非理性的,存在着“过度反應性”的现象。Richard Thaler和Werner De Bondt在1985年发现投资者对于受损失的股票变得越来越悲观,对于盈利的股票会越来越乐观,并且会对消息做出过度反映,无论利空消息还是利好消息。所以,在股价异常期间,投资者对股价未来走势无比悲观,可卖空标的相对于不可卖空标的,除了可以通过抛售所持股票释放情绪外,还可以做空可卖空标的股票,从而导致可卖空标的股票在股价异常期间的崩盘风险比不可卖空标的股票更大。巴曙松和朱虹(2016)认为卖空机制放大了投资者的情绪;李琛和贺学会等(2017)也认为在市场下跌阶段,卖空机制会放大股价崩盘风险,加速风险释放。

基于以上分析,本文提出假设1。

H1:股价异常期间,卖空机制加大了股票崩盘风险。

处于互联网时代的投资者,在信息超载的情况下,人们的心理资源被耗损,其金融决策就更加依赖于情绪过程。投资者的情绪得到释放后,卖空机制对A股的冲击将缩小。A期新冠疫情全国爆发,政府对各地区先后采取隔离措施,国内经济活动几乎冻结,多个行业出现停滞,消费活动显著萎缩,公司失去大量现金流,造成投资者极大恐慌情绪,投资情绪低迷,卖空机制对A股冲击巨大。虽然B期疫情蔓延全球,海外市场暴跌,石油危机爆发,黄金、债券、股市遭受重创,同时,海外疫情持续造成我国外部需求减少,减少企业现金流入。但国内疫情得到有效控制,国内积极政策消除了国内投资者的恐慌,投资者的情绪在A期已经得到释放,因此预测B期遭受卖空的冲击将缩小。

基于以上分析,本文提出假设2。

H2:情绪得到释放后,卖空机制对A股的冲击将缩小。

(二)卖空机制与A股三个板块

卖空标的的借入是要付出成本的,从“供求关系”可以得知,供给越多的标的,成本相对越低。大规模公司的流通股票相对数量较多,供给丰富,标的易取得,成本也较低,从而成为做空目标的首选。公司规模越大,受到的关注度越高,公司的信息环境也就越好,卖空投资者都是理性的,他们都是风险规避者,会审慎选择卖空对象,重视整体信息环境较好的公司,从好公司中挖掘坏消息,而对于那些信息环境较差的公司,信息不对称严重,坏消息本身的不确定性高,从而不受卖空投资者欢迎。

A股三个板块中主板的公司股票相对于中小板、创业板流通股更多,获得成本也更低,并且主板公司相对于中小板与创业板公司更加的成熟、稳定,整体信息环境更好,不缺性低,投资风险小,从而主板的标的是做空者的主要对象。所以在股价异常期间,主板将会成为做空的主要场所,主板的公司也将遭受更大的卖空冲击。

基于以上分析,本文提出假设3。

H3:卖空机制对A股三个板块冲击大小不同,主板相对于中小板与创业将受到更大的冲击。

三、研究设计

(一)数据来源

本文以2020年1月14日—2020年2月3日、2020年3月6日—2020年3月19日,两次股价大跌期间的A股上市公司为研究样本,并将2020年1月14日—2020年2月3日时间段定义为A期,2020年3月6日—2020年3月19日时间段定义为B期。上市公司的收盘价、换手率、公司规模等均来自Choice金融终端。样本筛选过程如下:剔除金融类上市公司;剔除ST类上市公司;剔除研究指标或者数据不全的上市公司。为降低极端数据的影响,本文对连续变量均进行了双侧共计1%的缩尾处理。

(二)被解释变量

借鉴王化成等(2014)文献,采用负收益偏态系数( NCSKEW) 和公司股票收益上下波动的比例( DUVOL) 来衡量股价崩盘风险。由于A、B期限短,交易天数少,因此我们使用日度数据计算A、B期间的股价崩盘风险。

(三)解释变量

为了验证假设,本文引入虚拟变量List表示上市公司的股票是否可以被做空,当时List=1,表示上市公司的股票可以被做空,List=0时,表示上市公司的股票不可以被做空。

(四)控制变量

参考已有文献,本文选取了以下控制变量:日均成交额取对数(Turnover)、权益乘数(EM)、上市公司总资产取对数(Size)、日平均换手率(T-rade) 、市净率(PB)。

(五)模型设计

为验证本文假设,设计模型(4),其中,CrashT表示第期的股价风险NCSKEW和DUVOL。

四、实证研究

(一)描述性统计分析

表2为描述性统计结果,两个股票崩盘风险指标NCSKEW和DUVOL在A期均值分别为0.103696与-0.29741,标准差分别为1.468747与1.508196;在B期均值分别为-0.04341与-0.24057,标准差分别为1.17903与1.12469,对比两期股价崩盘风险,B期的风险相对A期减小了。同时,控制变量都落在了合适区间。

(二)卖空机制在股价异常期间对A股的影响

表3为在两次股价异常期间卖空机制对A股影响的检验结果。第(1)列与第(2)列为A期的卖空冲击,的系数分别为0.365074、0.318891,均在1%的水平下显著;第(3)列与第(4)列为B期的卖空冲击,的系数分别为0.017786、0.044852,均不显著。List的系数均为正,表示股价异常期间卖空机制增加了股票下跌的风险,验证了H1,A期List的系数显著大于B期List的系数系数,说明投资者的情绪得到释放后,卖空机制对A股的冲击将缩小,验证了H2。

(三)卖空机制与A股的三个板块

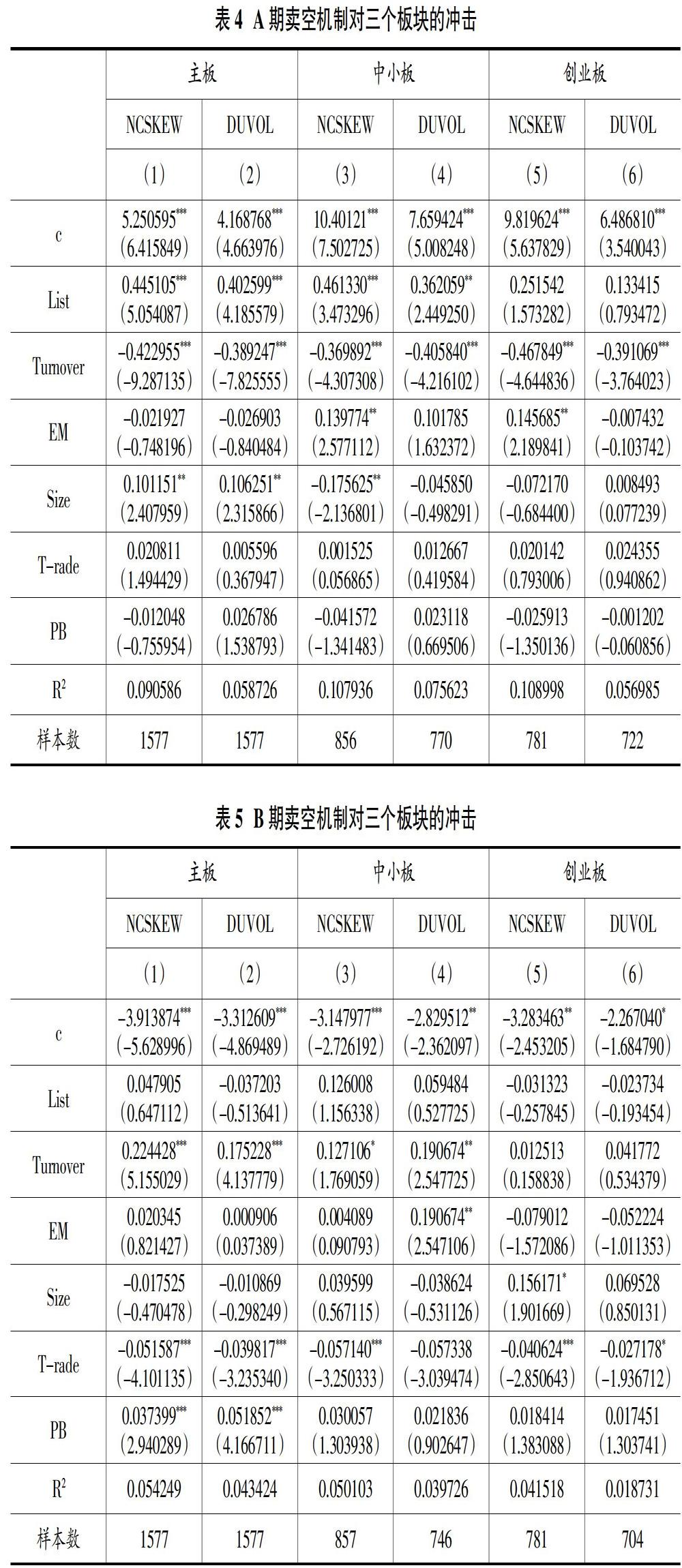

表4为A期卖空机制对主板、中小板、创业版的冲击大小检验结果。第(1)列与第(2)列为在A期卖空机制对主板的影响,List系数分别为0.445105、0.402599,均在1%的水平下显著;第(3)列与第(4)列为在A期卖空机制对中小板的影响,List系数分别为0.461330、0.362059,分别在1%水平与5%水平下显著;第(5)列与第(6)列为在A期卖空机制对创业板的影响,List系数分别为0.251542、0.133415,均不显著。研究结果表明,卖空机制对主板与创业板冲击较大,对创业板冲击较小,验证了H3。

表5为B期卖空机制对主板、中小板、创业版的冲击大小检验结果。第(1)列与第(2)列为在B期卖空机制对主板的影响,List系数分别为0.047905、-0.037203;第(3)列与第(4)列为在A期卖空机制对中小板的影响,List系数分别为0.126008、0.059484;第(5)列与第(6)列为在A期卖空机制对创业板的影响,List系数分别为-0.031323、-0.023734,均不显著。此结果也验证了H3,且创业板List系数已由正数转变为负数,及卖空已由加速股价下跌转变为抑制股价下跌,从而验证了H2。

五、稳健性检验

(一)共线性检验

考虑到模型共线性问题,本文对自变量进行共线性检验,其结果如表6所示。从表6中可以看出,各变量之间并不存在明显共线性问题,表明上述模型的结果可靠。

(二)变量替换

本文引入被解释变量“股价异常下跌频率”来表示股票在股价异常期间的崩盘风险,并带入前文模型中进行检验,检验结果与前文高度一致,表明上述结果可靠,不随被解释变量的变更而变动。

(三)考虑其他影响因素

本文考虑到股票的崩盘风险还受到股指期货交易影响,为了消除股指期货交易的影响,在前文的基础上控制股指期货的影响,引入“股指期货”变量,并带入前文的模型中,研究结果不变,表明上述结果可靠。

六、结论与建议

(一)结论

在股价异常期间,卖空机制是否会加剧股价下跌风险,政府是否需要采取限制卖空的措施缓解股价暴跌,一直是存在争议的问题。本文采用股价崩盘风险作为被解释变量,是否可卖空作为解释变量,系统的检验卖空机制在股价异常期间对A股的冲击。研究发现,股价异常期间,卖空机制加大了股票崩盘风险,对主板与中小板的冲击远大于创业版,投资者的情绪得到释放后,卖空机制对A股的冲擊将缩小。

(二)建议

一是时刻关注卖空交易,适时采取限制措施,保护资本市场安全。当市场出现重大不利事件,卖空交易将对主板市场造成冲击,增加A股崩盘风险,监管机构需要适时采取限制卖空措施,缓解卖空冲击,稳定资本市场。由于主板与中小板的卖空交易占比较大,监管机构应予以特别关注。

二是完善证券市场的制度建设,加大市场信息透明度。尤其是针对创业板,需要加大信息披露义务,建立责任追究倒逼机制,确保披露信息的准确性。并逐步引导投资者进入创业板,实现创业板辅助高科技企业融资的目的,促进卖空机制在我国稳健、有序发展。

三是加大投资者教育,提高其风险防范意识。我国证券市场还不成熟,卖空机制还在探索期,投资者要提高自己甄别能力,正确对待卖空交易机制,理性投资,充分发挥卖空交易机制提高股票价格定价效率,避免羊群效应,使卖空机制成为股价异常波动的“助力器”。

(责任编辑:夏凡)

参考文献:

[1]巴曙松,朱虹.融资融券、投资者情绪与市场波动[J].国际金融研究,2016(8):82-96.

[2]崔學刚,邓衢,邝文俊.卖空交易、市场行情与股价崩盘风险[J].会计研究,2019(6):43-50.

[3]储小俊,曹杰.融资融券放大了投资者情绪效应吗?[J].证券市场导报,2018(9):22-30.

[4]黄俊威,龚光明.融资融券制度与公司资本结构动态调整——基于“准自然实验”的经验证据[J].管理世界,2019,35(10):64-81.

[5]李湛,刘波.融资融券标的扩容的结构演变与市场影响[J].证券市场导报,2019(12):71-75.

[6]李锋森.限制融券卖空有助于稳定市场吗?——来自A股市场的经验证据[J].投资研究,2016,35(9):53-66.

[7]林志帆,龙晓旋.卖空威胁能否激励中国公司创新[J].世界经济,2019,42(9):126-150.

[8]李琛,贺学会,李志生,徐寿福.作为风险释放工具的卖空机制——基于不同市场态势的卖空效应研究[J].国际金融研究,2017(11):65-75.

[9]潘凌云,董竹.卖空交易与股价崩盘风险——因果识别与机制检验[J].西南民族大学学报(人文社科版),2020,41(2):152-162.

[10]田高良,李星,薛付婧.卖空威胁与公司避税行为——基于融资融券交易的双重差分检验[J].系统工程理论与实践,2020,40(3):579-592.

[11]王蕾茜,邹辉文.放松卖空管制与基于研发费用的盈余管理[J].科研管理,2020,41(6):268-279.

[12]王化成,曹丰,高升好,李争光.投资者保护与股价崩盘风险[J].财贸经济,2014(10):73-82.

[13]肖浩,孔爱国.融资融券对股价特质性波动的影响机理研究:基于双重差分模型的检验[J].管理世界,2014(8):30-43+187-188.

[14]褚剑,方军雄.中国式融资融券制度安排与股价崩盘风险的恶化[J].经济研究,2016,51(5):143-158.

[15]Brown Lawrence, Gorden Richardson, Schwager Steven.An Information Interpretation of Financial Analyst Superiority in Forecasting Earnings[J].The Institute of Professional Accounting,Graduate School of Business,University of Chicago,1987,25(1).