硅料产能释放扰动光伏产业链利润 电池、辅材等细分赛道有望景气上行

近两年由于大量产能投放,硅料供应充足或引發产业链格局重新洗牌,行业利润或往下游电池和组件环节转移,其中正在经历TOPcon技术路线升级的电池环节或有额外收益加成。此外,以集中式逆变器、POE胶膜等为代表的配套辅材,也是明年光伏产业链中为数不多的景气方向。

年初至今,“风光电储”四大板块分别下跌16.97%、5.48%、23.17%、6.11%,表现最为强势的光伏板块背后有很强需求逻辑支撑:全年看,国内新增装机有望达90GW,同比增长65%;海外新增装机近170GW,同比增长42%;无论国内还是海外,增速几乎均为过去5年最高水平。

考虑今年增长还是建立在上游硅料涨价供应不足、下游需求受抑制大背景下,一旦明年硅料放量带动产业链价格回落,预计对价格敏感的装机需求弹性将逐步释放,明年全年全球光伏新增装机有望突破350GW,较今年增长33%,板块景气延续。

不过,市场讨论较少的格局恶化却是明年投资中无法回避的焦点。近期锂电产业链过剩讨论升温,但实际光伏产业面临同样问题。以硅片环节为例:截至去年末国内硅片产能突破400GW,而同期硅片产量仅227GW,产能利用率57%,相较2018年71%大幅下滑,随着今明两年大量第三方硅片企业涌入,以及越来越多一体化企业延伸硅片,未来硅片产能利用率或进一步恶化。

虽然以TCL中环为代表的硅片企业今年还保持量价齐升,预计全年硅片销量90GW(同比增长70%)、单价0.8元/W(同比增长7%),但这种低产能利用率下的量价齐升有其特殊背景:在行业硅料短缺下,新释放产能几乎都被头部硅片企业长协订单锁定,导致新进二三线硅片厂商普遍开工率较低,从而行业产能低利用率并未造成竞争升级。不过一旦硅料供应恢复,二三线硅片企业产能利用率上行,竞争格局恶化在所难免。

因此,尽管明年光伏装机看似景气延续,实际上只存在结构性投资机会。

历史上,硅料价格涨跌往往会引发产业链利润再平衡。通常,所处环节越靠近原料端,原料端成本变化会更直接传导到该环节;而更靠近消费端环节,其价格走势更多与终端需求成正相关。

在2020年底开启的这波硅料5倍大牛市中,靠近上游端从事硅料的通威和从事硅片的中环去年利润增速分别达到135%、200%,今年净利润增速预计分别为237%、81%;靠近消费端以电池片和组件为主的隆基、天合今年净利润预增速分别为61%、103%。也就是说,在硅料上行周期,产业链利润主要是往上游硅料和硅片环节集中。

随着硅料价格走低,利润天平将逐渐倒向下游。根据11月30日报价,硅料致密料价格295元/KG,环比下跌2.3%,边际松动信号明显;同时,最靠近硅料的硅片环节价格陆续跟随下调,但更下游的电池片和组件环节价格更稳定,像供应有限的大尺寸N型电池片反而逆势涨价。

虽然看上去光伏产业链都产能过剩,硅片-电池片-组件的表观产能利用率不分伯仲(截至去年底,硅片/电池片/组件全球的产能利用率分别为57%、57%、52%),然而电池片正面临技术迭代,所以新技术有效产能反而短缺。以TOPcon为代表的N型电池量产电池效率目前已突破25%,超过现有主流PERC电池的理论转换效率,随着产业降本增效持续推进,目前TOPcon电池经济性已优于PERC,这给电池环节提供了额外收益加成。

得益于此,明年光伏主材景气排序依次为电池>组件>硅片>硅料,公募的持仓也反映了这一点:截至三季度末,公募基金在光伏硅料产能释放扰动光伏产业链利润电池、辅材等细分赛道有望景气上行本刊特约叶文辉四季度开始,硅料产能供给瓶颈逐步缓解,随着组件价格回落,预计2023年下游光伏装机将保持较旺盛需求,电池、辅材等细分赛道有望景气上行。

板块的重仓持股为隆基502亿(电池及组件贡献7成毛利)、中环160亿(硅片贡献9成毛利)、通威140亿(硅料贡献8成毛利)。此外,今年以来在TOPcon领域提效降本超预期的晶科能源、以及明年TOPcon扩产目标积极的晶澳科技值得关注。

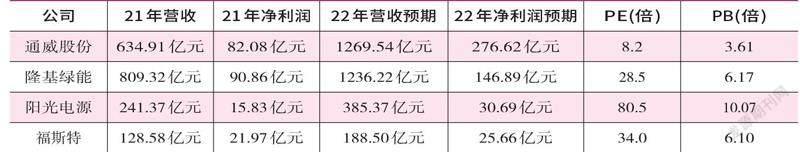

与主产业链相比,逆变器、胶膜、石英砂等配套环节短期景气度也不错,但市场也给了不低估值溢价,像从事逆变器的阳光电源、胶膜的福斯特、石英砂的石英股份,目前动态PE分别到80.5、34.0、67.9倍的水平。

以全球逆变器龙头阳光电源为例,市场愿意给高PE,在于其景气延续的确定性。作为全球份额仅次于华为的逆变器龙头,阳光电源这两年凭实力抢了不少华为市场,而明年地面电站和地面大储放量将让公司大放异彩。地面电站方面,由于初始投资较分布式高,且上网电价低于分布式光伏,因此在硅料大幅涨价的2022年,集中式光伏(地面电站)需求受抑制,今年前三季度国内装机仅33%来自于集中式,而去年为47%。地面大储主要是政策端要求与地面电站配套。所以作为全球大功率逆变器龙头,明年有望迎来各项业务的全面增长。

至于胶膜方面的福斯特,作为封装光伏组件的重要材料,尽管胶膜生产并不存在技术壁垒,但福斯特掌握了N型电池封装所需的POE胶膜粒子。光伏胶膜8成的成本来自于上游EVA、POE粒子,其中EVA胶膜主要用于P型电池,随着光伏电池路线往TOPcon等N型路线迁移,胶膜需求也逐步从EVA转向POE。目前EVA粒子已实现国产突破,进口依存度大约在50%,但在新的POE粒子上国内还无企业实现突破,因此可以认为,得POE粒子者得天下,目前POE粒子基本都由福斯特垄断,其次是祥邦科技,其他胶膜企业当下还较难获得POE粒子,因此N型转型下,福斯特也迎来了较长“躺赢”周期。(本文提及个股仅做分析,不做投资建议。)

资料来源:Wind