我国P2P网络借贷信用风险影响因素研究基于排序选择模型的实证分析

肖曼君+欧缘媛+李颖

摘 要:P2P(peertopeer)网络借贷是一种借助网络平台,由个人与个人间互为借贷双方的小额借贷交易。它作为互联网与民间借贷相结合的新兴金融模式,具有较高的信用风险。采用排序选择模型,基于excelVBA数据挖掘技术截取多个P2P网站数据,对平台信用风险的影响因素进行实证分析,结果表明:个人特征、信用变量、历史表现、借款信息分别对网络借贷信用风险存在正向影响,由此发现网站提供的信息对投资者避免信用风险没有起到实质作用。

关键词: P2P网络借贷;信用风险;互联网金融;排序选择模型

中图分类号:F821.0 文献标识码: A 文章编号:1003-7217(2015)01-0002-05

一、引 言

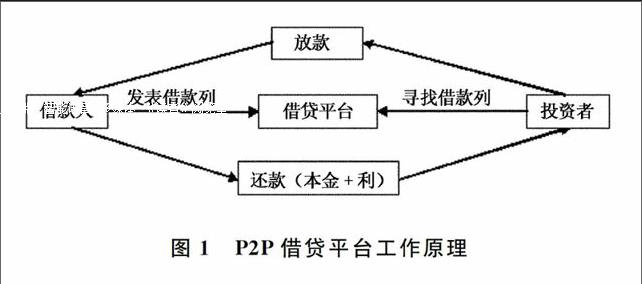

随着以互联网为代表的现代信息科技的发展,互联网金融模式已经成为既不同于商业银行间接融资、也不同于资本市场直接融资的新兴金融融资模式,而P2P网络借贷成为互联网金融模式的主要代表之一[1]。P2P网络借贷又称人人贷,是将非常小额度的资金聚集起来借贷给有资金需求人群的一种商业模式。P2P网络借贷起源于欧美,2005年3月,最早的P2P网络借贷平台Zopa在英国开始运营。自从2007年拍拍贷在上海成立以来,这种全新的借贷模式进入了我国金融市场。在中国经历6年多的发展,P2P网络借贷已经初具规模,近两年更是呈爆炸式增长势态。典型的P2P网络借贷平台有拍拍贷、人人贷、红岭创投、宜信等,平台工作原理如图1所示:

图1 P2P借贷平台工作原理

P2P网络借贷作为互联网与民间借贷相结合的新兴金融模式,为普通人提供了一种新的投资方式。由于当前国内的网络借贷体系并不健全,相关的监管措施还不完善,是否能够有效控制信用风险成为影响P2P网络借贷发展的关键。目前,P2P网络借贷平台主要运用信用评分模型进行信用风险管理。平台通过可观察到的借款人特征变量计算出一个数值来代表借款人的信用风险,并将借款人归类于不同的风险等级,以此作为分析借款人信用风险的主要方式。在网络借贷平台中,可观察到的特征变量主要包括人口特征、信用变量、历史表现、借款信息等。平台通过对这些数据进行打分,最后加总分数按一定的标准评出信用等级,作为借款人信用风险的评价依据。本文将通过研究几家P2P网站数据(人口特征、信用变量、历史表现、借款信息)对其信用风险进行实证研究,分析网络借贷平台信用评分模型是否能对信用风险管理产生实质性作用。

二、文献回顾与理论分析

P2P网络借贷作为新生事物,吸引了众多研究者的关注,国内外学者对其进行了大量的研究,从最初的P2P网络借贷起源与现状、特征、经营模式,到后面的积极作用与消极作用、发展趋势等方面,而近几年则将目光集中在了网络借贷的信用风险上。

(一)网络借贷信用风险分析

早期的P2P网络借贷信用风险研究表明,平台中借款者的特征差异不大,但是信用风险却很显著。Herzenstein et al.(2008)和Pope and Sydnor (2011)认为,P2P网络借贷平台是由投资者个人而非借贷平台筛选确定借款人是否值得信赖,因此,更容易出现借款人通过虚假陈述骗取借款的情况,即网络借贷的风险更大[2]。Michaels(2012)通过对Prosper网站上的数据分析,发现网络借贷平台责任的缺失使网络借贷市场运行有效性下降,因而带来较大的风险[3]。Sufi(2007),Michael Klafft(2008)认为,如同在金融市场中一样,网络借贷市场也存在信息不对称,此外,由于投资者缺乏经验,网络环境下贷款的信用风险更高[4]。Lee et al.(2012)研究韩国最大P2P平台上的“从众行为”发现,“从众行为”导致网络借贷信用风险加大,即信息不对称现象非常严重,往往还会导致道德风险[5]。

在国内,近几年来由于网络借贷平台资质良莠不齐,发展模式并不规范,带来很大的信用风险[6]。陈初(2010) 也认为,P2P平台可能泄露重要的信息,加之贷款用途难以核实,信用风险很大[7]。由于网络借贷平台作为交易平台,实行的是无担保无抵押,缺乏担保的P2P借贷会使债权人的风险增加[8]。

(二)网络借贷信用风险管理

信用风险管理就是通过有效的方法对信用风险进行分析、防范和控制,使风险贷款安全化,确保本息的收回。借贷平台信用风险管理水平决定了自身的生存和发展,也对金融体系的稳定与发展产生巨大影响。

财经理论与实践(双月刊)2015年第1期2015年第1期(总第193期)肖曼君,欧缘媛等:我国P2P网络借贷信用风险影响因素研究基于排序选择模型的实证分析

国外的信用风险管理体系发展较早,在实践和理论上已经形成相应的体系,不少学者的研究主要集中在如何使投资人更好地掌握借款人诚信信息以及怎样通过借贷平台自身机制有效缓解信息不对称等方面。Freedman and Jin(2008)发现,虽然投资者由于信息不对称问题面临着逆向选择的风险,但网站上提供的资料信息可以在一定程度上帮助识别潜在的信用风险[9]。Lin et al. (2009)也指出社会互动作为一种软信息资源,能够一定程度上降低信息不对称和道德风险[10]。Harpreet Singha(2009)使用决策树对不同期限、风险配置的投资进行研究,认为目前主要是通过多样化投资来降低信用风险[11]。

国内的P2P网络借贷模式尚处于起步阶段,信用风险管理体系不健全,大多数平台只是依据自身情况建立了基于专家判断法的信用评分模型,但由于此模型的预测能力没有通过系统验证,在实际业务中的应用实效大打折扣[12]。可见在我国个人信用体系缺失的情况下,国内网络借贷平台的信用评级对信用风险控制的作用并不大[8]。此外,李悦雷(2013)认为借贷中人际关系的应用能降低金融交易的风险和成本[13]。陈初(2010)则认为可把从事网络借贷业务的网站界定为民间借贷中介组织,即可将网络借贷纳入相关的监管系统[7]。

综上所述,学者主要是基于理论对P2P网络借贷信用风险进行分析,或者定性分析当前P2P网络借贷的信用风险管理,而对网络借贷平台信用风险影响因素的实证研究较为缺乏。因此,本文拟从P2P网络借贷平台的内部视角,运用平台具体数据,对网络借贷信用风险的影响因素进行实证,分析网络借贷平台的信用风险管理体系是否能有效控制信用风险,并提出控制网络借贷信用风险的政策建议。

三、实证分析

(一)数据选取

本文基于VBA开发环境,采用XML Http Request方法。网络借贷平台的贷款页面URL(Universal Resource Locator)具有一定的规律,即每笔贷款都按照借款时间通过编号排列顺序,URL的结尾都是以贷款编号结束,我们正好利用这一特点,通过固定编号获取大量贷款数据。将需要的贷款编号列入Excel中的第一列,然后利用VBA函数读取编号对应的网页。将网页转换为文本格式以后,由于需要的数据都出现在页面的特定位置上,VBA函数通过定位关键字,将对应变量的具体数据采集到Excel表格对应的其他列中。通过不断地读取对应网址页面,本文对拍拍贷编号为220000~319999以及人人贷中编号为120000~179999的借款数据和相应的借款人信息进行以下收集。

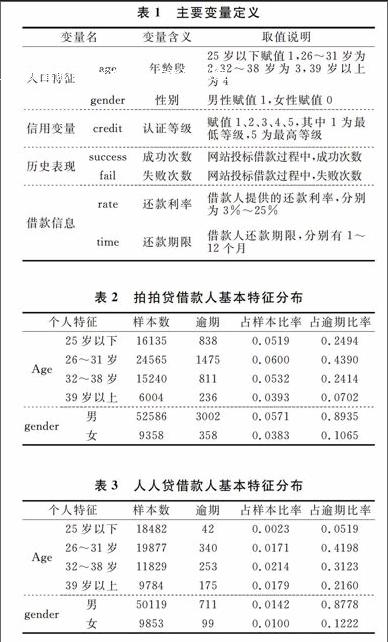

主要从人口特征、信用变量、历史表现和借款信息四个方面选取网络借贷信用风险影响因素的变量(见表1),即:从拍拍贷及人人贷网站平台上提取的数据,删除一些缺失数据以及审核未通过数据,从拍拍贷网站得到了61944组有效数据,其中存在信用风险的用户数据共有3360组,违约率达到了5.42%;从人人贷网站得到了59972组有效数据,提取其中存在信用风险的数据810组,违约率为1.35%。对数据中借款人的基本人口特征进行初步分析,结果如表2、3所示。

从表2、3的数据可以初步判断,具有信用风险的借款人性别主要以男性为主,无论是占样本比率还是占逾期比率,男性借款人逾期概率都要远远高于女性;年龄方面,26~31岁的逾期人数占到总逾期人数的比率明显高于其他年龄段,且随着年龄的增加,违约概率呈明显降低趋势。

(二)模型选择①

类似于二元选择模型,假设潜在变量y与解释变量x存在线性关系y*i=x*iβ+u*i , i=1,2,3,…,N,其中ui是独立同分布的随机干扰。观测变量yi的等级与潜在变量的关系如下:

总共有M+1个等级,观测到yi位各个等级的概率为:P(yi=0)=F(c1-x′iβ),P(yi=1)=F(c2-x'iβ)-F(c1-x′iβ),…,P(yi=M)=1-F(cM-x'iβ)。

模型采用极大似然法估计,其中,c1,c2,…,cM是M的临界值,作为参数和回归系数一起估计。

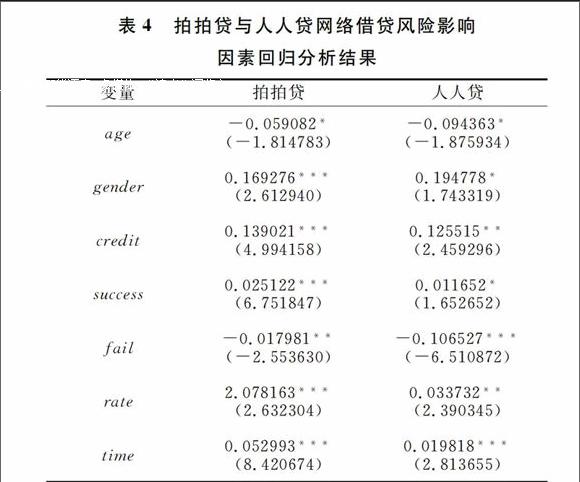

从人口特征(age、gender)、信用变量(credit)、历史表现(success、fail)和借款信息(rate、time)四个方面实证研究,其具体的待估计方程表达式为:

从结果可以看出,除了age不够显著(P值<10%,呈负相关)以外,剩下的变量fail、gender、credit、success、rate和time对于信用风险的影响都很显著(P值<5%,呈正相关)。正如Iyer et al. (2009)发现的,信用变量、历史信用等对信用风险有相关影响[14]。而Freedman and Jin(2008)也发现,高利率的借款人通常具有较高的信用风险[9]。人人贷中gender、success不够显著,可能是因为人人贷网站中具有信用风险的用户较少,人口特征和历史表现无法在一定程度上反映信用风险。

图2 拍拍贷(左)与人人贷(右)信用风险概率预测

排序选择模型是概率模型,由于有多个等级,图2为观测到的属于各个等级的概率预测,每个观测都是对应信用风险等级的概率预测,并且概率之和为1。从图2看出,基本各个风险的概率处于稳定。

以上分别从人口特征、信用变量、历史表现和借款信息四个方面对信用风险的影响进行了研究,结果发现:

1.人口特征(age、gender)对信用风险的影响都较为显著,说明人口特征对网络借贷过程中的信用风险具有一定的影响。从表2和3中也可以看出,在具有信用风险的借款人中,男性的比率远远高于女性。由于P2P网络借贷依托于互联网,参与用户体现出年龄较小的趋势,但是年轻的用户经济基础较为薄弱,经济来源也不太稳定,往往容易出现资金短缺的情况,信用风险较高;年龄较大的用户社会资源丰富,经济来源也较为稳定,信用风险就相对较低。

2.信用变量(credit)中,认证等级是网站对用户各项资料进行评分,然后加总起来得到的信用评级。理论上,认证等级越高信用风险就越低,但实证结果显示,认证等级与信用风险正相关。网站上的认证分仅仅只是对一些基础信息打出的分数,如身份证、学历、视频等认证,但平台往往无法保证其真实性,所以,网站由于自身能力有限而无法达到控制信用风险的预期效果,即平台的信用等级评分对用户避免信用风险起到的作用不大,有时还导致一些反效果。

3.历史表现(success、fail)中,失败和成功的次数都是用户在平台的活跃程度。成功的次数越高,说明在此次借款之前,借款人都按时完成还款,即信用等级很高,但对某些人来说,成功的次数只是为了提高自己的信用,最终借到需要的金额,所以与信用风险呈正相关。失败的次数多,说明借款人的信息无法给投资者安全感,即被大多数投资者认为具有较高的信用风险,在借款成功后出现违约的可能性更大,即失败次数与信用风险负相关。

4.借款信息(rate、time)中,优质的借款者往往难以提供足够高的收益率,即利率与信用风险呈正相关。还款期限也和风险呈正相关关系,在网络借贷平台上的借贷行为,由于没有人际关系作为潜在的信用保障,一笔投资无疑是时间越短,所要面临的信用风险就越小。时间越长,投资者的相对风险就越大,因此,时间成为正向影响信用风险的显著因素。

从以上的数据分析以及实证中发现,网站对于借款人的信用评分对信用风险管理并没有起到实质性作用,评分高的用户依然具有较高的信用风险。网站为满足借款人的资金安全性要求,在借款满额后进行内部审核,但是内部审核主要也是以信用评分为基础,对防止信用风险效果不大。出现逾期现象后,平台对借款人实行本金保障制度,但在监管缺失的情况下,由于没有特定的维权部门,逾期还款的追讨难度很大,而风险储备池的资金有限,加大了平台的经营风险,所以,单靠平台本身无法对信用风险进行有效管理。

四、结论与政策建议

在传统的借贷模式中,银行等金融机构承担了审贷和管理的角色。由于银行有借款人的详细信息,同时也掌握复杂的风险评估方法,因而能相对较好地消除借贷过程中的信息不对称。而在P2P网络借贷环境中, 出借人几乎无法掌握借款人的真实情况,信息不对称问题非常严重。以上实证发现,网站中所提供的信用数据,对防范信用风险没有起到实质性作用,即单靠网站来解决信用风险是不够的。

为了有效控制网络借贷信用风险,需要从以下几个方面进行努力:(1)在平台外部,政府应确立专门的监管体系,规范网络借贷平台运行机制,明确网络借贷中网站、借款人、贷款人和监管方的权利和义务,尤其要注意维护用户的合法权益(如知情权、隐私权等),制定平台用户信息安全保障的具体内容,最大程度地使网络借贷安全有序进行。同时,要构建客观全面的客户信用评级体系,将网络信用的数据与人民银行的个人征信系统结合起来,实现统一的信用体系,达到控制风险、促进网络借贷有序发展的目标。(2)在平台之间,也要开展相互合作,各网络借贷公司可以联手打造“公共网络平台”,在该平台发布借款、还款记录以及用户评价等信息,完善风险控制机制,实现网络借贷健康发展。(3)在平台内部,网络借贷平台应建立全面的风险管理体系与完善的网络借贷检测体系,对借款期限、借款利率、历史信用、偿还情况和用途说明等因素进行全面有效的监测,同时,网站必须定期向监管部门提交数据报表。通过各方面的努力,最终使P2P网络借贷达到控制风险,健康有序发展的目标。

注释:

①本文采用排序选择模型(ordered choice model)方法进行实证分析。它是由Aitchison and Silvey(1957)提出的排序响应模型,通过可观测的有序反应数据建立模型来研究不可观测的潜在变量变化规律。

参考文献:

[1]谢平,邹传伟.互联网金融模式研究[J]. 金融研究,2012,(12):11-12.

[2]Devin G.Pope, Justin R.Sydnor J. R. Whats in a picture? evidence of discrimination from prosper[J].Journal of Human Resources,2011,(46): 53-92.

[3]Michaels,J. Do unverifiable disclosures matters? evidence from peertopeer lending[J].The Accounting Review,2012,87(4):36-41.

[4]Michael Klafft .Peer to Peer Lending: Auctioning Microcredits over the Internet[A]. Proceedings of the International Conference on Information Systems[J]. Technology and Management, 2008,(2):1-8.

[5]Eunkyoung Lee, Byungtae Lee, Myungsin Chae. Herding behavior in online P2P lending:an empirical investigation [J]. Journal Electronic Commerce Research and Applications, 2012,11(5):495-503.

[6]王兴娟.小微企业融资背景、困境及对策[J].学术交流,2012,(7):118-121.

[7]陈初.对中国“P2P”网络融资的思考[J].人民论坛,2010,(26):128-129.

[8]李爱君.民间借贷网络平台法律制度的完善[J].福州大学学报(哲学社会科学版),2011, 25(6):107-113.

[9]Freedman & Jin.Do social networks solve information problems for peertopeer lending[J].Evidence from Prosper. com. NET Institute Working Paper No, 2008, (2):08-43.

[10]Lin M, N. Prabhala and S. Viswanathan .Judging borrowers by the company they keep:friendship networks and information asymmetry in online peertopeer lending[J]. Management Science,2013,59(1):17-35.

[11]Singh, Gopal, Li. Risk and return of investments in online peertopeer lending[R].Harpreet Singh,Ram Gopal,Xinxin Li,Universtiy of Texas,2008.

[12]刘莉亚.商业银行个人信贷信用评分模型的构建与应用[J].财经研究,2007,32(2):26-36.

[13]李悦雷,郭阳,张维.中国P2P小额贷款市场借贷成功率影响因素分析[J].金融研究,2013,(7):126-138.

[14]Iyer, R., Khwaja, A. I., Luttmer, E. F. P., & Shue, K. Screening in new credit markets can individual lenders Infer borrower creditworthiness in peertopeer lending[J].Management. Cambridge, MA.2009,(3):4-10.

(责任编辑:宁晓青)

On the Influence Factors of Credit Risk of Online P2P Lending in China:

Based on an Empirical Analysis by the Ranking Selection Model

XIAO Manjun , OU Yuanyuan , LI Ying

(College of Finance & Statistics, Hunan University, Changsha, Hunan 410079, China)

Abstract:Online P2P (peertopeer) lending, is microfinance transactions by people lending to each other, with the aid of online platforms of electronic business. As a new financial model of folk loan business conducted with the Internet technology, it has a higher credit risk. This paper uses the ranking selection model to analyze the influencing factors of the credit risk of online lending based on data from some P2P sites extracted by excel VBA Data Mining, and the results showed that: personal characteristics, credit variables, historical performance, loan information each had a marked positive influence on the credit risk of online lending. We found that the information provided by websites for investors to avoid credit risk did not play a substantive role.

Key words:Online P2P lending;Credit risk;Internet finance;Ranking selection model