“营改增”对于财产保险公司税负的影响

(南京审计大学金融学院,江苏 南京 211815)

“营改增”对于财产保险公司税负的影响

施喜容王倩孙珺超

(南京审计大学金融学院,江苏 南京 211815)

“营改增”在2016年5月迎来了改革高潮,保险企业正式纳入营改增的范围之内,保险企业的经营发展翻开了新的篇章。为了研究“营改增”对于我国不同规模财产保险企业税负的影响,本文采用了18家具有代表性的财产保险企业在2012~2014年的数据,采用经典的实际税负评价方法(ETR)测算流转税税负率和总税负率,然后分别比较不同规模的财产保险公司,并与其他服务行业的税负进行对比。最终研究表明6%是最为合适的增值税税率,更有利于中国财产保险市场的稳健发展。

营改增;财产保险企业;税率;企业规模

一、引言

营业税在保险企业的税收征缴中一直是处于首要的地位,作为一种价内税,营业税的交税基于纳税人的全部保费,普遍使用5%的税率征税。显然可以看出,传统的征税方式结构单一,征税基数过大,直接影响消费行为。即使存在国家相关优惠政策扶持,但是税基较大,税率单一,已经完全不适合现代经济发展。保险业的“营改增”促进了税负改革的发展。在“营改增”的过程之中,税率的确定是一个相当复杂的问题。在当前状态下,我国适用于增值税一般纳税人的税率是6%,11%,17%这三种。结合国家相关企业减税的实时原则,通过对比保险企业和整个市场交税对比,我们发现保险企业税负严重,我们觉得将与其他服务业的税负基本持平作为评判保险业税负减少的重要指标。以及,我们要综合考虑保险企业存在不同的规模,将按照大中小三个层次分别计算税负,使得大中小保险企业取得同步发展。

二、文献综述

结合现有国内外相关文献,我们可以大致将文献分为三大类:第一类就是如何测定税负;第二类就是如何选择最优税率:第三类则是税负差异化比较。

目前有两种方法用于税负的测量,其中一种是通过利润进行计算,此种方法同时兼顾考虑了保险企业的营业收入和费用支出,真实反映保险企业的税负情况,但是不能完全反映经营状态较差的企业的真实情况。另一种是以保费收入做基础,该方法仅涉及企业的收入状况,并没有从支出角度考虑税负,此种方法适用于处于亏损或者收益处于边缘的保险企业。

在适用税率方面,吴祥佑(2011)分析新西兰“还原结合”的同时结合我国的“保险业营业情况表”,测算出适合我国现有税负情况的增值税税率是11%。刘代民(2015)认为金融业“营改增”改革,应该逐步推进,慢慢逐步实现从3%到6%的过渡。

在税负分析及比较方面,郑苏晋(2010)通过比较保险业和银行业,在1998年之后的十年税负,在整体水平上面,我国保险业发税负高于银行业,从3%逐步增加至44%,财险公司整体税负情况是与远远高于银行业的。魏志华、夏永哲(2015)采用一般计税法和简易计税法两种方法研究了银行业、保险业和证券业实施“营改增”对于税负的影响,综合比对两种方法,提出在”营改增“初期阶段,银行业和证券业适宜采用6%的简易计税法,保险业适用于差额计税。

对于“营改增”对我国保险业税负的影响,国内外学者都进行了积极地探索,

但是在某些方面还是存在一部分空白的。数据上面仅选择规模大的那几家保险公司,研究结果没有全面性。税负计算过程中,部分学者经考虑业务收入法,没有综合考虑支出端对于税负的影响。

本文在结合前人研究成果的基础上面,根据财险公司的规模,分别抽取适当的样本数据,使用经典的实际税负评价方法(ETR)测算税负,对比分析“营改增”前后财险公司的税负变化。希望能够通过本文的研究,对于相关机构管理财险公司税负提供相关帮助,促进财产保险公司的稳健经营,有利于中国保险行业的良性发展。

三、数据和方法

(一)方法

在前文中,涉及到关于税负的测量问题,主要有两个思路,其中一种是通过利润进行计算,此种方法同时兼顾考虑了保险企业的营业收入和费用支出,真实反映保险企业的税负情况,但是不能完全反映经营状况较差的保险企业的真实情况。另一种思路基于保费收入进行计算,该方法仅涉及企业的收入状况,并没有从支出角度考虑税负,此种方法适用于处于亏损或者收益处于边缘的保险企业。

本文结合我国财险企业的实际情况,首先用实际税负评价指标来测量保险业的税负状况,将流转税税负提炼出来,对比分析“营改增”前后,税负的变化。然后实施相关税务机关的计算方法,得出相关结果。之后将两种结果进行对比分析。

(二)保险业“营改增”税负测算方法

1.假设

便于“营改增”之后的测量计算,需要作出相关假设:

假设1:不含流转税的保费定价不变。

假设2:投资收益免征增值税。

假设3:不考虑险公司购入不动产以及在建工程的进项税额抵扣。

假设4:不考虑其他收入和其他支出的增值税征收情况。

2计算依据

本文综合采纳彭雪梅、黄鑫(2016)对于税收采用一般计税法进行计税,在投资及相关业务中,可进行免税处理,在保险业务中需要销项计算和进项计算,通过区分应税和免税项目,分摊进项税额,最终得出应纳税额。

(三)数据

根据财险公司在近几年的市场份额,我们来划分公司规模,规模主要划分为三个层次,分别为大、中、小。小型保险公司的市场份额在1%以下,中型保险公司的市场份额在1%~8%,大型保险公司的市场份额应该在8%以上。由于样本数量较少,大型保险公司将全部纳入测算数据。包括人保、平安和太保三大保险集团下属财险公司。中由于相关披露的优惠政策,在本文中剔除了出口信用保险公司,中型保险公司选取样本有国寿、大地、阳光、太平、中华联合以及天安。小型保险公的经营数量较多,发展不稳定,在样本数据选择上面考虑了具有代表性的企业,类似永安、英大、华泰等9家小型财险企业,保证了样本数据在财险公司选择上面的全面性。有利于研究结果的适用性。

四、税负测算结果和对比分析

(一)测算结果

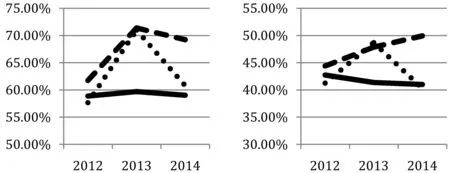

采用财险公司相关财务数据,使用经典税负评价法,分别计算了不同规模的财险公司税率为6%,11%的条件下,”营改增“前后税负的变化。计算过程中,根据应纳税额,采用比例法计算、数据变化采用图表表示、如1图1、2、3、4、5、6、7、8所示。

图1 6%税率下,财险公司增值税税负率 图2 6%税率下,(原)财险公司营业税税负率

图3 6%税率下,“营改增”前财险公司总税负率 图4 6%税率下,“营改增”后财险公司总税负率

图5 11%税率下,财险公司的增值税税负率 图6 11%税率下、(原)财险公司的营业税税负率

图7 11%税率下、“营改增”前财险公司的总税负率图 图8 11%税率下、“营改增”后财险公司总税负率

结合上述八张的图表,我们可以看出,在税率为6%和11%的条件之下,小型保险公司的营业税税负率三年全部超过50%,其中2013年度小型保险公司的营业税负率一度达到70%以上,相比较而言,大型保险公司的税负负担就没有那么繁重,三年度保险税率均未超过50%,而中型保险公司的营业税税负率就介于二者之间,徘徊在50%附近。结合三者的情况,我们可以归纳出得出原因,中小型保险公司还处于发展初期,经营没有大型保险公司稳健,前期购置成本较大,利润率较低,总税负率较大。

在“营改增”之后,我们明显可以从前后对比中发现财险公司整体税负率的下降,尤其是小型保险公司整体税负率的大幅度下降。税率的不同,导致了相应税负的变化。在6%的税率下面,总税负率的下降为42.51%,在11%的税率下,整体税负率减少30.05%,可见部分项目的支出具有抵扣税款的作用,并且税率的差异引起的整体税收变化同步,但是幅度稍有不同。

(三)与其他服务业税负比较

其他服务行业的“营改增”相对于保险企业实施时间相对较早,对于财险企业的营改增和财险业的发展规划还是具有借鉴意义的。前文中分析结果得出财产保险公司的目前的总税负率是60.44%,营改增后,在6%的税率条件下,财险公司的总税负率是34.75%,在11%的税率条件下,财险公司的总税负率是42.73%。本文借鉴彭雪梅、黄鑫(2016)结合我国上市公司的行业分类,运用经典实际税负评价法计算其他服务行业总税负率,在17%的税率条件下面,零售业的总税负率是49.05%,是最高的,紧接着是6%税率条件下,仓储业的总税负率为43.18%,相同税率条件下,文化创意服务业的总税负率是5.51%是最低的。已进行营改增的其他服务业的总税负率是28.97%。

目前来看,保险公司整体税负是高于其他行业的,甚至是其他行业的数倍之多。从而显示,保险行业的税负较重,在一定程度上面限制了保险业的发展。相比较于6%的税率,在11%的税率下,营改增之后财险企业的税负比率还是远高于其他的服务行业,6%的情况下,总税负比率略高于其他服务业,处于中间地带,接近其他服务行业的平均水平。综合对比分析,我们可以看出6%的税率,比较适合财险企业向整体服务行业税负靠近,促进财险企业的发展,更有效地减财险企业的负担。

五、结论

1.关于财险企业“营改增”前后对比分析与其他行业对比分析

在“营改增”之前,我们可以看出财险企业整体税负率较高,整体高达60.44%,相比较于寿险企业,同为保险企业,财险企业的整体税负率还是相对较高的。在国家采取“营改增”改革行为,结构性减税后,在6%的税率下,财险企业总税负率为34.75%,减少42.75%,在11%的税率下,财险企业的总税负率为42.73%,减少30.05%。可以看出不同税率下,营改增的变化是同步的。结合与其他服务性行业对比,我们发现6%的税率下,财险公司的总税负率趋于服务业平均水平。

2.关于中小财险企业税负“营改增”前后比较

中小财险公司在整体上,所缴纳营业税是高于大型保险公司的,尤其是中小财产保险公司的流转税负和总税负,因此在进行“营改增”之后中小保险企业的税负变化高于大型财险企业。

结合本文的研究成果,整体发现,在保险业实施“营改增”之后,在税率为6%的情况下,财险公司的总税负率是居于服务业的中间位置,将基本实现文章开头所说的将税负率调整至与其他服务行业基本持平的目标。与此同时,在该税率下,中小企业的总税负率也与大型企业持平,极大缓解了生存发力,促进了保险行业的稳健发展。

[1] 徐景峰,廖朴.我国中小保险公司发展策略探讨[J].天津商业大学学报,2010,05:22-26+36.

[2] 杨默如.我国金融业改征增值税的现实意义、国际经验借鉴与政策建议[J].财贸经济,2010,08:42-50.

[3] 郑苏晋.中国保险税制变迁与保险公司税负实证研究[J].管理世界,2010,10:169-170.

[4] 吴祥佑.新西兰保险增值税的一个理论解释:保险本位商品说[J].税务与经济,2011,06:84-89.

[5] 闫泽滢.保险业营业税改增值税的政策选择[J].财会研究,2013,11:17-19.

[6] 尹音频,魏彧.我国保险业流转税税负的比较与思考[J].税务研究,2012,11:36-38.

[7] 祝向军,刘霄辉,唐瑜.中小保险公司科学发展目标与策略探析[J].保险研究,2008,10:61-66.

[8] 盛和泰.基于不同性质业务的我国保险业增值税制度设计研究[J].保险研究,2014,10:64-70.

[9] 彭雪梅、黄鑫.“营改增”对我国保险业税负的影响——基于大中小保险公司对比研究[J].保险研究,2016.

[10] 刘代民,张碧琼.“营改增”对商业银行税负的影响分析[J].税务研究,2015,05:107-112.

[11] 魏志华,夏永哲.金融业“营改增”的税负影响及政策选择——基于两种征税模式的对比研究[J].经济学动态,2015,08:71-83.

[12] 田志伟,胡怡建.“营改增”对财政经济的动态影响:基于CGE模型的分析[J].财经研究,2014,02:4-18.