国内外对二甲苯产业现状及发展展望

崔小明

(中国石化北京化工研究院燕山分院,北京 102500)

对二甲苯是芳烃重要的产品之一,主要用于制备对苯二甲酸(PTA)以及对苯二甲酸二甲酯(DMT),进而生产聚对苯二甲酸乙二醇酯(PET)。对二甲苯还可用作溶剂以及作为医药、香料、油墨等的生产原料,用途广泛。

1 世界对二甲苯的产业现状及发展前景

1.1 生产现状

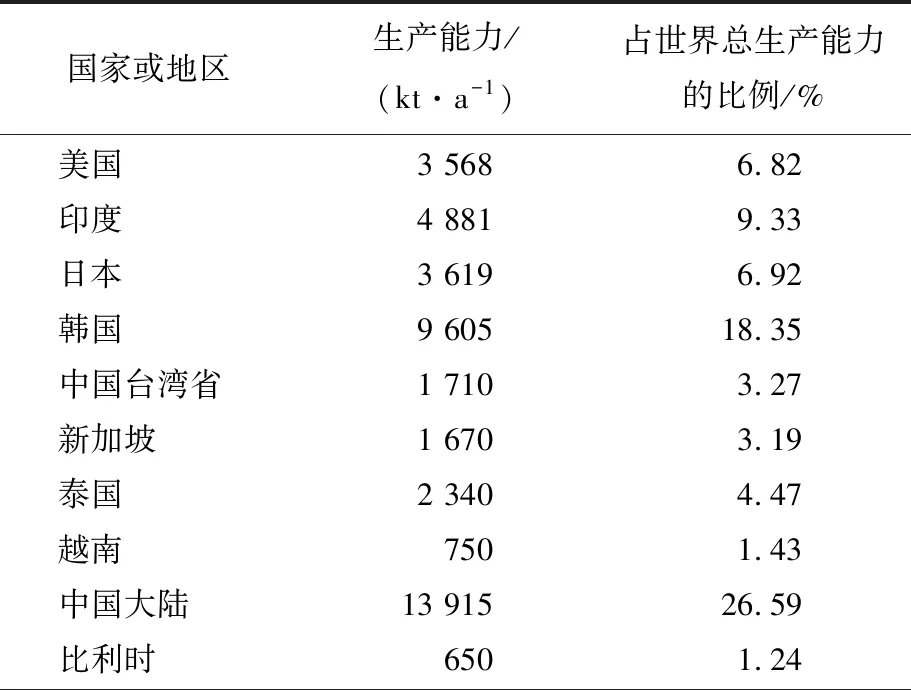

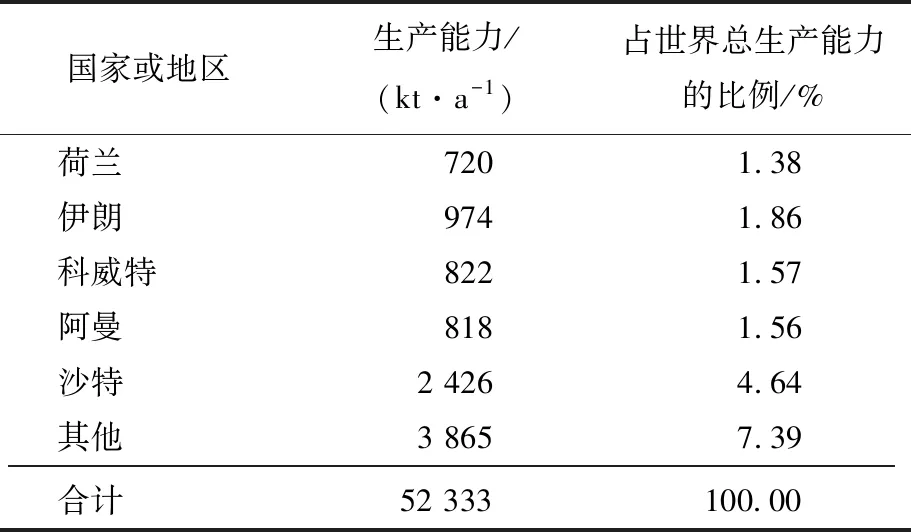

近年来,世界对二甲苯的生产能力稳步增长,新增生产能力主要来自中国大陆、越南、印度、韩国和中东的沙特阿拉伯国家。2018年(截止到11月,下同)世界对二甲苯的生产能力达到52 333 kt/a。其中北美地区的生产能力为3 918 kt/a,约占世界总生产能力的7.49%;中南美地区的生产能力为205 kt/a,约占总生产能力的0.39%;西欧地区的生产能力为1 955 kt/a,约占总生产能力的3.74%;中东欧地区的生产能力为1 356 kt/a,约占总生产能力的2.59%;中东地区的生产能力为5 354 kt/a,约占总生产能力的10.23%;非洲地区的生产能力为220 kt/a,约占总生产能力的0.42%;印度次大陆地区的生产能力为4 881 kt/a,约占总生产能力的9.33%;东北亚地区的生产能力为28 864 kt/a,约占总生产能力的55.15%;东南亚地区的生产能力为5 580 kt/a,约占总生产能力的10.66%。中国大陆是目前世界上最大的对二甲苯生产国家,2018年的生产能力为13 915 kt/a,约占世界总生产能力的26.59%;其次是韩国,生产能力为9 605 kt/a,约占总生产能力的18.35%;再次是印度,生产能力为4 881 kt/a,约占总生产能力的9.33%。中国石油化工有限集团公司(以下简称中国石化)是目前世界上最大的对二甲苯生产企业,2018年的生产能力为5 015 kt/a,约占世界总生产能力的9.58%;其次是印度的Reliance Industries公司,生产能力为3 601 kt/a,约占总生产能力的6.88%;再次是Exxon Mobil公司,生产能力为3 415 kt/a,约占总生产能力的6.53%。2018年世界对二甲苯主要国家或地区生产能力分布以及主要生产厂家生产能力分布情况分别见表1和表2所示。

表1 2018年世界主要国家或地区对二甲苯生产能力分布情况

续表1

表2 2018年世界对二甲苯主要生产厂家生产能力分布情况

1.2 消费现状及发展前景

2012年世界对二甲苯的消费量为33 000 kt,2017年增加到41 313 kt,其中北美地区的消费量为1 911 kt,约占世界总消费量的4.63%;中南美地区的消费量为1 309 kt,约占总消费量的3.17%;西欧地区的消费量为1 072 kt,约占总消费量的2.59%;中东欧地区的消费量为577 kt,约占总消费量的1.40%;中东地区的消费量为825 kt,约占总消费量的2.00%;印度次大陆地区的消费量4 004 kt,约占总消费量的9.69%;东北亚地区的消费量为28 850 kt,约占总消费量的69.83%;东南亚地区的消费量为2 765 kt,约占总消费量的6.69%。中国大陆是目前世界上最大的对二甲苯消费国家,2017年的消费量为23 840 kt,约占世界总消费量的57.71%;其次是印度,消费量为4 004 kt,约占总消费量的9.69%;再次是韩国,消费量为2 995 kt,约占总消费量的7.25%。

中国大陆是世界上最主要的进口国家,2017年的进口量约占世界总进口量的71.3%。韩国是世界上最主要的出口国家,2017年的出口量约占世界总出口量的36.7%。

世界对二甲苯约98%用于生产PTA或DMT,进而生产聚酯,还有约2%用作溶剂和生产双对二甲苯(di-paraxylene)和除草剂。

预计在2017—2022年,世界对二甲苯的需求量将以年均约4.0%的速率增长,到2022年需求量将达到约50 233 kt。世界主要国家或地区对二甲苯消费现状及发展预测情况见表3所示。

表3 世界主要国家或地区对二甲苯消费现状及发展预测

2 我国对二甲苯的产业现状及发展前景

2.1 生产现状

近年来,我国聚酯工业的迅速发展,带动了我国对二甲苯生产能力的不断增加。2009年我国对二甲苯的生产能力为7 261 kt/a,2012年增加到8 261 kt/a,2018年进一步增加到13 915 kt/a,其中中国石化的生产能力为5 015 kt/a,约占总生产能力的36.04%;中国石油天然气集团公司的生产能力为2 350 kt/a,约占总生产能力的16.89%;中国海洋石油总公司的生产能力为950 kt/a,约占总生产能力的6.83%;其他企业生产能力为5 600 kt/a,约占总生产能力的40.24%。福建福海创石油化工有限公司和宁波中金石化公司是目前我国最大的对二甲苯生产厂家,生产能力均为1 600 kt/a,均约占总生产能力的11.50%。

我国对二甲苯生产企业主要集中在东部沿海地区,其中华东地区(包括上海市、江苏省、浙江省和山东省)的生产能力为5 570 kt/a,约占国内总生产能力的40.03%;华北地区(包括天津市)的生产能力为370 kt/a,约占总生产能力的2.66%;西北地区(包括新疆)的生产能力为1 000 kt/a,约占总生产能力的7.19%;东北地区(包括辽宁省)的生产能力为2 100 kt/a,约占总生产能力的15.09%;华南地区(包括广东省、福建省和海南省)的生产能力为4 000 kt/a,约占总生产能力的28.74%;华中地区(包括河南省)的生产能力为225 kt/a,约占总生产能力的1.62%;西南地区(包括四川省)的生产能力为650 kt/a,约占总生产能力的4.67%。福建省是目前我国对二甲苯生产能力最大的省市,2018年的生产能力为2 450 kt/a,约占国内总生产能力的17.61%;其次是浙江省,2018年的生产能力为2 250 kt/a,约占总生产能力的16.17%;再次是江苏省,2018年的生产能力为1 400 kt/a,约占总生产能力的10.06%。

2013年12月,中国石化海南炼油化工有限公司600 kt/a对二甲苯工程最后一套工艺单元异构化单元投运,吸附分离单元大量产出99.80%的高纯度对二甲苯,一次投料试车成功,标志着中国石化芳烃成套技术大型工业化装置应用成功,打破了国外公司在全球的长期垄断局面。中国石化成为继美国环球油品公司(UOP)、法国石油研究院(IFP)之后,全球第三个具有完全自主知识产权的大型化芳烃生产技术专利商。

我国对二甲苯生产企业大都配套精对苯二甲酸生产装置,如中国石化上海石油化工股份有限公司、中国石化扬子石油化工有限公司、中国石油化工股份有限公司天津分公司和洛阳分公司,中国石油辽阳以及乌鲁木齐石油化工公司等。部分尚未配套企业的产品以内部互动供应方式定向消费,如中国石油化工股份有限公司下属的镇海炼化公司以及金陵分公司的对二甲苯产品主要以合同协议形式供应给仪征化纤股份有限公司、部分产品作为商品对外销售。2018年我国对二甲苯主要生产厂家情况见表4所示。

表4 2018年我国对二甲苯主要生产厂家情况

2.2 进出口情况

近年来,由于国内聚酯行业的飞速发展,拉动了其上游原料精对苯二甲酸装置的大干快上,进而又拉动了PTA的上游原料对二甲苯需求的迅猛增长,从而导致国内对二甲苯市场严重供不应求,产品大量进口。根据海关统计,2007年我国对二甲苯进口量为2 903.1 kt;2012年进口量为6 285.8 kt,同比增长约26.17%;2017年的进口量达到14 438.2 kt,同比增长约16.80%;2018年1—10月的进口量为13 018.8 kt,同比增长约 11.14%。在进口的同时,我国对二甲苯也有少量出口。2007年的出口量为252.0 kt;2012年为192.2 kt,同比减少约44.75%;2017年出口量为35.0 kt,同比减少约383.16%;2018年1—10月的出口量为0.1 kt,同比减少约99.61%。2007—2018年我国对二甲苯的进出口情况见表5所示。

表5 2007—2018年我国对二甲苯的进出口情况

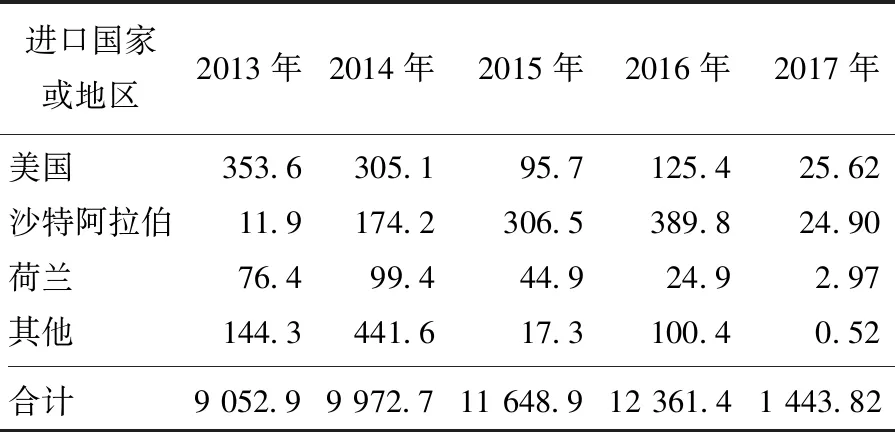

2.2.1 进口来源国家或地区

我国对二甲苯的进口主要来自韩国和日本,主要原因是日本和韩国等对二甲苯生产能力较强且具有地理位置优势。2013—2017年期间,韩国一直是我国对二甲苯最大的进口来源国家,且进口量逐年递增。2013年的进口量为2 805.1 kt,约占总进口量的30.99%;2017年的进口量为6 590.7 kt,约占总进口量的45.65%,同比增长约12.84%。

近几年进口量变化最大的是印度。2013年来自印度的进口量只有15.7 kt,约占总进口量的0.17%;2017年大幅度增加到804.6 kt,约占总进口量的5.57%,同比增长约431.09%。这主要是因为印度新建装置的投产,而其产品主要供应中国大陆。2013—2017年我国对二甲苯主要进口国家或地区情况见表6所示。

表6 2013—2017年我国对二甲苯主要进口国家或地区情况 kt

续表6 kt

2.2.2 进口省市

我国对二甲苯进口主要集中在浙江、江苏和辽宁等省市。2013年来自这3个省市的进口量合计达到7 121.7 kt,约占总进口量的78.67%;2017年来自这3个省市的进口量合计达到12 633.4 kt,约占总进口量的87.50%,同比增长约15.41%。

2013—2017年我国对二甲苯主要进口省市情况见表7所示。

表7 2013—2017年我国对二甲苯主要进口省市情况 kt

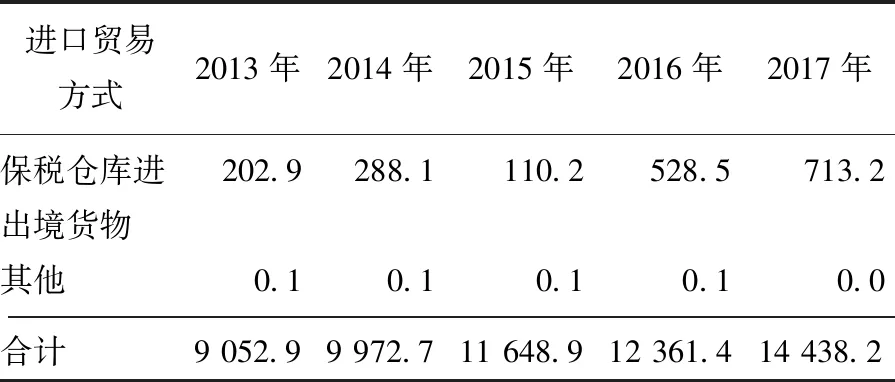

2.2.3 进口贸易方式

我国对二甲苯的进口贸易方式相对单一,主要以一般贸易方式为主。2013年来自这种贸易方式的进口量为7 704.3 kt,约占总进口量的 85.10%;2017年的进口量为11 515.9 kt,约占总进口量的79.76%,同比增长约16.49%。2013—2017年我国对二甲苯主要进口贸易方式情况见表8所示。

表8 2013—2017年我国对二甲苯主要进口贸易方式情况 kt

续表8 kt

2.3 消费现状及发展前景

由于我国聚酯行业迅猛发展,带动了PTA消费量的猛增,从而导致对二甲苯的消费量也快速增长。2007年我国对二甲苯的表观消费量为6 332.1 kt,2012年增加到13 293.6 kt,2017年进一步增加到23 840.2 kt,同比增长约11.67%,2012—2017年表观消费量的年均增长率约为12.39%。相应产品自给率2007年为58.13%,2012年为54.16%,2017年为39.58%。2007—2017年我国对二甲苯供需状况见表9所示。

表9 2007—2017年我国对二甲苯的供需状况 kt

目前,我国对二甲苯主要用于生产PTA和DMT,进而生产聚酯,约占总消费量的97%,其余约3%用于生产医药中间体和涂料等。

近年来,随着我国聚酯工业的快速发展,PTA市场需求强劲,导致PTA生产能力快速增长。2017年我国PTA的生产能力达到51 290 kt/a,产量达到35 683 kt。今后几年,我国PTA的新增生产能力的速度将有所缓和,但生产能力和产量仍将不断增加,对二甲苯的需求量也将逐渐增加。预计到2022年,我国对二甲苯的需求量将达到31 000 kt,而届时产量将达到22 000~23 000 kt,供应缺口8 000~9 000 kt,产品自给率将提高到71.0%~73.3%。

2.4 市场价格

我国对二甲苯的市场价格受原油价格、进口价格以及下游PTA等市场价格影响,近年来呈现先降后升的发展态势。2013年市场平均价格为11 197元/t,最高价格为2月的12 500元/t,最低为12月的10 500元/t。2014年市场平均价格为9 321元/t,最高价格为1月的10 600元/t,最低为12月的7 230元/t。2015年市场平均价格为6 396元/t,最高价格为5月的7 100元/t,最低为1月的5 990元/t。2016年市场平均价格为6 309元/t,最高价格为12月的6 820元/t,最低为2月的5 700元/t。2017年市场平均价格为6 981元/t,最高价格为3月的7 600元/t,最低为7月的6500元/t。进入2018年市场价格呈现不断增长的发展态势,全年平均价格上涨到8 300元/t,最低价格为1月的7 300元/t,8月上涨到8 200元/t,10月达到全年的最高价格10 900元/t。此后价格又出现下降,12月的价格为8 600元/t。预计2019年,我国对二甲苯的市场价格将随着新建装置的投产,原油价格的变化、PTA市场价格的变化以及进出口价格变化等情况而变化,市场价格仍将出现一定幅度的波动,但幅度不会太大。

3 未来的发展趋势及建议

(1)世界生产能力仍将不断增加,新增生产能力主要集中在东北亚、东南亚以及中东地区,其中东北亚地区的中国大陆将是未来新增生产能力的主要推动力。预计2022年世界对二甲苯生产能力将达到69 000 kt/a,需求量将达到50 233 kt,产能过剩,尤其是在东北亚地区,生产能力过剩的矛盾将更加突出。东北亚地区的日本、韩国仍将以其对二甲苯生产能力优势对中国大陆进口市场产生较大影响。

(2)目前我国对二甲苯产不足需,所需产品大量进口。在国家“十三五”规划中,对二甲苯为重点发展行业中的焦点产品,规划明确指出预计至2020年,自给率将提高至65%~70%。对二甲苯作为未来较长时间内国内少数缺口较大的化工产品之一,企业的投资热情依然较高。此外,随着对二甲苯自主知识产权技术突破及项目审批权的下放,今后几年国内将新建或者扩建多套对二甲苯生产装置,主要有恒力石化(大连)炼化有限公司4 500 kt/a、浙江石油化工有限公司(一期)4 000 kt/a、盛虹炼化有限公司2 800 kt/a、宁波中金石化有限公司1 600 kt/a、中国石化海南炼油化工有限公司600 kt/a、宁夏宝塔化纤有限公司800 kt/a,福化集团福海创石化1 600 kt/a,中化泉州石化有限公司800 kt/a,中海油惠州炼化有限公司800 kt/a,中海油宁波大榭石化有限公司1 600 kt/a,此外,中国石油化工股份有限公司茂名分公司、北方华锦化学工业集团有限公司、唐山旭阳石油化工有限公司、山东东营联合石化有限责任公司、中化弘润石油化工有限公司等也计划新建生产装置,虽然这些装置有部分可能因为各种原因延迟或者搁浅,但大部分装置仍将按照计划实施。预计到2022年,我国对二甲苯的生产能力将超过32 000 kt/a,新增产能大于同期国内净增需求,对二甲苯供应即将从短缺走向过剩。提高装置开工率,成本竞争力和产业链配套将是未来竞争的核心,同时企业需注意风险,新建或者扩建装置需慎重。

(3)随着国内对二甲苯新增产能将呈现集中投放态势,我国对二甲苯产品的供应格局将发生较大变化,民营企业所占比例将进一步增加,进口量将不断减少,与国外产品的竞争将逐渐演化为国内产品之间的竞争。加快技术进步,不断提高装置的利用率,淘汰落后产能,合理规划,改善生产环境,研发新工艺,且以上游-下游配套一体化装置为趋势,是今后促进我国对二甲苯健康稳步发展的主要方向。