美债收益率曲线陡峭化的含义

李思琪

过去几个月,美债收益率曲线持续趋陡,10年与2年期限利差从2019年8月27日的最低点-4BPs上行至目前的约70BPs,期限利差基本回到2018年初的水平。美债收益率曲线形态由倒挂转为陡峭,是否意味着由疫情引发的经济衰退即将结束?

本文回顾了历史上数次美债收益率陡峭化的始末,分析其背后隐含的规律,并探讨本轮收益率曲线陡峭化透露的宏观信号。

美债收益率曲线陡峭化的历史

我们将10年和2年期收益率由倒挂最深到二者利差最阔的时间段定义为陡峭化周期。1980年以来,美国历史上共出现过6次倒挂,对应6个完整的收益率曲线陡峭化周期。

观察历次陡峭化周期,收益率曲线倒挂最严重的时点(即陡峭化周期的起点),往往对应着美债收益率的阶段性高点,周期内利率曲线整体下移,且短端下行幅度明显超过长端,导致曲线形态趋陡。历次陡峭化周期的平均时长为616天,平均利差变化幅度为285BPs,其中,2年期收益率的平均下行幅度为474BPs,10年期的平均下行幅度为189BPs。

一般而言,收益率曲线陡峭化主要分为以下两种情形:

一是短端利率下行幅度大于长端,期限利差走阔,此时货币政策宽松是导致收益率曲线陡峭化的主要原因,一般发生在经济衰退期及复苏前期。

二是长端利率上行幅度大于短端,期限利差走阔,这种情况下,经济增长、通胀前景等基本面因素是推动收益率曲线陡峭化的主要原因,通常发生在经济复苏的后期或经济过热阶段。

回溯过去几轮美债收益率曲线由倒挂转为陡峭,均可归纳为第一种情形,并表现出一定的共性规律。

图1:80年代以來的美债收益率曲线变化

数据来源:Wind,注:灰色部分为收益率曲线陡峭化周期

历次收益率曲线陡峭化均发生在降息周期中。除1998年外,历史上其他5次倒挂均成功预示了美国的经济衰退,历次曲线陡峭化周期也基本涵盖了美国经济衰退期。衰退期间,美联储实施多次降息,带动美债短端利率快速回落,期限利差拓宽,收益率曲线形态趋陡。期限利差达到峰值时,恰好对应着降息周期的尾声,此时经济已开始复苏,加息预期推动短端利率上行,曲线形态重新进入平坦化阶段。

2008年12月,为应对金融危机,美联储将联邦基金目标利率降至0-0.25%,直到2015年12月才重启加息。零利率时代,传统利率政策失效,于是美联储转向资产负债表工具,实施三轮量化宽松(QE)和一轮扭曲操作(OT)来支持经济。尽管期限利差在2010年1月达到峰值后逐步回落,但几轮QE期间美债收益率曲线仍然维持陡峭,说明QE发挥了类似降息的效果。只有当美联储主动延长持有美债资产的整体期限时(如OT),才会导致收益率曲线的扁平化。

本次收益率曲线陡峭化有何不同

3月3日,美联储下调联邦基金利率50BPs至1.00%-1.25%,3月15日再度降息100BPs至0-0.25%,美债收益率曲线整体陡峭化下移。相比2019年8月27日曲线倒挂最严重的时点,3月末2年期收益率下行130BPs至0.11%,10年期收益率下行79BPs至0.70%,期限利差拓宽了63BPs。

与历史上的多次陡峭化类似,本次美债收益率曲线陡峭化始于经济衰退与降息周期,但也面临着零利率环境、美联储政策框架调整等一系列新的变量,导致其推演逻辑与历史经验存在差异。

一是利率中枢显著下移,短端利率面临零下限约束。金融危机以前的历次陡峭化周期均处于正常利率区间内,但随着利率中枢趋势性下移,最近两次陡峭化周期均面临着零下限约束。不过,金融危机对应的陡峭化周期(2006年11月-2010年1月),2年期美债收益率维持在0.8%-1.2%区间震荡,尚有充足的下行空间。相比之下,3月美联储重返零利率时代,美债短端利率也快速降至零附近,继续下行的空间十分有限。

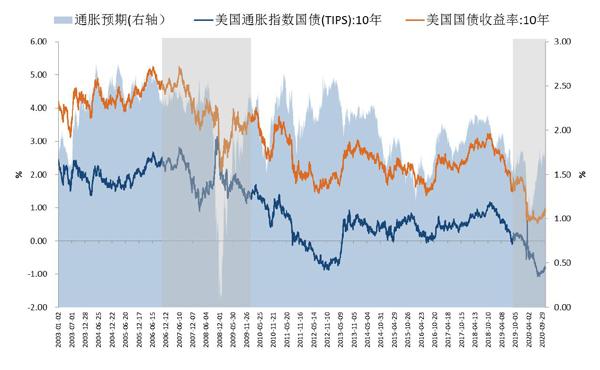

图2:美国国债收益率隐含的通胀预期

数据来源:Wind

此后美债期限利差仍在持续扩大,曲线陡峭化主要由长端利率上行推动。截至10月末,2年期美债收益率较3月末小幅下行9BPs至0.14%,而10年期美债收益率上行18BPs至0.88%,20年、30年期收益率的上行幅度更大,分别较3月末上行28BPs、30BPs。

二是供需结构调整加速了长端利率上行。为应对疫情冲击,美国国会推出多轮万亿美元规模的财政刺激方案,为此美国财政部大举发债融资,2020财年美国预算赤字达到了创纪录的3.1万亿美元。针对疫情的财政救助计划融资期限较短,导致存量债券的平均久期由年初的70个月快速下降至63个月。为缓解到期再融资压力,财政部提高了长期国债的发行比例。二、三季度,美国财政部的融资规模合计达3.2万亿美元,10年、20年和30年期国债的发行规模分别为2320亿美元、1125亿美元和1561亿美元,较往年同期大幅增加。

另一方面,6月以,来美元流动性恢复稳定,美联储放缓扩表速度,将资产购买规模下调至每月800亿美元国债,显著低于同期财政部的发行量。供给端,财政部倾向于发行长期国债,需求端,美联储的购债计划趋于保守,导致美国国债市场的供需结构失衡,推动长端收益率上行,收益率曲线陡峭化的趋势加剧。

三是通胀预期回升不足,实际利率落入负值区间。美国通胀保值国债(TIPS)收益率可视为相应期限美债的实际收益率,因此,美债10年期名义利率与TIPS收益率之差常作为市场的通胀预期指标。

观察金融危机对应的陡峭化周期(2006年11月-2010年1月),10年期美债实际收益率维持在1.40%的较高水平;通胀预期从0.08%的最低点一路攀升至2%以上,最高达到2.35%。相比之下,今年3月以来实际利率深入负值区间,8月曾创下-1.10%的历史新低;通胀预期在美联储宣布实施平均通胀目标制(Average Inflation Target)后达到顶点1.80%,随后回落。尽管通胀预期已修复至疫情前的水平,但仍未达到2%的目标,可见本轮通胀预期抬升更多源于联储的政策框架调整而非经济重启,美国经济衰退的阴霾尚未散去。

后市展望

随着美国大选尘埃落定,新一轮财政刺激规模可能较预期有所扩大,2021年美债供给端依然承压。同时,美国疫情再度恶化、经济复苏动能减弱、货币政策空间不足、政府债务持续攀升等因素,给本轮陡峭化周期带来不可忽视的潜在风险。

收益率曲线陡峭化或加剧美股回调风险。作为全球金融市场的重要定价基准,美债收益率的变化直接影响其他各类资产价格。一般而言,美债收益率上行将提高市场的预期回报率,给股市造成估值压力。

收益率曲线陡峭化初期,央行开启宽松周期,充裕的流动性推升美股,但往往在半年后进入下跌趋势。长期的低利率环境加剧了实体经济与金融资产的分化,随着利率中枢持续下移,美股走强对经济前景的指示意义下降。年初疫情冲击过后,三大股指接连创下历史新高,但由于缺乏坚实的基本面支撐,美股估值本身存在泡沫。当前美联储降息空间耗尽,利率调整的不对称性突出,导致投资者对利率上行更为敏感,美股市场脆弱性较高,需警惕未来走势出现意外逆转。

美联储或再度面临扩表压力。美国财政部预计,四季度与2021年一季度的净融资规模将达到6170亿美元和1.13万亿美元 ,按照美联储目前的QE速度,存在较大的供需缺口。2019年8月27日至今,美债(10Y-2Y)期限利差扩大幅度约为70BPs,相比前几轮陡峭化周期还有逾200BPs的拓宽空间,因此本轮收益率曲线陡峭化周期尚未结束。

但鉴于美国面临巨大的财政赤字和债务负担,美债收益率攀升将加剧政府偿债压力,如果海外投资者和金融机构难以消化新债供给,美联储可能重新扩大购债规模,或实施收益率曲线控制政策,以保证长端收益率维持在合意区间。

本文仅代表个人观点,与所在机构无关