软件开发企业的盈余管理行为

——以W公司为例

周 宁

(天津商业大学,天津300134)

一、问题提出

盈余管理问题是公司较多关注的一个问题。杜瑞和李延喜(2018)运用实证检验的方法验证了企业研发投入对盈余管理的刺激作用及触发机制,并从盈余管理的角度探讨了微观企业对宏观产业政策的适应性行为。但是,陈晓芳等(2020)认为企业创新作为一种战略行为,更可能抑制盈余管理行为。考虑报酬契约的动机,公司倾向于在高获利年份降低对研发支出的资本化程度。曹晓丽等(2017)研究发现,上市软件开发公司的研发支出资本化程度与债务契约动机并没有显著的相关关系,企业管理层更多的是从利益要求的角度出发来选择研发支出资本化的程度。为了更好地保持盈利能力并获得融资,软件开发产业更倾向于将研发支出进行资本化处理。关联交易在利润操纵时是一种常见手段,关月琴和赵迪斐(2014)研究认为上市公司通常进行正向的盈余管理来掩盖关联交易带来的负面影响;岳上植和邹鹤瑶(2020)通过实证研究发现关联交易的交易额越大越能促使企业进行盈余管理,高质量的内部控制对进行关联交易的企业的应计盈余管理行为具有显著的抑制作用,但是不能抑制真实盈余管理。关于定向增发与盈余管理的关系,目前针对这一问题还有争议,部分学者认为定向增发并不会引起企业盈余管理的行为,也有学者认为企业为了满足融资需求,基于信息不对称问题以及契约的不完备性问题的存在,管理层可能会掌握更多的信息,因此也会进行盈余管理。李勇(2019)认为,一般企业拥有较好的市场前景和发展机遇会采用定向增发这种融资方式,来获取投资以使公司发展壮大,公司更可能通过盈余管理使盈余金额发生改变,进而影响投资者的决策来实现利益最大化。目前已有研究表明,上市公司在定向增发前通常有不同程度的盈余管理,而定向增发的对象不同,盈余管理的方向也有所不同。丁璇和姚铮(2020)的研究表明,当公司开始进行向下的盈余管理时,定向增发的对象多为大股东,当公司进行向上的盈余管理时,定向增发的对象多为外部机构投资者。

W公司曾在2018年2月以定向增发的方式募集资金150亿元用于研发项目,两年期间,W只能靠非经常损益维系盈利,并且多年没有进行股票分红,两年之后,W再次发布非公开发行股票预案筹集资金50亿元同样用于项目研发,对于两年后的再次定向增发,W是否采取了手段、采取了哪种手段进行盈余管理,论文结合2019年财务报告的相关数据以及公司发布的其他公告进行了分析。

二、研究方法与案例企业介绍

论文采用案例研究的方法,通过对W公司2019年财务报告的分析,基于筹资、股利与修饰利润的动机,对企业盈余管理手段进行分析,更详细直观地剖析了软件开发产业盈余管理的惯用手段,具有行业代表性。

W科技股份有限公司(简称:W,股票代码:00238×),成立于1998年,于2010年在深圳证券交易所上市,W前身是H食品,于2016年通过资产重组将食品产业从公司业务中剥离,并将主营业务转换为OLED新型显示产品的研发、生产、销售和技术服务。2019年以来,公司持续深耕智能手机和可穿戴设备市场,并在柔性车载显示等终端应用领域持续创新、积极布局。截至2019年12月31日,W公司扣非净利润已经连续6个会计年度年为负值,从2015年开始已经连续5年未分红。

三、案例分析与讨论

(一)盈余管理目的

1.筹资目的

科技及软件开发公司的特点是风险高、投入大、周期长,行业的特殊性要求公司需要有足够的资金维持研发的进行,保证公司的正常运转与发展。继2018年2月募集资金150亿元用于AMOLED生产项目后,2020年5月,W公司发布非公开发行股票预案,预案显示,公司拟以非公开发行股票不超过410298913股,计拟筹集资金不超过50亿元,用于第六代柔性有源矩阵有机发光显示器件(AMOLED)生产线升级项目以及资金的补充与债务的偿还,拟投入额分别为35亿元与15亿元。

2.盈利目的

主要财务指标对比说明:

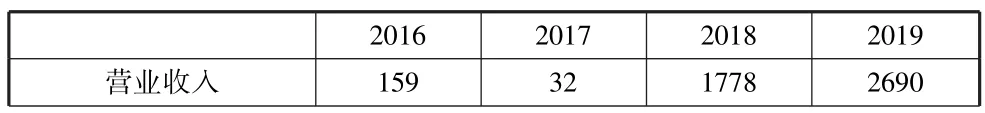

从表1可以看出,尽管W 2017到2019年归属于上市公司股东的净利润是正值且处于上升的状态,但是数额不大,并且三年来归属于上市公司股东的扣除非经常性损益的净利润均为负值。并且从主营业务模式转换开始,W公司的营业收入增速非常快(表2),虽然净利润总体趋势也是增长,但是增速远不及营业收入,这种“增速不增利”现象对W公司来说并不是一种好现象。

表1 W公司3年利润指标对比 单位:万元

表2 W公司营业收入与净利润对比 单位:百万元

续表

(二)盈余管理手段

1.利息资本化

2018年募集资金总体使用情况见表3:

表3 募集资金使用情况

根据公司报告,第6代有源矩阵有机发光显示器件(AMOLED)面板生产线项目、第6代有源矩阵有机发光显示器件(AMOLED)模组生产线项目与第5.5代有源矩阵有机发光显示器件(AMOLED)面板生产线项目2019年共计投入金额263529.04万元,本期使用募集资金投入46023.97万元,使用其他资金217505.07万元。第6代有源矩阵有机发光显示器件(AMOLED)面板生产线项目2019年利息资本化金额为13239.39万元(表4),利息资本化率为7.59%,本期占用借款金额为174432.02万元;第6代有源矩阵有机发光显示器件(AMOLED)模组生产线项目2019年资本化金额为215.97万元,利息资本化率为8.5%,本期占用借款金额为2540.82万元;第5.5代有源矩阵有机发光显示器件(AMOLED)面板生产线项目2019年资本化金额为52.13万元,利息资本化率为4.9%,本期占用借款金额为1063.88万元。三个项目共计占用借款金额为178036.72万元,与217505.07万元的其他资金使用情况相互印证,178036.72万元的借款金额符合实际情况。

表4 募集资金承诺项目情况

W公司使用募集资金临时补充流动资金,不会产生利息,同时使用大量的借款投资于研发项目,利息资本化,计入项目的成本,同样不会产生费用,两者互相配合,可以在一定程度上调高本期利润。

2.研发费用资本化

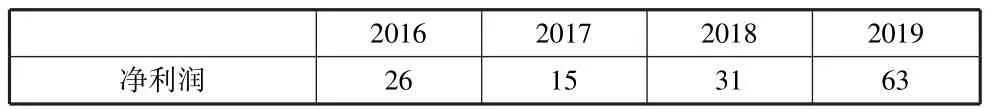

根据表5,W2019年研发人员人数为1368人,2018年为1623人,减少了-15.71%,与之相应的研发费用中的人工成本也压缩了-16.21%,人均人工成本略微下降,但变化不大,而资本化金额 2018年为 47525623.55元,2019年高达141112904.43元,增加了196.92%。公司解释2019年研发费用的增加原因主要是加大了投入力度,对新技术的探索、量产设备等方面的增加。另外,在OLED屏以及AMOLED屏的技术方面,中国处于领先地位的公司有J与S,W不论是在公司规模或是发展历程方面均稍逊于两公司,但是不可否认的是公司近几年的发展速度也是惊人的。但是在研发人员与资本化金额方面,S与J研发人员数量远高于W,并且2019年S公司研发人员数量相较于2018年更是增长了21.96%,增加了1163人,人工费用也增长了58.79%(表6、表7),但是S 2019年以及2018年的资本化金额却为0,全部进行了费用化处理,J虽然有资本化金额,但是相较于2018年资本化金额下降了6.83%。尽管W对于研发人员减少的解释是说一部分研发人员去了关联公司,但是基于对同行业相关数据的对比以及研发费用是否符合资本化很难主观判断,W的研发费用资本化可能存在激进处理的嫌疑。

表5 W公司研发投入情况

表6 SW公司研发投入情况

表7 J公司研发投入情况

3.关联交易

在2019年,W新增重要联营企业广州国显,并直接持股17.86%,派出董事,随后向其出售专利技术,而出售的这项专利技术的交易价格为50000万元,贡献的净利润占净利润总额的385.82%,出售前这项专利技术的账面价值为1044.58万元,出售共获利39382.19万元。在高价转让上述专利后,W2019年增加无形资产处置收益3.83亿元。这3.83亿元收益对于年盈利0.68亿元的公司来说,显然不是小数目。

四、思考与启示

(一)盈余管理动机

通过对上述案例的分析以及相关文献的阅读,显示器件公司、软件开发公司这类高新技术产业需要保持充足的资金流来维持日产研发支出,因此,通常进行盈余管理以筹集资金,进行研发。此外,由于软件开发类企业的研发周期较长,资金耗用量大,短期内回报比较少,因此维持盈利情况也是上市公司需要特别关注的地方,也能构成盈余管理的动机。

(二)盈余管理手段

也正是基于显示器件公司、软件开发行业具有行业特殊性,资金来源多样,资本化是盈余管理的常见手段:借款费用、募集资金是用于固定资产的建造还是日常经营的补充,可以巧借利息资本化进行配合,还有研发费用的资本化,资本化的标准具有一定的主观操作性,并且公司对资本化的具体条目信息披露的保留,都使研发费用资本化盈余管理的手段具有很强的操作性。除了资本化方式,还可以利用关联交易、利用政府补助、商誉减值、非经常性损益等方式进行盈余管理。

(三)盈余管理方向

盈余管理的方向可以分为向上和向下。对于需要进行筹资、需要美化报表利润的软件开发公司,通常是进行向上的盈余管理,以展现企业良好的经营情况,使投资者形成较好的预期。如果公司想要进行避税或是降低政府监管、市场关注,通常进行向下的盈余管理。

五、研究结论

对于软件开发类产业,企业能够在激烈的竞争中生存下来并能保持活力,主要得益于不断地研发与创新,而研发创新不仅需要大量的资金支持,还具有回报时间长等特点,除去政府对该类产业的政策支持与补助之外,资金更多的依靠企业自己筹集,是否能够成功筹集到资金的一个关键便是企业过去的财务状况以及未来的预测,因此,适当的盈余管理行为就显得尤为重要。对于具有大量无形资产以及研发支出的企业,盈余管理的手段主要集中在对研发费用的资本化处理以及借款费用资本化处理方面。

论文研究发现:W公司主要基于筹资、美化利润等目的,通过借款利息的处理方面、研发费用的资本化处理方面以及关联交易,进行了向上的盈余管理,但是对于盈余管理的程度缺乏较为准确的衡量。

适度的盈余管理是被允许的,但是对于W盈余管理的程度把握,深圳证券交易所对其是否侵害上市公司利益、主营业务持续经营能力等问题进行了问询。尽管W的回答并没有显示出有什么问题,但这也为同类型行业起到了警醒的作用,应当在年报的披露、盈余管理的控制方面更为严谨,在不损害公司利益的方面尽可能对研发支出的费用明细等项目进行披露,防微杜渐,以免今后对企业本身、对市场造成恶劣影响。