货币政策不确定性会影响银行资本配置效率吗?

——基于中国A股上市银行的证据

顾海峰 朱紫荆

(东华大学旭日工商管理学院,上海 200051)

一、问题提出

2008年全球金融危机之后,各国政府相继出台了多种经济刺激政策来恢复国家经济。一系列经济刺激政策的出台看似缓解了国家经济低迷的状态,在一定程度上带来了经济增长,但实则却为国家经济发展埋下了重复建设、投资效率低下的隐患。更为重要的是,政策调整的时机、内容、方向、政策本身以及政策执行人对政策的解读能力等均会加剧经济政策的不确定性。频繁变动的经济政策将导致企业在做出决策时面临更多的不确定性,由此影响了企业绩效。频繁变动的经济政策已成为各国经济复苏的重要阻滞因素。

考虑到货币政策对宏观经济与微观企业具有双重影响,为缓解宏观经济下行压力,各国政府通常会侧重于实施货币政策操作来实现其对宏观经济的促进目标,因此,货币政策已成为经济政策的重要核心内容。但是,2008年全球金融危机之后,各国货币政策又恢复了相机抉择的操作范式,在提高货币政策操作灵活性的同时加剧了货币政策不确定性。尤其是在宏观经济增长等硬目标约束下,各国货币政策屡屡出现“超调”现象,由此加剧了货币政策不确定性。此外,央行原本可以通过再贴现、再贷款等传统货币政策工具来降低经济波动,但在经济发展“新常态”下,传统的货币政策操作难以应对经济发展中的结构性矛盾及信贷结构的不合理性,对此,央行采取了诸如定向降准、再贷款、补充抵押贷款等新型货币政策工具,也加大了货币政策不确定性。此外,银行资本配置效率将决定银行盈利与风险承担能力,由此决定着银行稳定性。银行资本配置效率下降会降低银行稳定性,从而容易引发系统性风险。因此,全面考察货币政策不确定性对银行资本配置效率的影响及其作用机制,将有助于揭示货币政策不确定性对银行资本配置效率的影响规律,从而有助于防控银行业系统性风险。

本文试图解决以下问题:货币政策不确定性是否会影响银行资本配置效率?针对国有银行、股份制银行、城商行等不同类型银行,这种影响是否呈现异质性特征?利差收入在货币政策不确定性与银行资本配置效率的关系中是否承担着中介作用?债务杠杆与银行竞争对货币政策不确定性与银行资本配置效率的关系是否存在调节作用?这些都是值得研究的新问题。本研究对于提升中国银行业资本配置效率及防控银行业系统性风险具有重要的理论与现实意义。

二、文献回顾

(一)货币政策不确定性

现有文献针对货币政策不确定性的研究主要聚焦于货币政策不确定性对消费及产出水平、通胀水平、利率水平、企业投资、金融市场等方面的影响。Carroll and Samwick(1998)研究发现,整体的市场消费和产出水平都会因为货币政策不确定性的提高而呈现下降态势。Herro and Murray(2013)研究发现,货币政策不确定性的上升将会引发通胀率和失业率的较大波动。Sinha(2016)研究表明,货币政策不确定性上升会带来名义利率和经济增长率的下降。Husted et al.(2017)研究发现,较高的货币政策不确定性会带来银行信贷利差扩大、产出降低等与紧缩性货币政策相类似的冲击效应。Kaminska and Roberts(2018)研究发现,货币政策不确定性对金融业系统风险具有一定冲击效应。钟凯等(2017)研究表明,频繁调整的货币政策加剧了货币政策不确定性,由此导致银行贷款利率提升及信贷供给下降,从而影响到企业资本结构。王博等(2019)运用大数据环境下的高维因子模型估算了中国货币政策不确定性,并将金融机构违约风险纳入货币政策不确定性来考察其对宏观经济波动的影响,发现货币政策不确定性的上升会加剧金融机构违约风险的发生及产出水平的下降,从而对整体经济造成影响。邓创和曹子雯(2020)运用TVP-VAR模型考察了数量型货币政策和价格型货币政策不确定性对经济增长的强弱效应差异,发现针对政策调控效果而言,价格型货币政策的调控效果更好,但价格型货币政策不确定性对通货膨胀和经济的刺激作用也仅限于短期。丁剑平和刘璐(2020)研究发现,货币政策不确定性上升致使市场对各种信息及政策的判断产生严重分歧,由此削弱了人民币汇率对新闻的反应。

(二)银行资本配置效率

现有文献主要采用参数法与非参数法对银行资本配置效率进行测度。其中,以随机前沿分析为代表的参数法(Berger and Mester,1997;Maudos and Pastor,2003)和以数据包络分析为代表的非参数法(Fare et al.,1994;Matthews and Zhang,2010)已成为考察银行资本配置效率测度问题的主要聚焦领域。Sherman and Gold(1985)研究发现,利用数据包络分析的测度结果能够较好衡量商业银行资本配置效率。W u r g l e r(2000)考察了全球65个国家的银行资本配置情况,发现国家金融市场发展水平的提高有助于促进银行信贷资本配置效率。Fiordelisi et al.(2011)采用面板格兰杰因果检验法考察了预期违约风险对银行资本配置效率的影响。Kirkwood and Nahm(2010)选取澳大利亚国内大型商业银行和地区商业银行数据进行考察,发现在服务效率和盈利效率层面,大型商业银行显著高于地区商业银行。张庆君和刘靖(2017)采用无导向的DEA模型测算了中国14家上市银行的资本配置效率,考察了互联网金融对银行资本配置效率的影响,发现银行资本配置效率会随着互联网金融的发展而降低,且该结论在五大国有银行中尤为显著。周晶和陶士贵(2019)采用随机前沿模型测算了中国16家上市银行2013―2016年的季度效率,考察了货币政策的银行风险承担效应对银行资本配置效率的影响,发现银行风险承担与银行资本配置效率之间呈现倒U型关系。罗春婵和王璐璐(2020)研究表明,在经济新常态背景下,受到风险约束的商业银行资本配置效率的变化幅度更大。

(三)本文创新之处

综上,现有文献主要集中于货币政策不确定性的经济后果以及银行资本配置效率的测度与影响因素层面的考察,尚未涉及货币政策不确定性对银行资本配置效率的影响及其作用机制层面的考察。本文的主要贡献在于:第一,现有文献尚未将非利息收入纳入银行资本配置效率的测度指标,本文拓展现有文献对银行资本配置效率的测度方法,将非利息收入纳入产出变量构造新的银行资本配置效率测度方法进行实证分析,以此来揭示货币政策不确定性对银行资本配置效率的影响效应。第二,现有文献尚未涉及银行异质性层面的考察,本文考察货币政策不确定性对不同类型银行资本配置效率的影响差异,以此来揭示货币政策不确定性对银行资本配置效率影响的异质性特征。第三,现有文献缺乏货币政策不确定性对银行资本配置效率影响的作用渠道层面的考察,本文考察利差收入在货币政策不确定性与银行资本配置效率的关系中是否承担着中介作用,以此来揭示“货币政策不确定性-利差收入-银行资本配置效率”传导渠道的有效性。第四,现有文献尚未考察货币政策不确定性对银行资本配置效率影响的调节作用,本文考察债务杠杆与银行竞争对货币政策不确定性与银行资本配置效率关系的调节效应,以此来揭示货币政策不确定性对银行资本配置效率影响的调节作用机制。本研究成果将为提升中国银行业资本配置效率及防控银行业系统性风险提供重要的理论指导与决策参考。

三、理论分析与研究假设

(一)货币政策不确定性对银行资本配置效率的影响

货币政策不确定性将会引发银行信贷运营环境的不确定性,出于风险规避动机,银行实施信贷配给机制与关联贷款机制已成为理性选择。考虑到银行实施信贷配给机制引发的信贷配给效应会降低银行利差收入,而银行实施关联贷款机制不仅会加大银行信贷资金向关联企业的过度集中,同时还易引发贷款投放过度集中带来的风险效应,因此,货币政策不确定性将会引发银行的信贷配给效应、信贷集聚效应与信贷风险效应,由此会影响到银行信贷运营的成本收入比,从而会对银行资本配置效率产生影响。

货币政策不确定性对银行资本配置效率的影响效应体现在信贷配给效应、信贷集聚效应与信贷风险效应三大层面。具体归纳为:第一,货币政策不确定性会加大银行信贷配给效应。货币政策不确定性会加大企业盈利水平波动,由此增大企业债务违约风险。出于债务成本压力,银行会通过市场化机制投放部分信贷资金,同时将剩余资金通过信贷配给机制配给具有较高信用等级的国有企业等大型企业集团,以此来实现银行信贷资金出清目标。但在信贷配给机制下,银行将非市场化出清的信贷资金低价配给于原本已处于融资需求过度的国有企业等大型企业集团,由此造成银行信贷资金被低效占用,从而降低了银行资本配置效率。

第二,货币政策不确定性会加大银行信贷集聚效应。一方面,出于关联贷款动机,银行更倾向于将信贷资金优先投放于关联企业。关联企业的控股股东同时也是贷款银行的大股东,这种董事联结关系促使银行将信贷资金优先投放于关联企业,由此引发银行信贷资金向关联企业的过度集聚,从而会降低银行资本配置效率(顾海峰和戴云龙,2019)。另一方面,出于提升银政关系动机,银行会倾向于向具有较好政企关系的企业优先发放贷款,由此导致银行信贷资金过度集聚于国有企业等具有较好政企关系的企业。考虑到拥有较好政企关系的企业并非意味着其具有较高的经营效率,银行信贷资金向具有较好政企关系的企业过度集聚,可能会降低银行资本配置效率(李广子和刘力,2020)。

第三,货币政策不确定性会加大银行信贷风险效应。一方面,货币政策不确定性会降低银行存贷期限错配能力,由此引发银行存贷利差收入的下降。出于盈利稳定动机,银行将通过上调贷款利率方式来获取更多利差收入,但在银企信息不对称状态下,银行上调贷款利率会加剧逆向选择与道德风险问题,由此加剧了企业贷款违约行为,从而加大了银行贷款风险,进而降低了银行资本配置效率。另一方面,货币政策不确定性会加大资产价格波动(Allen and Gale,1998),由此引发银行贷款的抵押或质押标的资产大幅波动从而造成抵押或质押标的资产价值不足。一旦借款企业到期无法顺利偿还银行贷款,则银行因企业提供的抵押或质押标的资产价值不足而遭受贷款损失,从而降低了银行资本配置效率。基于此,本文提出如下基本假设:

H1:货币政策不确定性对银行资本配置效率具有抑制作用。

(二)利差收入的中介作用

一国货币政策传导渠道的有效性主要取决于该国金融市场发展水平。在利率、汇率市场化程度不足及金融市场还不够完备状态下,相对于利率渠道而言,货币政策主要还是通过包含银行借贷在内的信贷渠道传导。考虑到货币政策调控最重要的基准利率、央行票据、准备金率、贷款规模管制等操作工具均通过银行贷款规模作用于货币供给,货币政策最能够通过银行信贷规模进行反映。与此同时,全球金融危机之后频繁调控的货币政策加剧了货币政策的不确定性。货币政策不确定性的上升将促使银行信贷投放更为谨慎,银行更倾向于将资金留在银行体系内部以应对进一步不确定性带来的风险(钟凯等,2017)。此外,货币政策不确定性的上升将促使资金供给方难以有效识别和监控资金需求方的信用等级、盈利能力及还款能力,由此导致银行惜贷成为常态特征。当前中国银行业的主要收入来源于利差收入,但利差收入增加可能会提升银行风险承担水平(周爱民和刘欣蕊,2020)。出于风险防控动机,一方面,银行在风险效应约束下会降低存贷期限错配,由此降低了银行流动性创造水平,从而缩减了银行信贷投放规模,进而降低了银行利差收入(顾海峰和杨立翔,2018);另一方面,银行更倾向于选取低风险项目进行信贷投放,考虑到当前中国正处于利率市场化环境,利率市场化与银行存贷利差收入之间存在倒U型关系(顾海峰和朱莉莉,2019),银行选取低风险项目将会进一步缩窄银行利差收入,由此会引发银行盈利水平的下降。考虑到银行主营业务是存贷运营,利差收入将决定着银行盈利能力,一旦利差收入出现下降,则银行盈利能力就会下降,由此会降低银行资本配置效率。基于此,本文提出如下基本假设:

H2:利差收入在货币政策不确定性与银行资本配置效率的关系中承担着中介作用。

(三)债务杠杆与银行竞争的调节作用

银行通常采用发行优先股、永续债及长期债券等方式来募集债务资本,债务资本已成为银行信贷资金的重要供给渠道。考虑到债务融资成本压力,银行主要通过信贷投放方式来实现债务资本出清目标。银行债务杠杆的提高将加大银行信贷扩张倾向及行为,但在存贷比监管约束下,更多的债务资本无法通过信贷投放出清方式来获得高企的利差收入,仅能用于配置低风险资产来适度缓解债务融资成本,由此加剧了货币政策不确定性对银行资本配置效率的抑制效应。与此同时,货币政策不确定性会降低企业盈利稳定性,容易引发企业信用风险,对此,银行更倾向于通过降低流动性创造来缓解存贷期限错配压力,以此来降低银行信贷风险。为缓解债务融资成本压力,高债务杠杆将引发银行大量债务资本仅能以低风险资产配置方式出清,由此降低了银行资本收益,从而进一步降低了银行资本配置效率,进而加剧了货币政策不确定性对银行资本配置效率的抑制作用。基于此,本文提出如下基本假设:

H3:债务杠杆对货币政策不确定性与银行资本配置效率关系具有正向调节作用。

良好的银企关系使得银行能够更为准确地识别借款企业信用等级,以减少贷款决策的低效性。但是,良好的银企关系也会导致企业利用银行关联的融资便利优势来实现资本扩张,由此引发企业资本结构过度偏离(顾海峰和刘子栋,2020)。企业资本结构过度偏离将加大企业非效率投资水平,由此降低企业资金使用效率,从而会降低企业整体盈利水平及偿债能力,进而会提升银行贷款风险,由此降低了银行资本配置效率。与此同时,银行竞争在一定程度上会稀释银行对优质贷款项目的获取机会,由此降低了银行对优质贷款项目的贷款议价能力,从而降低了银行存贷利差收入及整体盈利水平,进而降低了银行资本配置效率。因此,银行竞争度的提高加剧了货币政策不确定对银行资本配置效率的抑制作用,这主要归于银行竞争引发的存贷利差缩窄效应。

此外,银行竞争对银行利差收入的冲击也会倒逼银行通过加大金融创新来降低信贷配给幅度,以此来提升银行信贷资金市场化配置效率,从而有助于提升银行存贷利差收入及整体盈利水平,进而有助于提升银行资本配置效率。因此,银行竞争度的提高减弱了货币政策不确定对银行资本配置效率的抑制作用,这主要归因于银行竞争引发的信贷配给治理效应。

综上,银行竞争对货币政策不确定性与银行资本配置效率关系的调节作用方向主要取决于银行竞争引发的存贷利差缩窄效应与信贷配给治理效应的叠加作用结果。基于此,本文提出如下竞争性假设:

H4a:银行竞争对货币政策不确定性与银行资本配置效率关系具有正向调节作用。

H4b:银行竞争对货币政策不确定性与银行资本配置效率关系具有负向调节作用。

四、研究设计

(一)数据来源

本文选取2010―2019年中国19家A股上市银行年度数据进行实证分析。样本银行包括中、农、工、建、交等5家上市国有银行;兴业、广发、浦发、平安、民生、招商、中信、光大、华夏等9家上市股份制银行;北京、上海、南京、宁波、杭州等5家上市城商行。样本数据来源CSMAR数据库、WIND数据库以及各大银行官网公布的年报。

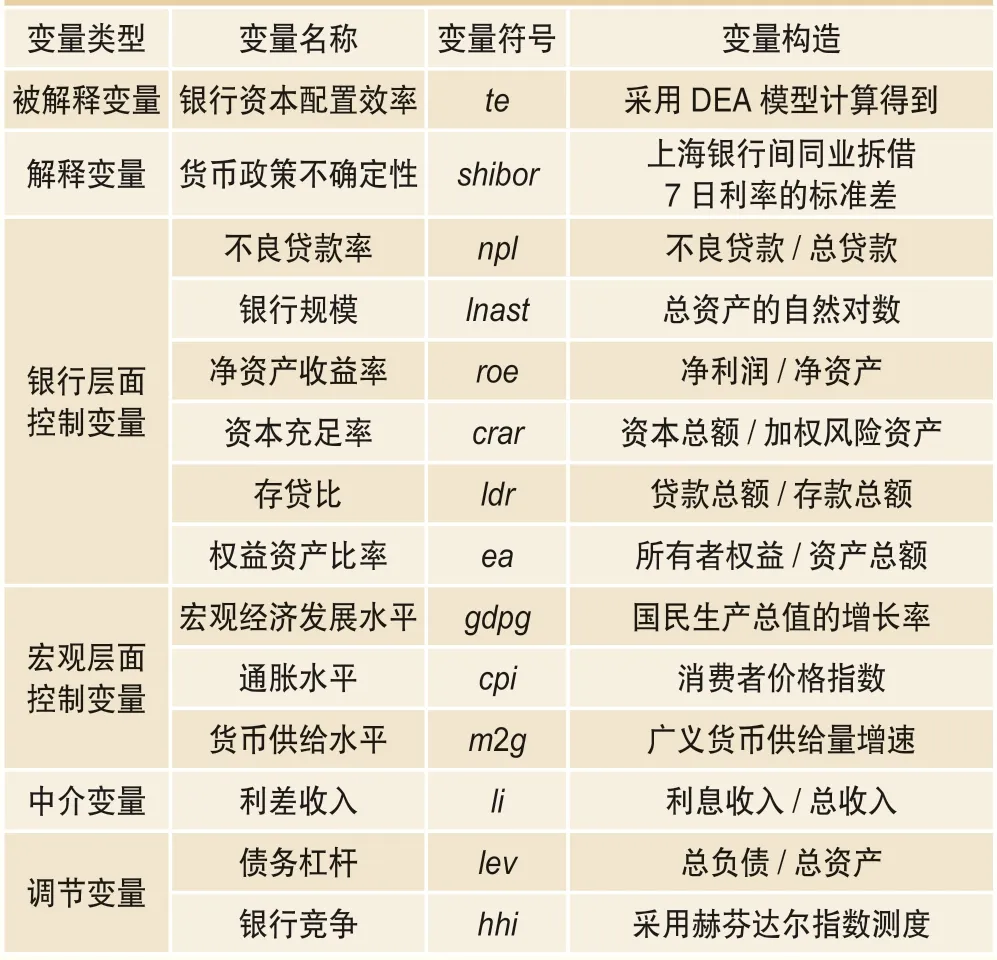

(二)变量定义

针对银行资本配置效率的测度,现有文献采用的主流方法可分为参数法和非参数法两类,前者以随机前沿法(SFA)为代表,后者以数据包络法(DEA)为代表。参数法的核心在于构造一个能够反映投入产出数量关系的前沿生产函数,其结果的准确性在很大程度上依赖于样本容量及参数估计方法。与参数法相比,DEA方法可以在不指定生产函数形式的情况下评价具有复杂生产关系的决策单位的效率,且各个投入产出变量的权重会根据样本数据进行合理配置,无需人为主观设定,因此,DEA方法测算出来的效率更为客观及精准。对此,多数文献采用数据包络分析法(DEA)为代表的非参数法来测度银行资本配置效率。因此,本文采用DEA方法对银行资本配置效率进行测度。

与此同时,考虑到正是由于存款的支撑,商业银行才能较好地经营且有足额的资金贷出款项,本文借鉴柯孔林和冯宗宪(2008)、李兴华等(2014)、赫国胜和马妍妮(2020)、赵海玲(2021)的做法,选取净利润、贷款总额作为产出变量,同时选取固定资产净值、存款总额以及劳动力作为投入变量,其中劳动力采用员工人数进行衡量,由此测算得到银行资本配置效率()。

部分文献(Jurado et al.,2015;王博等,2019)利用加权平均法与主成分分析法来估算货币政策不确定性指数;还有部分文献(朱军和蔡恬恬,2018;邝雄等,2019;何德旭等,2020)通过从国内发行量较大的三类报纸数据库中提取相关关键词进行筛选,以此来构建货币政策不确定性指标。该测算方法为不确定指标衡量拓展了新思路,但其仅适用于反映“不确定性”的相关新闻报道必须是随机的,不能受其他因素影响。这对于新闻行业来说过于苛刻,一方面是近年来对于不确定性的关注加强,媒体会过分关注对此类新闻报道;另一方面是新闻行业规范度不够,许多媒体为提升知名度而进行虚假报道,导致新闻失真度较大。

考虑到基于短期利率走势的不确定性在很大程度上能够很好地反映货币政策的不确定性,部分文献(钟凯等,2017:杨鸣京等,2019)以上海银行间同业拆借7日利率的年度标准差作为货币政策不确定性()的度量指标。该测度方法的优势在于:第一,参与报价并公布shibor利率的银行在中国货币市场上交易量大、活跃程度高、信息披露及时且完善,由其加权平均得到的shibor利率准确度高,市场上资金紧缺度能够通过shibor利率来较好反映;第二,尽管中国尚未完全实现利率市场化,但对于银行间拆借市场,已完全按照市场化机制运行;第三,市场参与者对货币市场的预期在一定程度上可以通过shibor利率来体现,货币政策调整的频繁程度能够通过shibor利率的波动来反映。综上,本文采用shibor7日利率的年度标准差作为货币政策不确定性的代理变量。

(1)不良贷款率()。该指标主要用来衡量银行贷款质量,采用不良贷款在银行总贷款中的规模占比进行测度。

(2)银行规模()。该指标采用银行总资产的自然对数进行测度。

(3)净资产收益率()。该指标主要用来衡量银行盈利能力,采用净利润与净资产的比值进行测度。

(4)资本充足率()。该指标采用银行资本总额与加权风险资产的比值进行测度。

(5)存贷比()。该指标采用贷款总额与存款总额的比值进行测度。该指标值越大则表明银行负债对应的贷款资产越大,银行流动性就越差。

(6)权益资产比率()。该指标主要用来衡量银行资本结构,采用所有者权益与银行资产总额的比值进行测度。

(1)参照顾海峰和于家珺(2019)的做法,本文选取国民生产总值的增长率()来控制宏观经济发展水平。

(2)考虑到中国利率市场化进程仍在推进阶段,货币政策主要以数量型操作为主,本文选择广义货币增长率(2)来控制货币供给水平。

(3)参照周爱民和刘欣蕊(2020)的做法,本文选取消费者价格指数()来控制通胀水平。

本文设定的中介变量为银行利差收入()。为考察货币政策不确定性是否通过银行利差收入渠道来影响银行资本配置效率,本文以利息收入占总收入的比重作为银行利差收入的代理变量。

(1)债务杠杆()。该指标采用银行总负债与总资产的比值进行测度。

(2)银行竞争()。参考顾海峰和于家珺(2019)的做法,本文采用赫芬达尔指数()来测度银行竞争度。具体计算方法是:由每个银行贷款余额占当期全部银行贷款余额比例的平方和计算得到。需要说明的是,赫芬达尔指数()是反映银行竞争度的负相关指标,赫芬达尔指数()越大则说明银行竞争度就越低。

本文的变量定义如表1所示。

表1 变量定义

(三)模型构建

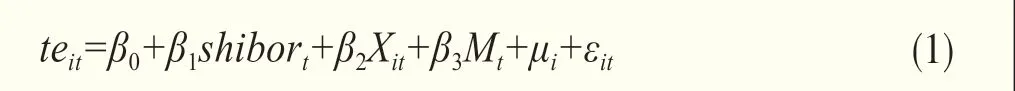

为考察货币政策不确定性对银行资本配置效率的影响及其异质性特征,本文构建如下形式的面板回归基准模型:

其中:te为银行资本配置效率,采用Deap2.0软件计算得到的技术效率进行衡量;shibor表示货币政策不确定性,以上海银行间同业拆借7日利率的标准差进行衡量;X为银行层面控制变量;M为宏观层面控制变量;μ为银行个体固定效应;ε为误差项。本文对所有回归系数标准误的估计均使用银行个体层面的聚类稳健标准误,以控制潜在的异方差和序列相关问题。

为考察利差收入在货币政策不确定性与银行资本配置效率关系中的中介作用,本文采用三步法构建如下形式的中介效应检验模型:

其中:li为中介变量银行利差收入。中介作用检验模型主要由模型(1)~(3)构成。中介作用判别方法是:若系数、、均显著,则说明银行利差收入的中介作用存在。更进一步地,若系数也显著,则说明银行利差收入存在部分中介作用;若系数不显著,则说明银行利差收入存在完全中介作用。此外,若系数、至少有一个不显著,则需要启动Sobel检验来判断是否存在中介作用。

为考察债务杠杆与银行竞争对货币政策不确定性与银行资本配置效率关系的调节作用,本文在基准模型(1)的基础上分别引入债务杠杆与货币政策不确定性的交互项以及银行竞争与货币政策不确定性的交互项,构建如下形式的调节效应检验模型:

te=+shibor+X+M+lev+×lev+μ+ε(4)

te=+shibor+X+M+hhi+×hhi+μ+ε(5)

其中:lev为银行债务杠杆,hhi为银行竞争。需要重点关注模型(4)(5)中交互项系数、。若系数、均显著,则说明债务杠杆与银行竞争的调节作用存在。此外,还需要结合系数、的正负符号来进一步分析调节作用方向。

(四)变量描述性统计

表2列示了变量描述性统计结果。结果显示,银行资

本配置效率()的均值为0.888,标准差为0.119,最小值为0.5,最大值为1,说明不同银行间的资本配置效率存在显著差异。货币政策不确定性()的均值为0.618,标准差为0.417,最小值为0.067,最大值为1.462,说明近几年来中国货币政策操作较为频繁,以灵活应对国际及国内经济环境的变动,货币政策不确定性已成为常态。

五、实证结果与分析

(一)基准模型检验:货币政策不确定性对银行资本配置效率的影响

本文先进行基准模型优劣检验。在混合效应与固定效应的模型选择中,检验的值为0.0000,强烈拒绝原假设,说明固定效应模型明显优于混合效应模型。然后进行Hausman检验,结果显示依然强烈拒绝原假设。因此,本文基准模型应选择固定效应。

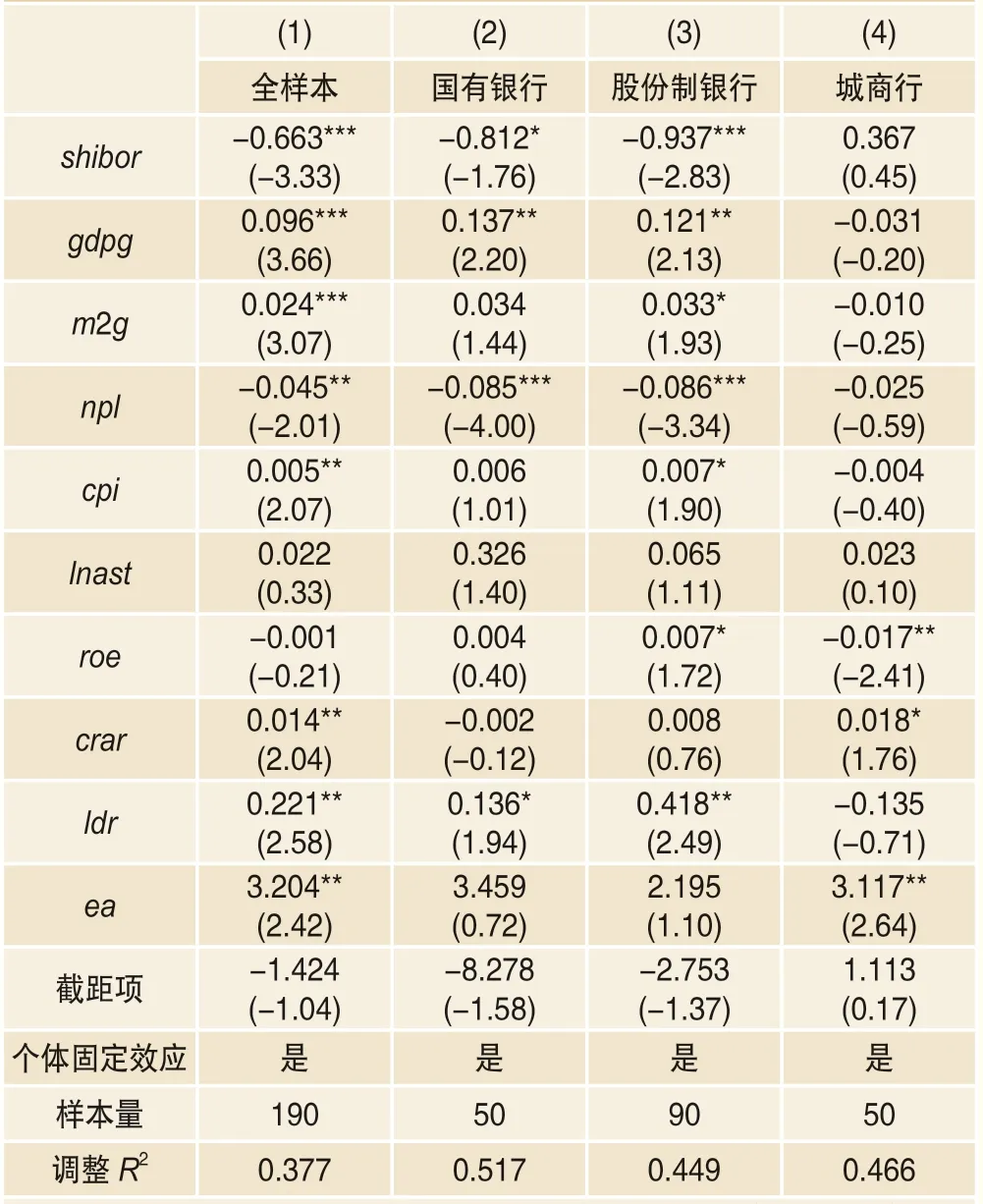

本文采用基准模型对货币政策不确定性对银行资本配置效率的影响进行全样本检验,表3第(1)列报告了货币政策不确定性对银行资本配置效率影响的全样本检验结果。结果显示,的回归系数为-0.663,且在1%水平下显著,说明货币政策不确定性对银行资本配置效率具有抑制作用,货币政策不确定性的上升会降低银行资本配置效率,货币政策不确定性每上升1个单位,则银行资本配置效率将会降低0.663个单位,假设H1得到验证。

(二)基准模型检验:货币政策不确定性对银行资本配置效率影响的异质性特征

为进一步考察货币政策不确定性对银行资本配置效率影响的异质性特征,本文将样本银行划分为国有银行、股份制银行与城商行三大类型进行分组检验。

表3第(2)~(4)列报告了异质性检验结果。结果表明,货币政策不确定性对银行资本配置效率的影响存在显著的异质性特征,主要表现为:货币政策不确定性对国有银行与股份制银行的资本配置效率具有显著的负向影响;相对于国有银行而言,货币政策不确定性对股份制银行资本配置效率的负向影响力度更大;但是,货币政策不确定性对城商行资本配置效率的影响并不显著。其主要原因在于:相对于股份制银行而言,国有银行具有“大而不倒”的隐性担保,货币政策不确定性不易促使国有银行主动降低风险承担水平,反而可能诱使国有银行加大风险资产配置来获得更高收益,由此缓解了货币政策不确定性对国有银行资本配置效率的抑制作用,从而导致货币政策不确定性对股份制银行资本配置效率的抑制力度要大于对国有银行资本配置效率的抑制力度。此外,城商行存贷款经营业务存在明显的地域集聚特征,由此导致城商行对存贷款资源享有一定的地域性优势,这种地域性优势引致城商行资本配置效率对货币政策变动的敏感度较低,由此导致货币政策不确定性对城商行资本配置效率的影响并不明显。

表3 货币政策不确定性对银行资本配置效率影响及其异质性检验结果

(三)稳健性检验

(1)采用银行纯技术效率

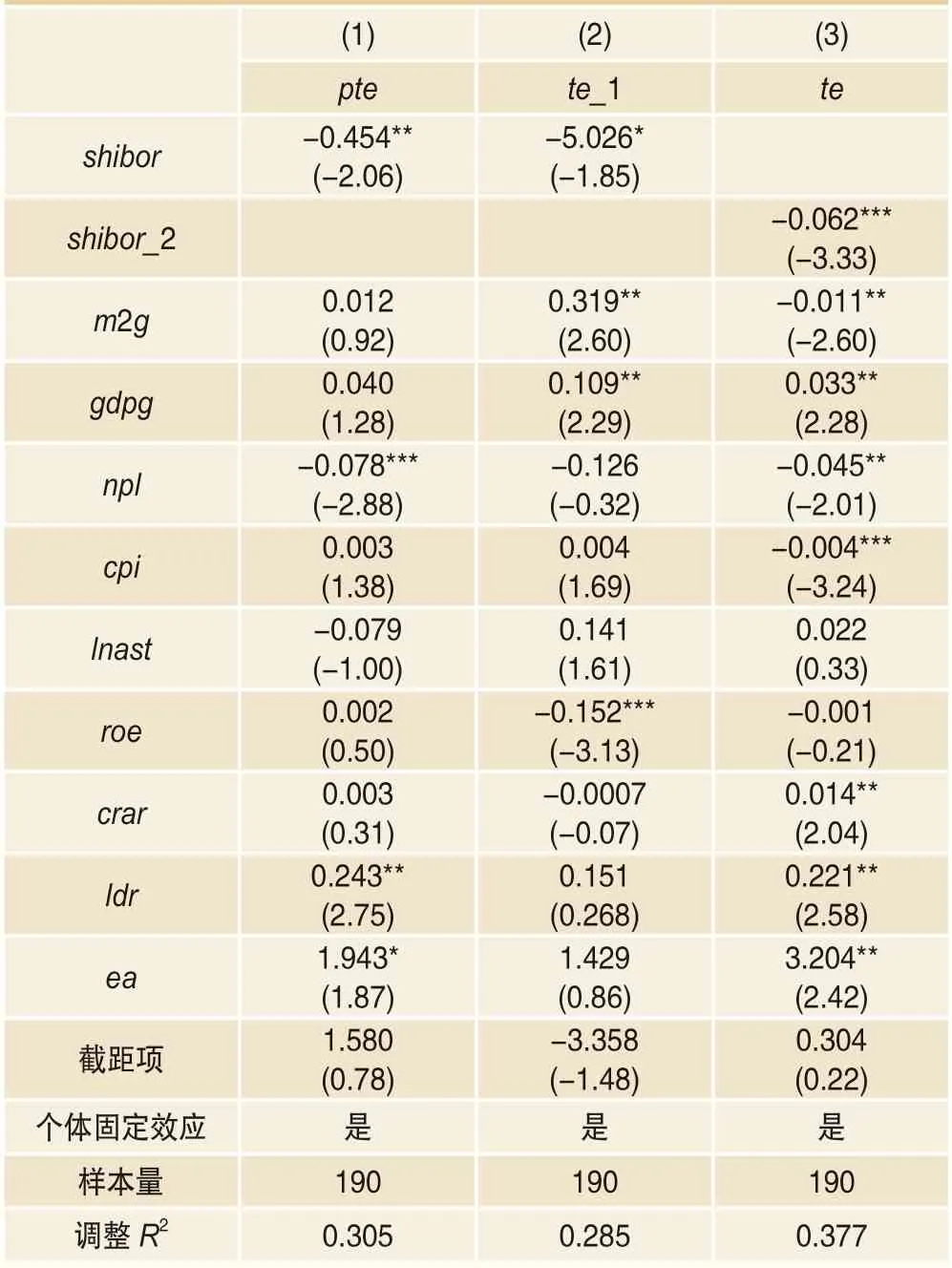

银行技术效率主要由银行纯技术效率与银行规模效率综合反映。银行纯技术效率主要是指银行由管理与技术等因素影响的资本配置效率;银行规模效率主要是指银行由规模因素影响的资本配置效率。本文将采用银行纯技术效率()作为被解释变量银行资本配置效率的替代变量重新进行回归,结果见表4第(1)列。结果显示,替换被解释变量后的回归系数依然显著为负,说明货币政策不确定性抑制了银行资本配置效率。该结论与前文结论完全一致,说明本文结果具有较好的稳健性及可靠性。

表4 稳健性检验结果:替换变量

(2)采用新构造的银行技术效率

考虑到目前非利息收入占银行收入的比重逐渐增加,本文借鉴刘子钦(2020)、张文中和窦瑞(2020)的做法,选取利息收入、非利息收入以及贷款总额作为产出变量,投入变量不变,仍然是固定资产净值、存款总额以及员工人数,由此得到新的银行资本配置效率(1),将其作为被解释变量进行回归,结果见表4第(2)列。结果显示,回归系数仍然是显著为负,再次验证了本文检验结果的稳健性及可靠性。

为进一步验证前面结论的稳健性及可靠性,本文以上海银行间同业拆借2周利率的标准差(_2)作为解释变量货币政策不确定性的替代变量,采用基准模型重新进行回归,结果如表4第(3)列所示。第(3)列显示,_2的回归系数依然显著为负。该结论依然与前文结论完全一致,说明本文结果具有较好的稳健性及可靠性。

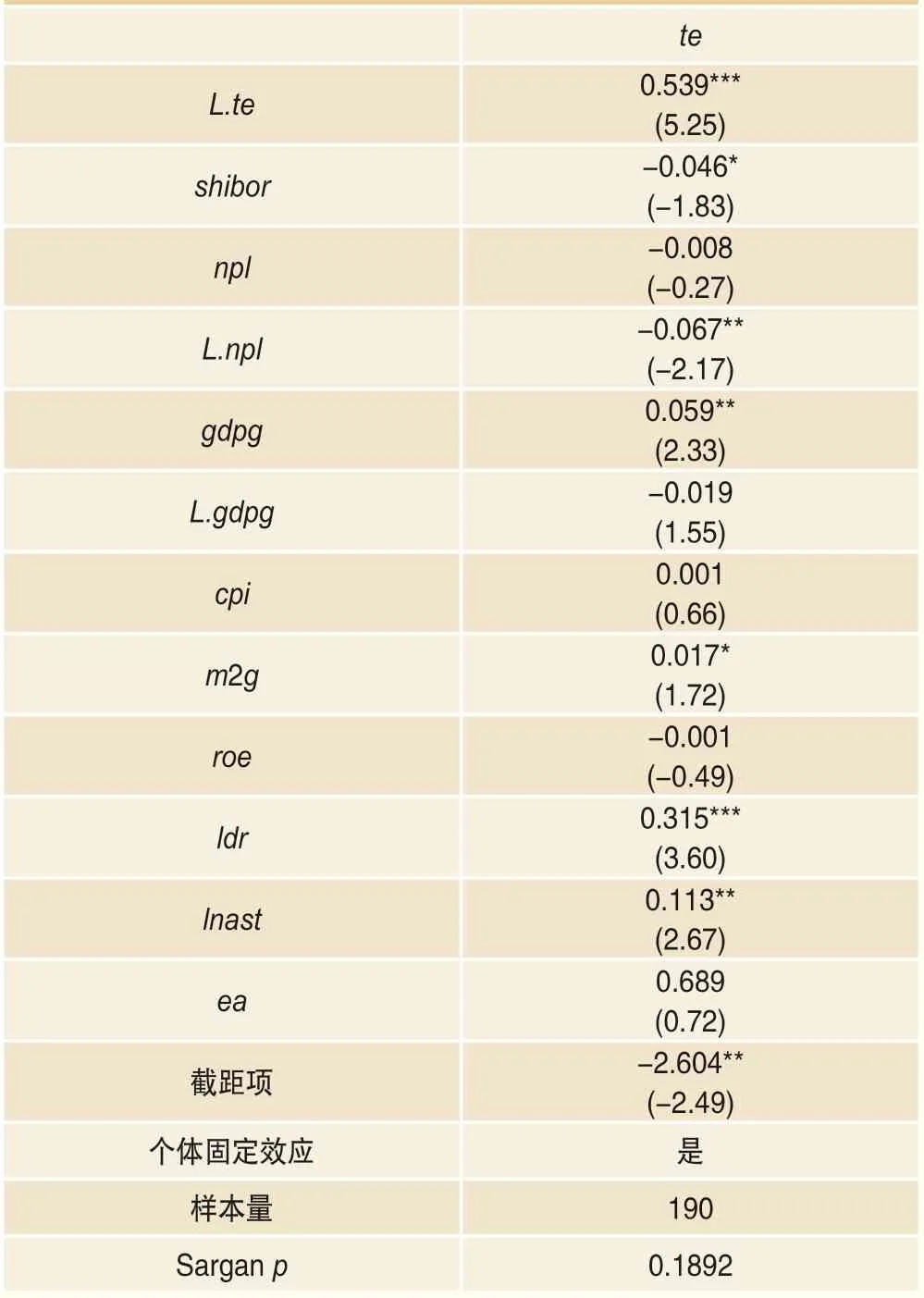

考虑到银行资本配置效率存在一定的持续性特征,本文替换原基准模型,引入滞后一期的银行资本配置效率()建立差分GMM模型重新进行回归。表5列示了采用差分GMM模型的稳健性检验结果。结果显示,采用差分GMM模型后的回归系数依然显著为负,再次验证了本文结果具有较好的稳健性及可靠性。

表5 稳健性检验结果:采用差分GMM 模型

六、进一步研究:作用机制检验

(一)利差收入的中介作用检验

本文运用中介效应检验模型来考察利差收入在货币政策不确定性与银行资本配置效率的关系中是否承担着中介作用。表6列示了利差收入的中介作用检验结果:第(1)列中的系数显著为负,第(2)列中的系数显著为正,第(3)列中的系数显著为负,但的系数不显著,依据中介作用判别方法,需要进一步进行Sobel检验来验证中介作用是否存在。Sobel检验结果显示,Sobel值在10%水平下显著,说明利差收入的中介作用是存在的,且中介作用存在“遮掩效应”。这说明货币政策不确定性通过影响利差收入来影响银行资本配置效率,“货币政策不确定性-利差收入-银行资本配置效率”的传导渠道有效,假设H2得到验证。

表6 利差收入的中介作用检验结果

(二)债务杠杆与银行竞争的调节作用检验

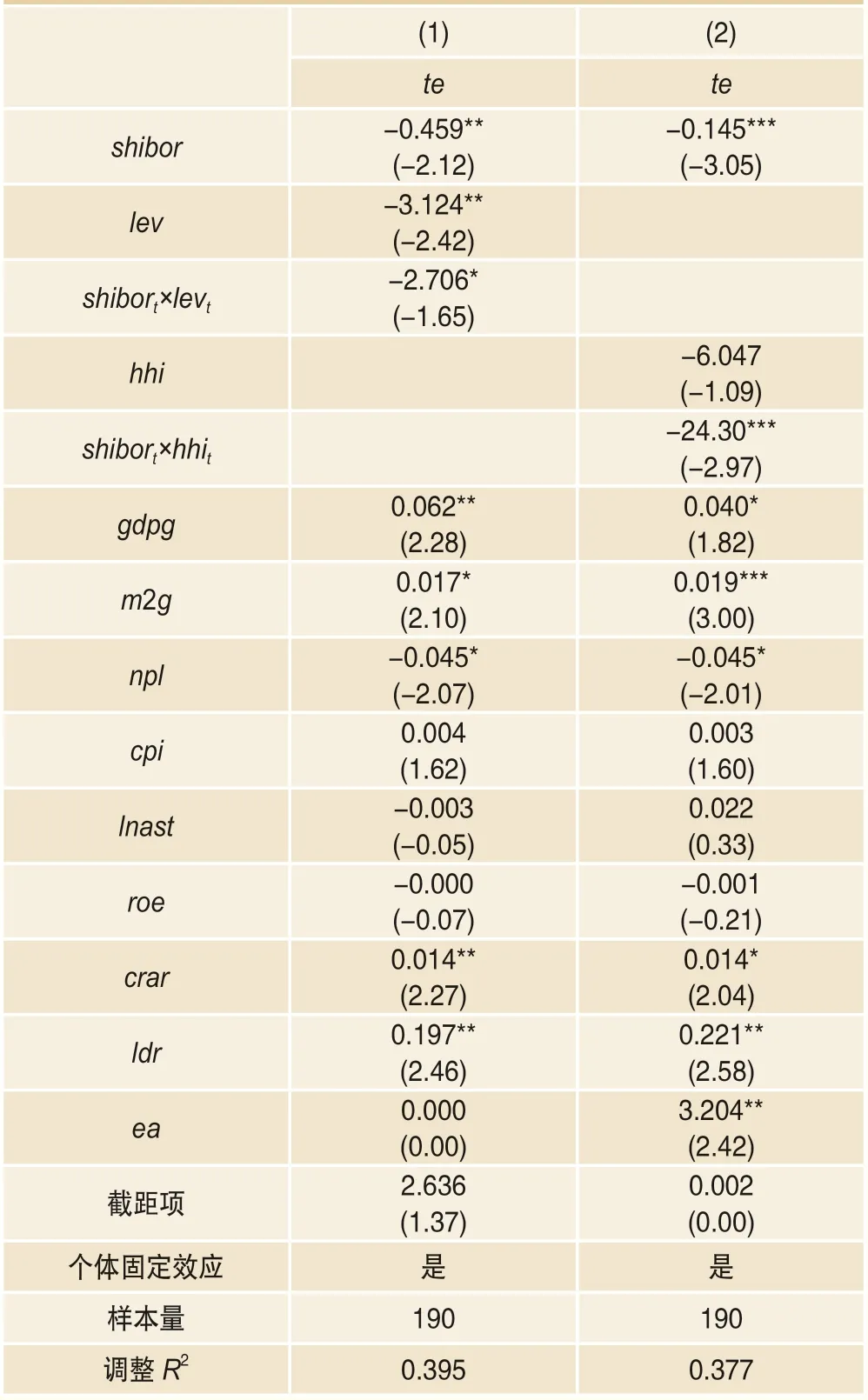

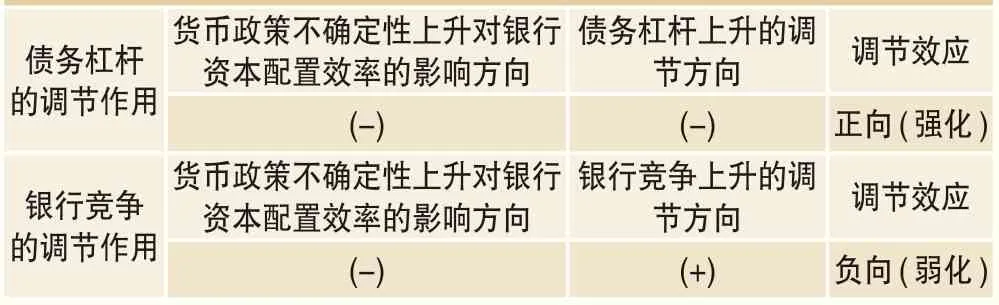

本文采用调节效应检验模型,进一步考察债务杠杆与银行竞争对货币政策不确定与银行资本配置效率关系的调节作用,表7与表8分别列示了调节作用检验结果与作用方式。

表7第(1)列报告了债务杠杆的调节作用检验结果。结果显示,×的系数在10%水平下显著,表明银行债务杠杆对货币政策不确定性对银行资本配置效率的影响存在调节作用,债务杠杆每上升1个百分点,则对银行资本配置效率的负向影响将显著上升2.706个百分点;再结合表8给出的作用方式,可以发现,债务杠杆上升会加剧货币政策不确定对银行资本配置效率的抑制作用,表明债务杠杆对货币政策不确定与银行资本配置效率关系存在正向调节作用,假设H3得到验证。

表7第(2)列报告了银行竞争的调节作用检验结果。结果显示,银行竞争每上升1个百分点(即每下降1个百分点),则对银行资本配置效率的负向影响将被对冲24.3个百分点;再结合表8给出的作用方式,可以发现,银行竞争度提高会减弱货币政策不确定对银行资本配置效率的抑制作用,表明银行竞争对货币政策不确定与银行资本配置效率关系存在负向调节作用,假设H4b得到验证。

表7 债务杠杆与银行竞争的调节作用检验结果

表8 调节变量的作用方式

七、结论与建议

本文选取2010―2019年中国19家A股上市银行年度数据,对货币政策不确定性对银行资本配置效率的影响及其异质性特征进行了实证分析,并进一步考察了作用机制。主要结论为:(1)货币政策不确定性对银行资本配置效率具有抑制作用。货币政策不确定性提高会加大银行信贷配给及信贷集聚行为,由此降低了银行利差收入及加大了银行风险效应,从而降低了银行资本配置效率。(2)货币政策不确定性对银行资本配置效率的影响存在异质性特征。货币政策不确定性对股份制银行资本配置效率的抑制力度最大,对国有银行资本配置效率的抑制力度居中,但对城商行资本配置效率的影响并不显著。(3)银行利差收入在货币政策不确定性与银行资本配置效率的关系中承担着中介作用,货币政策不确定性通过影响银行利差收入来影响银行资本配置效率,“货币政策不确定性-利差收入-银行资本配置效率”的传导渠道有效。(4)银行债务杠杆对货币政策不确定性与银行资本配置效率关系具有正向调节作用,银行债务杠杆提高会加剧货币政策不确定性对银行资本配置效率的抑制作用。(5)银行竞争对货币政策不确定性与银行资本配置效率关系具有负向调节作用,银行竞争度提高会减弱货币政策不确定性对银行资本配置效率的抑制作用,这主要归于银行竞争引发的信贷配给治理效应对冲了存贷利差缩减效应。

针对上述结论,本文提出如下政策建议:

第一,金融监管部门需要构建商业银行信贷配给监测机制,并科学设定商业银行信贷配给规模阈值,一旦监测到银行信贷配给规模超越监管阈值,则对银行实施更为严厉的存贷比监管约束来大幅降低其信贷投放规模,以此来制约银行信贷配给行为,从而有助于缓解货币政策不确定性下的银行信贷配给行为,进而有助于提升银行资本配置效率。

第二,考虑到贷款集聚容易引发银行风险效应,为抑制银行贷款集聚效应,金融监管部门需要针对客户与行业双重层面构建银行贷款集中度监测机制,以此来制约银行信贷资金向若干特定客户或特定行业的过度集聚行为,从而有助于缓解贷款资金过度集聚引发的银行风险效应,进而有助于提升银行资本配置效率。

第三,针对债务杠杆的调节作用,金融监管部门需要构建银行债务杠杆监测机制,一旦监测到银行债务杠杆超越监管阈值,则应限制银行实施债券发行、再贷款、同业拆借等债务资本募集权限,以此来制约银行债务杠杆的过度放大行为,从而有助于缓解货币政策不确定性对银行资本配置效率的抑制作用。

第四,针对银行竞争的调节作用,金融监管部门需要有序推进外资银行准入机制,并逐步放开外资银行的人民币存贷款业务权限,以此来引导中国银行业业务的有序竞争,从而有助于提升银行竞争下信贷配给治理效应对存贷利差缩减效应的对冲作用,进而有助于减弱货币政策不确定性对银行资本配置效率的抑制作用。 ■