经济政策不确定性与业绩预告决策

韩子超 张友棠 曹耀威

【摘要】基于沪深A股上市公司2007 ~ 2018年的数据, 考察经济政策不确定性对企业业绩预告披露频率的影响, 结果发现: 经济政策不确定性的提升会导致企业提高业绩预告披露频率, 但会降低披露的及时性、精确性和准确性; 经济政策不确定性的提升促使金融机构提升不确定性规避程度, 因而企业为缓解信息不对称, 获取信贷资源而提高业绩预告披露频率, 金融机构不确定性规避是经济政策不确定性影响企业业绩预告披露频率的中介变量; 在数字金融水平较高的地区, 金融机构能够有效利用数字技术以缓解信息不对称, 提高信贷资源配置效率, 同时企业融资渠道增多, 披露业绩预告的收益下降, 从而会减少披露次数; 不同地区的金融生态环境不同, 企业对经济政策不确定性的敏感程度存在較大差异, 经济政策不确定性对企业业绩预告披露频率的促进作用在中西部地区更加显著。

【关键词】经济政策不确定性;金融机构不确定性规避;业绩预告;数字金融

【中图分类号】F273.4 【文献标识码】A 【文章编号】1004-0994(2022)06-0045-10

一、引言

2020年10月5日, 国务院印发《关于进一步提高上市公司质量的意见》, 指出企业要提升信息披露质量, 充分披露投资者做出价值判断和投资决策所需的信息。 在非完全有效的资本市场中, 高质量的信息披露能够有效缓解信息不对称, 提高资源配置效率。 业绩预告是企业信息披露的重要途径之一, 相比历史性的会计信息, 其能够向各利益相关者传递管理层对企业未来收益的预期, 更具有决策相关性和前瞻性。

目前, 国内已有文献从公司层面(管理层性质[1,2] 、治理结构[3] )以及外部环境(分析师跟踪[4] 、媒体关注[5] 、卖空压力[6] )等视角研究了关于企业披露业绩预告决策的影响因素。 然而, 较少有文献直接研究宏观经济政策不确定性对业绩预告决策的影响, 且已有结论并不一致。 陈胜蓝等[7] 研究发现, 经济政策不确定性的提高会使高管更可能发布业绩预告且预测区间更窄。 周楷唐等[8] 发现, 官员发生变更的年份, 管理层更倾向于自愿披露业绩预告, 同时业绩预告精确度也会提升。

政府通过财政和货币政策调控宏观经济运行, 但由于对宏观经济认识的不确定性, 难以避免经济政策的不确定性, 而经济政策对微观经济主体起着举足轻重的作用, 会为企业价值的变化带来重大的不确定性[9] 。 即使在一个没有摩擦的理想世界中, 管理层和外部投资者也会因为来自于企业、行业以及宏观层面的不确定性因素的影响而无法做出正确决策, 因此, 作为前瞻性信息的业绩预告就显得尤为重要。 一方面, 管理层向外传递关于企业未来盈利预期的信息能够减少投资者的不确定性, 同时, 披露高质量的信息能够提升自身声誉并从资本市场中获得收益, 如更低的资本成本[10] 。 另一方面, 在不确定性较高的时期, 管理层很难做出精确的预测而面临较高的诉讼风险, 此外, 管理层进行的业绩预告披露可能有较高的专有信息成本, 竞争对手能够从其中了解企业的专有信息, 从而使企业处于不利的竞争地位。 企业需要权衡披露业绩预告的收益和成本, 因此在经济政策不确定性较高的环境下, 管理层是否会更倾向于披露业绩预告仍有待实证检验。

为此, 本文运用2007 ~ 2018年沪深A股上市公司数据, 考虑到自愿的业绩预告以及信息含量更高的业绩预告更能传递私有信息, 故本文从自愿业绩预告频率和业绩预告信息含量两个角度检验经济政策不确定性对管理层业绩预告决策的影响。 研究发现, 随着经济政策不确定性的提高, 管理层更倾向于自愿披露业绩预告, 但披露的及时性变差, 业绩预告的精确性和准确性降低。 此外, 本文还考察了经济政策不确定性对业绩预告类型的影响, 发现对“好消息”和“坏消息”披露的影响有显著差异, 管理层更倾向于披露“坏消息”。 本文进一步分析了经济政策不确定性的作用机制, 发现经济政策不确定性通过影响金融机构的不确定性规避程度来促使管理层提高业绩预告的披露频率。 同时, 本文发现: 数字金融水平高, 则企业融资可得性高, 披露业绩预告的收益下降, 会降低披露频率, 尤其当企业处于金融生态环境较差的中西部地区时, 对经济政策不确定性的敏感度更高。

二、理论分析与研究假说

(一)经济政策不确定性与企业业绩预告

根据资源依赖理论和信息不对称理论, 企业为了满足自身的稳定发展, 需要从市场中获取对自身而言必不可少的有利资源, 而由于信息不对称的客观存在, 会导致资源无法得到有效配置。 企业管理层相比外部利益相关者来说更了解企业的投融资情况、生产经营状况以及面临的困难, 因此企业通过信息披露能够使利益相关者获得更多关于企业的信息, 帮助其更好地进行决策。

管理层通常会通过信息披露来与各利益相关者建立良好的关系并获取资源, 而业绩预告则是企业信息披露的重要方式之一。 企业通过业绩预告向投资者传达关于企业质量的有用信息, 改变利益相关者对企业未来盈利能力的估计, 提高信息透明度并证明信息的可信度, 与利益相关者建立良好的关系进而获得其信任[11] 。

一方面, 经济政策不确定性会加剧投资者之间以及投资者与企业之间的信息不对称, 降低股票流动性, 增加利益相关者对企业信息的需求[8] , 企业可能会通过披露更多的信息改善信息环境, 使利益相关者能更好地了解企业, 从而缓解经济政策不确定性造成的信息不对称问题[12] 。 因此, 在信息使用者对企业信息的需求增加时, 企业披露额外的信息能够在一定程度上替代投资者的私人信息获取活动。 资产定价理论模型也表明, 信息不对称水平的降低能够带来更低的资本成本和更高的股票价格, 管理层有更强的动机提供更多的业绩预告信息以缓解信息不对称, 进而降低资本成本并提升企业价值。

另一方面, 尽管经济政策不确定性会为企业带来负面影响, 管理层可能仍然不会倾向于进行自愿信息披露, 对于这些企业来说, 披露成本远大于信息不对称带来的不利影响。 Agapova和Madura[13] 认为不确定性改变了企业的外部环境, 管理层难以形成对未来盈利能力的准确预期, 因此企业面临着投资者因为“误导”或者“不精确”信息披露而提起诉讼风险的潜在威胁。 但是, 在我国进行业绩预告披露的违规成本较低, 惩罚力度较弱, 无实质性处罚, 且诉讼风险较低。 此外, 企业一旦开始进行盈利预测, 其将面临较高的停止成本。 Chen等[14] 发现, 停止盈利预测会导致企业股票价格的显著下降, 并且分析师会将这一行为解释为企业未来的盈利能力低于预期, 从而损害企业价值。 最后, 企业披露的业绩预告可能含有较多的专有信息, 如竞争对手可能从中了解到企业面临着较高的融资约束而采取价格战, 从而使企业在市场竞争中处于不利地位。 然而, Park等[15] 认为, 尽管季度盈利预测可能会使同行业的其他企业受益, 但是不会使披露盈利预测的企业在竞争中处于劣势。

因此, 本文认为, 尽管管理层自愿披露业绩预告可能面临诉讼风险、违规成本、专有信息成本, 但是在我国的制度环境下, 面对较高的经济政策不确定性, 企业进行业绩预告披露的收益要大于承担的风险和成本, 企业有较强的动机通过披露业绩预告来缓解信息不对称。 据此, 本文提出假设:

H1: 经济政策不确定性的提升会提高企业披露业绩预告的频率。

(二)经济政策不确定性、金融机构不确定性规避与企业业绩预告

在我国的金融体系下, 企业仍然以间接融资为主, 银行是关键的市场经济主体, 以银行为主导的金融体系对经济发展具有重大影响。 Dell等[16] 认为在外部环境不确定的情况下, 商业银行并非风险中立而是有不同的风险感知和风险容忍度, 且银行更倾向于保守的风险态度。 经济政策不确定会抑制银行放贷意愿, 因此以银行为代表的金融机构规避不确定性的行为会导致信贷资源无法得到有效配置, 影响企业的银行信贷可获得性和融资成本:

一是经济政策不确定性在一定程度上加剧了银行与企业之间的信息不对称, 使得银行对企业的信用评价更加困难复杂, 提高了判断投资机会的难度, 增加了银行贷款预期收益的噪声, 从而导致银行趋于降低风险加权资产占总资产的比重, 削弱银行批准新增贷款申请的意愿, 使得企业获得贷款的等待时间变长, 银行信贷可获得性降低。

二是在不确定性较高的环境下, 银行对利率更加不敏感。 为规避风险, 银行会通过提高贷款利率的方式来识别企业信息, 加剧信贷资源的无效配置, 使得企业的外部融资成本增加。 此外, 不利的经济环境会加剧企业未来现金流的波动, 对其造成负面影响, 导致违约概率提高, 进而导致融资成本的上升。

三是经济政策不确定性会影响银行管理者的行为, 进而影响信贷资源的配置。 经济政策不确定性的提升使得银行难以形成对未来经济趋势的稳定预期。 为防止流动性风险, 银行会减少信贷支出以补充流动性, 进一步导致企业信贷融资可获得性降低以及融资成本提高。 因此, 经济政策不确定性会加剧以银行为代表的金融机构的不确定性规避行为。

此外, 根據资源依赖理论和优序融资理论, 企业开展研发、投资、生产活动需要大量的资金, 但随着经济政策不确定性的提高, 企业难以估计未来盈利能力, 且出现盈利下降的可能性增大, 内部融资受阻, 因此需要进行外部融资[17] 。 而融资可获得性、融资频率对企业绩效有显著影响, 因此企业为了自身的稳定发展, 需要在经济政策不确定性提升时采取应对措施。 而更多的信息披露能够减少信息不对称进而降低资本成本。 在经济政策不确定性较高时, 企业通过增加业绩预告的披露缓解投资者之间以及投资者与企业之间的信息不对称, 因此企业能够通过提升更具前瞻性的业绩预告披露的频率帮助外部利益相关者获取更多企业信息, 降低信息不对称程度, 进而降低资本成本。

综上, 经济政策不确定性导致金融机构不确定性规避行为, 加剧银行信贷资源的配置扭曲, 提高资本成本, 而企业为了获取满足自身发展的资金, 会通过提升业绩预告的披露频率来缓解信息不对称。 由此, 本文提出假设:

H2a: 经济政策不确定性的提升会加剧金融机构不确定性规避行为。

H2b: 金融机构不确定性规避行为越多, 企业业绩预告披露频率越高。

(三)数字金融的调节作用

信息不对称和资本市场不完善是导致企业融资难、融资贵的重要原因。 基于人工智能、大数据、云计算、区块链等新型数字技术与传统金融行业融合而生的数字金融则能够有效缓解金融服务与实体经济不匹配等结构性矛盾。 一方面, 在数字技术的支撑下, 数字金融能够有效降低信息搜集与传递成本, 缓解信息不对称, 减少金融机构的监督成本、信息成本以及交易环节中的冗余成本, 改善金融资产的定价精确度, 从而实现资源的有效配置。 另一方面, 数字金融强大的数据爬取能力能够帮助金融机构以较低的成本有效地挖掘企业在互联网中留下的行为数据等信息, 为信用评估模型的构建提供依据, 从而建立可靠的信用评价体系, 更好地识别企业信用风险并降低信用评估成本, 进而降低企业的融资成本。 因此, 数字金融能够通过缓解信息不对称, 建立可靠的第三方征信体系来提高企业银行信贷资源的可获得性以及降低资本成本, 从而导致企业进行业绩预告披露的收益减少, 降低业绩预告披露的频率。 据此, 本文提出假设:

H3: 数字金融负向调节金融机构不确定性规避对业绩预告披露频率的影响。

三、研究设计

(一)样本选择与数据来源

本文以2007 ~ 2018年沪深A股上市公司为初始样本, 鉴于深交所分别于2010年和2012年发布关于中小板和创业板的业绩预告披露规则, 强制中小板和创业板披露业绩预告, 本文在分析经济政策不确定性对自愿披露业绩预告的影响时, 剔除中小板和创业板的上市公司。 本文对初始样本进行了如下筛选: ①剔除ST、∗ST、PT公司以及金融类公司; ②剔除关键变量缺失的公司; ③剔除关键变量异常的公司, 如总资产小于0, 资产负债率小于0或大于1等; ④对除经济政策不确定性指数之外的所有连续变量进行1%和99%分位的缩尾处理, 以保证结果的稳健性。 本文的经济政策不确定性指数使用Baker等[12] 构建的不确定性指数, 各省份金融机构信贷余额数据来源于《中国区域金融运行报告》, 数字金融数据来自北京大学编制的数字金融普惠指数, 其余数据包括业绩预告均来源于CSMAR数据库。

(二)变量定义

1. 被解释变量。 本文的被解释变量为自愿披露业绩预告频率(MF), 使用一年内企业自愿披露业绩预告的总数来衡量。 上交所并未对季度业绩预告披露做出强制性规定, 但规定年度报告如预计出现亏损、扭亏为盈、净利润较前一年度增长或下降50%以上时需披露业绩预告, 因此本文将以上情况剔除。 深交所规定季度或年度报告预计出现净利润为负、扭亏为盈、净利润与上年同期相比上升或者下降50%以上时需要披露业绩预告, 同样, 本文将以上情况剔除。

2. 核心解释变量。 本文的核心解释变量为经济政策不确定性(EPU), 采用由芝加哥大学和斯坦福大学联合披露的中国经济政策不确定性指数来衡量。 Baker等[12] 运用文本分析法, 以《南华早报》为研究对象, 将新闻报道中出现有关经济政策不确定词汇的文章数量除以每月文章总数, 构建出序列标准化为100的月度经济政策不确定性指数。 由于该指数为月度数据, 本文将该指数进行年度算术平均后取对数转化为年度数据。

3. 中介变量。 本文选取金融机构不确定性规避(Uof)作为中介变量。 由于目前银行贷款仍是企业最主要的融资渠道, 使用企业所在省份的金融机构信贷余额占该省GDP的比重来衡量。 该指标值越大表示金融机构不确定性规避程度越低。

4. 调节变量。 本文选取北京大学编制的数字金融普惠指数(Digitalfin)作为调节变量, 该指数包含三个维度, 分别是数字金融覆盖广度、使用深度以及数字化程度, 来综合评估各省份县市的数字金融发展水平。

5. 控制变量。 借鉴以往的文献, 本文选取以下控制变量: 公司规模(Size, 公司总资产取自然对数)、资产负债率(Lev)、资产回报率(Roa)、两职合一(Duality)、董事会规模(Board)、独立董事规模(Indboard)、第一大股东持股比例(First)、股权集中度(Herf5, 公司前五位大股东持股比例的平方和)、公司亏损(Loss, 公司净利润为负时取值为1, 否则为0)、盈利波动性(Earnvar, 连续三年的营业利润标准差除以连续三年的均值)、公司性质(Soe, 公司为国企时取值为1, 否则为0)。 此外, 为考察经济政策不确定性对金融机构不确定性规避程度的影响, 本文借鉴王朝阳等[18] 的研究, 选取货币供应量(M2)作为控制变量, 预期货币政策会影响金融机构的信贷供给。

(三)模型设定

本文设计如下模型来检验本文的假设:

MFit/lnMFit=α0+α1EPUit+α2Sizeit+α3Levit+

α4Roait+α5Dualityit+α6Boardit+α7Indboardit+

α8Firstit+α9Herf5it+ α10Lossit+α11Earnvarit+α12Soeit+

Industry&Year+μit (1)

Uofit=α0+α1EPUit+α2lnM2it+Province+μit (2)

MFit/lnMFit=α0+α1Uofit+α2Sizeit+α3Levit+

α4Roait+α5Dualityit+α6Boardit+α7Indboardit+

α8Firstit+α9Herf5it+α10Lossit+α11Earnvarit+α12Soeit+

Industry&Year+μit (3)

MFit/lnMFit=α0+α1EPUit+α2Uofit+α3Sizeit+

α4Levit+α5Roait+α6Dualityit+α7Boardit+

α8Indboardit+α9Firstit+α10Herf5it+α11Lossit+

α12Earnvarit+α13Soeit+Industry&Year+μit (4)

lnMFit=α0+α1Uofit+α2Digitalfinit +α3Uof×

Digitalfinit+α4Sizeit+α5Levit+α6Roait+α7Dualityit+

α8Boardit+α9Indboardit+α10Firstit+α11Herf5it+

α12Lossit+α13Earnvarit+α14Soeit+Industry&Year+μit

(5)

模型(1)用來检验H1, 即经济政策不确定性的提升是否会导致企业提高业绩预告的披露频率。 关键被解释变量分别为lnMF(业绩预告总数加1取自然对数)和MF(业绩预告的总数)。 根据H1, 预期系数α1为正。

模型(2)用来检验H2a, 即经济政策不确定性的提升是否会加剧金融机构规避不确定性行为, 并控制了省份固定效应(Province), 因为控制了货币供应量(lnM2), 故未控制年份固定效应。

模型(3)用来检验H2b, 即金融机构不确定性规避行为是否会影响企业业绩预告披露频率。 模型(1)、(2)、(4)构成了中介效应的验证方程组。

模型(5)用来检验H3, 为了检验数字金融的调节作用, 加入了金融机构不确定性规避与数字金融普惠指数的交互项。

四、实证结果与分析

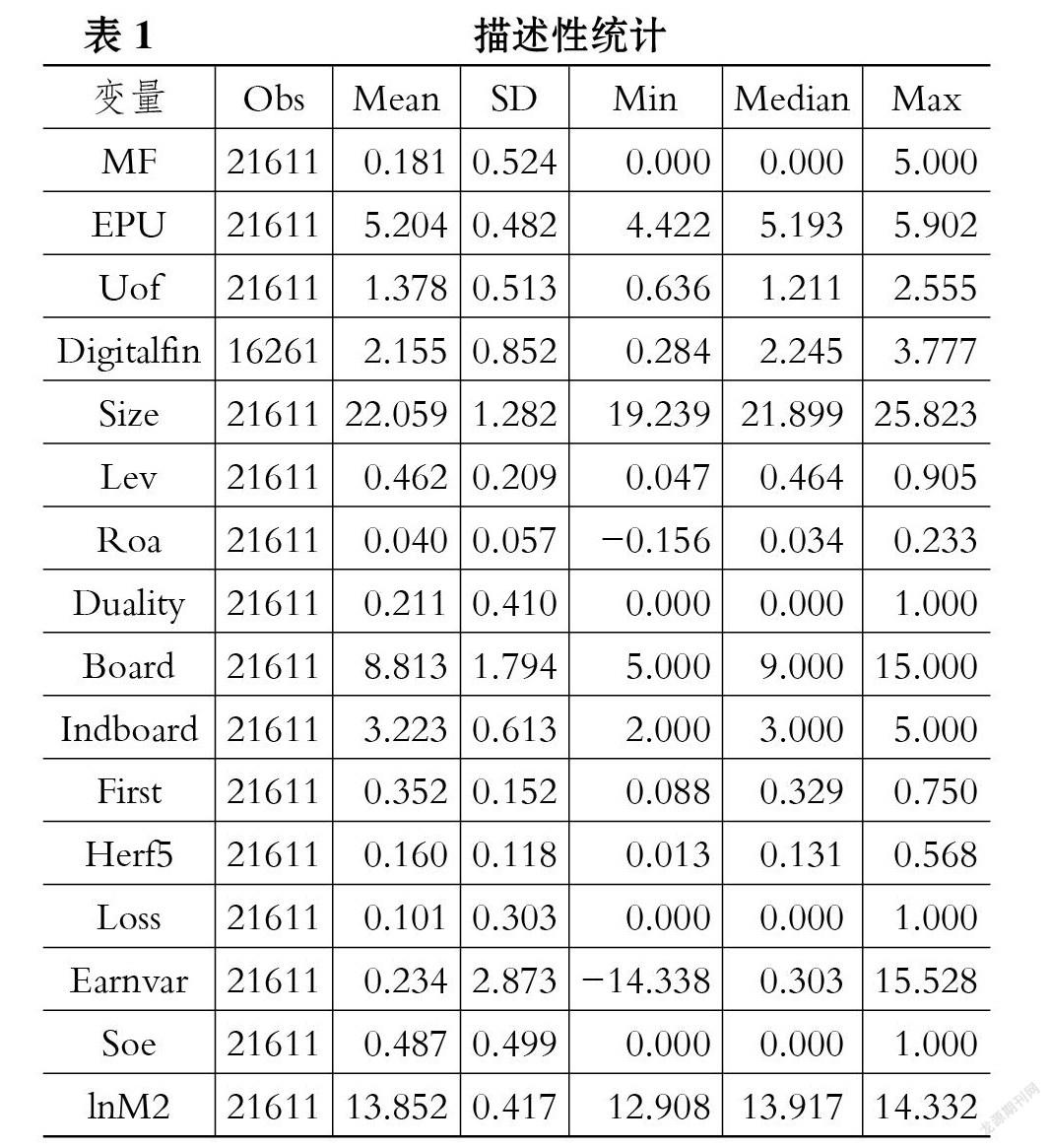

(一)描述性统计

表1展示了主要变量的描述性统计结果。 从表1中可以看出, 被解释变量MF最小值为0, 最大值为5, 表明不同企业自愿披露业绩预告的频率差异较大, 中位数为0, 说明大部分企业披露次数较少。 核心解释变量EPU的最小值为4.422, 最大值为5.902, 均值为5.204, 表明这段时期经济政策调整频繁, 不确定性较高。 中介变量Uof的最小值为0.636, 最大值为2.555, 说明不同省份金融机构的不确定性规避程度差异较大。 数字金融普惠指数(Digitalfin)的最小值为0.284, 最大值为3.777, 表明我国数字金融发展水平不一, 不同地区存在明显差异。

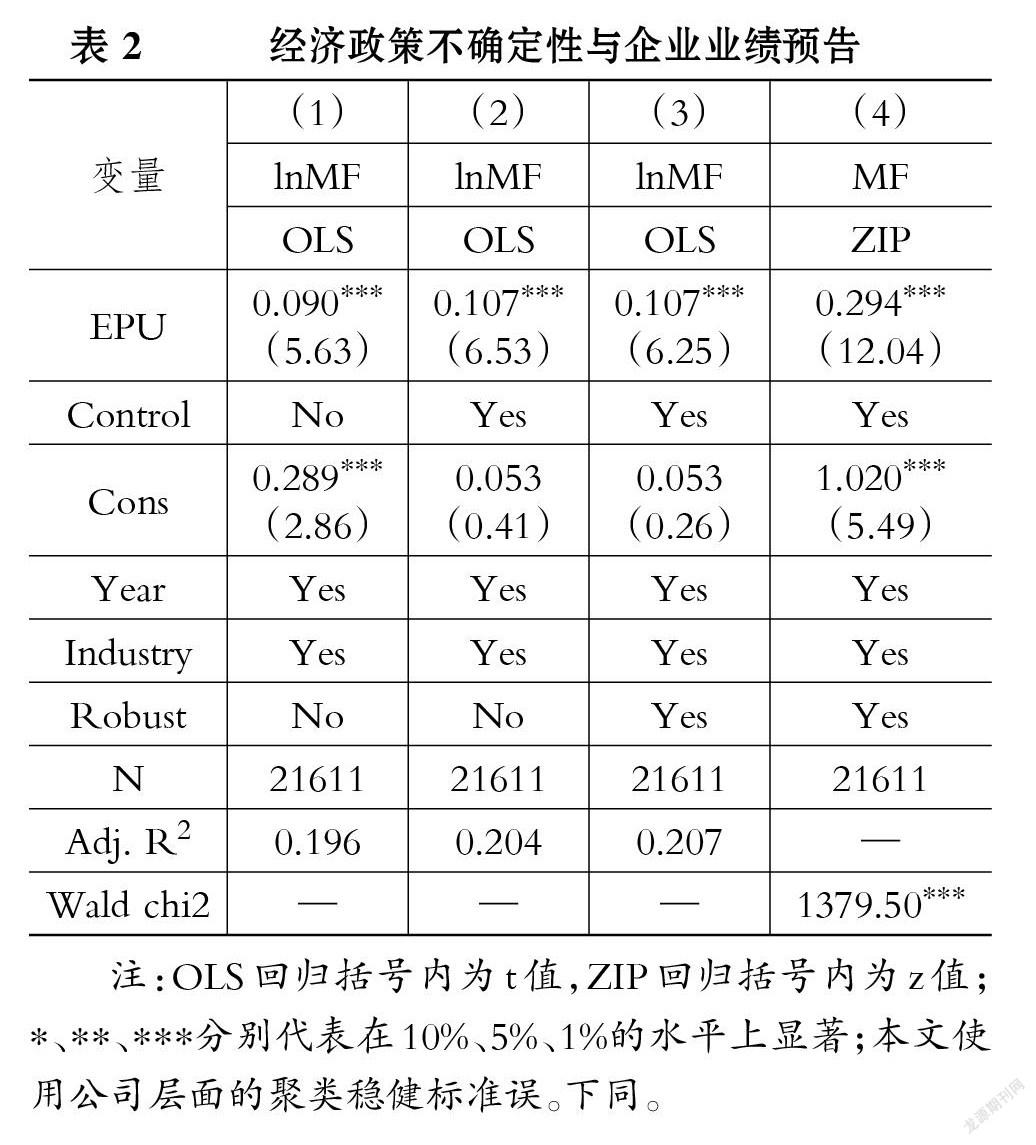

(二)回归结果分析

1. 经济政策不确定性与企业业绩预告。 表2列示了模型基本回归结果。 由表2的第(1)列可知, 在未加入其他控制变量时, 经济政策不确定性(EPU)对企业自愿披露业绩预告频率(lnMF)的影响在1%的水平上显著为正。 在加入控制变量之后, 结果不变。 为保证估计结果的稳健性, 使用公司层面的聚类稳健标准误, 从第(3)列可以看出, EPU对lnMF的影响仍然在1%的水平上显著, 其系数为0.107, 初步表明经济政策不确定性的提升会导致企业提高业绩预告的披露频率。 但是, 样本中包含大量业绩预告披露次数为0的观测值, 这些企业可能不会改变披露策略以应对经济政策不确定性, 而这些观测值在回归分析中有相同的权重, 因此相比于披露频率较高的企业, 所得到估计系数很有可能是下边界结果。 为保证结果的稳健性, 本文选取零膨胀泊松回归进行分析, 结果如第(4)列所示, EPU在1%的水平上显著, 系数为0.294, 大于0.107, 其发生率比为1.34, 表明经济政策不确定性每提高1%, 企业业绩预告披露的平均次数就要提高1.34%。 原因可能是, 经济政策不确定性的提升加剧了信息不对称以及资源的稀缺性, 企业为了缓解信息不对称及获取自身发展所需的资源而披露更多的业绩预告, 以帮助投资者更好地进行决策。

2. 经济政策不确定性、金融机构不确定性规避与企业业绩预告。 根据中介效应的检验步骤, 首先检验经济政策不确定性对金融机构不确定性规避的影响。

表3第(1)列显示经济政策不确定性(EPU)的系数在1%的水平上显著为负, 表明经济政策不确定性的提升会显著导致金融机构为了规避不确定性而减少贷款的发放, 与王朝阳等[18] 的结论一致。 在经济政策不确定性提高时, 一方面由于信息不对称的加剧, 银行等金融机构难以有效识别企业信息进行信用风险评估; 另一方面企业未来现金流量波动性增大, 违约概率提升, 风险溢价不能覆盖风险, 導致银行对新增贷款申请的批准意愿下降。

表3第(2)列显示金融机构不确定性规避(Uof)的系数显著为负, 即随着金融机构不确定性规避程度降低, 企业披露业绩预告的频率也降低。 为保证结果的稳健性, 进行零膨胀泊松回归分析, 如表3第(4)列所示, Uof的系数仍然显著为负, 发生率比为0.960, 表明Uof每降低1%, 即金融机构不确定性规避程度提高1%, 自愿披露业绩预告的平均次数就要增加0.96%。 可能的原因是, 以银行为代表的金融机构规避不确定性的行为即惜贷、慎贷加剧了企业面临的融资难、融资贵问题, 企业为了获取满足自身发展的资金、降低融资成本而提高业绩预告披露的频率。 此外, 为验证中介效应, 还需检验在控制Uof的情况下, EPU对MF的影响。 表3的第(3)列显示, 在加入金融机构不确定性规避之后, EPU的系数依然在1%的水平上显著为正, 表明经济政策不确定性的提升对企业自愿披露业绩预告频率始终发挥的是促进作用。 同时Uof的系数显著为负, 表明金融机构不确定性规避仅起到部分中介作用。 为保证结果稳健, 使用零膨胀泊松回归重新进行估计分析, 结果如表3第(5)列所示, EPU的系数显著为正, Uof的系数显著为负, 与前述结论一致。

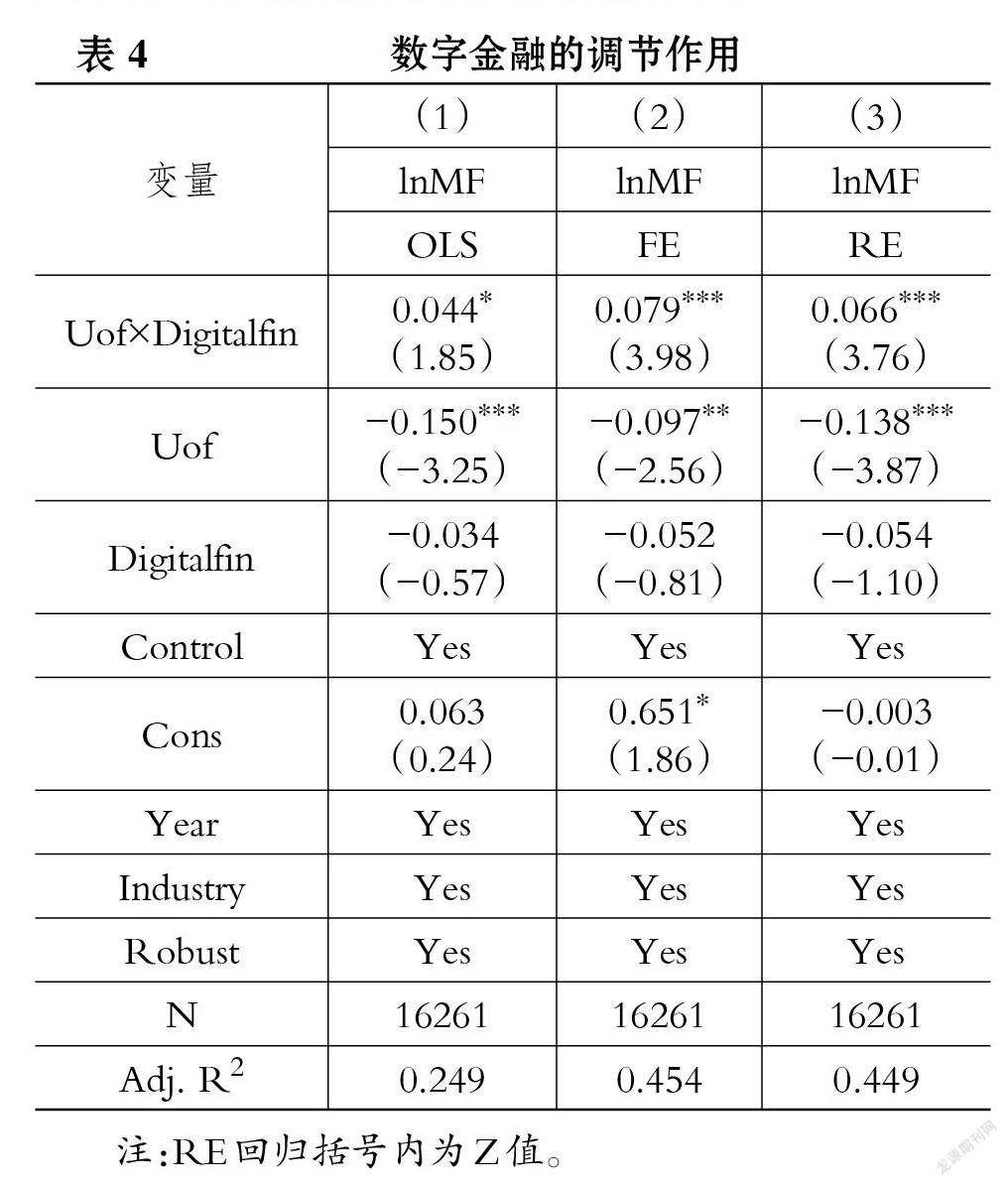

3. 数字金融的调节作用。 表4第(1)列报告了数字金融普惠指数对金融机构不确定性规避与自愿披露业绩预告频率关系的调节作用的基准回归结果, 相关系数显著为正, 表明数字金融普惠指数对金融机构不确定性规避与自愿披露业绩预告频率的正相关关系有抑制作用。 表4的第(2)、(3)列分别报告了该模型公司层面聚类的固定效应回归结果以及随机效应回归结果, 交互项的系数依然在1%的水平上显著为正, 支持了前述结论。 可能的原因是, 在数字金融发展水平较高的地区, 信息不对称程度更低, 降低了金融机构的信息搜集及风险预测成本, 能够帮助金融机构有效识别企业信息, 建立可靠的信用评估模型, 从而降低企业融资成本, 提高企业融资可获得性, 因此企业披露业绩预告的收益下降, 降低自愿披露业绩预告频率。

五、进一步研究

(一)地区异质性

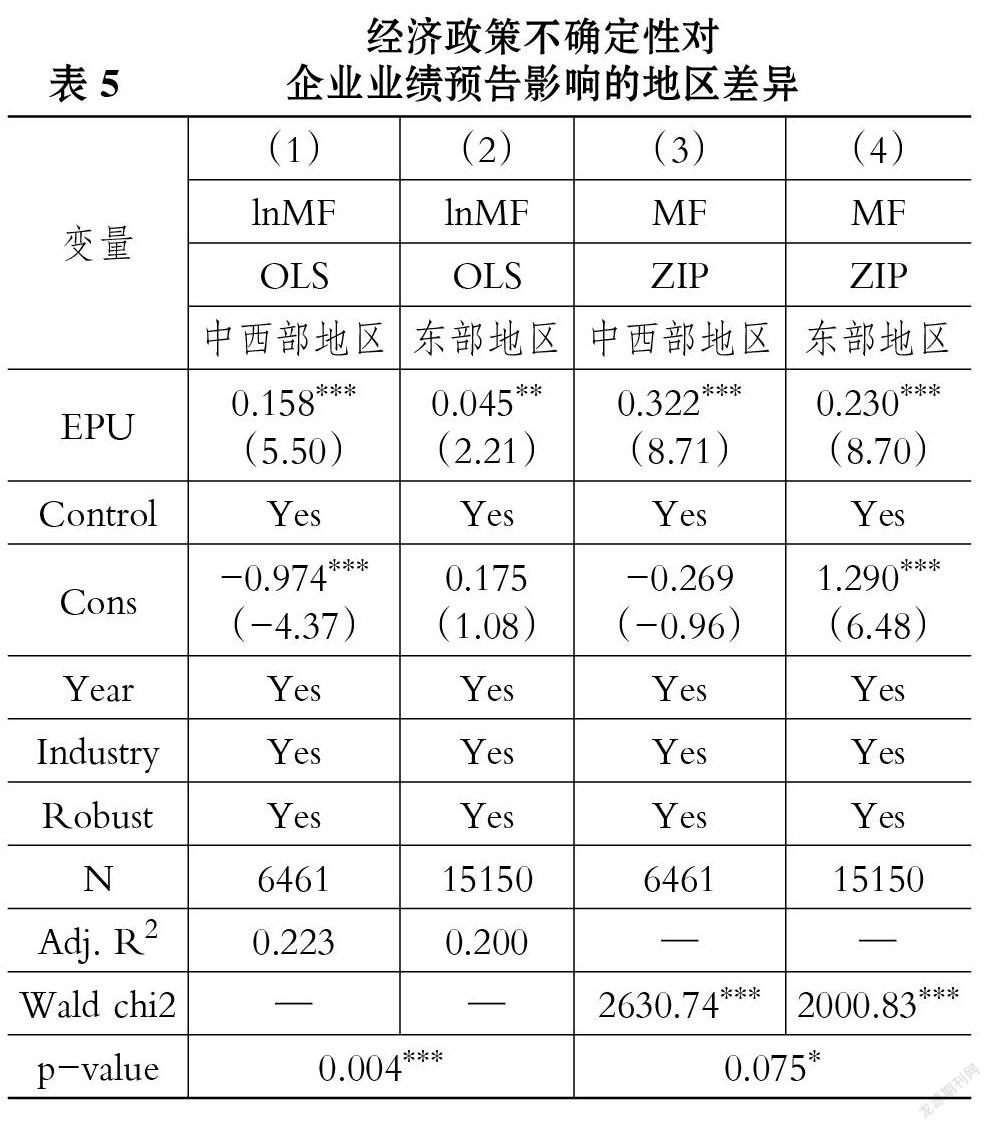

我国幅员辽阔, 不同地区的政策力度、资源禀赋存在较大差异, 导致不同地区的经济发达程度、金融中介的发展程度以及金融市场的完善程度各异。 因此, 不同地区的企业对经济政策不确定性的敏感度也不一样。 为考察经济政策不确定性对企业自愿披露业绩预告频率的异质性影响, 本文将样本划分为中西部地区和东部地区两个子样本。 表5的第(1)、(2)列报告了基准回归结果, 经济政策不确定性的系数均显著为正, 但中西部地区的系数比东部地区系数值更大, 且该组间系数差异在1%的显著性水平上拒绝了两组系数不存在差异的原假设。 为保证结果的稳健性, 本文进行了零膨胀泊松回归分析, 结果如表5第(3)、(4)列所示, 在中西部地区和东部地区两个子样本中, 经济政策不确定性的系数分别为0.322和0.230, 均在1%的水平上显著, 且组间系数差异检验依然在10%的水平上显著, 与基准回归结果一致, 表明经济政策不确定性与自愿披露业绩预告频率的正相关关系在中西部地区更显著。

这可能是因为, 中西部地区金融市场完善程度较低、金融中介发展水平不足以及经济欠发达造成其应对政策变化、市场需求更迭的能力较差, 因此对经济政策不确定性更加敏感[19] 。 有研究发现, 随着金融发展水平的提高, 企业与外部利益相关者之间的信息不对称程度会下降, 信息搜集与传递成本也会下降。 中西部地区由于较低的金融发展水平, 银行等金融机构难以准确对企业信用风险进行评估, 企业为了获取资金就需要提高业绩预告披露频率以缓解信息不对称, 帮助金融机构更加了解企业未来盈利能力, 从而降低融资成本以及提高融资可获得性。 相比中西部地区, 东部地区的金融中介发育程度较高, 金融市场更加完善, 应对经济政策波动的能力更强, 企业披露业绩预告以提高融资获得性或降低融资成本的收益相对较低。 因此, 经济政策不确定性对自愿披露业绩预告频率的影响存在异质性, 具体来说, 对中西部地区的促进作用要高于对东部地区。

(二)排除竞争性解释

现有关于企业管理层进行业绩预告披露的动机理论分析除资本市场交易假说(企业为了缓解信息不对称, 进而降低资本成本)外, 还有公司控制权假说以及权益薪酬假说等。

在控制权假说下, 为了避免因股价较低或业绩较差而被收购, 企业管理层会通过披露更多的信息来提高企业价值。 在我国A股市场上, 控股股东股权质押非常普遍。 根据《担保法》的规定, 由于股价下跌等原因导致质押品价值贬损时, 需要补充资金、增加质押品或进行强制平仓。 因此, 在存在控股股东股权质押时, 企业为了防止因股价持续下跌导致强制性资金补充或平仓而面临丧失控制权的风险, 需要采取措施稳定股价。 而作为信息披露重要组成部分的业绩预告则能够有效传递重要的会计信息, 有研究发现业绩预告能够带来显著的市场反应, 即积极的业绩预告带来超额收益, 消极的业绩预告则带来负向影响 。 并且, 业绩预告的违规成本较低, 惩罚力度小, 无实质性处罚。 同时, 目前并没有对业绩预告的准确性、形式等做出过多的强制性要求, 企业有较大的自主权, 因此企业进行业绩预告的成本较低。 控股股东股权质押在一定程度上表明企业面临着较大的融资约束, 因此在存在控股股东股权质押的情况下, 企业会为了缓解融资约束而披露更多的业绩预告信息。 在权益薪酬假说下, 当管理层持有企业股票时, 会为了最优化自身利益买卖股票而披露更多的信息。 经济政策不确定性的提高会加剧股价波动, 因此管理层会为了平稳或提高股价而提高自愿披露业绩预告频率。

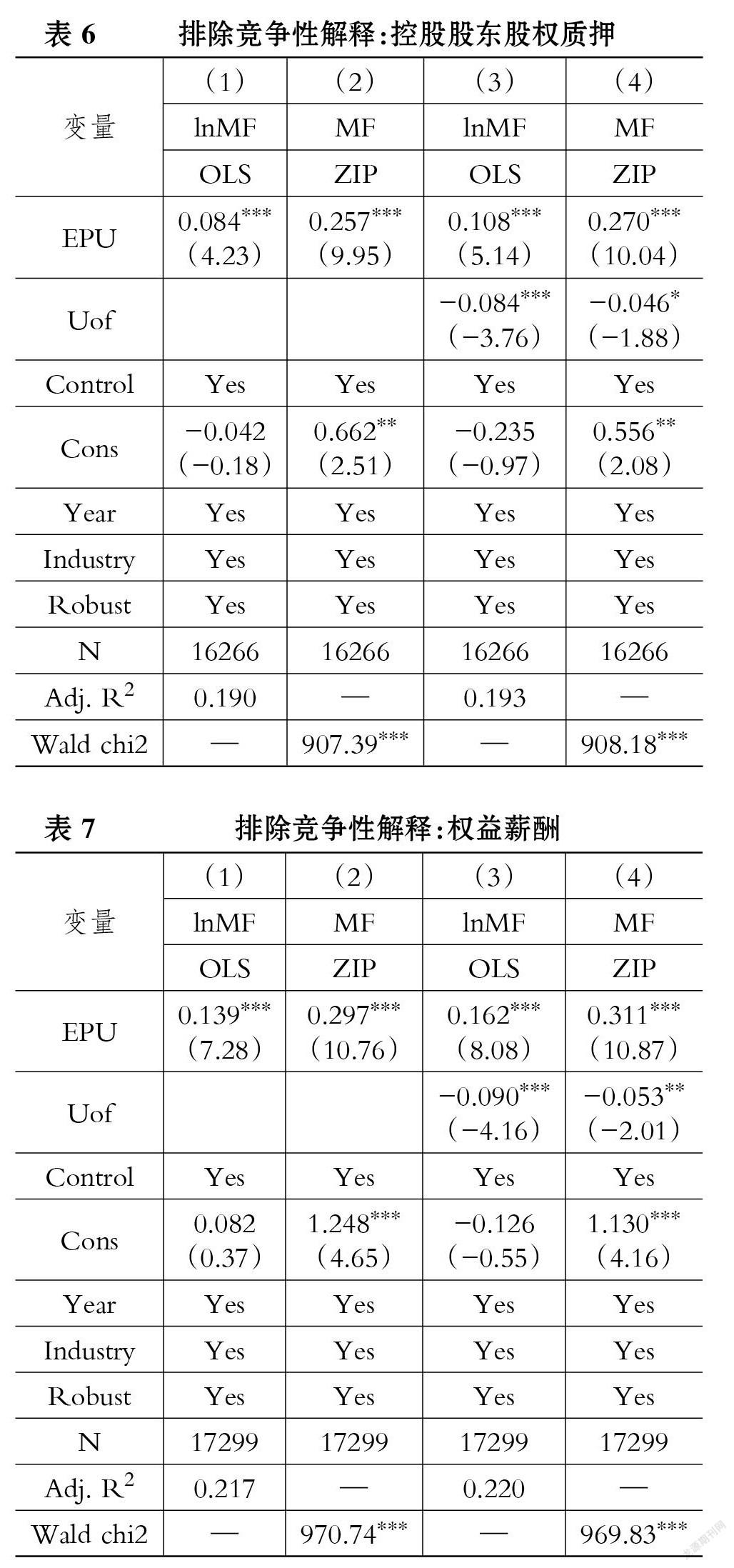

在控制权假说和权益薪酬假说下, 本文观察到的经济政策不确定性与自愿披露业绩预告频率的关系可能是出于保证控制权或最大化权益薪酬的动机。 因此, 本文分别以是否存在控股股东股权质押以及高管持股比例均值为标准, 将全样本划分为两个子样本重新进行分析。 表6和表7分别报告了在不存在控股股东股权质押的情况下和在高管持股比例低于均值的情况下的结果, 结果显示EPU的系数均在1%的水平上显著为正, Uof的系数至少在10%的水平上显著为负, 表明在不存在控股股东股权质押以及高管持股比例较低时, 经济政策不确定性依然会导致企业提高业绩预告的披露频率, 支持了原结论, 据此排除了控制权假说和权益薪酬假说的影响。

(三)业绩预告信息含量与预告类型

业绩预告信息含量问题不同于管理层自愿披露业绩预告问题。 即使管理层进行了自愿披露, 但其披露的报告不一定含有对投资者有价值的信息, 披露及时以及精确的信息更富有信息含量。 企业作为最主要且成本可能是最低的信息来源, 在经济政策不确定性较高时, 管理层可能倾向于较快地披露业绩预告以缓解外部信息不对称。 但是较高的不确定性使得企业难以准确估计未来盈利能力, 因而管理层可能推迟业绩预告的披露时间。 同样, 由于管理层预测未来盈利能力的难度加大, 业绩预告的精确度和准确度会下降。 但是, 在经济政策不确定性较高的时期, 投资者更倾向于精确度较高即预测区间较窄的业绩预告来支撑投资决策。 因此, 管理层可能会为了迎合投资者需求而披露精确度更高的业绩预告。 为检验经济政策不确定性对业绩预告信息含量的影响, 本文定义业绩预告及时性(Timeliness)为企业披露业绩预告的日期早于财务报告实际披露日期的天数, 天数越长越及时。 为反映业绩预告信息的准确性和精确性, 本文定义准确性(Truth)和精确性(Precision)的计算公式如下:

Truth=|[预告净利润点值(区间中值)-实际净利润]/实际净利润| (6)

Precision=(业绩预告区间上限-业绩预告区间下限)/|上下限均值| (7)

表8第(1)、(2)、(3)列分别报告了经济政策不确定性对业绩预告信息的精确性、准确性和及时性的影响, 结果显示EPU的系数分别为0.041、0.011和-0.091, 均在1%的水平上显著, 表明经济政策不确定性提高了管理层对未来经营环境和企业盈利能力判断的难度, 降低了披露业绩预告的精确性、准确性, 延迟了披露的及时性。

针对业绩预告类型来说, 投资者依靠盈余信息来判断企业的未来盈利能力和企业价值, 因此, 管理层有动机发布乐观消息以影响投资者对企业未来价值的判断以及股价。 但是市场并不会轻易相信企业发布的盈余信息, 会对其进行修正并将其纳入对企业未来价值判断的预测之中。 而这种市场的修正机制会进一步加剧管理層披露乐观消息的动机。 而投资者更信赖悲观消息而非乐观消息, 在不确定性较高的时期, 投资者对悲观消息的反应更加积极, 而在不确定性较低时, 则对乐观消息和悲观消息有着对称反应。 在经济政策不确定性较高时, 企业的融资行为、投资行为等都具有较高的不确定性, 因此, 管理层可能倾向于披露坏消息, 以减少因不确定性因素及各种风险而导致的声誉损失, 并且此时能够向投资者传递出企业按照实际情况进行披露的信号, 从而提升企业的声誉以及可信度。 为检验经济政策不确定性对业绩预告类型的影响, 本文将预告类型为大增、略增、扭亏和续盈的样本定义为“好消息”(Good); 将预告类型为大降、略降、转亏、续亏的样本定义为“坏消息”(Bad)。

表8的第(4)、(5)列报告了经济政策不确定性对业绩预告类型的影响, 结果显示EPU的系数均在1%的水平上显著为正, 表明“好消息”和“坏消息”的披露频率均会因经济政策不确定性的提高而提高, 但受经济政策不确定性的影响不同, 其系数分别为0.338(好消息)和0.522(坏消息),两者的系数间差异在1%的水平上显著, 说明在经济政策不确定性提高时, 管理层更倾向于发布“坏消息”而非“好消息”。

六、内生性和稳健性检验

(一)内生性检验

尽管本文已经控制了较多的控制变量以及年份和行业固定效应, 但考虑到经济政策不确定性可能并不是一个严格的外生变量, 为保证结果的稳健性, 缓解因遗漏变量而导致的内生性问题, 本文借鉴彭俞超等[19] 的研究, 以全球经济政策不确定性(GlobalEpu)为工具变量重新用两阶段最小二乘法进行估计。 该变量会影响中国的经济政策不确定性, 但不直接对中国企业的业绩预告行为产生影响。 表9报告了工具变量法的估计结果, 经济政策不确定性对金融机构不确定性规避的影响显著为负, 对自愿披露业绩预告频率的影响显著为正, 在控制了经济政策不确定性后, 金融机构不确定性规避对业绩预告披露频率的影响显著为负, 与表3结论一致。

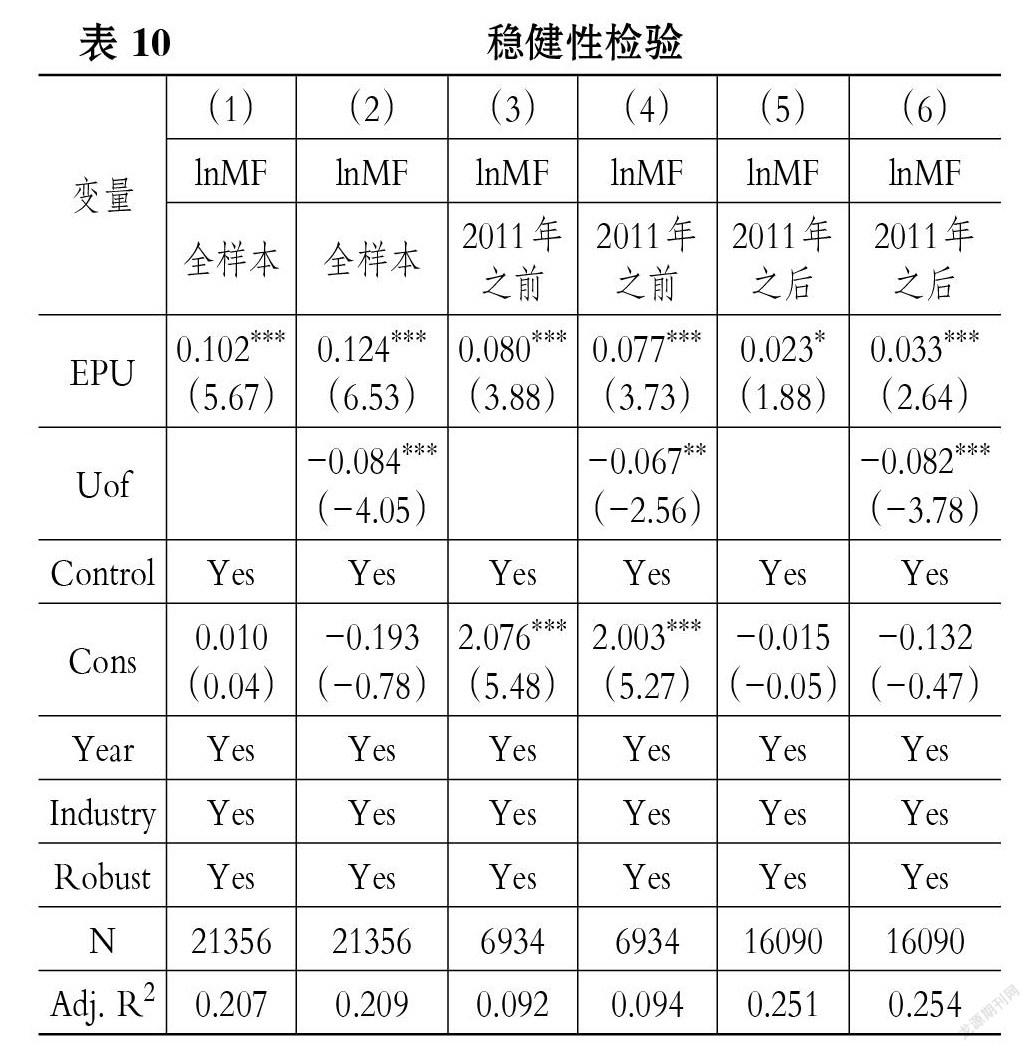

(二)稳健性检验

为进一步增强实证结果的稳健性, 本文进行了如下稳健性检验:

1. 增加控制变量。 现有关于业绩预告的研究发现, 媒体报道和分析师关注能够起到外部治理作用, 显著影响企业业绩预告, 因此本文控制外部治理机制变量媒体关注(Media)和分析师关注(Analyst)。 结果如表10第(1)、(2)列所示, EPU的系数均在1%的水平上显著为正, Uof的系数在1%的水平上显著为负, 支持了原结论。

2. 分样本回归。 我国于1998年开始推行业绩预告制度, 但此时的业绩预告需要证券交易所审核通过后才能披露。 2011年, 深交所开始实行“信息披露直通车”制度, 不再进行事前审核, 企业可直接通过互联网进行披露, 有效地提升了信息披露效率, 提高了企业披露业绩预告的意愿。 因此, 本文以2011年为时间节点进行分样本回归。 表10的第(3) ~ (6)列显示, 不论是2011年之前还是2011年之后, EPU的系数均显著为正, 但2011年之后的系数0.023要小于2011年之前的系数0.080, 表明该制度的确起到了提升信息披露效率的作用, 此外, Uof的系数均至少在5%的水平上显著为负, 支持了原假设, 即经济政策不确定性通过提高金融机构不确定性规避程度来影响企业自愿披露业绩预告的频率。

七、结论

本文利用Baker等[12] 构建的经济政策不确定性指数, 基于2007 ~ 2018年沪深A股上市公司数据, 实证检验了经济政策不确定性是否会影响企业业绩预告频率, 进一步探究其是否会通过金融机构不确定性规避影响企业的业绩预告披露。 基于实证研究结果, 本文发现: 由于经济政策不确定性提升, 企业与外部利益相关者之间的信息不对称加剧, 资源稀缺性提高, 企业为缓解信息不对称以获取满足自身发展的资源会提高业绩预告频率, 但由于管理层对企业未来盈利能力判断的难度增加, 会降低业绩预告的精确性和准确性, 披露的及时性也会下降; 金融机构不确定性规避起部分中介作用, 经济政策不确定性的提升会导致以银行为代表的金融机构不确定性规避行为的加剧, 使得企业的信贷融资可获得性降低, 融资成本提高, 因此企业会为了降低融资成本获取充足的资金而提高业绩预告披露的频率; 数字金融起调节作用, 数字金融发展水平越高, 信息不对称程度越低, 金融机构能够利用数字技术构建可靠的信用评估体系, 从而有效识别企业信息, 提高信贷资源配置效率, 企业进行业绩预告披露的收益降低而减少业绩预告披露次数; 不同地区的企业业绩预告披露行为对经济政策不确定性的敏感程度存在较大差异, 经济政策不确定性的提升对企业提高业绩预告披露频率的影响在中西部地区更加显著。 因此, 一方面应不断完善金融市场, 提高金融中介发展水平, 积极利用数字技术以缓解信息不对称, 提高信贷资源配置效率; 另一方面, 企业应当拓宽融资渠道, 密切关注经济政策不确定性的影响。

【 主 要 参 考 文 献 】

[1] 李欢,罗婷.管理层业绩预测的机会主义行为——来自高管股票交易的证据[ J].南开管理评论,2016(4):63 ~ 74.

[2] 鲁桂华,张静,刘保良.中国上市公司自愿性积极业绩预告:利公还是利私——基于大股东减持的经验证据[ J].南开管理评论,2017(2):133 ~ 143.

[3] 袁振超,岳衡,谈文峰.代理成本、所有权性质与业绩预告精确度[ J].南开管理评论,2014(3):49 ~ 61.

[4] 郑建明,黄晓蓓,张新民.管理层业绩预告违规与分析师监管[ J].会计研究,2015(3):50 ~ 56+95.

[5] 王丹,孙鲲鹏,高皓.社交媒体上“用嘴投票”对管理层自愿性业绩预告的影响[ J].金融研究,2020(11):188 ~ 206.

[6] 黄超.卖空机制与负面信息披露质量——来自业绩预告制度的经验证据[ J].金融理论与实践,2019(9):95 ~ 104.

[7] 陈胜蓝,王可心.经济政策不确定性和公司业绩预告[ J].投资研究,2017(5):103 ~ 119.

[8] 周楷唐,姜舒舒,麻志明.政治不确定性与管理层自愿业绩预测[ J].会计研究,2017(10):65 ~ 70+97.

[9] 蒋楠.经济政策不确定性与企业行为的文献综述[ J].财会月刊,2020(3):154 ~ 160.

[10] 董南雁,梁巧妮,林青.管理层业绩预告策略与隐含资本成本[ J].南开管理评论,2017(2):45 ~ 57.

[11] Lang M., Lins K. V., Maffett M.. Transparency, liquidity, and valuation: International evidence on when transparency matters most[ J].Journal of Accounting Research,2012(3):729 ~ 774.

[12] Baker S. R., N. Bloom, S. J. Davis. Measuring economic policy uncertainty[ J].The Quarterly Journal of Economics,2016(4):1593 ~ 1636.

[13] Agapova A., J. Madura. Market uncertainty and earnings guidance[ J].The Quarterly Review of Economics and Finance,2016(61):97 ~ 111.

[14] Chen S., D. Matsumoto, S. Rajgopal. Is silence golden? An empirical analysis of firms that stop giving quarterly earnings guidance[ J].Journal of Accounting and Economics,2011(1-2):134 ~ 150.

[15] Park J., Sani J., Shroff N., White H.. Disclosure incentives when competing firms have common ownership[ J].Journal of Accounting and Economics,2019(2-3):387 ~ 415.

[16] Dell A. G., Laven L., Marquez R.. Real interest rates, leverage, and bank risk-taking[ J].Journal of Economic Theory,2014(2):65 ~ 99.

[17] 黃孝武,任亚奇,余杰.宏观经济不确定性与上市公司盈余管理——来自上市公司的经验分析[ J].统计与决策,2021(1):174 ~ 177.

[18] 王朝阳,张雪兰,包慧娜.经济政策不确定性与企业资本结构动态调整及稳杠杆[ J].中国工业经济,2018(12):134 ~ 151.

[19] 彭俞超,韩珣,李建军.经济政策不确定性与企业金融化[ J].中国工业经济,2018(1):137 ~ 155.