我国中小企业板块上市公司财务风险预警研究

张红日

摘 要:中小企业普遍规模较小,所处市场大都竞争激烈,更容易陷入财务危机。文章以中小企业板块上市公司为样本,采用两种多变量模型对中小企业财务危机预警模型进行检验,并对结果做了比较研究。通过论述,检验前人已有的财务危机预警模型对我国中小企业板块上市公司的适用性,并对我国建立与完善中小企业财务危机预警和应对系统提出建议。

关键词:中小企业板块 上市公司 财务预警

中图分类号:F830.91 文献标识码:A

文章编号:1004-4914(2009)06-070-02

一、我国中小企业上市公司财务危机预警现状

(一)国内中小企业的发展态势

中小企业板块是我国建立多层次资本市场,培育完善资本市场的重要尝试,是作为一种制度创新引入的,其建立和发展有助于增进我国资本市场的活力,提高企业应对市场风险的能力。

1.中小企业板块上市公司业绩较为乐观。从业绩水平来看,截止2007年底,已在中小企业板块发行上市的202家公司,总发行股本为33964146629元,总流通股本为12665813020元,总市值为1064683654660元,流通市值为382365600231元。平均股价为31.35元/股,平均市盈率为85.07倍。剔除掉数据不全的公司,已公布2007年全年经营业绩的218家中小企业板上市公司共实现营业收入2458.47亿元,同比增长30.14%;实现净利润189.13亿元,同比增长39.81%;218家公司2007年加权平均净资产收益率为13.13%,较2006年下降了2.33个百分点;2007年营业利润率为9.35%,较2006年提高了0.19个百分点;2007年净利润率为7.69%,较2006年提高了0.53个百分点。

2.中小企业板块上市公司行业分布较为广泛。从行业分布来看,202家中小企业板块上市公司行业分布广泛,涉及到农林渔牧、制造业、食品饮料等十几个行业,在有关数据中,对202家中小企业板块上市公司的行业分布进行了归纳。可以清楚地看出,中小板块上市公司大部分为制造业企业,但随着宁波银行等公司的加入,其行业分布已越来越广泛。

3.中小企业板块上市公司区域分布。从区域分布来看,中小企业板块上市公司大多分布在浙江、广东、江苏一带,吉林、内蒙古、重庆等地区分布较少。江浙及其他沿海地区的公司在数量上占有绝对优势,成为中小企业板块的主角,这与这些地区民营经济比较发达而且普遍比较重视资本市场有较大关系。在202家公司中,浙江、广东、江苏最为集中,浙江与广东的上市公司分别为43家和42家,占总数的21.29%和20.79%;三省合计110家,占54.46%。

(二)我国中小板块上市公司财务危机预警存在的问题

中小企业板块经过几年的运行,涌现出一批成长性高、业绩好的公司,但同时也存在一些问题。

1.中小企业板块上市公司业绩具有不稳定性。由于大多数中小企业板块上市公司属于传统的制造业,且大多处于相关产业链的中下游,规模相对较小,行业调整、原材料上涨等外部环境因素给中小企业板块上市公司造成了不同程度的影响,从2007年已发布年报的公司数据来看,中小企业板块上市公司的净利润大部分有所增长,仅有26家公司净利润下降。但是从具体数据来看净利润增长率很不稳定。

2.中小企业板块上市公司经营风险较高。虽然中小企业板块主要由主板市场中具有较好成长性和较高科技量的中小企业上市公司组成,但规模较小,经营时间不长,处于初创阶段,经营不稳定,面临较大的经营风险;同时,中小板门槛较低,上市要求较为宽松,很多股票往往在行业景气度较好的时候进行IPO,上市之后的财务数据并不理想。

3.中小企业板块上市公司股权比例不合理。中小企业板上市公司普遍存在“一股独大”、“家族企业”现象,大股东与其控股上市公司之间存在许多生产经营方面的联系和非生产性经济往来,在保护小股东利益的法律尚不完善的情况下,控股股东会通过不正当的关联交易、资金担保及占用资金等手段“掏空”上市公司,侵害小股东利益,从而增加上市公司的财务与经营风险。

二、我国中小企业板块上市公司财务危机预警机制的实证分析

(一)样本选取和数据来源

截止2007年底,中小企业板块上市公司已有202家,由于各模型是适用于上市公司中制造业公司。由于此次研究主要针对浙江的企业,故选取30家浙江制造业上市公司为样本。分别为新和成、伟星股份、精工科技、传化股份、盾安环境、凯恩股份、鑫富药业、京新药业、中捷股份、苏泊尔、美欣达、宜科科技、兔宝宝、宁波华翔、三花股份、横店东磁、宏润建设、华峰氨纶、景兴纸业、栋梁新材、万丰奥威、海翔药业、广博股份、三变科技、康强电子、新海股份、天马股份、天邦股份、银轮股份、利欧股份。中小企业板块上市公司从2004年上市,样本的研究期为2006年~2007年年报所公布的数据。其中广博股份、三变科技、康强电子、新海股份、天马股份、天邦股份、银轮股份、利欧股份为2007年上市的,没有2006年底的市价,故这八家上市公司在2006年底的资本市值数据统计中不存在。数据样本来自于深证证券交易所。

(二)两种多变量模型实证检验的对比分析

1.假设条件。Altman的Z分数模型用了66家公司进行检验,自从Z分数模型公布后,就引起学术界的关注,很多学者对模型做了各种检验,结果都显示出模型的确有较好的预测效果。经过几十年的检验,模型已比较成熟,初步得到全世界范围的认可,逐步被应用到实际的预测中去。Z分数模型自建立以来,在美国的各类评估机构、银行和各种专业事务所里应用广泛,其预测准确率大多得到了令人信服的证明。在国内的运用中,大多数学者也用它来检验对我国ST公司和非ST公司的预测能力,结果均显示有较好的预测能力。Z分数的临界点为1.81。

F分数模型与Z分数模型中各比率的区别就在于其X3、X5与Z分数模型中X3、X5不同。X3是一个现金流量变量,它是衡量企业所生产的全部现金流量可用于偿还企业债务能力的重要指标。一般来讲,企业提取的折旧费用,也是企业创造的现金流入,必要时可将这部分资金用来偿还债务。X5则测定的是企业总资产在创造现金流量方面的能力。相对于Z分数模式,它可以更准确地预测出企业是否存在财务危机(其中的利息是指企业利息收入减去利息支出后的余额)。

F分数模式中的五个自变量的选择是基于财务理论,其临界点为0.0274;若某一特定的F分数低于0.0274,则将被预测为破产公司;反之,若F分数高于0.0274,则公司将被预测为继续生存公司。

2.各模型指标的设定。

(1)Z分数模型指标的设定。基于我国中小企业板块上市公司的情况,按照Z分数模型中的各项原指标作以下设定:

X1=营运资金/资产总额:(流动资产-流动负债)/资产总额

X2=留存收益/资产总额=(未分配利润+盈余公积)/资产总额

X3=息税前利润/资产总额一(税前利润+财务费用)/资产总额

X4=资本市值/总负债

X5=销售收入/资产总额二主营业务收入/资产总额

(2)F分数模型指标的设定。对F分数模型中的各项指标作以下设定:

X1=(期末流动资产—期末流动负债)/期末总资产

X2=期末留存收益/期末总资产=(未分配利润+盈余公积)/资产总额

X3=(税后纯益十折旧)/平均总负债

=(净利润十折旧)/[(期初总负债+期末总负债)/2]

X4=期末股东权益的市场价值/期末总负债

X5=(税后纯益+利息+折旧)/平均总资产

=(净利润+财务费用+折旧)/[(期初总资产+期末总资产)/2]

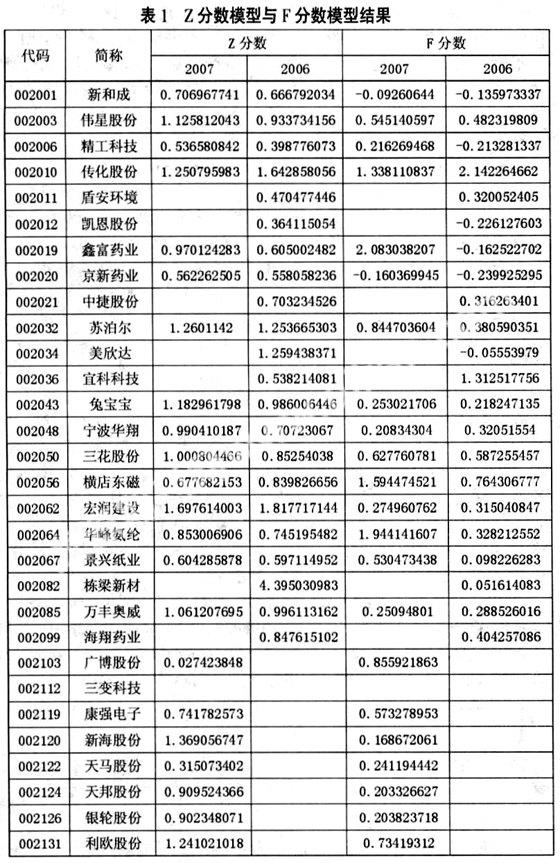

3.实证分析结果。根据30家上市公司的财务数据,得出两个模型的计算结果见表1。

(1)由Z分数模型计算结果表明,样本所选取的30家上市公司中,2007年全部都在临界值1.81以下,30家公司的Z值的平均值为0.9085,根据Z分数模型的临界区间,该值小于1.81,表明公司的财务状况很差,发生财务危机的可能性很大。股市在经过了暴跌、暴涨、持续低迷的阶段后,中小企业板上市公司均未达到存在严重破产危机的状态,并未步入ST行列。从中小板块上市公司2007年财务报告的业绩显示,样本所选取的30家上市公司净利润都为正数,只有京新药业的净利润较2006年有所下降。Z分数模型检验的结果与实际情况并不相符,由此可见,此模型是否能适用于我国中小企业上市公司财务危机预警值得怀疑。

(2)F分数模型检验结果预示中小板块上市公司财务危机不存在。F分数模型计算结果表明,样本30家上市公司2007年的F值只有新和成处于-0.05与0.1之间,为不确定区域,京新药业小于0.0274,其余的28家均在临界点0.0274以上,30家公司的F值平均值为0.7005,大于0.0274,根据F分数模型的判别标准,被预测为可以继续生存的公司。而京新药业是唯一一家净利润有所下降的公司。整体结果与目前状况基本符合。

(三)Z分数模型与F分数产生不同结果的原因分析

从以上对计算结果的分析中,我们可以看出,两种模型对中小企业板块上市公司的业绩预测的结果不同,Z分数模型认为绝大部分公司处于财务危机状况;而F分数模型却认为大部分公司均处于财务良好状况。而造成此种矛盾的原因有以下几点:

1.模型的建立基础不同。Z分数模型是创建于20世纪60年代后期,开发样本是选择40~60年代的美国企业,因此,模型所得的结果在很大程度上与中国的实际情况有所偏差,其临界值也并不适用于中国的上市公司。F分数模型是由中国学者自行研究的成果,因此更适合于中国实际情况,因此结论更准确。

2.会计准则的差异导致构建模型不同。会计准则的设计要与各国的经济环境、法律体系、文化环境、政治环境等诸方面相适应。由于环境等多方面的差异,中国上市公司的财务数据预测能力比国外公司数据的预测能力稍低。不同国家和地区的会计准则由于核算口径不一致,核算的方法、手段、程度存在较大不同会导致构建模型不同,Z分数模型是依照美国的会计准则构建的。因此,预测结果上与中国的实际情况有较大偏差。

3.模型可靠性不高。Z分数模型侧重于盈利能力和流动性,却没有考虑现金流量状况。F分数模型考虑到了现金流量状况,却忽视了发展能力状况的指标。因此,用存在一定片面性的指标所构建的预警模型来预测中小企业板块上市公司是否处在财务危机状况的结果会出现偏差。

4.选取的数据为历史静态数据。以上两个个模型所采用的财务数据均为历史、静态的数据,在准确反映和分析我国中小企业板块上市公司财务状况的实时性方面具有一定的局限性。一般情况下,我国中小企业板块上市公司的财务报表是以过去经营的历史数据作为基础来对其进行财务预警模型分析的,当分析结果出来时,往往上市公司的情况又发生了新的变化,这时的结果已经不能准确地反映出真实的财务状况,对此作出财务预警判断的可靠性也就大打折扣了,那么,发生模型分析结果不准确、不统一的情况,在一定程度上也就成为必然。

三、结论及建议

通过以上对中小企业板块上市公司财务危机预警现状以及多种模型的分析,对建立适用于我国中小板上市公司指标体系提出以下建议。

1.选取指标应考虑其综合性。在评价企业盈利能力的基础上,重点评价企业的成长能力和股东收益水平。同时,因为中小企业规模较小、经营风险高,绩效评价应考虑企业的经营与发展风险程度,比如对反映财务风险的企业偿债能力和赚取现金的能力的衡量。

2.按不同行业设计财务危机预警模型。国外模型构建的思想对我国中小企业板块上市公司而言具有很强的借鉴性。我国可就模型本身结合我国中小企业板块上市公司的实际情况,加强上市公司财务危机预警。每个中小企业板块上市公司的行业性质、经营理念、组织形式、管理水平和产品特点等都不尽相同,应根据不同行业中中小板上市公司的自身特点,考虑到每个上市公司的特殊性,设计不同行业上市公司的预警模型。

3.要认识到财务预警模型的局限性。由于各种不同模型的检验结果相异,可以看出每一个财务危机预警模型都不是万能的,都有其局限性。不能因为其中一个模型的判断结果来轻易评判一家公司的财务状况。

参考文献:

1.彭韶兵,邢精平.公司财务危机论[M].北京:清华大学出版社,2005

2.王自亮.浙江经济发展的社会环境与现代化的人文动因[J].浙江学刊,2003(4)

3.陈静.上市公司财务恶化预测的实证分析[J].会计研究,1999(4)

4.高培业,张道奎.企业失败判别模型实证研究[J].统计研究,2000(10)

5.陈建军,林亮.关于温州发展模式形成的另一种解释[J].商业经济与管理,2003(8)

6.吴世农,卢贤义.我国上市公司财务困境的预测模型研究[J].经济研究,2001(6)

7.刘振华.经济发展与人文精神[J].学海,2000(6)

(作者单位:浙江省台州市政府经济合作办公室 浙江台州 318000)

(责编:贾伟)