我国农村信贷资金配置效率实证研究

□文/史彦龙 庞如超

(沧州师范学院 河北·沧州)

我国农村信贷资金配置效率实证研究

□文/史彦龙 庞如超

(沧州师范学院 河北·沧州)

改革开放以来,我国农村信贷规模不断扩大,但通过计量模型对1985-2010年我国农村信贷资金配置效率进行实证分析,结果显示:我国农村信贷资金总体配置较低,信贷资金对农业EVA的敏感度远远小于对乡镇企业EVA的敏感度,金融机构并不是按照信贷资金创造价值量选择信贷对象。

农村信贷;资金配置效率;面板数据

原标题:我国农村信贷资金配置效率实证研究——基于EVA的面板数据分析

收录日期:2012年6月22日

一、引言

改革开放以来,我国农村信贷规模不断扩大,1979年我国农村贷款(包括农业贷款和乡镇企业贷款)为179.6亿元,而2006年农村贷款增加至19,430.2亿元,投入的数额已高于农业增加值。但信贷的投入量却远远不能满足农村的融资需要。表面上看,农村贷款规模的不断扩大,必然会改善农村资本短缺的困境,从而推动农村经济的发展和农民收入的提高。但前提是农村信贷资金的配置是有效的,资本配置效率具体体现为:资本从低回报率的行业流向高回报率行业的程度。效率是资金配置的核心问题,评价资金配置效率高低的重要标准是资金是否流向最有竞争力和价值创造能力的行业。只有在配置有效的前提下,资金才能分配到具有最好的投资机会的农户或农村企业手里,才能真正促进生产和投资,推动农村经济的增长,从而提高农民收入。

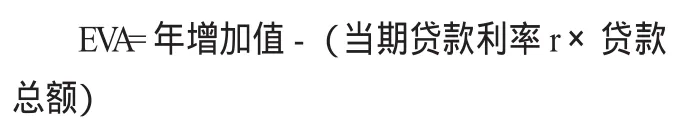

本文通过JeffreyWurgler(2000)提出的考核行业增值的方法,也就是分析信贷资金投入是否能够随行业增值能力的变化而有效调整,增值能力强的行业是否能够有更多的资金投入。经济增加值(EVA)考虑了投入资金的资本成本,从而有效提高了资金使用效率。根据Joel Stern的定义,EVA等于行业税后净营业利润减去全部资本成本后的净值,即:

EVA=税后净营业利润-资本成本

其中,资本成本包括债务成本和股本资本的成本。考虑到我国农业及农村企业股份制程度非常低,资本成本只考虑了债务成本,也就是债务成本的利息,以当年一年期贷款利率为债务成本价格,农业及乡镇企业的利润以每年的增加值来表示。

二、模型及计量结果

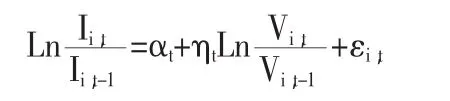

(一)计量模型。本文基于JeffreyWurgler(2000)的模型对我国农村信贷资金配置效率进行实证研究:

其中,I为固定资产存量;V为利润;t和i分别为年份与行业编号;t为弹性指标。在本文中,Ii,t代表各行业年度的贷款投入量,Vi,t表示各行业年度EVA,下标i为行业,t代表年份,ηt表示贷款对各行业EVA变化的反映程度,即信贷资金配置效率的敏感度系数,数值越大,意味着该行业资金投入对EVA变化的反应越敏感,资金流向高回报的行业,即资本配置效率越高,反之则相反。该模型是典型的面板数据模型,本文采用1985~2010年26个年份数据,考虑到我国农村实际情况,截面上选取农业和乡镇企业两个样本,具体指标如下:

1、农业和乡镇企业的信贷资金量:分别由《中国金融年鉴》中农业贷款和乡镇企业贷款的指标来表示,代表模型中的I。该指标统计口径包括政策性银行、国有及其他商业银行、农村信用社、信托投资公司、外资金融机构、财务公司等金融机构。比较全面地反映了农业及乡镇企业的贷款资金量。

2、农业利润总值由《中国统计年鉴》中的农业增加值表示,乡镇企业的利润由《中国乡镇企业年鉴》中乡镇企业增加值表示。并在此基础上计算出农业和乡镇企业的EVA,代表模型中的V。

(二)计量结果

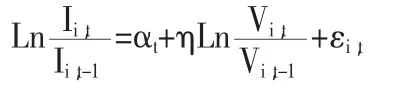

1、我国农村信贷资金总体配置效率和行业自发投资水平情况。在变截距面板数据模型中,假设在个体成员上存在个体影响而无结构变化,并且个体影响可以用截距项αt的差别来说明,即在该模型中各个成员方程的截距项不同,而系数向量η相同。变截距面板数据模型表达式如下:

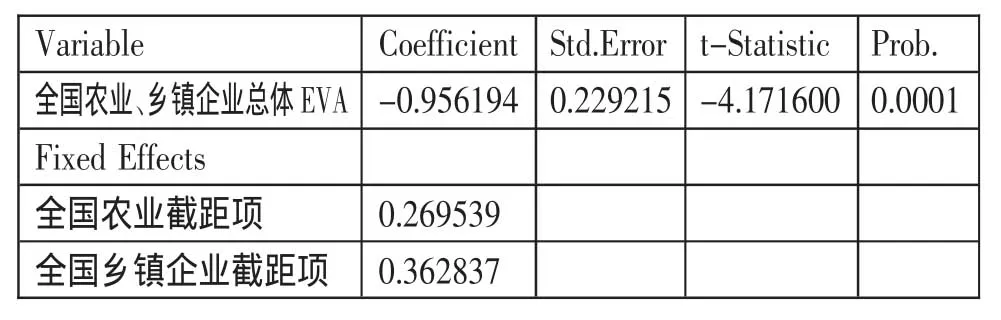

该模型中,系数向量η为我国农村信贷配置效率整体水平弹性系数,表示我国农业和乡镇企业的信贷资金的配置效率。农业和乡镇企业的截距项数值反映了我国农业和乡镇企业每年自发信贷投资水平。变截距面板数据模型回归结果如表1所示。(表1)从中可以看出,1985~2010年我国农村信贷资金总体配置效率为-0.956,表示当我国农业和乡镇企业的总体EVA每增加1亿元,农村的信贷资金的投入将减少-0.956亿元,在5%的显著水平下通过检验。我国农村资金配置效率水平远低于美国九十年代0.723的水平,而发展中国家印度的资金配置水平为0.1。我国经济较发达的江苏省1995~2005年的农村信贷资金配置效率为0.0931,高于全国水平。在经济学意义上,不同截距项代表不同行业的自发投资水平,它与EVA的变化没有关系,反映了资金的投资方向和投资热点。由表1可以看出,我国农业每年自发投资为0.2695亿元,而每年乡镇企业自发投资0.3628亿元。乡镇企业自发投资水平高于农业,主要是因为我国农业生产基本上处于农户小生产的状态,农业投资主要集中在生产资料,小型农业机械上,投资数额小且分散。而乡镇企业的投资集中度高,且数额较大,另一方面也体现了农村贷款难,企业投资的来源很大一部分依赖于个人资金的积累。

表1 变截距面板数据模型回归结果

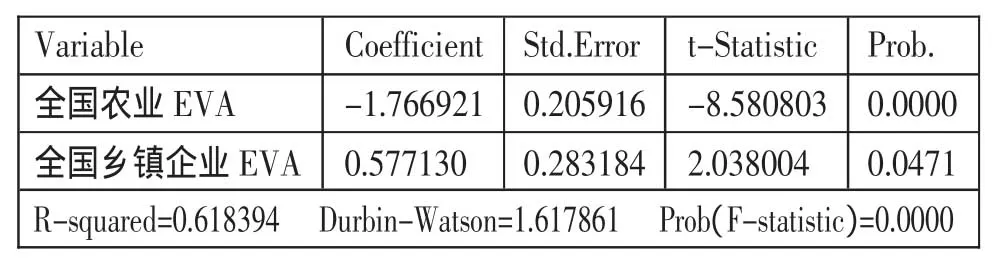

表2 变系数面板数据模型回归结果

2、我国农村分行业信贷资金配置效率分析。利用变系数面板数据模型可以对农村信贷资金分行业的进行资金配置效率计算,即不同行业信贷资金投入对EVA变化的敏感程度。通过计算我们可以得到农业和乡镇企业的信贷资金配置效率,回归结果如表2所示。(表2)主要统计指标R2=0.618,D.W=1.62,F检验的显著性水平为0.00,模型整体效果较好。可以看出,农业信贷资金配置效率较差,即全国农业EVA每增加1亿元,农业信贷资金减少1.7亿元,说明农业信贷资金对农业EVA增长量的敏感性较差;而全国乡镇企业EVA每增加1亿元,信贷资金投入0.57亿元,说明信贷资金对乡镇企业的EVA敏感性较强。改革开放以来,我国金融机构发生了重大变革,也推出了很多针对农村市场的金融服务,但“歧视农业”现象依然存在,农民贷款难的现象一直是农村金融需要解决的难题。在农村信贷市场中,乡镇企业相对于农户,在信贷抵押和信息等方面更具有优势,更容易获得信贷支持。

三、计量结果分析

从上的计量结果可以看出,我国农村信贷资金总体配置较低,信贷资金对农业EVA的敏感度远远小于对乡镇企业EVA的敏感度。同样创造1亿元EVA,农业减少1.7亿元信贷资金,而乡镇企业增加0.57亿元的信贷支持。可以看出,在信贷资金一定的条件下,金融机构并不是按照信贷资金创造价值量选择信贷对象。农村金融机构一直以来存在着“农业歧视”,很难改变。使农村有限的信贷资金更多流向乡镇企业,而对传统农业的信贷支持相对较少,导致了我国信贷资金配置效率较低。其中原因,既有制度原因,也有金融机构自身原因。

首先,不完全信息条件成为农户信贷需求的抑制性因素。在我国农业和农村金融经济中,信息环境的低劣化特征非常明显。由于交通、通讯以及金融机构技术条件的限制,使得农村金融信息的公开性和透明度极低,不完全信息条件是使正规金融不能形成对农户有效信贷需求的抑制性因素之一。

其次,不完全竞争性的市场结构导致配置的“外部不经济”。各农村金融机构为了提高自己的盈利性,在吸收储蓄和增加信贷投放两个方面展开竞争。显然,竞争所产生的结果,必然导致有限信贷资源的配置扭曲:一方面大量被吸收的储蓄不能够及时转换为投资资本,或者只能变成不能流动的沉淀性存款,或者上存上级机构;另一方面则是传统农业或农户所需信贷规模的日益紧缩。

另外,我国农村金融机构严格说来属于不健全状态,机构数量少,规模小,由此自然导致其分布密度低,金融服务覆盖率低;同时,在数量有限的机构中,又以国有商业银行为主导农村信用社等合作金融组织发展迟缓。

四、结论

通过以上分析可以看出,我国农村信贷投入逐年增加,但资金配置的效率却很低。信贷资金更多的流入了乡镇企业,而传统农业并不能按其经济增加值获得相应的信贷投入。从农村经济发展角度来看,加大信贷支农的投入以推进农村发展是必要的。但金融支农不能简单的依靠资金对农村的投入,更重要的是农村信贷资金配置效率的提高。只有建立、健全农村金融的法规制度,完善农村金融市场体系,真正形成从农村信贷资金到农村投资的高效转化机制,才能实现农业和乡镇企业的资金高效配置,进一步缓解农村经济发展的资金瓶颈问题,促进农村经济又快又好的发展。

[1]Jefrey Wurgler,Financial Market and the Allocation of Capital[J].Journal of Financial Economics,2000.58.

[2]朱喜,李子奈.改革以来我国农村的信贷效率分析[J].管理世界,2006.7.

[3]马晓河.当前我国农村金融面临的困境与改革思路[J].中国金融,2003.11.

[4]白广玉,陈淼.农业金融资源配置及其效率分析[J].农村金融研究,2005.10.

2012年度河北省社会科学发展研究课题(项目编号:201203231);2012年度沧州市社会科学发展研究课题(项目编号:201246)

F83

A