大陆股票市场与经济增长关系的实证分析

王加胜 魏小凡

(中国版权保护中心,北京 100007;南开大学 经济学院,天津 300071)

一、文献综述

Diamond 和Dybivg(1983)首创性的提出了一个银行的流动性模型,分析两种不同类型的投资和存在不确定性冲击情形下金融市场的作用。注Diamond, D. W. and P. H. Dybvig (1983), “Bank Runs, Deposit Insurance, and Liquidity”, Journal of Political Economy, 91: 401-419.Holmstrom和Tirole(1998)提出银行通过对生产过程中遇到外在冲击的企业提供信用而改善资本配置过程的有效性。Aghion, Angeletos, Banerjee, and Manova (2004)论述了当企业面临宏观冲击时,其在生产过程中能够获得信用对创新和经济增长的影响。Levine(2004)对金融与经济增长的理论和实证研究进行了综述。Chakraborty和Ray(2006)深入分析了金融结构对经济增长和经济结构转型的影响。注Chakraborty, S. and R. Ray (2006), “Bank-Based versus Market-Based Financial Systems: A Growth-Theoretic Analysis”, Journal of Monetary Economics, Vol 53, 2006, 329-50.

在实证方面对金融与经济增长的关系也有许多探讨,Loayza,levine和Beck(2000)使用面板数据的方法利用77个国家1960—1995年的数据对金融和经济增长的关系进行了实证研究。Dehejia和Lleras-Muney(2003)则研究了美国跨州的增长数据,证明了金融发展对经济增长有促进作用。同样,Guiso,Sapienza和Zingales(2002)考察了意大利各个地区金融发展对经济增长的影响,他们认为金融发展: (1)提高了个人开办企业的可能性;(2) 增强了企业之间的竞争;(3) 促进了公司的发展,从而促进了经济的增长。注Guiso, L., P. Sapienza and L. Zingales (2002), “Does Local Financial Development Matter?”, National Bureau of Economic Research Working Paper No. 8922.在实证方面也有许多关于股票市场发展与经济增长关系的实证研究,其中,Levine和zervos (1998) 用股票市场交易规模、成交量、交易率与经济一体化水平和股市波动率等指标来衡量股市发展水平,并用GDP增长和资本形成率进行回归分析,发现股市与宏观经济之间存在高度正相关关系。而Chritis Hassapis和Sarantis Kalyvitis(2002)发展了一个简单的模型,表明了真实股票价格和产出的正相关关系,并利用G-7国家的数据验证了模型中的正相关关系。注Hassapis“investgating the links between Growth and Real Stock Price Change with empirical Evidence from G-7 Economies”, the quarterly review of economics and finance42:543-575.

国内也有论及金融中介发展与经济增长关系的文献,主要的方向集中在实证方面。谈儒勇(1999)从实证上研究中国金融业发展与经济增长之间的关系,认为我国银行业体系的发展和经济增长之间有显著的、很强的正相关关系。然而,在股票市场发展与经济增长的关系方面他认为中国股票市场发展与经济增长之间是不显著的负相关关系,即我国股票市场发展对经济增长的作用是极其有限的。[注]谈儒勇:《中国金融发展和经济增长关系的实证研究》,《经济研究》1999年第10期。曹啸、吴军(2002)采用格兰杰因果检验法对金融中介发展与经济增长的关系进行了实证检验, 结果显示金融发展是推动经济增长的重要原因, 并认为金融发展对经济增长的促进作用主要是通过金融资产数量上的扩张来实现的。陈金明(2004)从理论和中国近半个世纪以来金融发展与经济增长的实际两方面论述了金融发展与经济增长的关系。范学俊(2006)运用最大似然协整分析法和1992年第一季度至2004 年第三季度数据检验我国金融中介体系发展与经济增长之间的动态关系,认为股票市场在长期对经济增长有正影响,且大于银行部门对经济增长的影响,这与谈儒勇(1999)得出的结论有所不同。位志宇、杨忠直(2007)建立了股票价格与经济增长相互作用的理论模型,并在模型的基础上基于香港的数据,运用向量自回归模型,协整检验等计量经济学方法对理论模型的结论进行了验证,表明股票价格指数与经济增长存在较强的正向交互关系。[注]位志宇、杨忠直:《经济增长与股价波动的相关性研究》,《金融研究》2007年第3期。曾铮等人(2008)用联立方程模型和GMM的方法对中国金融发展与经济增长的关系进行检验,认为我国金融中介体系尤其是存款货币银行的发展对我国经济增长有明显的促进作用,同时认为我国股票市场尽管规模不大但对经济增长有显著的正效应。[注]曾铮、胡志浩、曾华珑:《中国的金融发展与经济增长:一个联立方程计量模型的经验解释》,《金融发展研究》2008年第7期。

二、股票市场和经济增长的关系实证分析

本文运用中国大陆1996-2012年的实际数据,对大陆经济环境下股票市场与经济增长的相关关系进行分析,以检验股票市场提供流动性的职能发挥对经济增长的促进作用。

(一)数据及建模方法

本文使用GDP作为经济增长的度量指标,用1996-2012年的GDP的数据对这期间的股票价格指数进行回归,股票价格指数的选取以对中国大陆股票市场具有代表性的上证综合指数作为代表,为控制进出口和这期间另一个金融发展的重要指标储蓄对GDP的可能影响,采用谈儒勇(1999)的做法,将上述两者作为控制变量引入方程。考虑到时间序列数据可能存在非平稳的问题,以及通货膨胀率对国内生产总值和进出口总值的影响,对上述两个指标均采用增长率的数据,并进行ADF单位根检验。检验结果如下:

上表说明,由于对GDP增长率进行的ADF单位根检验得到的t值为-5.675974,绝对值远大于置信水平为1%下的t值的绝对值,因此拒绝原假设,GDP增长率的数据不存在单位根问题,因此GDP增长率的数据是平稳的。应用同样的方法对股票市场指数的增长率进行检验,对股票市场价格指数的增长率数据进行的ADF单位根检验得到的t值为-4.934888,其绝对值远大于置信水平为1%下的t值的绝对值,因此拒绝原假设,股票市场价格指数不存在单位根问题,因此股票市场价格指数的数据是平稳的。

依照同样的方法,对模型的两个控制变量储蓄率和进出口的数据进行的检验同样得出这两项数据是平稳的结论。综合上述ADF单位根检验的结论,本文的数据可以采用通常的建模和估计形式,不必考虑时间序列数据不平稳时进行估计所可能出现的特殊问题。

对计量模型的设定采用线性的形式,即GDP=A+Bstock+Csave+Dxm,其中A,B,C,D为各变量相应的系数,由先验的经济理论,股票指数和GDP之间可能存在双向因果关系,因此作为解释变量的股票价格指数和随机误差项之间很可能存在双向因果关系,从而经典OLS的内生性假定被破坏,由此引入工具变量,选取1996-2012年的上市公司数量作为工具变量。之所以选取上市公司数量作为解决内生性问题的工具变量,是因为从理论上讲上市公司数量度量了市场的规模,从而与股票价格指数有相关关系,但其与GDP的相关关系较弱,可以近似的认为不存在内生性问题。但是,在本模型的设定和数据选取的情况下是否存在内生性问题以及所选择的工具变量是否合理仍需要进行检验,因此,为检验内生性问题是否真实存在,采用hausman检验方法以决定模型间的取舍。

(二) 计量结果及检验

按照上述数据的描述和模型设定,对GDP建立多元线性回归方程,计量分析的结果如下:

变量系数标准误差T统计量值P值C-0.0565940.040214-1.4073170.1847STOCK0.0022830.0198730.114880.9104SAVE0.9421150.213244.4181010.0008XM0.1317030.0728341.8082480.0957

其中,stock表示上证综合指数的增长率,save表示储蓄的增长率,xm表示进出口总额的增长率。上述结果为没有引入工具变量的OLS估计的结果。从上表可以看出,在这种情况下股票价格指数对GDP的影响很小,而且统计上不显著。但基于前述对实际经济理论假说的探讨,怀疑模型存在内生解释变量问题,针对该问题按前文所述引入工具变量,用companies表示上市公司数量的增长率,采用两阶段最小二乘估计的方法进行估计。使用工具变量后的估计结果表示如下:

变量系数标准误差T统计量值P值 C-0.0565940.040214-1.4073170.1847STOCK0.0022830.0198730.114880.9104SAVE0.9421150.213244.4181010.0008XM0.1317030.0728341.8082480.0957

上表显示,加入工具变量后模型估计产生明显的变化,但变量的值仍然较大,在10%的显著性水平下仍接受stock变量对GDP变量的影响在统计上不显著的原假设。

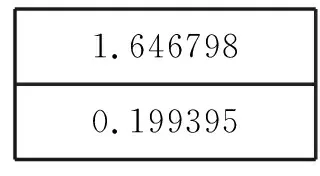

进一步考虑有关工具变量的使用是否适当,采用hausman检验进行验证,所得结果为:

1.6467980.199395

其中,上表第二行为检验的p值,可以看出p值较大,从而在10%的显著性水平下接受原假设,仍应采用原先的OLS估计的方法,模型中并没有出现严重的内生性问题。出现这种现象的原因可能是因为本文采用的是上证综合指数的增长率而不像其他的实证研究中采用原始的股票市场指数的数据。从而股票市场的波动不像理论假设的那样与GDP的波动存在严重影响估计结果的内生关系。

一般情况下,时间序列数据不会存在异方差问题,针对可能存在的异方差问题进行怀特异方差检验发现结果中p值远大于10%,从而如时间序列数据中的一般情况一样,不存在异方差问题(检验结果没有列出)。

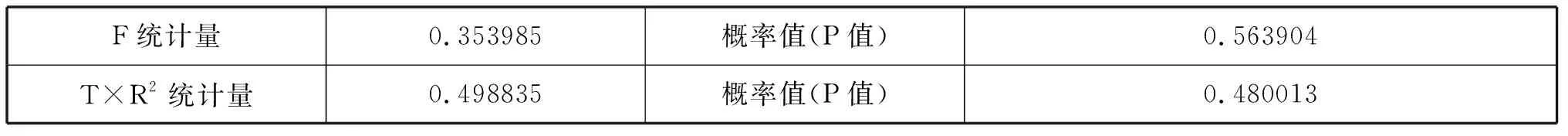

针对本文的时间序列数据,检验自相关性,采用LM检验方法,在检验过程中采用滞后一期值的结果如下:

F统计量0.353985概率值(P值)0.563904T×R2统计量0.498835概率值(P值)0.480013

由上表可得p值大于10%,在10%的显著性水平下接受不存在自相关的原假设,从而本文的估计不存在自相关问题。

三、计量结果与基本结论

综合以上所做各种检验,股票指数的系数为0.002283,而且统计上不显著,由此可以得出,根据中国大陆目前的实证数据,大陆股票市场的发展与GDP的增长虽然有正相关的关系,但这种关系在统计上并不显著。因此,尽管在理论上股票市场提供流动性的职能能够促进一国经济的增长,但就中国大陆目前的经济环境来看,股票市场还未能真正起到推动经济增长的作用,其中的原因可能来自于下述几个方面:

其一,中国大陆股票市场的“软件”建设与国外成熟的股票市场相比还有很大的差距。中国大陆股票市场是在政府的强力推动下在原先计划经济体制中短时间内发展起来的。虽然“硬件”指标如交易系统可以在短期内建立起来,甚至在技术上达到领先水平。但是,对于诸如股票市场规则,制度和投资者的投资理念等“软件”方面的建设目前仍处于学习的过程中,其建设需要一个相对漫长和连续的过程。在这个过程中,中国大陆股票市场在融通资金、提供流动性方面其职能受到削弱,从而股票市场对促进经济增长的作用也大打折扣。

其二,股票市场人为分割带来的问题仍未完全消除。在中国大陆股票市场成立之初,为了给国有企业解困,同时出于实际国情的考虑,股票被人为的分成了国有股、法人股、个人股、外资股等四种类型,其中国有股和法人股按净值折股,不可流通,而个人股则溢价发行。这一制度安排虽然在当时有其合理性,但却给中国大陆股票市场的长期发展带来了一定的问题,随着十多年的积累,占总数三分之二的国有股和法人股不可流通,使得大陆股票市场出现了上市公司经营体制转换不彻底,大股东占用上市公司资金,上市公司从市场圈钱,股票市场投机活动猖獗等问题,严重影响了股票市场融资功能的发挥。尽管监管当局已经针对上述问题进行了限售股解禁等相关改革,但应该注意到,当前大陆股票市场融资功能的发挥仍受上述遗留问题的制约。

其三,股票市场体系尚不完善。长期以来大陆股票市场绝大多数由主板市场构成,中小板市场和创业板市场推出的时间不长且不甚完善,这制约了股票市场为中小企业、高新技术企业提供融资平台作用的发挥。由于中小企业和高科技企业取得银行信贷资金的成本相对较高,因此希望通过上市从股票市场直接融资,而股票市场在上述领域的建设滞后,在一定程度上影响了大陆股票市场融通资金、提供流动性,并以此促进经济增长作用的发挥。同时,大陆股票市场仍是以单边市场为主,市场的做空机制尚在培育过程中,这也在一定程度上影响了大陆股票市场的流动性。

其四,大陆股票市场与国民经济整体运行仍存在脱节的现象。在西方发达国家成熟的股票市场中,股市被称为反映国民经济运行的晴雨表,即国民经济整体的发展变化情况会在股票市场中得到及时的反映。但就中国大陆股票市场目前的发展情况来看,其运行状况和大陆的宏观经济面仍存在一定程度的脱节,股票市场作为国民经济晴雨表的功能尚不完备,这在2007年以来大陆股市的暴涨和之后的大跌之中得到了极好地体现。虽然不可否认此轮行情中有经济基本面因素的影响,但它仍反映出中国大陆股票市场作为国民经济晴雨表功能的缺失。

正是由于上述问题的存在,使得中国大陆股票市场在为经济发展融通资金和提供流动性方面大打折扣。由于大陆股票市场发展还不完善,从而股票市场对中国大陆经济增长的作用从短期来看还不明显。这也部分的解释了成熟的西方经济学理论和在西方成熟的市场环境中股票市场发展对经济增长的推动作用在大陆股票市场无法完全实现的原因。因此,股票市场的改革,以及各种成熟机制、制度的建立对于当前中国大陆资本市场的发展和经济增长效率的提高都有重要意义。