股权结构、董事会特征与控股股东代理成本

余瑶 朱和平

【摘 要】 文章利用我国江浙民营上市公司2008—2012年的数据,检验了股权结构和董事会特征对控股股东代理成本的影响。结果发现:股东之间的制衡、董事和总经理的两职分离有利于降低控股股东代理成本;控制权与现金流权的分离程度、董事会规模与控股股东代理成本负相关;董事会的独立性与控股股东代理成本不相关。

【关键词】 控股股东代理成本; 股权结构; 董事会特征

中图分类号:F276.6 文献标识码:A 文章编号:1004-5937(2015)03-0048-03

一、引言

在我国上市公司中,控股股东与中小股东之间存在严重的代理冲突。唐宗明、蒋位(2002)对大股东侵害度进行国际比较后发现,我国上市公司大股东侵害程度与印尼相近,远高于日本和英美等发达国家。王俊(2005)认为,中国上市公司对大股东的约束机制存在缺陷,大股东可以低成本获得私人收益,从而导致了大股东侵害中小股东利益的现象。余明桂、夏新平、潘红波(2009)研究发现中国有70.54%的上市公司存在控股股东,并且这些公司的市场价值平均值和中位数都显著低于那些没有控股股东存在的公司。他们进一步研究发现我国上市公司的控股股东代理成本平均值高达13%~24%。陈旭、熊小舟(2009)发现大股东与中小股东之间的权利不对等、监督成本和收益不对等以及控制权与收益权相分离和信息不对称赋予了大股东侵占动机,并认为这种利益冲突会导致公司价值下降、公司投资决策的非效率以及公司规模的非效率。

本文通过股权结构和董事会特征来研究控股股东与中小股东之间的代理问题,补充了控股股东代理成本的相关研究,对寻找抑制控股股东代理行为的公司治理模式起到一定的帮助作用。

二、文献回顾与理论假设

(一)股权结构与控股股东代理成本

在许多上市公司中,控股股东利用金字塔持股、交叉持股等方式对上市公司进行控制,控股股东的控制权大于现金流权。只要获取的私有收益能弥补因现金流权对其造成的损失,控股股东就会选择利用各种方式转移资源。所以当控股股东拥有的控制权和现金流权不对等时,他们就有很强的能力和动机攫取控制权私有收益。在我国民营上市公司中,金字塔持股结构普遍存在(杨兴君、宗长玉、江艺,2003),控股股东的控制权与现金流权普遍不对等。

因此本文提出假设1:两权分离度与控股股东代理成本呈正相关关系。

Jensen and Meckling(1976)等发现,在股权相对分散的公司,代理问题主要表现为股东与管理者之间的代理冲突。然而在世界范围内,大部分公司呈现股权相对集中的状态,控股股东与中小股东之间的代理问题成为公司治理的主要问题(Zingales,1994;La Porta等,1999)。具体表现为控股股东利用其对公司的控制权,通过各种手段向外转移公司资源,对中小股东的利益进行侵占。一般来说,当公司的股权状态表现越为集中,公司的实际控制人对公司的控制能力就越强,对中小股东利益进行侵占的能力也越强。如果公司的其他股东持股比例足够大,达到与控股股东进行抗衡的地步,就能在一定程度上影响控股股东的控制力,抑制控股股东对中小股东的侵占行为。因此本文提出以下假设:

假设2:股权集中度与控股股东代理成本呈正相关关系。

假设3:股权制衡度与控股股东代理成本呈负相关关系。

(二)董事会特征与控股股东代理成本

在我国民营上市公司中,控股股东指定董事会成员的现象非常普遍,由控股股东指定的董事会成员,一般都是控股股东的共同利益者,在公司的决策和运作中直接以控股股东的意愿行事,中小股东的利益得不到保障。所以,董事会的规模并不是越大越好。董事会的规模越大,董事会的决策效率反而越低,控股股东对董事会进行控制的可能性越大。

因此本文提出假设4:董事会的规模与控股股东代理成本呈正相关关系。

大多国外学者的研究认为独立董事制度有利于股东利益的保护(Millsteinetal,1997;Authur,2001),但大多国内的研究认为我国的独立董事制度形式大于实质,独立董事的治理作用还没有充分地发挥出来,独立董事对控股股东的侵占行为没有起到显著的抑制作用(余明桂、夏新平,2004;扈文秀、介迎疆,2013)。

因此本文提出假设5:独立董事比例与控股股东代理成本无显著关系。

董事会成员与总经理由一人兼任,虽然能加快信息沟通速度,提高经营决策效率,但是不利于双方保持应有的独立性,会增大经营风险。在我国民营上市公司中,董事会成员与控股股东关系密切,董事会成员兼任总经理会加强控股股东对上市公司日常经营管理的控制权,不利于中小股东利益的保护。

因此本文提出假设6:董事与总经理的两职设置状况与控股股东代理成本呈负相关关系。

三、实证分析

(一)数据来源与样本设计

本文选用2008年以前上市,存续期间为2008—2012年的江浙民营A股上市公司为研究样本。为了保证控股股东对上市公司拥有控制权,剔除控股股东投票权小于30%的样本公司,剔除ST、*ST的公司,剔除金融类上市公司以及数据不全或相关指标出现异常的公司。通过筛选,本文最终确定了71家江浙民营上市公司的五年数据,共计355个样本数据。本文数据来自色诺芬信息服务公司联合北京大学国家发展研究院推出的CCER数据库。数据的筛选和分析分别使用Excel 2013和Spass 19.0。

(二)控股股东代理成本指标设计

控股股东侵占上市公司以及中小股东利益的方式具有多样性和隐秘性的特点,很难对控股股东代理成本进行量化。如果控股股东侵占的利益能够直接度量,那么其他股东势必会要求对这一部分收益进行分享,这样就不存在控股股东的侵占行为了。所以在实际研究中,普遍采用间接方法对控股股东代理成本进行度量。实际中,控股股东对上市公司的资金占用主要通过关联方应收预付款项和其他应收款项体现。考虑到由于侵占行为的隐秘性,很多控股股东的关联交易并不是直接计入关联方应收预付款项和其他应收款,所以本文借鉴秦彬、肖坤(2008)和张春流、章恒全(2011)的方法,直接采用资产负债表中的应收预付款项和其他应收款项,并采用净资产占用率作为控股股东代理成本的度量指标。

净资产占用率=[(应收账款+预付账款+其他应收款)-(应付账款+预收账款+其他应付款)]/公司总资产

(三)各自变量与控制变量指标设计

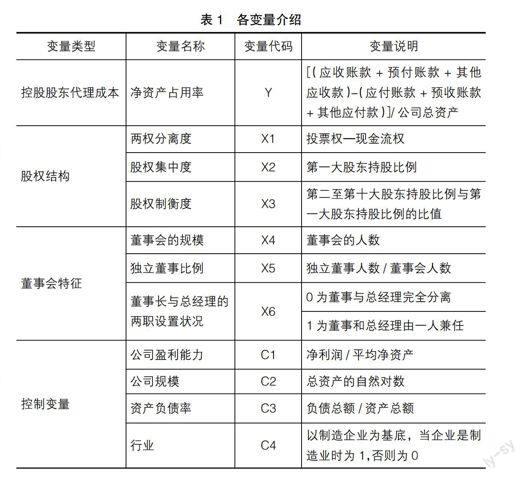

结合主流文献的研究,本文选取股权结构方面的变量有两权分离度、股权集中度和股权制衡度。董事会特征方面的变量有董事会规模和独立董事规模。考虑到董事兼任总经理的情况可能会对控股股东代理成本产生影响,本文将其纳入自变量范围。朱峰、曾五一(2002),李增泉等(2004),杨淑娥、王映美(2008)等研究发现公司盈利能力、公司规模和资产负债率都对控股股东(大股东)侵占行为产生影响,因此本文将这3个变量以及行业变量设为控制变量。具体如表1。

(四)实证分析

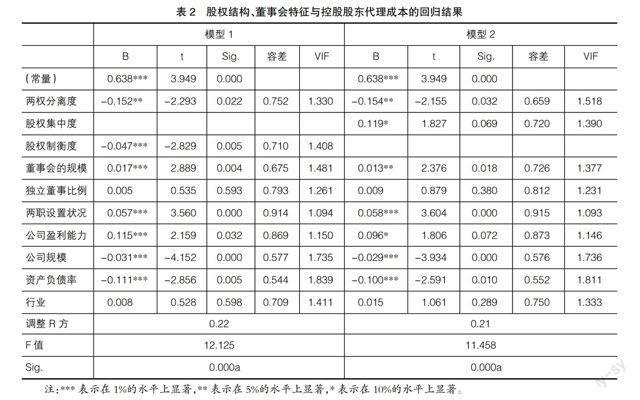

通过相关分析发现股权制衡度和股权集中度相关系数超过0.5,二者之间存在较严重的共线性,所以将这两个变量分开,构建两个模型来探讨股权结构、董事会特征对控股股东代理成本的影响。

Y1=a+a1X1+a2X2+a4X4+a5X5+a6X6+a7Z1+a8Z2+a9Z3+a10Z4 (模型1)

Y2=a+a1X1+a3X3+a4X4+a5X5+a6X6+a7Z1+a8Z2+a9Z3+a10Z4 (模型2)

一般认为,如果容差小于0.5,膨胀系数大于2时,自变量间的自相关可能性就很大。模型1和模型2的容差均分布在0.5—1之间,VIF均小于2,说明将股权制衡度和集中度分别纳入模型以后,自变量之间已经不存在多重共线性,可以同时进行回归分析。回归结果如表2。

从表2可以看出,两个回归方程调整后的R方分别为0.22和0.21,说明公司治理各变量能解释净资产占用率20%以上的变化,解释性比较好;两个回归方程的F值分别为12.125和11.458,对应的Sig.值均为0.000,小于0.01,说明两个模型均在0.01水平上显著。在6个自变量与4个控制变量中,除了独立董事比例与行业以外,其他变量都对控股股东代理成本产生显著影响。

1.股权结构与控股股东代理成本的关系

股权结构中,两权分离度与控股股东代理成本在5%的水平上呈显著负相关关系,假设1不成立,这与万丛颖、张楠楠(2013)的研究结论一致。可能是因为本文研究的样本为存在控股股东的江浙民营上市公司,在这些公司中,随着控股股东投票权达到30%以上,控股股东的现金流权也达到了一个相对较高的水平,这时候即使控股股东投票权与现金流权的差距加大,控股股东获取的私有收益也不能完全弥补因其拥有的现金流权造成的损失,控股股东反而会减少对上市公司的资源侵占行为。股权集中度与控股股东代理成本正相关,显著水平为10%,假设2成立,说明随着第一大股东持股比例的增加,控股股东对上市公司的控制能力增强,有更强的能力对上市公司和中小股东进行侵占。股权制衡度与控股股东代理成本呈显著负相关关系,假设3成立,说明随着其他股东对第一大股东制衡能力的加强,控股股东侵占公司资源的行为得到抑制。

2.董事会特征与控股股东代理成本的关系

董事会特征中,董事会规模与控股股东代理成本显著正相关,假设4成立,说明更大规模的董事会不但不能起到一定的治理作用,反而会加剧控股股东对上市公司的侵占行为。我国江浙民营上市公司大多为家族企业,为了强化控制权,作为控股股东的家族成员往往在董事会席位中占有很大比例,这就导致董事会的决策实际上是控股股东的意志体现,所以董事会的规模越大,反而越有利于控股股东加强对上市公司的控制,导致代理成本增加。独立董事比例与控股股东代理成本不相关,假设5成立,这与部分国内文献研究结果一致,说明在我国江浙民营上市公司中,独立董事制度并没有发挥应有的治理作用。董事和总经理两职设置状况与控股股东代理成本显著正相关,假设6成立,说明董事会成员与总经理完全分离能保证双方独立性,避免权力的集中,减少财务风险,所以有利于减少控股股东代理成本。

3.控制变量与控股股东代理成本的关系

控制变量中,除了行业因素以外,其他3个都与控股股东代理成本显著相关,说明控股股东代理成本的行业差距比较小。公司盈利能力与控股股东代理成本显著正相关,说明随着上市公司盈利能力的增强,控股股东会加强对上市公司的资金占用来谋取个人私利。公司规模和资产负债率与控股股东代理成本显著负相关。一般来说,公司规模越大,公司的治理能力越强,也越容易受到公众和监管部门的关注,对控股股东的约束作用越大。公司的负债率越高,债权人对公司的监督越积极,控股股东受到企业内部资不抵债的威胁和外部债权人监督的压力,会主动减少其代理行为。

四、结语

本文以江浙71家民营上市公司2008—2012年的数据为研究样本,实证研究了股权结构和董事会特征与控股股东代理成本之间的关系。最终得出如下结果:(1)江浙民营上市公司控股股东控制权与现金流权两权分离程度与控股股东代理成本负相关;(2)股东之间的制衡能显著降低控股股东代理成本;(3)董事会规模越大,控股股东代理成本越严重;(4)独立董事比例与控股股东代理成本没有显著相关性,说明我国民营上市公司独立董事制度没有发挥应有的治理作用;(5)董事和总经理两职分离有利于降低控股股东代理成本。

实证结果表明,我国江浙民营上市公司的股权结构和董事会特征能对控股股东代理问题产生显著的影响。为了缓解控股股东与中小股东之间的代理冲突,保护广大中小股东的利益,上市公司应该加强其他股东对控股股东的制衡作用,警惕过大的董事会规模,注意董事与总经理两职的完全分离,防止两职由一人兼任的情况出现。●

【主要参考文献】

[1] 唐宗明,蒋位.中国上市公司大股东侵害度实证分析[J].经济研究,2002(4):44-50.

[2] 王俊.委托代理理论视角下大股东侵害行为的机制分析[J].管理现代化,2005(3):8-19.

[3] 余明桂,夏新平,潘红波.控股股东与小股东之间的代理问题[J].管理评论,2009,19(4):3-12.

[4] 陈旭,熊小舟.中国上市公司大股东与中小股东利益关系分析[J].经济研究导刊,2009(21):71-72.

[5] 余明桂,夏新平.控股股东、代理问题与关联交易:对中国上市公司的实证研究[J].南开管理评论,2004,7(6):33-38.

[6] 扈文秀,介迎疆.监事与独立董事激励对两类代理成本影响的实证研究[J].预测,2013(3):46-50.

[7] 秦彬,肖坤.我国上市公司股权结构对股权代理成本影响的实证研究[J].中国软科学,2008(2):109-114.

[8] 张春流,章恒全.产权性质、代理冲突与股权治理效应[J].南京社会科学,2011(4):29-36.