股利政策与盈余管理互动关系研究综述

华侨大学工商管理学院 陈倩雯 吴立源

一、引言

股利政策作为公司财务管理三大核心政策之一是公司筹资、投资活动的延续,对投资者、上市公司和资本市场发展影响重大。我国证券市场发展短暂,而且有着特殊的股权结构和流通特征,使得上市公司的股利分配呈现出中国特点,一方面确实存在一批名符其实的“铁公鸡”,账面上摆着可观盈余,却连续数年低分配甚至不分配,而另一些公司明明实力不足,却选择高派现甚至超额派现。这些不禁使我们对公司报告的盈余产生质疑,背后隐藏的很可能是公司盈余管理的有力证据。盈余管理是我国资本市场的一种普遍现象(黄梅、夏新平,2009),反映的是各种利益相关者的利益博弈问题(谢德仁,2011)。大小股东之间的委托代理问题和利益冲突,使得现金股利成为控股股东利益输送的合法工具,而盈余管理能起到支撑和粉饰作用。此外,我国现金分红与再融资挂钩,使得现金股利很可能成为满足再融资条件的盈余管理手段。可见,股利政策与盈余管理之间存在密切关系。虽然国内外学者单独对其一的研究数不胜数,并取得了丰富的成果,但是把两者结合起来研究的文献还相对较少。

二、盈余管理动机—目标股利或预谋股利

(一)国外研究—目标股利 公司进行盈余管理往往是出于某种动机,而且动机多种多样。Healy、Wahlen(1999)总结出盈余管理的三大主要动机:契约安排、资本市场和政府监管。胡杨(2004)归纳了我国特定经济环境中上市公司盈余管理的八大动机:IPO动机、再融资动机、薪酬动机、保职动机、借款动机、减少纳税动机、推卸责任和逃避处罚的动机、炒作股票动机。以下学者的研究则发现了股利也是公司进行盈余管理的动机之一。最早发现股利和盈余管理关系的是Harris、Lang et al(1994)。根据德国公司法的规定:经理人仅能保留当年净利润的50%,而剩余的以及留存收益则由股东在年度大会上决定。出于此商业监管,经理人往往会通过向下的盈余管理来实现预期的股利政策,因为报告更高的盈余会带来更高的股利压力,向下的盈余管理使他们更容易支配股利政策。然而,学者们也发现了基于目标股利进行向上的盈余管理行为。Kinnunen、Keloharju et al(2000)发现以更大折价发行新股的芬兰公司,在发行当年通过盈余管理报告超过目前股利水平的超额收益,以传达公司盈利能力能满足预期股利增加的可靠信息。Naveen、David et al(2008)利用标普1500指数成份股公司1992-2005年期间的数据得出:支付股利的公司当其收益下降不足以支付预期的股利水平,倾向于进行向上的盈余管理。Kasanen、Kinnunen et al(1996)全面论述了目标股利驱动的正负向盈余管理情形,其通过对芬兰1970-1989股票市场的数据进行实证得出:报告的收益取决于以股利为基础的目标收益,股利是进行盈余管理的一个重要决定因素。如果未操纵的盈余过低不足以支付目标股利,会增强向上盈余管理的动机,以满足股利支付契约的要求。如果未操纵的盈余超过要支付的目标股利,处于节税目的会进行向下的盈余管理。简而言之,公司的盈余管理方向取决于真实盈余是否满足目标股利。通常情况下,盈余水平决定了股利发放情况,但是上述Harris、Kasanen等人的研究却发现了股利和盈余之间新的关系,那就是目标股利(或预期股利)影响甚至决定报告的盈余,而当公司盈余不满足目标股利时,盈余管理就自然而然出现了,而且盈余管理方向取决于真实盈余是低于还是高于目标股利。这些文献隐含着国外固定的股利支付政策,而我国上市公司股利政策缺乏稳定性和连续性(应展宇,2004;任有泉,2006),而且股权分置改革后这一情况并未得到改善(许文彬、刘猛,2009),目标股利之说并不适用于我国股票市场。

(二)国内研究—预谋股利(利益输送视角) 众多文献支持现金股利能缓解大小股东之间的代理问题(Jense、Meckling,1976;La Porta et al,1999)。在实践中,包括我国在内的许多国家出台了强制现金分红的政策,以保护中小股东的利益。本来分红看似天经地义的事情,然而在我国,以下学者们则发现:我国的特殊情况使得现金股利可能成为控股股东进行利益输送的合法隧道。所以,现金股利在我国资本市场中具有“双刃剑”特征(吕长江、周县华,2005)。Lee、Xiao(2003)发现我国的现金股利主要是由于国有控股股东出于利益侵占、盈余管理的动机所驱动,并不能缓解上市公司大小股东之间的代理问题。Chen D、Jian M et al(2009)指出在我国股利并不是单纯作为信号或者现金流分布,相反可能成为控股股东从事利益输送的隧道。肖珉(2005)针对“自由现金流量”和“利益输送”假说,实证检验得出:我国上市公司发放现金股利不是出于减少冗余现金的需要,而是与大股东套取现金的企图有关。吕长江、周县华(2005)发现对于政府控制公司,用利益侵占假说解释其股利分配动机更为恰当。此外,陈信元等(2003)、周县华、吕长江(2008)分别基于佛山照明、驰宏锌锗的案例研究,也发现了相同的现象。可见,在我国由于股权分置导致的特殊股权结构及流通特征(原红旗2001;肖成民2008),控股股东利用现金股利进行利益输送现象是普遍存在的。本文对上述因利益输送而预谋分配高额现金股利的行为,特别定义为“预谋股利”,完全不同于国外的固定股利,以此来区别国外出于目标股利或预期股利动机而对盈余进行管理的行为。然而,大小股东的委托代理问题不仅仅体现在利益的争夺侵占上,控股股东的控制能力同样为其会计信息的操控提供了便利(陈政,2009),盈余管理是公司代理问题在会计呈报上的反映(雷光勇、刘慧龙,2006)。现有文献已证实利益输送的其他主要形式—资金占用、关联交易所驱动的盈余管理行为(周中胜、陈俊,2006;翁健英,2011;高雷、宋顺利,2010)。所以初步判断,基于利益输送的现金股利(即预谋股利),可能也会诱发企业控股股东的盈余管理行为。纵观国内文献,从股利角度出发的文献仅发现一篇。兰寒(2009)指出:高派现需要高盈余支撑,只有报告高额的利润,大股东才能名正言顺地高派现,而盈余管理能“制造”出高额利润,起到支撑和粉饰作用。基于2007年数据实证得出:大股东要求发放的现金股利和盈余管理程度显著正相关,现金股利推动了公司盈余管理。股票股利不需要高盈余支撑,大股东不会为了股票股利进行盈余管理,股票股利与盈余管理之间则没有显著的相关关系。该文鉴于以往研究成果只是把高派现作为大股东利益输送的手段,仅选取2007年高派息比的247家公司数据进行研究,然而高派现的公司不一定都是进行利益输送,可能的解释:(1)公司没有好的投资项目;(2)符合自由现金流假说,高派现有利于公司吐出多余现金,从而减少因资源滥用而发生的代理成本;(3)公司业绩优秀,且具有高回报股东的优良传统,如贵州茅台;(4)发放高股利来传递信号,树立形象,提高股价;(5)股权集中度低的公司,高派现对所有股东来说是利益共享,而不是利益输送。此外,中低等派现也可能是利益输送的手段,只是输送的程度较小。所以,如何识别现金股利的发放是基于利益输送的动机,有待于进一步思考。该文仅从应计盈余管理角度出发,采用修正琼斯模型进行衡量,对于该文结论—现金股利和盈余管理之间显著正相关,疑惑的是:现金股利的发放是实实在在的现金流出,难以作假,应计盈余管理的产物—操纵性应计利润,其数值越大,但企业没有现金流,如何发放现金股利?对于结论—股票股利政策和盈余管理之间没有显著相关关系,疑惑之处:股票股利不需要现金流支撑,但要名正言顺地进行高送股,是否需要高盈余支撑?通过应计盈余管理,制造高操纵性应计利润正好可以实现高送股,两者是否可能存在正相关关系?

三、盈余管理后果—股利分配倾向与形式

我国上市公司进行盈余管理活动是普遍存在的,而且相对于真实盈余管理,更多地是偏爱应计项目盈余管理(于忠泊、田高良,2011)。会计盈余可以分解为应计利润和经营活动现金流量,应计利润的形成受到会计政策、会计估计的影响,给企业管理当局带来了盈余管理的可乘之机(彭江平、郑琦2007)。应计盈余管理不能真实反映会计盈余信息,是对会计信息的一种扭曲,这种危害更多地反映在利益的分配上,先会导致企业盈余质量下降,而盈余质量的下降必然会直接影响到企业的股利政策。国外学者发现了盈余管理会影响到股利分配倾向。Naveen、David et al(2008)发现盈余管理行为显著影响了可能的股利削减,如果公司没有通过可操纵性应计消除盈余缺口,公司更可能削减股利。Haider J、Ali A et al(2012)利用巴基斯坦卡拉奇证交所100指数的上市公司2005-2009数据,得出盈余管理对股利支付率有影响,回归系数虽显著但数值很小,从而显示两者关系很小,接近于没有关系,是因为处于经济衰退期间,公司进行盈余管理的动机和行为增加,并开始减少股利支付。此外,盈余管理还会影响到股利支付形式。Koerniadi、Tourani-Rad(2008)基于新西兰1989-2003年的数据,实证得出发放股票股利的公司进行了盈余管理,在报告年度大幅度增加应计利润,但在随后一年其收益和股票价格表现则很糟糕。更重要的是,发放股票股利的公司的操作性应计与未来收益下降和股票异常收益负相关。我国少数学者也对此方面进行了相应的研究。彭江平、郑琦(2007)采用修正Jones模型,研究盈余管理对上市公司选择不同股利政策的影响。实证发现:既派现又送股的公司最有可能操控应计利润以提升会计盈余,非常应计利润越多的公司,有分配股票股利和用股票股利替代现金股利的倾向,非常应计利润越小的公司则不分配股利。该文的部分结论与前面兰寒(2009)得出的结论之一:股票股利和盈余管理之间没有显著的相关关系,明显相矛盾,也正好验证了前面本人所提及的疑惑。究其原因,首先两篇文章的自变量和因变量不同,前文因变量取盈余管理,自变量取股票股利,该文则正好相反。其次,在代表股票股利变量时,前文取股票股利支付比率,该文取是否是分配股票股利的哑变量。上述学者均是从应计盈余管理考虑对股利政策的影响,而鲍学欣、曹国华(2013)则从真实盈余管理出发,采用2007-2011年数据,实证发现真实盈余管理与现金股利分配倾向及分配力度显著负相关。田中禾、孙权(2012)同时从会计盈余管理(即应计盈余管理)和真实盈余管理两个维度出发,利用实证解释我国股利分配方面存在的独特现象。实证结果表明:两种盈余管理的结果与股利分配均负相关;真实盈余管理的结果与每股股利大于0.5元的高股利分配之间正相关,会计盈余管理的结果则是负相关。但是,该文的结论值得商榷,同样是研究盈余管理对股利政策的影响,因变量、自变量与Haider et al(2012)、彭江平、郑琦(2007)等文献相反,该文因变量为盈余管理,自变量只有4个哑变量:否发现现金股利、股票股利、现金及股票股利以及股利大于(含)0.5元/股,没有公司规模、行业等其他控制变量,而且回归结果调整R2才0.003和0.001,基本上没有解释力。综上研究,现有学者大多通过应计利润来考察公司盈余管理行为对股利政策的影响,发现应计盈余管理会影响股利政策,具体影响到股利分配倾向和股利形式。但是,随着会计准则的完善和监管力度的加大,应计管理盈余的空间越来越小,公司日益倾向于进行真实盈余管理(李增福、董志强等,2011)。从后一个角度入手的实证研究较少,且存在着一些不足,值得进一步研究,而且可对比两种不同盈余管理方式对股利政策的影响。

四、盈余管理手段—现金股利(再融资视角)

再融资是我国上市公司筹集资金的重要方式之一,但也可能演变为上市公司圈钱的手段。中国证监会对再融资的监管,尽管从1993年以来变化好几次,但最核心的要求是净资产收益率(ROE)和现金分红要满足一定条件。这种再融资门槛要求,强烈驱动着公司管理层进行盈余管理以满足再融资条件。正如李朝霞(2003)所言:在政策和利益的双重压力驱动下,股利分配成为盈余管理的动机,它也是进行盈余管理的工具。从理论上,李朝霞(2003)指出:上市公司特别是那些净资产收益率接近再融资要求以及每股净资产很高的上市公司,为配合再融资计划而大量发放现金股利,一可以满足了配股必须分红的规定,二可以调低每股净资产,从而提高净资产收益率。在实证方面,Lee、Xiao(2003)基于中国上市公司1996-1999数据,发现当真实盈余接近配股要求的ROE临界值时,其有强烈的动机去提高收益,而支付现金股利可以提高ROE,帮助公司满足配股要求,所以上市公司ROE接近临界值时,出于配股动机,会支付更多的现金股利以提高ROE。针对上市公司异常高派现,伍利娜、高强等(2003)实证表明净资产收益率是否接近配股达标线区间[6%,7%]是其显著影响因素之一。袁天荣、苏红亮(2004)通过实证同样发现:处于配股达标线附近的上市公司容易发生超能力派现行为,说明上市公司超额派现行为很大程度上是为了满足再融资的需要。尽管提高净资产收益率常用方法是增加净利润,但是在净利润一定时,上述学者们发现:通过另一种方法即发放现金股利,可同时达到净资产收益率门槛和最低分红水平,从而满足再融资的要求,因而现金股利成为上市公司满足再融资条件的盈余管理手段之一。进一步,需要警惕的是,超额派现的后面往往跟随着高价的配股与增发,而大股东往往会放弃配股权或增发认购权,却坐享高溢价筹资后的资产增值,并通过超能力派现来兑现这种增值。Lee、Xiao(2004)实证发现我国国有控股公司有高派现和低认购的倾向,而且在配股后发放更多的现金股利。朱红军等(2008)基于驰宏锌锗的定向增发案例,赵玉芳等(2011)以2006-2009年定向增发公司的数据,亦发现上市公司倾向于在增发后派发更多现金股利,利益输送行为显著。所以说,现金分红与再融资挂钩,很可能使得现金分红是为了能圈到更多钱,而且一旦再融资成功,公司有更多的钱用来分红,从而陷入“分红—圈钱—分红”的怪圈中。

五、研究局限及展望

(一)研究局限 (1)研究盈余管理动机、手段的文献非常丰富,但是从股利政策入手的相对较少。虽然我国现有文献都发现控股股东利用现金股利进行利益输送现象是普遍存在的,但是进一步研究:基于利益输送的预谋股利,是否会诱发企业的盈余管理的文献仅一篇,此方面还有很大的研究空间。(2)以往对股利政策影响因素的实证研究基本上是考察各种因素对股利政策的作用,但是从盈余管理后果的角度分析股利政策的文献相对缺乏,而且我国现有文献实证研究存在着一些不足:盈余管理角度及计量方式单一,股利变量及控制变量选择不够全面,回归结果显著性问题,以及大多采用股改前的数据进行实证研究。(3)纵观国内外文献,目标股利和预谋现金股利会诱发企业的盈余管理行为,并且反过来盈余管理也会影响企业股利政策的选择。现有的实证研究,有把盈余作为因变量,股利作为自变量的,也有反过来研究的。由此可见,股利政策和盈余管理很可能存在互动的关系,但是现有文献仅限于研究一者对另一者的影响,缺乏对两者之间互动关系的全面研究。

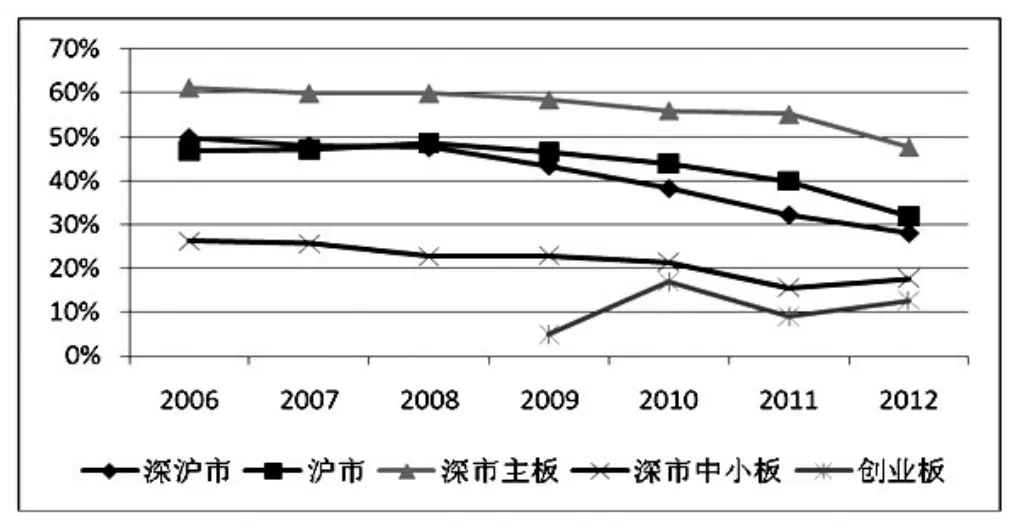

(二)研究展望 (1)拓展盈余管理角度及计量方法。多数文章仅限于应计盈余管理维度,随着盈余管理手段多样性和隐蔽性,可同时从真实盈余管理维度展开论证,并可比较两种不同盈余管理方式对股利政策的影响。盈余管理度量方面,基本上采用修正Jones模型,可考虑业绩影响的Jones模型、盈余分布法等多种计量方法的共同运用,以增强论证说服力。(2)深入剖析股利政策。从盈余管理后果的角度,探索其对上市公司股利政策的影响,除了分析是否分配股利、股利分配率、股利分配形式,还可从股利增减变化、连续不分配或低分配及超额派现等进行全面分析,并且结合我国特殊制度背景,为解释Black提出的股利之谜和我国股利分配异象提供新的视角。(3)捕捉证券市场环境新变化。2005年我国启动了股权分置改革工作,2006年证监会《上市公司证券发行管理办法》修改再融资的要求,2008年《关于修改上市公司现金分红若干规定的决定》将分红条件提高,并允许中期现金分红,2009年创业板开板,在其上市的公司股利分配倾向高,不分配比例远远低于其他板块(见图1)。现有实证研究大多采用股改前的数据,对于中期分红以及不同上市板块股利政策差异性的研究,还处于一片空白,这些新变化都值得探索。(4)全面研究两者互动关系。从前面文献梳理可知,股利政策和盈余管理存在互动的关系,未来可鉴于我国特殊的股权结构以及证券市场环境的新变化,对两者之间的互动关系进行全面系统的探索和研究,以丰富此方面文献和为实务提供参考意义。

图1 2006-2012年度各板块上市公司不分配股利的比例

[1]黄梅、夏新平:《操纵性应计利润模型检测盈余管理能力的实证分析》,《南开管理评论》2009年第5期。

[2]谢德仁:《会计准则、资本市场监管规则与盈余管理之遏制》,《会计研究》2011年第3期。

[3]胡杨:《中国上市公司盈余管理的类型和方法研究》,《西南交通大学学报:社会科学版》2003年第1期。

[4]应展宇:《股权分裂、激励问题与股利政策》,《管理世界》2004年第7期。

[5]任有泉:《中国上市公司股利政策稳定性的实证研究》,《清华大学学报:哲学社会科学版》2006年第1期。

[6]吕长江、周县华:《公司治理结构与股利分配动机》,《南开管理评论》2005第8期。

[7]陈信元、陈冬华、时旭:《公司治理与现金股利:基于佛山照明的案例研究》,《管理世界》2003年第8期。

[8]周县华、吕长江:《股权分置改革,高股利分配与投资者利益保护》,《会计研究》2008年第8期。

[9]肖成民:《中国上市公司现金股利利益侵占效应分析》,《上海立信会计学院学报》2008年第6期。

[10]陈政:《大股东控制权私利与盈余管理研究》,《厦门大学博士学位论文》2009年。

[11]雷光勇、刘慧龙:《大股东控制、融资规模与盈余操纵程度》,《管理世界》2006年第1期。

[12]翁健英:《大股东资金占用,业绩困境与盈余管理》,《上海立信会计学院学报》2011年第3期。

[13]于忠泊、田高良、齐保垒等:《媒体关注的公司治理机制》,《管理世界》2011年第9期。

[14]李增福、董志强、连玉君:《应计项目盈余管理还是真实活动盈余管理》,《管理世界》2011年第1期。

[15]袁天荣、苏红亮:《上市公司超能力派现的实证研究》,《会计研究》2004年第10期。

[16]朱红军、何贤杰、陈信元:《定向增发“盛宴”背后的利益输送》,《管理世界》2008年第6期。

[17]兰寒:《上市公司现金股利政策与盈余管理:利益输送的视角》,《西南财经大学硕士学位论文》2009年。

[18]许文彬、刘猛:《我国上市公司股权结构对现金股利政策的影响》,《中国工业经济》2009年第12期。

[19]肖珉:《自由现金流量,利益输送与现金股利》,《经济科学》2005年第2期。

[20]原红旗:《中国上市公司股利政策分析》,《财经研究》2001年第3期。

[21]周中胜、陈俊:《大股东资金占用与盈余管理》,《财贸研究》2006年第3期。

[22]翁健英:《大股东资金占用、业绩困境与盈余管理》,《上海立信会计学院学报》2011年第3期。

[23]高雷、宋顺林:《关联交易、线下项目与盈余管理》,《中国会计评论》2008年第1期。

[24]彭江平、郑琦:《盈余管理对股利政策影响的实证研究》,《统计教育》2007年第3期。

[25]鲍学欣、曹国华、王鹏:《真实盈余管理与现金股利政策》,《经济与管理研究》201年第2期。

[26]田中禾、孙权:《中国证券市场股利分配现象的盈余二维度探析》,《天津财经学院学报》2012年第6期。

[27]李朝霞:《浅谈股利分配与盈余管理的关系》,《四川财政》2003年第11期。

[28]伍利娜、高强、彭燕:《中国上市公司“异常高派现”影响因素研究》,《经济科学》2003年第1期。

[29]赵玉芳、余志勇等:《定向增发、现金分红与利益输送》,《金融研究》2011年第11期。

[30]Healy P M,Wahlen J M.A Review of the Earnings Management Literature and its Implications for Standard Setting.Accounting Horizons,1999.

[31]Harris TS,Lang M,Moller H P.The Value Relevance of German Accounting Measures:An Empirical Analysis.Journal of Accounting Research,1994.

[32]Koerniadi H,Tourani-Rad A.Earnings Management and the Market Performance of Stock Dividend Issuing Firms:NZ Evidence.Accounting Research Journal,2008.

[33]Haider J,Ali A,Sadiq T.Earning Management and Dividend Policy:Empirical Evidence from Pakistani Listed Companies.European Journal of Business and Management,2012.