产权性质、管理层权力与高管薪酬结构

徐伟 叶陈刚

摘要:文章选取2009年~2014年上市公司数据,探索管理层权力与薪酬结构之间关系,研究表明,在不同的产权性质下,管理层权力的作用效果存在差异。管理层权力与管理层薪酬正相关,管理层权力增强有助于管理者获取更多的薪酬;在国有产权性质公司管理者受到薪酬管制下,期望通过增加隐性薪酬补偿在显性薪酬中的不足,国有公司的薪酬差距小于非国有公司。公司大股东对公司管理者薪酬有限制作用,管理层权力受到大股东的制约,从而影响管理者薪酬的增长。文章对我国公司高管薪酬设计和有效激励管理者行为有重要意义。

关键词:产权性质;国有公司;高管薪酬;管理层权力;隐性薪酬

一、 引言

管理权力理论认为,公司股东的所有权和公司管理权分离后,管理者是公司代理人,依据合约由公司委托人管理和控制公司资源,实现股东和其他利益相关者的契约目标。在承担责任的同时拥有公司委托人赋予的权力,实际获得的管理控制权是股东之后的剩余控制权,控制权在经营决策中变成了管理者的自由裁量权。权力是在组织中成员的行动领域中建构,“不仅必须保证所有的参与者都从中有所收获,与此同时,还必须允许一个或几个参与者的收获比其他人更多”(Friedberg,2005)。因此,高层管理者作为组织中拥有较多权力的人,还拥有公司剩余控制权,以及扩展的自由裁量权,能在控制和交换其他成员的行为中获得更多私人利益。本文主要重点分析不同产权性质公司的高管权力对其薪酬设计和实施的影响和效应。

二、 理论分析与假设提出

管理层权力对高层管理者的薪酬制度设计产生重大影响,或者能扭曲薪酬设计安排,使得薪酬契约不再是最优,以公司股东和其他利益相关者损失的代价增加管理层的利益。西方学者研究表明,公司高层管理者薪酬不仅是解决委托代理问题的工具,而且是委托代理的组成部分,不合理的薪酬制度反而便于管理层的寻租,不能提供有效的激励作用和效果(Lopez-de-Silanes & Shleifer,1994)。可能使得有信息优势的管理层能获得隐藏信息的可能,在相同的努力程度和增长水平下可以获得更多个人利益。

公司董事会董事选择通常由股东代表构成,公司董事一般只有名义上股东权益,(Jensen & Murphy,1988)。公司总经理或者CEO在公司董事会权力和影响力越大,高层管理者在薪酬制定和設计的影响力越强。当公司高层管理者在制定公司董事的薪酬和福利方面有建议和决定权力,也会弱化董事成员对公司高层管理者的监督和约束性效力。外部市场力量不足或者不完善下,管理者受到威胁很小,可能使得公司薪酬契约偏离最优契约,薪酬激励效果不佳,达不到预期的目标(Bebchuk & Fried,2002/2006)。公司高层管理者会利用权力和资源为自身利益最大化而行动。则提出如下假设:

H1:其他条件不变情况下,公司管理层权力与高管薪酬(隐性薪酬)成正向关系。

管理者权力构成包括管理者的经营能力、管理者专业水平、管理者拥有股权的大小和管理者的社会声誉和关系网络等形成综合能力。20世纪30年代美国经济学家(Berle & Mean,1932)研究了管理层和公司董事在企业管理中拥有的经营控制权力,管理者拥有一般不易受到监控的自由裁量权。管理层权力是管理者在企业经营活动中对董事或者股东大会制定决策和施行决策中的影响力(Finkelstein,1992),管理层权力是影响企业战略决策的重要因素。

在非国有控股的公司中,民营企业的股权结构差异,管理者拥有的管理者权力大小不同,公司单一大股东拥有实际控制权,大股东可能会亲自兼任公司高层管理者,管理者兼有股东双重性质,管理者的权力超越了公司董事会,能够按照管理者的行为和大股东利益行事,可能会存在利益输送和掏空行为,以其他股东和外部债权人的利益损失为代价,最终成为管理层权力的受益者。在股权分散和中小股东众多的公司中,单一股东不能控制和管理企业,管理者在决策中可能存在寻租和获取私人利益的动机,如在薪酬设计提议和董事会薪酬制定中施加有利于管理者的条件。

在国有控制公司中,终极控制人是国家,实际代理人为各级国有资产和控股公司,最优薪酬契约的主要创导者Murphy(2013)对过去10年来对管理层薪酬研究的最优薪酬契约和管理层权力理论的总结中表明,管理层薪酬变化受到外部政策因素,政治气候和政府干预的结果。国有公司的国家股东和民众认为国企高层管理者薪酬高企,高层薪酬差距越大,公众愤怒成本越大,可能影,高层管理者薪酬增长,国有公司薪酬不能对经理有效激励(辛清泉,2007)。则提出下面假设:

H2:其他条件不变情景下,国有产权性质对管理层权力获取薪酬有限制性影响,减缓了国有公司高管薪酬水平提升;

H3:其他条件不变的情景下,国有控股公司管理层权力对隐性薪酬的获取动机强于非国有公司。

三、 研究设计

1. 样本来源与数据选择。本研究样本主要选取我国沪深上市A股公司,公司样本数据年度从2009年~2014年,包括样本的财务数据和相关资料。这些样本根据实证研究的要求做专门筛选:(1)选择非金融类公司;(2)剔除了样本中±1%极端值;(3)除去上市不足一年的公司样本。从国泰安数据库(CSMAR)、锐思数据库(RESSET)获取所需的研究数据,用统计分析软件STATA14版本做全面分析。

2. 变量含义与选择。

(1)被解释变量。

①高管显性薪酬(LnManpay)。用上市公司高层管理者薪酬的值取对数作为衡量指标,管理层薪酬取值为该公司高管人员中前3位的薪酬总额均值计算。

②高管隐性薪酬(LnManperk)。高层管理者的隐性薪酬是指为特定管理者发生的非货币性薪酬,并未在薪酬契约中明示给予管理者,但管理者在管理活动相关消费和开支。

③高管薪酬与员工薪酬差距(Mangap),采用公司高层管理者前三位薪酬的均值与公司员工当期均值的比率计量,反映公司管理者与公司员工收入水平差距程度和量级。

(2)解释变量。

①管理層权力(Mpower)。本研究结合国内外对管理层权力计量变迁和修正,从四个分量计量权力构成(POWERi),并同时用综合积分变量代表管理层权力综合效用变量(Mpower)。(A)管理层结构权力(POWER1):同时兼任董事长和总经理的高层管理者拥有更大的决定权力。董事长兼任总经理取值为1,其他为0;(B)专家权力(POWER2),当高管具有较高的学历和较强的技术专业能力时,在公司管理决策中的影响控制能力越强。当高管具有高级专业职称或者较高学历则变量取1,否则为0;(C)所有权权力:高管持股(POWER3):即高层管理者持有本公司上市股份,总经理持股时,设计指标为1,否则为0;(D)声誉权力,高管社会兼职(POWER4),总经理在其他公司管理层职务时则指标取1,否则取0。

综合管理层权力指标(MPOWER)根据上述四个方面的高层管理者权力指标分量综合计量出对管理行为和决策有影响的指标。

②产权性质(State):公司产权性质和实际控制人不同,对管理层的薪酬制定的公平谈判程度存在差异,控股股东为国家或者国有控股公司取值为1,否则为0。

(3)控制变量。控制变量的选取,根据本章研究需要来选择,主要包括:公司规模(SIZE),选用公司资产取对数来计量;公司股权结构中第一大股东持股比例(N1S),公司营业收入增长水平(SGR),反映公司成才性水平,内部现金持有量(CASH);资产负债率水平(LEV),公司上市年份(AGE),公司管理绩效(ROA),本文选择资产收益率来衡量公司管理业绩和管理能力的经济后果;市场绩效指标(托宾Q值)。

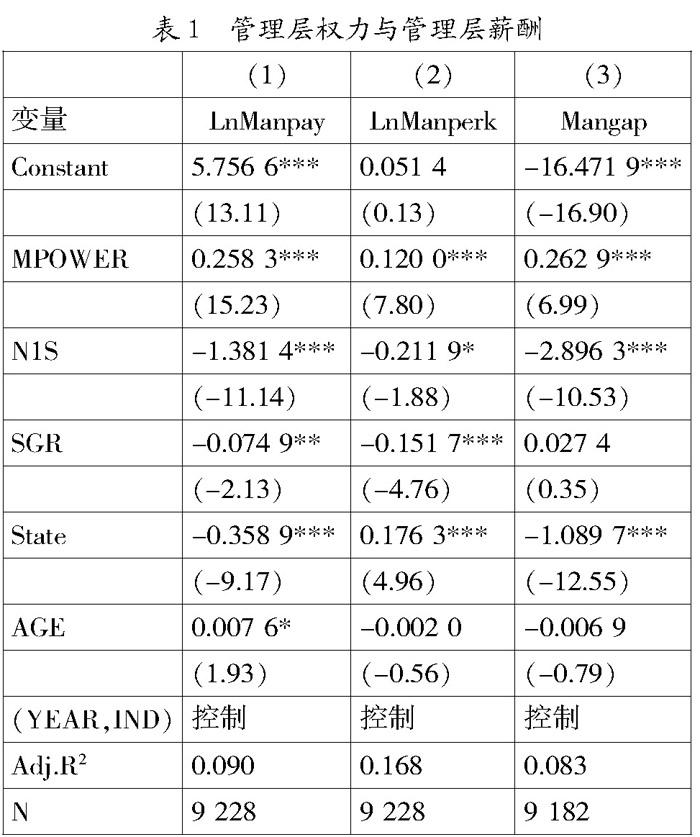

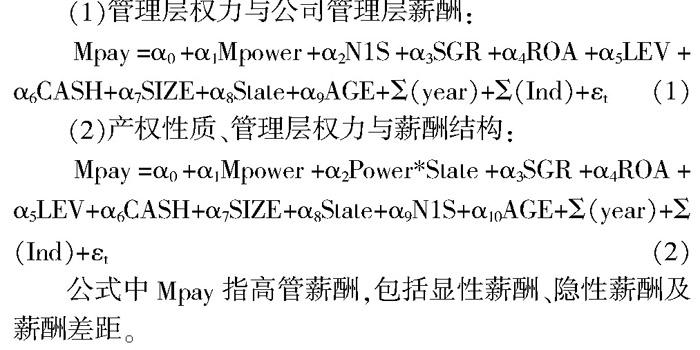

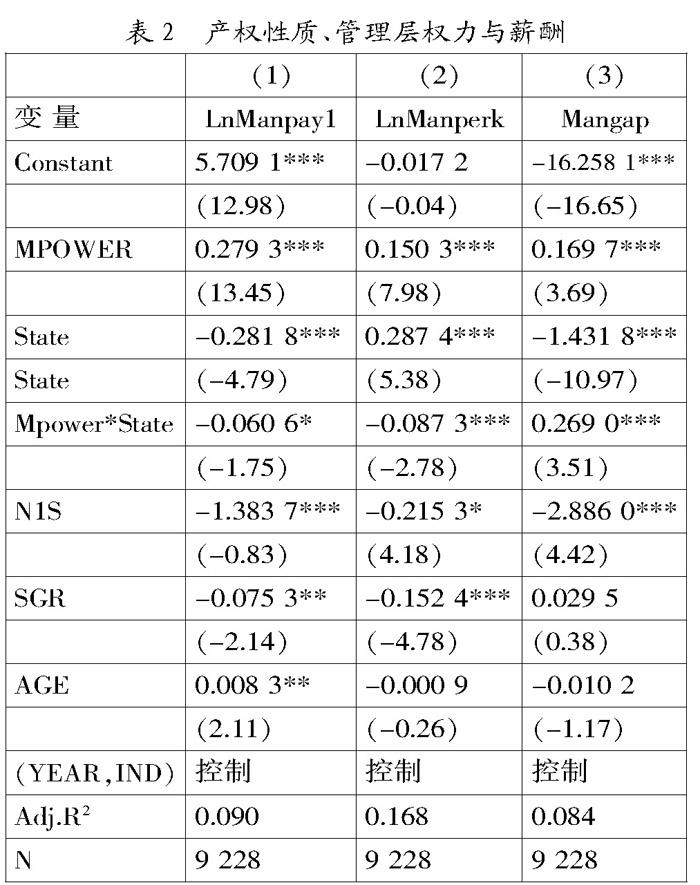

3. 模型设计。根据管理层权力理论和计量原则,借鉴其他学者关于管理层权力测度、薪酬影响机理相关模型,设计管理层权力与公司高层管理者薪酬之间关系模型。

公式中Mpay指高管薪酬,包括显性薪酬、隐性薪酬及薪酬差距。

四、 实证结果分析

1. 管理层权力与公司高管薪酬。依据模型(1),表1分别列示了全样本中管理层权力对高管显性薪酬、隐性薪酬、管理层中前三位高层管理者与员工的薪酬差距之间的回归结果。总体来看,管理层权力与高管显性薪酬及隐性薪酬表现均为正相关表现十分显著,在1%水平上表现显著,较好地验证了假设1。管理层薪酬与公司第一大股东之间呈现负向关系,但显著性水平较高,一定程度上受制与大股东的监督和控制。管理层权力增大,对薪酬的制定机制影响力的增大确实提高了高管的显性薪酬水平。产权结构下分析,管理层显性薪酬与公司国有产权性质显著的负向关系,说明国有公司的高层管理者对显性货币薪酬的获取存在管制和“天花板”现象,管理层不能无限增加货币显性薪酬。

2. 产权性质、管理层权力与高管薪酬。根据模型(2)进一步分析产权性质与薪酬结构的关系,在加入管理层权力与产权性质交乘项的变量后继续对管理层薪酬作回归分析,结果显示,在产权性质的影响下,管理层权力与高层显性薪酬、隐性薪酬及高管层整体薪酬、高管层与员工薪酬差距间均表现为正向关系,在1%水平上具有统计显著性。加入交乘项(Mpower*State)后,发现薪酬指标与交乘项为负向关系,并且在1%水平上具有统计显著性,表明在国有控股公司中,公司的终极控制人(政府)对公司高管薪酬水平增长有限制作用,较好验证了假设H2。该结果证明了在国有公司与非国有公司薪酬存在差异,由于政府对上市公司高层管理者实施了薪酬管制,国有公司高管薪酬在不同时期均未实行市场化机制,实际薪酬管制导致高管层的显性薪酬水平低于相同条件下非国有公司管理层薪酬。依据第(2)列中高管隐性薪酬与国有产权性质正相关,验证了假设H3。

五、 研究的结论和建议

1. 研究的结论。研究表明:(1)公司高管薪酬与管理层权力正相关,无论是在国有和非国有公司中,管理层权力增强有助于管理者获得更高薪酬,包括显性薪酬,隐性薪酬,以及增加了管理层和公司员工之间的薪酬差距;(2)由于国企"限薪"制度和相关硬性及软性的薪酬控制条款存在,驱使下管理者有获取隐性薪酬的动机,通过管理层权力的扩大和使用,如管理者通过在职消费,公司公务性支出和额外的隐性补贴增加私人利益(3)在国有产权结构下,管理层与员工工资差距表现负相关,薪酬管制下减少了管理层和普通员工之间的薪酬差距水平,符合相对公平和和谐社会发展原则。

2. 研究建议。根据研究的结论与我国现行薪酬现状提出相关建议:

(1)健全内部监督控制制度,政府薪酬管制下,管理层可能通过隐性薪酬增加,即通过增加在职消费获得补偿,损害公司股东利益。因此,公司应强化内部监督和内部审计功能,减少管理层过度的在职消费和其他侵占公司利益行为。

(2)合理设计薪酬方案,才能有效激励管理层努力和创新动力,结合市场机制和绩效评价体系,通过显性薪酬的激励增加管理薪酬,抑制通过隐性方式获得动机和行为。

(3)强化外部市场监督机制,引入市场机制选聘管理者,国有公司应增加外部市场对管理层的约束和监督,国有产权公司适当引入外部战略和机构投资者给予强化监督和接管机制。

参考文献:

[1] Bebchuk, L.A.,J.Fried and D.Walker, Executive Managerial Power and Rent Extraction in the Design of Executive Compensation[J].University of Chicago Law Review 69,2003.

[2] Finkelstein, S., Power in top management teams: dimensions, measurement, and validation[J].Academy of Management Journal,1992,35(3):505-38.

[3] Murphy, K.J.Stock based pay in new economy firms[J].Journal of Accounting and Economics,2003,(34):129-147.

[4] 辛清泉,林斌,彦超.政府控制、经理薪酬与资本投资[J].经济研究,2007,(8):110-122.

[5] 陈冬华,陈信元,万华林.国有企业中的薪酬管制与在职消费[J].经济研究,2005,(2):92-101.

[6] 陈震,丁忠明.基于管理层权力理论的垄断企业高管薪酬研究[J].中国工业经济,2011,(9):119-129.

作者简介:叶陈刚(1964-),男,汉族,湖北省蕲春县人,对外经济贸易大学国际商学院会计学教授、博士生导师,研究方向为审计理论、公司治理;徐伟(1974-),男,汉族,湖北省鄂州市人,对外经济贸易大学国际商学院博士生,研究方向为资本市场与公司治理。

收稿日期:2016-06-12。