基于城镇居民消费影响的房地产财富效应研究

摘要:房地产财富效应的存在性和大小一直是理论研究的重点,文章以生命周期—持久收入假说为基础,利用1999年-2014年中国31个省份的面板数据对所构建理论模型进行实证检验后发现:其一,房地产具有显著的财富效应;其二,股票的财富效应并不显著。并在此基础上,从居民资产结构的可持续优化、抑制房地产市场的过度投机需求和房地产价格的谨慎平稳调整三个方面提出了针对性的政策建议。

关键词:财富效应;房地产;城镇居民消费影响

一、 问题的提出

房地产行业是我国经济发展的重要支撑产业之一,房地产关乎居民的基本衣食住行的需求,且目前越来越多地发挥投资作用。目前,中国房地产行业的发展已经具有一定的成熟度。但现阶段房地产行业也存在着一定的问题:我国有很大比重的居民不能承担高额高房价,并且,高房价的持续上涨会增加我国银行金融风险。由此,在政府针对房地产行业的政策不断变化的情景之下,房地产的财富效应能否发挥值得深入探究。与此同时,越来越多的中国居民倾向于进行股票投资。然而,中国股市的波动幅度较大,这意味着股票市场的更迭同样可能影响居民的消费行为。鉴于此,本文将专注于股票市场和房地产市场的波动对居民消费的影响,对房地产和股票的财富效应进行检验。

二、 文献综述

虽然对于房地产市场财富效应的研究较为丰富,但对于房地产财富效应的大小尚未达成一致,部分学者研究认为房地产没有财富效应,而又有大量学者认为财富效应在房地产市场中显著存在。如Skinner(1989)通过仿真模型验证了房地产财富效应,但对消费的影响较小;Sheiner(1999)同样验证了房地产财富效应的存在,并将财富效应太小的原因归结于租房者和购房者不同的消费行为,认为房价增长导致租房者减少当期消费,增加储蓄以准备未来的购房款,因此当期购房者所增加的消费会被租房者减少的消费所抵消。李政(2009)则研究发现对于不同的收入阶层而言,房地产的财富效应并不存在,房地产价格上升反而会对居民消费产生挤出效应。赵杨等(2011)以中国1994年~2011年的数据分析了我国房价变化对居民消费的影响,发现房地产财富效应在新住房制度发展三段时期都存在但较微弱。而伴随着股票市场的发展,近期的研究逐渐关注与股票的财富效应,并与房地产的财富效应进行比较。如马骥(2005)使用生命周期模型研究消费与股价之间的关系后,认为我国股市中的财富效应比较显著;而张漾滨(2005)则发现从长期来看,房地产市场和股票市场都存在财富效用,但从短期看,房地产市场具有显著的财富效应,而股票财富效应并不显著。

综上,大多数研究都验证了房地产财富效应的存在,但尚存如下不足:其一,研究数据多为时间序列数据,无法体现各个省份的特征;其二,房地产财富效应和股票财富效应的比较尚无定论,需要新的解释视角。由此,本文使用的数据将涵盖金融危机发生前和发生后的年份,使用面板数据对中国房地产财富效应进行检验,并比较房地产财富效应和股票财富效应的大小。

三、 资产对居民消费影响的作用机制

(1)房地产财富效应。房地产兑现的财富效应指的是,对于拥有房地产的消费者来说,房地产价格上涨会使得消费者通再融资方式或出售房地产的形式来兑现更多的收益,会促进消费的增加。房地产的替代效应则是指房地产价格上涨会降低计划购买房产的消费者的消费。具体而言,房地产价格提升,增加了购房者需要支付的购房成本,消费者倾向于增加储蓄、减少消费以在未来购买房地产;另一方面,对于房地产拥有者而言,房地产价格的上升可能促使他们更为积极的房地产投资行为,即通过较少其他类型的消费而增加房地产消费,体现为消费结构的变化--房地产消费替代了其他消费类型。

(2)股票财富效应。对于股票财富效应而言,兑换的财富效应和未兑换的财富效应同样存在,及股票价格的上涨会增加股票持有者的财富或预期财富,从而促进他们的消费增加。股票价格上涨提高股票持有人的资产组合的价值,居民可以利用这一价值增加了的资产组合作为抵押可以获得更多的信贷融资,从而促进消费支出的增加。此外,房地产价格或股票价格的上涨还可能间接影响居民消费。如可能存在房地产或股票的信心效应。如果居民將房地产或股票价格上涨视为一种趋势性上涨--即居民对未来的房地产或股票市场抱有更强的信心,有利于居民将房地产或股票市场的投资收益视为持续性的,由暂时性收入转化为持久性收入,从而显著促进其消费行为。

综上,房地产和股票对于消费的影响是多路径的,影响方向也不同。因此,房地产或股票价格上涨对消费的促进作用并不确定,可能受到较多情景因素的影响,如居民所在地区的金融市场发展程度、居民投资和消费习惯、房地产和股票市场发展成熟度等。换言之,房地产财富效应和股票财富效应的方向和大小在不同地区和时间段,可能表现出显著的不同。

四、 模型构建

对于房地产财富效应研究的常用模型多基于生命周期假说和持久收入假说等推导而来,其中生命周期假说认为消费者在当期和未来的收入是确定的条件下追求总效用最大化,因此个人消费是由一生而不是当期的收入决定的,个人会运用储蓄和借贷来平滑自己的消费。Friedman(1957)认为生命周期理论中“收入”可以细分为持久收入和暂时收入两种,决定消费的是持久收入而非暂时收入。在此基础上,Blanchard和Fisher(1989)提出了生命周期—持久收入假说(LC-PIH)。该假说下,消费者的效用函数为:

五、 数据整理和实证检验

1. 数据整理。本文将使用1999年~2014年的中国31个省份和直辖市的省级年度城镇居民的面板数据进行计量检验。之所以选择1999年之后的数据,原因在于1998年亚洲金融危机使得东南亚楼价大跌,并且,在1998年7月,我国施行了住房制度改革。消费使用各个省份城镇居民的人均消费总额测量;持久收入的算法将借鉴王健宇,徐会奇(2010)的研究成果以三年为估算步长,由于西藏自治区缺少1997年和1998年的可支配收入数据,本文使用计算三年平均值增长率的方式进行补齐。房地产财富使用各个省份历年的商品房平均消费价格测量,股票财富将按照惯例,使用年度沪指大盘指数平均值来测量,并根据各省份历年的交易额占市场的比重对大盘指数进行处理,作为各省份历年股票财富的代理变量。并且鉴于城镇居民人均消费已经涵盖居住类消费,中国统计年鉴对居住类消费的解释为“指与居住有关的支出,包括房租、水、电、燃料、物业管理等方面的支出,也包括自有住房折算租金”。因此,检验房地产财富效应时,若以整体消费为因变量,可能欠缺合理性。故本部分将分别以整体消费和非居住类消费为因变量,检验并比较房地产和股票的财富效应。

2. 实证检验。

(1)单位根检验。为避免出現伪回归,本文首先对数据进行单位根检验。为确保结果的稳健型和有效性,本文采用LLC检验、Breintung检验、IPS检验、Fisher-ADF检验、Fisher-PP检验和Hadri检验等检验方法对各变量进行平稳性检验。如表1所示,检验结果为:人均消费、人均非居住类消费、持久收入、房地产财富的一阶差分为平稳序列,为一阶单整过程;股票财富为平稳序列。

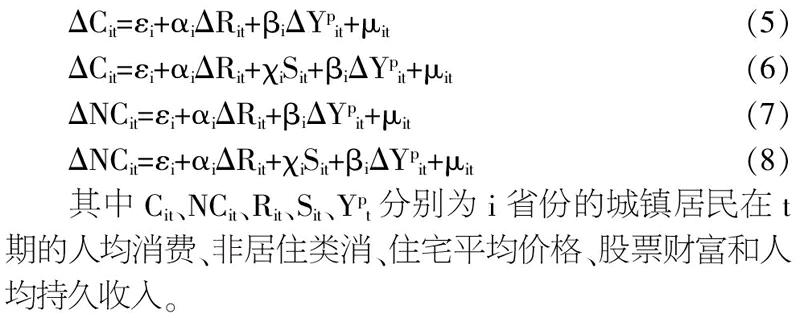

(2)回归结果。基于式(4),结合面板数据的特征,并便于比较考察股票财富效应前后的房地产财富效应,本文构建出模型(5)和模型(6),以及模型(7)和模型(8):

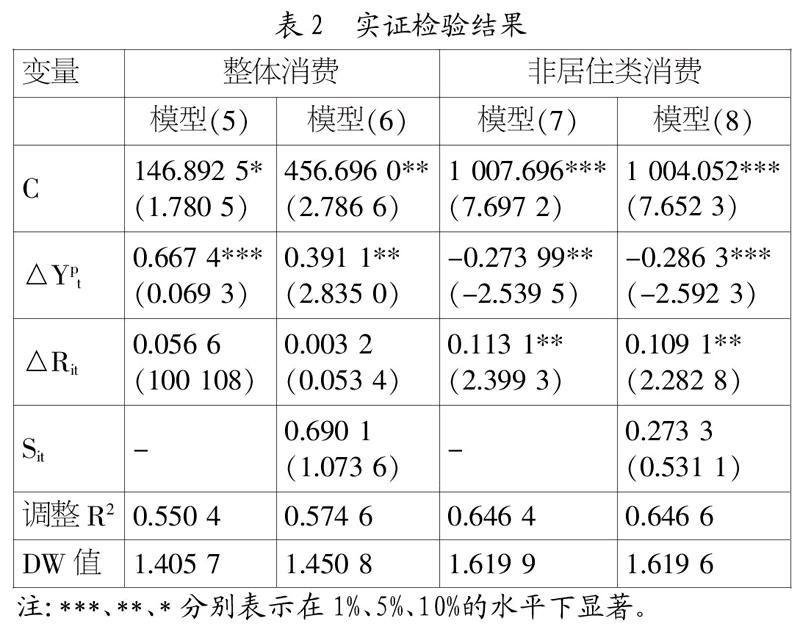

由于本研究样本为我国几乎全部省份的数据,故本研究将使用混合回归模型对模型(5)、模型(6)、模型(7)和模型(8)进行计量回归。回归结果如表2所示,模型的拟合程度均较好,且不存在自相关问题。模型(5)和模型(6)的回归结果显示,以整体人均消费为因变量时,房地产财富和股票财富的回归系数均不显著;模型(7)和模型(8)的回归结果显示,以费居住类消费为因变量时,房地产财富的系数显著为正,说明对于非居住类消费而言,房地产具有显著的财富效应,而股票财富仍不显著。因此,可以说,在中国情境下,房地产具有正向的财富效应,而股票财富效应并不存在。

本研究结果与Carroll等(2006)对美国房地产财富效应的检验较为一致:财富效应来自于房地产市场而非股票市场。原因可能来自于房地产市场和股票市场的发展成熟度。近年来,房地产开发投资速度增长远高于同期的GDP增长速度,个人购房比例稳步增加,个人已成为商品住宅的消费主体。而中国居民具有鲜明的房地产消费习惯,往往将拥有住房视为安居乐业的重要标志,因此对于房地产的消费需求一直居高不下。并且,就房地产价格而言,除极少数年份出现小幅下跌之外,一直处于稳步上升阶段,因此房地产不断升值。中国家庭资产配置与变动趋势的最新调研成果显示,2015年中国家庭平均资产比2013年增长两成,达到了91.9万元,其中房产占比高达69.2%。可以说,居民对房地产的消费习惯和房地产发展成熟度的共同作用,导致了房地产财富效应高于股票的财富效应。而与此同时,中国股票长的大幅波动使得这种增长持续性较差,很难对居民消费产生持续性影响。并且,受限于房地产资产在中国家庭资产中高达69.2%的占比,用于股票投资的资产比重较低。此外,中国居民的理财观念仍不成熟,与美国和荷兰的家庭金融知识指数分别高达75.3和78.8相比较,中国的家庭金融知识指数只有42,对股票等金融市场的知识缺乏也限制了股票市场对居民消费的贡献。因此,在中国,股票的财富效应远远小于房地产财富效应,甚至并不存在股票财富效应。

六、 结论和政策建议

基于上述实证研究结果,本文得到如下结论:

其一,房地产财富效应显著。居民出于兑换的财富效应和未兑换的财富效应等而增加消费支出。与此同时,房地产价格上升可能导致对其他产品或服务的消费,即产生替代效应。但总体而言,房地产价格上升导致的消费增加高于导致的消费减少。其二,股票财富效应并不显著。与房地产财富效应的显著为正相比较,股票财富效应并不显著。使用加权后的上证指数作为股票财富的替代变量发现,无论对于整体消费还是非居住类消费而言,股票的财富效应均不显著。

基于以上结论,本文提出以下几点政策建议:

(1)居民资产结构的可持续优化。未来房地产价格的不确定性会对居民消费产生不确定性影响,而为实现居民消费的可持续增长,就必须要持续优化居民的资产结构,降低房地产在居民资产结构中所占比重,相应增加股票等金融资产所占比重,以降低消费的波动风险。

(2)抑制房地产市场的过度投机需求。房地产行业是中国的支柱性产业之一,房地产行业是反映国民经济运行状况的“晴雨表”。在我国,房地产市场往往成为促进经济增长的重要途径,政府政策与居民过高非理性预期,可能导致大量的资金以投机为目的进入房地产市场,而挤占真正需要住房的刚性需求。鉴于此,政府应该进一步强调对过度投机需求的抑制,有限促进刚性需求的满足,从而更大程度地发挥房地产的财富效应。

(3)房地产价格的谨慎平稳调整。房地产价格波动对居民消费的影响较大。因此,房地产价格的短期内的大幅度波动不仅会影响经济发展的稳定性,还会造成居民消费的非理性波动。因此,政府部门应该抑制房地产价格的急剧波动,通过一系列政策促进房地产价格的稳定调整。

参考文献:

[1] Elliott J W.Wealth and Wealth Proxies in a Permanent Income Model[J].Quarterly Journal of Economics,1980,95(3):509-535.

[2] Levin L.Are assets fungible?:Testing the behavioral theory of life-cycle savings[J].Journal of Economic Behavior & Organization,1998,36(1):59-83.

[3] 李子奈,叶阿忠.高等计量经济学[M].北京:清华大学出版社,2000.

[4] 王健宇,徐会奇.收入性质对农民消费的影响分析[J].中国农村经济,2010,(4):38-47.

[5] 张漾滨.中国股价与房价波动对居民消费的影响研究[J].管理世界,2012,(1):178-179.

作者简介:冯铄(1987-),女,汉族,河北省唐山市人,北京大学光华管理学院博士生,研究方向为国民经济、房地产经济。