中国最终财富持有者货币需求函数的稳定性研究

——基于宏观经济运行机理的视角

闫泽涛,李 燃

(1.中共淮北市委党校,安徽 淮北 235000;2.安徽建筑大学 管理学院,安徽 合肥 230601)

中国最终财富持有者货币需求函数的稳定性研究

——基于宏观经济运行机理的视角

闫泽涛1,李 燃2

(1.中共淮北市委党校,安徽 淮北 235000;2.安徽建筑大学 管理学院,安徽 合肥 230601)

文章基于国民收入的分配和使用,从中国经济的结构变量入手,在理论上分析中国国民收入、社会最终储蓄率、企业资产负债率对中国最终财富持有者货币需求的影响和作用,并构建相应的货币需求函数理论模型,结合2001-2014年期间中国有关数据,对该函数模型的稳定性进行了分析。所得的数据显示:以中国国民收入、社会最终储蓄率、企业资产负债率为主要解释变量的最终财富持有者货币需求函数在文章研究的时间区间具有较高的稳定性。

最终财富持有者;货币需求;函数稳定性

一、引 言

宏观经济运行系统中的微观经济主体可以划分为居民、企业、非营利组织和政府部门。

货币按照流动性强弱可划分为M1和M2两个层次,按照持币主体的角度可划分为企业货币和最终财富持有者货币。从社会财富分配的角度,居民、非营利组织和政府部门为最终财富持有者。在经典货币需求理论中,有些理论把货币作为交易性工具来研究货币需求问题,如马克思的货币需求理论、费雪的交易方程式以及米勒与奥尔的随机货币需求模型,有些是从微观角度把货币作为个人资产来研究货币需求问题,如马歇尔与庇古的剑桥方程式和弗里德曼的货币需求模型,也有把货币既作为交易性工具,又作为个人资产来研究货币需求问题,如凯恩斯的货币需求模型[1-2]。对于中国货币需求问题,无论是早期刘伟(2005)、范从来(2007)、王少平(2004)等的研究[3-5],还是近几年万晓莉(2010)、杨思群(2011)、宋一淼(2014)等的探讨[6-8],较集中的形式是把货币分为M1和M2两个层次,并沿用西方经典货币需求理论的逻辑框架,加入中国当前转型期变量,来对中国货币需求问题进行研究。虽然陈彦斌、郭豫媚和陈伟泽(2015)把房地产泡沫和政府债务加入到理论分析模型,解释2008年以来中国货币数量论失效问题[9],张屹山、华淑蕊和赵文胜(2015)研究了中国居民家庭收入结构和金融资产配置问题[10],但还没有突破现有主流货币需求理论逻辑主框架。美国著名经济学家米尔顿·弗里德曼认为将最终财富持有者(对他们而言,货币是一种保存财富的形式)和企业(对它们而言,货币是一种如机械或存货的生产者货币)区分开来是十分重要的[11]。货币数量多少对最终财富持有者经济主体非常重要,甚至可以影响到劳动者的福利水平[12]。本文下面从宏观经济运行机理的视角,进行货币需求的结构性分析,对包括居民、非营利组织和政府部门在内的最终财富持有者货币需求问题开展研究。

二、函数模型的建立

当前主流货币需求理论缺乏基于国民收入分配和使用过程的货币需求形成的结构性机理系统分析。在此,本文的货币需求函数模型创新和拓展主要体现在从国民收入分配和使用过程的角度,通过对最终持有者货币需求形成的结构性机理进行系统分析,建立最终财富持有者货币需求函数模型,开展关于中国货币需求理论探讨和实证分析的探索性研究。为了使研究更易于进行,这里先假设:①实行市场经济运行机制;②企业不发行债券来筹资,企业的债务均是向银行借款而形成的;③最终财富持有者不向银行借款;④最终财富持有者不以实物形式来储存财富;⑤宏观经济均衡;⑥本国资本账户不开放,没有不合规资金的流入或流出。这样每一年的国民收入除了消费部分,其余的便以居民、非营利组织和政府部门所拥有的货币和股票形式储存起来,宏观经济均衡时,这部分财富便和本年度企业的投资总额相等。

(一)基于假设条件下的函数模型建立

文章先运用增量分析方法来分析最终财富持有者货币增量需求的影响因素,建立最终财富持有者货币增量需求的函数模型,然后再建立最终财富持有者货币需求函数模型。

在上述假设条件下,从国民收入分配和使用来看,某年最终财富持有者货币增量首先取决于当年的国民收入。因为当年的国民收入最先会主要以货币的形式流入到最终财富持有者手中,在其他条件不变的情况下,两者具有正相关关系。其次,它取决于当年国民收入的储蓄率,在其他条件不变的情况下,储蓄率越高,最终财富持有者持有的货币增量越多。因为货币是最终财富持有者财富储存的一种主要形式,两者也具有正相关关系。再次,它取决于当年储存下来的国民收入有多少以货币形式,又有多少以股票形式被有关经济主体所持有。这又取决于当年整个国家经济体中企业债务融资(指银行借款)占整个企业融资额的比率,在其他条件不变的情况下,比率越大,最终财富持有者货币增量增加得越多,两者同样具有正相关关系。当然,在宏观经济均衡的情况下,储蓄下来的国民收入已转化为当年的投资,继续创造更多的社会财富。基于这样的分析,最终财富持有者货币增量与其影响因素之间的关系可以用下面的函数形式表示:

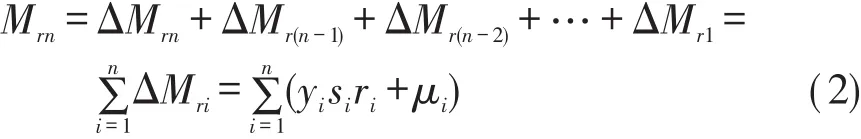

其中,ΔMri表示某年的最终财富持有者货币增量,yi为当年的国民收入,si为当年的国民收入储蓄率,ri为当年整个国家经济体中企业债务融资占整个企业融资额的比率,μi为各种其他因素产生的随机误差变量。显然,式子中最终财富持有者货币增量ΔMri与当年名义国民收入yi、当年国民收入储蓄率si和当年整个国家经济体中企业债务融资占整个企业融资额的比率ri均成正相关关系。

在最终财富持有者货币增量需求函数模型的基础上,我们再来建立最终财富持有者货币总量需求函数模型。最终财富持有者货币总量需求应是各年增量的加和,可用关系式表示为:

由于总量是增量的有限项加和,我们可以通过货币增量的需求分析来研究货币总量的需求问题。

(二)松弛有关假设下的函数模型

(1)式和(2)式是基于严格假设条件下得到的。这与实际宏观经济系统中复杂的商品和货币循环是有差距的。如果放松有些假设,我们看与宏观经济运行实际情况更相符合的最终财富持有者货币增量需求函数模型的形式。

假设②是企业不发行债券来筹资,企业的债务均是向银行借款而形成的。我们知道企业发行债券是企业主要的筹集资金方式之一。如果松弛假设②会减少居民、非营利组织和政府部门所持有的货币,这同时会增加这些持币主体手中的企业融资债券。假设③是最终财富持有者不向银行借款。事实上不仅居民要向银行借款,非营利组织和政府机构也要向银行借款,这样的话就扩大了银行的借贷循环和信用创造规模,松弛假设③会增加居民、非营利组织和政府部门货币持有量。假设④是最终财富持有者不以实物形式来储存财富。实际上实物也是最终财富持有者储存财富的重要方式之一,如果松弛该假设会减少最终财富持有者所持有的货币量。

如果松弛以上假设②、③和④的话,会使得用统计数据计算出的ΔMrn和用(1)式右边的部分计算出来的数值存在偏离。文章在此用偏离系数A来体现这种不一致性。在松弛假设②、③和④的条件下,函数(1)的修正形式为:

相应函数(2)的修正形式为:

假设⑤是宏观经济均衡。事实上宏观经济不均衡现象是宏观经济运行的常态,储蓄和投资常不相等。如果把政府购买也归入消费,按照詹姆斯·米德和希德尼·亚历山大的吸收分析法,Y=C+S=C+I+(X-M),在储蓄S大于投资I时,出口X大于进口M,这时并不影响(3)式,只是国内部分货币所对应的财富留存于国外;在储蓄S小于投资I时,出口X小于进口M,这时为了弥补进出口差额,或是造成一国国际储备的减少,或是造成一国对外借款的增加。两种情况对一国最终财富持有者货币均不构成影响。因此,松弛假设⑤并不影响函数(3)和函数(4)的形式。

三、函数模型的稳定性分析

最终财富持有者货币需求函数模型能否对实际最终财富持有者货币需求数量变化具有很好的解释力,并用于对未来货币需求进行预测,主要依赖于需求函数模型(3)的稳定性。因为最终财富持有者货币总量是当年的增量加上过去的存量,也是每年增量的加和。如果最终财富持有者货币增量需求函数模型(3)是稳定的话,那么最终财富持有者货币总量需求函数模型(4)也将是稳定性。本文下面准备运用中国近年来有关数据,来研究最终财富持有者货币增量需求函数模型(3)的稳定性。

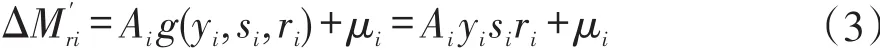

我们把问题考察的时间段定为2001-2014年。选取这个时间段的原因是从2001年6月起,证券公司客户保证金计入到货币供应量M2之中,此前此后的货币统计口径差别较大。我们把表示函数自变量和因变量的数据列入表1。

表1 函数模型变量数据

表1中最终财富持有者货币总量是用中国的货币总额减掉企业存款后的余额表示。这样处理的原因是企业库存现金数量相对企业存款而言是很少的部分,而且无法进行准确统计,在严格的现金管理制度下,企业交易主要通过存款账户的转账支票方式进行,企业持有货币的绝大部分是银行存款。储蓄率是减去最终消费率获得。表1中企业资产负债率是用中国工业企业资产负债率来替代。

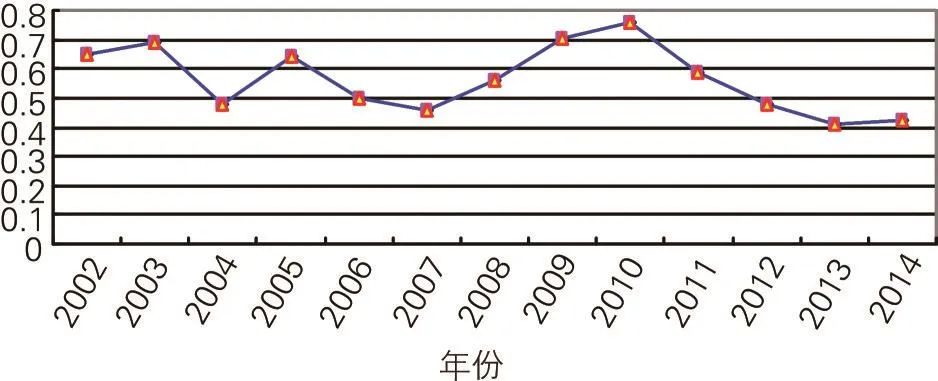

在此,我们令。从图1我们可以看出,在2002-2014年,比值A'基本上处于0.4~0.7的波动幅度内,是比较稳定的,只是在2010年比值超出了这个区间。这可能与未考虑进去的其他因素影响有关。通过比值A'可以看出中国最终财富持有者货币增量需求函数模型在研究的时间段内是比较稳定的,如果以此数据为依据可以认为最终财富持有者货币需求函数模型也是比较稳定的。

图1 最终财富持有者持有货币增加额和三项乘积的比值曲线

四、模型稳定性的计量分析

文章在此将通过计量分析方法对函数模型的稳定性作进一步的研究。下面我们使用通常的对数回归模型来进行实证分析,回归模型设定为:

为了避免伪回归问题的出现,在回归之前,在此对变量的对数做单位根和协整检验。运用eviews5.0软件对、yi、、si、ri的对数进行单位根检验,结果见表2所列。

表2 模型(5)自变量和因变量对数的单位根检验

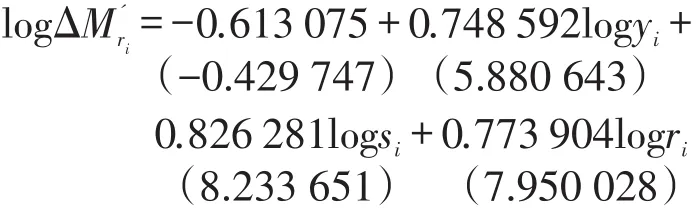

由单位根检验可以看出变量对数在10%的显著性水平下都是平稳的。文章下面对变量对数进行协整检验,我们用EG“两步法”检验变量对数的协整性。首先运用eviews5.0软件和表1数据对模型(5)进行OLS回归,然后对回归的残差序列值进行单位根检验。检验结果显示DF=-2.438 04,小于1%的临界值-1.968 43(检验模式为有常数项、无趋势项,滞后期为0)。所以残差序列是平稳序列,可以对模型(5)进行回归,回归方程为:

方程下面括号中的数据为t统计量值。R2和修正后R2知方程具有较好的拟合度。由F=44.842 95>F0.05(1,13)=4.67,可知方程通过显著性检验。在5%的水平下,由du(2,15) 依然用EG“两步法”检验变量对数的协整性。首先运用eviews5.0软件和表1数据对模型(6)进行OLS回归,然后对回归的残差序列值进行单位根检验。检验结果显示DF=-2.307 54,小于1%的临界值-1.968 43(检验模式为有常数项、无趋势项,滞后期为0),所以残差序列是平稳序列,可以对模型(6)进行回归。回归方程为: 由R2和修正后R2,知方程具有较好的拟合度。在5%的水平下,由du(2,15)=1.36 文章首先在有关假设条件下,基于国民收入的分配和使用,以及货币资金的流动与循环的角度,从中国经济的结构变量入手,在理论上分析了国民收入、国民收入储蓄率、企业的资产负债率对中国最终财富持有者货币需求的影响和作用性质,并构建相应的货币需求函数理论模型。然后,文章结合2001-2014年期间有关数据,对该函数模型的稳定性进行了分析,所得数据显示:在放松有关假设条件下,中国最终财富持有者货币需求函数模型在文章研究的时间区间内是比较稳定的。 长期以来,中国货币总量和国民收入的比值居高不下,许多研究针对M1和M2建立需求函数模型,运用各种实证分析方法进行了广泛的探讨和分析,本文建立结构性货币需求函数理论模型,通过实证分析发现中国居民收入的高储蓄率和企业的高资产负债率对中国高货币化问题具有一定解释力。 [1]马克思.资本论[M].北京:人民出版社,1975. [2]庄子银.高级宏观经济学[M].武汉:武汉大学出版社,2004. [3]刘伟.经济转型时期货币需求函数分析——对西方单方程货币需求理论的一个拓展[J].山东财政学院学报,2005(2):41-46. [4]范从来.中国货币需求的稳定性[J].经济理论与经济管理,2007(6):35-41. [5]王少平,李子奈.我国货币需求的协整分析及其货币政策建议[J].经济研究,2004(7):9-17. [6]万晓莉,霍德明,陈斌开.中国货币需求长期是否稳定?[J].经济研究,2010(1):39-54. [7]杨思群.中国货币需求:实证研究及政策含义[J].经济学动态,2011(3):59-64. [8]宋一淼,亓欣,赵洋.增量形式的货币数量方程式研究及其实证分析[J].宏观经济研究,2014(10):22-34. [9]陈彦斌,郭豫媚,陈伟泽.2008年金融危机后中国货币数量论失效研究[J].经济研究,2015(4):21-35. [10]张屹山,华淑蕊,赵文胜.中国居民家庭收入结构、金融资产配置与消费[J].华东经济管理,2015(3):6-10. [11]Friedman M.A Theoretical Framework for Monetary Analy⁃sis[J].Journal of Political Economics,1970,78(2):205. [12]韩雷,陈华帅.在货币“洪流”中挣扎的劳动者——货币数量与劳动者福利关系的实证分析[J].经济评论,2014(5):27-59. A Study on the Stability of M oney Demand Function of China’s Final W ealth Holders—Base on the Perspective of M acroeconom ic Operation M echanism YAN Ze-tao1,LI Ran2 Based on the distribution and use of national income,starting with the structural variables of Chinese economy,this paper theoretically analyzes the influences of Chinese national income,final social savings rate,enterprise asset liability ratio on the money demand of China's final wealth holders.Then,the paper constructs the corresponding theory model of money de⁃mand function,and analyzes the stability of the function model using the relevant data in China from 2001 to 2014.The data obtained show that the money demand function of China's final wealth holders with the main explanatory variables of Chinese national income,final social savings rate,enterprise asset liability ratio has higher stability in the time interval of the study. final wealth holder;money demand;function stability F822 A 1007-5097(2017)10-0118-04 [责任编辑:张 兵] 10.3969/j.issn.1007-5097.2017.10.016 2017-05-31 2014年安徽省高校优秀青年人才支持计划(NO73) 闫泽涛(1972-),男,安徽阜阳人,副教授,博士,研究方向:经济发展与转型,金融效率分析;李 燃(1976-),男,安徽安庆人,副教授,硕士生导师,博士,研究方向:财务管理,金融管理。

五、结束语

(1.Party School of Huaibei Municipal Committee of CPC,Huaibei 235000,China;2.School of Management,Anhui Jianzhu University,Hefei230601,China)