房地产金融风险防范研究

石梅

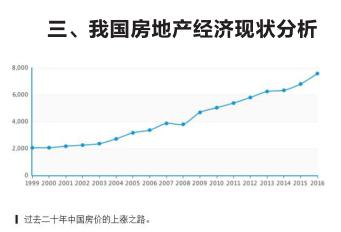

【摘 要】近年来,我国房价一路攀升,尤其是在一线大城市,房价涨速更是惊人。房价不断上涨引来金融资金大量涌入,导致房地产金融风险不断聚集和加大。为防范房地产泡沫风险,中央前瞻性地提出:“房子是用来住的,不是用来炒的”,并反复强调,打好防范化解重大风险攻坚战,重点是防控金融风险。本课题将从持续高涨的房价入手,从历史上房地产泡沫诱发金融风险的经验教训出发,多角度分析房地产金融风险,探索防范房地产金融风险的方法路经。

【关键词】房地产;金融;风控研究

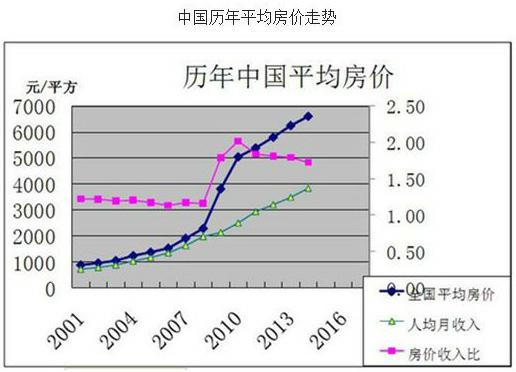

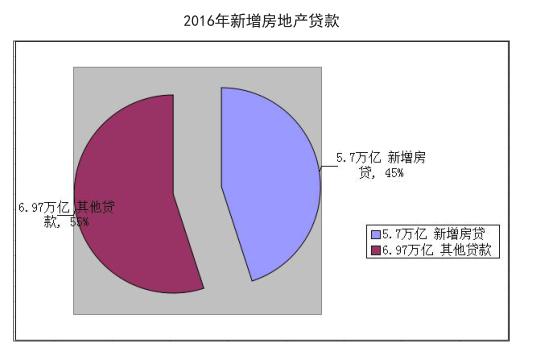

我国自1998年实施房改政策,停止住房分配,实行住房货币化以来,一路攀升的房价成为大家普遍关心的热门话题。房地产行业的高速发展吸引了银行资金的大量涌入,又助推房价不断高涨。据房地产网信息显示:在北京2016年商品房住宅均价涨幅达到56.43%;在深圳新房价格涨幅59.9%;而2016年新增房地產贷款5.7万亿,占全部新增贷款45%,新增房地产贷款占据全部新增贷款近一半,房地产金融风险不断聚集和加大。

一、何为房地产金融风险?它主要包括什么?

房地产金融风险是指银行为房地产业提供资金的筹集、融通、清算等金融服务活动中,由于各种事先无法预料(即不确定性)因素的影响,使银行的实际收益与预期收益发生背离,从而蒙受经济损失的可能性。

房地产金融风险不仅包括单项业务、单个金融机构面临的风险,也包括整个房地产金融体系的风险。

二、历史上房地产泡沫破灭对金融经济的影响

20世纪90年代,日本、美国、中国香港都经历过楼市泡沫的破灭。

在日本,1985年借助广场协议,日元迅速升值,加之日本政府实行了金融缓和政策,大量资金涌入股市和房地产,1991年楼市终于崩盘了,最大跌幅高达70%,遗留下高达6000亿元的坏账。

在美国,上世纪80年代开始,美国一些从事房屋信贷机构开始降低贷款门槛,不仅将贷款人的收入标准调低,甚至没有资产抵押也可贷款买房,形成信用标准低的购房贷款,“次贷”因此得名。到2008年,美国房地产市场泡沫破灭,形成全球性的金融动荡和经济萧条。

在香港,1984年- 1997年期间,香港房价年平均增长超过20%。1998年- 2004年,香港楼市巨幅下跌。房地产泡沫破灭,房价出现下跌,需求下降,从1997年到2002年的5年时间里,香港房地产和股市总市值共损失约8万亿元,比同期香港的生产总值还多。有十多万人由百万“富翁”成为百万“负翁”。

纵观历史,每一次房地产泡沫破灭都严重地破坏了经济的正常运行和发展。

从历年房价和收入情况看,2001年全国平均房价874元,人均月收入716元,房价和收入基本持平。到2014年,全国平均房价达6595元,人均月收入3831元,房价和收入比达到2倍。目前,许多城市的房价和人均收入之比就更大了。

(一)是什么原因助推了我国房价一路高涨呢?

1、供需矛盾。从供需关系来讲,供求决定价格。住房供需平衡,房价稳定;供不应求房价就上涨。一是随着我国城市化进程的不断加快,城市人口快速膨胀,城里旺盛的住房需求推动房价上涨。

二是其他旺盛的住房需求,也助推着房价的上涨。如:基于人们收入增加和对美好生活的向往,需要高质量、高标准的改善性住房。

2、政策因素。一是土地财政政策推动高地价,助推房价上涨。在中国“土地财政”下,一些地方政府依靠“土地财政”挣钱。土地拍卖得高,房价成本就高,房价自然就高了。二是国家经济依赖房地产经济带动。到2017年,全国完成房地产开发投资19382亿元,同比增长21.8%,增幅比去年同期高出0.9个百分点,房地产开发仍然是拉动固定资产投资的重要力量。

3、资金助推。信贷资金大量融入房地产市场,潜在金融风险加大。从银行贷款来看:2016年房地产开发贷款、按揭贷款余额26.7万亿元,占全部贷款的比例是25%。贷款成为房地产投资增长的主要推动力,同时,大量资金投入房地产,也使银行在这一领域的风险加大。

(二)潜在的房地产金融风险不断加大

主要原因:一是房地产开发商对贷款的偿还依赖于未来的预期收入。二是大多数购房者的首付额只占房价总额的30%左右,剩下的70%都来源于银行贷款,如果购房者中途出现突发情况等问题,致使无力偿还,会给银行带来损失。三是一些炒房客人为地囤积居奇,利用银行贷款在多处购置房产,造成房地产泡沫经济,最终可能将风险转移给银行。四是其他各路隐性资金通过各种渠道进入房地产行业。如有银行、证券、保险、信托、基金等机构通过银行同业、资管、大资管业务帮老百姓做理财投资的产品,有可能为追逐高收益用在某个房地产开发投资等等,金融资金大量涌入房地产行业,金融风险加大。

四、防范房地产金融风险的路经

(一)防范房地产金融风险

防范房地产金融风险,要认真落实中央精神,建立“房子是用来住的,不是用来炒的”的长效机制。一是加快建立多主体供给、多渠道保障、租购并举的住房制度,顺应了住房领域需求变化,顺应了群众住房需求变化,加快发展租赁住房,改变过去大量发展商品住房,对低收入群体的租赁住房供给不足的矛盾,住房制度改革重心从保障困难群众有房可住转向全体人民住得更好。二是加快“乡村振兴”战略的实施,解决好城乡发展不平衡的矛盾,从政策层面给予乡村更多的政策倾斜,引导城市人口回流乡村,控制大城市人口膨胀,增长速度过快的矛盾。

(二)认真落实好中央精神,加强房地产金融调控

一是控制货币发行总量,控制房地产信贷增量,防止过多信贷资金流入房地产行业。二是着力降低房地产行业企业负债率,推动房地产企业结构调整和兼并重组,严格控制对高负债率房地产企业融资,加快房地产行业不良贷款处置速度。

(三)加强房地产金融监管

加强房地产金融监管,遏制房地产泡沫化,严肃查处各类违规房地产融资行为。一是建立房地产金融风险管理体系。建立起对房地产金融风险的识别、度量和控制,积极寻求金融风险管理的技术和方法,以对房地产金融风险进行有效识别、精准度量和严格控制。二是加强房地产金融风险管理,在确立管理目标、进行风险测评和衡量风险的基础上,制定预案,对可能发生的房地产金融风险进行事前预防、事中控制和准备处置方案,以防止和减少房地产金融风险可能造成的银行信贷资金损失。

(四)立法先行,分步实施,稳步推进房产税实施

房产税和房地产税是两个不同的概念。房地产税是一个综合性的税收体系而非单一税种,涉及开发阶段、保有阶段和交易阶段。一切与房地产经济运动过程有直接关系的税种都属于房地产税,即房产税也是房地产税环节之一。征收房地产税有三个主要作用:一是调节收入差距,促进社会公平;二是筹集地方财政收入,逐步代替土地出让金;三是增加保有环节税收,降低建设交易环节税收。房地产税改革是落实“房住不炒”。2018年政府工作报告中提出:健全地方税体系,稳妥推进房地产税立法。房地产税立法进程开始加快。

通过政府、房地产商、金融系统联合,多措并举,综合实策,加强房地产金融风险的防控,促进金融和实体经济、金融和房地产、金融体系内部三个方面的良性循环,就一定能打好防范化解房地产金融风险的攻坚战。

(中国工商银行雅安分行综合管理部,四川 雅安 625000)