整合审计能提高财务报告质量吗?

王妍

【摘要】本文选取2012~2014年沪深两市主板A股上市公司作为研究样本,实证检验执行整合审计与否究竟会对财务报告质量产生怎样的影响。研究发现,整合审计的实施确实可以提高财务报告质量;在此基础上连续实施整合审计的公司的财务报告质量要好于没有连续实施整合审计的公司的财务报告质量;并且由不同的会计师事务所执行整合审计并不会对财务报告质量产生显著的影响。

【关键词】内部控制审计;整合审计;财务报告质量

【中图分类号】F239.45;F275

一、引言

2010年财政部等五部委联合发布了《企业内部控制配套指引》,明确要求我国的上市公司从2011年开始必须强制执行内部控制审计,鼓励和引导非上市的大中型公司自觉执行内部控制审计。在内部控制审计全面实施的背景下,我国对执行整合审计并没有作强制要求,注册会计师可以选择将内部控制审计与财务报表审计分开进行,也可以将两者进行整合,即整合审计,具体来说也就是由同一家会计师事务所的一个项目组同时对被审计单位进行财务报表审计和内部控制审计,通过对这两项审计工作进行整合达到可以合理利用彼此工作、提高效率、实现双重审计目标的目的。根据相关的经验,整合审计由于其实施成本较低,越来越多的被审计单位和会计师事务所在进行审计工作时优先选择执行整合审计。那么,整合审计在提高审计效率、降低审计成本的同时是否真的提高了财务报告质量呢?本文试图通过实证研究的方法检验执行整合审计的效果。

二、理论分析与研究假设

自SOX法案颁布之后,许多学者像Kothari(2004)、 Bedard(2006)、Denial等(2008)、Chen等(2013)都研究了执行内部控制审计的实施效果,并且他们的研究也验证了执行内部控制审计是可以提高公司会计盈余质量的。Brown等(2008)在研究中指出:内部控制审计由当初只是财务报表审计的一种工作方法演变成为一项独立的业务活动,这种变化的根本动因就是为了提高财务报告质量。那么执行内部控制审计为什么能提高财务报告质量,笔者认为主要有以下三点原因:首先从内部控制审计本身来说,就是为了查找出公司内部控制系统中存在的缺陷和漏洞,并采取措施对其进行完善以保证内部控制的有效性,降低重大错报风险存在的可能性,提高财务报告质量;其次从会计师事务所角度来说,在国家要求强制执行内部控制审计制度背景下,注册会计师会受到来自社会各方的监督和压力,在审计过程中会更加客观、更加全面的查找错报,降低错报发生的可能性,保证财务报告质量;从被审计单位角度来说,在激励和约束机制作用下,公司的管理层和治理层会对公司内部控制的设计和运行给予更多的关注,也会更加认真对待公司内审机构或外审机构提出的意见和建議,不断调整和完善公司的内部控制以提高公司出具的财务报告的可靠性。因此,第一,较单独执行财务报表审计而言,增加实施的内部控制审计可以提高公司的财务报告质量;第二,将财务报表审计与内部控制审计进行整合,由于协同效应的存在,有利于提高财务报告的质量。“协同效应”简单来说就是指 “1+1>2效应”。杨为民(2007)在研究中指出:当一个系统的子系统可以在相互作用、相互合作的基础上实现各自的目标,并且可以促进系统整体目标的实现,那么这个系统是具有“协同效应”的,并且协同效应在资源优化配置中也能起到显著的作用。整合审计在一定程度上体现了协同效应,具体表现在整合审计由财务报表审计和内部控制审计整合而成,财务报表审计与内部控制审计这两项业务在会计师事务所接受委托时是相互独立的,但是这两项业务在执行过程中存在共性,可以相互作用实现整合。他们在审计过程中都需要运用会计师事务所的资源、品牌或信息等要素,对其进行整合后既避免了审计证据的重复收集,也减少了审计工作的重复执行,这样不仅可以提高审计效率,尽快完成审计工作,也使执行两项业务时收集的证据可以相互佐证,保证审计效果。由上面两方面分析,我们提出本文的第一个假设:

H1:执行整合审计有助于提高公司的财务报告质量

我们国家从2012年起开始要求所有上市公司必须要执行内部控制审计,对之前没有自愿进行内部控制披露或审计的上市公司来说,内部控制审计亦或是整合审计都是陌生的,会计师事务所首次执行整合审计,对怎样将财务报表审计与内部控制审计进行整合、整合流程怎样设计更有效、更完善都不熟悉;同时,基于谨慎性原则,对于首次尝试执行内部控制审计得出的结论并不能完全替代财务报表审计控制测试程序,系统协同效应也不能完全发挥。但是随着执行整合审计年数的增加,事务所对于整合审计越来越熟悉,两种审计的整合程度越来越高,对被审计单位的审计也会更客观、更可靠,因此对公司财务报告质量的影响也会越来越大。由此,提出本文的第二个假设:

H2:连续执行整合审计的公司的财务报告质量要高于非连续执行的公司的财务报告质量

这里要具体指出一点:本文所指的连续是上市公司连续进行整合审计的年限,并不一定都是由同一家事务所对其进行整合审计,所以并不需要满足会计事务所的年限规定,而一般公司董事会成员三年一轮换,所以本文的连续选取的是2012~2014连续三年的数据。

在拥有众多会计师事务所的审计市场中,国际“四大”会计师事务所占据着半壁江山,他们牢牢把控着内部控制审计业务这一新兴领域,但由于其职业经验较为丰富、职业技能的专业性和具备良好的职业操守,所以他们在为客户提供高质量、高品质服务的同时也取得了客户的信任和依赖。我国上市公司普遍认为由国际“四大”作为执行主体信誉度更高,审计质量更好,审计出来的财务报告质量也应该较高。但是值得一提的是国际“四大”的审计收费较国内所高出许多,会给公司造成一定的财务负担,并且“四大”业务量较大,提供的服务也不一定会比国内大所提供的服务优良,所以还是有不少上市公司选择了国内的大所为其提供服务。由此,提出本文的第三个假设:

H3:由国际“四大”执行整合审计的公司的财务报告质量更高

三、研究设计

(一)样本选取与数据来源

本文选取2012~2014年沪深两市主板A股上市公司作为研究样本,其中假设1是选取2012~2014年的全样本数据作为研究样本,假设2是将2012~2014三年同时存在的公司作为样本,而假设3则是在假设1的前提下以2012~2014年执行整合审计的公司作为样本。整合审计的数据来源于DIB内部控制与风险管理数据库,连续执行整合审计的数据为手工搜集,其他数据来自国泰安数据库(CSMR数据库),并且还有一些财务数据参考了上海证券交易所、深圳证券交易所网站和巨潮资讯网。数据的统计和处理是采用Stata 12.0完成的。

为了保证数据的可靠性和结果的准确性,本文对总体样本进行了如下筛选:1.首先本文的研究样本是沪深两市A股上市公司,所以剔除了B股公司的数据;2.剔除了研究当年上市或退市的公司;3.剔除了在三年当中任何一年被PT、ST或*ST的公司;4.由于金融行业的特殊性,所以也剔除了金融行业的公司(包括银行业、保险业和证券业等);5.剔除了数据不全的公司。最后本文关于假设1得到总样本3 946家,其中2012年1 301家、2013年1 322家、2014年1 323家。关于假设2得到总样本1 288家,假设3得到总样本3 063家。

(二)主要变量定义

1.被解释变量

本文采用上市公司可操纵性应计利润的绝对值(ABSDA)来衡量财务报告质量。之所以选择可操纵性应计利润是因为本文所界定的财务报告质量定义更强调公司所提供的财务信息自身的准确性,可操纵性应计利润值的高低从一个侧面可以反映出财务报告质量的高低,即财务报告质量越高代表其可接受的可操縱性应计利润就越低。具体值参考陆建桥(1998)的做法,用琼斯模型来估计可操纵性应计利润。

2.解释变量

(1)执行整合审计(ITA),本文将其定义为虚拟变量,如果上市公司同时进行了财务报表审计和内部控制审计,并且执行这两种审计的为同一家会计师事务所,则认定该公司进行了整合审计,取值为1,否则取值为0。

(2)连续执行整合审计(CITA),本文将其定义为虚拟变量,如果上市公司在2012~2014年间连续进行了整合审计,将其值设为1,否则设为0。

(3)事务所类型(AUDITOR),本文也将其定义为虚拟变量,如果是国际四大会计师事务所变量取1,否则取0。

3.控制变量

本文选取资产负债率(LEV)、盈利能力(ROE)、成长速度(GRWOTH)、经营状况(OCF)、公司规模(SIZE)、两职合一(DEPART)、第一大股东持股比例(LARGEST)等因素作为本文的控制变量,因为这些因素在以往的研究中都被发现会影响到公司的财务报告质量。具体变量衡量见表1。

(三)模型构建

对于假设1,即执行整合审计有助于提高公司的财务报告质量,本文借鉴国内外相关文献中的实证模型,建立如下模型对其进行检验:

ABSDA=α0+α1*ITA+α2*LEV+α3*ROE+α4*GROWTH+α 5*OCF+α6*SIZE+α7*DEPART+α8*LARGEST+ε (模型一)

在上述模型中,如果假设成立,我们预期回归系数α1显著为负,即公司执行了整合审计,代表公司盈余管理程度的可操纵性应计利润值会降低,说明公司财务报告质量提高。由于在后面的实证检验中分为全样本检验和分年度检验两部分,所以模型中并没有设置代表年份的下标。

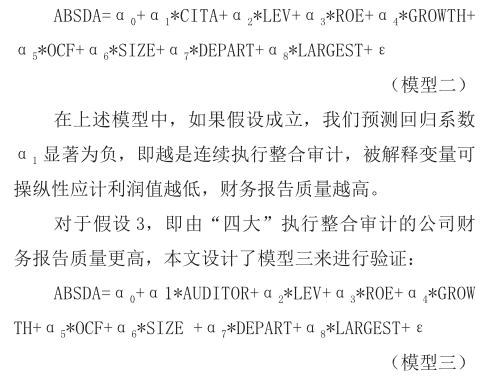

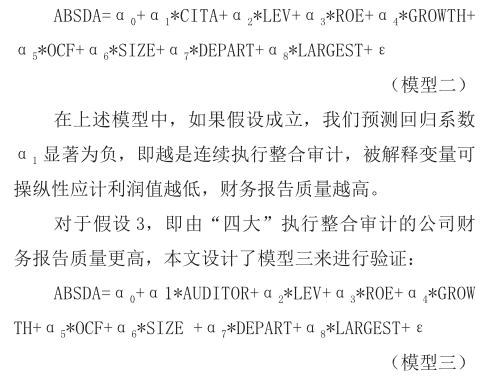

对于假设2,即连续执行整合审计的公司财务报告质量高于非连续执行整合审计的公司的财务报告质量,本文设计了模型二来进行验证:

在上述模型中,如果假设成立,我们预计回归系数α1符号为负,即由“四大”执行整合审计,可操纵性应计利润值较低,财务报告质量较高。

四、实证检验与结果分析

(一)描述性统计分析

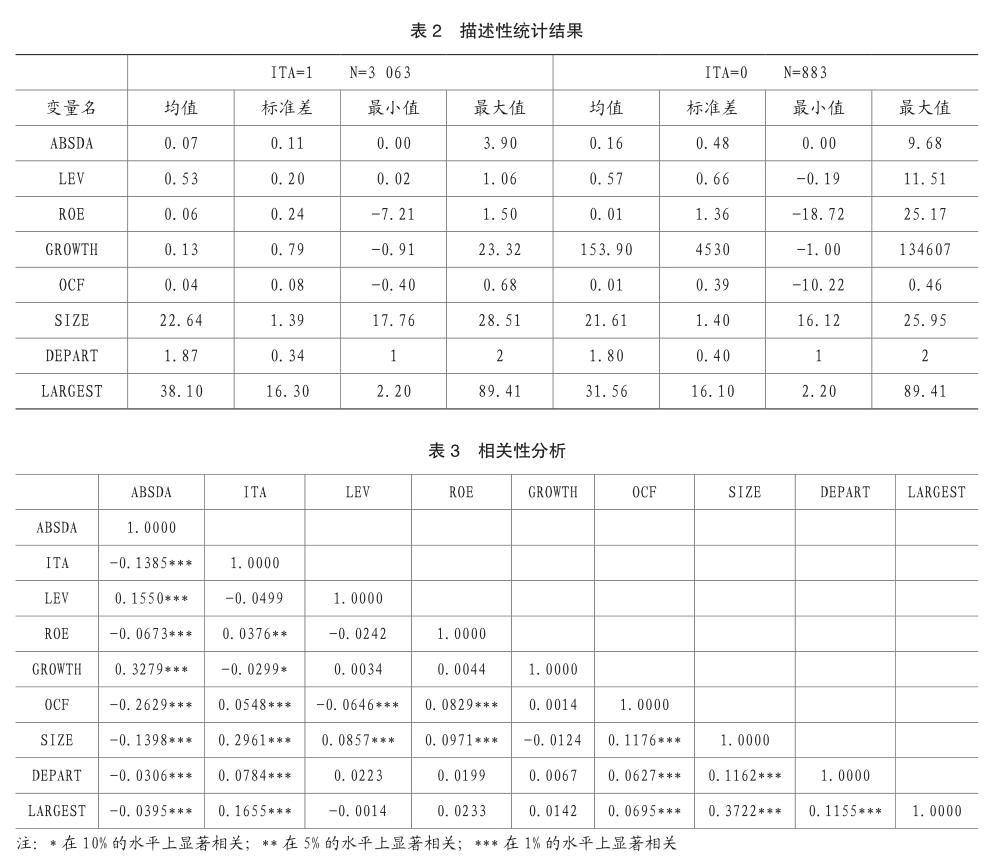

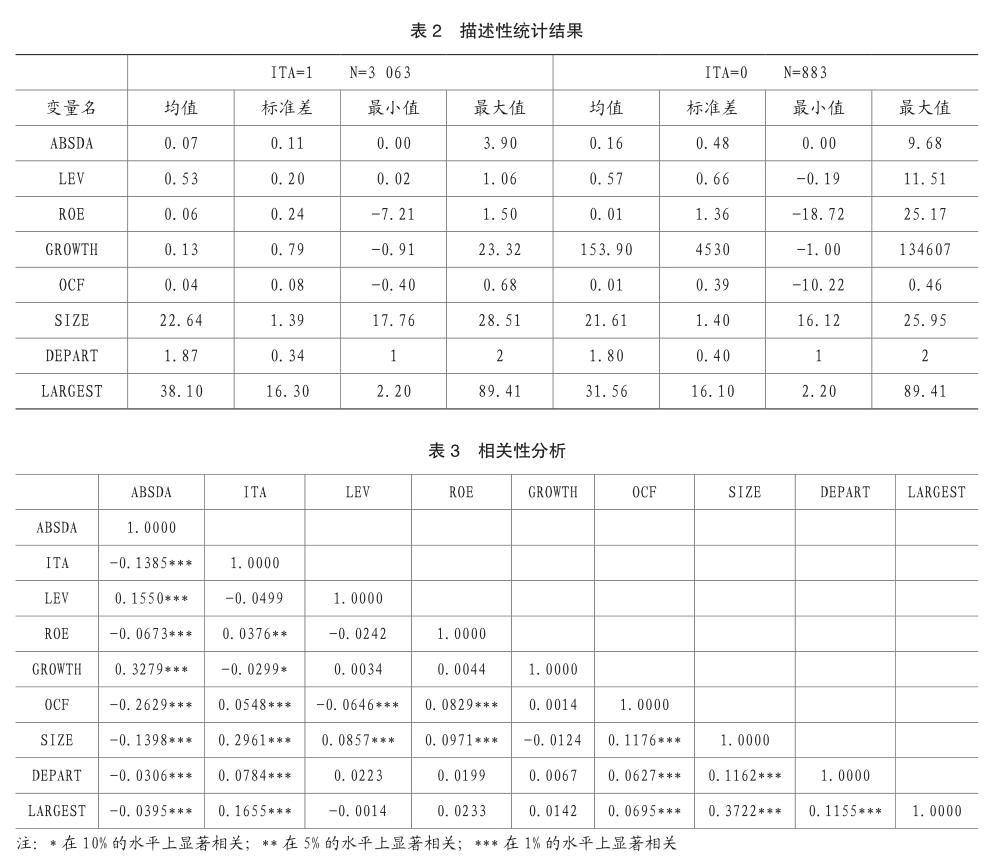

表2显示了执行整合审计与否的各变量的描述性统计情况。从表中可以看到:公司在执行了整合审计的情况下,操纵性应计利润估计数的绝对值为0.07,而在没有进行整合审计的情况下绝对值为0.16,远远大于0.07,说明公司在进行了整合审计的情况下财务报告质量较高,是符合假设1的。在考虑了主要的解释变量之后,其他的控制变量也显示出了一定的特征,比如:与没有进行整合审计的公司相比较,进行整合审计的公司的资产负债率较低,净资产收益率较高,经营活动现金净流量较大,公司规模也较大等。对于2012~2014年间一直在市的1 288家公司中是否连续3年执行整合审计对财务报告质量的影响,研究结果和预期一样,连续进行整合审计的公司的操纵性应计利润数值较小,与假设2相符;而由“四大”作为执行主体的公司的可操纵性应计利润虽小于非“四大”,符合假设3,但是数值相差并不是特别大。

(二)相关性分析

表3显示了模型一的各变量之间的相关系数,从表中可以看出执行整合审计与财务报告质量的替代变量可操纵性应计利润呈显著的负相关关系,并且在1%的水平下显著,而所有控制变量如资产负债率LEV、净资产收益率ROE等都与可操纵性应计利润存在显著的相关性。另外经研究发现连续执行整合审计、是否由四大执行整合审计都与被解释变量在1%的水平下显著。

(三)多元回归分析

1.假设1回归分析

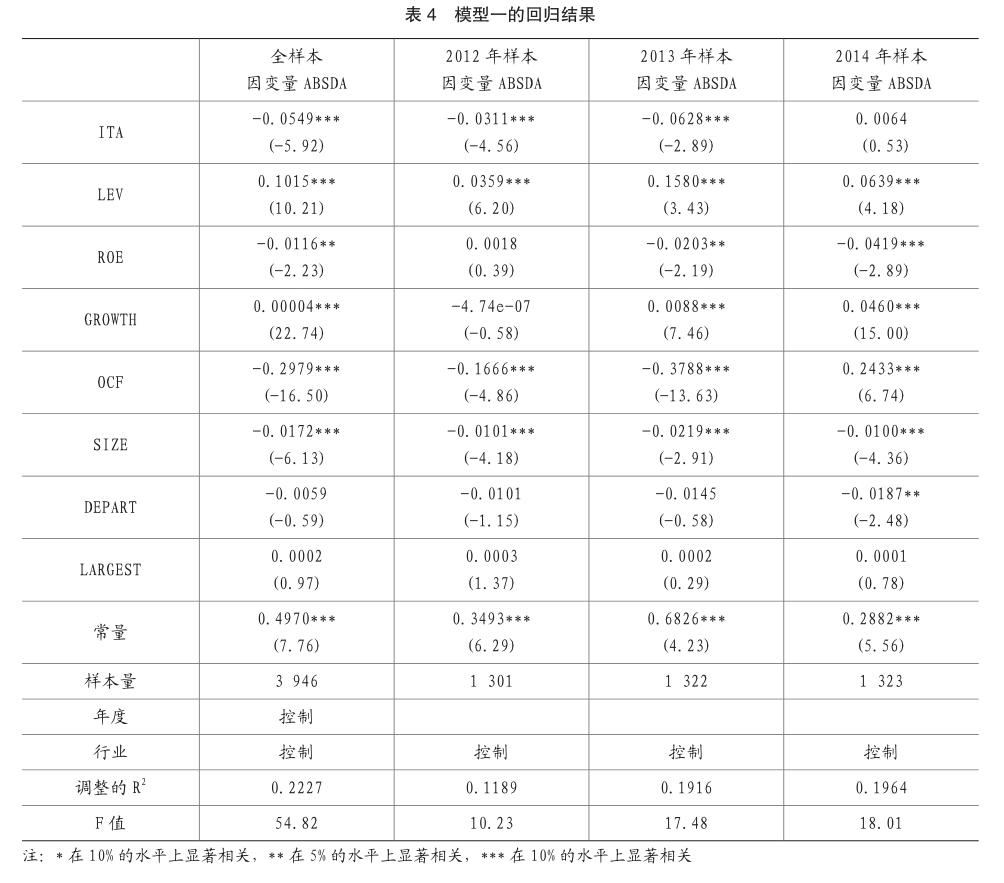

表4为模型一的回归结果,由于国家从2012年起颁布新政策,开始强制执行内部控制审计,所以本文既对执行整合审计对财务报告质量的影响进行了分年度分析,也对其进行了全样本分析。进行全样本回归分析时控制了行业和年份,各年回归时控制了行业,各回归方程整体都在1%的水平下显著,而且调整的R方基本都在20%左右,方程拟合度较好。

从回归结果可以看出,对全样本进行回归,执行整合审计与可操纵性应计利润在1%的水平下显著负相关,说明执行整合审计能显著提高公司的财务报告质量,并且它们的系数绝对值是5.92,也验证了执行整合审计与否对被解释变量的影响是较大的。在分年度回归的过程中,除了2014年两者关系不显著外,其余两年也是在1%的水平下显著负相关,满足假设1。至于2014年两者关系不显著应该与2014年选取的样本量有关,到2014年基本全面实行内部控制审计,没有进行内部控制审计和整合审计的公司的样本量太少。并且从分年度的回归结果中我们发现:从2012~2014年这三年样本的显著性虽不存在明显的差异,但是两者之间的系数呈现逐步下降的趋势,这可能是由于2012年是国家政策颁布的第一年,实施效果比较显著,而2013年和2014年整合审计经历了2012年的大发展,大多上市公司都执行了整合审计,所以解释力度稍微弱一些。

从控制变量的回归结果看,在全样本中,除却代表公司治理情况的DEPART和LARGEST与被解释变量关系不显著外,只有代表公司盈利能力的ROE在5%的水平下显著,其余的变量对被解释变量的影响都在1%的水平下显著。在分年度的样本回归结果中,代表公司财务状况的资产负债率LEV、代表公司經营状况的OCF和公司规模SIZE都在本文中得到相当显著的结果,三年的样本都在1%的水平上与可操纵性利润显著相关。

2.假设2和假设3的回归分析

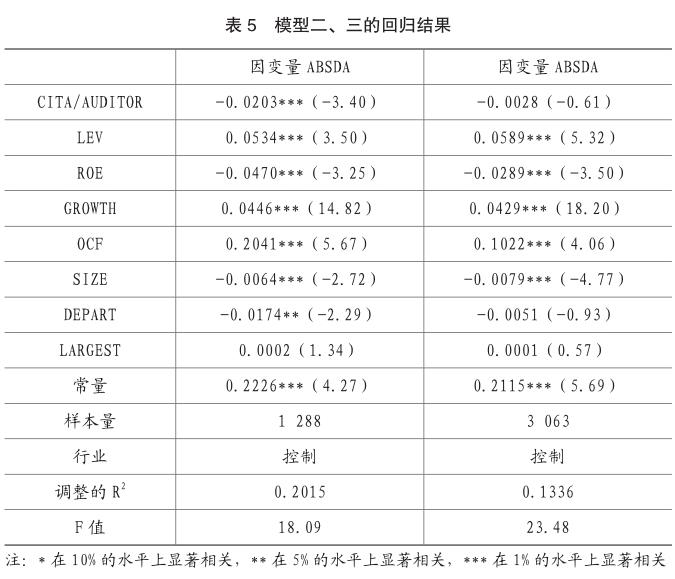

表5是模型二和模型三的回归结果汇总,其中模型二并没有进行分年度回归主要是因为模型二是选取的是2012~2014年同时存在的公司作为样本,对其是否连续三年都进行整合审计进行考察,最后选取样本1 288个,控制了行业,模型在1%的水平上显著,调整的R方为0.2015,说明模型的总体拟合程度较好。

回归结果中连续执行整合审计的系数为负数,且在1%的水平下显著,说明连续执行整合审计与财务报告质量呈显著的负相关关系,即连续执行整合审计的公司的财务报告质量要高于非连续执行的公司的财务报告质量,验证了假设2。

从控制变量的回归结果来看,除了代表公司治理情况的第一大股东持股比例没有得到显著的结果,其余的控制变量都在1%和5%的水平上与被解释变量显著相关。而第一大股东持股比例之所以没有与被解释变量呈现显著相关性可能由模型二样本量较少导致。

模型三是以执行了整合审计的公司作为样本,研究由不同的执行主体进行整合审计是否会对财务报告质量产生影响。在控制了年度和行业的回归结果中,样本数量有3 063个,回归方程整体在1%的水平下显著,并且调整的R2处于可接受范围。

从回归结果中可以看出:执行整合审计的事务所类型与可操纵性应计利润的系数为负,但不显著,说明事务所类型与操纵性应计利润呈现负相关关系,由“四大”执行的整合审计的公司的财务报告质量要稍稍高于非“四大”,但是事务所类型并不是影响财务报告质量的关键性因素。

从控制变量的回归结果看,代表公司财务状况的资产负债率LEV、代表公司盈利能力的ROE、代表公司成长性的GROWTH和代表公司规模的SIZE都与被解释变量操纵性应计利润ABSDA在1%的水平上呈现显著的相关关系,且符号也与预期相符。代表公司治理状况的LARGEST和代表董事长和总经理职权分离程度的两职合一DEPART虽系数方向与预期一致但都没有得到显著的结果,可能的原因是模型三的样本去掉了没有进行整合审计的公司,样本较模型一和模型二而言并不全面,也有可能说明在研究事务所类型对财务报告质量的影响中,这两个变量并没有发挥关键的作用。

(四)稳健性检验

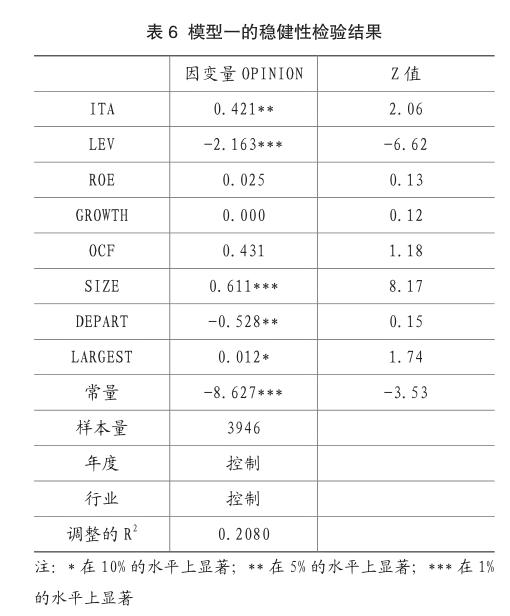

为了保证结论具有较高的可靠性,本文做了稳健性测试。本文对上市公司财务报告质量采用其他的变量来衡量,上文中我们采用可操纵性应计利润作为财务报告质量的衡量指标,在进行稳健性检验时,这部分采用审计报告意见作为财务报告质量的替代变量。

从表6中我们可以看出,当财务报告质量的衡量指标被替换为审计报告意见时,我们发现审计报告意见与是否执行整合审计之间的系数存在着正向相关的关系并且在5%的水平上显著,这是因为当执行整合审计时,财务报告质量较高,财务报表被出具标准审计意见的可能性就越大,说明执行整合审计可以提高财务报告质量,从另一方面验证了假设1的结论,也说明本文的研究结论具有稳健性和可靠性。

五、研究结论与启示

本文选取2012~2014年沪深两市主板A股上市公司作为研究样本,实证分析执行整合审计、连续执行整合审计和执行整合审计的不同主体对财务报告质量的影响。结果发现:执行整合审计与财务报告质量存在显著的正相关关系,即执行整合审计可以提高上市公司的财务报告质量。这是因为整合审计起到了促进资源整合、提高审计效率、降低审计风险、提高审计质量的作用,从而提高了财务报告质量;其次,连续执行整合审计与财务报告质量也存在显著的正相关关系,即连续执行整合审计的上市公司财务报告质量更高。连续执行整合审计对整合审计流程更熟悉,操作更熟练,协同效应发挥得更好更完善,由此更能提高财务报告质量;最后,国际“四大”执行整合审计与财务报告质量存在正相关的关系,但是关系不显著,说明整合审计的执行主体不同并不会给财务报告质量带来很大的影响。

鉴于本文的研究结论,整合审计的执行有利于财务报告质量的提高,但是我国整合审计不管在理论研究与实证应用方面都存在着许多不完善之处。为了更好地推动整合审计的发展,提高整合审计在上市公司乃至全部公司的普遍适用性,首先国家应当建立专门监管机构对整合审计进行规范和监督。其次,随着内部控制审计的强制实施,会计师事务所应当紧跟潮流,不断培养优秀的审计人才,打造一流的审计团队,注重提高审计师的执业能力。并且随着《企业内部控制基本规范》和《企业内部控制配套指引》的相继颁布,我国已建立了相对比较完善的内部控制规范体系,上市公司应当积极学习和领会内部控制相关制度与规范,加强本公司的内部控制体系建设。最后应提高社会公众对财务信息质量的重视与监督,有效避免注册会计师在审计工作过程中走过场,也能促进上市公司通过内部控制审计真正发现存在的内部控制缺陷,减少财务报表重大错报,达到提高财务报告质量的目的。

主要参考文献:

[1]胡本源,徐丞宬.整合审计、审计费用与审计质量[J].会计之友,2015(2):119-126.

[2]何芹.内部控制与财务报表整合审计的再思考[J].中国注册会计师,2012(4):85-90.

[3]廖崇康.内部控制审计与财务报表审计的整合思路[J].山西财经大学学报,2014(4):100.

[4]雷英,吴建友,孙红.内部控制审计对会计盈余质量的影响-基于沪市A股上市公司的实证分析[J].会计研究,2013(11):75-81.

[5]马建军.内部控制审计与财务报表审计整合研究[J].財会通讯,2013(12):92-94.

[6]时军.我国整合审计发展与实施问题研究[J].中国注册会计师,2013(12):69-76.

[7]王守海,郑伟,张彦国.内部审计水平与财务报告质量研究[J].审计研究,2010(5):82-89.

[8]王研.内部控制审计、整合审计与财务信息质量关系研究[J].新会计,2013(12):49-51.

[9]张龙平,王军只,张军.内部控制鉴证对会计盈余质量的影响研究一基于沪市A股公司的经验证据[J] .审计研究,2010(2):42-47.

[10]Abraham D.Akresh.A Risk Model to Opine on Internal Control[J].Accounting Horizons,2010,24.