风险投资对地区战略性新兴产业的影响

赵红梅

[摘 要] 立足于国内外相关研究,基于2008-2017年31省的面板数据,运用固定效应模型实证分析了风险投资对战略性新兴产业的影响。结果显示风险投资额对地区战略性新兴产业有显著的促进作用,但由于风险投资更倾向于成熟期和扩张期的未上市企业,对处于中早期的新兴产业作用较小,研究还同时发现地区的经济发展水平也显著影响战略性新兴产业的发展。建议各地应充分发展多层次金融支持,特别是发挥政府引导基金的作用,带动风险投资更多的投向薄弱环节,促进战略性新兴产业快速发展。

[关键词] 风险投资;技术市场交易额;固定效应模型

[中图分类号] F832.46[文献标识码] A[文章编号] 1009-6043(2019)05-0003-02

一、前言

国务院《关于加快培育和发展战略性新兴产业的决定》中指出节能环保、新一代信息技术、生物、高端装备制造、新能源、新材料和新能源汽车等产业对经济社会全局和长远发展具有重大引领带动作用,应在科研、人才、制度、市场环境、国际合作等方面予以重点扶持,推进重大科技成果产业化和产业集聚发展。加大财税金融等政策扶持力度,发挥多层次资本市场的作用,设立专项政府基金,大力发展创业投资和股权投资等风险投资基金,引导资金投向战略性新兴产业。我国的风险投资在上交所和深交所成立后开始起步,经历了近30年的发展日益壮大,2018年全年累计投资20966件次,投资金额达到9915.85亿元,已经超越美国领跑全球风投市场。

国外学者的相关研究主要集中在风险投资对企业技术研发的影响,GaryD等(2005)分析了一个20年期的大型上市公司小组,发现企业风险投资的增加与随后企业专利申请的增加正相关,认为风险投资项目有助于企业的整体创新。LilianaH等(2013)的研究发现无论企业规模大小,风险资本都会刺激企业应用研究和技术开发领域的投资,但不会促进基础研究的增加。国内学者关于风险投资对战略性新兴产业的影响研究主要采用定性分析,定量分析主要集中在微观企业层面。杜传忠(2016)研究认为风险投资对战略性新兴产业发展具有促进和阶段性投资及激励等作用;赵先进(2016)通过分析1997—2010年七大战略性新兴产业中的上市公司数据发现风险投资数量和早期进入能显著提高企业的技术创新绩效;李云鹤(2014)通过分析创业板战略性新兴产业公司,认为风险投资对常规式创新具有一定的促进作用,而对探索式创新促进效果不显著。

根据上述国内外研究基础,将本研究方向确定为分析风险投资是否从宏观技术创新层面促进了战略性新兴产业发展,研究方法采用固定效应面板数据模型。

二、理论基础

如下实证主要研究处于初创期的战略性新兴产业。对于成熟期的产业可以通过IPO、银行贷款等方式获得直接融资和间接融资,而新兴产业特别是初创期企业和项目因其较长的孵化期和较大的资金需求,更需要风险投资的支持。

三、变量选取与模型设定

(一)被解释变量和解释变量选取

1.战略性新兴产业活跃度,被解释变量。采用技术市场交易额(TECHMARKET)来衡量新兴市场的活跃度,根据国家科技部《2017年全国技术市场交易简报》,成交额最多的三个行业是电子信息、城市建设与社会发展和现代交通领域,而增幅最大的是航空航天、新能源、先进制造业、先进农业、环境保护和生物医药行业,根据国家发展改革委对于“战略性新兴产业”的定义,与技术市场交易范畴相符。因此选用技术市场交易额作为战略性新兴产业活跃度的主要衡量指标。

2.风险投资的活跃度,解释变量。采用风险投资金额(VCA)来衡量风险投资的活跃度,以被投企业所在地而非风险基金注册地或基金管理机构所在地为标准进行统计,用以衡量在当地投入的风险投资对战略性新兴产业的影响系数。假设风险投资的活跃程度对战略性新兴产业的发展有正向促进作用。

(二)控制变量

1.经济发展总体水平。采用地区GDP总量(GDP)面板数据来衡量经济发展总体水平,我国风险投资较为活跃的江苏省、浙江省、广东省、山东省都是经济总量排名靠前的地区。提出假设:经济发展总体水平对新兴产业的发展有正向促进作用。

2.人均产出水平。采用人均GDP(PREGDP)来衡量人均产出水平,经验显示人均GDP对经济发展程度的衡量效果更佳,更能够体现地区的人力资本和发展能力。提出假设:人均产出水平对新兴产业的发展有正向促进作用。

3.科研和技术水平。采用国内专利申请授权量(PATENT)来衡量地区科研和技术发展水平,区域的科研能力越强,转化为技术产业的空间越大。提出假设:科研和技术水平能够促进当地新兴产业的发展。

(三)模型設定

(四)数据选取

样本的选取区间为2008-2017年,面板数据包含全国31省及直辖市,其中风险投资金额VCA来自于清科私募通数据库,技术市场交易额、GDP、人均GDP、国内专利申请授权量等数据来自国家统计局网站。

四、实证结果

由表1可知风险投资对战略性新兴产业的影响作用,解释变量风险投资额VCA的系数为正,且通过了显著水平为1%的检验,原假设成立,风险投资会显著促进战略性新兴产业的发展。控制变量方面,人均GDP的系数为正,通过了显著水平为1%的检验,原假设成立,说明人均产出水平对当地新兴产业有正向促进作用。GDP总量和专利授权量PATENT的计量结果不显著。

为进一步确定固定效应和随机效应模型的有效性,对上述模型进行Hausman检验,检验结果接受固定效应模型有效的假设。

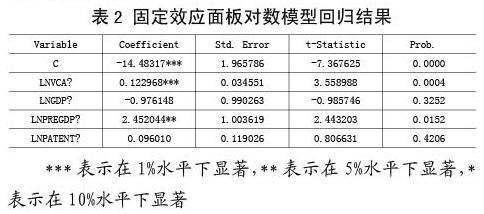

对上述变量的对数模型进行固定效应面板回归的结果如表2所示,依然是解释变量LNVCA和LNPREGDP显著影响为正,GDP总量和表1中的回归结果类似,与被解释变量呈现负相关,且不显著。从表1、表2综合来看,对数模型效果更好,剔除不显著的GDP总量和专利授权量PATENT后,C的估计值为-13.96156,LNVCA的估计值为0.116180,LNPREGDP的估计值为1.612880,构建模型如下:

五、结论和政策建议

基于风险投资对战略性新兴产业影响的研究,具体分析了风险投资金额对技术市场交易额的影响。结果显示,风险投资交易金额对战略性新兴产业有显著的促进作用,但影响系数较小,分析其原因主要是战略性新兴产业多处于初创成长期,盈利模式尚不清晰,风险敞口较大,而风险投资的逐利性和存续期限要求使其投资阶段更偏好成熟期和扩张期,统计数据显示,越是经济不发达的省市,上述情况越明显,甚至80%以上的风险投资都投向了较为成熟的创投企业。研究结果还显示,人均GDP对战略性新兴产业也有显著的促进作用,这与实际情况相符,经济发达地区的战略性新兴产业无论在科研支持、人才支持还是资金支持方面有更大的优势,进一步加大了区域间产业创新和经济发展的差距。

为此,科技银行、财政支持、科创板等多层次资金应进一步加大对战略性新兴产业的支持,特别是政府引导基金,更要发挥导向和杠杆作用,将风险投资更多的引导至早期、初创期科技型中小企业及科研机构,增加技术交易市场的活跃程度,促进战略性新兴产业的全面发展。

[参考文献]

[1]Gary Dushnitsky, Michael J. Lenox. When do incumbents learn from entrepreneurial ventures?[J]. Research policy, 2005, 34(5):615-639.

[2]Liliana Herrera, Gloria Sánchez-González. Firm size and innovation policy[J]. International Small Business Journal, 2013, 31(2):137-155.

[3]杜傳忠,李彤,刘英华.风险投资促进战略性新兴产业发展的机制及效应[J].经济与管理研究,2016,37(10):64-72.

[4]赵先进,李雪.风险投资、研发资本与战略性新兴产业的技术创新[J].科技管理研究,2016,36(13):90-95+101.

[5]李云鹤,李文.风险投资与战略性新兴产业企业资本配置效率——基于创业板战略新兴指数样本公司的实证研究[J].证券市场导报,2016(3):40-46.

[6]张露.多层次资本市场支持战略性新兴产业发展研究——基于深证新兴指数样本的实证[J].财会通讯,2016(2):14-16.

[7]赵玮,温军.风险投资介入是否可以提高战略性新兴产业的绩效[J].产业经济研究,2015(2):79-89.

[8]李云鹤,王文婷.风险投资介入、投资策略与企业异质R&D创新——基于创业新兴指数样本公司的实证研究[J].科技进步与对策,2014,31(21):76-82.

[责任编辑:王凤娟]