混改“战投”是与非

韩瑜

国有企业混合所有制改革是一项十分复杂、牵涉多方利益调整的改革。于企业而言,混改的重要目的和意义在于“改”而不仅是“混”。我们应当明确,实现产权上的混合所有制并不是国企改革的目标和终点,混改只是改革的起点,为国企治理和机制变革创造了基础土壤,需要通过混改进一步实现国有企业的市场化经营,即改变国企的经营机制、用人机制、分配机制、考核机制等,达到相应规模性指标、效率性指标、成长性指标的要求,最终实现企业经济效益和整体实力的显著提升、市场化水平显著提高、发展活力显著增强。

十八届三中全会之后,发展混合所有制经济成为与公有制经济、私营经济同等重要的主要经济形式。国企混改工作中,战略投资者的选择是一个非常关键的环节,理应受到重点关注。国企选择战略投资者,目的是让其作为一个愿意长期持有较大股权、积极参与甚至主导公司治理的法人投资者,主要解决三个方面的问题。

其一,聚合产业资源,拓宽经营领域。战略投资者能为企业提供其他产业资源和提高运营能力的机会,实现企业间资源互补,增强核心优势,提升企业在相关产业和业务领域的竞争实力。

其二,盘活资产,优化资本结构。新资本的注入以及部分国有股权的退出,将进一步激活企业内部经营资本、优化企业资本结构,有助于提升企业资本运营效率,提升公司的市场化融资能力,有效缓解企业的债务压力。

其三,推动体制机制改革升级。战略投资者可以带来先进的管理经验,促使企业治理结构、管理体制、人才机制得以优化,倒逼體制不断深化改革。推动企业健全内部的优胜劣汰和经营决策,激发企业内生动力。

抉择:构建新的“朋友圈”

国有企业在选择投资者时,首先应明确在混改中需要解决的发展问题。不同的发展需要,选择投资者的着眼点有所不同。但通常来讲,投资者应具备以下一般性条件:

?投资者应为独立的企业法人,原则上国有企业混改不引入仅有资金或相关资质的自然人投资者;

?投资人应与改革企业产业相关或相近,优选能为企业带来技术或市场的产业投资者,或具备较强投融资能力和资源整合能力的投资基金;

?投资者引入应有利于企业产业产品结构调整和产业升级,从合作意向来看,须对企业有长期合作的愿望和相应投资计划;

?投资者产权、债务应清晰,财务数据真实,且没有身陷重大法律纠纷;

?投资者选择还应兼顾其他因素,如企业文化理念相近,认同企业发展战略,行业地位优势明显等。

国有企业在引入投资者时,需从战略视角统筹规划企业“朋友圈”,明确目标合作伙伴的类型和能力要求。从战略目标角度而言,合作伙伴可分为资源型、市场型、技术型和资金型等类型。

资源型战略投资者:明确自身市场定位和战略目标,欲通过战略合作凸显核心优势,或解决企业发展受限、后续发展乏力等问题的企业,一般选择资源型的合作伙伴,与产业链上下游优质企业达成战略合作,实现资源优势互补,增强自身核心竞争力,通常在主体层面引入投资者。

市场型战略投资者:计划拓展市场布局、拓宽销售渠道,进一步抢占市场的企业,一般选择市场型的合作伙伴,基于双方在区域及市场渠道等方面的资源开展合作,多采用合作出资开设新公司的方式,实现多地区多渠道多平台协同拓展市场布局。

技术型战略投资者:通过技术创新解决研发瓶颈、缺乏核心技术优势等问题的企业,一般选择技术型的合作伙伴,通过技术合作整合大数据、人工智能、物联网等新一代技术,借助技术创新驱动企业高质量发展,加速企业数字化转型。

资金型战略投资者:战略发展受资金限制,希望通过股权融资解决缺乏流动资金或资金周转困难等问题的企业,一般选择资金型的合作伙伴,通过吸收合作方的投资,有效盘活企业存量资产,维持资金链正常运作的同时扩大业务规模;同时一些发展势头良好,但受制于体制机制约束无法进行市场化运作及激励的、或短期面临改革指标压力的企业,也可在首轮引入投资者的时候选择资金型合作伙伴。

混改中战略投资者的选择更注重双方战略合作的匹配度和互补性,更看重对方的发展实力、资源优势以及长期合作意向等。在确定企业要引入的战略投资者类型后,企业需根据自身发展需求设计“引战”节奏。可根据最终混改目标,划分战略阶段,明确各战略阶段的战略目标、资金需求以及预期达到的目标。例如导入期战略一般要求企业集中主业稳步发展、做优做强;成长期战略要求企业扩大市场布局、开拓相关细分市场。不同战略阶段之间战略目标发展跨度将决定企业释放股比、释放价格(是否溢价转让及溢价增资)等;所需的资金缺口将影响股权转让(溢价转让,估值转让,溢价多少等)、增资扩股(增资多少,员工能否承受同比增资)等。

首轮引入投资者应相对集中,以1-2家为宜,确保其充分的积极性参与企业的经营和决策;原则上至少引入一家非公资本。

案例I:三地上市电信运营企业的战投选择

LT公司是中国唯一一家同时在纽约、香港、上海三地上市的电信运营企业,其主要经营通信业务以及各类电信增值业务。LT公司在3G时代抓住发展的时机,先发制人,取得了很大的优势。但在4G时代错过了占有市场的前期机会,忽视了4G网络建设和市场营销等方面,导致在用户人数、网络质量、收入方面均落后于其他两家同类竞争企业。2017年混改前存在如下发展瓶颈:1.营收规模偏小,净利润低,负债率高;2.移动与固网业务发展困难;3.治理机制不完善,企业经营理念落后,效率低下。

基于LT公司所面临的战略发展瓶颈和企业战略目标(开拓融资渠道,降低财务压力;整合产业资源,提高市场竞争力),需要同时引入产业型和财务型投资者,主要包括大型互联网公司、垂直行业领先公司、具备雄厚实力的金融企业、国内领先的产业基金等,如中国人寿、腾讯信达、百度鹏寰、京东三弘、阿里创投、苏宁云商等9家企业。

这样一来,其一,引入腾讯、百度、京东、阿里巴巴和苏宁,与互联网行业五家龙头企业合作,不仅是因为它们有雄厚的资本,也是寻求在零售体系、内容聚合、家庭互联网、支付金融、云计算、大数据、物联网、基础通信等领域展开深度协同,有助于LT公司借助互联网平台优势增加客户黏性,降低经营成本,拓展传统业务和创新发展模式,促进产业链资源协同发展。其二,引入光启互联,寻求与垂直行业领先企业的光启在公共安全、智慧城市、智慧交通、军民融合、通信服务等多个领域开展深层次的战略合作,以城市大数据为基础,充分融合双方技术、资源优势,构建有竞争力的智慧垂直生态,推动双方重点业务和产业链融合创新发展,培育新的产业增长点,加速双方的创新转型和价值提升。其三,引入中国人寿。中国人寿作为我国最大的寿险公司,具有雄厚的资本,可为LT公司带来资金支持;同时,中国人寿是集保险、投资、银行于一体的综合性投资集团,而LT公司具有经营业绩、现金流稳定的特点,双方在业务资源、客户资源、市场资源方面均具有很强的互补性。其四,引入淮海方舟、兴全基金,两家国内领先的产业基金则为LT公司提供与其投资的大量央企、地方国企、民营企业进行更多对接的机会。

从结果来看,LT公司通过引入合适的战略投资者,使得其在企业资产构成和经营能力方面得到全面优化。首先,引入战略投资者为LT公司带来了充足的资金、先进的技术和广阔的市场,促使LT公司的盈利能力、营运能力、偿债能力、发展能力都得到明显的改善;其次,LT公司借鉴战略投资者先进的管理机制和创新性的发展理念,实现了企业治理结构、业务发展和投资战略上的突破;最后,LT公司引入战略投资事件引发其股价在短期内大幅上涨,为股东带来了良好的经济效益。

案例II:一家汽车营销服务公司的“引战”考量

WY公司是某汽车集团公司旗下汽车营销及服务专业化运营平台,主营业务包括汽车营销与服务和汽车综合体建设与运营,致力于打造国内一流客户体验与价值创造服务供应商。

为全面推进集团改革,统筹内外资源,改善运营管理,实现降本增效,WY公司计划从市场互补、资源互补和技术互补等三个维度选择战略投资者。在市场层面,引入拥有市场、渠道、客户等市场资源互补型的企业;在资源层面,公司计划打通汽车产业链上下游,实现产业之间的跨界融合;而在技术层面,公司顺应时代发展,希望通过与我国已进军智能汽车领域的互联网公司合作,实现技术领域的创新突破。

在经过全面深入的考量后,WY公司结合企业现阶段发展情况和市场定位,计划引入互补性行业或有重要业务拓展合作的实业投资者作为战略合作伙伴,包括产业链上下游拥有管理、技术或人才等方面资源的领先企业(如上游的汽车零部件制造商、下游的汽车后市场服务商等)、通过战略合作可以发挥战略协同效应的领先企业(如综合金融集团、保险公司等),以及以数据驱动挖掘客户需求和支持业务决策的互联网公司或专业数据公司。

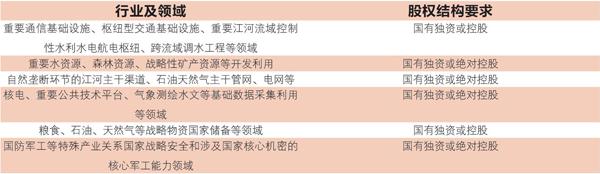

不同行业及领域混改后股权结构要求

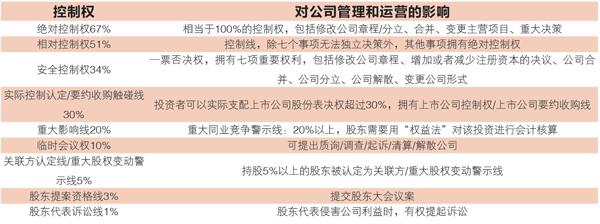

不同的股比设置将对公司管理和运营产生影响

优化:从股权到治理结构

通过混合所有制改革,国有企业建立更加科学、有效、完整的现代法人治理结构。而股权结构设计直接影响企业的实际管理控制权。企业在明确自身的行业分类和股权结构代表相应控制权的前提下,应基于市场发展情况和战略目标,构建适合公司未来发展及战略目标实现的股权结构。

2015年9月24日,国务院印发《国务院关于国有企业发展混合所有制经济的意见》,指出企业应根据行业分类、业务类型及企业特点选择改革路径确定混改后股权结构要求,有效探索主业处于重要行业和关键领域的商业类国有企业混合所有制改革,为国有企业推进混合所有制改革提供方向指引。

同时,不同的股比设置将对公司管理和运营产生影响。(见上表)

对国企而言,从资本控制和治理结构角度出发,企业的最优股权结构一般具备保持国有资本控制力、实现资本的保值增值、促进治理结构优化和实现员工激励等特点。企业应综合考虑自身以及战略投资者在战略协调、产业优势、技术设备、资金实力以及行业地位等诸多因素,并从长远发展的角度综合考虑未来战略发展、所需资金以及董事会席位控制權等要求,从而确定最终的股权结构和各企业股份占比。

混改同时需要将公司党组织嵌入到公司法人治理结构中,明确和落实党组织在公司法人治理结构中的法定地位。科学合理设置公司党委会、董事会、监事会、经理层的权力和责任,规划各治理主体议事规则。同时,加强董事会建设,向集团争取公司董事会行使重大决策、选人用人、薪酬分配等权力;优化公司董事会组成结构,增加外部董事比例;下设专业委员会为董事会决策提供保障。通过构建“三会一层”的现代企业法人治理结构,建立有效的授权和监督机制,从而实现各机构之间权责清晰、管理科学、各司其职、有效制衡。

不同类型的战略投资者对公司治理结构优化需求也不尽相同。对于为化解债务危机而引进的资金型战略投资者,更看重混改企业的财务收入,而在治理结构优化方面要求不高。为资源互补协同战略而引入的资源型战略投资者,会基于自身资源考虑战略匹配度,一般会要求混改企业在股东会、董事会设置、预留“战投方席位”,参与企业实际管理和控制的过程,同时要求其核心管理层持股,有效监督董事会的运作。

案例III:一家改制农企的治理探索

以FS集团为例,该集团是农业产业化国家重点龙头企业,现已形成以冷链物流及农产品市场经营管理为主,集食品加工、餐饮酒店、生态农业、夜经济等多种业态于一体的业务发展布局,已成为辐射全国的农产品流通中心。

FS集团所处行业存在一定的特殊性,保障农产品供应、确保市场价格平稳、做好员工和业户维稳等工作都至关重要。同时,集团部分房产土地名实不符及无证、壳企业出清等复杂的历史遗留问题有待解决。为推动FS集团股权多元化,形成更加制衡的治理关系,集团计划引入3家战略投资者(2家民营企业,1家国有企业)。在综合考量企业的发展现状和未来发展战略后,集团初步确定“原有股东:战投一:战投二:战投三实现40%:35%:15%:10%”的股权结构。

在治理结构优化层面,FS集团依据《公司法》建立健全法人治理结构,规范建设“三会一层”治理关系,完善公司章程。通过企业权力机构、决策机构、监督机构和执行机构的改制,优化完善企业的治理体系和治理结构,从而在“三会一层”之间搭建行之有效的监督管理体系。改制企业董事会暂定由7名董事组成,其中FS集团委派3人(含改制企业董事长);战投一委派2名董事,战投二和战投三各委派1名董事。