基于股权结构视角下的家族涉入对企业创新影响探析

陈家田,查修哲

(安徽大学 商学院,安徽 合肥 230601)

创新是社会进步的灵魂,中小企业是创新的重要力量和活力之源。从国家层面来说,企业创新推动经济增长;从个体层面来说,创新也关乎企业自身的生存和发展。但是,即使面对相似的市场环境和政府支持政策,各企业的创新水平仍然存在巨大的差异。家族企业作为企业界的“后起之秀”,在促进经济增长方面发挥着重要作用,更因其不同于一般民营企业的特点成为近年来学术界研究企业创新的热点。Ayyagari等对47个发展中国家19 000家企业的实证研究显示,相较于非家族企业,家族企业更重视企业的创新发展[1];Chen等对台湾516家不同行业的上市企业进行研究,发现家族企业在创新投入方面比非家族企业更多[2]。

影响企业创新水平的主要因素并不只是单一的股权结构或者管理层特征,而应追溯到企业的控制权配置上。在终极控股股东视角下,股权集中度、股权制衡度、大股东性质等对公司研发投入均能产生不同的影响:股权制衡度对企业的研发投入具有正面效应;股权集中度则对研发投入具有负面效应[3];在董事会和管理层控制权配置层面上,超额董事席位和终极控股股东担任CEO都能促进企业创新[4]。但是,鉴于家族企业自身所具有的特点,仅仅从单一股权和管理层层面来研究控制权配置对企业创新的影响远远不够。研究证实,目前家族企业股权结构大多为金字塔形,这种股权结构以控制权与现金流权分离为显著特征,其所有权结构和控制权结构复杂。而这种金字塔结构造成的两权分离度较高的现象也会影响企业的研发投入。由于企业研发活动初期具有投资大、风险高、可见收益小等特点,所以一般民营企业的股东或者高管可能会因为追求短期效益而放弃研发投入。但是,家族企业的创始人追求的不仅仅是短期利益,他们更看重企业的“长青”与代际传承,所以可能更具创新意愿。对于由实际控制人的家族成员担任董事长的企业和由非家族成员担任董事长的企业这两种类型的公司来说,由于声誉和信任机制的作用而导致两权分离对其各自的企业创新水平的影响也会有所差异。

一、研究假设

(一)有关两权分离度与企业研发投入关系的研究假设

1.两权分离度对企业创新投入的负向影响

控制权是指终极控制人利用其持股比例对公司重大决策事项的表决权,包括直接控制权和间接所拥有的控制权。现金流权则指终极控制人按其实际投入公司的资本占总资本的比例所享有的剩余收益权利,即来自股东实际投入资本取得的股份。所谓控制权与现金流权的偏离是指终极控制人对重大决策或事项的投票权超过其对被控制公司净资产所有权的部分。从“掏空”角度看,Claessens等研究发现,两权分离可能会导致实际控制人对企业进行“掏空”,进而导致企业价值的降低[5-9]。Johnson等指出,股权集中使得大股东倾向于利用自己手中的控制权,通过“隧道效应”从上市公司转移资产和利润,损害中小股东的利益,进而影响公司价值[10]。从对企业创新的影响来看,家族企业表现出的更明显的风险厌恶[11]、控股家族股东之间的利益冲突带来的新的代理成本[12]等问题都会对企业研发投入产生负面影响。从外部政策方面分析,“营改增”政策能有效促进企业提高研发投入,但是随着两权分离度增大,“营改增”对企业研发投入的影响越来越不显著[13]。从股权结构方面分析,终极控股股东的控制权与现金流权分离行为会抑制企业创新;终极股东现金流权与技术创新显著正相关,两权偏离度过高对技术创新投入和产出均具有显著的负面影响[14]。从融资约束角度研究,两权偏离程度越高,企业融资约束越严重,从而导致企业的创新能力下降[15]。从“复杂效应”看,随着金字塔结构控制链增长、企业数量的增加,终极控制人对上市公司的控制更加复杂,这种复杂性可能会减少终极控制人的有效控制,并阻碍上市公司研发成功后的利益输送,从而减弱终极控制人研发投入的动机。由于“掏空效应”和“复杂效应”同时存在,企业可能会更愿意通过其他途径来谋求公司利益,很难将资金投入到企业研发这种具有高度不确定性的活动中,基于此,我们提出如下假设:

H1a:家族企业现金流权和控制权分离度越高,企业研发投入就越低,从而对企业创新产生负向影响。

2.两权分离度对企业研发投入的正向影响

与此同时,两权分离更多的是导致实际控制人对企业的支持行为,进而导致企业创新水平上升。并且,民营企业的两权分离状态并不会损害公司价值,相反还有微弱的正向作用[16]。家族企业主通常是企业实际控制人,为了企业的长远发展,他们往往会通过做强上市公司来提升企业价值,所以更多的是支持行为而不是“掏空”。两权分离度较高能够有效拓展内部资本市场,缓解融资约束,从而激发企业的创新能力[17]。从控制权配置看,终极控股股东两权分离度与企业创新投入显著正相关,这与一般金字塔结构的“掏空”理论出现相反结果[18]。所以,在两权分离导致的支持效应和缓解融资约束的双重作用下,企业可能利用其资源来支持上市公司的研发行为,基于此,我们提出如下假设:

H1b:家族企业现金流权和控制权分离程度越大,企业研发投入就越高,从而对企业创新产生正向影响。

(二)有关家族涉入与企业研发投入的研究假设

已有研究表明,家族成员涉入这种治理方式对于家族企业也会产生不同的影响。在家族企业中,相对于自然人直接控股,家族控股联盟的存在及其对董事会席位的占据为家族股东进行利益侵占提供了便利[19]。从社会情感财富的视角来看,家族持股比例对研发投入的影响随着家族财富投入的多少而产生不同的影响[20]。在家族超额控制方面,研究表明董事会及经理层家族超额控制对家族企业创新均表现为激励效应[21]。Liang等在研究中国家族上市公司时发现,如果家族成员进入管理层会弱化研发投入与创新绩效的正相关关系,但是家族成员进入董事会则会强化这种正相关关系[22]。张妮等通过对家族领导权涉入和所有权涉入两方面考察家族涉入情境对上市公司创新行为的影响时发现,家族领导权涉入对上市公司创新行为有积极影响,而家族所有权涉入与上市公司创新行为之间存在非线性相关关系[23]。董事长作为公司的法人代表,除在公司内部拥有最高决策权力外,更享有较高的社会知名度,当家族成员担任董事长时,将会格外注重企业的声誉和发展,所以对家族企业存在的为了眼前利益而放弃长远利益的短视行为会起到一定的监督作用。此外,当家族成员担任董事长时,会受到外界更多的关注,这些外界关注带来的监督作用会进一步增强家族企业的创新意愿[24],基于此,我们提出如下假设:

H2a:当家族成员担任董事长时,能够有效促进企业创新。

二、研究设计

(一)数据来源与样本选择

本文将符合下列条件的公司视为家族企业:(1)最终控制人能够追溯到自然人或者家族;(2)最终控制人直接或者间接是上市公司的第一大股东;(3)自然人或者家族对上市公司具有实质控制权,且控制权比例大于等于10%。最终得到的家族企业类型有两种:(1)单个自然人企业家企业,即实际控制人为个人且无家族亲属在上市公司或者控股股东公司持股;(2)多人家族企业,即除实际控制人之外,至少1名具有亲属关系的家族成员或持股或管理或控制上市公司。鉴于惯例,我们选择了2008—2018年度中国A股上市家族企业作为样本,并且剔除了以下样本:(1)ST、*ST、SST、S*ST 和S上市公司;(2)数据缺失的上市公司;(3)金融服务行业和保险行业的上市公司。最终得到12 077条公司—个年度的观察值,符合条件的上市家族企业为2 584家。

文中所有有关公司财务与治理的数据均来自国泰安(CSMAR)数据库,实证部分采用Stata.14软件进行处理。为了避免离群值对统计分析结果的影响,本文对所有连续变量进行1%和99%分位样本Winsorize处理。

(二)变量定义

1.企业创新

现有文献主要从创新投入和创新产出两个方面研究企业创新:前者主要包括研发投入、研发支出以及研发人员数目等,后者主要是专利申请总量、发明申请总量以及技术资产比率等。因为专利数量受外部因素影响较大,管理层很难控制,所以本文借鉴姚振晔、徐向艺等学者的方法,选择研发投入和营业收入的比值、研发投入占总资产的比值来度量企业的创新投入指标,前者用于主回归,后者用于稳健性检验。

2.两权分离度

本文用实际控制人拥有的控制权比例/实际控制人拥有的所有权(或现金流权)比例的结果来表示两权分离度。

3.家族成员涉入

董事长的家族属性是本文的关键变量,本文用虚拟变量SF-Chair表示。若上市公司的董事长由实际控制人本人或其家族成员担任,SF-Chair取值为 1,否则为 0。

4.控制变量

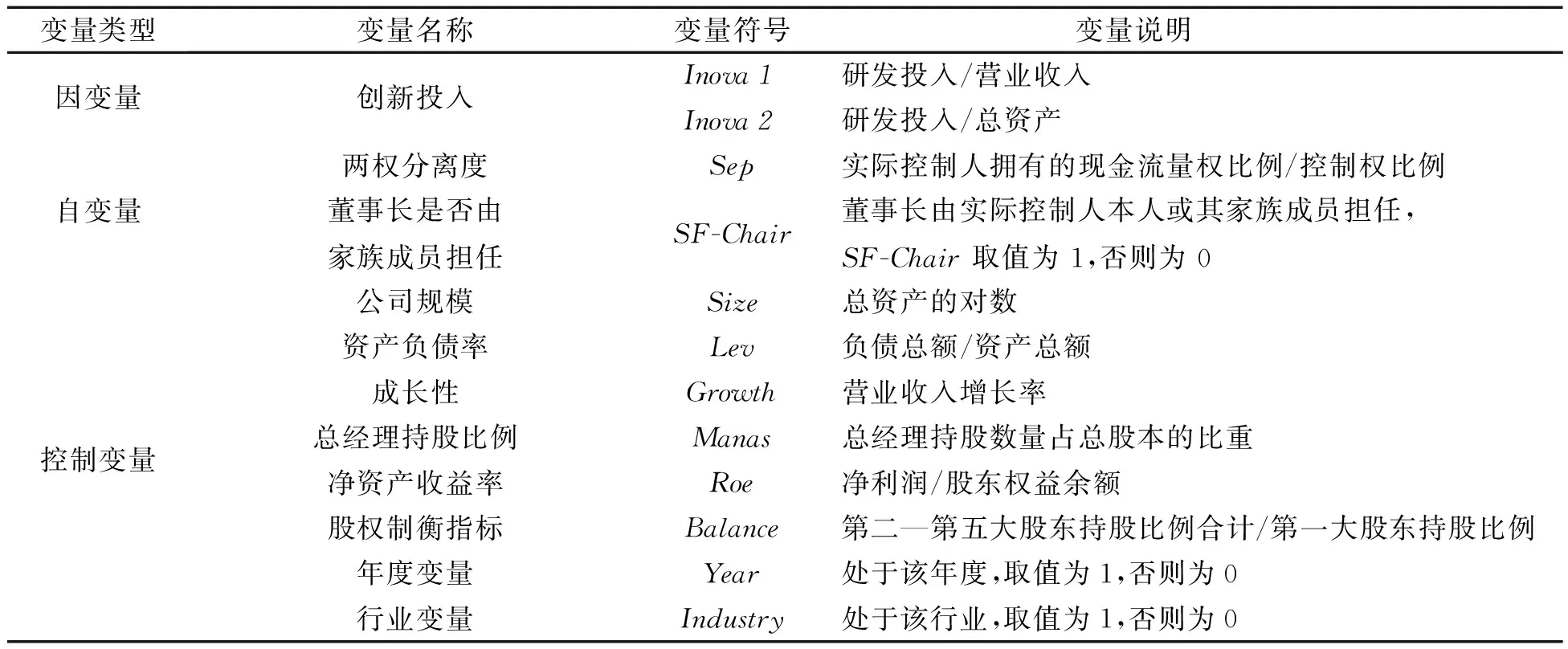

在各企业价值模型中,本文也控制了可能影响上市公司创新投入的因素,如公司规模(即总资产的自然对数)、净资产收益率、财务杠杆、公司成长性等。鉴于宏观因素可能对企业价值产生的影响,本文加入了年度和行业的虚拟变量。各主要变量的定义,见表1。

表1变量定义

(三)模型设计

本文以研发投入(Inova1和Inova2)为因变量,将两权分离度(Sep)和是否由家族成员担任董事长(SF-Chair)分别作为模型(1)和模型(2)的自变量。选取公司规模(Size)、资产负债率(Lev)、公司成长性(Growth)、股权制衡指标(Balance)、净资产收益率(Roe)、总经理持股比例(Manas)为控制变量,εt表示时间变量,Φj表示行业变量,εi,t是随机干扰项,构建多元回归模型,如式(1)、式(2)所示。

Inova1/Inova2=β0+β1Sepi,t+β2Sizei,t+β3Levi,t+β4Growthi,t+β5Manasi,t+β6Roei,t+β7Balancei,t+ηt+Φj+εi,t

(1)

Inova1/Inova2=α0+α1SF-Chairi,t+α2Sizei,t+α3Levi,t+α4Growthi,t+α5Manasi,t+α6Roei,t+α7Balancei,t+ηt+Φj+εi,t

(2)

三、实证检验结果与分析

(一)描述性统计分析

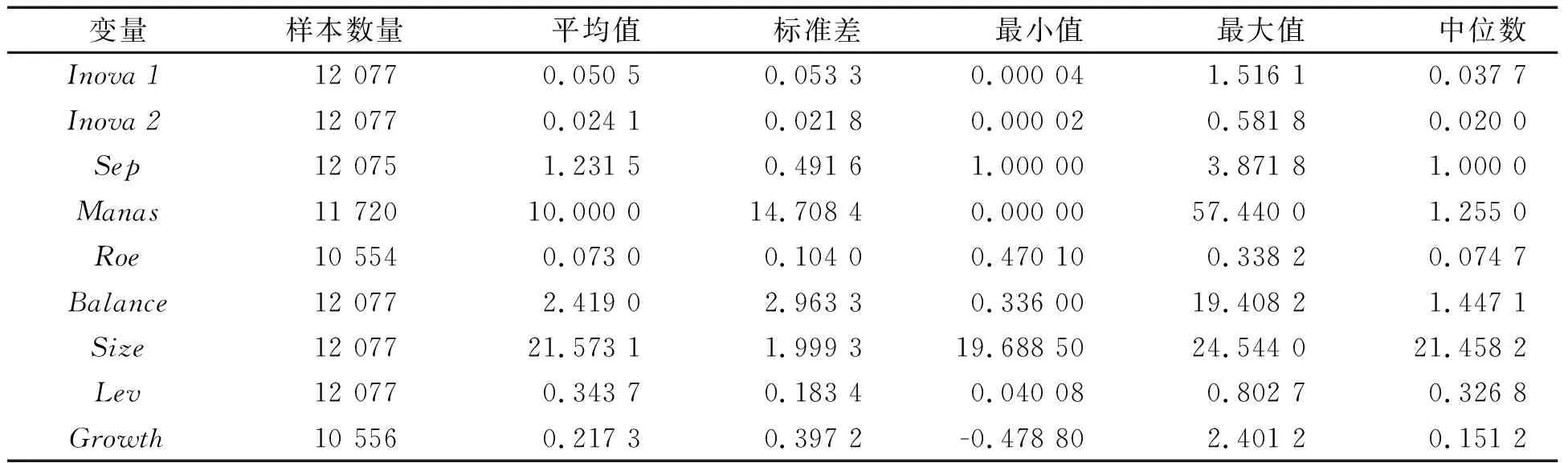

各变量的描述性统计结果如表2所示。由表2可知,企业创新(Inova1、Inova2)的均值分别为0.050 5和0.024 1,表明家族企业的创新投入水平并不高;两权分离度(Sep)的均值为1.231 5,最大值为3.871 8,最小值为1,说明样本公司两权分离度差异较大。

表2描述性统计结果

(二)相关性统计分析

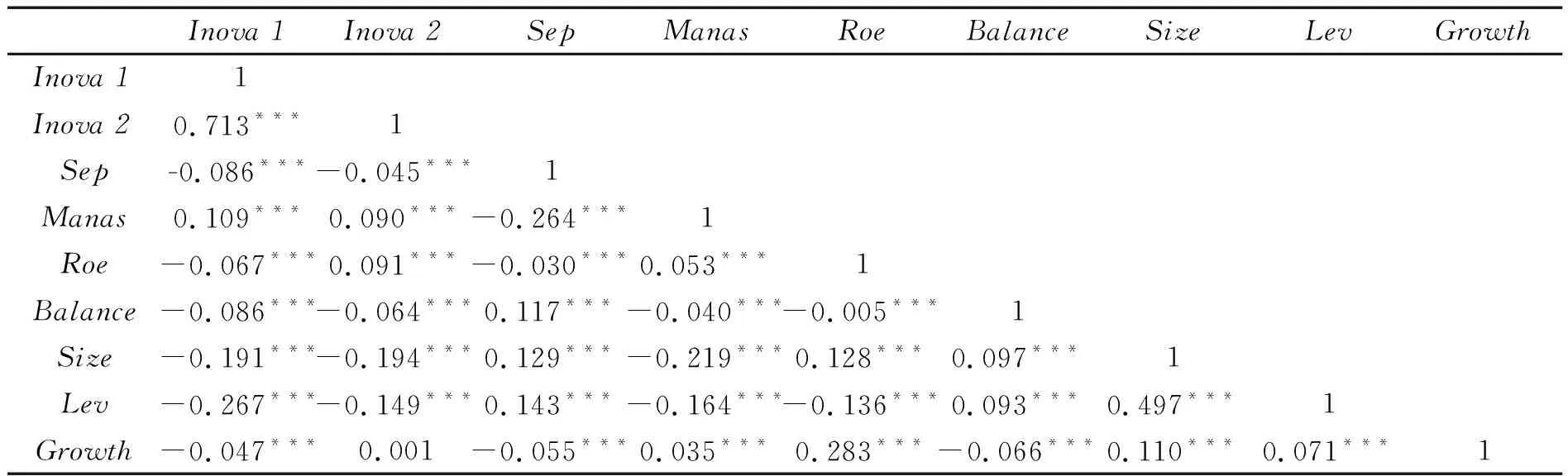

对各变量进行相关性分析,结果如表3所示。

解释变量和因变量之间的相关系数分析结果如表3所示,根据Pearson系数可知,两权分离度可能对企业创新投入产生负向影响。在相关性分析结果中,尽管有些控制变量之间的相关系数显著,但控制变量之间的相关系数均小于0.5。此外,根据VIF检验结果,VIF最大值为1.43,远远小于10,因此可以排除多重共线性问题。

表3相关性分析

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

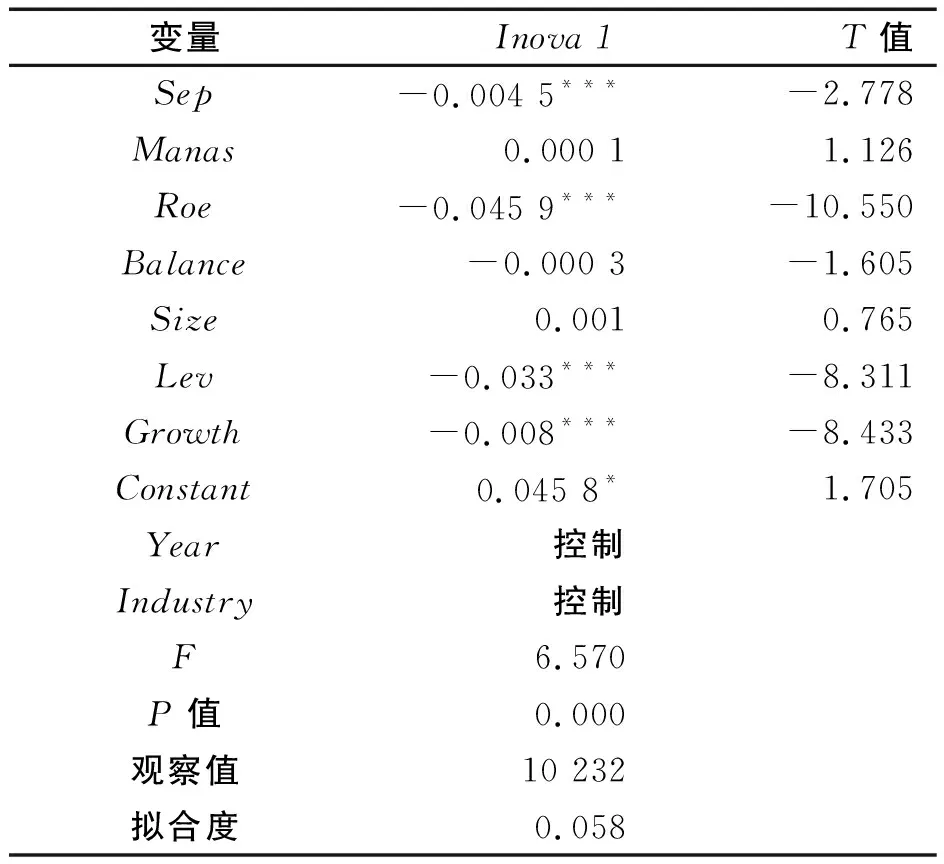

(三)多元回归分析

1.两权分离度与企业创新投入的关系。模型1的回归结果如表4所示,两权分离度(Sep)与企业创新投入(Inova1)之间呈负相关关系,并且在1%的水平上显著,支持假设H1a。公司两权分离度越大,控股股东“掏空”行为越严重,企业进行创新的意愿越低,从而投入到研发活动中的资金越少。公司资产负债率(Lev)与企业创新投入(Inova1)在1%的统计水平上显著负相关,说明企业的负债规模越大,投入到研发活动中的资金流越小,从而对企业的研发投入产生负面影响。

表4Sep与Inova1多元线性回归

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

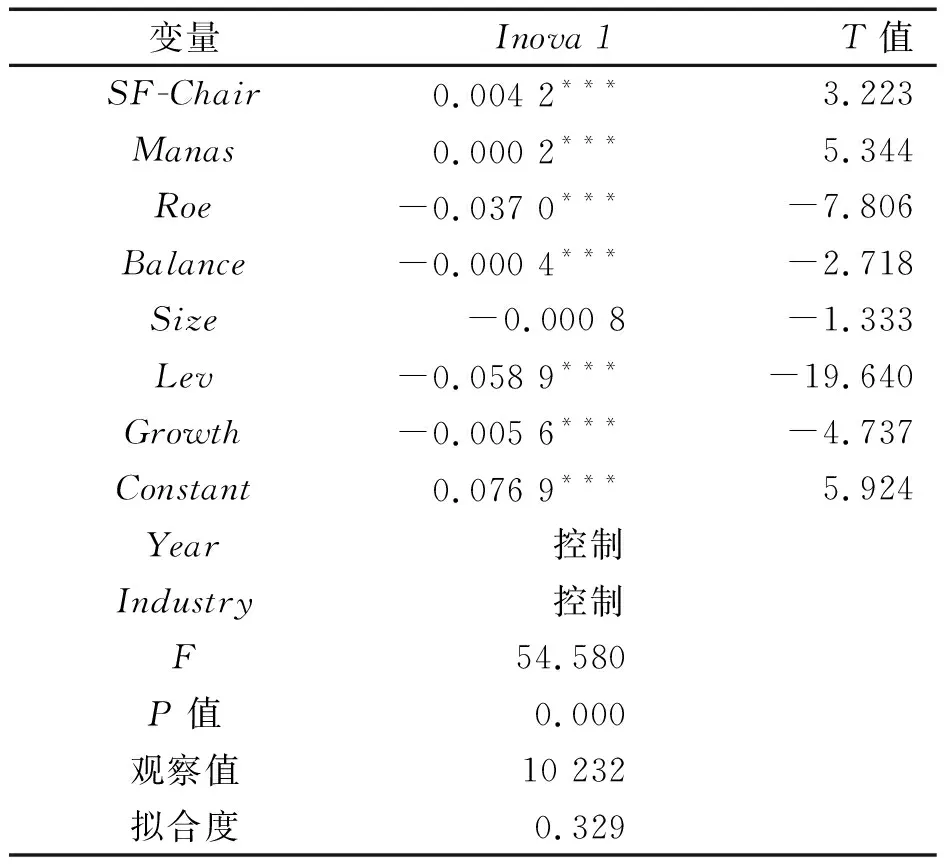

2.家族成员是否担任董事长与企业创新投入的关系。模型2的回归结果如表5所示,说明家族成员担任董事长(SF-Chair)与企业创新(Inova1)之间呈正相关关系,并且在1%的水平上显著,支持假设H2a。表明相较于非家族成员担任董事长,当家族成员担任董事长时,企业会投入更多的资金到研发活动。当实际控制人或者控股家族以董事长这一高社会知名度的身份参与到企业管理中时,由于声誉机制和信任机制的影响,企业此时关注的就不是短期利润,而是企业的长远发展,所以更注重研发投入给企业带来的收益。

表5SF-Chair与Inova1多元线性回归

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

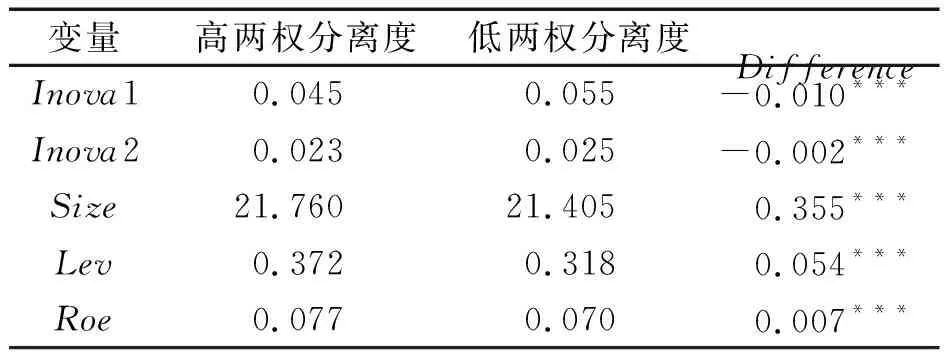

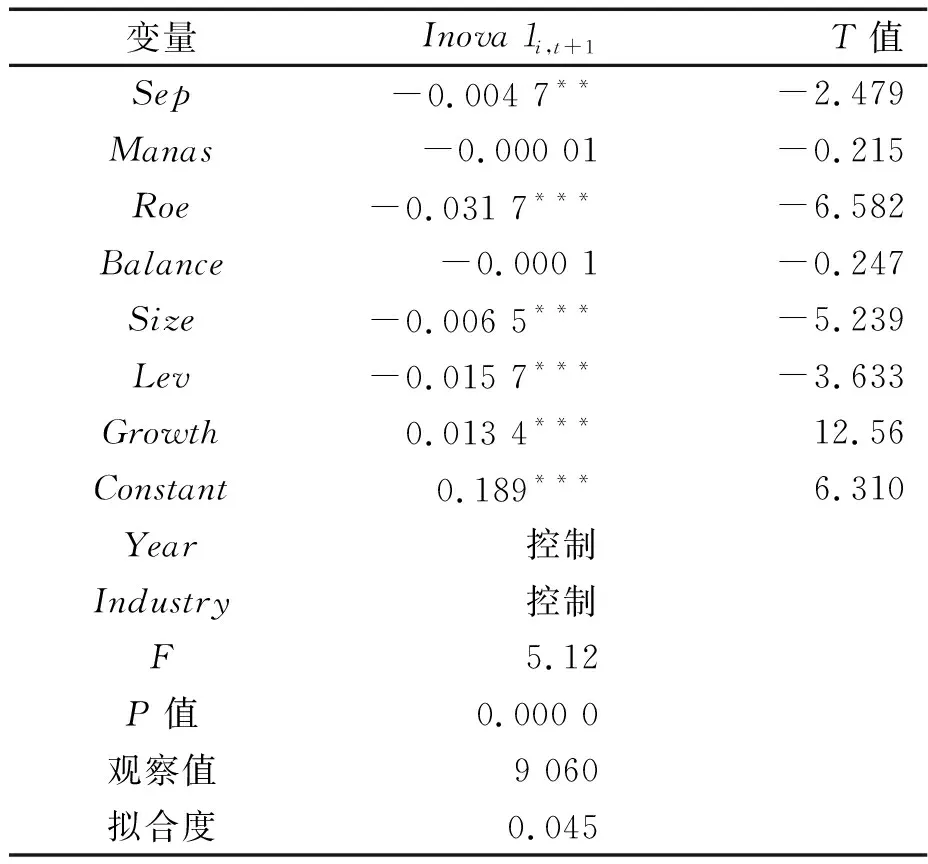

由上面分析可知,两权分离度对企业创新投入产生负向影响,家族成员担任董事长对创新投入产生正向影响。那么对于不同两权分离度的公司而言,家族成员是否担任董事长对于创新水平的影响是否相同?为了进一步分析家族涉入在不同的股权结构下对企业创新影响,将样本按照两权分离度是否大于1分成两组:当Sep=1时,为低两权分离度组,即实际控制人采用直接控制的方法控制公司;当Sep>1时,为高两权分离度组,即实际控制人采用非直接控制的方法(间接控制)控制公司。表6列示了两组样本主要描述性变量的均值差异(Difference)。从表6可以看出,低两权分离度组在研发投入方面显著高于高两权分离度组,而其在公司规模、资产负债率以及净资产收益率方面显著低于高两权分离度组。表明采用直接控制的企业具有规模小、低负债率以及重视创新等特点。

表6两权分离度分组比较

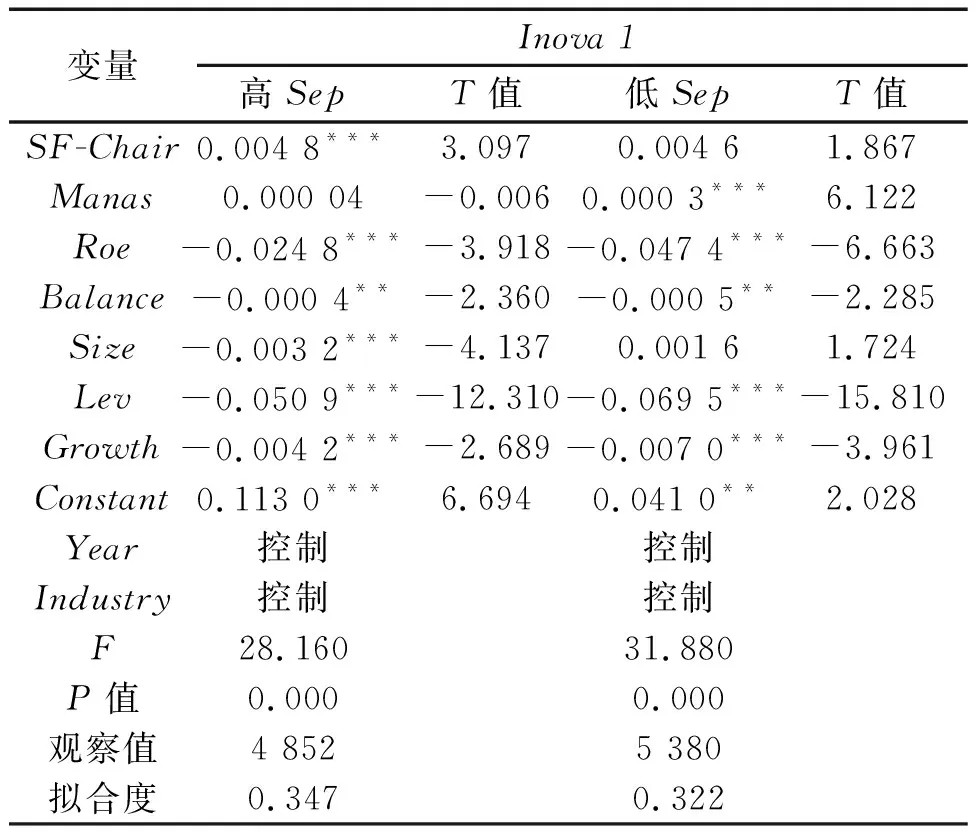

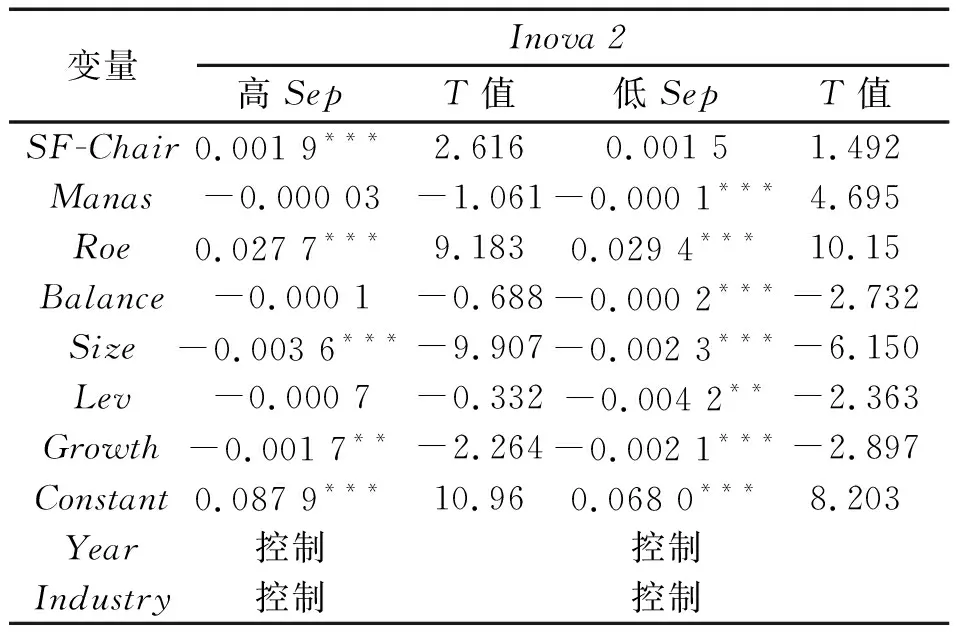

表7列示了分组之后董事长是否由家族成员担任对企业创新投入的影响结果。可以看出,两组样本的SF-Chair回归系数存在明显差异:非直接控制组中,回归系数在1%的水平上显著为正,而直接控制组系数为正,但是不显著。根据这一结果可知,在两权分离度较高的公司中,“掏空效应”明显,大股东“掏空”动机会造成其在创新活动中的短视行为,即为了获得短期收益而放弃高风险和不确定性较大且耗时较长的长期研发活动;与此同时,这种“掏空”行为还会降低公司对研发所需资金流的支持,管理层也会因为得不到公司的支持而对创新活动持过分谨慎的态度。但是,在这种高两权分离度的情况下,若由家族成员担任董事长,仍能对企业创新投入的产生正向影响。家族企业注重的不仅是公司的短期收益,还有企业的声誉,基于无法挽回的声誉损失的成本,企业对于股东的私利行为一定会加以制止。而在两权分离度较低的公司中,这一作用并不显著。原因可能是当公司两权分离度较低时,控股股东产生的“掏空”公司的机会也就相应减少,因此,由家族成员担任董事长对于企业研发投入水平的促进作用并不明显。所以,相比于两权分离度较低的家族企业,由家族成员担任董事长在两权分离度较高的企业中对创新方面的影响更显著。目前,很多家族企业都采用金字塔控股结构或直接持股的方式控制公司,这样不可避免地就会产生两权分离度过高或者过低的现象,由以上分析可知,家族成员担任董事长在金字塔结构的公司中对企业创新的促进作用会更明显,这为采用不同控制方式的公司关于董事长的任职提供了参考。

表7按照两权分离度分组的回归结果

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

(四)稳健性检验

为了检验实证结果的稳健性,本文进行如下测试:

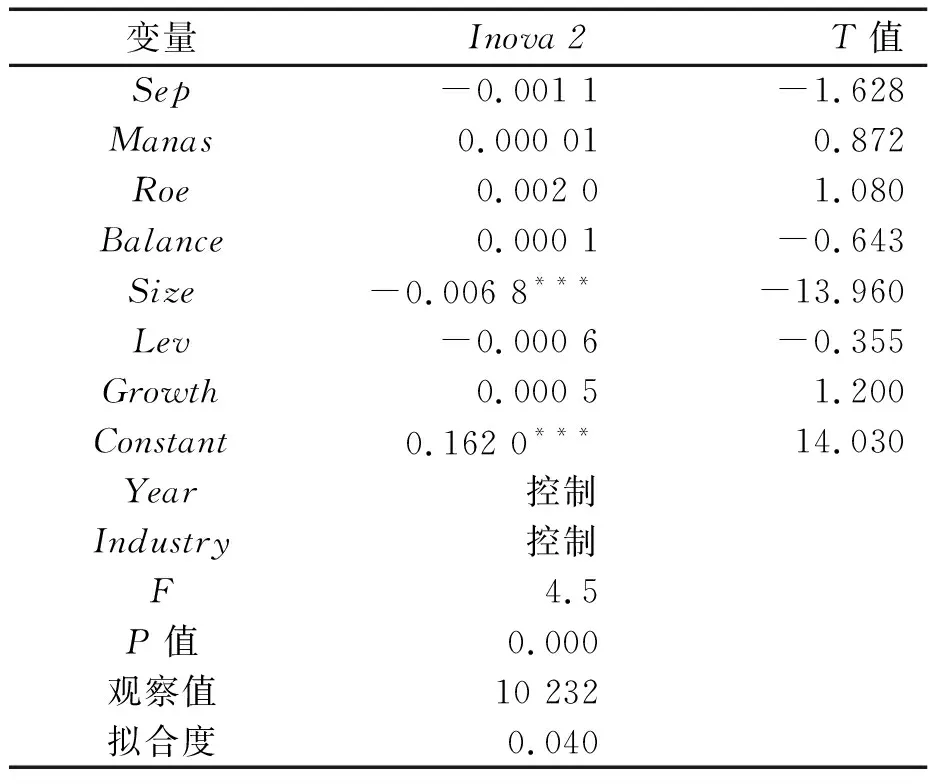

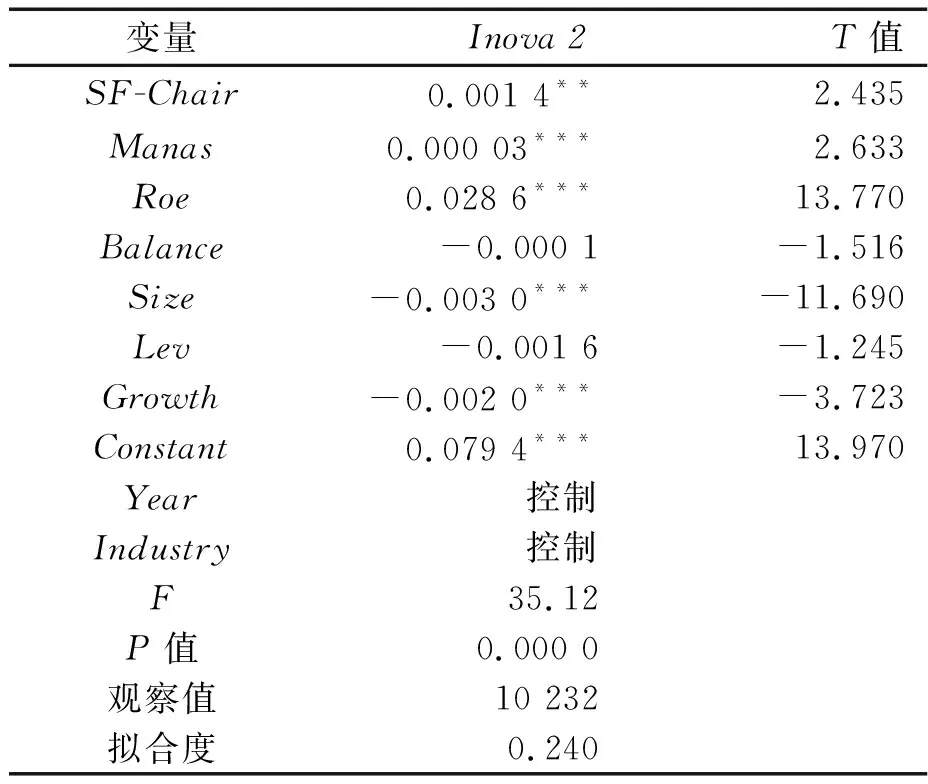

1.改变被解释变量,将研发投入与总资产的比例作为企业创新的代理变量,回归结果如表8、表9、表10所示。两权分离度(Sep)与创新投入(Inova2)相关系数虽然不显著,但是系数符号与主回归一致,均为负。家族成员担任董事长时,能够有效促进企业的创新投入,其他结论保持不变。当两权分离度较大时,家族成员担任董事长对创新投入的促进效用更显著;当两权分离度较小时,该作用不明显。

表8Sep与Inova2多元线性回归

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

表9SF-Chair与Inova2多元线性回归

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

表10按照两权分离度分组的回归结果

续表

变量Inova2高SepT值低SepT值F 17.5222.24P值 0.000 0.000观察值 4 852 5 380拟合度 0.249 0.249

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

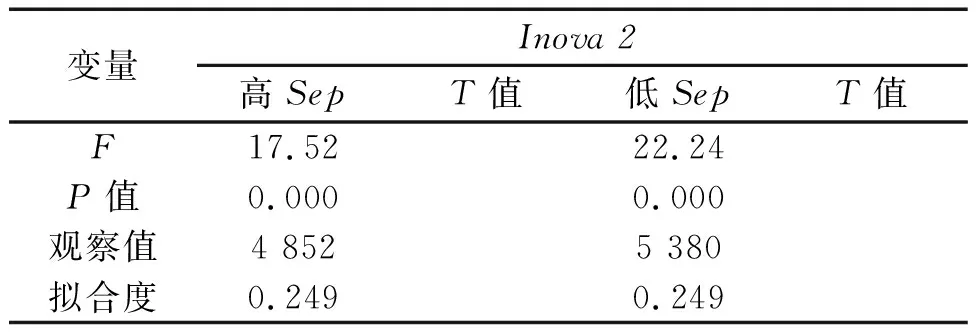

2.进行滞后一期的回归。由于研发投入的回报具有滞后性,所以将滞后一期的研发投入(Inova1i,t+1)作为被解释变量进行回归分析,结果如表11—表13所示,主要结论依旧保持不变。

表11Sep与Inova1i,t+1多元线性回归

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

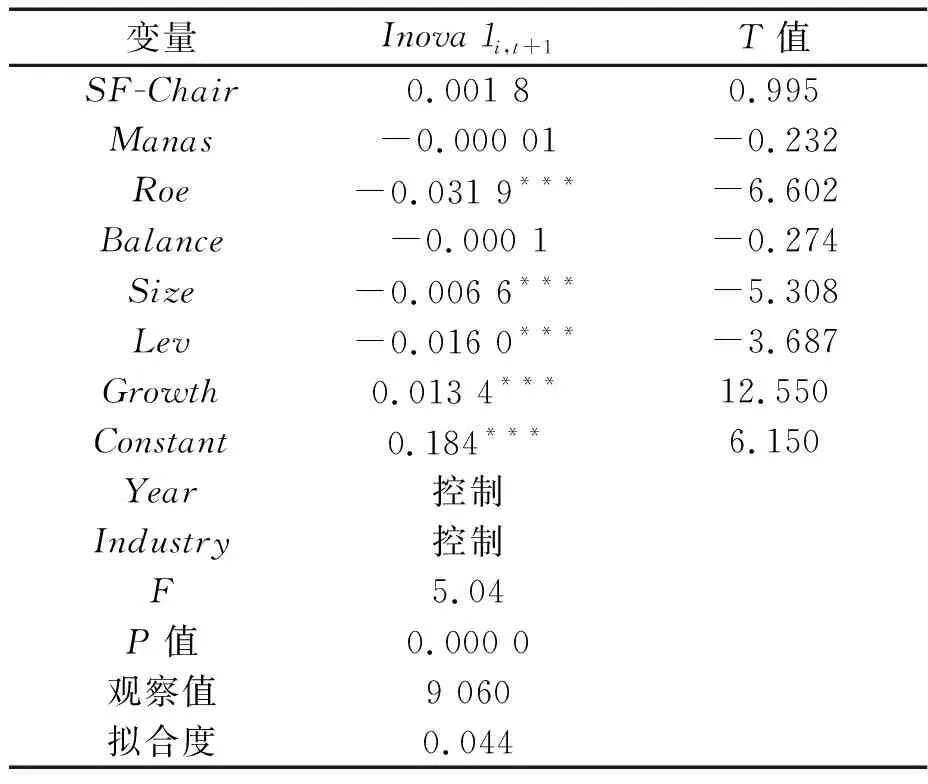

表12SF-Chair与Inova1i,t+1多元线性回归

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

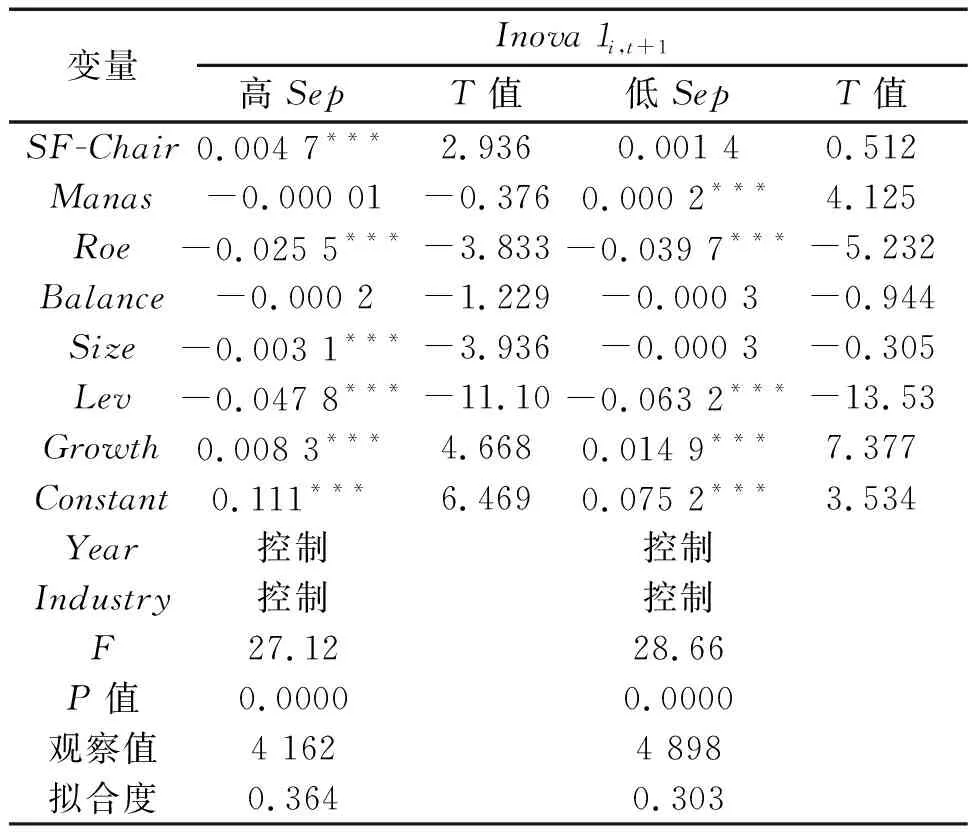

表13按照两权分离度分组的回归结果

注:*、**、***分别为在10%、5%、1%的统计水平上显著。

四、研究结论

本文基于股权结构和家族涉入视角,分析了两权分离度以及是否由家族成员担任董事长对企业创新投入的影响。通过对样本进行分析,结果显示:两权分离度会抑制企业创新投入,而由家族成员担任董事长会有效促进企业创新。进一步分析,以两权分离度是否大于1为基准将样本分为非直接控制组和直接控制组,根据回归结果可知,当两权分离度大于1时,家族成员担任董事长对企业创新产生的正向影响更加显著,而当两权分离度等于1时,这种作用不显著,说明是否由家族成员担任董事长会对家族企业中由于两权分离度造成的创新水平产生极大影响。

鉴于本文的理论研究和实证分析,就我国家族企业的治理和创新提出以下建议:

(一)从股权结构来看,家族企业应该尽量采取直接控制的方式或者减少金字塔的层级数,这样更有助于企业创新。

(二)加强对家族企业由于两权分离度造成的控股股东私利行为的监督,避免股东的“掏空”行为对企业创新产生负面影响。

(三)在分析家族企业对上市公司创新水平可能造成的影响、特别是从家族涉入角度进行分析时,应该结合公司的实际情况决定涉入的具体方式及程度。