结构性减税对物流业税负的影响

王聪

摘要:物流业是我国国民经济重要的组成部分,在我国结构性减税背景下,物流业征税环境与征税方式均发生了变化。为更好地推动我国物流业发展,有必要对结构性减税前后物流业税负的变化加以分析。对2004—2019年我国物流业及其子行业的税收规模、所涉税种、税收负担进行研究发现,自结构性减税以来,尽管我国物流业及其子行业税收规模基本呈增加趋势,但“营改增”试点后物流业税收负担是有所减轻的。运用投入产出法进一步测算全面“营改增”后物流业及其子行业税负的变化发现,对于整个物流业,物流业总税负较改革前有所降低,且随着增值税税率的下调还会进一步降低;对于物流子行业,交通运输业和仓储业税负均有所下降,而邮政业税负有所增长,且随着增值税税率的不断下调,交通运输业税负进一步降低,邮政业流转税负也已接近“营改增”之前的水平。从整体看,“营改增”对降低物流业税负发挥了一定的作用。为进一步推动我国物流业高质量发展,未来物流业减税的重点在于,进一步增加可抵扣项目范围,简并物流业税目,统一税率,适当出台物流业税收支持政策,帮助企业加快设备更新,提高企业财务人员税务处理能力。

关键词:物流业;结构性减税;税收规模;税种;税收负担

中图分类号:F259.22文献标识码:A文章编号:1007-8266(2021)05-0010-09

基金项目:上海市哲学社会科学青年项目“财政透明对提升地方政府治理能力的影响与对策研究”(2018EJB007)

2015年以来,我国经济的结构性分化日趋明显,经济增长持续下行,居民收入有所增加,企业利润率下降,说明我国经济正处在一个调整和恢复的时期[ 1 ]。为适应这种变化,推动我国经济长期稳定发展,我国开始实施供给侧结构性改革,而有增有减、结构性调整的结构性减税就是本轮改革中一项重要的税收政策。营业税改征增值税(简称“营改增”)作为结构性减税政策的关键举措,2012年开始试点,2016年5月1日起全面铺开。继“营改增”之后,我国又陆续实施了个人所得税改革、下调增值税税率等政策,以为企业和个人减负。

物流业作为生产性服务业,是国民经济重要的组成部分之一,贯穿生产、流通、消费等社会再生产环节,其发展对于推动地区经济增长与竞争力提升具有重要作用。[ 2-5 ]物流可分为传统物流和现代物流,如今我国已将物流业发展的重点放到现代物流上,逐步实现物流的标准化、智能化、绿色化。近年来,我国物流产业发展迅速,2020年尽管受到新冠肺炎疫情影响,全国社会物流总额仍然高达300.1万亿元,同比增长3.5%。[ 6 ]根据GB/T 4754—2017《国民经济行业分类》,物流业的子行业包括交通运输业、仓储业和邮政业,其中交通运输业又包括铁路运输、道路运输、水上运输、航空运输、管道运输、多式联运和运输代理、装卸搬运等。2012年交通运输业成为首批进行“营改增”试点的行业之一,初期在上海市试点,2013年8月1日起扩展到全国范围试点,2014年1月1日交通运输业全部被纳入“营改增”范围。据统计,2014年仅新加入试点的铁路运输业和邮政业就分别减税8亿元和4亿元。[ 7 ]

自结构性减税政策实施以来,学界关于物流业及其子行业税负问题的研究主要集中在“营改增”对其税负的影响上,具体可分为三类:

一是理论层面的研究。比如,马德其等[ 8 ]将物流企业业务分为交通运输业务和物流辅助业务,分析了两者在税率、计税方法、国家政策上的差异,认为因抵扣凭证难以取得、改革初期抵扣项较少等,“营改增”未必能带来原有企业税负的降低,并从国家层面、地方层面、企业层面和征管层面提出了相关政策建议。周灵[ 9 ]分析了“营改增”后我国物流业的税收断层问题,下游的现代物流业与上游的制造业之间存在明显税差,流转税税负不能有效向消费环节传递。

二是针对具体企业的研究。魏陆[ 10 ]对上海试点当年的企业税负情况进行跟踪研究发现,交通运输业小规模纳税人税负下降了近3%,而一般纳税人中仅有77.2%的企业税负下降,且因改革试点范围有限、企业抵扣项目比例低等,还有部分企业税收负担增加。试点范围扩大后,杨志安等[ 11 ]对某运输企业进行模拟测算发现,“营改增”并未使企业整体税负明显降低,甚至有所提高,其主要原因可能是交通运输业增值税税率偏高、进项税额不足等。鄒筱[ 12 ]对2012—2015年49家上市物流企业税负的变化进行了测算,其研究结果表明,“营改增”后,物流企业税负会先上涨,但随着政策的施行,税负最终实现了下降,并促进物流业发展。王友丽[ 13 ]对“营改增”前后(2008—2015年)物流业部分子行业上市公司的税负变化进行了测算,其研究结果表明,道路运输业和航空运输业税负短期内显著增加,水上运输业税负短期内先减后增或显著增加。孙莹[ 14 ]得出了不同的结论,她运用双重差分法进行研究发现,“营改增”后仅道路运输业税负有一定程度的增加,而水上运输业和航空运输业税负均下降。

三是宏观层面的量化研究。这方面的文献较少,比较有代表性的是王赟杰[ 15 ]的研究,他对2008—2014年物流业税收收入和税收负担情况进行了分析,认为“营改增”确实降低了物流业税负,且由于间接税税负可以转嫁,实际税负可能更低。

综上可见,对于结构性减税特别是“营改增”对物流业税负的影响,学界的观点并不一致。此外,既有研究还存在以下不足:一是现有的量化研究大多基于企业,基于行业的量化研究较少,且行业研究的结论与企业研究的结论很可能不同;二是在现有关于物流业税负的研究中,很少剔除由于年份差异而不同的其他因素(如经济环境、物流规模等),导致结论可能存在偏差;三是现有研究使用的大多是2016年全面“营改增”之前的数据,而随着结构性减税政策的深入实施,研究结论可能会有所改变。

基于此,本研究选用2004—2019年数据,对结构性减税特别是“营改增”政策实施后物流业及其子行业税负的变化进行研究。本研究首先从税收规模、所涉税种、税收负担三个方面入手,对2004—2019年物流业涉税情况进行分析;然后利用2017年投入产出表数据,模拟测算结构性减税对物流业流转税税负变动的影响并进行比较研究,以期得到一个较为准确的结论。本研究有助于厘清物流业税收政策的影响,充实物流业税收文献,为进一步推动我国物流业高质量发展提供一定的政策启示。

(一)物流业税收规模

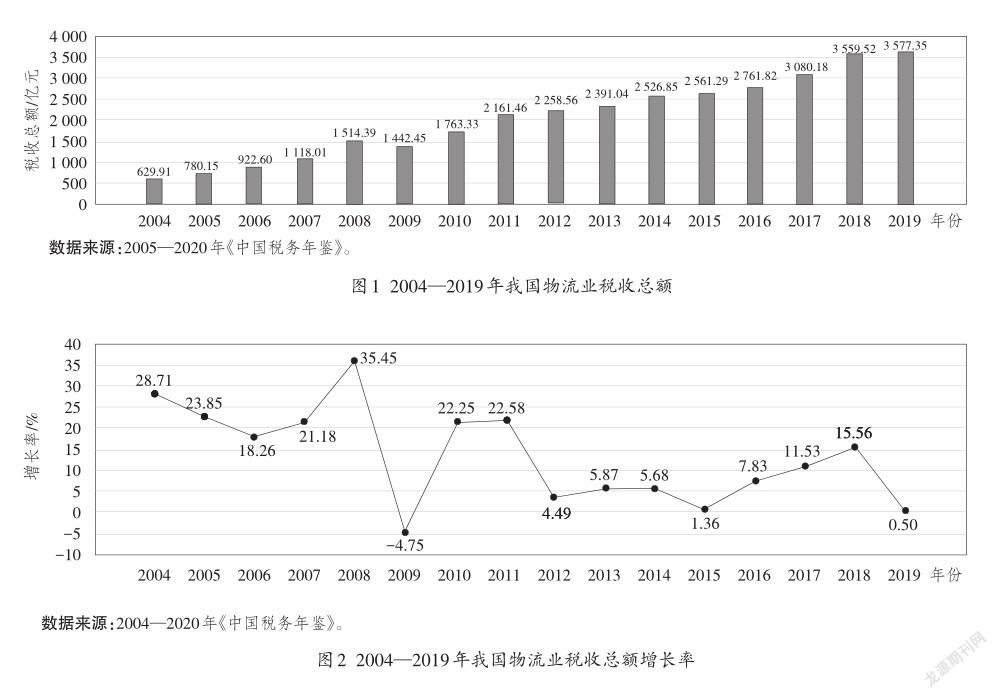

首先,分析物流业整体税收情况。在我国现行税制下,物流业主要涉及15个税种。对2004—2019年①我国物流业税收总额(图1)进行分析发现,十六年间,我国物流业税收总额除2009年有小幅下降外,基本呈持续上升趋势,2019年我国物流业税收总额已经增加至3 577.35亿元,是2004年的5.68倍,即使“营改增”试点与全面铺开期间,这种趋势也未曾改变。不过,对2004—2019年我国物流业税收总额增长率(图2)进行分析却发现,2005—2011年间,除2009年增长率为负外,物流业税收总额增长率一直处于较高位置;自2012年起,税收总额增长率下降非常明显,由2011年的22.58%下降到2012年的4.49%,之后增长率尽管基本呈上升趋势,但于2018年达到拐点15.56%后,2019年的增长率又下降至0.50%。以上说明,尽管物流业税收总额不断增加,但结构性减税政策的实施至少减缓了税收总额的增长速度。

接下来,分析物流子行业税收情况。表1展示了2010—2019年我国交通运输业、仓储业、邮政业缴纳的税额及其在物流业税收总额中的占比。从税额看,至2018年,三个子行业税额均呈增长趋势,而2019年的情况有所不同,仓储业和邮政业2019年的税额均低于2018年,交通运输业税额增幅也有所降低,说明2019年个人所得税改革与增值税税率降低对物流业减税效果明显。从税收结构看,交通运输业税额占比是三个子行业中最高的,2010—2019年均超过80%,2015年之前更是超过90%,说明物流业税收主要来自交通运输业,而仓储业和邮政业税额占比相对较低,特别是邮政业税额占比低于5%。从税收结构的变化看,交通运输业税额占比基本呈逐年递减趋势,由2010年的92.46%下降到2018年的82.11%;邮政业税额占比增长缓慢,最高的2018年也仅占4.34%;仓储业税额占比增长比较显著,最高的2018年占13.56%,是2010年的2.34倍。仓储业税额占比之所以增长显著,一是与近年来电子商务的飞速发展密切相关,仓储业规模扩大明显;二是由于前期投入大,使用周期长,“营改增”后仓储业进项税额可能存在抵扣不足问题。

(二)物流业所涉税种

以2019年为例,分析我国物流业涉及的15个税种及其税额与占比(表2)。可以看出,目前我国物流业涉及流转税、所得税、资源税、财产税、行为税五大税类。在所涉税种中,增值税占物流业税收总额的比重最高,2019年占比为44.49%,企业所得税、车辆购置税、个人所得税次之,占比分别为31.15%、7.04%、6.32%。由此可见,“营改增”后,物流业缴纳的税额主要集中于流转税和所得税,两者占比之和超过总数的80%。

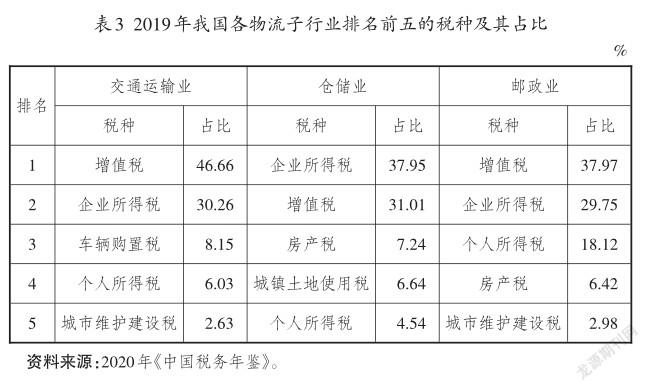

接下来,分析物流子行业分税种的纳税情况。由2019年我国各物流子行业排名前五的税种及其占比(表3)可以发现,在三个子行业缴纳的税种中,占比最高的稅种仍然是增值税和企业所得税,这与整个物流业的税收结构是一致的,其中交通运输业的增值税占比为46.66%,远高于仓储业和邮政业的增值税占比(分别为31.01%、37.97%)。除增值税和企业所得税外,三个子行业排名第三的税种差异较大,这反映了三个子行业各自的行业特点。具体而言就是,交通运输业缴纳的车辆购置税占比较高,仓储业缴纳的房产税占比较高,邮政业缴纳的个人所得税占比较高,而这分别与三个子行业各自的经营条件有关,即交通运输业需要定期购入和更新交通工具,仓储业固定资产投入较多,邮政业属于人力密集型行业。

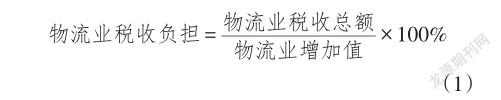

(三)物流业税收负担

税收负担指纳税人因履行自身纳税义务而产生的经济负担,是税收研究中非常重要的一个指标。接下来主要分析物流业的税收负担情况。对于物流业税收负担的评价,本研究参考孙玉栋[ 16 ]的方法,用物流业税收总额占物流业增加值的比重进行测算,具体如下:

其中,物流业税收总额数据来自历年《中国税务年鉴》,物流业增加值数据来自历年《中国统计年鉴》,由交通运输、仓储和邮政业的行业增加值整理得到。2004—2019年我国物流业税收负担情况具体参见图3。可以看到,十六年间,我国物流业税收负担的基本趋势是先升后降,最高值为2011年的9.90%,且自2012年交通运输业“营改增”试点推行后,物流业税收负担开始呈明显下降趋势,2017年最低(8.29%)。这说明,仅从税收负担这一相对指标看,结构性减税确实减轻了物流业的税收负担。

前面大致阐述了目前我国物流业纳税的基本情况,分析了物流业税收规模和税收负担的变化趋势。然而,为厘清结构性减税以来物流业及其子行业税收负担的变化,还需要剔除各年经济环境、经营条件等因素的影响。由于结构性减税涉及的主要税种(营业税和增值税)均为流转税,接下来本研究将运用投入产出法,从理论上详细测算结构性减税对物流业流转税税负的影响。

投入产出法是美国经济学家沃西里·里昂惕夫[ 17 ]提出的,是利用反映各种产品生产投入来源与去向的投入产出表构建数学模型,并据以进行经济分析和预测的方法[ 18 ]。该方法采用真实的行业间投入产出数据,在测算行业增值税方面既具有天然优势,又可剔除不同年份环境等因素变化对物流业税收的影响。

(一)测算理论基础

物流业原来属于征收营业税的行业,“营改增”后其税率和征税方式均发生了变化。增值税为价外税,营业税为价内税。改革后,如果纳税人为小规模纳税人,则“营改增”对其的影响除计税依据外,还体现在税率上,即对小规模纳税人按当期销售额乘以3%的税率来计算应当缴纳的增值税税额,由于3%的税率系原营业税税率的最低档,因此税负必然不会增加;如果纳税人为一般纳税人,情况会比较复杂,一般纳税人适用的增值税税率高于原营业税税率,但由于可抵扣进项税额,导致物流业税负既有可能上升,也有可能下降。鉴于“营改增”对小规模纳税人的影响比较确定,本研究主要分析结构性减税一系列改革对物流业一般纳税人税负的影响,“营改增”对物流业流转税税额的影响可通过物流业应缴纳的增值税和营业税两项税额的差值来直观反映,具体如下:

税额变动=“营改增”后应缴纳的增值税税额-“营改增”前应缴纳的营业税税额(2)

物流企业一般纳税人应缴纳的增值税税额由销项税额与进项税额之差构成,而进项税额又取决于可抵扣固定资产、外购劳务及外购货物的情况。本研究采用2017年149个部门投入产出表[ 19 ]中的物流业相关数据,运用消费型增值税税基等同最终消费的原理,通过对免税行业进行调整得到最终消费值,进而计算得出物流业增值税销项税额,通过投入产出表中间投入数据计算得出进项税额,最终在此基础上测算结构性减税对物流业流转税税负的影响。[ 20 ]税负变动计算公式如下:

税负变动=税额变动/投入产出表总产出×100%(3)

(二)测算税率选择

为便于测算,本研究不考虑兼营、混合销售、视同销售等特殊情况。营业税税率选用“营改增”试点前的税率,增值税税率因2016年5月1日全面实施“营改增”以来进行了多次调整②,不同时期选用不同的税率。增值税税率的调整,一是自2017年7月1日起,简并增值税税率结构,取消13%税档;二是自2018年5月1日起,原17%和11%税率分别降为16%和10%,原6%税率不变;三是自2019年4月1日起,进一步下调增值税税率,原16%和10%税率分别降为13%和9%,原6%税率不变。尽管上述有些调整并不直接针对各物流子行业,但受“营改增”进项税额抵扣影响,物流业增值税税额仍然会有所变化。我国各物流子行业税率变化情况具体参见表4。

(三)测算公式

本研究采用的是2017年投入产出表,当时“营改增”已经全面铺开,计算营业税应税销售额时需要对总产出进行换算。根据物流业2017年投入产出表,物流业应缴纳的营业税税额为:

营业税税额=投入产出表总产出/(1-原营业税税率)×原营业税税率(4)

如前文所述,一般纳税人与小规模纳税人的增值税税率和抵扣方式不同。鉴于此,本研究假设,测算中的物流业纳税人均为一般纳税人,且所有进项均能获得可抵扣的发票。故物流业增值税税额计算公式如下:

增值税税额=销项税额-进项税额(5)

销项税额=增值税应税销售额×增值税税率(6)

进项税额=(中间投入服务-免税行业投入)×增值税税率(7)

需要明确的是,在投入产出表的核算中,国内总产出=中间使用量+资本形成总额+最终消费+出口-进口。其中,资本形成总额包括存货增加,而存货增加不纳入销售收入。因国际上普遍实行出口退税,出口部分不纳入应税销售额,而进口环节需要缴纳增值税。由此,增值税应税销售额计算公式如下:

增值税应税销售额=总产出+进口-出口-存货增加(8)

此外,参考唐东会[ 21 ]的做法,采用固定资产折旧数据计算固定资产进项税额。③同时,由于固定资产中动产和不动产进项税额抵扣方法不同,假设不动产占固定资产的一半。由此得到:

固定资产进项税额=固定资产折旧×1/2×增值税税率+固定资产折旧×1/2×增值税税率×60%④(9)

(四)测算过程及结果

为计算物流业应缴纳的营业税与增值税的差额,首先需要计算“营改增”前物流业缴纳营业税时的税额。基于投入产出表和式(4),计算“营改增”前我国物流业及其子行业需要缴纳的营业税税额。由表5可知,物流业需要缴纳的营业税税额总计为3 271.84亿元,其中交通运输业、仓储业、邮政业占比分别为84.84%、7.42%、7.74%,这与前文所述基本相符。

“营改增”后,物流业需要缴纳增值税,通过计算销项税额与进项税额之差,可以得到增值税税额。随着增值税税率的调整,三个時期我国物流业及其子行业所要缴纳的增值税税额参见表6。可以看到,随着增值税税率的降低,交通运输业和邮政业所要缴纳的增值税税额均有所减少,而仓储业所要缴纳的增值税税额却有所增加⑤。

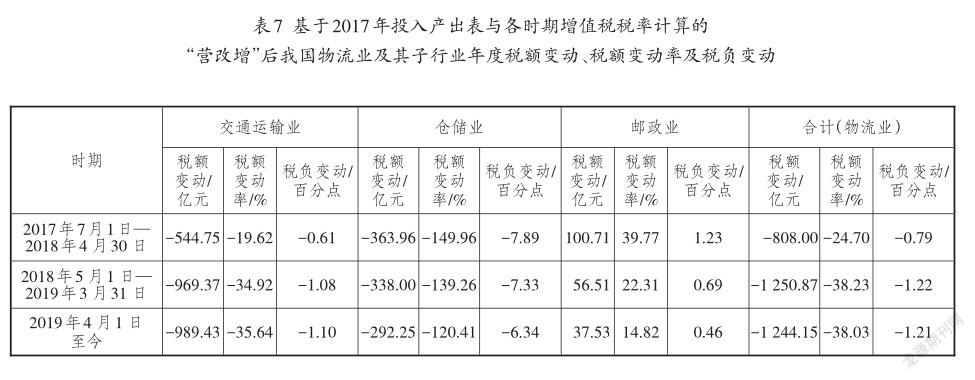

根据表5和表6,可进一步得到结构性减税后我国物流业及其子行业的税额变动、税额变动率及税负变动,具体参见表7。可以得出结论,一是根据理论测算,全面“营改增”后,物流业总税负有所降低,且随着增值税税率的下调还会进一步降低。改革前需要缴纳的营业税为3 271.84亿元,改革后三个时期需要缴纳的增值税分别为2 463.84亿元、2 020.97亿元和2 027.69亿元,较改革前分别降低了24.70%、38.23%和38.03%;二是交通运输业和仓储业税负较“营改增”前有所下降,特别是仓储业进项税额甚至高于销项税额,而邮政业税负有所增长,但随着增值税税率的不断下调,其流转税税负也已逐渐接近“营改增”前的水平。以上充分说明,“营改增”对降低物流业税负具有显著作用,该结论与前文提到的物流业税负变动趋势基本一致。

(一)结论

当前阶段的减税包括以“营改增”为代表的结构性减税和普惠性减税。通过对物流业税收现状进行分析,并运用投入产出法对物流业及其子行业税负进行模拟测算,可以发现:

第一,2004—2019年物流业税收总额基本呈持续上升趋势,但自2012年“营改增”试点以来物流业税收总额增长率明显降低,物流业税收负担也呈明显下降趋势,说明结构性减税政策的实施减轻了物流业的税收负担。

第二,从物流子行业看,物流业税收主要集中于交通运输业(超过80%)。2004—2018年,三个子行业的税额均呈增长趋势,但2019年仓储业和邮政业税额有所减少,交通运输业税额增长率也明显降低,说明2019年个人所得税改革与增值税税率降低对物流业减税效果明显。

第三,从所涉税种看,物流业缴纳的税收主要集中于流转税和所得税。对于各物流子行业,占比最高的税种同样也是增值税和企业所得税,但交通运输业、仓储业、邮政业排名第三的税种差异较大,分别是车辆购置税、房产税、个人所得税,这主要与各子行业的特点有关。

第四,从整体看,物流业总税负较“营改增”之前有所降低,且随着增值税税率的下调会进一步降低;从各物流子行业看,交通运输业和仓储业税负有所下降,仓储业进项税额甚至多于销项税额,而邮政业税负有所增加,但随着增值税税率的不断下调,其流转税税负已接近“营改增”前的水平。这充分说明,“营改增”对物流企业减负作用显著。

(二)建议

由以上结论,基于我国物流业实际,提出如下建议:

第一,进一步增加可抵扣项目范围。增值税可抵扣的进项项目不含人工成本,对劳动密集型行业较为不利。邮政业人工成本占比较高,加之邮政业改革前后税率差异较大(改革前营业税税率为3%,改革初期税率高达11%),导致邮政业税负难以降低。此外,交通运输业依然存在上游个体运输业户很难开具增值税专用发票的问题[ 22 ]。因此,建议把人工、劳务等成本纳入可抵扣范围,增加物流业进项税额。

第二,简并物流业税目,统一税率。当前,物流业分跨交通运输业、现代服务业两个税目,税目和税率不统一,导致相似的业务可能被征收不同的税率(如与邮政业相似的快递业务税率为6%),而这既增加了税收征管的难度,也增加了企业的纳税风险。因此,为推动物流业务更好地发展,建议统一物流各环节业务的税目和税率。

第三,适当出台物流业税收支持政策,帮助企业加快设备更新速度。对比物流业税收现状与基于投入产出法的理论测算结果发现,根据理论测算结果,仓储业减税幅度最大,而改革后其实际税额仍呈增长趋势。其原因在于,仓储业支出主要集中在产品装卸搬运设备、运输工具等方面,前期投入大,使用周期长,会出现抵扣不足现象。因此,建议出台相关税收政策,鼓励企业购置先进设备,加快更新速度,尽早实现设备进项税额的抵扣。

第四,提高企业财务人员税务处理能力。增值税计征涉及的进项税额抵扣比较复杂,改革后对企业财务人员能力的要求会进一步提高。一方面,需要强化增值税发票管理,及时更新相关税务实务操作;另一方面,需要关注税务政策,提高税收筹划意识,争取更多进项税额抵扣。

注释:

①由于自2005年起《中国税务年鉴》才正式出现分行业统计的交通运输业、仓储业和邮政业的分类,本研究主要分析2004—2019年我国物流业税收总额及税收负担的变动。

②所涉及政策,一是2017年4月28日财政部、国家税务总局发布的《关于简并增值税税率有关政策的通知》(财税[2017]37号);二是2018年4月4日财政部、国家税务总局发布的《关于调整增值税税率的通知》(财税[2018]32号);三是2019年3月21日财政部、国家税务总局、海关总署联合发布的《关于深化增值税改革有关政策的公告》(2019年第39号)。

③如果只考虑投入产出表中的中间投入,则属于生产型增值税,与当前我国采用的消费型增值税不符。由于投入产出表中并无行业固定资产形成数据,本研究采用固定资产折旧数据计算进项税额,属于收入型增值税,从原理上更符合增值税的本质。

④固定资产既包括建筑物等不动产,也包括设备等动产。对于动产的进项税额,根据我国税法规定,可以直接抵扣。对于不动产的进项税额,根据国家税务总局2016年3月31日公布的《不動产进项税额分期抵扣暂行办法》,2016年5月1日后取得的不动产或者在建工程,其进项税额分两年抵扣,第一年抵扣比例为60%,第二年为40%,本研究暂按第一年抵扣比例处理。

⑤本研究假设纳税人均为一般纳税人,且所有进项均能获得可抵扣的发票。仓储业增值税税率较低,且其进项增值税税率大多高于6%,因此在理论测算中,仓储业进项税额高于销项税额,但随着高档增值税税率的降低,仓储业进项税额也会随之减少。

参考文献:

[1]刘尚希.稳预期的减税降费助力中国经济行稳致远[J].清华金融评论,2019(4):21-23.

[2]陈治国,陈俭,杜金华.我国物流业与国民经济的耦合协调发展——基于省际面板数据的实证分析[J].中国流通经济,2020,34(1):9-20.

[3]许海晏,安久意.“营改增”对我国物流上市公司投资活动的影响[J].中国流通经济,2020,34(4):76-86.

[4]何黎明.推进物流业高质量发展面临的若干问题[J].中国流通经济,2018,32(10):3-7.

[5]QIU X,LUO H,XU G Y,et al.Physical assets and service sharing for IoT-enabled Supply Hub in Industrial Park(SHIP)[J].International journal of production economics,2015,159(2):4-15.

[6]中國物流与采购联合会.2020年全国物流运行情况通报[EB/OL].(2021-02-23)[2021-04-01].https://baijiahao.bai? du.com/s?id=1692453836507101394&wfr=spider&for=pc.

[7]刘祎辰.国家税务总局:2015年将继续推进营改增扩围[EB/OL](.2015-01-29)[2021-04-01].https://china.huanq?iu.com/article/9CaKrnJHe9S.

[8]马德其,付志宇.我国物流业“营改增”效应分析[J].地方财政研究,2016(5):71-75,82.

[9]周灵.营改增后物流业的税收断层问题研究[J].云南社会科学,2019(6):65-70.

[10]魏陆.上海“营改增”试点政策效应的分析及完善[J].税务研究,2013(4):12-17.

[11]杨志安,李宝锋.交通运输业“营改增”的减税效应:问题与对策[J].税务与经济,2017(6):78-83.

[12]邹筱.“营改增”对物流业税负影响实证研究——基于沪深A股上市公司的经验数据[J].中南财经政法大学学报,2016(2):43-47.

[13]王友丽.“营改增”对物流企业税负的影响——基于沪深A股上市公司的实证研究[J].福建师范大学学报(哲学社会科学版),2017(5):10-15,59,167.

[14]孙莹.“营改增”对交通运输业税负影响的实证分析[J].中国注册会计师,2019(3):54-58.

[15]王赟杰.中国物流业税负规模与税负结构研究[J].经济体制改革,2018(4):154-158.

[16]孙玉栋.中国税收负担问题研究[M].北京:中国人民大学出版社,2006:132-140.

[17]沃西里·里昂惕夫.投入产出经济学[M].崔书香,潘省初,谢鸿光,译.北京:中国统计出版社,1990:19-40.

[18]胡秋阳.投入产出分析——理论、应用和操作[M].北京:清华大学出版社,2019:3-8.

[19]国家统计局.2017年中国投入产出表[EB/OL]. [2021-04-01]. https:// data.stats.gov.cn/ ifnormal.htm?u=/ files/ht? ml/quickSearch/trcc/trcc01.html&h=740&from=groupmes? sage&isappinstalled=0.

[20]赵方,袁超文.“营改增”对各行业税负的影响效应——基于投入产出表的分析[J].上海经济研究,2016(11):31-35.

[21]唐东会.全面“营改增”后行业税负变动研究——基于投入产出表的模拟测算[J].云南财经大学学报,2016,32(3):35-44.

[22]王冬梅,陈傲,陈叶,等.我国交通运输业税收负担评价[J].税务研究,2017(6):28-33.

责任编辑:陈诗静

A Study on the Impact of Structural Tax Cuts on the Logistics Industry’s Tax Burden

WANG Cong

(Business School,University of Shanghai for Science and Technology,Shanghai 200093,China)

Abstract:The logistics industry is an important part of China’s national economy. In the context of structural tax cuts,the taxation environment and methods of the logistics industry has changed. In order to better promote the development of the logistics industry,it is necessary to conduct research on changes in industry tax burdens before and after structural tax cuts. The author studies the tax scale,types and burden of the logistics industry and its sub-sectors from 2004 to 2019,and finds that,since the structural tax cuts,although the absolute scale of taxation in China’s logistics industry and its sub-sectors has continued to increase,the tax burden of the logistics industry has been reduced after the trial of " VAT reform". The author uses the inputoutput method to further calculate the changes in the tax burden of the logistics industry and sub-sectors after the comprehensive"VAT reform". The conclusion shows that the total tax burden of the logistics industry has been lower than that before the reform,and it will be further reduced with the reduction of the value-added tax rate;as to logistics sub-sectors,the tax burden of the transportation and storage industries has decreased,while that of the postal industry has increased. With the continuous reduction of value-added tax rates,the tax burden of the transportation industry has been further reduced,and the turnover tax burden of the postal industry has also approached the level before the VAT reform. This shows that,on the whole,the "VAT reform" has a certain effect on reducing the tax burden of the logistics industry. To further promote the high-quality development of China’s logistics industry,in the future,the focus of tax reduction in the logistics industry should be further increasing the scope of deductible items,formulating the comprehensive tax items for the logistics industry,unifying the tax rate,appropriately introducing logistics industry tax support policies to help enterprises speed up equipment renewal,and improving the tax processing capabilities of corporate financial staffs.

Key words:logistics industry;structural tax cuts;tax scale;tax related items;tax burden