社会责任自愿披露、媒体关注与股价崩盘风险

张原 梁敏娜

【摘 要】 企业自愿披露社会责任有助于避免坏消息积压,缓解其负面冲击进而降低崩盘风险,媒体关注影响企业信息披露意愿及质量,引导投资者认知,对社会责任自愿披露效用可能产生影响。以2012—2018年间沪深A股上市公司为研究对象,对以上设想进行了实证检验。结果表明,社会责任自愿披露能够抑制崩盘风险,媒体报道数量及偏向存在反向调节效应,同时,股权性质也是影响二者关系的重要因素。将内部信息建设、外部媒体报道与资本市场综合联系,在丰富社会责任披露与股价崩盘风险影响机制及因素领域研究基础上,有助于促进企业可持续发展、投资者理性研判决策、相关部门加强监管。

【关键词】 社会责任自愿披露; 股价崩盘风险; 媒体报道数量; 媒体报道偏向

一、引言

股价崩盘风险既增加企业运作风险,损害投资者权益,又破坏市场秩序及资源配置,是时下金融及财务学领域研究的热点问题。分析该风险影响因素,以期寻找有效途径降低其发生概率具有现实意义。

目前社会责任披露对股价崩盘风险影响的研究并未形成一致结论。田利辉等[1]认为企业会披露社会责任粉饰运作问题增大股价崩盘风险。而宋献中等[2]却认为社会责任披露可提升企业声誉和可视化水平进而抑制崩盘风险。分歧原因是否为研究样本有所差异?当前,我国社会责任应规、自愿两种披露形式共存,其中自愿披露避免了应规披露照搬套用的嫌疑,在此背景下,从自愿视角出发进行研究,不失为明确企业社会责任披露效用的有效方法。

作为信息媒介,媒体对两者关系会发挥何种作用?我国媒体仍处于成长阶段,专业素质参差不齐,断章取义、缺乏验证报道会加剧投资者认知偏差及企业信息不对称。现有研究大部分分析媒体关注的正面效应,如传播特质信息、降低信息搜集成本、减弱信息不对称等,研究其负面影响的较少。因此,为促进企业形成对媒体关注的全面认知,长远发展,并帮助监管层级更好把控市场,维持秩序,选择从媒体关注的负面影响角度进行研究。

基于此,研究自愿视角下企业社会责任披露对股价崩盘风险作用,并引入媒体关注作为调节变量,研究其对二者关系的影响。可能的贡献有:(1)为企业社会责任的经济后果研究提供新的视角;(2)引入媒体关注作为调节变量,丰富企业社会责任披露与股价崩盘风险二者机制的影响因素研究;(3)区分报道数量及偏向,拓展媒体关注产生的负面影响研究。

二、文献回顾

(一)企业社会责任披露与股价崩盘风险

经济危机后股价起伏现象引发关注,股价崩盘风险研究相继出现。首先形成机制研究由起初的宏观市场角度拓展至企业个体层面,形成管理层具有隐匿坏消息进行自利的捂盘效应假说[3]。然后衡量方式研究中,据股票收益数据计算量化崩盘风险的代理变量方法受到推崇[4-7]。再之股价崩盘风险影响因素研究盛行并多样发展,主要分为企业内外部两种视角,内部包括社会责任披露[8]、员工福利水平[9]、战略差异[10]等,外部包括媒体治理[11]、投资者情绪[12]等。其中社会责任披露对股价崩盘风险的影响研究产生不同观点:如Kim et al.[13]认为披露社会责任可提高企业内外信息对称性,抑制股价崩盘风险。而权小锋等[8]研究样本期内所有披露企业,发现社会责任披露更多体现为管理层牟取私利的工具而非股东发掘价值的有力武器;田利辉等[1]运用DID-PSM方法验证了强制披露企业,其社会责任披露加剧股价崩盘风险。各研究选用样本披露形式不一,需细化样本进一步检验。同时结合我国现状,有关政策仅强制部分企业披露社会责任报告,据润灵环球统计可得自愿披露的企业数量逐年递增,因此选择自愿披露企业作为样本具有一定现实意义。

(二)媒体关注

作为信息生产主力,媒体进入现代学者研究视野,其对资产定价及公司治理发挥作用成为主方向。关于资产定价,主要基于信息对称及投资者非理性视角展开,Bushee et al.[14]发现媒体关注有助于投资者增强股票价值考察,营造信息对称度更高的市场环境。Ahern et al.[15]发现,机构投资者管理媒体寻找投机的优势会对股价波动造成影响。关于公司治理,媒体关注具有双重影响。正面影响包括充当媒介传播信息减缓融资约束[16],降低掏空[17],提高社会责任披露信息水平[18],改善分析师预测信息环境[19]等。负面影响包括增加投资者关注及预期,施加企业市场压力加剧短视行为[20-21],企业寻租与媒体盈利动机衍生媒企合谋,偏差性报道侵蚀市场流动信息[22]等。綜合来看,研究媒体关注正负面影响的文献中前者数量居多,关于后者有待进一步研究。

此外,媒体关注常被学者们作为中介或调节变量以丰富基础研究,吕敏康等[23]从媒体关注、态度两维度研究媒体在广告投入增加企业价值过程中的中介机制,以明晰广告投入影响企业价值的具体路径,曾辉祥等[24]则验证媒体关注在水资源信息披露与企业风险关系间存在的调节效应,为企业防范风险提供新的参考。综上,媒体关注具有佐证资产定价及公司治理相关研究主效应机制的价值,且其负面影响仍存在很多探索空间。

(三)研究现状述评

关于社会责任披露与股价崩盘风险关系的研究尚未形成一致结论,且大多不区分披露形式,或分应规和自愿两形式共同进行研究,以自愿披露形式为主的特样研究较少,且其中未有对企业社会责任自愿披露与股价崩盘风险关系的具体研究。目前虽然已有研究对媒体关注与企业社会责任披露及股价崩盘风险的两两关系分别进行考察,但未有将三者综合联系起来的研究。现有研究指出,股价崩盘风险成因主要为内部委托代理及外部信息对称问题,因此在研究企业社会责任自愿披露与股价崩盘风险关系基础上,将媒体关注变量引入,并区分报道数量、偏向两维度综合探究其将产生何种影响,有助于将内部企业社会责任建设、外部媒体力量与证券市场综合联系,以进一步丰富企业社会责任披露与股价崩盘风险关系间的逻辑机理。

三、理论分析与研究假设

(一)企业社会责任自愿披露与股价崩盘风险

目前出台的相关政策仅要求了部分有代表性的企业披露社会责任,对其他企业仅进行鼓励性呼吁,因此形成了应规与自愿形式共存的社会责任披露现状。承担社会责任促使企业积极做出非商业贡献,在发展过程中致力于与社会的共同进步,最终回馈企业实现更高的商业目标。因此在稳定运行的前提下,企业应该争取自愿创造社会责任的关键绩效,并通过披露有关信息展示社会责任承担情况。

对企业社会责任自愿披露和股价崩盘风险关系的预期依附两方面:首先是自愿披露社会责任企业的伦理动机[25]。其管理者具备对利益相关者负责,诚信经营的价值观。即便作为从事经济活动的营利组织,该类企业也会倾向于通过事实性、优质和高效的自愿披露带来实际成效,进而使披露潜在收益大于成本,那么这就需要企业提高自我监管水平,也将要求管理者在信息透明度、盈余管理、代理成本等方面做出卓越表现。这些均有助于企业预防埋下潜在危害,避免“坏消息”积压堵塞至容纳极限,产生难以化解的消极影响[4]。因此自愿披露更能突显企业的内生积极性,据此产生的正面效用也能更加体现社会责任披露的意义。其次基于信号传递及利益相关者理论。因未被强制披露,企业也能结合自身特点执行自愿披露战略机制的举动,不仅能够对外提供企业非财务信息,增加与投资者信息对称度以供其全面决策,而且可以对外传递企业的良好表现,为利益相关者塑造一个关注共同权益及长远发展的企业形象,以此增强企业声誉并维护多边利益关系,形成缓解负面消息冲击的能力,进而降低股价崩盘风险发生概率。

基于此,为更好考察社会责任自愿披露对股价崩盘风险的抑制作用,并避免应规披露对研究结果造成干扰,验证社会责任披露的效用,提出假设1。

H1:企业进行社会责任自愿披露有助于抑制股价崩盘风险。

(二)企业社会责任自愿披露、媒体关注与股价崩盘风险

媒体作为第四方权力主体,其作用不容小觑,不仅会影响企业信息披露的意愿及质量,而且会引导报道接收者的认知,改变市场信息对称度[14-16]。这意味着媒体关注对企业社会责任披露与股票收益均有一定影响,存在促进二者机制研究的可能。同时区别于大部分研究采用的正面效应方向,在具体情境中结合媒体关注负面影响进行研究具有一定实践意义。

对媒体关注从两维度展开分析,首先是报道数量维度。媒介依赖理论表明,对信息的需求会增强人们对媒介的依赖。一定期间内,媒体报道数量越多,越能直观体现有关企业经济活动价值。投资者为弥补信息空缺,降低搜集成本,更好开展短期投资,往往会将媒体关注动态纳入考虑范围[20]。但当前市场中衍生的一些媒体未能严格恪守为受众者服务原则,其报道内容缺乏客观真实性,从而会影响到整体媒体的报道质量,使更多的报道数量不仅不能有效发挥媒体的公司治理作用,反而会加剧投资者与企业信息偏差,诱导投资者做出偏离股票真实价值的决策。当真实的股票收益传出不符预期设想的信号时,即使企业之前进行了自愿性社会责任披露,也难以第一时间抵消我国保本型投资者产生的怀疑,并消除因此股票被大量抛出,造成价格波动猛烈所产生的冲击,最终加剧崩盘风险。因此基于媒体的负面影响,从媒体关注的定量角度提出假设2a。

H2a:媒体的报道数量会削弱企业社会责任自愿披露与股价崩盘风险的负相关关系。

媒体关注一定程度上为企业社会责任披露营造出对股价崩盘风险进一步传播影响的信息环境,报道偏向对二者关系无疑同样存在影响。一方面,由于我国国有控股企业占多数,这会使媒体受到政治利益干预偏向于进行更多正面报道,同时其他非国有企业会积极与媒体达成合作关系[22],通过控制报道内容来塑造良好形象,如积极宣传自身自愿承担社会责任的行为,以获取市场认可,得到融资便利等优待。综上,我国媒体偏向于对企业进行更多正面关注。另一方面,基于议程设置理论,媒体的更多正面关注也会逐渐麻痹投资者质疑,从而使其对企业股票的真实价值形成过高评估,投资积极性推高,不严谨对照企业基本面做出交易决策。并且会进一步引发市场中投资者交易行为的相互模仿,进而加剧股价波动。因此,基于媒体的负面影响,从媒体关注的定性角度提出假设2b。

H2b:媒体的正面关注对企业社会责任自愿披露与股价崩盘风险负相关关系的削弱作用更强。

四、研究设计

(一)样本选取与数据来源

选取2012—2018年沪深A股上市公司为研究样本,对数据进行如下处理:(1)剔除上證治理、金融、海外及深指100社会责任应规发布板块公司;(2)剔除股票年度周收益少于30周的公司;(3)剔除金融行业公司;(4)剔除ST、?觹ST、退市公司;(5)剔除数据匹配后存在缺失的公司。最后得到有效样本观测值1 540个。其中社会责任数据来自润灵环球(RKS)评级机构发布的社会责任报告评级系统,媒体关注数据来自Datago金融资讯服务平台的报刊新闻量化舆情数据库,其他数据均来自国泰安数据库。为避免多重共线性,调节效应检验前对相关变量进行了标准化处理。

(二)变量定义

1.股价崩盘风险

借鉴Hutton et al.[26]的研究,采用以下方法对股价崩盘风险进行衡量:

先据模型1计算消除市场因素影响以后的股票第t周收益。

2.企业社会责任自愿披露

RKS是我国社会责任权威评级机构,每年公布的MCTi体系是对企业上年度的社会责任报告进行量化评级,因此选取该机构2013—2018年发布的专家评分值[8],同时筛选出发布意愿类型为自愿的企业。

3.媒体关注

参考田国双等[27]的做法,选取Datago数据平台的报刊新闻量化舆情数据库中媒体报道数据度量媒体关注。其中,报道数量以正文提及企业的媒体报道数量度量,报道偏向则以调整后的媒体报道正文情感评分度量。

该平台正文情感评分的计算借鉴Piotroski et al.(2017)的研究,首先对每条新闻报道正文的整体情感进行评分,得分为正则新闻报道情感倾向为正面,为负则相反,然后对公司年度内所有报道的评分进行汇总调整,得到年度的报道正文情感倾向评分总值,分值为正则在研究中认为该年度媒体对公司的正面关注更多,为负则负面关注更多。

4.控制变量

设置七个控制变量,并控制年度和行业固定效应。

具体变量定义见表1。

(三)模型设计

构建模型5以分析企业社会责任自愿披露对股价崩盘风险的影响,其中CRi,t+1综合代表向后一年的股价崩盘风险,在回归中将以前面计算得到的两代理变量分别替代。在模型5基础上,引入媒体关注、企业社会责任自愿披露与媒体关注的交互项构建模型6以进一步检验媒体关注的调节效应,其中Mediai,t综合代表本年媒体关注,在回归中将分别以媒体关注的报道数量(Media_numberi,t)和偏向(Media_scorei,t)进行替代。

五、实证分析

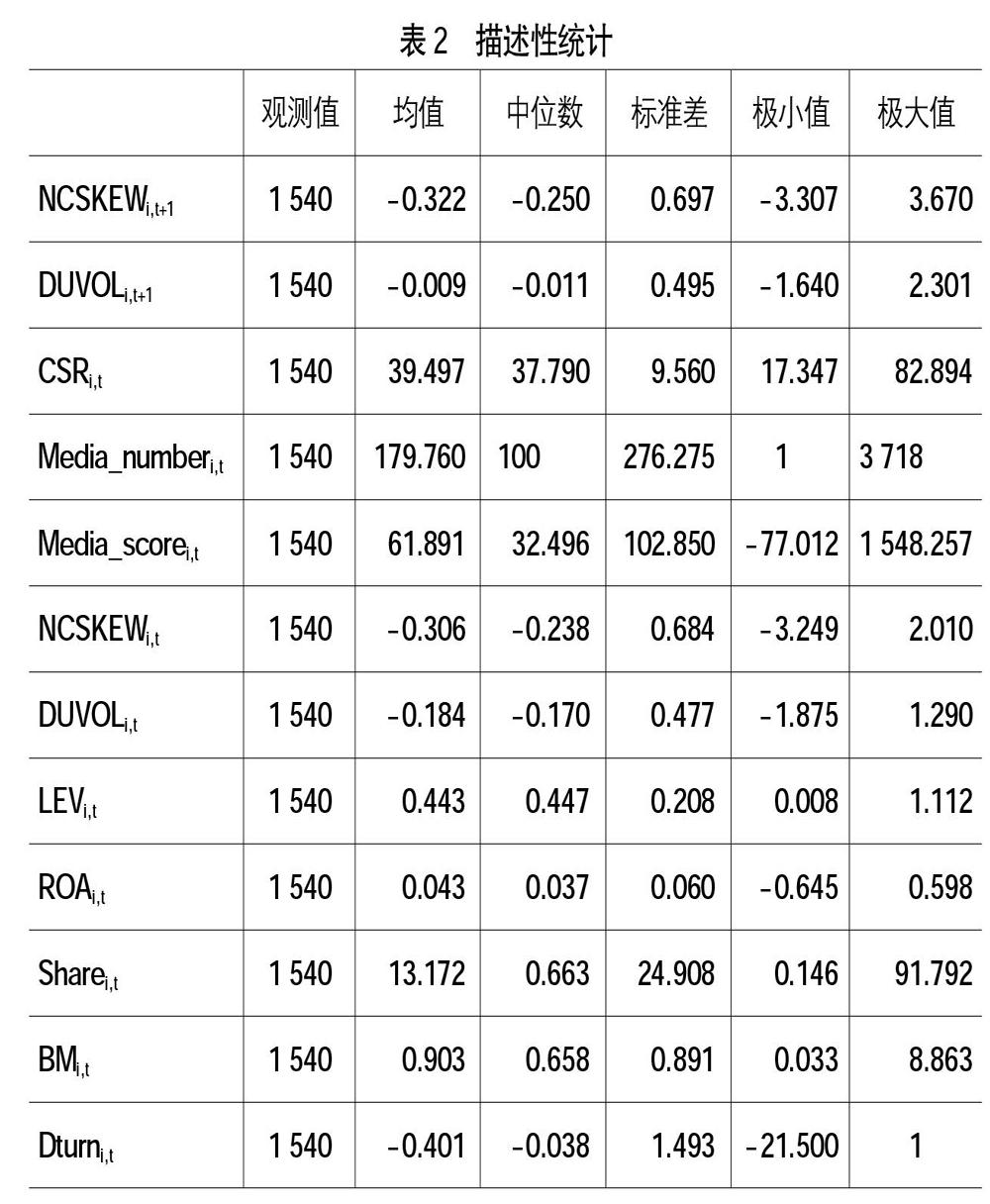

(一)描述性统计

由表2可知,股价崩盘风险的两代理变量在样本中存在较大差异。样本企业社会责任报告评分均值(39.497)较低,极小与极大值差距较大,说明样本企业自愿披露情况参差不齐,且披露质量仍有很大改善空间。从正文提及企业的媒体报道数量的平均值、极大和极小值得出样本企业媒体报道数量差异明显,而媒体关注的情感评分平均值(61.891)为正,则体现我国媒体报道企业正面消息的偏好。

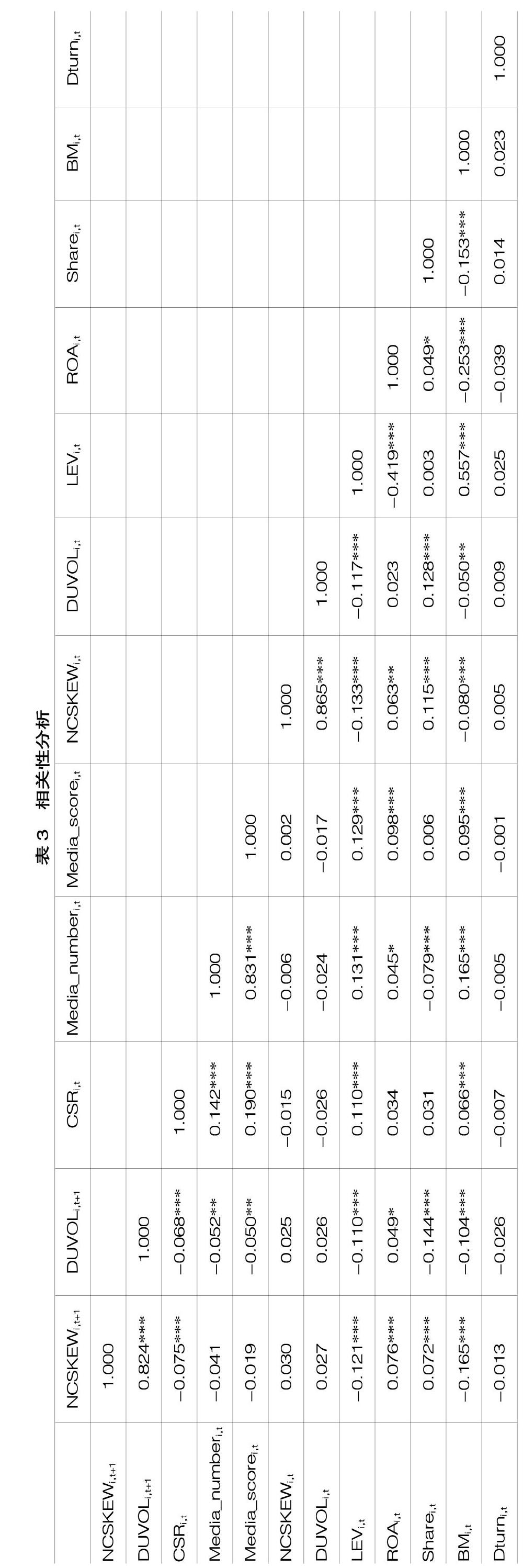

(二)相关性分析

表3中企业社会责任自愿披露与股价崩盘风险的两代理变量均在1%的水平上显著负相关。同时媒体关注的报道数量与偏向均与DUVOLi,t+1指标在5%的水平显著负相关,与CSRi,t在1%水平上显著正相关,对后续检验提供基础支持。

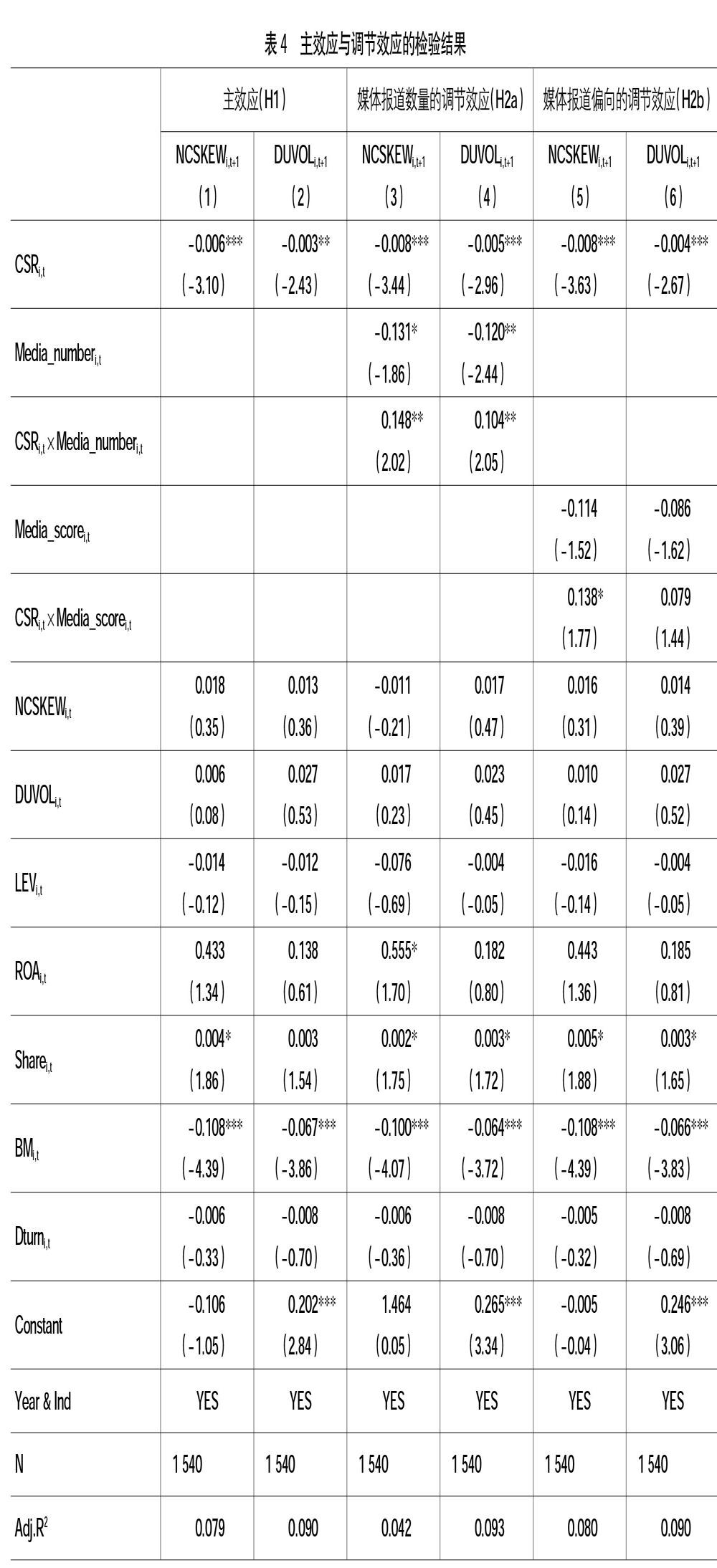

(三)回归分析

1.主效应检验

表4列(1)和列(2)中,企业社会责任自愿披露(CSRi,t)与股价崩盘风险两度量指标(NCSKEWi,t、DUVOLi,t)分别在1%和5%水平上显著负相关,验证了H1的成立。同时由于研究时间窗口中自愿披露社会责任的企业数量呈上升态势,H1的成立进一步表明自愿披露社会责任彰显了企业迎合监管机构、主管部门推动及指引的积极性,并秉持伦理道德标准实行可持续发展,有助于增强声誉保险效应,提高利益相關者认可并维持信赖度。而为了实现利益相关者所产生的期待,企业除进行社会责任自愿披露,一定程度上也将同时加强内部执行本企业规定情况的监管,并遵循市场基本规则维持运营的有序开展,以此降低企业股票价格发生剧烈波动或出现负偏差回报的可能性,通过社会责任的自愿披露抑制股价崩盘风险。

2.调节效应检验

表4列(3)和列(4)报告了媒体报道数量维度的调节效应检验结果。媒体的报道数量均在5%的水平上显著削弱了企业社会责任自愿披露与股价崩盘风险两度量指标的负相关关系,验证了H2a。结果表明媒体凭借其技术及资源优势能为投资者提供企业自身披露以外的特质信息,进而影响投资者对企业股票价值判断。同时也表明,企业社会责任的自愿披露,仅能满足投资者部分领域的信息需求。由于收集的便利性,媒体多样及时的报道很大程度上会成为投资者主要信息来源,进而会引领投资者关注及认知方向。但媒体报道质量水平不一,并且投资者十分缺乏理性甄别和正确判断的能力,因此媒体报道数量的增加反而会加剧投资者认知偏差,扰乱投资者交易行为,破坏股票市场稳定,增加企业的股价崩盘风险。

列(5)和列(6)报告了报道偏向维度的调节效应检验结果。媒体的报道偏向在10%的水平上,削弱了企业社会责任自愿披露与股价崩盘风险负收益偏态系数指标的负相关关系,一定程度上验证了H2b的成立,即媒体对企业的正面关注越多,对二者关系的削弱作用越强。一方面表明媒体会根据企业社会责任自愿披露行为增加对其未来正面表现的更多关注,以进一步增加投资者对报道的信服程度。但不同媒体报道内容质量不一,大部分投资者不能核查其内容真伪并从技术层面对股票投资价值进行准确分析,易受媒体诱导产生高估股票价值的反应,加剧股票的崩盘风险。另一方面也表明由于受到更多正面关注,公众期待值的逐渐上升致使企业压力增加,在实际运营无法迎合公众期待的情况下,管理层会倾向于掩盖坏消息以维持企业良好形象,而当“坏消息”超过企业承担上限时即会集中释放,造成巨大冲击,继而增加股价的崩盘风险。

(四)进一步讨论

区分股权性质,考察不同企业自愿披露社会责任对股价崩盘风险的抑制效果发现,国企的社会责任自愿披露在5%显著水平上与负收益偏态系数、涨跌波动比指标负相关,非国企的社会责任自愿披露与该两指标的负相关关系不显著。这表明股权性质是影响企业社会责任披露对股价崩盘风险发挥作用的重要因素,相比而言,国企社会责任自愿披露所产生声誉效应,对股价崩盘风险的抑制作用更强。

(五)稳健性检验

参照股价崩盘风险已有研究,在控制变量中增加股票i在第t年的收益波动(SIGMAi,t)及平均周持有收益率(RETi,t)重新回归,结果与前文一致,证明研究结论相对稳健。

由于媒体报道偏向(Media_scorei,t)存在得分正负的情况,因此按照得分正负将样本分为媒体正面关注更多组(含1 475个样本)和负面关注更多组(含65个样本),重新检验媒体报道偏向对企业社会责任自愿披露与股价崩盘风险关系的作用,结果表明,正面关注更多组的媒体报道偏向对二者关系的削弱作用更显著,与前文结论一致。

六、研究结论及建议

(一)研究结论

企业社会责任自愿披露对股价崩盘风险具有抑制作用。自愿披露社会责任的企业与应规或未披露企业会形成对比,可以得到市场更多好评及优待,进而形成利于投资者接收良好信号的环境。社会责任披露的声誉保险效应增强时,可以缓冲坏消息对股价的即时冲击,维持好消息对提升股价的帮助,最终达到稳定股价的效果。因此可得出企业社会责任自愿披露是一种有利于稳定运营的战略选择,应当纳入企业发展规划。

将报道数量作为调节变量引入,其对企业社会责任自愿披露和股价崩盘风险关系产生反向调节作用,削弱二者负相关性。结果说明,投资者会对企业是否出于印象管理的自利性动机进行社会责任自愿披露进行怀疑,从而跟随媒体对企业进行关注。由于当前媒体种类众多,对相同领域不同媒体报道的侧重点也不一,因此當媒体报道数量增加时,海量混杂的报道内容就易使低质信息覆盖投资者之前掌握的有利信息,最终做出非理性决策。

报道偏向同样削弱了企业社会责任自愿披露和股价崩盘风险二者的负相关性。表明我国媒体会侧重于对自愿披露社会责任的企业进行更多正面关注,但其中一些偏离实际的报道会影响相关企业整体正面报道的客观性,使投资者对企业业绩等情况进行偏差评估,资产错误定价的概率被抬高直接作用于股票价格,加剧股价浮动。同时媒体增加的正面关注会使企业提高迫于压力做出机会主义行为及从其他方面掩盖坏消息的可能,而当这些“南辕北辙”的行径暴露时,会引发股价崩盘风险。

(二)政策性建议

1.完善社会责任披露制度。根据国内市场情况,依照国际交易所及报告组织推广标准,细化社会责任在企业成立、运营、终止信息披露内容、格式,制定定量与定性结合的指标披露体系,约束企业信息披露的调整裁量空间,增加责任承担与披露质量业内可比性。同时按规奖惩,既为主动承担责任,按规披露信息的企业搭建交易平台,提升企业自愿披露的积极性,同时协同部门强化监管,对违反披露要求企业进行惩处,提高违规代价。

2.加强对市场新闻报道管控引导。严控市场新闻准入口,提前核查媒体报道的真实性,增加对相关媒体专业领域的辅导。及时监控媒体关注的情绪偏向,防范媒体渲染误导。扶持财经媒体产业化发展,培养专业的市场导向型媒体队伍,更好服务于市场资源配置,资本运行。

3.推广责任投资价值宣传。完善互联网投资与教育平台建设,多样化宣传主题,帮助投资者了解社会责任披露对企业发展价值的影响,联合各交易所推出社会责任主题投资指数,提供评价依据,扩大市场投资规模。

【参考文献】

[1] 田利辉,王可第.社会责任信息披露的“掩饰效应”和上市公司崩盘风险——来自中国股票市场的DID-PSM分析[J].管理世界,2017(11):146-157.

[2] 宋献中,胡,李四海.社会责任信息披露与股价崩盘风险——基于信息效应与声誉保险效应的路径分析[J].金融研究,2017(4):161-175.

[3] JIN L,MYERS S C.R2 around the world:new theory and new tests[J].Journal of Financial Economics,2006,36(3):45-47.

[4] 许年行,江轩宇,伊志宏,等.分析师利益冲突、乐观偏差与股价崩盘风险[J].经济研究,2012,47(7):127-140.

[5] CHEN J,HONG H,STEIN J C.Forecasting crashes:trading volume,past returns,and conditional skewness in stock prices[J].Journal of Financial Economics,2001,61(3):345-391.

[6] 王化成,曹丰,高升好,等.投资者保护与股价崩盘风险[J].财贸经济,2014(10):73-82.

[7] 王化成,曹丰,叶康涛.监督还是掏空:大股东持股比例与股价崩盘风险[J].管理世界,2015(2):45-57,187.

[8] 权小锋,吴世农,尹洪英.企业社会责任与股价崩盘风险:“价值利器”或“自利工具”?[J].经济研究,2015,50(11):49-64.

[9] BEN-NASR H,GHOUMA H.Employee welfare and stock price crash risk[J].Journal of Corporate Finance,2018,48:700-725.

[10] 施先旺,刘会芹.企业战略差异对股价崩盘风险的影响[J].会计之友,2019(8):83-88.

[11] 黄新建,赵伟.媒体关注是否降低了股价崩盘风险——来自中国股票市场的经验证据[J].财会月刊,2015(11):112-118.

[12] 王高义.投资者情绪、风险状态与股价暴跌[J].投资研究,2017,36(9):120-139.

[13] KIM Y,H LI,S LI.Corporate social responsibility and stock price crash risk[J].Journal of Banking & Finance,2014,43:1-13.

[14] BUSHEE BRIAN J,CORE JOHN E,et al.The role of the business press as an information intermediary[J].Journal of Accounting Research,2010,48(1):1-19.

[15] AHERN K R,SOSYURA D.Who writes the news? Corporate press releases during merger negotiations[J].Journal of Finance,2014,69(1):241-291.

[16] 倪恒旺,李常青,魏志华.媒体关注、企业自愿性社会责任信息披露与融资约束[J].山西财经大学学报,2015,37(11):77-88.

[17] 叶勇,李明,王雨潇.媒体监督、经理人特征与掏空——基于我国家族上市公司的经验证据[J].管理评论,2017,29(2):155-167.

[18] 张晓盈,杨榛,钟锦文.媒体监督与企业社会责任信息披露——基于重污染行业的经验数据[J].财会月刊,2017(27):9-14.

[19] 谭松涛,甘顺利,阚铄.媒体报道能够降低分析师预测偏差吗?[J].金融研究,2015(5):192-206.

[20] 应千伟,呙昊婧,邓可斌.媒体关注的市场压力效应及其传导机制[J].管理科学学报,2017,20(4):32-49.

[21] 杨道广,陈汉文,刘启亮.媒体压力与企业创新[J].经济研究,2017,52(8):125-139.

[22] 饶育蕾,谢倩倩,王建新.媒体关联与新闻报道偏差——来自我国上市公司的经验证据[J].管理评论,2016,28(9):194-205.

[23] 吕敏康,冉明东.广告投入、媒体中介与企业价值[J].厦门大学学报(哲学社会科学版),2016(5):137-146.

[24] 曾辉祥,李世辉,周志方,等.水资源信息披露、媒体报道与企业风险[J].会计研究,2018(4):89-96.

[25] 陈国辉,关旭,王军法.企业社会责任能抑制盈余管理吗?——基于应规披露与自愿披露的经验研究[J].会计研究,2018(3):19-26.

[26] HUTTON A P,CUS A,TEHRANIAN H.Opaque financial reports,R2 and crash risk[J].Journal of Financial Economics,2009,94(1):67-86.

[27] 田国双,赵钰.媒体监督、审计质量与投资不足[J].会计之友,2019(17):86-92.