后疫情时代证券领域事中事后监管危机及其应对

摘 要:本文认为,证券领域事中事后监管改革在不断向前推进的同时仍面临三重压力:疫情常态化防控背景下的证券发行监管放松;中概股回归导致的事前监管放松与事中事后监管压力提升;金融行政诉讼中证券行政行为审查的严格化趋向。为防止证券事中事后监管失效,应重新审视事前监管与事中事后监管的动态关系,发挥信息监管、信用监管与行政处罚的联动作用,推动私人规制与合作治理的结构性改革。

关 键 词:《证券法》;事中事后监管;行政处罚;后疫情时代;中概股

中图分类号:D912.28 文献标识码:A 文章编号:1007-8207(2021)03-0075-09

收稿日期:2020-10-23

作者简介:陈文清,复旦大学法学院博士研究生,研究方向为行政法学。

基金项目:本文系上海市人大项目“国际金融中心建设规制立法比较研究”的阶段性成果,项目编号:2010RD10LX075。

一、问题的提出

现代监管体系是现代国家治理体系的重要组成部分,监管能力是现代国家治理能力的重要方面。[1]2019年9月,在精准预判我国市场经济发展态势的前提下,国务院发布的《关于加强和规范事中事后监管的指导意见》(国发[2019]18号)(以下简称《指导意见》)提出加强和规范事中事后监管,以进一步深化“放管服”改革、推动政府职能转变、打造营商环境国际化法治化。[2]近年来,金融领域的事中事后监管改革可谓大刀阔斧,无论是外资准入的负面清单管理还是证券发行注册制,对于金融业的发展都有着深远影响。在《指导意见》精神指引下,金融领域的事中事后监管改革继续向前迈进:其一,2020年3月修订后的《证券法》对证券发行制度进行了系统性修改与完善,以推动注册制改革从科创板延伸至整个资本市场。根据分步实施注册制的理念,创业板试点注册制工作从2020年4月起正式启动;其二,修订后的《证券法》取消了大批行政许可,如将对会计师事务所从事证券业务的监管方式由审批改为备案。这些政策、举措无不体现出证券领域持续推进事中事后监管的决心。换言之,未来事前行政审批在监管体系中的功能将再度弱化,行政监管的重心也将继续由前端向中后段转移。证券领域的事中事后监管将作为激发市场主体活力、以资本市场服务实体经济的利器持续深入推广。一方面,证券领域事中事后监管改革强化了作为中后段主要执法手段的行政处罚在行政监管中的重要性。尽管行政管理遵循“宽进严出”的基本原则,但这与现代控制理论借助事前事中事后的全面管控以确保管理目标的实现存在些许出入,也与行政执法防止违法行为损害社会公益的根本价值与立意相背离。事中事后监管不仅要弥补事前监管的漏洞,还要践行“包容、审慎监管”的理念,在具体实践中压力较大。2020年修订后的《证券法》全面强化证券监管执法权力,加大了对于证券违法行为的行政处罚力度,正是前端放松规制、中后段严格监管的体现。另一方面,证券监管虽然总体上正处于由事前向事中事后转化的改革进程中,但就每个阶段来看,仍应确保其“逐步转移、逐步平衡”的稳定状态。如果过度加快改革,极易引发整个监管体系的不适。实际上,从2019年9月国务院发布《指导意见》以来,一系列突发事件的出现已经为未来证券领域的事中事后监管蒙上了一层阴影。如新冠肺炎疫情就致使我国社会经济发展格局发生了重大变化。从某种程度上说,突发事件在无形之中造成了对既定监管改革节奏的扰乱,为未来事中事后监管的有效开展增加了压力。

二、后疫情时代证券领域事中事后监管的三重压力

(一)新冠疫情背景下证券发行上市监管的进一步放松

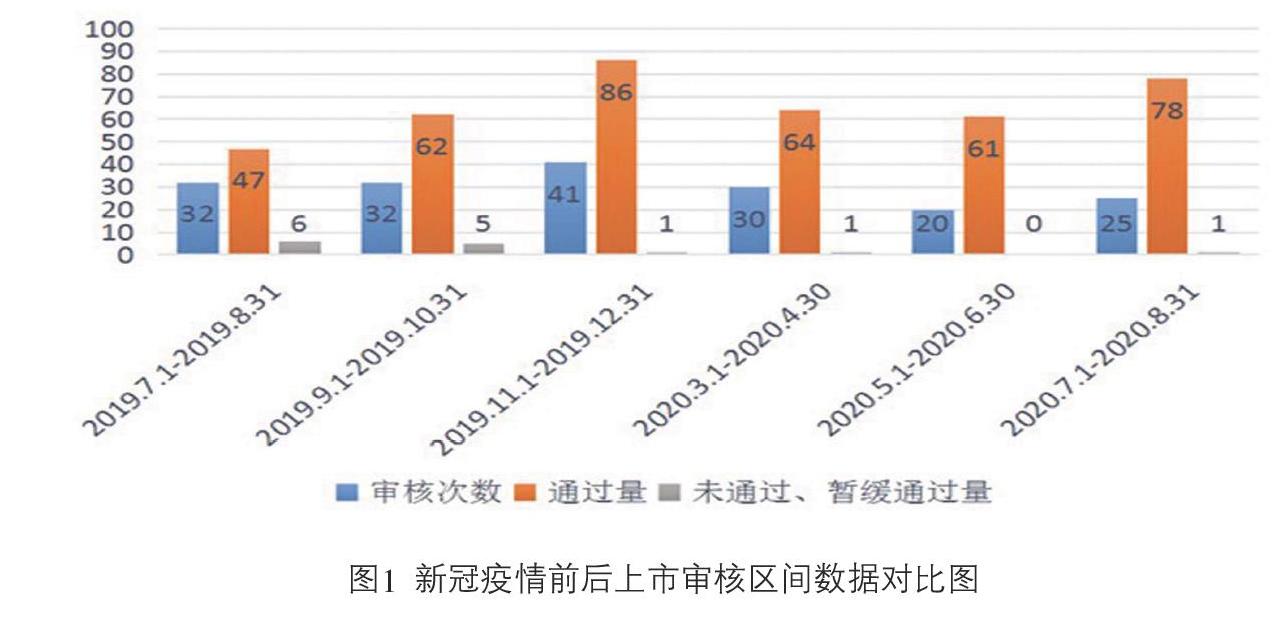

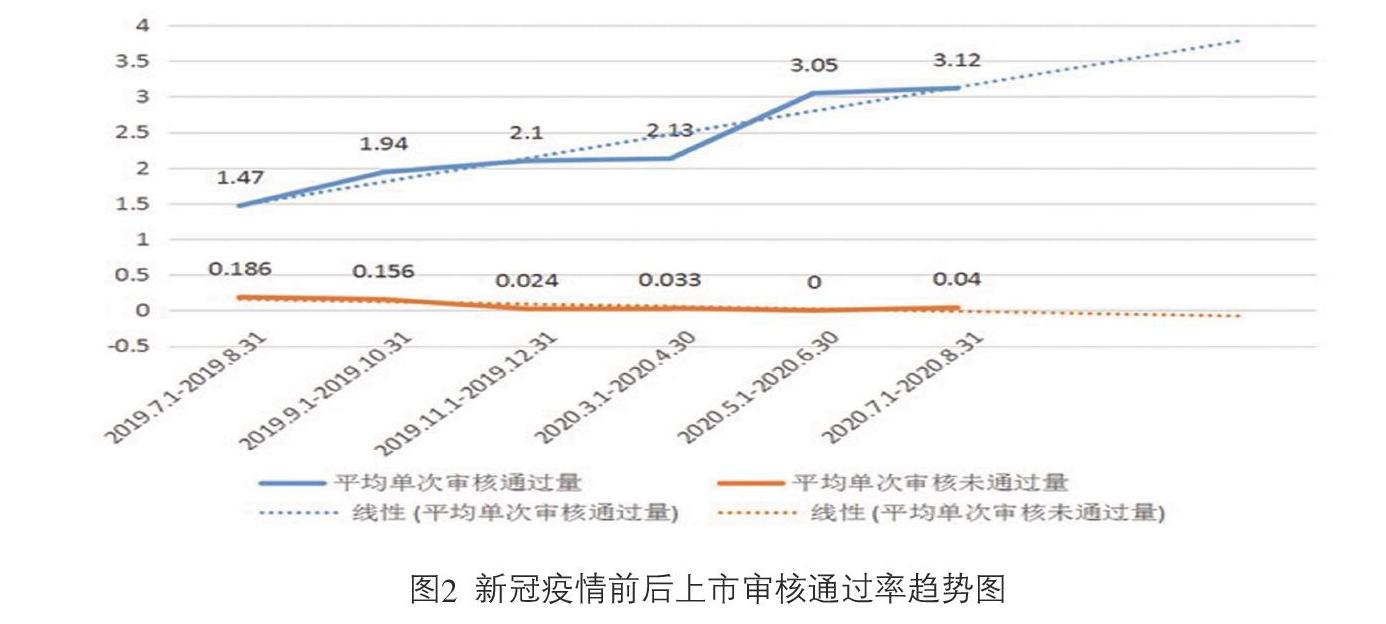

2020年1月30日,世界卫生组织(WHO)宣布将新型冠状病毒疫情列为国际关注的突发公共卫生事件(PHEIC)。随着新冠疫情在全球范围内的扩散,世界卫生组织于3月11日表示,新冠疫情的爆发已具备“全球大流行”特征。时至今日,许多国家仍为疫情重灾区,但在我国,有党和政府的科学领导,疫情得到有效控制,我国已经进入后疫情时代。疫情肆虐让本就呈下行趋势的全球经济雪上加霜,国际资本市场可谓集体震荡,美股接连触发四次熔断,巴西、加拿大、泰国等十个国家的股市也相继发生熔断。欧洲、日本、韩国等受到疫情扩散影响同样遭遇重挫。为稳定资本市场,各国纷纷放松货币政策,降准降息,采取税收减免促进企业与个人信贷等措施。相比之下,尽管我国资本市场总体稳定,但出于激发资本市场活力、防止市场衰退等因素的考量,疫情期间的上市监管存在进一步放松的现象。为此,笔者收集了2019年7月1日至12月31日以及2020年3月1日至8月31日的上市审核信息并进行对比,前一阶段处于新冠疫情前事中事后监管改革逐步深化时期,后一阶段处于疫情“全球大流行”时期。其中,前一阶段证监会共对外披露105次发行审核会议,总计审核通过了194家股份公司的IPO、可转债等项目,此外有11家未通过、1家暂缓表决,平均单次审核通过量为1.85家/次,未通过量(包括暂缓通过)为0.11家/次。后一阶段,证监会共对外披露75次发行审核会议,203家公司的发行项目获准通过,1家未通过、3家暂缓表决,平均单次审核通过量为2.7家/次,未通过量为0.05家/次。总体来看,后一阶段对外披露的发行审核次数相比前一阶段减少28.6%,而审核通过总量约为前一阶段的1.5倍,平均单次未通过量缩小近0.5倍①。大体可以认为,疫情期间证券发行上市监管总体呈现较为宽松的状态。为了充分论证这一结论,笔者在区间划分的基础上对疫情前后时段进行了进一步对比(见图1和图2)。

具体来看,在新冠疫情暴发前的三个区间段,上市审核通过量稳步增长,通过率稳步提升,未通过量逐步下降,未通过率逐步降低,符合放松事前监管的改革理念。而疫情暴发的初期,尽管上市审核次数有所降低,但通过量及平均通过率、未通过率均保持原来水平。在疫情发生近4个月后,上市审核次数开始大幅下滑,通过量却不减反增,使得审核通过率提高了近1.5倍,甚至出现了未通过率近于0的情形。通过图1和图2,可以更清晰看到并证实新冠疫情所帶来的长期经济压力以及其对证券事前上市监管的影响。由此可以预测,随着疫情防控常态化,未来事前监管将维持在较为宽松的状态以进一步激发资本市场经济活力,监管的压力也将再度转移至事中事后阶段。

(二)瑞幸风波下的中概股回归浪潮

2020年4月2日,在新《证券法》颁布后的一个月零2天,瑞幸咖啡作为在美国纳斯达克上市而实体业务位于中国的企业发出公告,宣称在2019年第二季度到第四季度期间存在伪造交易行为,涉及销售额22亿元。2020年4月7日,在美股开盘前夕,瑞幸咖啡宣布停牌。瑞幸咖啡财务造假事件更是引发了“蝴蝶效应”,此后爱奇艺、好未来、跟谁学等中概股也接连遭到海外机构发布做空报告。这一连串的所谓“中概股爆雷”事件使得中概股陷入重度信任危机,中国资本市场的海外风评也受到影响。对此,纳斯达克向美国证监会(SEC)提请了关于修订上市规则的提议,以收紧上市监管。2020年5月20日,美国参议院又进一步通过了《外国公司承担责任法案》,禁止不符合美国公众公司会计监督委员会(PCAOB)审计要求的外国公司在美上市①。预计未来中概股在美国挂牌上市的难度会大幅增加,且大概率会接受SEC的广泛调查。这场瑞幸风波虽然发生在海外并未对国内资本市场产生实质性影响,损害主体也主要是境外投资者,但其为国内证券市场监管带来了危机和机遇。

中国监管部门的回应来自两个方面:首先是海外应对。中国证监会在修订后的《证券法》中增加“域外管辖权”的基础上宣布对瑞幸咖啡进驻调查。此举之根本目的无疑是为了通过中国证监会对于该事件的重视和积极作为,减少瑞幸事件对于中概股的负面效应,挽回中国企业在全球的声誉。其次是国内应对以瑞幸咖啡为代表的所谓“中概股爆雷”事件以及因国外监管收紧等连锁反应激起的中概股回归浪潮②。回顾过去中国企业赴美上市历程可以发现,阿里巴巴、京东、百度等重量级互联网企业之所以选择在美国上市,主要是因为过去境内IPO排队严重、审核极为严苛、限制较多,且在对待科技企业、互联网企业方面相较海外市场灵活性不够。但近年随着注册制改革的全面展开、事前监管的逐步放松,境内IPO门槛降低、排队现象减缓。此外,因创业板的改革对新经济公司更加包容,回归A股上市将成为大量中概股企业考虑的方向。[3]

对于符合国家战略、具有核心竞争力、市场认可度高的优质股无疑应当积极引导促进其回流A股,为此证监会于2020年4月30日发布了《关于创新试点红筹企业在境内上市相关安排的公告》(证监会公告〔2020〕26号),将境外已上市红筹企业境内上市门槛进行下调以放松事前监管③。可见,对于回归A股的红筹企业,监管重心将在事中事后监管改革的基础上进一步由前端转移至中后段。然而,中概股回归浪潮中所隐含的风险在于中概股质量存在良莠不齐的问题。不仅是2020年的瑞幸咖啡、爱奇艺等,早在2010年前后,美国便出现过中概股做空潮。除此之外,由于科技型、创新型企业在中概股中占比较大,潜在风险也不可小觑,在接受其回归国内市场的同时,更需要强化事中事后监管,防止出现做空事件对国内资本市场、国内投资者权益造成损害。

(三)证券行政处罚司法审查的严格化趋向

行政处罚是事中事后监管运行的重要保障,随着证券领域事中事后监管的加强,证券行政处罚的适用频率也相应提高。从证监会作出的行政处罚决定来看,2017年至2019年分别为109件、130件、149件,呈逐步增长趋势④。行政处罚的司法审查案件数量也在近三年大幅提升,平均每年80起(以往仅近30起)。此外,在过往以证券监管部门为被告的金融行政诉讼中,对证券行政处罚及其行政复议的审查占比最高,约达50%①。尤其是2018年的苏嘉鸿诉中国证监会行政处罚及复议案,使得证监会在行政诉讼中迎来了首个败诉。

⒈证券行政自由裁量标准的司法建构。以苏嘉鸿案为例:2016年,证监会认为苏嘉鸿存在内幕交易行为,作出了没收违法所得和一倍罚款合计近1.4亿元的决定。2017年,苏嘉鸿提起行政复议,证监会对此处罚予以维持,后又向北京第一中级法院提起行政诉讼,一审再次判决苏嘉鸿败诉。二审中,北京高院对内幕信息认定、证券行政调查的规则和要求、内幕交易推定的适用条件和标准、违法所得认定标准以及程序合法性正当性等五个方面的问题进行了审理。尽管法院在部分环节支持了证监会,但在关键性的内幕交易知情人调查程序中,证监会认为自己已经穷尽调查手段但仍无法联络上知情人殷卫国,据此证监会判定苏嘉鸿的买入时点与内幕信息形成过程“较为吻合”。而正是这一程序上的“疏漏”,使得苏嘉鸿对于内幕信息的获取是出于主动还是被动难以确认。此案进一步限制了证监会在调查中的自由裁量权,确立了“必须找到信息传递的联结人物”的法定标准。[4]尽管苏嘉鸿案的判决结果存在很大的争议,如有学者认为本案证据已达到了足以证明殷卫国为内幕信息知情人的程度,法院不应苛求行政机关“穷尽调查手段”。[5]但无论结果如何,法院作为司法审查的唯一主体,其判决应当予以充分尊重。

⒉证券行政处罚裁量权的进一步规范。以吴朝晖案等为例:2019年,吴朝晖诉中国证监会行政处罚及复议案中,法院对山西证监局及证监会的权限、被诉处罚决定对内幕信息及内幕信息敏感期的认定、山西证监局认定吴朝晖知悉内幕信息并进行内幕交易行为是否合法、被诉处罚决定处罚幅度是否明显不当四个问题进行了审查。尽管最终法院判决驳回了原告吴朝晖的诉讼请求,但在判决书中,法院对山西证监局的行政处罚裁量权主要表现为在裁量基准上缺乏统一标准的问题提出了质疑。法院明确建议证券监管部门以本案为契机,抓紧研究证券行政处罚领域中行政裁量权基准制度,并以部门规章形式公布于众。同样,在林安诉中国证监会行政处罚及复议案中,法院指出,虽然其应对证券监管部门违法所得的计算予以适当尊重,但同时建议证监会对此作出自我规范,以发布规范性文件等形式明确执法标准,进一步统一执法尺度。

自苏嘉鸿案之后,证券行政处罚行为遭受司法机关质疑甚至确认违法、撤销的频率逐步上升。不难发现,法院对于证券行政处罚的审查(无论是程序审查还是实体审查)已经较为严格,甚至可以认为,司法在某种程度上正推动着证券行政处罚的规范化。然而,金融风险、金融危机具有扩散性、破坏性,而金融规制具有专业性、复杂性,这样的先天因素必然导致其重独立性而轻问責性,重法律效果而轻合法性。如果对证券监管部门执法程序中进行全方位司法监督,难免会导致证券行政处罚权运行不畅。可见,司法机关对证券行政处罚审查的收紧为证券事中事后监管带来了较大压力。

三、稳固证券事中事后监管的路径

事中事后监管预示着政府从单一的事先预防性监管向过程监管与结果监管的流变。然而,任何过程性监管都有着一定的耐受度,如果监管压力过度集中于部分环节将可能引发整个监管体系的不适。由上文可知,当前证券事中事后监管正陷入或将陷入压力骤增却难以“施展拳脚”的困境,对于隐藏的危机应当及时察觉、未雨绸缪。

(一)重新审视事前监管与事中事后监管的动态关系

事中事后监管属于官方用语,尚不存在一个法解释学上的具体释义,更多是当代中国行政任务变迁与规制改革实践的产物。[6]纵观近年的行政审批改革以及事中事后监管改革,在“放管服”的整体统摄下具体呈现为一系列前置许可、审批的取消与取缔。尽管放松和解除事前監管有利于降低市场准入门槛以顺应当前经济发展趋势,且改革也始终强调避免过去“一收就死,一放就乱”的恶性循环,但行政审批作为一项重要执法权,如何促使行政机关理性接受、主动限缩这一权力,大批量地取消行政审批是否会导致行政权的部分功能缺失,行政审批是否存在对事前监管与事中事后监管功能的认知偏差,等等,对于这些问题实际上并未有过客观分析。因此,对于证券领域事中事后监管所面临的困境,需要从宏观层面重新审视事前监管与事中事后监管的动态关系。

⒈正视事前监管的积极功能。尽管当前国家正面临着从秩序行政向服务行政的转变,但严格意义上行政执法仍需确保其制裁与保护的双重目的。事前审批对于行政执法目的的现实作用重大,对该权力的限缩应存在下线。如果一味指示、督促行政机关予以限制,不利于促进行政执法体系的再平衡。此外,由于事中事后监管相较于事前监管更具有模糊性,其功能的充分发挥应以完善的体系建构为前提,因此就目前而言,事前监管仍然是必要且重要的。

⒉把握事中事后监管的回应性要义。事中事后监管并非否定和排斥事前监管,而是力图集中资源对市场活动进行过程性监管,避免监管行为的机械化与静态化。“命令-控制型”监管方式已经不再适用于当前社会,因此更需要在“回应性规制”理念下,[7]运用综合执法方式进行现代化监管,即通过事前事中事后全方位动态监管实现监管目标。

⒊明晰监管改革趋势的可调整性。就证券监管而言,尽管目前创业板注册制改革正在修订后的《证券法》统领下有序推进,且一定时期内将保持稳定,但随着经济形势的改变、改革成果的显现,该领域的监管改革动向并非是绝对的,很可能基于行政决策进行相应调整——包括进一步加速推进、稳定推进、保持当前水平、减缓推进速度甚至停止或终结改革进程。换言之,一旦未来因中后段监管压力过重而出现市场风险难以有效规制的情形,改革也未必是不可逆的。

(二)发挥信息监管、信用监管与行政处罚的联动作用

2020年的新《证券法》以强化行政处罚作为对事中事后监管改革下前端放松的主要回应。从现实监管角度而言,虽然行政处罚是事中事后监管的重要抓手,但由于中后段执法压力的增加以及行政处罚权行使严格受限,因而必须依赖更为多样的监管方式对其进行功能性补充和基础性支撑。

⒈信息监管与大数据。信息监管以大数据为依托,以互联网为载体,通过“建库”“通路”“活用”的方式将市场监管的各类数据予以整合汇总并互联共享,从而实现智能监管、精准监管。第一,信息监管可以有效对接“双随机、一公开”的事中事后监管方式。“双随机、一公开”指随机抽取检查对象、随机选派执法检查人员,并将抽查情况及查处结果及时向社会公开,以推动社会监督,形成监督合力。[8]在证券监管领域,2018年11月,证监会和市场监管总局针对私募基金领域开展了一次“双随机、一公开”的联合监管工作。随着证券领域事中事后监管改革的进一步推进,未来证券领域“双随机、一公开”的监管执法将更为广泛、频繁,信息监管也将作为其中的重要对接方式发挥基础性功能。[9]第二,信息监管是金融创新科技监管的关键技术。目前金融领域已经步入金融科技时代,金融监管的适应性和有效性依赖于金融科技监管工具的创新。为此,自2019年起,中国人民银行在全国各地陆续推进金融科技创新监管试点,2020年金融科技创新监管试点工作在上海市正式开展。上海金融监管局于后续发布“创新应用项目说明”,在关键技术示例中,“大数据”“区块链”等均出现在列。第三,信息监管是证券行政处罚的重要依托。2019年的獐子岛案件中,在无逐日采捕区域记录可以核验的情况下,证监会借助卫星定位数据对獐子岛公司27条采捕船只的数百余万条海上航行定位数据进行分析,委托两家第三方专业机构运用计算机技术还原了采捕船只的真实航行轨迹,确定了实际采捕面积,据此认定獐子岛公司存在虚假记载并作出行政处罚。[10]大数据技术对于证实獐子岛公司的财务造假行为,支撑证监会作出行政处罚决定起到了关键性作用。由此可见,信息监管有利于促进证券行政执法程序的标准性、规范性,行政调查的快捷性、真实性,提升处罚结果的准确性、统一性,从而舒缓司法审查压力。

⒉信用监管与失信惩戒。《指导意见》提出推进信用分级分类监管,依照企业信用状况,在监管方式、抽查比例和频次等方面采取差异化措施,并具体阐释了如何实现“双随机、一公开”监督手段与信用监管的互动。显然,信用监管在当前事中事后监管中已经占据重要席位。失信惩戒在证券监管领域的生根与生长无疑将为今后的证券行政处罚提供持续性补充。

2020年的新《证券法》确立了证券市场诚信档案制度,即证监会有权将有关市场主体遵守本法的情况纳入证券市场诚信档案①。2012年,我国资本市场首部专门诚信监管规章——《证券期货市场诚信监督管理暂行办法》(证监会令[第80号])明确要求在证券期货领域建立全国统一的市场诚信档案数据库以记录证券期货市场诚信信息。相比之下,先前规章仅将信用信息作为监管的对象或辅助工具,而修订后的《证券法》则直接将信用监管视为重要的监管手段,致力于与行政处罚共同发挥规制证券违法行为的联动作用。对此,首先,需要在全国信用体系建设的基础上催动证券领域信用监管体系与之相协调;其次,应强化证券监管部门的“双随机、一公开”监管与信用监管的有效衔接;再次,应注重重塑信用监管与行政处罚的关系,厘清失信惩戒与行政责任的关联与界限。

总体而言,在证券监管领域前置性行政审批大规模取消、而事中事后监管体系尚未完全建立的情况下,信息监管与信用监管一方面将作为重要的替代工具填补当前事中事后监管改革遗留的制度真空,另一方面也将为行政处罚的作出从实体和程序两个层面提供助力,使之在合理合法的基础上更为果断有力。

(三)推动私人规制与合作治理的结构性改革

发挥信息监管、信用监管与行政处罚的联动作用是以“抗压”为核心思路,即通过融入其他监管方式重构与加强传统政府规制。而推动私人规制与合作治理的结构性改革则是基于“分压”的理念,将企业自我规制与行业自律监管等重点引入事中事后监管之中,从而实现政府规制压力的部分转移。治理与规制是一对“形影不离”的概念。在規制治理网络中,传统政府规制正逐渐从“规制万能主义”向“去中心化规制”转换,多元行政法理论悄然生起。以企业自我规制和行业自律监督为主要形式的私人规制成为政府规制外的重要模式。私人规制的正当性主要体现在以下方面:倚重市场化力量、弥补传统行政规制之不足、更具有经验性以及规制成本与收益成正比。[11]而合作治理则是在引入私人规制的基础上,进一步强调公私多元主体的合作参与和治理网络的整体架构。合作治理网络通过增加治理的范围与调动私人资源,使不同主体共同形成和执行政策,进而改进政府规制能力。[12]

近年来,事中事后监管方面也透露出浓厚的强化私人规制与合作治理的改革意向。2015年出台的《国务院关于“先照后证”改革后加强事中事后监管的意见》(国发[2015]62号)明确指出,市场主体可以通过创新企业战略、改革内部质量管理、设定高于法定要求的自律性规范。由市场主体自行制定自律性规范无疑是企业自我规制的重要体现。对于行业自律监管而言,中国证券业协会于2019年12月4日发布了《中国证券业协会自律措施实施办法》(中证协发[2019]331号),以强化对会员的自律管理。其中既包括立案调查、审理、自律复议,并进一步确立了自律管理与行政执法、刑事司法等衔接程序。而相比证券业协会,证券交易所在自律监管中扮演着更为关键的角色。实际上,交易所自律监管已经较为成熟,尤其在科创板注册制改革背景下,交易所发布了一系列自律监管工作规范以配合事前监管的放开。证券领域的行业自律监管体系正在逐步朝着体系化、精细化、合作化发展。但相较于政府规制,证券领域的企业自我规制以及行业自律监管仍然存在一定的局限性。就自我规制而言,企业合规意识仍较为薄弱,修订后的《证券法》强化了市场主体的法律责任和信息披露要求与民事赔偿责任,显然是为了从立法层面倒逼企业提高合规意识。而行业自律监管方面存在的问题则较为特殊。交易所的法律属性既不是纯粹的自律管理组织,也不同于一般意义上的营利组织,更不是政府机构。[13]相较于行业协会监管,交易所监管能产生更为实质的监管效果;而相较于政府监管,交易所监管又具有本质上的差异,且由于证监会的垂直领导容易受到行政权的干预。因此,就证券领域的私人规制与合作治理而言,首先需要通过进一步立法明确证券业协会自律监管、交易所自律监管与政府监管之间的界限,合理分割各自的机制运行空间;其次应谋求联合监管与合作治理,致力于实现事中事后全过程监管中的有效沟通、互动、协调,以保护投资者权益为最高原则,发挥监管效用的最大化。

总之,当前我国证券领域的事中事后监管改革正在按照《指导意见》提出的“加强和规范事中事后监管”要求有序向前推进,改革成果显著,市场反应良好,但同时应进行反思,防范改革过程中的各种潜在风险。在本就呈现为放松事前规制的改革态势下,新冠疫情带来的长期经济压力以及瑞幸风波下的中概股回归浪潮使得当前的事前监管再度放松,事中事后监管压力倍增。然而,从近期司法实践来看,对于证券行政行为尤其是行政处罚的司法审查趋于严格,行政执法权的行使面临着实体与程序的双重限制。基于此,应及时预防和调整,为证券事中事后监管舒缓压力。

【参考文献】

[1]万岩,高世楫.国家治理现代化视野下的监管能力建设[J].中国行政管理,2019,(5).

[2]国务院关于加强和规范事中事后监管的指导意见[EB/OL].中国政府网,http://www.gov.cn/zhengce/content/2019-09/12/content_5429462.htm.

[3]张奥平.创业板注册制改革下的新方向[J].中国金融,2020,(14):47-48.

[4]缪因知.苏嘉鸿案:司法为证券执法再次划界[N].经济参考报,2018-07-25.

[5]黄江东.苏某某涉嫌内幕交易案二审判决若干法律问题探讨[J].投资者,2019,(1):96-107.

[6]卢超.事中事后监管改革:理论、实践及反思[J].中外法学,2020,(3):783-800.

[7]See lan Ayres and John Braithwaite, Responsive Regulation:Transcending the Deregulation De-bate,Oxford:Oxford University Press,1992,pp.20-35.

[8]薛澜,张帆.推广“双随机、一公开”机制完善监管改革[EB/OL].中国政府网,http://www.gov.cn/xinwen/2016-10/30/content_5125962.htm.

[9]胡仙芝,马长俊.市场信用监管的政府责任及其实现机制[J].中国行政管理,2020,(3):40-44.

[10]孙吉正.獐子岛“扇贝事件”真相浮现[N].中国经营报,2020-07-06(D1).

[11]胡斌.私人规制的行政法治逻辑:理念与路径[J].法制与社会发展,2017,(1):157-178.

[12]Jacob Torfing,Governance Networks,in David Levi-Faur(Editor),Oxford Handbook of Governance,Oxford University Press,103,(2012).

[13]盧文道.证券交易所及其自律管理行为性质的法理分析[J].证券法苑,2019,(3):865-902.

(责任编辑:董博宇)

The Cold Thinking of the Supervision in and after the Event in the

Securities Field in the Post Epidemic Era-Crisis and its Response

Chen Wenqing

Abstract:At present,in the securities field,the ex post regulatory reform is constantly advancing.At the same time,it is facing three pressures:first,COVID-19 continues to deregulate the issuance and listing of securities;second,the pre regulatory relaxation caused by the wave of stock return and the pressure of supervision after the event;third,the strict trend of securities administrative behavior review in financial administrative litigation.During and after the securities affair,the supervision not only needs to fill the loopholes in the prior supervision and undertake the more severe task of financial risk prevention,but also requires the supervision department to exercise the power prudently,standardize the exercise of power and avoid procedural defects,so as to cope with the increasingly strict judicial review.In order to prevent the failure of supervision in the event and after the event,we can ease and prevent it through the general idea of decompression,compression and partial pressure.The specific performance is to re-examine the dynamic relationship between supervision in advance and supervision in the event and after the event,and give play to the joint action of information supervision,credit supervision and administrative punishment to promote the structural reform of private regulation and cooperative governance.

Key words:Securities Law;supervision during and after the event;administrative punishment;post epidemic era;Chinese companies'share